قراردادهای آتی قراردادهایی هستند که در تاریخ آتی تسویه می شوند، آنها از طریق بورس معامله نمی شوند. قراردادهای آتی دارای مشتقه فرابورس هستند و قبل از انقضا قابل خروج نیستند. این قراردادها می توانند به صورت فیزیکی تحویل داده شوند و یا می توان آنها را به صورت نقدی تسویه کرد.

بازارهای مالی پر از واژگان و اصطلاحاتی است که برای اینکه در بازارهای مالی عملکرد بهتری داشته باشید باید با این دست از عناوین آشنا باشید. در بازارهای مالی انواعی مختلفی از قرار دادها وجود دارد یک نوع آن قرارداد آتی و یا فوروارد میباشد که در زبان انگلیسی به آن Forward Exchange Contract یا به اختصار به آن FEC میگویند. در این قرارداد فروشنده متعهد میشود که در یک تاریخ مشخص در آینده کالایی معلوم را با حجم و قیمتی که از قبل تعیین شده است بفروشد، پس فارغ از قیمت کالا در آینده، قیمتی که در قرارداد درج شده است اهمیت دارد.

خریدار هم همین تعهد را دارد ولی در سمت دیگر، یعنی تعهد میدهد که آن کالا را در آن تاریخ از فروشنده بخرد، در واقع این نوع قرار داد برای پوشش یا محافظت از خطرات احتمالی و غیر منتظره مثل برگشت قیمت بر خلاف انتظارات سرمایه گذاران، برای هر دو طرف می باشد.

در قرارداد آتی میتوانید کالایی را که اکنون مالک آن نیستید بفروشید، یعنی شما کالایی را در حال حاضر ندارید، ولی تعهد میدهید که آن را در آینده به خریدار تحویل بدهید.

پیشنهاد مطالعه: سرمایه گذاری در بازار بورس ایران

اجازه دهید این مفهوم را با کمک یک مثال ساده بیشتر درک کنیم، فرض کنید دو طرف درگیر هستند.

یکی تولید کننده طراح جواهرات نقره ای است و طرف دیگر واردکننده نقره است و به صورت عمده به جواهر فروشی ها می فروشد.

بطور مثال قیمت فعلی 1 کیلوگرم نقره 650$ است و وارد کننده قراردادی را برای خرید 50 کیلوگرم نقره دو ماه دیگر منعقد می کند، که مبنای این معامله قیمت توافقی نقره در حال حاضر است، بنابراین وارد کننده طلا و جواهر باید 32,500$به تولید کننده بابت50 کیلوگرم نقره در پایان قرار داد به تولید کننده پرداخت کند.

پیشنهاد مطالعه: فارکس

به طور خلاصه، پس از دو ماه، هر دو طرف قرارداد بدون توجه به قیمت نقره در آن زمان، باید به توافق خود عمل کنند.

با توجه به شرایط فوق، خریدار نقره معتقد است که قیمت در آینده افزایش خواهد یافت و می خواهد قیمت ها را قفل کند تا از افزایش قیمت در آینده بهره مند شود، از سوی دیگر، فروشنده نقره معتقد است که قیمت به احتمال زیاد در آینده کاهش می یابد و میخواهد از قیمت فعلی قفل شده بهره مند شود.

هر دو طرف درگیر در این معامله نظرات مخالفی دارند و از این رو برای بیان نظرات خود قراردادی منعقد می کنند.

پیشنهاد ویژه: استراتژی فارکس

احتمال اول: اگر قیمت نقره در آینده افزایش یابد، وارد کننده نقره سود خواهد برد و تولید کننده ضرر می کند، اگر قیمت نقره به کیلویی 700$ افزایش یابد، بنابراین ما به التفاوت قیمت فعلی با قیمت درج شده در قرداد کیلویی 50$ است که در مجموع اختلاف کل قرار داد 2500$ است که این میزان سود وارد کننده نقره بوده و در مقابل مقدار ضرر تولید کننده نقره نیز می باشد.

احتمال دوم: اگر قیمت نقره در آینده کاهش یابد، تولید کننده سود خواهند برد و وارد کننده جواهرات ضرر خواهد کرد، به عنوان مثال، اگر قیمت نقره بعد از 2 ماه به کیلویی 550$ کاهش یابد بنابراین ما به التفاوت قیمت فعلی با قیمت درج شده در قرداد کیلویی 100$ است که در مجموع اختلاف کل این قرار داد 5000$ است که این میزان سود تولید کننده نقره بوده و در مقابل میزان ضرر وارد کننده نقره نیز می باشد .

احتمال سوم: آن است که قیمت هر کیلو نقره در لحظه سر رسید قرار داد تغییری نکرده و ثابت باشد در این صورت، هیچ یک از طرفین متحمل ضرر از این قرارداد نمی شوند.

مشاهده بیشتر: سرمایه گذاری در فارکس

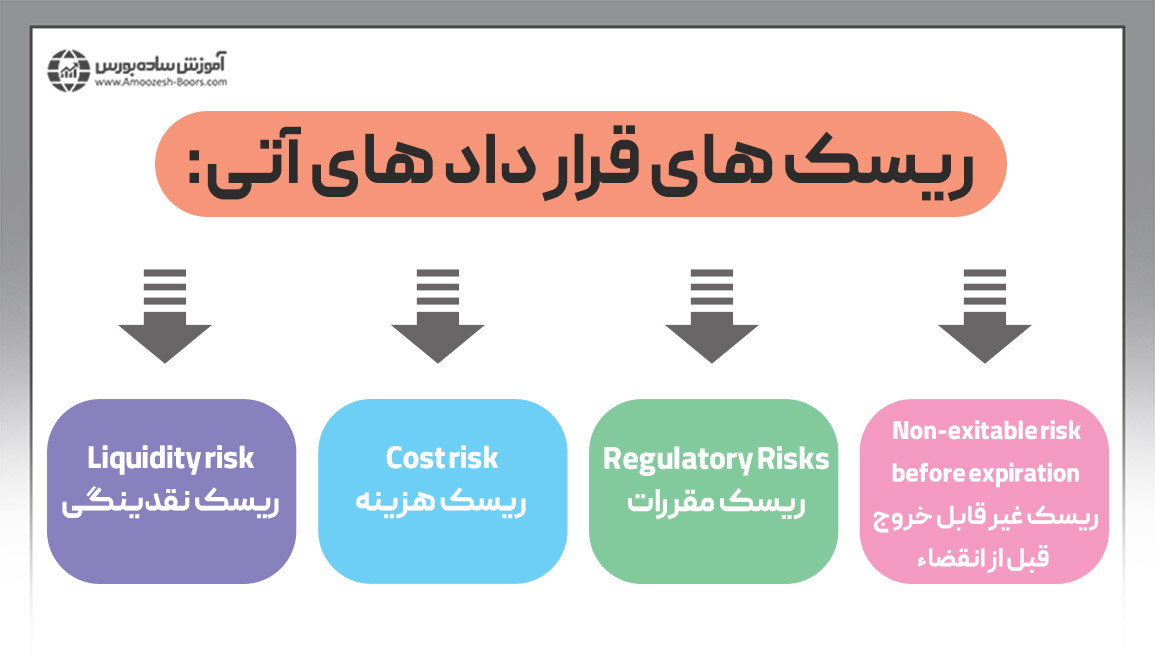

در زیر برخی از خطرات مرتبط با معاملات قراردادهای فوروارد آورده شده است.

ریسک نقدینگی: از نظر تئوری، طرفین با دیدگاه های مخالف وارد معامله آتی می شوند، اما در واقعیت، یافتن دو طرف با دیدگاه مخالف و مایل به ورود به معامله آتی دشوار است، بنابراین طرفهای درگیر باید به بانک سرمایهگذاری مراجعه کنند و بانک سرمایهگذاری نیز به نوبه خود طرفهایی را که مایل به ورود به قرارداد آتی هستند، جستجو کند.

ریسک هزینه: هزینه عامل مهمی در قرارداد آینده است، از آنجایی که بانکهای سرمایهگذاری درگیر یافتن طرفهایی برای انعقاد قرارداد آتی هستند، هزینههایی مانند کارمزد دارند، بنابراین حتی اگر قیمت به نفع یکی از طرفین باشد، آنها تنها پس از دریافت هزینه (کارمزد به بانک سرمایه گذاری) سود واقعی می کنند.

ریسک پیشفرض: در صورتی که طرف بازنده پس از انقضا به طرف مقابل پرداخت نکند، ریسک پیشفرض بسیار زیاد است.

ریسک مقررات: هیچ چارچوب نظارتی در رابطه با قراردادهای آتی وجود ندارد، آنها با رضایت متقابل طرفین مایل وارد می شوند، بنابراین وضعیت بی قانونی وجود دارد و در آنجا است که احتمال تخطی نیز افزایش می یابد

بیشتر بدانید: نسبت ریسک به ریوارد در بازار فارکس

غیر قابل خروج قبل از انقضا: مثلاً در نیمه راه تماس، اگر دیدگاه یکی از طرفین معکوس شود، هیچ راهی برای خروج از قرارداد قبل از انقضا وجود ندارد، هیچ شرطی برای توقیف وجود ندارد. تنها گزینهای که آنها دارند این است که وارد توافق دیگری شوند که باز هم فرآیندی خسته کننده و هزینه بر است.

قرارداد آتی و فیوچرز هردو در واقع یک توافق بین خرید یا فروش یک کالا در آینده با قیمت معین است، اما تفاوتهایی نیز بین این دو وجود دارد. یک فیوچرز در بازار بورس معامله میشود ولی قرار داد آتی خارج از بورس معامله میشود در قرار داد آتی یک پیمان و تعهد بین وطرف خریدار و فروشنده است و با استانداردهای بورس مطابقت ندارد. در قرار داد فوروارد یک تاریخ تحویل قطعی و ساده وجود دارد ولی در قرارداد فیوچرز امکان تحویل در بازه های مختلف زمانی وجود دارد و از آنجا که بازار قرار دادهای فیوچرز یک باز با نقدینگی بسیار بالا هست سرمایه گذاران هر زمان که بخواهند میتوانند ورود و خروج کنند و موضوع بعدی اینکه تسویه قرارداد فوروارد الزاما در پایان قرارداد صورت میپذیرد، در حالی که قرارداد فیوچرز به صورت روزانه تسویه می شود.

بیشتر بدانید: تفاوت فارکس و فیوچرز

در این مقاله بصورت کلی با قراردادهای فوروارد یا آتی آشنا شدیم و مخاطبان آن به سه دسته تقسیم میشوند

دسته اول: تولیدکنندهای که نگران قیمت و نوسان محصول در آینده است، وارد قراردادهای آتی میشود تا ریسک خود را در این حوزه پوشش دهد و کالای خود را با قیمتی مشخص برای سررسیدهای آینده، به نوعی پیش فروش میکند.

دسته دوم: خریداران کالا هستند که برای پوشش ریسک نوسانات قیمت در آینده، از امروز محصول مورد نیاز خود را با قیمتی مشخص و برای تحویل آینده پیش خرید میکنند.

دسته سوم : نوسانگیران هستند، این افراد از اختلاف قیمت رخ داده میان بازار نقد و بازار آتی محصول مورد نظر استفاده میکنند و با پیشبینی روند بازار در آینده و با هدف کسب سود، وارد قرارداد آتی می شوند که البته حضور این دسته از بازیگران نیز به افزایش عمق معاملات کمک شایانی میکند.

بیشتر بدانید: نوسان در فارکس

توافقنامهای میان خریدار و فروشنده که خارج از بازار بورس منعقد میشود، در این قرارداد حجم و اندازه و تاریخ تحویل به صورت کاملا توافقی و بر اساس نظرات طرفین مشخص میشود.

چون پیمان آتی خارج از بازار بورس منعقد میشود شبیه همان معاملات مرسومی است که در بازارهای سنتی وجود دارد، پس انعطافپذیری آن بالاست ولی به دلیل همین مسئله قابلیت انتقال آن کم است، این مسئله باعث ریسک نقدشوندگی این قرارداد میشود.

یکی تضمین قیمت و کالا در برابر نوسانات آینده و دیگری استفاده از آن برای نوسان گیری.

لینک کوتاه مقاله: https://amoozesh-boors.com/i/fc

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

سروش

1401-10-03با سلام و خسته نباشید! مکانیزمهای تسویه حساب در قرار آتی چیست؟

مدیر وبسایت

1402-01-04عرض سلام و احترام خدمت شما دوست عزیز، در متن مقاله به این موضوع اشاره شده است اما چنانچه با مطالعه مجدد پاسخ خود را دریافت نکردید میتوانید دوباره سوال خود را بپرسید تا بیشتر شما را راهنمایی کنیم.

نگار

1401-10-19قراردادهای آتی در مقایسه با قراردادهای سلف بیشتر در معرض ریسک قرار دارن؟

مدیر وبسایت

1402-04-05سلام به شما دوست عزیز قراردادهای آتی به دلیل داشتن اهرم و دو طرفه بودن ریسک بیشتری نسبت به سایر بازارها دارد. لذا به شما پیشنهاد می کنم تابا عضویت در سرویس انجمن خبرگان سرمایه گذاری ایران به صورت هفتگی گزارشات و فرصت های سرمایه گذاری را از این بازار دریافت کنید. https://amoozesh-boors.com/fa/tehran-experts

farshid76

1401-11-10آیا قراردادهای آتی در مقایسه با قراردادهای سلف بیشتر در معرض ریسک قرار دارند؟

مدیر وبسایت

1402-01-18عرض سلام و احترام خدمت شما دوست عزیز، هر کدام از این قراردادها مزایا و معایب خاص خود را دارند که در این مقاله به مزایا و معایب قرارداد آتی اشاره شد و در مقاله ای جداگانه به قراردادهای سلف نیز اشاره خواهد شد.

AR//i//

1402-01-19سلام وقت بخیر تاریخ سر رسید قرارداد سلف و قرارداد آتی به چه صورت هست؟

مدیر وبسایت

1402-03-09عرض سلام و احترام خدمت شما دوست عزیز، هر دوی این قرار داد ها در بدو ایجاد یک مشخصات قراردادی دارند که تاریخ سررسید انها در ان فایل ذکر شده … لازم به ذکر است که شما از طریق سایت بورس کالا میتوانید به فایل مشخصات این قرارداد ها دسترسی پیدا کنید ضمنا برای قرارداد های اتی نیاز به دیدن این فایل نیست بلکه در کنار نام قرار داد تاریخ سررسید ذکر شده برای مثال قرارداد اتی صندوق طلا سررسید بهمن ۱۴۰۲