نسبت P/NAV یکی از نسبتهای مهمی است که در تحلیل بنیادین یا فاندامنتالِ سهام در بازار بورس استفاده میشود. در تحلیل بنیادین سعی تحلیلگران بر این است که با توجه به ارزش واقعی یک سهم و ارزندگی آن، برای خرید آن اقدام کنند.

سهامداران میتوانند با استفاده از نسبت P/NAV برای خرید سهام در بورس تصمیم بگیرند اما مفهوم نسبت P/NAV چیست و چگونه میتوان از آن برای خرید و فروش سهام در بورس استفاده کرد؟

برای یافتن پاسخی برای این پرسشها و به دلیل اهمیت این نسبت در تحلیل بنیادین، تصمیم گرفتهایم نحوه کار با نسبت P/NAV در بورس را توضیح دهیم اما پیش از آن لازم است نسبت NAV و نحوه محاسبه آن را شرح دهیم.

قبل از این که به تعریف نسبت P/NAV بپردازیم باید با مفهوم NAV آشنا باشیم. NAV یا ارزش خالص دارایی برگرفته از عبارت Net Asset Value است و برای تعیین ارزش واقعی یا ذاتی سهام شرکتها در بورس استفاده میشود.

پس برای به دست آوردن نسبت P/NAV در بورس باید عدد مربوط به NAV سهام را بدانیم اما نحوه محاسبه NAV چگونه است؟

NAV هر سهم را چطور حساب کنیم؟

برای محاسبه NAV میتوانید کل بدهیهای شرکت را از داراییهای آن کم کنید. فرمول ارزش خالص دارایی به قرار زیر است:

NAV = ارزش روز بدهی ها – ارزش روز دارایی ها

برای به دست آوردن اطلاعات و آمار و ارقام مربوط به بدهیها و داراییها میتوانید به سایت کدال مراجعه کنید. عددی که از این طریق به دست میآورید ارزش سهام کل شرکت را نشان میدهد. اما شما برای محاسبات خود باید ارزش ذاتی به ازای هر سهم از شرکت را به دست بیاورید.

پیشنهاد مطالعه: سرمایه گذاری در بازار بورس ایران

برای به دست آوردن ارزش هر سهم، کافی است عددی را که برای NAV شرکت به دست آوردهاید بر تعداد سهام منتشره آن تقسیم کنید. به عددی که با استفاده از این فرمول به دست میآید، ارزش خالص دارایی به ازای هر سهم (NAVPS) گفته میشود.

NAVPS = تعداد سهام شرکت / (ارزش روز بدهیها -ارزش روزداراییها)

حالا با استفاده از این اعداد به ارزش واقعی هر سهم در شرکت مورد نظرتان پی میبرید. محاسبه NAV به روشهای مختلفی صورت میگیرد و شما میتوانید برای آشنایی بیشتر با مفهوم ارزش خالص دارایی به این مقاله رجوع کنید.

حال که با مفهوم NAV آشنا شدید، درک نسبت P/NAV بسیار راحت میشود. نسبت P/NAV از تقسیم کردن قیمت روز یا قیمت بازار (Price) بر ارزش خالص دارایی (NAV) به دست میآید. در اصل برای این کار باید کل ارزش بازار یک سهم را به ارزش خالص دارایی آن تقسیم کنید. ولی با داشتن عدد مربوط به NAVPS میتوانید قیمت بازار یک سهم را تقسیم بر NAVPS کنید و در نهایت آن را در 100 ضرب کنید.

سهامداران میتوانند با استفاده از نسبت P/NAV در بورس، قیمت پایانی سهم را با ارزش ذاتی آن مقایسه کرده و برای خرید سهم اقدام کنند.

پیشنهاد مطالعه: آموزش نحوه محاسبه نسبت های مالی و روش های ارزشگذاری سهام

همان طور که میدانید، محاسبه NAV برای همه شرکتهای بورسی امکان پذیر نیست. در واقع نسبت P/NAV نیز همچون NAV یا ارزش خالص دارایی برای شرکتهای سرمایه گذاری در بورس و صندوقهای سرمایه گذاری استفاده میشود اما برای محاسبه ارزش ذاتی سهام شرکتهای تولیدی در بورس از نسبت P/E استفاده میشود.

نسبت P/NAV برای بیان نسبت میان ارزش بازار و ارزش ذاتی سهم استفاده میشود اما فرق میان ارزش بازار و ارزش ذاتی در چیست؟

ارزش بازار یا ارزش روز، به قیمت پایانی سهام گفته میشود که در فرآیند عرضه و تقاضا در معاملات آنلاین بورس تعیین میشود. برای یافتن این قیمت میتوانید از تابلوی معاملات سهم مورد نظرتان در سایت TSETMC استفاده کنید. با استفاده از این عدد صورت کسر در نسبت P/NAV را به دست میآورید. در نهایت برای مخرج کسر باید خالص ارزش دارایی به ازای هر سهم را به دست آورده و در عدد ۱۰۰ ضرب کنید چون این نسبت همواره به شکل درصدی نشان داده میشود.

پیشنهاد ویژه: دوره جامع آموزش بورس تهران

همان طور که گفتیم برای به دست آوردن نسبت P/NAV یا قیمت به ارزش ذاتی باید از اطلاعات سایت کدال و سایت TSETMC استفاده کنید.

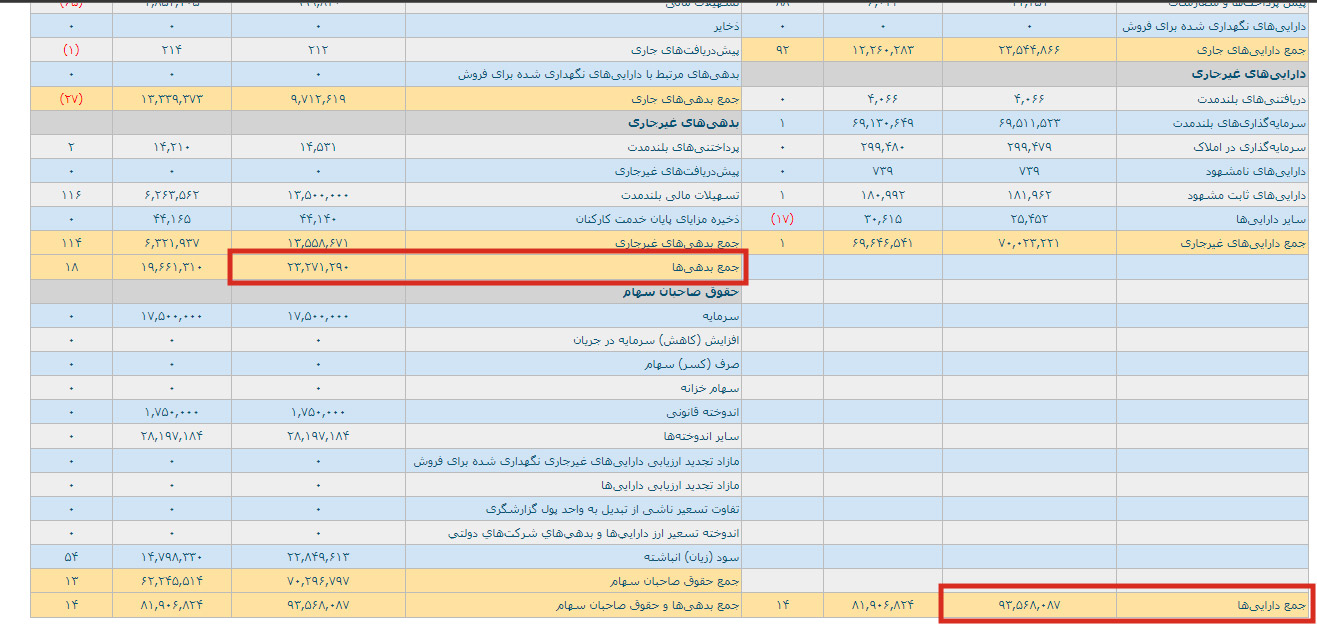

در این مثال قصد داریم نسبت P/NAV را در نماد «ونیکی» (سرمایه گذاری ملی ایران) به دست بیاوریم. برای این کار از صورتهای مالی میان دورهای ۳ ماهه استفاده کردهایم. البته همان طور که میدانید برای محاسبه NAV باید از ارزش افزوده سرمایه گذاریها و سایر موارد هم استفاده کرد ولی ما در این جا برای ساده سازی مسئله به جمع داراییها و بدهیها در این صورت مالی ۳ ماهه اکتفا میکنیم. (به دلیل عدم استفاده از سایر عوامل تاثیر گذار بر NAV در این مثال، ارزش به دست آمده دقیقا مطابق با ارزش خالص دارایی نماد ونیکی نیست و نباید مبنای معاملات شما قرار بگیرد.)

همان طور که در شکل بالا مشاهده میکنید، ارزش کل داراییها برابر با ۹۳,۵۶۸,۰۸۷ میلیون ریال و جمع بدهیها برابر با ۲۳,۲۷۱,۲۹۰ میلیون ریال است. بنابراین NAV برابر است با ۷۰,۲۹۶,۷۹۷

تعداد سهام منتشره را هم با استفاده از اطلاعات سایت TSETMC می توانیم به دست بیاوریم.

NAVPS=(93،568،087-23،271،290)/17،500،000،000=4016.95

عدد به دست آمده از این فرمول معادل ارزش ذاتی هر سهم است و همان طور که در شکل زیر میبینید قیمت روز سهم در زمان محاسبه ۱۰۱۸۰ ریال بوده است. با این حساب قیمت بازار از ارزش ذاتی بیشتر است و میتوان این طور نتیجه گرفت که سهم برای خرید مناسب نیست.

حال اگر مطابق نسبت P/NAV قیمت را بر ارزش ذاتی هر سهم تقسیم کرده و در ۱۰۰ ضرب کنیم به ۲۵۳٪ میرسیم.

P/NAV=(10180/4016.95)✖100

به طور کلی میتوان درصدهای به دست آمده از نسبت P/NAV را در سه دسته طبقه بندی کرد:

۱-در صورتی که عدد به دست آمده از نسبت P/NAV برابر با ۱۰۰٪ باشد، قیمت بازار با ارزش ذاتی یکی است. در این حالت معمولا توصیه به خرید سهام نمیشود.

۲-در صورتی که عدد به دست آمده از نسبت P/NAV بیشتر از ۱۰۰٪ باشد، قیمت بازار بیشتر از ارزش ذاتی است. در این حالت اصلا توصیه به خرید سهام نمیشود چون سهم در حال حاضر با قیمتی بیشتر از ارزشش، در حال معامله شدن است.

۳-در صورتی که عدد به دست آمده از نسبت P/NAV کمتر از ۱۰۰٪ باشد، قیمت بازار کمتر از ارزش ذاتی است. در این حالت معمولا توصیه به خرید سهام میشود چون سهم زیر ارزشش در حال معامله شدن است.

پس هر چه نسبت P/NAV در سهمی بیشتر باشد، برای خرید ریسک بسیار بالایی دارد در عوض هر چه نسبت P/NAV کمتر (زیر ۱۰۰٪) باشد، سهم ارزش بیشتری برای خرید دارد.

برای مثال فرض کنید سهام شرکت X در بازار با قیمت ۲۰۰۰ تومان معامله میشود اما با محاسبه ارزش خالص دارایی به ازای هر سهم در آن نماد به عدد ۴۰۰۰ تومان که نشاندهنده ارزش ذاتی آن است، دست پیدا میکنیم. در این حالت نسبت P/NAV این سهم برابر با ۵۰٪ است. این یعنی سهم با نصف ارزش ذاتیاش در حال معامله شدن است بنابراین نماد مذکور ارزش خرید دارد.

به نظر شما چه درصدی از نسبت P/NAV از جذابیت بیشتری برای خرید برخوردار است؟ همان طور که پیشتر هم گفتیم سهامهایی که نسبت P/NAV آنها زیر ۱۰۰٪ است ارزش خرید دارد. به طور کلی خیلی از کارشناسان عقیده دارند که ۷۰٪ برای نسبت P/NAV عدد معقولی است. باید به این نکته توجه داشته باشید که این نسبت با توجه به افزایش یا کاهش قیمتِ بازار، تغییر میکند.

خیلی از تحلیلگران توصیه میکنند سهمهایی در بازار بورس بخرید که نسبت P/NAV در آنها زیر ۵۰٪ باشد. این بدان معنی است که این سهمها با قیمتی به اندازه کمتر از نصف ارزش ذاتی شان در حال معامله شدن هستند.

در نهایت میتوان این طور نتیجه گرفت که بهترین نسبت P/NAV برای خرید سهام، زیر ۵۰ درصد است.

پیشنهاد ویژه: دوره جامع آموزش بورس تهران

به نسبت میان قیمت بازار (قیمت پایانی) هر سهم و ارزش ذاتی یا واقعی آن (ارزش خالص دارایی)، P/NAV گفته میشود که معمولا به صورت درصد نشان داده میشود.

این نسبت برای مقایسه میان ارزش ذاتی و بازار یک سهم صورت میگیرد. سهامداران در صورت پایین بودن قیمت بازار نسبت به ارزش ذاتی اقدام به خرید سهم میکنند.

معمولا اعداد زیر ۱۰۰٪ در این نسبت، ارزش خرید دارند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد