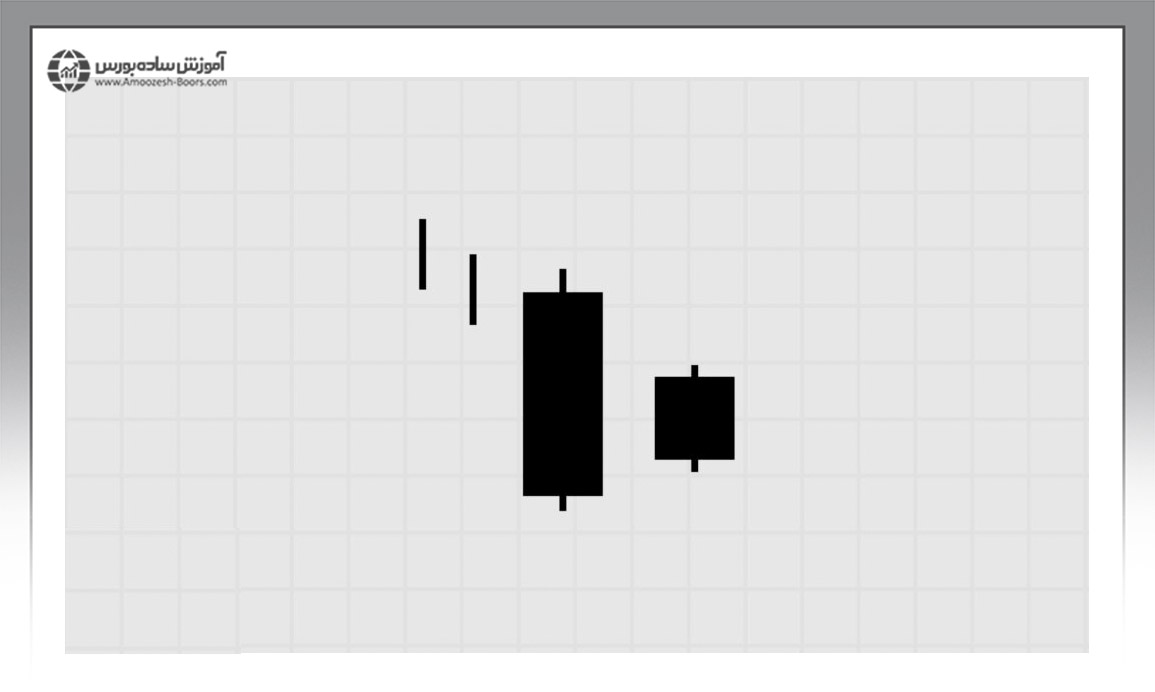

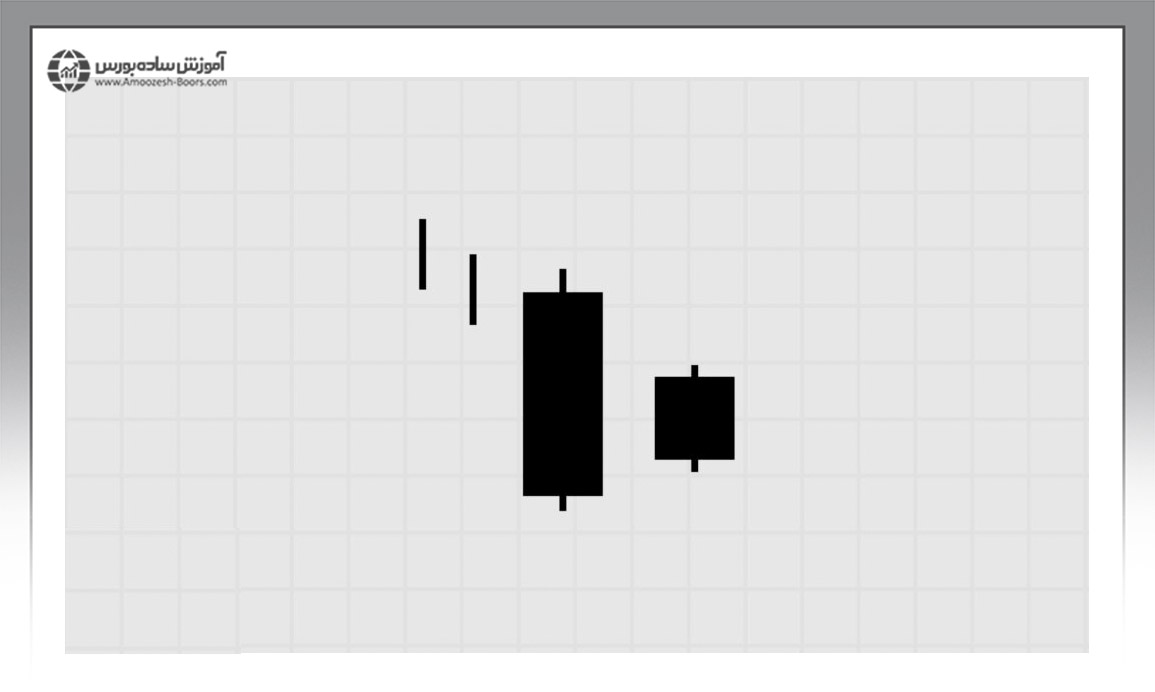

الگوی کندل استیک کبوتر خانگی (Homing Pigeon) یکی از انواع الگوهای شمعی ژاپنی است که از نظر تئوری به عنوان الگویی برگشتی در نظر گرفته میشود اما در موارد بسیاری نیز پس از ظهور الگو، روند به حرکت خود در مسیر قبلی ادامه میدهد. این الگو در روندهای نزولی، از کنار هم قرار گرفتن یک کندل بزرگ سیاه (نزولی) و یک کندل کوچکتر سیاه تشکیل میشود به طوری که بدنه کندل دوم یا کوچکتر توسط بدنه کندل اول یا بزرگتر پوشش داده شود.

در ادامه به بررسی این الگو و نحوه ترید با آن میپردازیم.

معرفی الگوی کندلی کبوتر خانگی

الگوی کبوتر خانگی یا Homing Pigeon هنگامی که فروشندگان قدرت را در دست دارند یعنی در روندهای نزولی ظاهر میشود؛ یک کندل سیاه بلند که به دنبال آن، کندل سیاه کوچکتری ظاهر میشود. در این الگو بدنه کندل دوم توسط بدنه کندل اول اینگالف یا پوشش داده میشود.

از نظر شما ظهور دو کندل سیاه رنگ پشت سر هم با این شرایط در یک روند نزولی نشانه چیست؟ به طور طبیعی اولین واکنش تریدر ادامه روند نزولی است اما بر اساس تحقیقاتی که در این زمینه انجام شده، این الگو میتواند هر دو حالت ادامه دهنده یا بازگشتی را داشته باشد.

الگوی شمعی کبوتر خانگی یک الگوی ادامه دهنده روند است یا بازگشتی؟

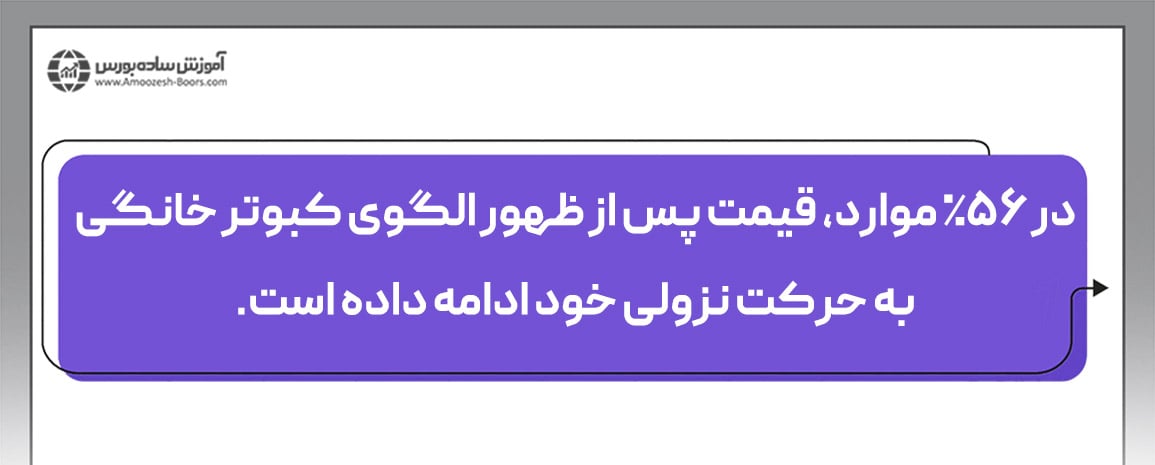

از نظر تئوری، الگوی کبوتر خانگی در دستهبندی الگوهای بازگشتی است اما برخی تحقیقات نشان دادهاند که این الگو میتواند نشانهای نسبتا دقیق از احتمال ادامه روند نزولی باشد. به این نکته دقت کنید که قیمت در یک خط مستقیم حرکت نمیکند. بنابراین در طول یک حرکت نزولی، اگرچه قیمت کاهش پیدا میکند اما در میانه آن ممکن است مدتی مکث کند و حتی پولبکها یا اصلاحات صعودی کوچک داشته باشد و پس از آن دوباره رو به پایین حرکت کرده و کاهش پیدا میکند. الگوی کبوتر خانگی میتواند همان مکث قیمت، پیش از شروع مجدد حرکت نزولی به پایین باشد. توماس بولکفسکی در کتاب دایرة المعارف الگوهای شمعی خود نتایج تحقیقات خود در این زمینه را این گونه بیان میکند:

تفاوت الگوی کبوتر خانگی و الگوی هارامی در چیست؟

الگوی هارامی صعودی شباهت بسیار زیادی با الگوی کبوتر خانگی دارد. تنها تفاوت الگوی کبوتر خانگی در این است که کندل دوم به جای رنگ سفید، سیاه است. همین تفاوت کوچک رنگی منجر به تمایز این دو الگو از یکدیگر شده است. علاوه بر این الگویهارامی، الگویی بازگشتی است اما الگوی کبوتر خانگی برخلاف تئوریهای مربوط به آن بیشتر الگویی ادامه دهنده به حساب میآید.

چطور تشخیص دهیم الگوی کبوتر خانگی بازگشتی است یا ادامه دهنده؟

اگر در روندهای نزولی نشانههای متعددی مبنی بر ضعیف شدن روند یا رسیدن به محدودههای حمایتی را همزمان با ظهور الگوی کبوتر خانگی مشاهده کردید، احتمال برگشت به روند صعودی قویتر میشود. اما اگر در میانهی یک روند نزولی که هیچ نشانهای از برگشت قیمت وجود ندارد، الگوی کبوتر خانگی ظاهر شود، میتوانید آن را به عنوان نشانهای احتمالی از ادامه روند نزولی در نظر بگیرید. البته ترید کردن در بازارهای مالی باید با در نظر گرفتن مجموعهای از شرایط تکنیکال، فاندامنتال، پرایس اکشن، روانشناسی، مدیریت ریسک و سرمایه در قالب یک استراتژی معاملاتی جامع صورت بگیرد.

- استراتژی جامع معاملاتی CTS با در نظر گرفتن تمام این شرایط توسط هومن مقراضی پایهگذاری شده و به روشی برای کسب بازدهی بالا از بازارهای فارکس و ارزهای دیجیتال (برای کسانی که از آن استفاده میکنند) تبدیل شده است. جهت مشاهده نمونههای ترید با استراتژی CTS به این قسمت مراجعه کنید.

نحوه تایید الگوی کبوتر خانگی چگونه است؟

صرف نظر از اینکه الگوی کبوتر خانگی سیگنال ادامه روند یا سیگنال برگشت قیمت بدهد، باید تایید شود. برای تایید الگو به کندل بعدی دقت کنید. اگر کندل ِ پس از الگو:

- بالاتر از قیمت آغازین (Open) کندل اول یا دوم رفته و به خصوص اگر در آنجا بسته شود، احتمال برگشت قیمت بیشتر است.

- به سمت پایین حرکت کرده و به خصوص اگر پایینتر از قیمت پایانی (Close) کندل اول یا دومم بسته شود، احتمال ادامه روند بیشتر است.

همچون سایر الگوهای کندل استیک ژاپنی، استفاده از الگوی کبوتر خانگی در کنار سایر ابزارهای تحلیل تکنیکال معنا پیدا میکند. به عنوان مثال، زمانی که قیمت در یک محدوده رنج یا خنثی در حال حرکت بوده و به سطح حمایتی نزدیک شده و همزمان الگوی کبوتر خانگی نیز ظاهر میشود، احتمال صعود قیمت تا نزدیکیهای سقف الگوی رنج وجود خواهد داشت.

ظهور الگوی کبوتر خانگی در پولبکها

امکان ظهور الگوی کبوتر خانگی در طی پولبکها (= اصلاح قیمت) موجود در یک روند صعودی نیز وجود دارد. در صورت مشاهده این الگو در پولبک و تایید توسط حرکت رو به بالای قیمت در کندل بعدی، احتمال ادامه روند صعودی اصلی وجود دارد.

نحوه تعیین حد ضرر و سود در الگوی کبوتر خانگی

اگر پس از ظهور الگوی کبوتر خانگی، قیمت افزایش یافت و الگو تایید شد معاملهگران میتوانند وارد پوزیشن خرید شوند و حد ضرر خود را کمی پایینتر نسبت به پایینترین قیمت (low) الگو قرار دهند. در صورت کاهش قیمت پس از الگو، معامله گران میتوانند وارد پوزیشن فروش شده و حد ضرر را کمی بالاتر از بالاترین قیمت (High) الگو قرار دهند.

الگوی کبوتر خانگی همچون اغلب الگوها محدودهای به عنوان حد سود نشان نمیدهد و معاملهگران بایستی براساس قوانین مدیریت ریسک (نسبت ریسک به ریوارد و ...) و استراتژی خود محدوده حد سود و خروج از معامله را پیدا کنند.

بررسی چندین مثال از الگوی کبوتر خانگی در تحلیل تکنیکال

۱- در ادامه به بررسی مثالی از الگوی کبوتر خانگی در نمودار سهام آمریکایی شرکت نوبل کورپوریشن میپردازیم.

همان گونه که مشاهده میکنید با وجود ظهور الگوی کبوتر خانگی در محدوده سطح 62% فیبوناچی اصلاحی (که انتظار برگشت قیمت در آنجا بیشتر است) قیمت به روند نزولی ادامه داده است.

۲- تصویر زیر، نمودار سهام شرکت متا (فیسبوک سابق) را نشان میدهد.

همان طور که مشاهده میکنید الگوی کبوتر خانگی در پولبک روند صعودی ظاهر شده است. این الگو با یک گپ رو به بالای قوی در روز بعدی به عنوان نشانه برگشت روند تایید شد. به این نکته دقت کنید که افزایش شدید قیمت ناشی از گپ، منجر به بزرگ شدن حد ضرر شده است. بنابراین کسانی که ورود به این معامله را مغایر با نسبت ریسک به ریوارد خود میدانستند، وارد پوزیشن نشدند.

نحوه معامله با الگوی کبوتر خانگی چگونه است؟

برای ترید با الگوی کبوتر خانگی:

- ابتدا به دنبال ظهور الگو در روندهای نزولی و ترجیحا نزدیک محدوده حمایتی باشید.

- در صورت افزایش قیمت پس از الگو و تایید آن وارد معامله خرید شوید.

- حد ضرر خود را میتوانید اندکی پایینتر از کف الگو قرار دهید.

- حد سود خود را با استفاده از سایر ابزارهای تحلیل تکنیکال پیدا کنید.

موارد بالا به صورت کلی نحوه ترید با این الگو را نشان میدهند اما باز هم تکرار میکنیم که استفاده از یک یا چند الگو به تنهایی شما را بازدهی نمیرساند. حتی ممکن است در صورت عدم رعایت قوانین مدیریت ریسک پول زیادی را از دست بدهید.

بررسی یک نمونه ترید با الگوی کبوتر خانگی

محسن، سرمایه گذاری است که سهام شرکت X که مربوط به صنعت بورسی عرضه برق و گاز است را خریداری کرده است. او با مشاهده ضعیف شدن روند صعودی در اغلب نمادهای این گروه، بین فروش سهام و نگهداری آن مردد شده است. در این هنگام، کندل B با سایه بالایی بلند ظاهر میشود؛ این کندل بدین معنی است که خریداران سعی کردهاند قیمت را بالا نگه دارند اما شکست خوردهاند. سپس، گروهی از کندلهای کوچک که نشان از بی تصمیمی در بازار است ظاهر شده و همزمان قیمت بسته شدن (Close) به آهستگی کمتر میشود. او که احتمال میدهد قیمت تا محدوده حمایتی ریزش داشته باشد، سهام خود را در کندل A به فروش رساند؛ محسن به این موضوع فکر میکرد که حتی اگر پیشبینیاش درست نباشد، برداشت سود خود از بازار منجر به شکستاش نخواهد شد.

اشکان، سرمایه گذار دیگری است که متوجه الگوی کبوتر خانگی در ابتدای محدوده حمایتی میشود؛ این به معنای ریسک کم در برابر پاداش بسیار بود. روزِ پس از الگو قیمت افزایش یافت و الگو تایید شد و نهایتا اشکان از سود افزایش قیمت در روزهای پس از آن، بهره برد.

سخن پایانی

در این مقاله به الگوی کندلی کبوتر خانگی (Homing Pigeon) پرداختیم. این الگو که در روندهای نزولی ظاهر میشود از ترکیب یک کندل سیاه نسبتا بلند و یک کندل سیاه کوچک به وجود میآید و پس از آن، هر دو احتمال ادامه روند نزولی یا برگشت به روند صعودی وجود دارد. مسئله مهم به هنگام آشنایی با الگوهای شمعی یا سایر الگوهای تحلیل تکنیکال، درک این نکته است که هیچ کدام از آنها به تنهایی برای ترید کردن و کسب سود، قابل استفاده نیستند. پیشنهاد میکنیم جهت یادگیری نحوه ترید از دوره فارکس با استراتژی CTS استفاده کنید. در این دوره جامع، نحوه ترید کردن را با استفاده از یک استراتژی موفق که سابقه سودآوری آن به دفعات در اکانتهای واقعی آزمایش شده است، فرا خواهید گرفت. در نهایت با انجام تمرینات و رفع اشکلات خود میتوانید به دنیای معاملهگری در بزرگترین بازار مالی جهان یعنی فارکس وارد شوید.

جهت آشنایی با سایر الگوهای شمعی ژاپنی از مقالات زیر استفاده کنید.

سوالات متداول

۱- آیا الگوی کندل استیک کبوتر خانگی نشانهای از برگشت قیمت به روند صعودی است؟

تا حدودی بله. همان طور که در متن مقاله نیز توضیح داده شده است، این الگو هم میتواند نشانهای احتمالی از ادامه روند نزولی و هم نشانهای احتمالی از برگشت قیمت به روند صعودی باشد. به همین جهت بایستی حتما به سایر ابزارها و نشانههای تحلیل تکنیکال در نمودار نیز دقت کنید.

۲- آیا ترید با الگوی کبوتر خانگی به تنهایی امکان پذیر است؟

خیر. ترید کردن با الگوی کبوتر خانگی به تنهایی امکان پذیر نیست. چون اولا این الگو حد سود یا تیک پرافیت را به شما نشان نمیدهد. دوما استفاده از این الگو همچون سایر الگوهای شمعی ژاپنی بایستی در قالب یک استراتژی معاملاتی باشد.