نسبت های مالی و روش های مختلف ارزشگذاری سهام شرکت های بورسی از مباحث بسیار مهمی است، که در تحلیل بنیادی از آنها استفاده های بسیار زیادی می شود.

در واقع تحلیلگران با استفاده از این نسبت ها و مفاهیم مهم جهت تحلیل بنیادی سهام و برای پیدا کردن قیمت ذاتی سهم ها، اقدام می کنند و با به دست آوردن ارزش واقعی آن ها تصمیم به خرید یا فروش سهام شرکت ها می کنند.

اما قبل از شرح کامل این نسبت های مالی و روش های مختلفی که در آن وجود دارد. باید به نکته بسیار مهم و کلیدی در رابطه با کاربرد های متفاوت روش هایی که در ادامه شرح می دهیم، اشاره کنیم.

هر یک از روش هایی که توضیح خواهیم داد باید فقط و فقط بر اساس ماهیت و فرمت سهام هر شرکت به صورت جداگانه استفاده شوند .

در واقع این نسبت های مالی و روش های کاربردی بسته به نوع فعالیت هر شرکت بورسی مثل خدماتی، سرمایه گذاری و یا تولیدی می تواند کاملا متفاوت باشد و استفاده های نا به جا از هر کدام یک اشتباه بسیار بزرگی است که متاسفانه بعضا در بین معامله گران کشور ما نیز دیده می شود.

ما در این مقاله پس از توضیح در مورد این نسبت ها، به کاربرد و موارد استفاده هر یک از آن ها نیز اشاره خواهیم داشت.

پس با توجه به این موضوع مهم، در ادامه مطلب با ما همراه باشید تا با این نسبت های مالی و روش های مختلف ارزش گذاری سهام بیشتر آشنا شوید.

پیشنهاد ویژه: دوره بورس تهران معتبر ترین دوره بورس در کشور

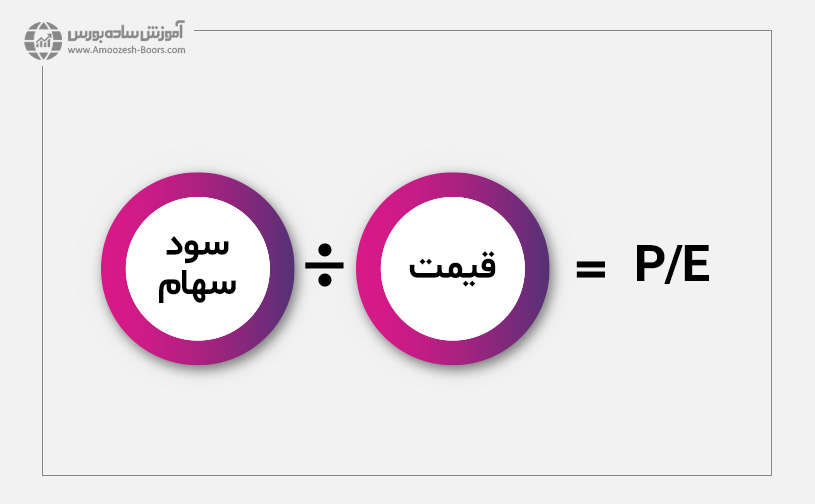

نسبت P/E یکی از نسبت های بسیار پرکاربرد در بحث ارزش گذاری شرکت های تولیدی است که بسیار زیاد مورد استفاده تحلیلگران قرار می گیرد. نسبت پی بر ای در واقع از تقسیم قیمت روز سهام بر سود ساخته شده به ازای هر سهم شرکت به دست می آید.

ما از طریق این نسبت متوجه خواهیم شد که در ازای هر ۱ ریال سودی که شرکت ساخته است چند ریال بابت خرید سهام آن شرکت پرداخت می کنیم. طبیعی است هر چه این نسبت عدد پایین تری را به ما نشان دهد سهام مورد نظر از جذابیت بیشتری برخوردار است.

منظور از شرکت های تولیدی شرکت های فولادی، پتروشیمی و شرکت هایی از این قبیل است که محصول تولیدی و فروش مشخصی دارند و سود های آن ها تکرار پذیر است .این شرکت ها عمدتا از منطق P/E پیروی می کنند.

خالص ارزش دارایی یا مبحث Net Asset Value یکی از مهمترین روش های کاربردی برای ارزشگذاری شرکت های هلدینگ و سرمایه گذاری در بازار سهام است. این نسبت در واقع نشان دهنده خالص ارزش دارایی شرکت است که از فرمول بسیار ساده ای تبعیت می کند.

کل دارایی های یک شرکت شامل سهام ، زمین و انواع سرمایه گذاری هایی که در پرتفوی بورسی و غیر بورسی شرکت است، منهی بدهی های آن مساوی با خالص ارزش دارایی ها یا همان NAV شرکت می باشد.

منظور از شرکت های سرمایه گذاری و هلدینگ در واقع شرکت هایی هستند که در بازار سهام، تمرکز اصلی خود آن ها در خرید و فروش سهام شرکت های دیگر است.و جزو شرکت های تولید محصول به حساب نمی آیند.

کل دارایی ها - کل بدهی ها = خالص ارزش دارایی های شرکت

شاخص ROE در بورس یکی از کارآمدترین و در عین حال جالب ترین ترین نسبت های ارزشگذاری در سهام است.

برای نشان دادن میزان سودآوری یک شرکت از شاخص بازده جمع حقوق صاحبان سهام یا Return On Equity استفاده میشود که بیانگر میزان کارایی شرکت در تولید سود است.

این شاخص به عنوان بازده دارایی خالص در نظر گرفته می شود. ROE معیاری برای سودآوری شرکت در رابطه با جمع حقوق صاحبان سهام در نظر گرفته شده است.این نسبت همچنین به ما نشان میدهد آیا مدیریت با نرخ و سرعتی مناسب در حال افزایش ارزش و سود آوری شرکت است یا خیر.

از این نسبت می توان برای سنجش ارزش اکثر شرکت های بورسی استفاده کرد اما باید توجه ویژه ای به ترازنامه شرکت مورد نظر و به روز بودن ارزش دارایی های آن شرکت با توجه به بحث تورم در کشور ایران کرد.

پیشنهاد مطالعه: اصول نوسان گیری در بورس تهران با رعایت 18 اصل

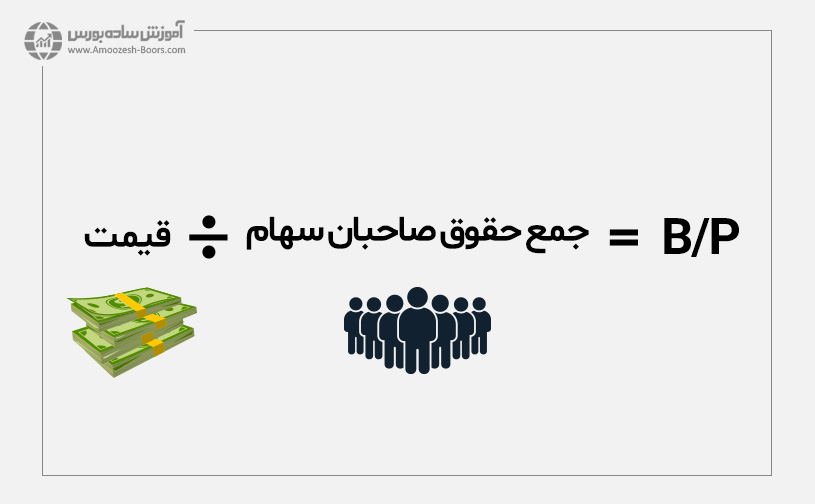

نسبت P/B یکی از ارزشمندترین نسبت های ارزشگذاری در بازار سهام است که می تواند بازدهی بسیار جذابی برای سرمایه گذاران ایجاد کند. منظور از B در واقع همان Book Value یا جمع حقوق صاحبان سهام ثبت شده در ترازنامه شرکت است.

در واقع با تقسیم جمع حقوق صاحبان سهام شرکت با تعداد سهام ثبت شده آن شرکت در بورس می توان به رقم Book Value به ازای هر سهم رسید که نهایتا با تقسیم قیمت روز سهام بر این عدد به نسبت P/B خواهیم رسید.

این نسبت برای ارزیابی اکثر شرکت ها، به خصوص شرکت هایی که به تازگی افزایش سرمایه از محل تجدید ارزیابی دارایی داشته اند بسیار کار آمد است.

Price / bookvalue = p/b

ROA شاخصی از چگونگی سودآوری خالص یک شرکت، بسته به کل دارایی های آن شرکت می باشد. در واقع ROA یک شرکت، از تقسیم درآمد یا سود خالص شرکت، به کل دارایی های آن شرکت به دست می آید.

ROA در واقع یک شاخص سنجش درباره مدیریت توانمند است.که در رابطه با چگونگی استفاده از داراییهای شرکت در جهت تولید سود از داراییهای مولد دید عمیقی به به ما میدهد.

این شاخص میخواهد کیفیت سود ساخته شده شرکت را به ما نشان دهد هر چند که به دلیل شرایط تورمی کشور ایران، ممکن است دارایی های ثبت شده شرکت در ترازنامه از ارزش واقعی خود بسیار دور باشند و در این حالت و در صورت به روز نبودن ترازنامه می تواند تحلیلگر را دچار اشتباهات فاحشی کند.

پیشنهاد ویژه: آموزش رایگان بورس تهران

این نسبت ارزشگذاری بسیار جذاب و شیرین در واقع برگرفته از همان نسبت معروف و پر کاربرد P/E است. با این تفاوت که نرخ رشد سودآوری شرکت را نیز مد نظر قرار می دهد.

در واقع با در نظر گرفتن نسبت PEG ممکن است در نگاه اول دو شرکت که از لحاظ عدد P/E یکسان هستند از ارزشمندی یکسانی برخوردار باشند اما وقتی این عدد به دست آمده را تقسیم بر نرخ رشد یا همان Growth سود آوری شرکت نیز میکنیم با تفاوت های جالبی مواجه می شویم که دید بسیار عمیق تری به تحلیلگر خواهد داد.

سهم هایی که از منطق P/E پیروی کنند از این نسبت شیرین نیز پیروی خواهند کرد.

جریان نقدی آزاد یا Free Cash Flow در واقع همان جریان نقد مانده در اختیار شرکت پس از خروج وجه نقد و برای پوشش عملیات جاری و حفظ داراییهای شرکت است.

جریان نقدی آزاد (FCF) هزینههای غیر نقدی مانند استهلاک داراییها و تجهیزات را از صورت سود و زیان حذف میکند. جریان نقدی آزاد این فرصت را به مدیران یک شرکت میدهد که به دنبال فرصتهای افزایش بازدهی باشند و برنامههای توسعه شرکت، گسترش کسبوکار، پرداخت سودهای نقدی و کاهش بدهیها را به سرانجام برساند.

از این روش میتوان برای اکثریت سهم های در بورس استفاده ای بسیار بهینه کرد. به خصوص شرکت هایی که در تولید جریانات نقد توانمندی بالایی دارند.

روش DCF یا DISCOUNT CASH FLOW در واقع از جریانات نقدی تنزیل یافته درج شده در صورت های مالی شرکت، به بررسی و پیش بینی آینده این جریانات نقدی و میزان تنزیل آن ها میپردازد.

در این روش هدف اصلی تحلیلگر آن است که وجه نقدی را که یک سرمایه گذار از این کار دریافت می کند، بر اساس ارزش زمانی پول بسنجد. زیرا در علم اقتصاد ارزش 1 میلیون تومان امروز به مراتب بیشتر از 1 میلیون تومان چند ماه آتی است. استفاده از این روش نیز همانند روش FCF برای عمده شرکت های بورسی امکان پذیر است.

روش DDM یا DIVIDEND DISCOUNT MODEL که مفهوم تحلیلی آن تنزیل سود تقسیمی سالانه شرکت در ارزش فعلی آن شرکت است. به این صورت که ارزش هر دارایی، همان ارزش فعلی جریان های نقدی آتی مورد انتظار ما میباشد که با نرخ رشدی متناسب با میزان ریسک جریانهای نقدی تنزیل شدهاست.

پیشنهاد ویژه: آموزش تابلو خوانی، نوسان گیری و سایر ترفند های بورس تهران

با توجه به اینکه پیشبینی میزان و درصد سود تقسیمی شرکت ها تا زمان بینهایت امکانپذیر نیست، حالتهای مختلف مدل تنزیل سود تقسیمی، بر اساس مفروضات متفاوت وجود دارد که تحلیلگران از انواع این پیش بینی ها استفاده می کنند .

از این روش می توان برای ارزیابی شرکت هایی که وضعیت با ثباتی را با یک نرخ رشد ثابت دارند استفاده کرد.

نسبت P/S یا همان نسبت قیمت به فروش همانطور که از نامش مشخص است از تقسیم قیمت بر فروش شرکت به ازای هر سهم به دست می آید. برای این کار لازم است میزان فروش کل شرکت بر تعداد سهمهای شرکت تقسیم شود. تا ابتدا فروش به ازای هر برگ سهم به دست آید .

در مرحله بعد قیمت روز سهام تقسیم بر عدد بدست آمده می شود تا نسبت P/S سهم به دست آید.

price/sell=p/s

بعد از به دست آوردن NAV به ازای هر سهم یک شرکت هلدینگ، که در واقع همان خالص ارزش دارایی ها هر سهم شرکت است . برای ارزشگذاری هر برگ سهام آن لازم است تا به نسبت P/NAV توجه ویژه ای داشته باشیم.

این نسبت از تقسیم قیمت روز سهام بر NAV هر برگ سهام شرکت به دست می آید. بعد از تقسیم این دو، درصد به دست آمده هر مقدار که از عدد 100 کوچکتر باشد میزان زیر ارزش ذاتی بودن قیمت را نشان می دهد و هر چه از 100 فراتر رود نشان از حباب قیمتی دارد.

از این نسبت برای ارزشگذاری شرکت های هلدینگ و سرمایه گذاری استفاده می شود.

price/nav=p/nav

منظور از EPS که در واقع مخفف جمله Earnings per share است .به معنای سود به ازای هر سهم است. هر شرکت بعد از کسب سود و در صورت های مالی خود میزان سود خالص به دست آمده را تقسیم بر تعداد سهام ثبت شده در سازمان بورس می کند و از این طریق میزان EPS یا همان سود به ازای هر سهم شرکت به دست می آید.

منظور از DPS که در واقع مخفف جمله Dividend Per Share است. به معنای سود تقسیم شده از دل همان EPS به دست آمده شرکت در بین سهامداران آن شرکت است. در واقع هر شرکت بورسی به صورت سالانه موظف است بخشی از سود به دست آمده شرکت را که میزان و درصد آن به تصویب هیئت مدیره می رسد را در بین سهامداران تقسیم کند .

به سودی که در بین سهامداران از دل EPS ساخته شده شرکت پرداخت می شود، اصطلاحا DPS می گویند.

در این مطلب که در ادامه مباحث آموزش بورس و فارکس تدارک دیده شده بود سعی کردیم مهمترین و کاربردی ترین نسبت های مالی و ارزشگذاری سهام را که در ایران کاربردی تر هستند برای شما شرح مختصری دهیم .

هر چند که نسبت های مالی در سطح جهانی وسعت بسیار بیشتری دارد اما سعی ما بر تشریح مهمترین و کاربردی ترین آن ها در بازار بورس تهران بود.

در انتها بد نیست به جدول بسیار جذابی که توسط تیم تحلیلی مجموعه آموزش بورس تهیه شده است، نگاهی گذرا داشته باشید.

جدول زیر به ما نشان می دهد که در چند سال گذشته بورس تهران کدام یک از روش های ارزشگذاری بیشتر مورد استفاده تحلیلگران قرار گرفته اند و هر کدام چه میزان بازدهی و خطایی داشته اند و علل آن ها چه بوده است.

|

روش تحلیل |

واکنش بازار بعد از ارائه گزارش |

علت عدم واکنش بازار |

رسیدن به هدف |

علت نرسیدن به هدف |

|

P/E |

۸۵٪ |

شرایط اقتصاد کلان |

۷۰٪ |

اشتباه محاسباتی |

|

FCF |

۲۰٪ |

عدمنمایش بر روی تابلو |

۹۰٪ |

دقت بیشتر تحلیلگران |

|

P/NAV |

۳۵٪ |

عدم اطمینان |

۴۵٪ |

محاسبه غیر دقیق و سخت |

|

PEG |

۱۰٪ |

عدم عمق کافی |

۹۵٪ |

دقت بیشتر نسبت مالی |

|

P/B |

۱۰٪ |

عدم عمق کافی بازار |

۹۹٪ |

ارزندگی بسیار |

این نکته بسیار مهم را فراموش نکنید که شاید در نگاه اول، نسبت ها و مفاهیم مهم جهت تحلیل بنیادی سهام که در متن بالا توضیح داده ایم از پیچیدگی های خاصی برخوردار باشد.

اما به زودی و برای تفهیم بهتر علاقه مندان به نسبتهای مهم مالی و ارزشگذاری، برای هر یک از این نسبت ها توضیحات جامع تر و مفصل تری را به صورت مجزا تدارک خواهیم دید.

پس حتما ما را از نظرات و پیشنهادات خود بهره مند سازید و همچنین سوالات خود را در در زیر همین مطلب از ما بپرسید.

همچنین مطالعه مقالات زیر نیز توصیه می شود:

منبع : گروه تحریریه وب سایت اموزش بورس

لینک کوتاه مقاله: https://amoozesh-boors.com/i/sv

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

رضا

1400-10-22سلام و درود، بسیار عالی بود. اگر بشه توضیح بدید که این نسبت ها رو از چه منابعی میشه استخراج کرد، بسیار مفید خواهد بود

مدیر وبسایت

1400-11-09با سلام و درود، شما می توانید با جستجوی نام سهم مورد نظر در گوگل این اطلاعات را پیدا کنید اما به طور کلی سایت های زیر هم پیشنهاد میشوند: 1. tsetmc 2. tse 3. fipiran

کریم

1401-09-28مفید و کاربردی و کمی پیچیده بود!

مدیر وبسایت

1402-01-03سپاس از شما دوست عزیز

شهریار

1401-12-07سلام حراج پیوسته و نا پیوسته در بورس چیه و چجوری قیمت محاسبه میشه!

مدیر وبسایت

1402-01-26عرض سلام و احترام خدمت شما دوست عزیز، حراج پیوسته به معنی ثبت سفارش و تطبیق قیمتهای خریدوفروش است. معامله هم بعدازاین تطبیق قیمتی انجام میشود. این در حالی است که اگر تطبیق قیمتی صورت نگیرد، سهم وارد حراج ناپیوسته شده است. یعنی شرکتی تعداد سهامداران آن کم است و درصد نقدشوندگی پایینی دارد.

محدثه

1402-02-05سلام ارزشگذاری به روش ddm رو بیشتر توضیح میدید!

مدیر وبسایت

1402-02-27عرض سلام و احترام خدمت شما دوست عزیز، یکی از رایجترین مدل های ارزش گذاری سهام، مدل تنزیل سود تقسیمی یا (DDM) Dividend Discount Model است که جریان نقدی را برابر سود تقسیمی شرکت تعریف میکند. در واقع این مدل میکوشد تا ارزش فعلی شرکت را از طریق محاسبه ارزش فعلی سودهای نقدی که شرکت در آینده تقسیم خواهد کرد، به دست آورد.

سلیمانی

1402-02-07سلام و وقت بخیر بانک ها برای اعتبار سنجی شرکت ها برای اعطای اعتبارات از کدوم نسبت استفاده می کنن؟

مدیر وبسایت

1402-03-08سلام به شما دوست عزیز روال اعتبار سنجی شرکت ها برای اعطای تسهیلات به شرکت ها پروژه بسیار پیچیدهای میباشد که در صورت تمایل برای آگاهی دقیق از این پروسه میتوانید از منابع لازم جستجو به عمل آورید. اما در حالت کلی بانکها با اخذ وثایق کافی، همچنین رانت های پشت پرده و بررسی دقیق وضعیت شرکت این اعتبار سنجی ها را انجام می دهند.

kianAskari

1402-03-22سلام. آیا ارزش گذاری بر مبنای مدل درآمد باقیمانده هم شامل این موارد میشه؟

مدیر وبسایت

1402-04-26سلام به شما دوست عزیز استراتژی های متفاوتی در این خصوص وجود دارد که با توجه به سطح مهارت و تجربه تحلیلگر از آن استفاده می شود. اما برای استفاده کلان از این استراتژی باید به صورت آزمایشی از آن در بازار تست گرفته شود

طاهره.میرلاشاری

1402-04-13خسته نباشید، شاخص ROA چی هستش؟

مدیر وبسایت

1402-04-15عرض سلام و احترام خدمت شما دوست عزیز، شاخص ROA یا Return On Asset شاخصی از چگونگی سودآوری خالص یک شرکت، بسته به کل دارایی های آن شرکت می باشد.