پانیک سل (Panic Selling) یا فروش وحشت زده، فروش گستردهی یک دارایی سرمایهای (سهام، ارز دیجیتال، طلا و ...) در مدت زمانی کوتاه است که منجر به کاهش شدید ِ قیمت میشود. عمدهترین دلیل ایجاد این فروشهای ناگهانی در بازارهای مالی ترس از کاهش ِ بیشترِ قیمت است. در چنین حالتی سرمایه گذاران به اینکه چقدر در سود یا ضرر هستند فکر نمیکنند؛ تنها هدف آنها فروش سریعتر و خروج از بازار است.

ترس از کاهش بیشتر قیمت داراییهای مالی میتواند در شرایط مختلفی همچون انتشار شایعات یا اخبار مربوط به وقوع جنگ، اخبار مربوط به کاهش فروش شرکتهای بورسی، اخبار اقتصاد کلان و یا سایر موارد ایجاد شود. در ادامه، به شرح دقیق نحوه بروز پانیک سل و مسائل مربوط به آن در حوزه روانشناسی بازارهای مالی میپردازیم. علاوه بر این روش سود بردن از موقعیت فروش وحشت زده را نیز آموزش خواهیم داد.

از جمله مهمترین علل ایجاد پانیک سل میتوان به موارد زیر اشاره کرد:

ابتدا اخباری (به درست یا غلط) در خصوص دارایی مالی منتشر شده که منجر به وحشت همگانی میشود. به نقل از وبسایت اینوستوپدیا، شکلگیری پانیک سل را میتوان در چهار مرحله بررسی کرد:

در مواقعی که پنیک سِلینگ یا فروش وحشت زده به عللی واهی همچون شایعات در خصوصِ افزایش ضرر شرکتهای بورسی، وقوع جنگ، تحلیلهای اشتباه عدهای از تحلیلگران و پخش گسترده آنها در فضای مجازی و سایر عواملی که به تحلیل تکنیکال و بنیادی اصولی وابسته نیست رخ می دهد، میتوان از آن به نفع معاملات خود سود بُرد اما چگونه؟

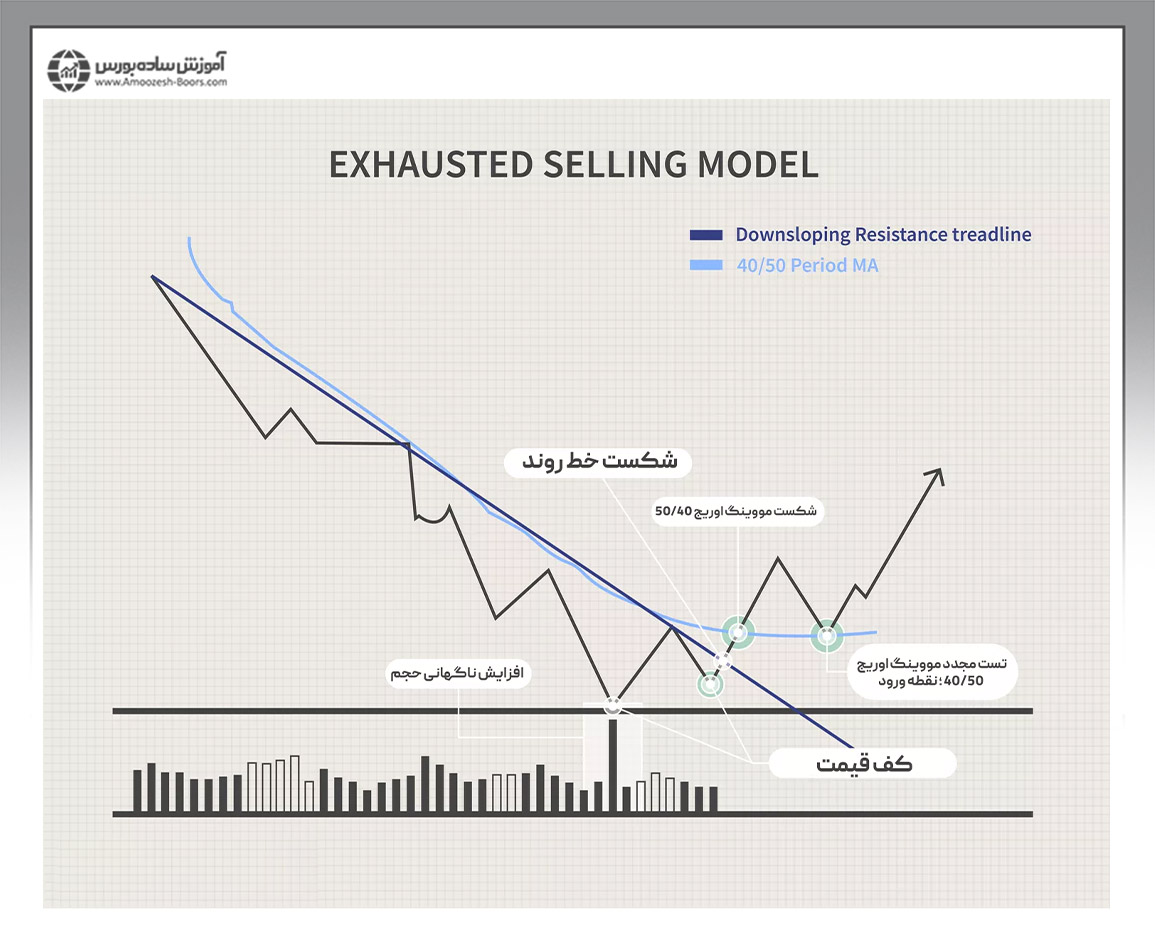

به نقل از وبسایت اینوستوپدیا، با استفاده از مدل فروش تمام شده (exhausted selling model) که ترکیبی از خطوط روند، حجم معاملات، مووینگ اوریجها و الگوها است میتوان کف قیمت را پس از پانیک سل شناسایی کرد. قوانین استفاده از این مدل به شرح زیر است:

البته میتوانید اعداد میانگین متحرک را طور دیگری تعیین کنید اما به طور کلی شکست میانگین متحرک با بازه زمانی بیشتر، اطمینان بیشتری برای تغییر روند ایجاد میکند.

تصویر زیر، نمودار سهام شرکت شیکاگو بریج اند آیرون (CBI) را نشان میدهد که به دلیل اعلام تاخیر در انتشار صورتهای مالی و میزان درآمد خود منجر به یک پانیک سل و کاهش قیمت ۱۶ درصدی در عرض چند ساعت شد.

همان طور که در تصویر مشاهده میکنید، پس از کاهش قیمت یک کف جدید با حجم بسیار بالا (محدوده سفید رنگ) ایجاد شده و پس از آن نیز یک کف بالاتر تشکیل شده است. علاوه بر این، قیمت خط روند نزولی و مووینگ اوریج ۵۰ روزه را شکسته و به سمت آن پولبک زده و به ادامه حرکت در مسیر صعودی ادامه داده است.

فروش وحشت زده اغلب در طول سقوط بازار سهام رخ میدهد و افرادی که در این مواقع سرمایه گذاری را رها میکنند، ممکن است بعدا از تصمیم خود پشیمان شوند. دقت داشته باشید که منظور ما نه ماندن در ضررهای طولانی مدت در زمان سقوط بازار و نه فروش هیجانی است. در واقع شما باید نحوه پیشبینی قیمت داراییهای مالی همچون سهام، طلا، ارزهای خارجی و ... و همچنین شرایط اقتصاد کلان تاثیرگذار بر آنها را آموزش ببینید تا بتوانید با توجه به آنها بهترین تصمیمات ممکن را بگیرید. پیشنهاد ما استفاده از دوره جامع آموزش رشد اقتصادی با متد SMI است؛ با استفاده از این دوره دانش اقتصاد کلان، سرمایه گذاری در بازار طلا و راهکارهای افزایش درآمد از مشاغل را به سادگی یاد گرفته و میتوانید از سرفصلهای اقتصادی آن در سرمایه گذاریهای خود در تمام بازارهای مالی استفاده کنید.

در ادامه به نقل از وبسایت CNBC، به بررسی ویژگیهای افرادی که بیشتر دچار پانیک سل میشوند، میپردازیم. «تحقیقات نشان میدهد مردانی که بالای 45 سال سن دارند، یا متاهل بوده و دارای فرزند هستند و ادعای دانش و تجربهی بالا در سرمایه گذاری دارند، هنگام افت بازار بیشتر در معرض پانیک سل قرار میگیرند.» اما تحقیقات در زمینه فروشهای هیجانی موضوع مهمی دیگری را نیز ثابت کرده و آن هم عدم سرمایه گذاری دوباره توسط افرادی است که در فرآیند پانیک سل، دارایی مالی خود را به فروش رساندهاند. عدم برگشت به بازار مشکل بزرگی است چراکه به عنوان مثال در خصوص بازار بورس، افرادی که دوباره سرمایه گذاری نمیکنند، نمیتوانند از ریکاوری بازار و برگشت قیمت سود ببرند. در واقع، بر اساس تحقیقات بانک آمریکا، بهترین بازده ممکن است به دنبال برخی از بزرگترین افتها ایجاد شود.

به خودی خود فروش سهام در جریان پانیک سل یا خرید و نگهداری آن در بلندمدت مزیتی بر دیگری ندارند. مسئله اصلی تسلط به شناسایی سهام پربازده است.

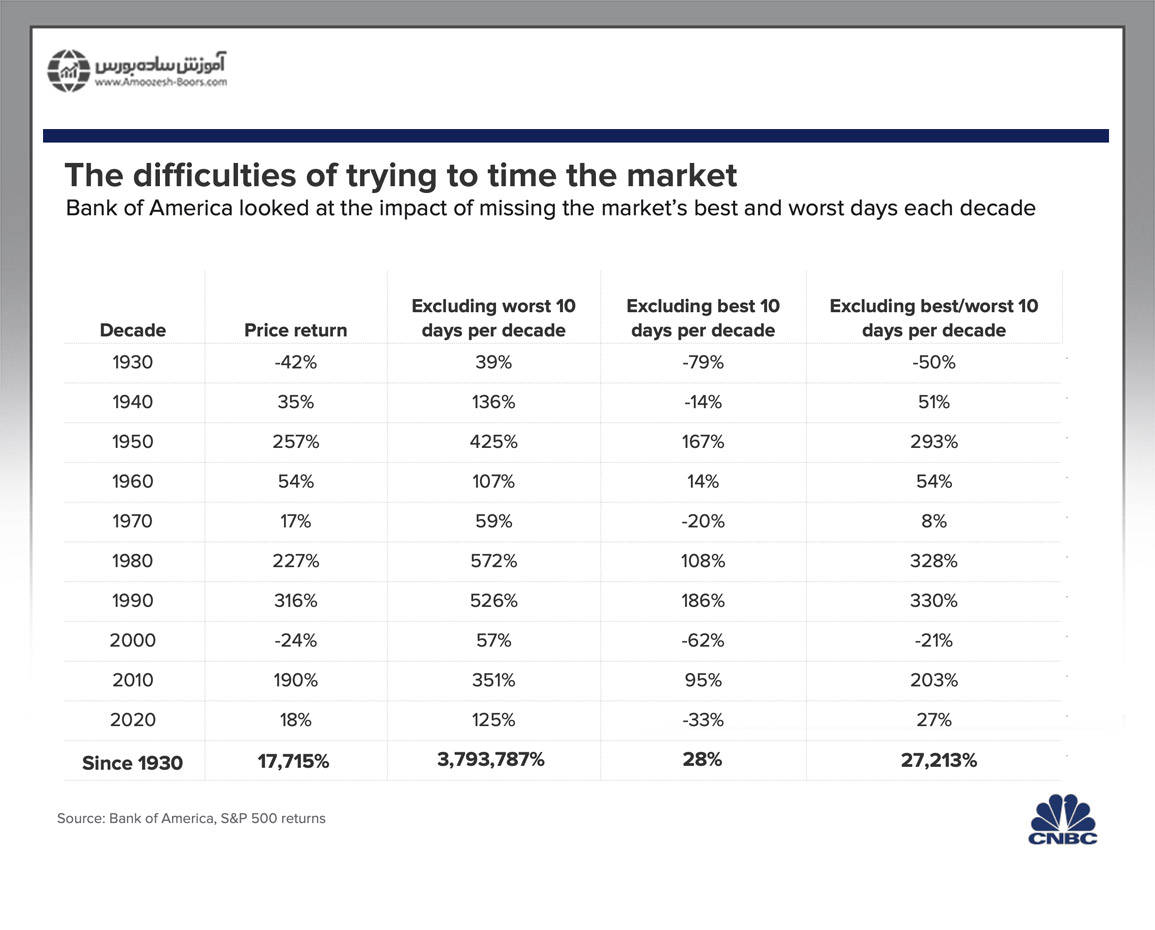

در ادامه سایت CNBC، بر اساس تحقیقات بانک آمریکا به بازدهی شاخص S&P500 از دهه ۱۹۳۰ تا دهه ۲۰۲۰ پرداخته که نتایج آن در تصویر زیر قابل مشاهده است.

همان طور که مشاهده میکنید اگر ۱۰ روزی که این شاخص بهترین عملکرد و بازدهی را داشته از نتایج حذف کنیم به این نتیجه میرسیم که اگر فردی از دهه ۱۹۳۰ در سهامهای شاخص S&P سرمایه گذاری میکرد و دقیقا ۱۰ روزی از هر سال که این شاخص بازدهی بالایی داشت، سهام خود را میفروخت و دوباره به بازار وارد میشد، هم اکنون 28% بازدهی دارد اما افرادی که طی این ۹۰ سال در تمام جریان صعودی و نزولی سهام خود را نگهداری کرده بودند بازدهی 17,715% به دست میآوردند.

همان طور که پیشتر اشاره شد برخی از سرمایه گذاران پس از تجربه پانیک سل دوباره به بازار برنمیگردند و در نتیجه نمیتوانند ضرر قبلی خود را جبران کرده یا سودهای آتی را به دست بیاورند. از طرف دیگر، برخی از افراد که سرمایه زیادی را در جریان این پانیک سلها از دست دادهاند، سعی در انجام معامله انتقامی دارند که در اغلب موارد به ضرر بیشتر آنها منجر میشود.

رایجترین استراتژی در چنین شرایطی، استفاده از روش میانگین هزینه دلاری است که طی آن شخص با سرمایه گذاری در فواصل زمانی معین، پول خود را به کار میاندازد. اگرچه تحقیقات نشان میدهد که سرمایه گذاری یکجا میتواند سریعتر شخص را به بازدهی برساند اما روش میانگین هزینه دلاری به سرمایه گذاران کمک میکند در سرمایه گذاریهای مجدد خود از تصمیم گیریهای احساسی اجتناب کرده و پول خود را رشد دهند.

۱- سقوط وال استریت در سال ۱۹۲۹: پس از جنگ جهانی اول، آمریکا رشد اقتصادی قابل توجهی را تجربه کرد اما در اواخر اکتبر ۱۹۲۹ روند کاهش قیمت در بازار سهام شروع شد و در نتیجهی آن پانیک سلینگ شکل گرفت چون سرمایه گذاران حاضر به پذیرش ریسک بیشتر نبود. در نهایت، این اتفاق رکود بزرگ را به دنبال داشت.

۲- بحران مالی سال ۲۰۰۸: در این سال، موسسات مالی ارائهدهنده وام مسکن، با شکستهای پی در پی مواجه شده و بسیاری از افراد، سرمایه گذاری خود را پس گرفتند. بحران وام مسکن در آمریکا به بازار سهام نیز سرایت کرد به طوری که میانگین صنعتی داوجونز در طول یک هفته 18% کاهش پیدا کرد.

۳- سقوط بازار مسکن دبی در سال ۲۰۰۹: در این سال، شرکت دولتی دبی العالمیه (Dubai World) که در زمینه مسکن فعال بود، ۶۰ میلیارد دلار بدهی ایجاد کرد. دولت نتوانست از این شرکت حمایت کند و در نتیجهی آن طی ۳ ماه، قیمت مسکن در دبی 41% کاهش پیدا کرد.

۴- سقوط بازار طلا در سال ۲۰۱۱: با اینکه در سه ماه اول این سال، قیمت طلا افزایشی 22 درصدی داشت اما در ادامه سال با کاهش 101.90 (5.9%) دلاری قیمت طلا که اولین کاهش قیمت روزانه 100 دلاری از سال 1980 تا آن زمان بود، اولین نشانههای پانیک سلینگ بروز کرد. در واقع وضعیت اقتصادی در جهان نامطلوب بود. بنابراین با افزایش نگرانیها در خصوص اقتصاد، فروش وحشت زده در بازار طلا ایجاد شد.

پانیک سل ناشی از ترس است. در اغلب موارد، اخباری از یک رویداد منفی (اقتصادی، سیاسی یا مربوط به خود سرمایه گذاری) منتشر میشود و سرمایه گذاران صرف نظر از اینکه این خبر شایعه باشد یا حقیقت و یا حتی بینابین شایعه و حقیقت باشد، آن را تهدیدی برای سرمایه گذاری خود در نظر میگیرند. سرمایه گذاران با فروش دارایی خود به منظور جلوگیری از زیانهای بزرگتر به این واقعه واکنش نشان میدهند و یک چرخه معیوب شکل میگیرد.

فروش وحشت زده برگرفته از سرشت انسان و تمایل شدید او به محافظت از خود است. اگرچه خیلی از ما تصور میکنیم که میتوانیم برای سرمایه گذاری خود تصمیمات منطقی بگیریم اما در عمل و به هنگام بحران، غریزه و احساسات ما کنترل را به دست میگیرند. بد نیست در این زمینه نگاهی به حوزه مالی رفتاری داشته باشیم.

سوگیری زیان گریزی (loss aversion) که یکی از انواع سوگیریهای شناخته شده در حوزه مالی رفتاری است، بر این نظریه استوار است که انسانها در موقعیتهای یکسان (بسته به اینکه در زمینه سود باشد یا ضرر) به شکل متفاوتی واکنش نشان میدهند. به عنوان مثال، سرمایه گذاری که ۱۰۰۰ دلار از دست داده باشد، درد و رنج بیشتری را نسبت به شادی ِ به دست آوردن ۱۰۰۰ دلار سود، احساس میکند. بنابراین افرادی که سوگیری زیان گریزی دارند، بیشتر در ایجاد فرآیند پانیک سل نقش دارند.

در نهایت میتوان به «ترس از جا ماندن» و غریزه گلهای به عنوان دیگر علل روانشناسی ایجاد پانیک سل اشاره کرد. بنابراین هنگامی که در پی انتشار شایعات، فروش شدید سهام آغاز میشود، غریزه گلهای برخی از افراد آنها را وا میدارد تا از رفتار جمع تبعیت کرده و سهام خود را به فروش برسانند.

در این مقاله، به پانیک سل یا فروش وحشت زده در بازارهای مالی به ویژه بورس پرداخته و دانستیم که این نوع فروش که ناشی از حس ترس و پیروی از احساسات است معمولا در پی انتشار شایعات در خصوص شرکتهای بورسی یا اخبار اقتصادی، سیاسی و ... ایجاد میشود. در نتیجه، سرمایه گذاران ِ وحشت زده، در یک بازه زمانی کوتاه حجم بالایی از دارایی مالی خود را به فروش میرسانند که نهایتا منجر به کاهش شدید قیمت میشود. با این وجود در اغلب موارد، سرمایه گذاران آگاهی که میتوانند زمان اتمام فشار فروش و برگشت قیمت را پیشبینی کنند، میتوانند پس از فرآیند پانیک سل سود خوبی به دست بیاورند.

جهت آشنایی با سایر موضوعات مربوط به سرمایه گذاری از مقالات زیر استفاده کنید.

پنیک سل فرآیندی است که طی آن گروه عظیمی از سرمایه گذاران (صرف نظر از کارایی و کیفیت دارایی مالی) به دلیل انتشار اخبار یا شایعات، دارایی مالی خود را به منظور جلوگیری از کاهش بیشتر قیمت در یک بازه زمانی بسیار کوتاه به فروش میرسانند. همین موضوع منجر به کاهش قیمت و فعال شدن حد ضرر عده دیگری از سرمایه گذاران شده و کاهش بیشتر قیمت را به دنبال خواهد شد.

پانیک سل یا فروش وحشت زده میتواند به علل مختلفی رخ دهد؛ برای مثال میتوان به شیوع همهگیری کووید ۱۹ در سال ۲۰۲۰ و سقوط بازارها در ابتدای این همهگیری اشاره کرد. به غیر از وقایع ژئوپلیتیک و اجتماعی، انتشار آمارهای اقتصادی همچون نرخ بهره و انتشار کاهش آمار فروش و سودآوری شرکتهای بورسی نیز از دیگر دلایل بروز پانیک سل میباشند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد