ارزش خالص دارایی یا NAV یکی از اصطلاحات مهم بازار سرمایه است که به وسیله آن میتوان به ارزش خالص داراییهای شرکتهای بورسی و صندوقهای سرمایه گذاری موجود در بورس پی برد. اگر شما هم سهامداری در بورس یا معامله گری در آن را انتخاب کردهاید حتما به مفهوم ارزش شرکتهای بورسی علاقه دارید چون ارزش بیشتر برابر با سود بیشتر است.

در این مقاله برای بررسی ارزش شرکتهای بورسی و صندوقهای سرمایه گذاری در بورس، یکی از مهمترین معیارهای تعیین ارزش واقعی این شرکتها به نام NAV و نحوه محاسبه آن در بورس را توضیح میدهیم.

پیشنهاد ویژه: دوره جامع آموزش بورس تهران

NAV چیست و چرا دانستن آن در بورس مهم است؟

ارزش خالص دارایی برگرفته از عبارت Net Asset Value است که در اصطلاح به آن NAV گفته میشود. با استفاده از شاخص NAV میتوان ارزش ذاتی شرکتهای بورسی یا صندوقهای سرمایهگذاری را به ازای هر سهم یا واحد به دست آورد.

مفهوم NAV برای سرمایه گذاران بورس بسیار اهمیت دارد چرا که با استفاده از آن میتوانند به ارزش واقعی سهام یا واحدهای صندوق پی برده و آن را با قیمت روز سهام یا صندوق مقایسه کرده و برای خرید یا عدم خرید آن اقدام کنند.

با استفاده از فرمول محاسبه NAV سرمایه گذاران ارزش واقعی شرکت را محاسبه میکنند و اگر عدد به دست آمده برای این ارزش کمتر از ارزش جاری آن (قیمت فعلی سهام یا صندوق) در بازار بود، اقدام به خرید میکنند چرا که با توجه به محاسبات ارزش خالص داراییها، قیمت سهم در آینده بیشتر خواهد شد.

پیشنهاد مطالعه: ورود به بورس ایران

خیلی از افراد مبتدی و تازه وارد فکر میکنند قیمتی که در تابلوی معاملات میبینند همان ارزش واقعی سهم است، در حالی که اینطور نیست. به قیمتی که در بازار بورس، سهمهای مختلف با آن معامله میشود، قیمت بازار گفته میشود که با توجه به میزان عرضه و تقاضا تعیین میشود.

ما با استفاده از NAV در بورس میتوانیم جدا از قیمت بازار، شرکتها یا صندوقها را ارزشگذاری کرده و قیمت واقعی هر سهم یا واحد صندوق را به دست بیاوریم.

حالا ما دو قیمت بازار و قیمت واقعی را در دست داریم و اگر قیمت بازار کمتر از قیمت واقعی بود، سهم مورد نظر را به امید سوددهی در آینده میخریم.

برای این که موضوع روشن شود و کاربرد NAV در بازار بورس را بهتر متوجه شوید، یک مثال میزنیم. فرض کنید نماد «کماسه» (تامین ماسه ریخته گری) با قیمت 1000 تومان در بازار معامله میشود اما پس از بررسی دارایی های این شرکت و با استفاده از شاخص ارزش داراییها در مییابیم که ارزش واقعی هر سهم از این نماد معادل 700 تومان است، پس در این حالت از خرید خودداری میکنیم چون قیمت بازار این نماد بیشتر از قیمت واقعی آن است.

پیشنهاد مطالعه: سرمایه گذاری در بازار بورس ایران

با استفاده از شاخص NAV در بورس میتوانیم ارزش هر سهم از شرکت را به دست بیاوریم. فرمول NAV بسیار ساده است. کافی است کل بدهیها را از کل داراییها کم کنیم.

NAV = ارزش روز بدهیها – ارزش روز داراییها

شاخص ارزش خالص داراییها علاوه بر شرکتهای بورسی، برای صندوقهای سرمایه گذاری نیز استفاده میشود و از طریق کم کردن بدهیهای صندوق از داراییهای آن به دست میآید.

با استفاده از این فرمول ما ارزش کل شرکت یا صندوق را میفهمیم اما برای این که بدانیم قیمت هر سهم یا واحد صندوق چقدر است باید این عدد را تقسیم به تعداد سهام یا واحدهای صندوق سرمایه گذاری کنیم.

در ادامه نحوه محاسبه ارزش خالص دارایی شرکت به این نتیجه رسیدیم که باید این عدد را به تعداد کل سهمها یا واحدهای صندوق تقسیم کنیم. در این جاست که اصطلاحی به نام ارزش خالص دارایی به ازای هر سهم (NAV per share) به وجود میآید.

NAVPS = تعداد سهام شرکت / (ارزش روز بدهیها -ارزش روزداراییها)

این فرمول برای صندوقهای سرمایه گذاری هم به همین صورت است فقط در مخرج کسر به جای سهام، تعداد واحدهای سرمایه گذاری نزد سرمایه گذاران نوشته شده و محاسبه میشود.

پیشنهاد ویژه: آموزش رایگان بورس تهران

برای محاسبه NAV در بورس میتوانید از اطلاعات صورتهای مالی موجود در سایت کدال استفاده کنید. برای این کار کافی است جمع داراییها و بدهیها را از این صورتها استخراج کنید.

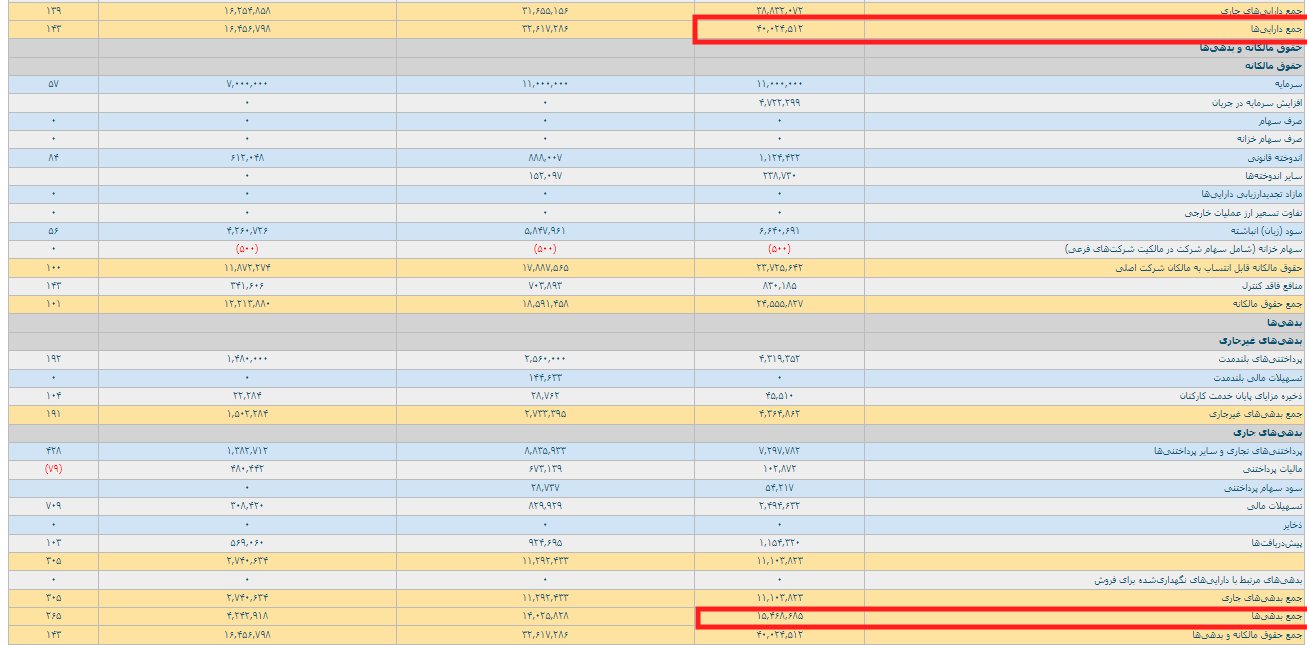

برای نمونه در شکل زیر از صورت وضعیت مالی تلفیقی نماد تملت (تامین سرمایه بانک ملت) استفاده شده است.

همان طور که میبینید جمع داراییها در این نماد برابر با 40،024،512 میلیون ریال و جمع بدهیها برابر با 15،468،685 میباشد که با کم کردن آنها از یکدیگر شاخص NAV به دست میآید.

NAV = ارزش روز بدهیها – ارزش روز داراییها

NAV = 40،024،512 - 15،468،685 = 24،555،827

حالا باید این عدد را بر تعداد سهام منتشره تملت تقسیم کنیم تا ارزش ذاتی هر سهم مشخص شود.(برای تبدیل میلیون ریال به ریال 6 صفر به عدد حاصله اضافه میکنیم)

برای به دست آوردن تعداد سهام منتشره هر شرکت میتوانید از اطلاعات سایت TSETMC استفاده کنید.

NAVPS =(40،024،512 - 15،468،685)/16،000،000،000= 1534.73

این عدد نماینگر ارزش ذاتی یا واقعی هر سهم از نماد تملت است البته نکات دیگری وجود دارد که باید به هنگام استفاده از جمع داراییها به آن دقت کرد که در ادامه متن به آنها اشاره میکنیم.

شرکتهای بورسی به چند دسته مختلف تقسیم میشوند ولی اگر بخواهیم به شکل کلی آنها را دسته بندی کنیم میتوانیم آنها را دو دسته شرکتهای تولیدی و سرمایه گذاری قرار دهیم.

پیشنهاد مطالعه: قوانین کارگزاری به همراه قوانین نحوه انجام معاملات در بورس

سوالی که خیلیها در مورد ارزش خالص دارایی در ذهن دارند این است که nav سهام را از کجا ببینیم؟

در پاسخ باید گفت NAV شرکتها به صورت اعداد دقیق و به روز در هیچ سایت مرجعی نشان داده نمیشود. در واقع شما خود باید با استفاده از مواردی که در ادامه مقاله به آنها اشاره میکنیم NAV سهام را حساب کنید.

بگذارید به موضوع شرکتهای سرمایه گذاری در بورس برگردیم. کار اصلی شرکتهای سرمایه گذاری پذیرفته شده در بورس ایران، سرمایه گذاری در شرکتهای بورسی و غیر بورسی است.

بعضی از این شرکتهای سرمایه گذاری مالکیت بیش از ۵۰ درصد چندین شرکت تولیدی بورسی و غیر بورسی را در اختیار خود دارند بنابراین به آنها هلدینگ سرمایه گذاری نیز گفته میشود.

این هلدینگهای سرمایه گذاری میتوانند به راحتی با داشتن مالکیت بیش از ۵۰ درصدی در شرکتهای زیرمجموعه شان اقدامات شرکت را کنترل کنند و علاوه بر آن در برنامههای مربوط به رشد و توسعه شرکت نقش مهمی داشته باشند و باعث پیشرفت آن شوند.

همان طور که گفتیم پیدا کردن عدد دقیق داراییهای کل برای محاسبه NAV شرکتهای سرمایه گذاری کمی متفاوت است. برای این کار میتوانیم ارزش افزوده سرمایه گذاری این شرکتها را به دارایی آنها اضافه کنیم.

برای این کار باید به پرتفوی بورسی شرکت در سایت کدال مراجعه کرده و ارزش افزوده هر یک از سهام های موجود در آن را حساب کنید. علاوه بر این باید ارزش افزود پرتفوی غیر بورسی آنها را هم به دست آورده و در نهایت عدد مربوط به آنها را در قسمت داراییها وارد میکنیم.

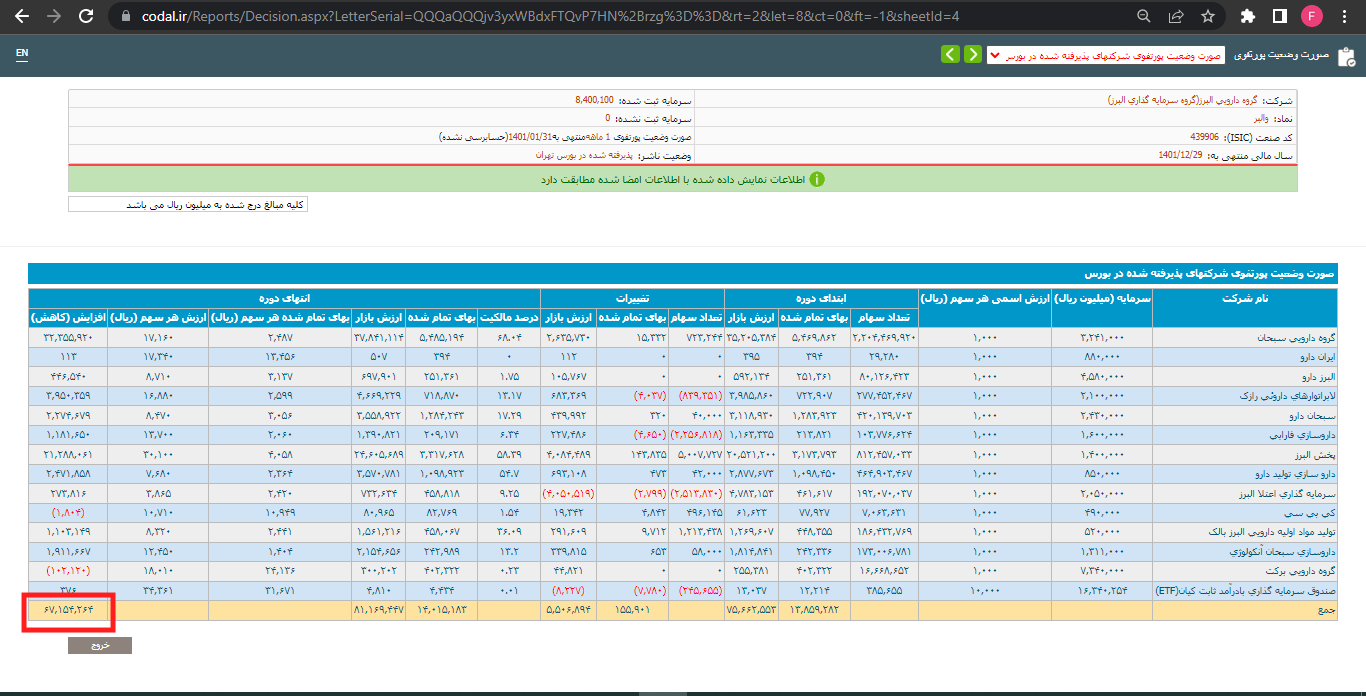

در شکل زیر میتوانید صورت وضعیت پرتفوی شرکتهای پذیرفته شده در بورس در نماد «پردیس» (سرمایه گذاری پردیس) را مشاهده کنید.

یک نمونه از صورت وضعیت پرتفوی شرکتهای خارج از بورس را میتوانید در شکل زیر که متعلق به نماد «پردیس» است، مشاهده کنید.

همان طور که گفتیم به دست آوردن مقدار دقیق داراییهای کل در برخی موارد مشکل است. اگر به صورت وضعیت مالی شرکتهای تولیدی بورس نگاهی بیندازید، متوجه این گفته میشوید. در این شرکتها نمیتوان ارزش روز داراییهای ثابت مشهود (زمین، ساختمان، تجهیزات و...) را به دست آورد. در شکل زیر میتوانید صورت وضعیت مالی نماد «فجر» (فولاد امیرکبیر کاشان) را مشاهده کنید.

برای محاسبه ارزش خالص دارایی بر اساس اطلاعات ترازنامه باید به دادههای قدیمی آن اکتفا کنید. فرض کنید شرکت یک قطعه زمین در سال ۱۳۹۵ به ارزش ۲۰۰ میلیون ریال خریده باشد. بنابراین در ترازنامه شرکت همان عدد درج شده و با گذشت زمان تغییری نمیکند. بنابراین نمیتوانید ارزش این زمین را که جز داراییهای شرکت است به درستی در معادلات خود بگنجانید.

تنها زمانی که شرکتهای بورسی تصمیم به افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها میگیرند، ارزش این داراییهای ثابت مشهود به روز میشود.

به همین دلیل است که نمیتوان از شاخص NAV در شرکتهای تولیدی بورس استفاده کرد. اما به جای آن میتوان از نسبت P/E برای محاسبه ارزش سهام استفاده کرد.

پیشنهاد مطالعه: آموزش محاسبه نسبت های مالی و روش های ارزشگذاری سهام

برای محاسبه دقیق ارزش خالص دارایی در بورس باید به تمام اطلاعاتی که در جمع دارایی کل یک شرکت تاثیرگذار هستند، دسترسی داشته باشیم. شما میتوانید همه اطلاعاتی که برای این کار بدان نیاز دارید را از طریق سایت کدال به دست بیاورید.

در این قسمت تمام عوامل تاثیرگذار برای محاسبه جمع داراییها در NAV را توضیح میدهیم.

برای پیدا کردن ارزش دفتری پرتفوی بورسی میتوانید از اطلاعات سایت کدال استفاده کنید. برای این کار با جستجوی نماد مورد نظر خود در این سایت یکی از گزارشهای فعالیت ماهانه شرکت را باز کنید و در قسمت صورت وضعیت پرتفوی شرکتهای پذیرفته شده در بورس، ارزش دفتری پرتفوی بورسی را ببینید.

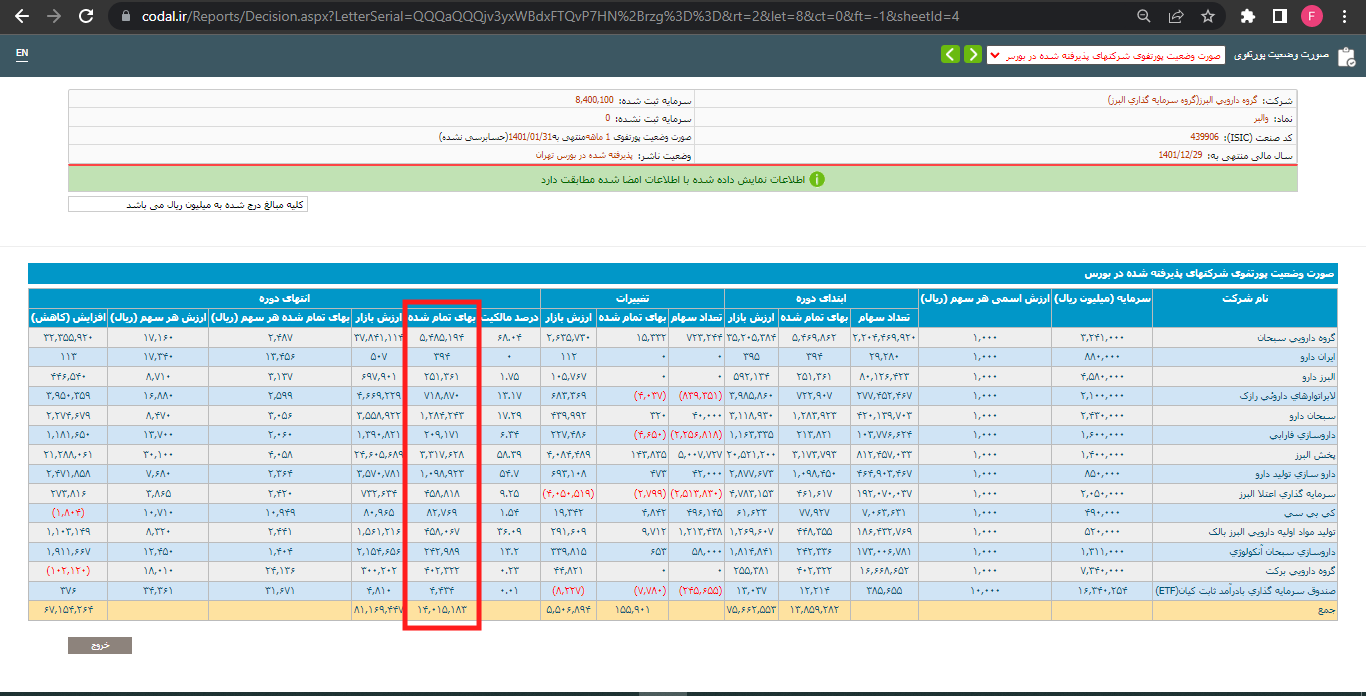

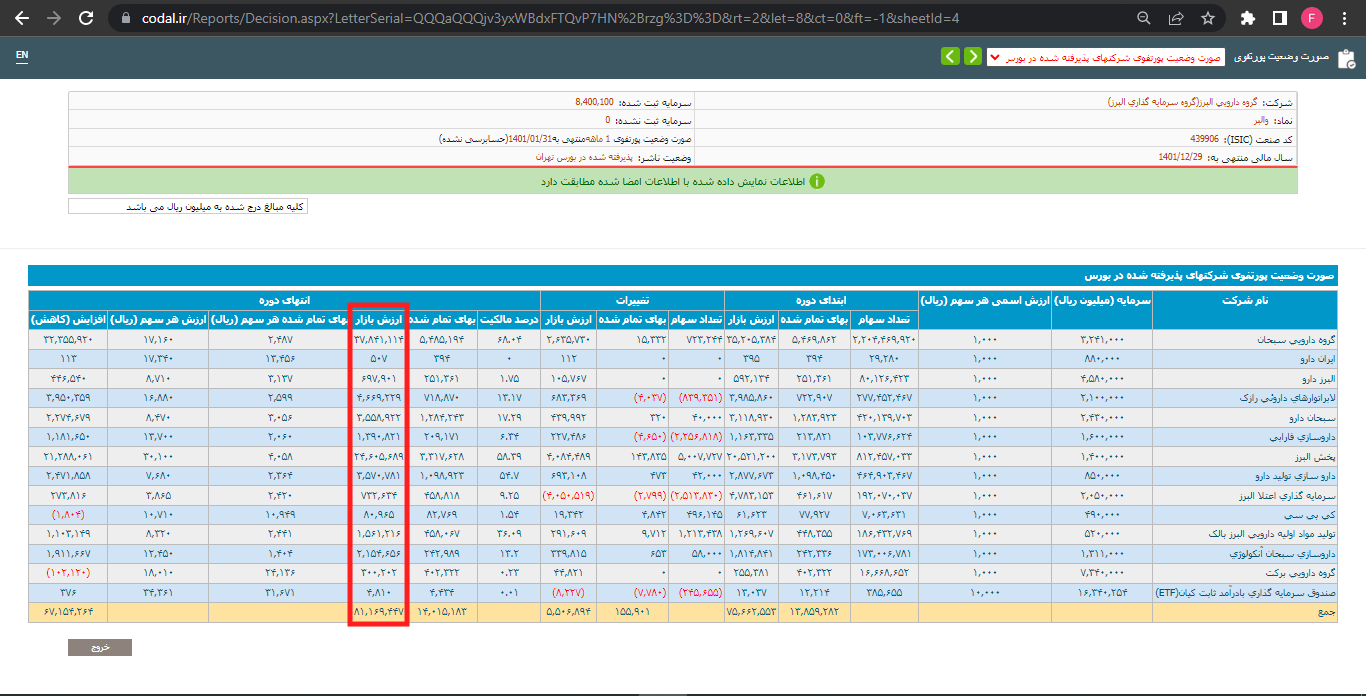

در شکل زیر ارزش دفتری پرتفوی بورسی برای محاسبه NAV در نماد «والبر» (گروه دارویی البرز) آورده شده است. (البته همه این اعداد مربوط به روزی هستند که این محاسبه صورت گرفته است پس باید به تاریخ آن نیز دقت کنید.)

ارزش روز پرتفوی بورسی همان طور که از نام آن پیداست برای به دست آوردن ارزش روز یا ارزش بازار استفاده می شود. برای به دست آوردن این ارزش می توانید از قیمت پایانی سهم ها استفاده کنید. در شکل زیر ارزش روز پرتفوی بورسی برای محاسبه NAV در نماد «والبر» (گروه دارویی البرز) آورده شده است.

برای به دست آوردن ارزش افزوده پرتفوی بورسی بایستی ارزش دفتری و ارزش روز را با یکدیگر مقایسه کنیم.

به زبان ساده باید بگوییم شرکت مورد نظر مقداری از سرمایهاش را به خرید سهام شرکتهای بورسی اختصاص داده که ارزش خرید آنها با ارزش روز آنها متفاوت است. مثلا فرض کنید یک هلدینگ سرمایه گذاری سهام یک شرکت تولیدی را با قیمت ۲۰۰ تومان به ازای هر سهم خریده باشد ولی پس از گذشت مدت زمانی ارزش روز آن به قیمت ۳۰۰ تومان به ازای هر سهم رسیده است. در این صورت شرکت ارزش افزوده تولید کرده است.

پیشنهاد ویژه: آموزش تابلو خوانی، نوسان گیری و سایر ترفند های بورس تهران

برای محاسبه این ارزش افزوده، بایست عدد مربوط به ارزش روز پرتفوی بورسی را از عدد مربوط به ارزش دفتری کم کنیم. البته لازم نیست این کار را به صورت دستی انجام دهید، چون همان طور که در شکل زیر میبینید در صورت وضعیت شرکتهای بورسی در سایت کدال این عدد در ستون آخر حساب شده است.

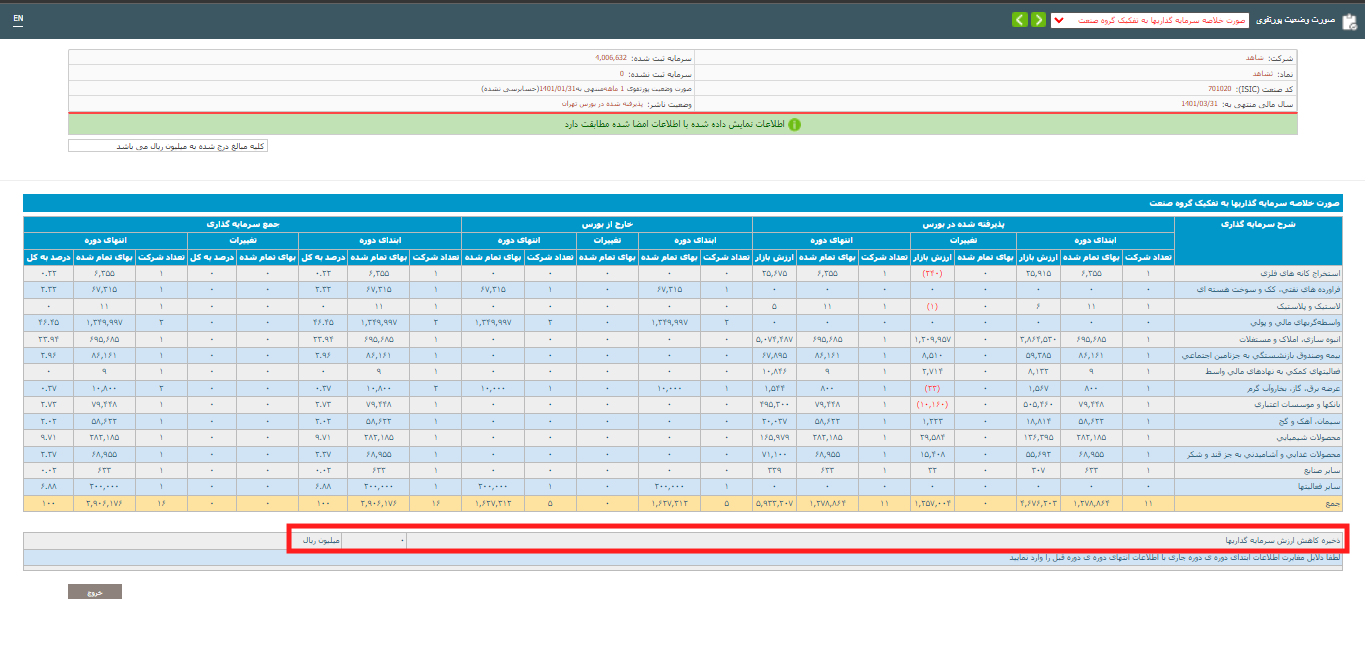

برای به دست آوردن ارزش افزوده پرتفوی غیر بورسی بایست از صورت وضعیت پرتفوی شرکتهای خارج از بورس استفاده کنید. شیوه به دست آوردن ارزش افزوده پرتفوی غیر بورسی مثل ارزش افزوده پرتفوی بورسی است با این حال محاسبات آن کمی متفاوت است.

در شکل زیر میتوانید این صورت وضعیت را در نماد «سیدکو» (سرمایه گذاری و توسعه صنایع سیمان) که مربوط به صورتهای مالی ۱۲ ماهه است، ببینید.

همان طور که میدانید سهام در بازار بورس همواره با افزایش قیمت همراه نیست و در زمانهایی ارزش سهام شما افت کرده و قیمت آن کمتر میشود. وضعیت شرکت های سرمایه گذاری در بورس هم به همین صورت است. گاهی ممکن است سهامی که خریداری کردهاند در طی یک دوره با کاهش ارزش رو به رو شود اما نمیتوان این افت ارزش را به عنوان ضرر به حساب آورد، برای همین از فاکتوری به نام ذخیره کاهش ارزش سرمایه گذاری برای محاسبه NAV استفاده میشود.

زمانی که عدد مربوط به کاهش ارزش سرمایه گذاری صفر نباشد، بدین معنی است که ارزش بعضی از سرمایه گذاریها کاهش پیدا کرده است.

در شکل زیر میتوانید این عدد را که برای نماد ثشاهد (شاهد) صفر است مشاهده کنید.

با بررسی ارزش افزوده (پرتفوی بورسی و غیر بورسی) ما ارزش داراییها و سهامی را میسنجیم که جزو داراییهای شرکت هستند اما زمانی که بخشی از این داراییها یا سهام فروخته میشود فاکتوری به نام سود یا زیان ناشی از فروش را برای محاسبه NAV در نظر میگیریم.

پیشنهاد ویژه: 10 نکته ی طلایی که باید در بورس بدانید

حقوق مالکانه یا حقوق صاحبان سهام یکی دیگر از فاکتورهای مهمی است که در محاسبه NAV از آن استفاده میشود.

همان طور که پیشتر نیز گفتیم ارزش خالص دارایی از کم کردن بدهیها از داراییها به دست میآید اما روشهای دیگری هم برای محاسبه این فرمول وجود دارد. ما در این جا دو روش دیگر برای محاسبه ارزش خالص دارایی را بیان میکنیم.

NAV = ارزش افزوده داراییهای غیرجاری + سرمایه در گردش خالص + ارزش افزوده سرمایهگذاریها

NAV = ارزش افزوده سرمایهگذاریها + بهای تمامشده حقوق مالکانه

همان طور که گفتیم محاسبه ارزش خالص دارایی را برای همه شرکتهای بورسینمی توان انجام دارد. در واقع محاسبه ارزش خالص داراییها با محدودیتهایی همراه است که در ادامه به آنها اشاره میکنیم.

پیشنهاد ویژه: سبد پیشنهادی بورس ایران

با توجه به پیچیدگیهایی که در محاسبه NAV شرکتهای مختلف سرمایه گذاری وجود دارد، در این قسمت قصد داریم راهکارهای موجود برای رفع این پیچیدگیها را عنوان کنیم.

یکی از مهمترین راهکارهایی که برای رفع این ابهامات در مورد نحوه محاسبه خالص ارزش دارایی وجود دارد استفاده از نسبت قیمت به خالص ارزش داراییها (P/ NAV) است. اگر با این نسبت آشنا نیستید میتوانید به این مقاله رجوع کرده و از نحوه محاسبه و ارزشگذاری شرکتها با آن مطلع شوید.

برای این کار باید ارزش افزوده سرمایه گذاریها را به حقوق مالکانه اضافه کرد. همان طور که میدانید حقوق مالکانه برابر است با = داراییها – بدهیها

پس اگر به حقوق مالکانه، ارزش افزوده سرمایه گذاری را اضافه کنیم، محاسبات ارزش خالص دارایی شرکت به شکل دقیقتری انجام میشود.

حقوق مالکانه سهام + ارزش افزوده سرمایهگذاریها = NAV

برای این که این ارزشگذاری دقیقتر شود میتوان به جای کم کردن ارزش دفتری از ارزش روز پرتفوی غیر بورسی از ارزش دفتری یا همان قیمت تمام شده استفاده کرد.

همان طور که میدانید برای محاسبه ارزش سرمایه گذاری یک شرکت به صورت وضعیت پرتفوی بورسی و غیر بورسی نیاز داریم و برای محاسبه حقوق مالکانه سهام به آخرین صورتهای مالی میان دورهای نیاز داریم. اگر تاریخ ترازنامه با صورت وضعیت پرتفوی یکسان نباشد و در بین این دو تاریخ سود نقدی به سهامداران تعلق گرفته باشد، بایست میزان سود تقسیمی را به محاسبات خود اضافه کنیم.

صندوقهای قابل معامله مثل ETFها در بازار بورس به شکل آنلاین معامله میشوند و قیمت آنها تحت تاثیر عرضه و تقاضا، تغییر پیدا میکند. به همین علت ممکن است قیمت آنها بالاتر یا پایین تر از ارزش NAV محاسبه شده آنها باشد. یکی از کاربردهای مهم NAV، در این صندوقها، قابل مشاهده است. سهامداران با توجه به عدد NAV و مقایسه آن با قیمت روز میتوانند به ارزندگی صندوق پی ببرند.

با استفاده از صندوقهای سرمایه گذاری افراد میتوانند به شکل غیر مستقیم در بورس فعالیت داشته باشند. در این صندوقها با توجه به نوع آنها، سیاستهای مختلفی برای سرمایه گذاری در سپردههای بانکی و خرید سهام در بورس صورت میگیرد.

سهامداران میتوانند با توجه به ارزش هر واحد از صندوق که در سایت اختصاصی صندوقها قابل مشاهده است تصمیم به خرید آنها کنند. البته برای خرید واحدهای صندوق به جز ارزش خالص داراییها، ملاکهای دیگری همچون درصد بازده و ریسک صندوق، مقایسه صندوق با صندوقهایی با ماهیت مشابه به آن و مقایسه صندوق با شاخص بورس در نظر گرفته میشود.

پیشنهاد ویژه: سود مرکب در بورس چیست و نحوه محاسبه آن چگونه است؟

آگاهی از NAV صندوقهای سرمایه گذاری در بورس برای سرمایه گذاران الزامی است چون ارزش خالص دارایی یکی از مهمترین ملاکهای خرید واحدهای یک صندوق سرمایه گذاری است.

صندوقهای سرمایه گذاری درصد مشخصی از سرمایه خود را با توجه به نوع صندوق به خرید سهام در بورس اختصاص میدهند و چون قیمت سهام با عرضه و تقاضا در بورس تغییر میکند، ارزش خالص دارایی صندوقهای سرمایه گذاری در روزهای مختلف متفاوت است و شما میتوانید NAV هر صندوق را در پایان روز معاملاتی از طریق سایت صندوق مشاهده کنید.

علاوه بر تغییر ارزش سهام در صندوقها، اگر سود تقسیمی یا نقدی (DPS) هم به سهامهای موجود در صندوق اختصاص پیدا کند به ارزش آن افزوده میشود.

بدهیهای صندوق را هم میتوان در دو دسته بدهی به کارگزاری و بدهی به ارکان صندوق دسته بندی کرد. (هر گونه خرید سهام نوعی بدهی محسوب میشود.)

همان طور که میبینید فرمول NAV صندوق های سرمایه گذاری هم از کم کردن بدهیها از داراییها به دست میآید.

NAV = بدهیهای صندوق – ارزش داراییهای صندوق

NAVPS = تعداد واحدهای سرمایه گذاری نزد سرمایه گذاران/(بدهیهای صندوق-ارزش داراییهای صندوق)

فرض کنید ارزش دارایی یک صندوق در پایان روز 30 میلیارد تومان باشد و ارزش بدهی آن نیز برابر با 5 میلیارد تومان باشد. در این صورت NAV یا خالص ارزش دارایی هر صندوق برابر با 25 میلیارد تومان است که با تقسیم کردن آن به تعداد 200 هزار واحد صندوق به عدد 125 هزار تومان به ازای هر واحد از صندوق سرمایه گذاری میرسیم.

زمانی که قصد خرید واحدهایی از صندوقهای سرمایه گذاری را دارید با مفهومی به نام NAV صدور مواجه میشوید. ارزش NAV صدور کمی بیشتر از ارزش خالص دارایی هر واحد از صندوق است.

علت تفاوت میان این دو قیمت به این خاطر است که با خرید واحدهای جدید صندوق، سرمایه و وجه نقد صندوق بیشتر میشود. این سرمایه جدید برای خرید سهامهای جدید صرف میشود از آن جایی که خرید سهام مشمول پرداخت کارمزد میشود، قیمت NAV صدور بیشتر از NAV جاری صندوق است.

زمانی که بخواهید واحدهای صندوق سرمایه گذاری خود را بفروشید، قیمت مربوط به NAV ابطال برای آن محاسبه میشود که کمی کمتر از ارزش خالص دارایی به ازای هر سهم است چون با فروش واحدهای صندوق فرض بر این است که مقداری از سهام صندوق فروخته میشود. بنابراین کارمزد هزینه معاملات از آن کسر میشود.

NAV شاخصی است که برای محاسبه ارزش ذاتی شرکتهای بورسی به خصوص شرکتهای سرمایه استفاده میشود.

ارزش خالص داراییها از کم کردن بدهیها از داراییها به دست میآید.

از جمله مهمترین فاکتورهای تاثیر گذار بر ارزش خالص داراییها میتوان به ارزش افزوده پرتفوی بورسی و غیر بورسی، ارزش روز سهم، ارزش دفتری و... اشاره کرد.

NAV صدور، ارزش هر یک از واحدهای صندوق سرمایه گذاری موقع خرید و NAV ابطال، ارزش هر یک از واحدهای صندوق سرمایه گذاری به هنگام فروش است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد