شناخت الگوها در بازارهای مالی، یکی از عوامل مهم در موفقیت معاملهگران است.

توسط این الگوها، میتوان پیشبینی درستی از روند تغییر نمودار قیمت در بازارهای مالی دریافت کرد و در تحلیل تکنیکال، الگوهایی که تغییر در روند کنونی را نشان میدهند با نام الگوی بازگشتی (Reversal Pattern) شناخته میشوند و پدیدار شدن آنها میتواند هشداردهنده بازگشت قیمت از مسیر قبلی خود باشد. هنگامی که یک الگوی بازگشتی تشکیل میشود، نشان از این دارد که روند قبلی متوقف شده و قرار است که نمودار حرکت جدیدی را آغاز کند.

در این مطلب سعی داریم که با یک نوع الگوی بازگشتی دیگر آشنا شویم و الگوی کف و سقف دوقلو که جزو الگوهای کلاسیک و البته بازگشتی به شمار میآید را بررسی کنیم و نکاتی درباره نحوه تشخیص این الگوها و نحوه معامله با آنها را بیان کنیم.

مشاهده بیشتر: فارکس

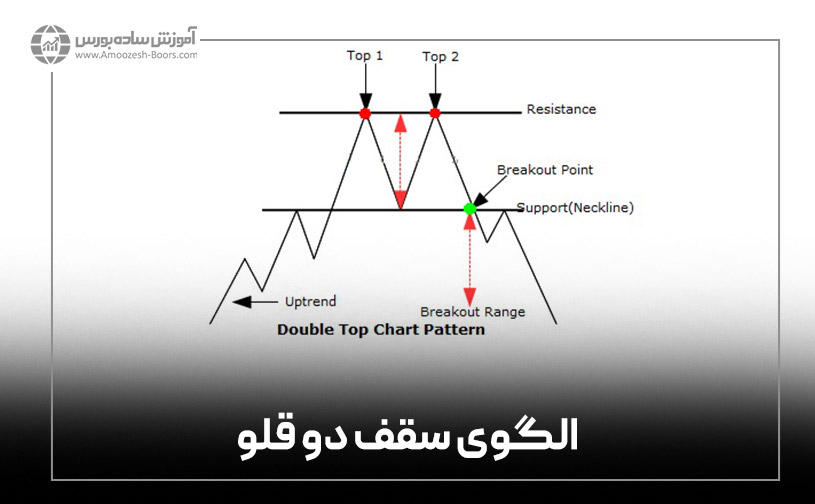

همانطور که پیشتر گفته شد، الگوی سقف دو قلو به انگلیسی Double Top یکی از الگوهای بازگشتی است. این الگو در انتهای یک روند صعودی پدیدار میشود و می تواند هشداری برای بازگشت قیمت از صعودی به نزولی میباشد.

نحوه شکل گیری این الگو به این صورت میباشد که: ابتدا یک روند صعودی به وجود میآید (معمولا بهتر است حداقل یک و نیم تا دو برابر اندازه الگو باشد)، سپس مقداری قیمت در نمودار افت پیدا میکند، اما دوباره به اندازه قلهی اول قیمت افزایش پیدا میکند و در نهایت دوباره بازگشت قیمتی شکل میگیرد و یک روند نزولی ایجاد میشود. بنابراین در این الگو دو قله به یک اندازه و همراستا یک دیگر به وجود میآید، که درست مانند حرف M در حروف انگلیسی میباشد.

همچنین با متصل کردن کفهای این دو قله به یک دیگر، خط گردن به صورت افقی در این الگو به وجود میآید.

پیشنهاد ویژه: آموزش فارکس

الگوی سقف دوقلو یک نوع الگوی نزولی به شمار میرود، پس قاعدتا با تشکیل این الگو باید وارد پوزیشن فروش یا SELL شویم، برای انجام یک معاملهی مطمئن با این الگو در ابتدا باید از شکل گیری الگوی سقف دو قلو مطمئن شویم و سپس اگر الگو تشکیل شده بود، به سراغ معامله میرویم.

مناسبترین نقطه برای ورود به معامله نقطهی شکست خط گردن و محتاطانهترین آن، ورود بعد از زدن پولبک به خطر گردن میباشد، به این دلیل که از تشکیل الگو مطمئن شده کاملا مطمئن میشویم. نکات مهم دیگری که هنگام ورود به معامله باید مد نظر قرار دهیم، حد سود و حد ضرر میباشد.

حد ضرر در این الگو را میتوان، بالای قلهی دوم یا همان قلهی سمت راست در نظر گرفت و برای به دست آوردن حد سود، باید ابتدا فاصله خط گردن (Neck Line) تا قله را اندازه گیری کنیم، سپس به همان اندازه از خط گردن یا تا پایین نمودار به همان مقدار در نظر بگیریم.

مشاهده بیشتر: آموزش رایگان فارکس

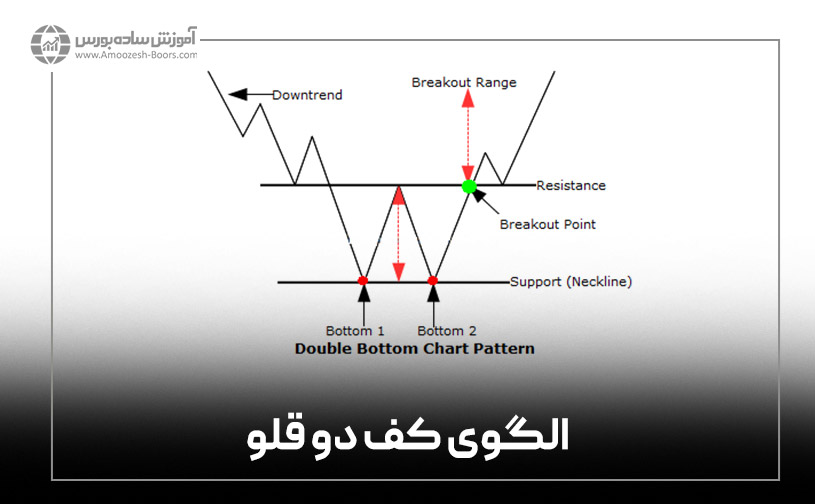

الگوی کف دو قلو (Double Bottom)، نوع دیگری از الگوهای بازگشتی صعودی میباشد که در انتهای حرکتها یا امواج نزولی شکل میگیرد و شکل کلی آن به صورت عبارت W انگلیسی میباشد. یک الگوی کف دو قلو، شامل دو کف متوالی هم راستا یک دیگر میباشد که به همراه یک خط گردن (neckline) تشکیل میشود.

نحوه شکل گیری این الگو به این صورت میباشد که: ابتدا یک روند نزولی شکل میگیرد (معمولا بهتر است حداقل یک و نیم تا دو برابر اندازه الگو باشد)، سپس مقداری قیمت در نمودار رشد پیدا میکند، اما دوباره به اندازه کف اول قیمت کاهش پیدا میکند و در نهایت دوباره بازگشت قیمتی شکل میگیرد و یک روند صعودی ایجاد میشود.

بیشتر بخوانید: تفاوت فارکس با بازار بورس

همانطور که پیشتر گفته شد، الگوی کف دو قلو در انتهای یک روند نزولی پدیدار میشود و پس از آن، روند قیمتی به صورت صعودی تغییر جهت میدهد، همچنین قبلا اشاره شد که الگوهای صعودی مناسب برای ورود به معاملات خرید (BUY) میباشند.

در این الگو میتوان هنگامی که خط گردن تشکیل شد و الگو به صورت کامل شکل گرفت به دو روش وارد معامله شد: اولین نوع، ورود پس از شکست خط گردن و دیگری که محتاطانهتر است ورود پس از پولبک به خط گردن میباشد. همچنین برای یک معامله ی درست و مطمئن توسط این الگو، تعیین حد ضرر و حد سود الزامی میباشد.

در الگوی کف دو قلو، حد ضرر (SL) را می توان مقداری زیر کف یا درهی سمت راست در نظر گرفت و برای به دست آوردن حد سود (TP) نیز اندازه خط گردن تا کف الگو را محاسبه میکنیم و به همان مقدار به بالای خط گردن اعمال میکنیم. حد ضرر در این الگو بالای قلهی دوم یا قلهی سمت راست در نظر گرفته میشود.

برای به دست آوردن حد سود ابتدا فاصله خط گردن (Neck Line) تا قله را اندازه میگیریم، سپس به همان اندازه از خط گردن یا همان نقطه خروج از معامله به پایین اعمال میکنیم.

پیشنهاد مطالعه: آموزش کار با متاتریدر

در این مقاله به صورت کامل، به الگوهای کف و سقف دوقلو در تحلیل تکنیکال و نحوهی تشخیص و معامله به آنها پرداخته شد.

همچنین به محل قرارگیری حد ضرر و حد سود اشاره شد، اما نکته مهمی که برای گذاشتن حد سود یا ضرر وجود دارد این است که چون این الگوها یکی از پر تکرارترین الگوهای بازگشتی نموداری میباشند، به همین جهت در مواقع خاص بهتر است که با چندین فاکتور و سیگنال مهم تکنیکالی در آن نقطه ترکیب شود تا سیگنال مطمئنتری دریافت کنیم و خطاهای احتمالی آن تا حد زیادی کاهش پیدا کند.

پیشنهاد مشاهده: دوره فارکس

الگوی سقف دو قلو، یک نوع الگوی بازگشتی است که در پایان روند صعودی تشکیل میشود و هشداری برای بازگشت قیمت از صعودی به نزولی میباشد.

الگوی کف دو قلو، از الگوهای بازگشتی صعودی میباشد که در انتهای حرکتها یا امواج نزولی شکل میگیرد و هشداری از بازگشت قیمت از نزولی به صعودی میباشد.

توسط الگوی سقف و کف دو قلو، میتوان به دو روش وارد معامله شد:

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

FatemehFadavi

1402-04-21سلام در الگو های سقف یا کف دوقولو آیا حد سود و حد ضرر را باید حتما طبق فرمول همان الگو گذاشت؟

مدیر وبسایت

1402-04-30عرض سلام و احترام خدمت شما دوست عزیز، خیر بهتر است که با چندین فاکتور و سیگنال مهم تکنیکالی در آن نقطه با توجه به استراتژی معاملاتی ترکیب شود تا سیگنال مطمئنتری دریافت کنیم و خطاهای احتمالی آن تا حد زیادی کاهش پیدا کند.