برای بیشتر افراد تازه کاری که وارد بازارهای مالی میشوند، این سوال پیش میآید که تفاوت اصلاح قیمت و بازگشت آن در چیست؟

گاهی اوقات در حین یک روند تغییراتی ایجاد میشود که برخی از معامله گران را به اشتباه می اندازد و شرایط را طور دیگری نشان میدهد و تشخیص بازگشت و اصلاح قیمت نسبت به یک دیگر را دشوار میکند، زیرا ما نمیدانیم کدام سقف یا کف اهمیت دارد و باید به چه نکاتی در نمودار توجه کنیم تا بهتر آنها را تشخیص دهیم.

در این مقاله سعی داریم که راه کارهایی برای تشخیص اصلاح یا بازگشت قیمت معرفی کنیم که این کار میتواند، تعداد معاملات از دست رفته را کاهش دهد و حتی باعث شود که معاملات شما سود ساز باشد.

پیشنهاد مطالعه : اخبار فارکس

اصلاح قیمت (Retracements)، بازگشت موقت قیمت در یک نمودار است که بر خلاف جهت روند بزرگتر و اصلی خود حرکت میکند، این حرکت موقتی اغلب به سرعت به سمت روند قبلی باز میگردد و نشان دهنده تغییر در روند اصلی نمیباشد.

باید دقت داشت که با وجود حرکت قیمت و اصلاحات موجود، روند اصلی تغییری نمیکند و قیمت همچنان به روند اصلی صعودی یا نزولی خود ادامه میدهد.

به عنوان مثال اصول روند صعودی به این صورت است که وقتی قیمت به سمت بالا حرکت میکند، یک سقف قیمتی جدید ایجاد میکند و زمانی که قیمت اصلاح میشود و کاهش مییابد، قبل از رسیدن به کف قیمتی قبلی این اصلاح به پایان میرسد و دوباره قیمت افزایش مییابد و باعث تشکیل سقف و کفهای صعودی میشود.

پیشنهاد مطالعه: اسپرد (SPREAD) در فارکس

بازگشت و یا تغییر (Reversal) روند کلی قیمت، هنگامی اتفاق میافتد که روند اصلی بازار به صورت کلی تغییر کند.

یا به صورت سادهتر یعنی قیمت احتمالاً برای یک دوره طولانی در جهت معکوس روند قبلی پیش خواهد رفت، که این تغییرات میتواند در هر دو جهت صعودی یا نزولی رخ دهد.

هر گاه تغییر روند شکل گرفت، حرکات بازگشتی آن در روند صعودی به سمت کاهش قیمت و پایین و حرکات بازگشتی در یک روند نزولی به سمت بالای نمودار خواهد بود.

نکته آخر این که باید توجه داشت که، تغییرات روند در زمان عمدهای از بازار رخ میدهند و نه صرفا در یک روند کوتاه مدت و کوچک.

پیشنهاد مطالعه: حمایت و مقاومت در تحلیل تکنیکال

دانستن این موضوع که قیمت در یک اصلاح قرار دارد و یا قیمت در حال بازگشت روند است و قیمت در روند اصلی خود قرار دارد میتواند، در جهت گرفتن معامله صحیح بسیار مهم باشد.

برای تشخیص این که بازار در یک بازگشت قرار دارد یا که به کلی تغییر کرده است میتوان به عوامل و ابزارهای مختلفی اشاره کرد که در ادامه به بررسی آن ها میپردازیم.

همان طور که میدانید مهمترین مبحث در تحلیل تکنیکال پیدا کردن روند بازار است و اولین و مهمترین فاکتور در تشخیص یا بازگشت آن، این است که سقف و کفهای اصلی آن را در نمودار تشخیص دهیم.

به صورت کلی بازار مدام رو به بالا و پایین در حال نوسان است و روندهای مختلفی را به صورت خلاف جهت و یا در جهت اصلی تشکیل میدهد ولی درک صحیح این که روند در کدام مقیاس و در کدام جهت حرکت میکند بسیار اهمیت دارد.

به عنوان مثال ممکن است شما در تایم 5 دقیقه روند را به سمت بالا تشخیص دهید و در تایم یک ساعته همان روند رو به پایین باشد و در تایم روزانه مجدد رو به بالا باشد، همه این موارد، هم زمان هم میتواند صحیح باشد، بنابراین شما باید بتوانید هر لحظه بازار را به خوبی درک کنید که قیمت به کدام سمت حرکت میکند و این حرکت تا کجا میتواند ادامه داشته باشد.

برای درک این موضوع، پیدا کردن سقف و کف اصلی در هر زون معاملاتی که آن را مشاهده میکنید بسیار حائز اهمیت است، چون یک روند مادامی ادامه پیدا میکند که سقف و کف های اصلی آن رو به سمت (صعود یا نزول) ادامه پیدا کند. اما به این نکته هم توجه داشته باشید، ممکن است که قبل از آن که سقف و کف فرعی در این بین بارها و بارها به سمت بالا و پایین شکسته شود، ولی تا زمانی که سقف و کف اصلی در جهت روند قرار دارد آن روند در آن اسکیل معاملاتی هنوز ادامه پیدا میکند و در مسیر خود مانند یک روند حرکت میکند.

برای درک بهتر این موضوع میتوانید به ویدیو آموزشی جلسه نهم دوره فارکس مجموعه مراجعه کنید، تا بهتر بتوانید سقف و کف اصلی را تشخیص دهید و فریب سقف و کفهای کوچکتر که مدام به هر سمتی حرکت میکند و ممکن است شما را به این اشتباه بیندازند که روند تغییر پیدا کرده را نخورید.

تصویر زیر میتواند در جهت کمک به این که چه هنگامی باید سیگنال استراحت و چه هنگامی باید سیگنال بازگشت قیمت را دریافت کرد، به شما عزیزان کمک کند.

به صورت کلی این طور میتوان بیان کرد که در روند صعودی هر گاه قیمت کف اصلی روند صعودی را رو به پایین بزند، هشدار بسیار جدی برای بازگشت روند است و همچنین در روند نزولی هر گاه که سقف اصلی زده شود میتوان هشدار بازگشت روند را دریافت کرد.

بنابراین در روند صعودی زدن کف اهمیت دارد و در روند نزولی زدن سقف دارای اهمیت میباشد.

همچنین میتوان سیگنالها و شواهد مختلفی توسط دیگر ابزارها، مانند: ابزار فیبوناچی، پیوت پوینتها، خطوط روند، الگوهای بازگشتی، الگوهای کندلی و... دریافت کرد که در ادامه به آنها پرداخته شده است.

پیشنهاد مطالعه : بازار روند دار

دومین مورد برای تشخیص بازگشت قیمت یا اصلاح آن رسم خطوط روند در نمودار قیمتی میباشد، اما برای سیگنال گیری توسط این خطوط باید دقت کنیم که از برخورد و تناسب کافی برخوردار باشند.

حال نحوه تشخیص به این صورت است که اگر قیمت خط روند اصلی را شکست، به احتمال زیاد یک بازگشت روند در حال رخ دادن است، اما اگر قیمت به این خطوط برخورد کرد و عکس العمل نشان داد، این میتواند سیگنالی مبنی به استراحت روند و ادامه دادن روند اصلی نمودار باشد.

جزئیات بیشتر در این مورد را میتوانید در مقاله خطوط روند مطالعه نمایید.

الگوهای تکنیکالی از اهمیت بالایی در بازار برخورد دار هستند و وقتی شکستی در الگوهای بازگشتی رخ دهد میتواند سیگنالی مبنی بر بازگشت روند باشد.

به عنوان مثال هنگامی که در روند صعودی یک الگو دبل تاپ تشکیل میشود و خط گردن آن شکسته میشود، میتوان هشداری جهت تغییر روند دریافت کرد.

همچنین الگوهای ادامه دهنده نیز برای بررسی اصلاح بسیار پر کاربرد هستند و میتوانند سیگنالی در جهت ادامه دار بودن روند باشند.

یکی دیگر از سیگنالهایی که میتوان توسط آن هشدار تغییر یا استراحت روند را متوجه شد، الگوهای کندلی ژاپنی میباشد که بیان گر قدرت خریداران و فروشندگان در یک بازه زمانی خاص هستند.

به این صورت که هر چقدر فاصله میان نقطه باز شدن و بسته شدن در آن کندل بیشتر باشد، نشان از این دارد که خرید و فروش در آن محدوده زمانی هیجانیتر بوده است چرا که در آن بازه زمانی، نمودار قیمتهای متفاوتی را تجربه کرده است.

به عنوان مثال اگر در یک روند صعودی، به یک باره قیمت با تشکیل کندلهای نزولی پر قدرت و با مومنتوم بالای نزولی رو به پایین حرکت کند، میتواند هشداری جهت پایان روند صعودی باشد.

پیشنهاد مطالعه: دوره اقتصاد کلان

شیب حرکتی نمودار می تواند یکی دیگر از عوامل موجود باشد، به صورتی که هر چه شیب حرکت قیمتی بیشتر باشد نشان از قدرت بیشتر در بازار دارد و ممکن است که قیمت با تشکیل استراحت های کوچک به روند حرکتی خود ادامه دهد و تغییرات قیمتی با سرعت بیشتری رخ دهد.

اما هرچه این شیب قیمتی ضعیف تر باشد نشان از عدم داشتن قدرت بازار است و اگر آهسته آهسته قیمت به سمت خلاف جهت خود حرکت کند می تواند نشانهای از تغییر روند احتمالی در بازار باشد.

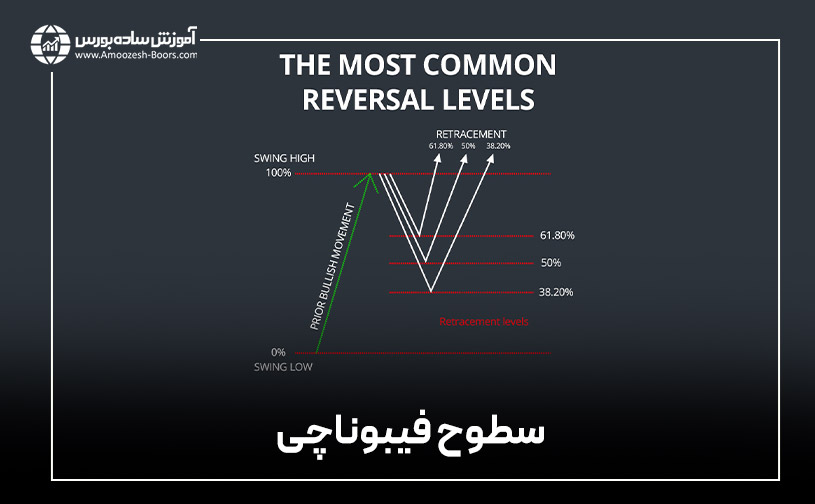

یکی از روشهای تشخیص اصلاح قیمت، سطوح فیبوناچی میباشد.

وظیفه فیبوناچی اصلاحی این است که، مشخص کند که موج اصلاحی میتواند تا چه اندازه به روند خود ادامه دهد و چند درصد از موج قبلی خود را اصلاح میکند.

روش تشخیص برگشت یا اصلاح قیمت در این ابزار به این صورت است که اگر قیمت، فراتر از سطوح فیبوناچی برود میتواند نشانهای برای بازگشت روند باشد.

معمولا این سطوح مهم فیبوناچی که قیمت به آن واکنش نشان میدهد، سطوح 38.2%, 50.0% و 61.8% است. برای اطلاعات بیشتر در زمینه ابزار فیبوناچی میتوانید به مقاله مربوطه آن مراجعه کنید.

روش بعدی برای این که بتوانیم تشخیص دهیم که آیا قیمت در حال بازگشت است یا خیر، استفاده از خطوط پیوت است.

در یک روند صعودی، معامله گران به نقاط حمایت پایین تر یعنی (S1, S2, S3) نگاه میکنند و منتظر عکس العمل قیمت به این سطوح میباشند که در صورت شکسته شدن آنها سیگنالی مبنی بر بازگشت قیمت و نزولی شدن روند و در صورت داشتن عکس العمل آنها به قیمت، سیگنال استراحت را دریافت کنند.

در روند نزولی، معامله گران به نقاط مقاومت بالاتر یعنی (R1, R2, R3) نگاه میکنند و منتظر عکس العمل قیمت به این سطوح میباشند که در صورت شکسته شدن آنها سیگنالی مبنی بر بازگشت قیمت و صعودی شدن روند و در صورت داشتن عکس العمل آنها به قیمت، سیگنال استراحت را دریافت کنند.

برای کسب اطلاعات بیشتر یا یادآوری مطالب، میتوانید به مقاله پیوت پوینت و خطوط کاماریلا مراجعه کنید.

به عنوان یک معامله گر، باید تفاوت بین اصلاحات و برگشتها را متوجه شوید و آن را درک کنید.

در صورت متوجه نشدن این موضوع، برای مثال: اگر در زمان بازگشت و یا همان تغییر روند در یک معامله بمانید و آن پوزیشن را حفظ کنید، ممکن است که اصلاحی در کار نباشد و این حالت در نهایت منجر به ضرر شما شود.

در تشخیص بازگشت قیمت زده شدن سقف و کفهای اصلی خیلی مهم می باشد، اما میتوان تغییرات بازار را توسط ابزارهای مختلفی مانند اندیکاتورها ، الگوها، خطوط روند و نواحی، ابزار فیبوناچی و خطوط پیوت متوجه شد.

در نهایت باید توجه داشته باشید که این روشها برای تشخیص بازگشت و اصلاح قیمت کاربرد دارند، اما تنها راه ممکن نیستند و با ترکیب آنها با یک دیگر میتوانید سیگنال مطمئن برای ورود به معامله را دریافت کنید.

برای تشخیص اصلاح یا بازگشت قیمت میتوان از فاکتورهایی مانند: تشخیص سقف و کف اصلی، شکست خطوط روند، شکست الگوهای کلاسیک، قدرت الگوهای کندلی، شیب نمودار، سطوح فیبوناچی و خطوط پیوت استفاده کرد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

پریسا

1401-07-21سلام با چه اندیکاتوری میتونم اصلاحات و ریزش بازار رو پیشبینی کنم؟

مدیر وبسایت

1401-08-26دوست عزیز اندیکاتور های مختلفی در این زمینه وجود داره که پیشنهاد ما اندیکاتور های مکدی و آراسآی هستش که در استراتژی CTS مجموعه نیز از این دو استفاده میکنیم، البته لازم به ذکر است که این دو در کنار دیگر سیگنال ها باید قرار بگیره.

sogandMobasheri

1402-04-19سلام. اگر یک معامله گر، نتونه تفاوت بین اصلاحات و برگشتها رو متوجه بشه و اون درک بکنه چه اتفاقی ممکن هستش واسش بیوفته؟

مدیر وبسایت

1402-05-13سلام خدمت شما دوست عزیز شناخت و یافتن سقف و کفها در روند جزو مهمترین مهارتهایی است که یک معاملهگر باید داشته باشد زیرا در غیر این صورت نمیتواند سرمایه خود را رشد دهد. به شما پیشنهاد میکنم در صورتی که زمان برای آموزش دیدن ندارید با ثبت نام در سرویس انجمن خبرگان سرمایهگذاری در ایران زیر نظر حرفهایترین معاملهگرهای بازار بورس در کفهای قیمتی وارد شده و با خروج در سقفهای قیمتی سرمایه خود را چندین برابر کنید.

مدیر وبسایت

1402-07-11با سلام و احترام فراوان خدمت شما دوست عزیز، اگر معامله گر نتونه به طور صحیح بازگشت و یا اصلاح روند رو تشخیص بده ممکنه دچار ضرر بشه چون ممکنه یک حرکت قیمت رو به اشتباه اصلاح تشخیص بده و قیمت از همون نقطه برگشت کنه و یا بالعکس معامله گر حرکت روند رو برگشت تشخیص بده و قیمت پس از اصلاح به روند خودش ادامه بده و معامله گر از حرکت روند جا بمونه و سودی کسب نکنه.

PouyaPilpa

1402-12-08سلام روش تشخیص تغییر روند از نزولی به صعودی و یا بالعکس آیا تفاوت داره؟

مدیر وبسایت

1403-02-15با سلام و احترام فراوان خدمت شما دوست عزیز، تشخیص تغییر روند از نزولی به صعودی یا بالعکس شامل روش ها و ابزارهای های مختلفی بسته به استراتژی و ترجیحات معامله گر است. اما به طور کلی روش تشخیص هر دو مورد به یک صورت هست.