بازار بدهی یا بازار اوراق قرضه یکی از زیرمجموعههای بازارهای مالی است که در آن دولتها و شرکتها با انتشار اوراقی به نام اوراق قرضه، سرمایه موردنیاز برای فعالیتهای جدید خود را از مردم قرض میگیرند. این اوراق نرخ بهره مشخصی دارند و سرمایهگذاران با خرید آنها، از مزایای دریافت نرخ بهره برخوردار میشوند و در پایان مدت سررسید نیز مبلغ اصلی خود را دریافت میکنند. بازار اوراق قرضه اغلب بانامهایی مثل بازار بدهی، بازار با درآمد ثابت و بازار اعتباری نیز شناخته میشود. درنهایت میتوان گفت بازار بدهی نامی است که به خرید اولیه اوراق قرضه و معاملات ثانویه موجود بر روی این اوراق اطلاق میشود.

برای آشنایی با استراتژی فارکس این مطلب را بخوانید!

همانطور که پیشتر نیز گفتیم، شرکتها و دولتها، سازمانهایی هستند که به انتشار اوراق قرضه میپردازند.

برای درک بهتر کاربرد اوراق قرضه در این قسمت از یک مثال استفاده میکنیم. فرض کنید کمپانی ایکس در حال راهاندازی یک پروژه جدید است اما پس از مدتی این کمپانی متوجه میشود میزان سرمایهاش برای راهاندازی پروژه کافی نیست؛ بنابراین بهجای اینکه از بانک وام بگیرد و هزینه زیادی متحمل شود، دست به انتشار اوراق قرضه میزند. این اوراق قرضه تاریخ سررسید مشخصی دارند و نرخ بهره مشخصی به آنها تعلق میگیرد؛ بنابراین کمپانی ایکس اوراق قرضه خود را با سررسید دوساله و نرخ بهره ۲ درصد منتشر میکند. با خرید این اوراق توسط مردم، سرمایهی موردنیاز کمپانی ایکس فراهم میشود و سرمایهگذاران هم از نرخ بهره موردنظر در طول تاریخ سررسید برخوردار میشوند و در پایان مدت سررسید، مبلغ اصلی خود را دریافت میکنند.

پیشنهاد میکنیم صفحه مربوط به آموزش اقتصاد کلان را مطالعه کنید!

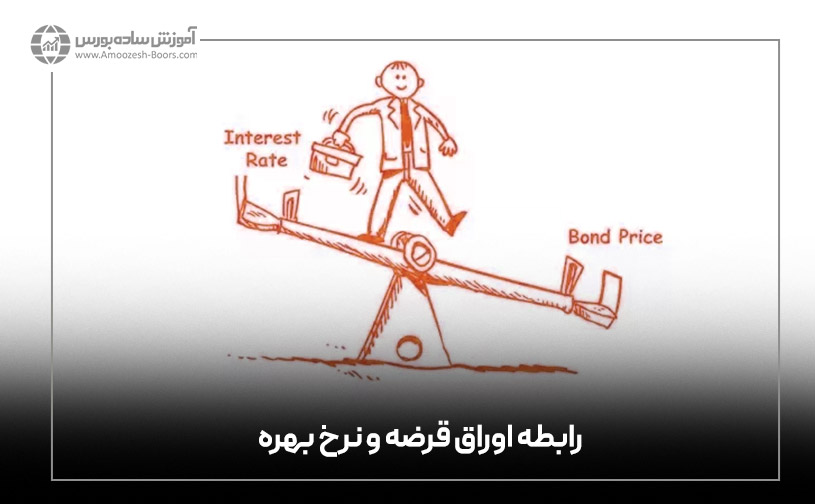

اوراق قرضه رابطه معکوسی با نرخ بهره دارند. به این صورت که هر چه میزان نرخ بهره بیشتر شود، قیمت اوراق قرضه کاهش پیدا میکند. نرخ بهره همان نرخ قرض گرفتن پول است به همین دلیل شاید به نظرتان عجیب باشد که چرا قیمت اوراق قرضه با افزایش نرخ بهره، کاهش پیدا میکنند.

برای توضیح رابطه نرخ بهره و قیمت اوراق قرضه باید پیش از هر چیز سه اصطلاح اوراق قرضه را توضیح دهیم.

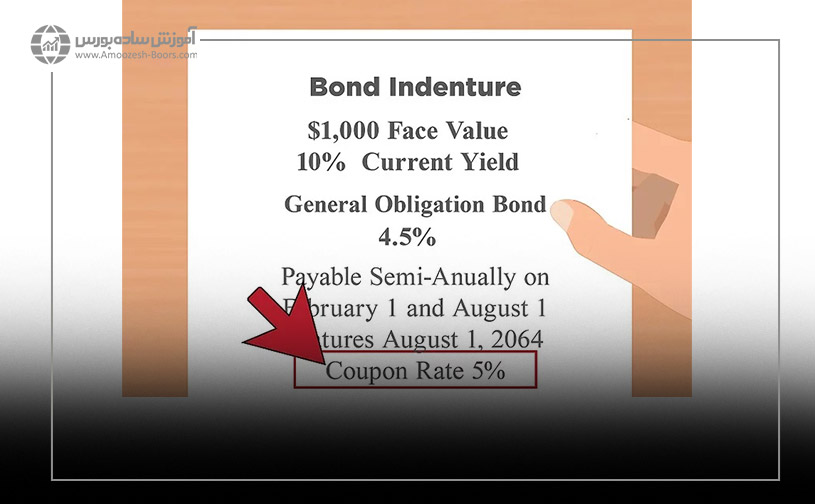

ارزش اسمی اوراق قرضه (Face Value)، قیمت خرید اولیه این اوراق است. درنهایت در تاریخ سررسید، این اوراق با همین قیمت بازخرید میشوند.

کوپن (Coupon) به معنای سود یا بهره حاصل از اوراق قرضه است. زمانی که این میزان سود با درصد نشان داده شود به آن نرخ کوپن گفته میشود و زمانی که با مقدار عددی نشان داده شود، به آن مقدار کوپن گفته میشود. مثلاً در اوراق قرضهای به ارزش ۱۰۰۰ دلار و نرخ کوپن ۵ درصد، مقدار کوپن ۵۰ دلار است. نکته مهم این است که نرخ کوپن سالیانه است و مقدار کوپن پس از انتشار اوراق قرضه ثابت باقی میماند.

بازده (Yield) اوراق قرضه، میزان بازدهی اوراق قرضه را در طول زمان نشان میدهد. ازآنجاییکه نرخ بهره و عوامل دیگر ممکن است بر قیمت اوراق قرضه تأثیر بگذارند، درصد بازده اوراق قرضه نیز تغییر میکند.

حالا که با این سه اصطلاح آشنا شدید، راحتتر میتوان همبستگی منفی میان نرخ بهره و قیمت اوراق قرضه را توضیح داد.

برای آموزش فارکس اینجا کلیک کنید!

فرض کنید اوراق قرضهای باارزش اسمی ۱۰۰۰ دلار و تاریخ سررسید دوساله خریدهاید که نرخ کوپن آن ۵ درصد است. در این صورت مقدار کوپن دریافتی شما سالیانه ۵۰ دلار خواهد بود. اگرچند ماه بعد از خرید شما، نرخ بهره افزایش پیدا کند و به ۱۰ درصد برسد، اوراق قرضهای که شما خریدهاید جذابیتی برای سرمایهگذاران دیگر نخواهد داشت چراکه آنها میتوانند اوراق قرضه جدید با نرخ بهره ۱۰ درصد بخرند. ازآنجاییکه مقدار کوپن ثابت و همان ۵۰ دلار است، قیمت اوراق قرضه به ۵۰۰ دلار کاهش پیدا میکند تا جذابیت خرید آن همچنان برقرار باشد. درواقع این کاهش قیمت تا جایی صورت میگیرد که بازده اوراق قرضه به ۱۰ درصد برسد (۱۰ درصد ۵۰۰ دلار برابر با همان ۵۰ دلار است).

حالا فرض کنید نرخ بهره کاهش پیدا میکند و به ۲.۵ درصد میرسد، در این صورت اوراق قرضه شما آنقدر افزایش قیمت پیدا میکند تا بازده آن به ۳ درصد برسد. در این نمونه قیمت از ۱۰۰۰ دلار به ۲۰۰۰ دلار میرسد.

البته این اوراق قرضه برای کسانی که آنها را تا تاریخ سررسید نگه میدارند، با همان قیمت ۱۰۰۰ دلار بازخرید میشوند ولی قبل از آن افراد میتوانند اوراق قرضه خود را در بازار ثانویه یا همان بورس خریدوفروش کنند. در قسمت بعدی درباره بازار ثانویه بیشتر توضیح میدهیم.

برای یادگیری اصولی سرمایه گذاری در فارکس این صفحه را ببینید!

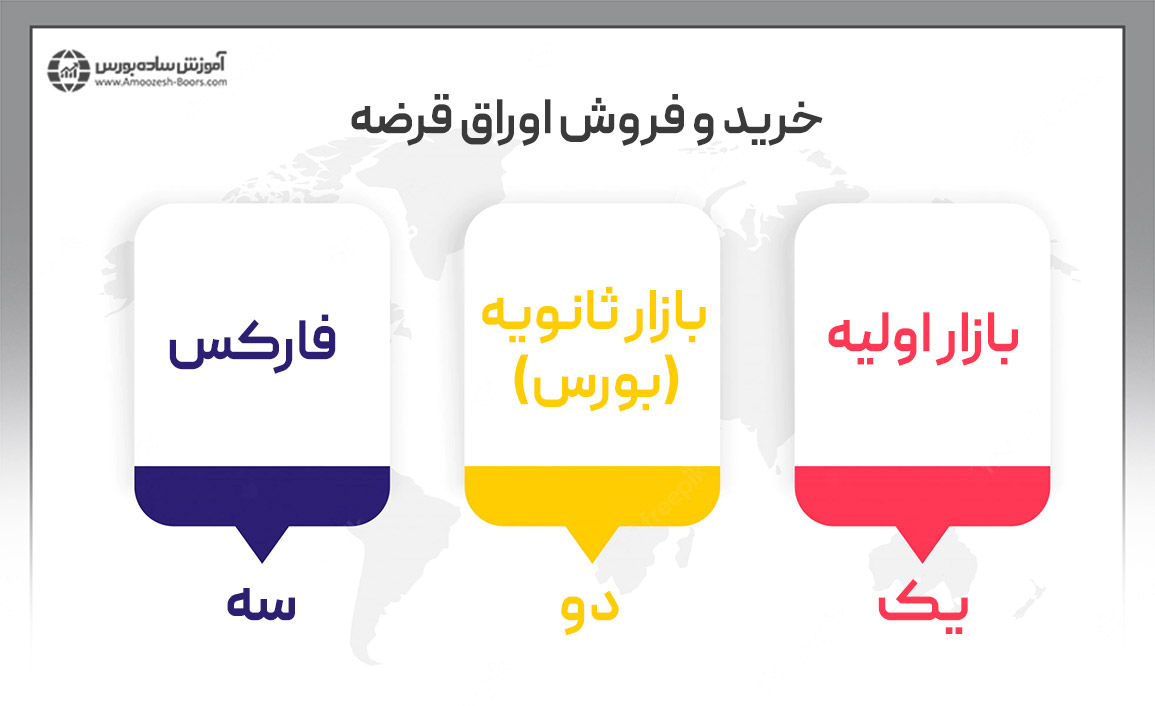

بازار اوراق قرضه به دو بخش تقسیم میشود: بازار اولیه و بازار ثانویه.

در بازار اولیه، عرضه اوراق بدهی جدید برای اولین بار صورت میگیرد و معاملات بهصورت مستقیم میان ناشران اوراق قرضه و خریدان اوراق قرضه انجام میشود.

در بازار ثانویه یا همان بازار بورس، اوراق قرضهای که در بازار اولیه فروختهشدهاند، دوباره توسط مردم خریدوفروش میشوند. در این بازار، سرمایهگذاران میتوانند اوراق قرضه را از طریق یک بروکر که واسط میان خریداران و فروشندگان است، تهیه کنند.

ازآنجاییکه قیمت اوراق قرضه فروختهشده در بازار اولیه، در بازار ثانویه با توجه به میزان عرضه و تقاضا دستخوش تغییر میشود، سرمایهگذاران میتوانند با افزایش ارزش این اوراق، سود کنند و در صورت کاهش ارزش آنها، اوراق قرضه را بفروشند تا کمتر ضرر کنند. به دلیل اینکه اوراق قرضه در بازار بورس مورد خریدوفروش قرار میگیرند، شامل معاملات یکطرفه میشوند یعنی فقط در صورت افزایش قیمت یک دارایی، سرمایهگذاران میتوانند سود کنند.

نکته: ازآنجاییکه اوراق قرضه، از نوع ابزارهای بدهی هستند، قیمت آنها بهشدت به نرخ بهره وابسته است.

خریدوفروش اوراق قرضه به علت نوسانات قیمتی که دارند، میتواند محل کسب سود مناسبی برای سرمایهگذاران باشد. علاوه بر این افراد میتوانند با خرید اوراق قرضه، به پرتفوی خود تنوع ببخشند.

برای آموزش پیشرفته فارکس پیشنهاد میکنیم این صفحه را مطالعه کنید!

از طریق بروکر میتوان اوراق قرضه را در قالب قراردادهای CFD مورد معامله قرارداد. در قراردادهای مابهالتفاوت یا CFD اوراق قرضه، شما مالک اوراق قرضه نخواهید شد ولی امکان سود بردن از تغییرات قیمت آنها را خواهید شد. برای آشنایی با معاملات CFD میتوانید این مقاله را مطالعه کنید.

از طریق معاملات CFD اوراق قرضه شما مزایای زیر را خواهید داشت:

برای شرکت در دوره فارکس از این صفحه اقدام کنید!

همانطور که میدانید درگذشته ایران از اوراق قرضه استفاده میکرد اما در حال حاضر اوراق قرضه در ایران کاربردی ندارند و منتشر نمیشوند اما بهجای آنها اوراق با درآمد ثابت مثل اوراق مشارکت منتشر میشوند. بااینوجود اوراق قرضه آمریکا به علت ریسک و بازدهی کم میتواند بهعنوان یک سرمایهگذاری مطمئن در نظر گرفته شود که باعث کاهش ریسک پرتفوی سرمایهگذاری شما و تنوع بخشیدن به آن میشود.

ایرانیان میتوانند از طریق بروکرهایی که اوراق قرضه آمریکا را در قالب معاملات CFD در اختیارشان قرار میدهند، از مزایای این نوع سرمایهگذاری برخوردار شوند البته پیشنهاد میکنیم پیش از شروع سرمایهگذاری با انواع اوراق قرضه و مشخصات آنها نیز آشنا شوید.

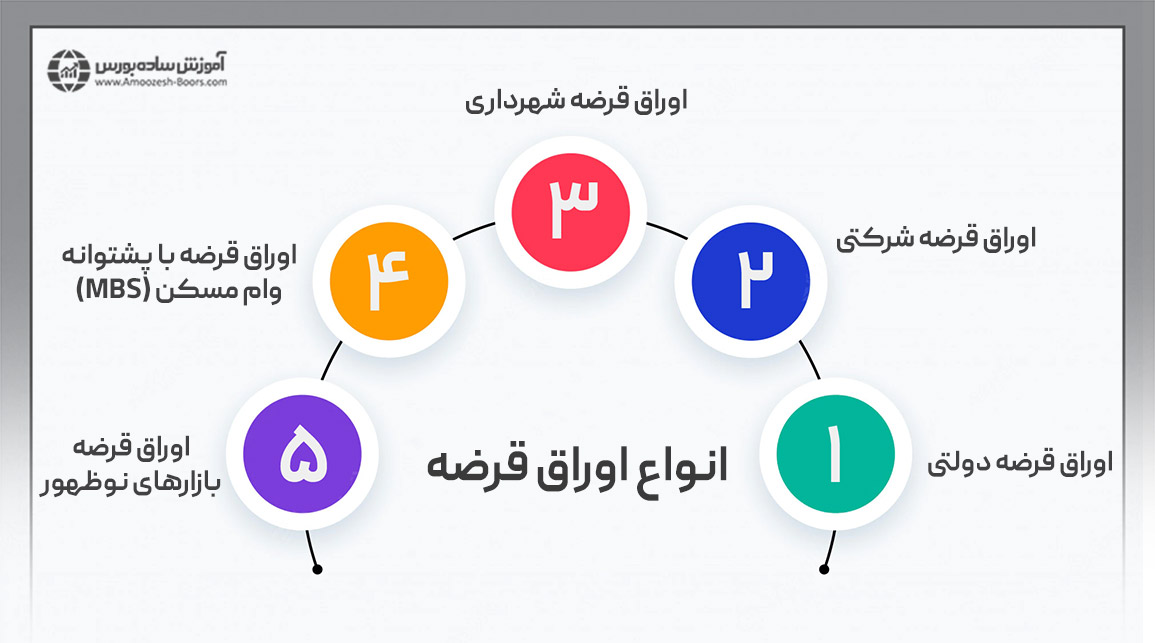

بازار اوراق قرضه یا بدهی انواع مختلفی دارد و ما در این قسمت قصد داریم انواع اوراق بدهی را به شما معرفی کنیم.

بااینکه همه سرمایهگذاریها شامل ریسک میشوند اما سرمایهگذاری در اوراق قرضه دولتی کشورهای باثبات ازنظر اقتصادی بهعنوان یکی از کم ریسکترین سرمایهگذاریها در نظر گرفته میشود. در انگلستان، اوراق قرضه دولتی، «گیلت» نامیده میشوند و در آمریکا به آنها «اوراق خزانهداری» گفته میشود.

خریداران اوراق قرضه دولتی، بر اساس ارزش اسمی آنها، این اوراق را با توجه به تاریخ سررسیدشان میخرند. البته دورههای پرداخت سود مربوط به نرخ بهره در این اوراق مشخص است. مثلاً ممکن است یک نوع اوراق قرضه دولتی با سررسید دوساله، سود مربوط به نرخ بهره را هر ۳ ماه یکبار بهحساب خریداران واریز کند.

اوراق قرضه دولتی به دلیل اینکه توسط یک دولت باثبات پشتیبانی میشوند، ریسک بسیار کمی دارند و سرمایهگذاری مناسبی برای افراد محافظهکار بهحساب میآیند. ازآنجاییکه دولتها میتوانند از مردم مالیاتبگیرند و برای پرداخت بدهیهای خود پول چاپ کنند، اوراق قرضه دولتی بهعنوان کم ریسکترین نوع اوراق قرضه بهحساب میآیند.

برای اینکه بدانید چگونه در بورس آمریکا سرمایه گذاری کنیم این مطلب را بخوانید!

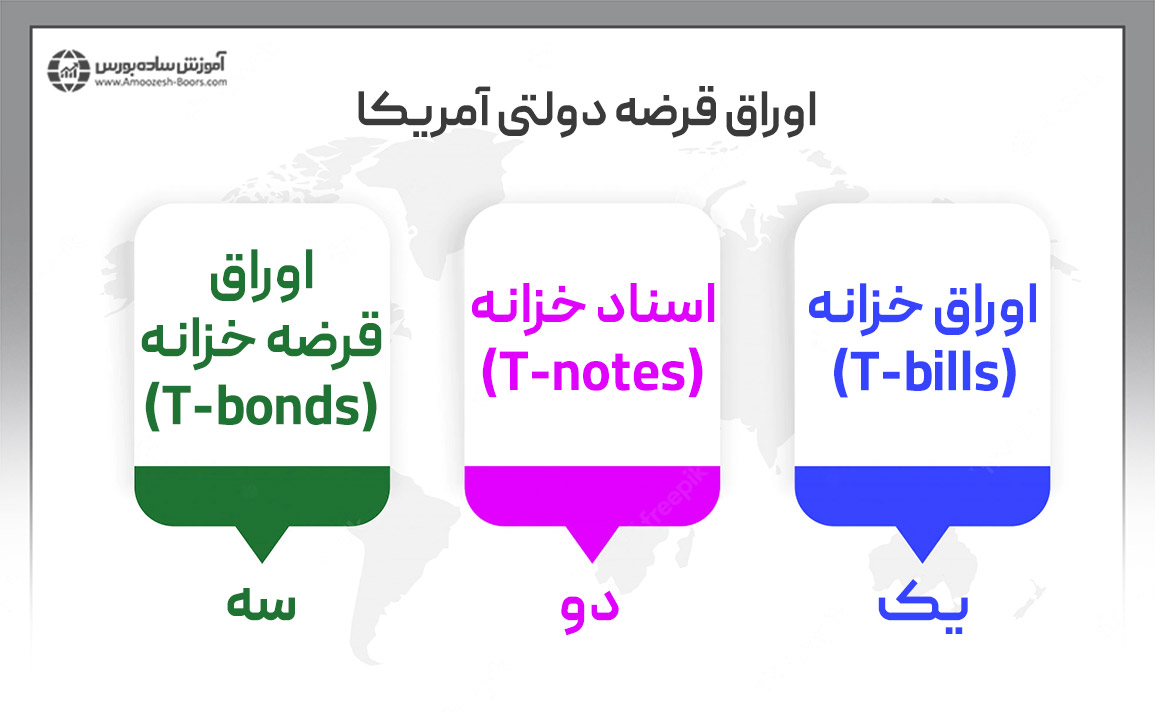

همانطور که گفتیم اوراق قرضه دولتی آمریکا بانام اوراق خزانهداری شناخته میشوند و بیشترین نقد شوندگی را در میان بازار بدهی به خود اختصاص میدهند. انواع اوراق خزانهداری آمریکا شامل موارد زیر میشود:

برای آموزش انتخاب بهترین جفت ارز در فارکس مقاله مربوطه را مطالعه کنید!

شرکتها برای به دست آوردن سرمایه موردنیاز برای گسترش خط تولید خود، ادامه دادن به پروژههای در حال انجام و یا تولید محصولات جدید، دست به انتشار اوراق قرضه شرکتی میزنند. این اوراق معمولاً بلندمدت هستند و حداقل تاریخ سررسید آنها یکساله است.

بهطورکلی، ریسک سرمایهگذاری در اوراق قرضه شرکتی بیشتر از اوراق قرضه دولتی است به همین دلیل میزان بازدهی آنها بیشتر در نظر گرفته میشود تا افراد حاضر باشند با ریسک سرمایهگذاری در آنها کنار بیایند.

کیفیت اوراق قرضه شرکتی معمولاً با درجهبندیهایی که از آنها صورت گرفته است، مشخص میشود. ریسک اوراق قرضه شرکتی توسط شرکتهایی مثل Standard & Poor’s ،Moody’s و Fitch Ratings سنجیده میشود.

بعضی از اوراق قرضه شرکتی که بازده بالایی دارند در این سایتها در رتبه بسیار پایینی قرارگرفتهاند چون ریسک خرید این اوراق به علت مشکلات مالی شرکت ناشر اوراق بسیار زیاد است؛ یعنی ممکن است ناشر اوراق نتواند بازده موردنظر را به شما بدهد یا اینکه در تاریخ سررسید، اوراق قرضه شمارا بازخرید کند.

برای مراجعه به صفحه آموزش متاتریدر اینجا کلیک کنید!

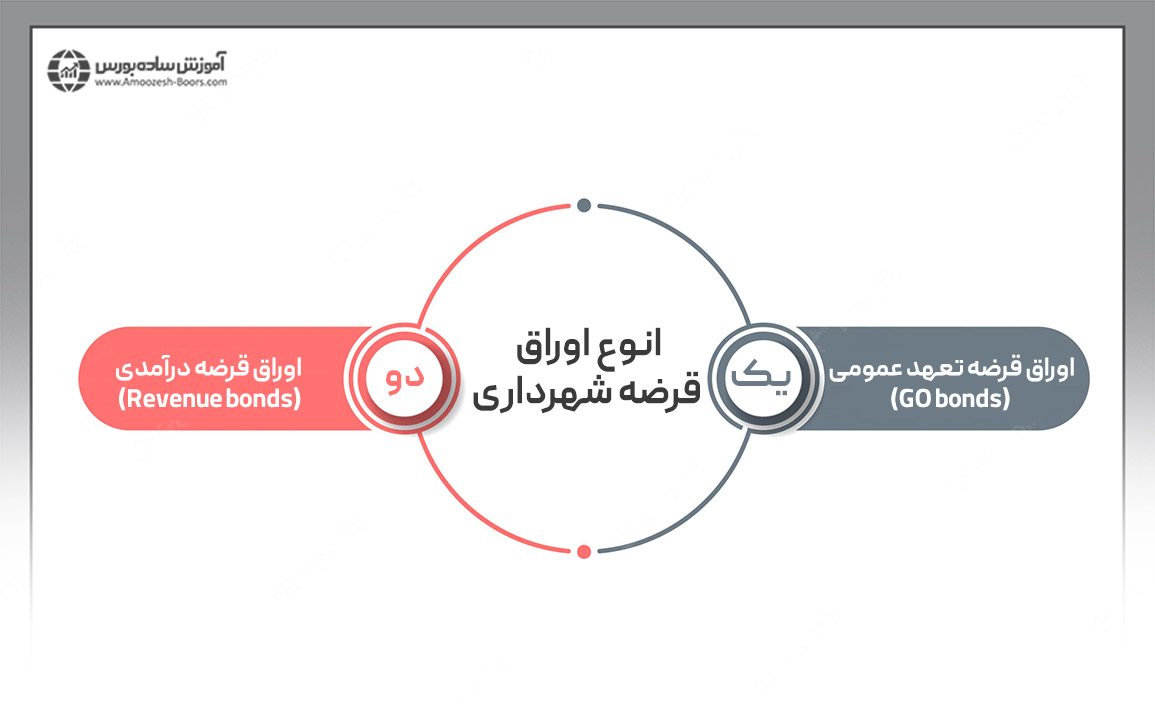

اوراق قرضه شهرداری (Municipal Bonds)، توسط نهادهای مختلفِ شهرداری برای تأمین سرمایه موردنیاز پروژههای مختلف، انتشار داده میشوند. این اوراق برای ساخت و تعمیرات مدارس، بیمارستانها، فرودگاهها، بنادر و سایر مکانهای عمومی استفاده میشوند.

به اوراق قرضه شهرداری، مونی (مونی مخفف عبارت Municipal) نیز گفته میشود. اکثر مونیها معاف از مالیات (هم معاف از مالیات دولت و هم از ایالت مربوطه) هستند و همین باعث جذابیت بیشتر آنها برای سرمایهگذاری شده است.

زمانی هم که خود شهرداری، اوراق قرضه را منتشر میکند، شخص سومی پرداخت اصل پول و بهره را در اوراق قرضه تضمین میکند.

مطالعه صفحه مربوط به سیگنال سهام خارجی برای معاملات موفق به شما کمک میکند!

اوراق قرضه با پشتوانه وام مسکن، اوراقی هستند که با وام مسکن یا سایر وامهای مربوط به املاک پشتیبانی میشوند. این اوراق از جمع شدن تعداد زیادی از این وامها به وجود میآیند. فرض کنید بانکی که وام مسکن ارائه میدهد حدود 10 میلیون دلار از این وامها را با یکدیگر ادغام کند. این بانک این پول را بهعنوان وثیقه به یکی از شرکتهای دولتی میدهد تا اوراق قرضه با پشتوانه وام مسکن منتشر کند. خریدارانی که این اوراق قرضه MBS را میخرند، درواقع با کمک کردن به وامدهندگان باعث میشوند فرآیند خانهدار شدن وامگیرندههای زیادی فراهم شود.

اوراق قرضهای که در کشورهایی با اقتصاد نوظهور منتشر میشوند، از انواع دیگر اوراق بدهی هستند. این اوراق درعینحال که ممکن است بازدهی بالایی داشته باشند، ریسک بالایی نیز دارند.

تاریخچه معاملات اوراق قرضه به سال ۲۴۰۰ قبل از میلاد برمیگردد. لوح گِلیای که متعلق به این سال است حاوی مطالبی درباره تضمین برای پرداخت غلات است و عواقب عدم پرداخت این بدهی که در قالب غلات بوده است هم در این لوح ذکرشده است. در قرونوسطی هم دولتها برای تأمین مالی جنگها شروع به انتشار اوراق قرضه کردند.

اولین اوراق قرضه خزانهداری آمریکا برای کمک به دولت در جنگ با بریتانیا بود. بعدازآن دولت آمریکا برای تأمین هزینههای مربوط به جنگ جهانی اول، دوباره اوراق قرضه دیگری را منتشر کرد. اولین اوراق قرضه شرکتی هم در قرن ۱۷ میلادی منتشر شدند.

برای آموزش پرایس اکشن حتما این صفحه را ببینید!

برای تسلط به بازار بدهی یا بازار اوراق قرضه، باید با ویژگیها و مشخصات اوراق قرضه بهطور کامل آشنا باشید. به همین دلیل در این قسمت ۶ مشخصه اصلی اوراق بدهی را توضیح میدهیم. توضیح این مشخصات به درک بهتر بازار اوراق قرضه کمک میکنند.

موعد سررسید، تاریخی است که در آن، خریداران مبلغ اولیهای که برای خرید اوراق قرضه دادهاند را پس میگیرند و تعهد ناشرِ اوراق قرضه نسبت به این اوراق تمام میشود. درواقع طول عمر اوراق قرضه با تاریخ سررسیدشان مشخص میشود و هر سرمایهگذاری پیش از خرید این اوراق باید به آن توجه کند. موعد سررسید عمدتاً به سه دسته تقسیم میشود:

اوراق قرضه میتوانند با ضمانت یا بدون ضمانت باشند. ناشر اوراق بدهی تضمینشده، متعهد میشود درصورتیکه نتواند تعهدات مربوط به اوراق قرضه (پرداخت سود و بازخرید اوراق در موعد سررسید) را انجام دهد، داراییهای خاصی را به دارندگان اوراق قرضه بدهد. به این داراییها وثیقه میگویند. درنتیجه اگر ناشر اوراق قرضه نتواند تعهد خود را انجام دهد، این داراییها به صاحبان اوراق قرضه داده میشوند.

در اوراق قرضه تضمین نشده، وثیقهای وجود ندارد و اگر شرکت ورشکست شود، مقدار اندکی از سرمایه شمارا بازمیگرداند. به همین دلیل خرید این اوراق ریسک بیشتری دارد.

سبد پیشنهادی سهام بورس تهران را از دست ندهید!

زمانی که شرکت ناشر اوراق قرضه ورشکسته شود، تمام داراییهای آن فروخته میشوند و اولازهمه بدهیهای اصلی که اولویت هستند، بازپرداخت میشوند. بعدازآن بدهیهای فرعی که اوراق قرضه هم جزئی از آنها هستند، پرداخت میشوند. در مرحله آخر سهامداران یک شرکت قرار دارند که باقیمانده دارایی شرکت نصیب آنها میشود.

مبلغ کوپن نشاندهنده سودی است که به دارندگان اوراق قرضه بهصورت سالانه یا ششماهه پرداخت میشود (دورههای پرداخت سود در اوراق قرضه مختلف، متفاوت است). البته به این مبلغ، نرخ کوپن یا بازده اسمی نیز گفته میشود.

برای محاسبه بازده یا نرخ کوپن باید پرداختهای سالیانه را بر ارزش اسمی اوراق تقسیم کنید.

اکثر اوراق قرضه شرکتی مشمول مالیات میشوند، حالآنکه برخی از اوراق قرضه دولتی و شهرداری، معاف از مالیات هستند؛ بنابراین اوراق قرضه معاف از مالیات معمولاً سود کمتری نسبت به اوراق بدهی مشمول مالیات دارند. درنتیجه سرمایهگذاران باید بازده معادل مالیات را در اوراقی که مشمول مالیات میشوند، حساب کنند.

برخی اوراق قرضه امکان بازخرید شدن پیش از موعد سررسید را دارند؛ بنابراین به هنگام خرید اوراق قرضه باید به ویژگی فراخوانی (Callable) در آنها دقت کنید. در این حالت معمولاً شرکت ناشر اوراق، در تاریخهای مشخصی که اعلام میکند، پیش از موعد، اوراق قرضه را با گرفتن مبلغ ناچیزی بهعنوان حق بیمه بازخرید میکند. زمانی که نرخ بهره تغییر میکند و شرکتها میتوانند با نرخ بهتری وام بگیرند، اوراق قرضه قبلی خود را پیش از موعد فراخوانی کرده و بازخرید میکنند. اوراق قرضه باقابلیت فراخوانی برای سرمایهگذاران هم جذاب است چون این اوراق نرخ کوپن یا بازدهی بهتری را پیشنهاد میکنند.

برای شرکت در کلاس های رفع اشکال آنلاین فارکس به این صفحه مراجعه کنید!

بازار بدهی یا اوراق قرضه مزایا و معایب خاص خود را دارد. بهطورکلی میتوان گفت استفاده از اوراق قرضه میتواند به پرتفوی سرمایهگذاری شما تنوع ببخشد اما درعینحال به دلیل بازدهی و ریسک کم اوراق قرضه نسبت به سایر داراییهای مالی، استفاده بیشازحد از آنها توصیه نمیشود.

همانطور که گفتیم یک نوع ریسک پیشفرض یا اعتباری در خرید اوراق قرضه وجود دارد و آنهم احتمال عدم پرداخت سود و مبلغ اولیه خریدِ اوراق قرضه است. اوراق قرضه دولتی بهواسطه پشتوانهی دولتی خود و دریافت مالیات میتوانند بازخرید اوراق را تضمین کنند. برخی دیگر از اوراق بدهی از وثیقه استفاده میکنند که پیشتر راجع به آن صحبت کردیم.

بااینحال برخی ناشران اوراق قرضه سعی میکنند تا با بیمه کردن اوراق قرضه خود، میزان ریسک اعتباری را برای خریداران کاهش دهند تا بدینوسیله افراد بیشتری را برای خرید اوراق قرضه خود جذب کنند. ناشران اوراق قرضه شهرداری بیشتر از این روش استفاده میکنند. بیمه اوراق قرضه با تضمین بازپرداخت اصل پول و بهره آن، خریداران را در برابر این ریسک اعتباریِ ناشران محافظت میکند.

اوراق قرضه و سهام، ازجمله داراییهای مالیای هستند که نقد شوندگی بالایی دارند بااینحال بازار اوراق قرضه از جنبههای مختلفی با بازار بورس و سهام متفاوت است که در ادامه به آنها اشاره میکنیم.

به نظر شما بهترین زمان معامله و سوددهی در فارکس چه زمانی است؟ برای پاسخ به این سوال کلیک کنید!

فرآیند تأمین مالی در اوراق قرضه از طریق ایجاد بدهی صورت میگیرد اما فرآیند تأمین مالی در سهام از طریق فروش برگههای سهام صورت میگیرد.

در بازار اوراق قرضه، سرمایه مالک اوراق قرضه به همراه سود او باید پرداخت شود حالآنکه در بازار سهام، شرکتهای بورسی قرار نیست سرمایهای که سهامداران برای خرید برگههای سهم آن شرکت پرداخت کردهاند را به آنها بازگردانند. علاوه بر این تعهدی هم برای پرداخت سود به آنها ندارند.

به دلیل حمایتهای قانونی، وجود ضمانتها و وثیقهها برای بازپرداخت اوراق قرضه، خرید این اوراق ریسک کمتری نسبت به سهام برای افراد دارد. البته ازآنجاییکه ریسک و بازدهی باهم ارتباط مستقیمی دارند، میزان بازدهی اوراق قرضه هم نسبت به بازار سهام کمتر است.

قیمت اوراق قرضه تحت تأثیر نرخ بهره تغییر میکند حالآنکه قیمت سهام به پتانسیل رشد و سوددهی آتی شرکتهای بورسی وابسته است.

بازار بدهی یا اوراق قرضه، یکی از انواع بازارهای مالی است که سرمایهگذاری در آن ریسک کمی دارد. ریسک کم این نوع سرمایهگذاری میزان بازدهی آن را هم کاهش داده است اما بههرحال برای افرادی که به دنبال یک سرمایهگذاری مطمئن و بیدردسر هستند، گزینه مناسبی است. در این بازار، سرمایهگذاران با خرید اوراق قرضه بهنوعی به شرکتها و دولتها (ناشران اوراق قرضه) وام میدهند تا پروژههای خود را انجام دهند. این نوع وام دادن با سود مشخصی برای سرمایهگذاران همراه است. اوراق قرضه آمریکا نسبت به سایر اوراق ریسک کمتری دارند و گزینه بهتری برای سرمایهگذاری در نظر گرفته میشوند.

برای کسب دانش بیشتر در مورد اوراق قرضه و اقتصاد کلان و نحوه تحلیل بازار بر اساس آن، میتوانید از دوره اقتصاد کلان و فاندامنتال فارکس استفاده کنید.

برای آشنایی بیشتر با انواع مباحث موجود در اقتصاد کلان، پیشنهاد میکنیم مقالات زیر را هم مطالعه کنید.

اوراق قرضه یک ابزار مالی است که بهوسیله آن سرمایهگذاران به مؤسساتی مانند شرکتها و دولتها، درازای دریافت سود، وجه نقد قرض میدهند.

سرمایهگذاران با خرید اوراق بدهی، پول موردنیاز ناشران اوراق قرضه را تأمین میکنند و در عوض مبلغی مطابق با نرخ بهره اوراق قرضه را تا زمانی که موعد سررسیدشان به سر برسد، دریافت میکنند و در انتها هم مبلغ اصلی سرمایهگذاری خود را پس میگیرند.

بله. امکان انجام معاملات CFD اوراق قرضه در برخی بروکرهای فارکس وجود دارد. در متن مقاله به ویژگیهای این نوع از معاملات اشاره کردیم.

لینک کوتاه:

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

رامین

1401-11-06زمان بازپرداخت این اوراق به چه صورت هست؟

مدیر وبسایت

1402-01-16عرض سلام و احترام خدمت شما دوست عزیز، از نظر سررسید، اوراق قرضه به سه دستهٔ کوتاه مدّت، میان مدّت و بلندمدّت تقسیم میشوند. سررسید اوراق کوتاه مدّت بین یک تا پنج سال، سررسید اوراق میان مدّت بین پنج تا ده سال و سررسید اوراق بلند مدّت معمولاً بیش از ده سال است که در متن مقاله به صورت کامل تر توضیح داده شده است.