الگوهای کلاسیک تحلیل تکنیکال، شکل پیشرفتهای از نمودار قیمت میباشند که میتوانند در نواحی بازگشتی و یا در داخل روند به وجود آیند و معمولاً نشان میدهد که بازار قبل ازسرگیری روند قبلی نفس تازه میکند. این الگوهای کلاسیک به دودسته الگوهای بازگشتی و الگوهای ادامهدهنده تقسیم میشوند.

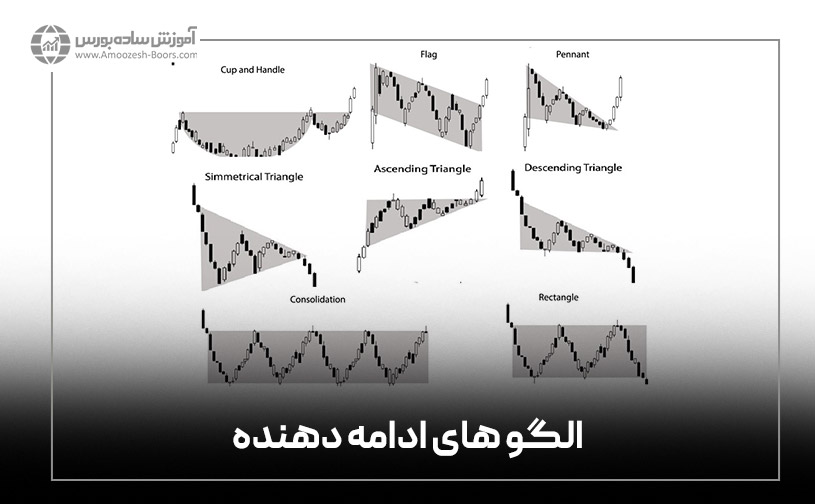

در تحلیل تکنیکال اصطلاحات و مفاهیم مختلفی موردبحث قرار میگیرد که یکی از آنها مفهوم الگوی ادامهدهنده هست، با استفاده از الگوی ادامهدهنده، دادههای مفید و مؤثر در تحلیل قیمت و داراییهای مختلف ارائه میشود که برای تعیین روند پیش روی قیمت و پیشبینی آن، نقش بسیار تأثیرگذاری دارد.

در این مطلب قصد داریم الگوهای ادامهدهنده اعم از الگو فنجانی، الگو پرچم و مثلث را شرح دهیم.

خلاصه مقاله

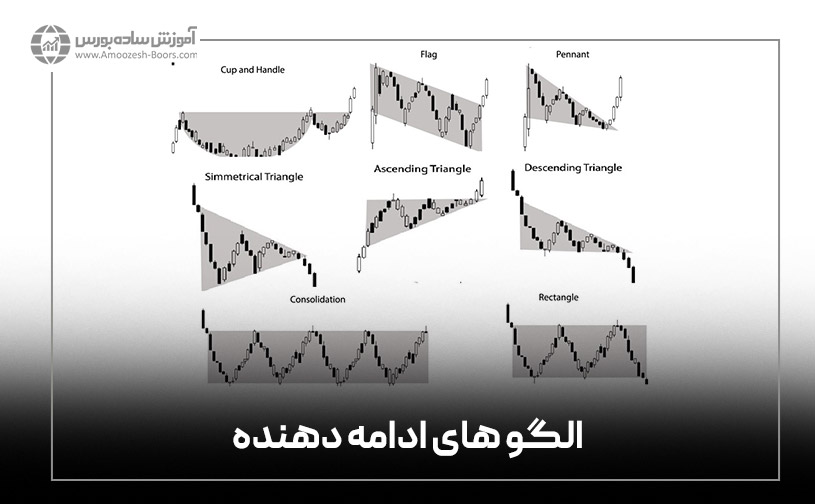

- الگوهای ادامهدهنده، نوعی الگو در تحلیل تکنیکال هستند که نشاندهنده توقف درروند قیمت قبل از ادامه در همان جهت است.

- نمونههایی از الگوهای ادامه عبارتاند از الگوهای مثلث، پرچم مستطیل و فنجان و دسته.

- الگو مثلث از طریق رسم دو خط که یکی در بالا و یکی در پایین، محدوده قیمتی قرار دارد تشکیل میشود.

- در الگو مستطیل، خط سقفهای قیمتی با خط کفهای قیمتی موازی هستند.

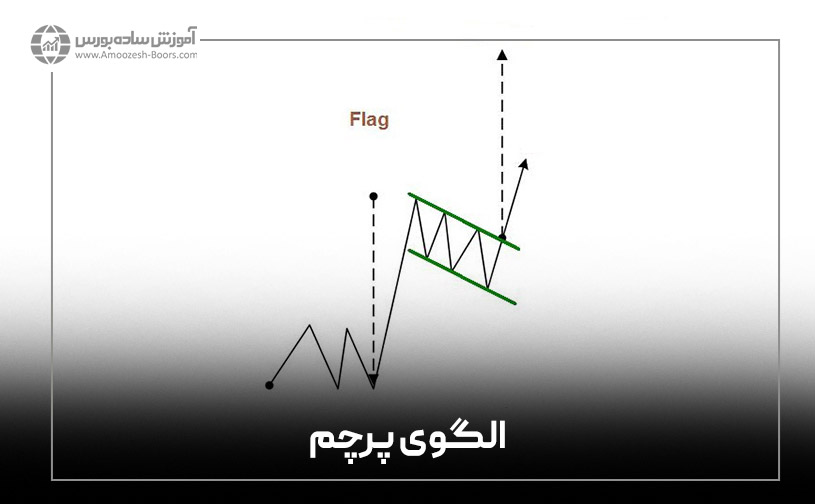

- الگوی پرچم شامل میله و پارچه میشود.

الگوهای ادامه دهنده، اقدام قیمتی را که معاملهگر مشاهده میکند، به گونهای سازماندهی میکند که به آنها اجازه میدهد برنامهای را برای استفاده از حرکات اجرا کنند.

"investopedia"

الگو های ادامه دهنده

الگوی ادامهدهنده روند در تحلیل تکنیکال (Continuation Pattern) همانطور که از نامش پیداست الگویی است که نشاندهنده ادامه حرکت قیمت در جهت روند غالب هست، حال این روند میتواند صعودی یا نزولی باشد.

تعداد زیادی از الگوهای ادامهدهنده وجود دارند که تحلیلگران تکنیکال از آنها جهت دریافت سیگنال حرکتی روند استفاده میکنند. این الگوها دارای قاعده خاص خود است که تشخیص آنها میتواند نقش بسیار مؤثری در شناسایی الگوی ادامهدهنده داشته باشد.

الگوهای ادامهدهنده شامل مثلثها (Triangles)، پرچمها (Flags)، پرچم سهگوش (Pennant)، مستطیل (Rectangle) و الگوی فنجان و دسته (cup and handle) میباشند. با شناخت این الگوها و درک نحوه تفسیر آنها، معاملهگران میتوانند فرصتهای معاملاتی بالقوه را شناسایی کرده و تصمیمات معاملاتی آگاهانهتری اتخاذ کنند.

این نکته را باید در نظر داشت که تمامی الگوهای ادامهدهنده لزوماً باعث ادامه روند نمیشوند و ممکن است در بسیاری از آنها بازگشت روند شکل گیرد.

نحوهٔ ایده آل معامله با الگوهای ادامهدهنده، معامله در جهت حرکت روند قیمتی هست، اما باید معاملهگران تا شکست قیمتی (Breakout) و مشخص شدن جهت حرکت قیمت صبر کنند.

معمولاً الگوهای ادامهدهندهای که پس از حرکات قدرتمند قیمت شکل میگیرند، نشاندهنده قدرت بالای معاملهگران بازار هست. اما الگوهای ادامهدهندهای که پس از حرکات آهسته قیمتی تشکیل میشوند، نشاندهنده تردید معاملهگران برای انجام معامله را دارد.

برای آشنایی بیشتر با بازار فارکس اینجا کلیک کنید!

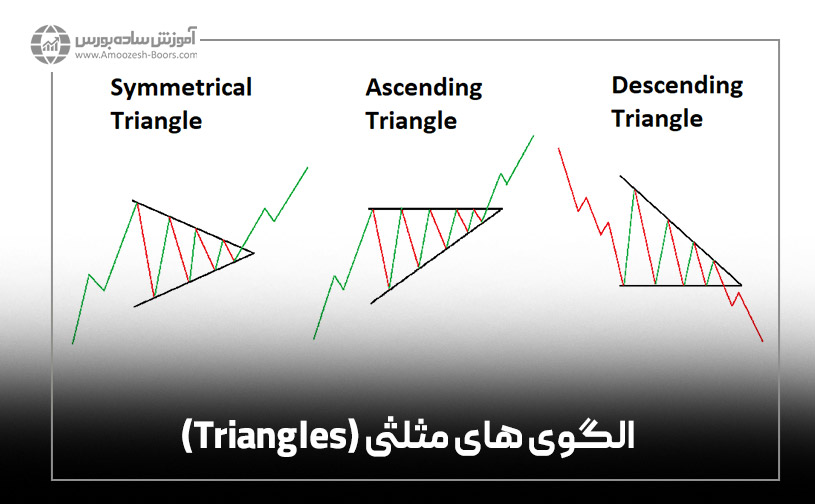

الگوی های مثلثی (Triangles)

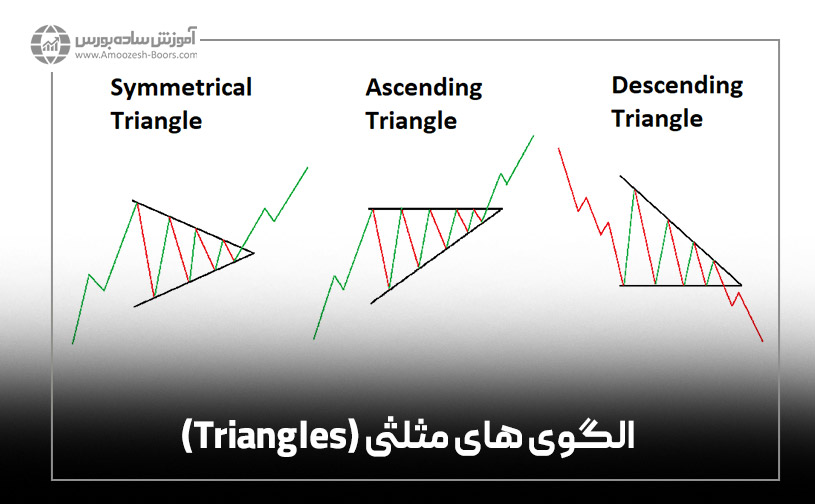

الگوهای مثلثی (Triangles) یکی از انواع الگوهای پرکاربرد در تحلیل تکنیکال به شمار میروند. این الگوها از طریق رسم دو خط که یکی در بالا و یکی در پایین، محدوده قیمتی قرار دارد تشکیل میشود و نشان از وجود یک وقفه درروند قیمتی غالب هست.

در تحلیل تکنیکال الگوی مثلث را میتوان به سه نوع: مثلث صعودی، مثلث نزولی و مثلث متقارن تقسیم کرد که در ادامه به معرفی هر یک از این الگوها بهصورت جداگانه خواهیم پرداخت.

این الگوها در زمان استراحت بازار شکل میگیرند:

- الگوی مثلث صعودی: خط مقاومت بهصورت افقی است و خط حمایت در حال افزایش هست و خریداران با هر بار خوردن قیمت به خط روند حمایتی شروع به خرید میکنند.

- الگوی مثلث نزولی: خط حمایت بهصورت افقی هست و قیمت در یکروند نزولی کاهشیافته و خط مقاومت قبلی اکنون نقش حمایت را برای قیمت بازی میکند و معاملهگران با هر بار برخورد قیمت به خط روند مقاومتی این الگو شروع به فروش میکنند.

- الگوی مثلث متقارن: توسط دو خط که خط بالای آن نزولی و خط پایین آن صعودی هست به وجود میآید و میتواند بهاندازه قاعده مثلث از زمان شکست الگو حرکت کند. درروند صعودی حد ضرر را میتوان زیر آخرین کف تشکیلشده قرارداد و درروند نزولی بهتر است حد ضرر بالاتر از آخرین سقف تشکیلشده باشد.

البته این نکته در مورد مثلثها بهخصوص مثلث متقارن وجود دارد که گاهی اوقات میتوانند بهعنوان الگوهای بازگشتی نیز عمل کنند. پس مهم است که قبل از ورود به معامله منتظر تأیید باشید، زیرا ممکن است شکست فیلد شده نیز رخ دهد.

برای یادگیری انواع مثلث مورب در الیوت این مقاله مناسب شماست!

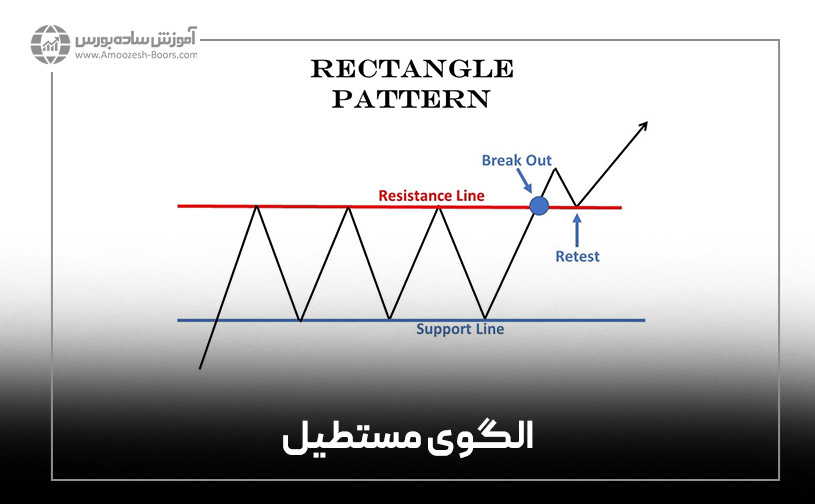

الگوی مستطیل

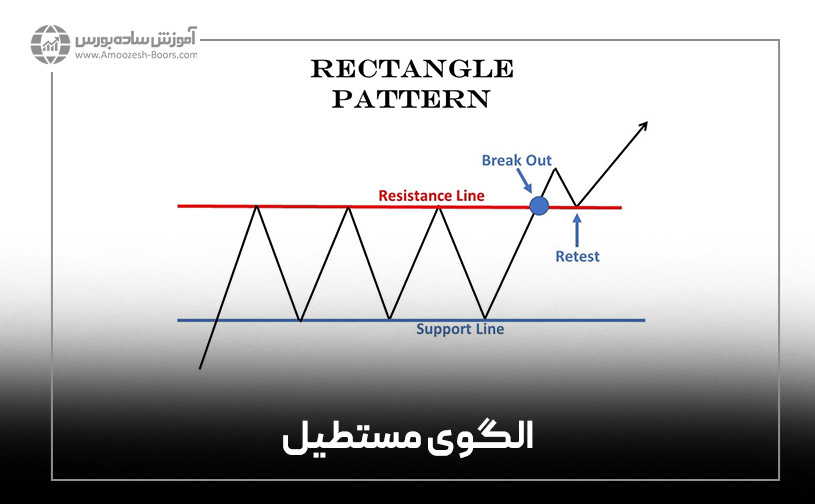

مستطیلها (Rectangles) یک الگوی ادامهدهنده معمول میباشند و نشاندهنده توقفی کوتاه در جهت حرکت روند هستند. این الگو میتواند بهصورت افزایشی و کاهشی تشکیل شود.

برای تشخیص الگوی مستطیل، باید به سقفها و کفهای شکلگرفته در نمودار توجه کرد. هنگامی این الگو رخ میدهد که در نمودار قیمتی، مکث و توقفی در بین 2 روند بازار ایجاد شود و قیمت در یک محدوده نوسان کند که بهاصطلاح به این محدوده رنج نیز گفته میشود.

در این الگو خط سقفهای قیمتی با خط کفهای قیمتی موازی هستند بهطوریکه تشکیل دو خط موازی از یک مستطیل را میدهند.

بهصورت کلی میتوان گفت که الگوی مستطیل، یکپارچه شدن قیمت قبل از ادامه در جهت روند فعلی را نشان میدهد. الگوی مستطیل را گاهی «محدوده معامله» یا «ناحیه تراکم» نیز مینامند.

هنگامیکه بازار در طی یکروند صعودی قرار دارد و پس از مدتی توقف قیمت، بازار در یکروند رنج در حال نوسان هست، الگوی مستطیل از نوع صعودی به وجود میآید.

الگوی مستطیل نزولی دقیقاً برعکس مستطیل صعودی هست و در طی یک حرکت نزولی به وجود میآید. شروع این الگو به این صورت هست که پس از یکروند نزولی، قیمت در یک محدودهی مشخص حمایتی و مقاومتی نوسان کرده و مستطیل تشکیل میشود.

نکتهی قابلتوجهی که در مورد این الگو وجود دارد این هست که گاهی اوقات و بسته به سیگنالهای دیگر بازار این الگو میتواند بهعنوان الگوی بازگشتی نیز عمل کند و باید در نظر داشت که هیچچیز در بازار صد در صد نیست.

برای آموزش فارکس حتما این مقاله را بخوانید!

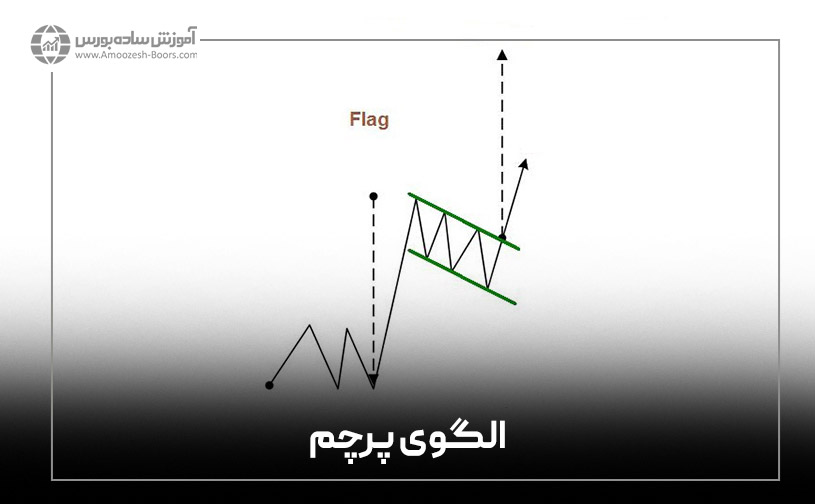

الگوی پرچم

الگوی پرچم (Flag Pattern) یکی از الگوهای ادامهدهنده در تحلیل تکنیکال به شمار میرود. این الگو پس از حرکات قدرتمند صعودی یا نزولی قیمت، یک محدوده معاملاتی باریک را تشکیل میدهد.

طبق تعریف در الگوی پرچم، بعد از هر فاز صعودی و تشکیل الگوی پرچم، میتوان منتظر فاز صعودی دیگری شبیه به صعود قبلی و به میزان میله پرچم باشیم، به همین خاطر این الگو از مهمترین الگوهای ادامهدهنده به شمار میرود.

الگوی پرچم (Flag) توسط دو بخش تشکیل میشود که عبارتاند از میله پرچم که بهصورت یک حرکت شارپ و قوی به وجود میآید و وابسته به صعودی و نزولی بودن روند همراه با شکستن مقاومت یا حمایت هست.

میلهی الگوی پرچم معمولاً توسط یک تا سه کندل در تایم فریم زمانی مخصوص خودش شکل میگیرد که این کندلها نسبت به میانگین کندلهای قبلی نیز بزرگتر هست.

پس از تشکیل شدن میله پرچم، پارچه آن به وجود میآید. این قسمت بهصورت محدودهای هست که قیمت در آن، نوسان میکند و در حال جذب انرژی لازم برای حرکت بعدی است.

یکی از فاکتورهایی که باعث اعتبار بیشتر در این الگو میشود و آن را قابلاعتماد میکند، میزان قدرت کندلهای آن و بهاصطلاح میزان حرکت شارپی آن هست، همچنین حجم معاملات درحرکت شارپی اولیه نیز از اهمیت بسیار بالایی برخوردار است.

پرچم صعودی: همانطور که از نام این الگو مشخص است، این الگو نشاندهنده این هست که روند حرکتی قیمت بهصورت صعودی شکلگرفته در قسمت میله این الگو بعد از کمی استراحت و تثبیت قیمت دوباره از سر گرفته خواهد شد.

پرچم نزولی: نشاندهنده روند نزولی و ریزشی هست که در قسمت میله این الگو به وجود میآید و پس از کمی استراحت و تثبیت قیمت که باعث تشکیل پرچم الگو میشود، به روند نزولی قبلی خود ادامه میدهد. این روند اصلاحی، هماندازه با میله پرچم قبلی ایجاد میشود، پرچم نزولی میتواند مثلثی یا مستطیلی باشد.

برای یادگیری الگوهای کندل استیک بازگشتی در تحلیل تکنیکال این مطلب را مطالعه کنید!

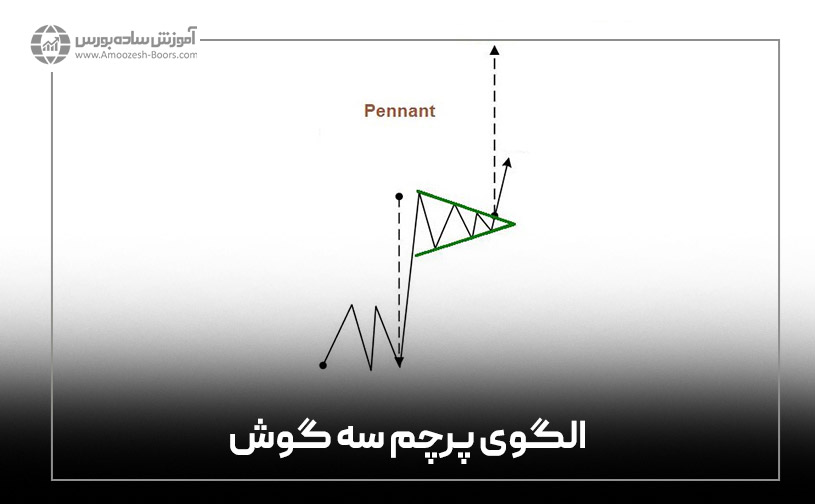

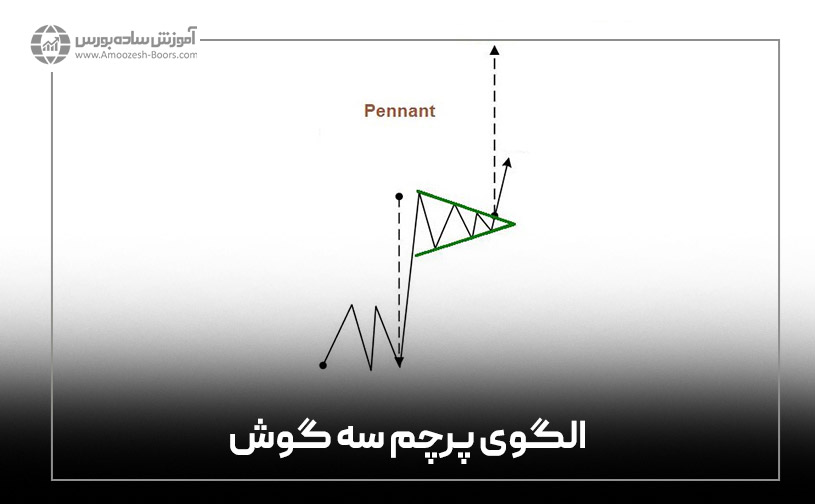

الگوی پرچم سه گوش

الگو پرچم سهگوش (Pennant) نوعی الگوی ادامهدهنده محسوب میشود و با تشکیل این الگو حرکت قیمت در جهت فعلی و روند بازار تائید میشود.

الگوی پرچم سهگوش هنگامی تشکیل میشود که قیمت در ابتدا بهصورت قابلتوجه و پرقدرتی به یک سمت (صعودی یا نزولی) حرکت میکند و همین حرکت باعث تشکیل شدن میلهی پرچم میشود.

در قسمت پرچم، قیمت باید بین دو خط همگرا که یکی در پایین قیمت و یکی در بالای آن قرار دارد حرکت کند و شکل یک مثلث را تشکیل دهد، در این مثلث که از پهنا شروع میشود و قیمت در داخل آن نوسان میکند، هنگام شکست قیمت در همان جهت روند قبلی، میتوان وارد معامله شد.

همانطور که پیشتر گفته شد الگو پرچم سهگوش با توجه به جهت حرکت قیمت، معمولاً به دو صورت نزولی (bearish) و صعودی (bullish) هست.

تشکیل الگو پرچم سهگوش صعودی (Bullish Pennants)، نشانه خوبی از شروع مجدد روند صعودی قیمت است و همین امر باعث شده تا این الگو یکی از محبوبترین ابزارهای پیشبینی قیمت برای معاملهگران باشد.

الگوی پرچم سهگوش نزولی (Bearish Pennants) در تحلیل تکنیکال نشان از یک حرکت نزولی در نمودار را دارد و عملکرد این الگو دقیقاً عکس پرچم سهگوش صعودی هست.

برای آموزش رایگان فارکس به این صفحه مراجعه کنید!

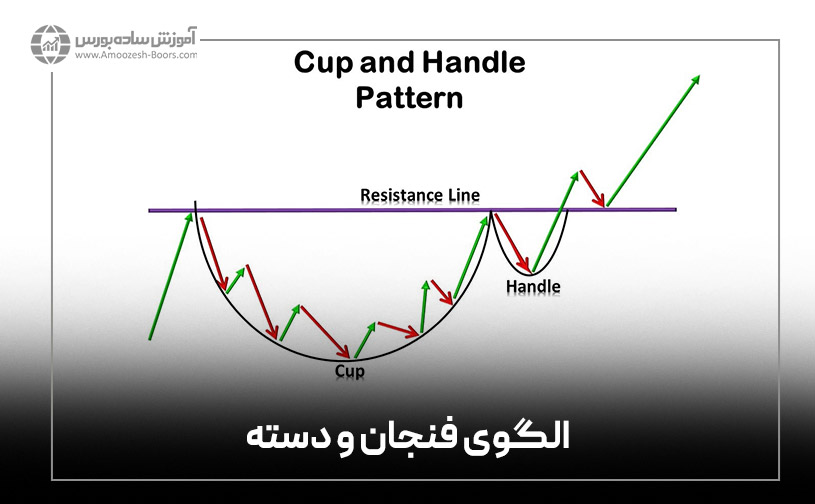

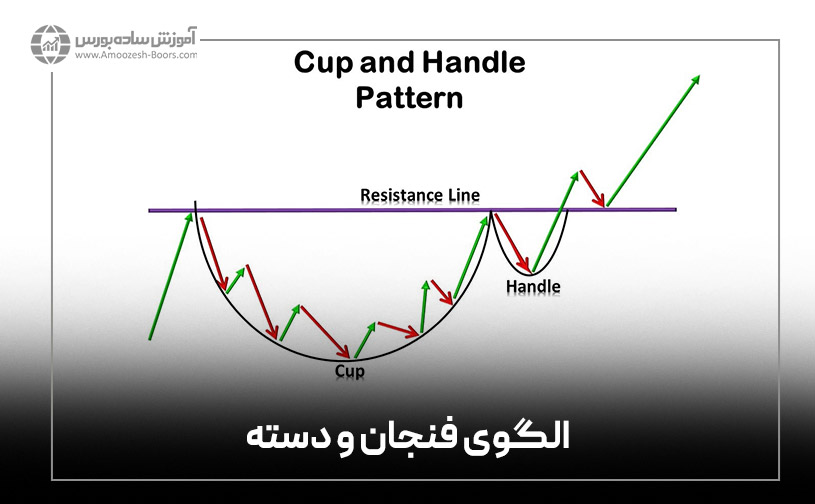

الگوی فنجان و دسته

الگوی فنجان و دسته (cup and handle) بهعنوان یک الگوی ادامهدهنده شناخته میشود. این الگو همانطور که از نامش پیداست، شبیه بدنه فنجان و دسته کناری آن، شکل میگیرد.

این الگو شامل دو قسمت فنجان و دسته هست که قسمت فنجان، به قسمتی از نمودار که روند قیمت، به شکل حرف U هست و نشاندهنده ریزش شدید قیمت است گفته میشود. قسمت دسته آن به قسمتی گفته میشود که قیمت در نمودار، زیر سطح مقاومت و در یک استراحت کوچک متراکم میشود.

اما در این الگو، دسته نقش مهمی دارد و آخرین قسمت از مرحله تثبیت محسوب میشود، علاوه بر این دسته، همان مرحلهای است که سیگنال شکست و ورود به معامله را به معاملهگران میدهد.

الگوی فنجان برعکس: دقیقاً برعکس الگوی فنجان صعودی هست و الگویی ادامهدهنده محسوب میشود و برای تشخیص صعودی یا نزولی بودن این الگو، باید به روند نمودار قبل و بعد از فنجان توجه کرد، بهاینترتیب با توجه به افت قیمت قبل و بعد از فنجان، الگوی فنجان و دسته وارونه (برعکس)، الگو نزولی محسوب میشود.

بهترین مطلب در زمینهی سرمایه گذاری در فارکس را اینجا مطالعه کنید!

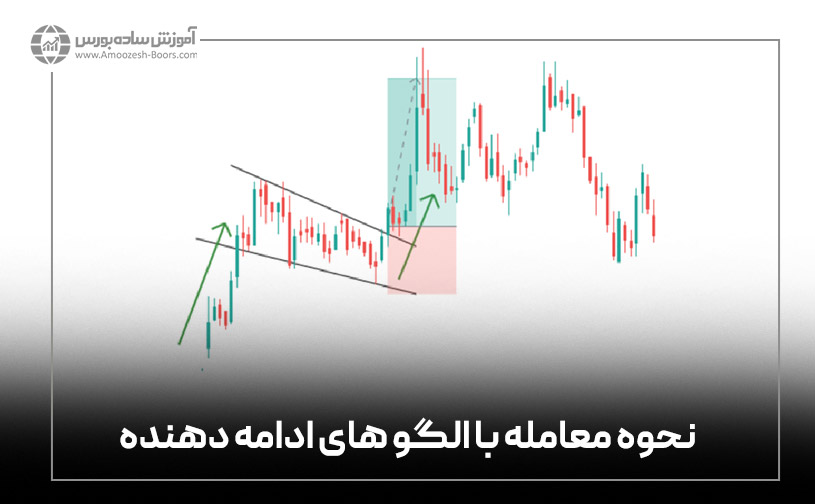

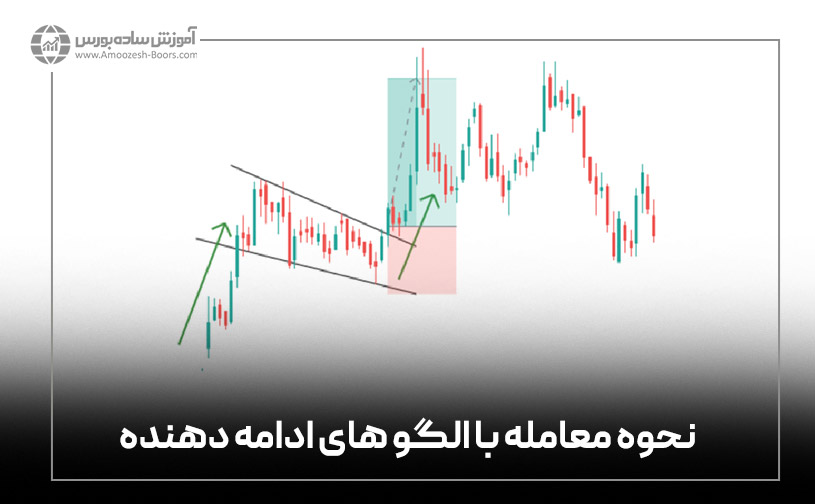

نحوه معامله با الگو های ادامه دهنده

نکات بسیاری در خصوص معاملهگری با استفاده از الگوهای ادامهدهنده وجود دارد که اولین قدم، تشخیص صحیح روند پیشین است.

دومین مورد، تشخیص الگوی ادامهدهنده و پیدا کردن نقطه شکست آن هست. برخی از معاملهگران تنها در صورتی وارد معامله میشوند که شکست قیمتی، در جهتی مشابه با روند پیشین باشد.

هرچند دسته دیگری از معاملهگران، حتی اگر شکست قیمتی در خلاف جهت روند پیشین انجام شود نیز وارد معامله میشوند. این معاملهگران باوجوداینکه وارد معاملاتی با احتمال موفقیت پایینتری شدهاند، اما در صورت تغییر جهت روند از سود زیادی برخوردار خواهند شد.

تنظیم نقاط ورود و خروج: پس از تأیید الگو، باید نقاط ورود و خروج خود را تنظیم کنید. بسته به جهت روند، نقطه ورود میتواند پس از شکست الگو باشد و همچنین میتوانید نقطه حد ضرر خود را پشت یک منطقه امن که متشکل از چندین سیگنال مهم است قرار دهید و حد سود خود را نیز کمی قبلتر از نقطهای قرار دهید که چندین سیگنال بازگشتی مهم قرار دارد. بهطورکلی، شما باید سطوح حد ضرر و سود خود را برای مدیریت ریسک و سود احتمالی خودتنظیم کنید.

مدیریت معامله: پس از ورود به معامله، باید بر روند قیمت نظارت دقیق داشته باشید تا مطمئن شوید که قیمت در جهت روند ادامه دارد و میتوانید پسازاین که کمی قیمت وارد سود شد معامله خود را مدیریت کنید و حد ضرر خود را در نقطه ورود قرار دهید تا اگر قیمت برخلاف شما حرکت کرد، از معامله خارج شوید و ضرر خود را محدود کنید.

نکته مهمی که در حین معاملهگری با استفاده از الگوهای ادامهدهنده وجود دارد این است که قدرت حرکت پیشین را باید در نظر بگیرید. الگوهایی که پس از حرکات قدرتمند قیمتی تشکیل میشوند، نسبت به الگوهایی که پس از حرکات ضعیف و یا متلاطم قیمتی تشکیل میشوند، از اعتبار و اتکاپذیری بالاتری برخوردار خواهند بود.

الگوی ادامهدهنده باید نسبت به موج روندی قبلی خود کوچکتر باشد و حداقل روند پشت آنیک و نیم تا دو برابر الگو باشد. حد ضرر در این الگو میتواند پشت سقف یا کف قبلی آن قرار گیرد و هدف سود میتواند بر اساس ارتفاع الگوی ادامهدهنده تعیین شود.

برای آشنایی با انواع نمودار در تحلیل تکنیکال کلیک کنید!

نتیجه گیری

الگوهای قیمتی در تحلیل تکنیکال انواع مختلفی دارد، در این مقاله ما به مبحث الگوی ادامهدهنده در تحلیل تکنیکال پرداختیم. الگوهای ادامهدهنده در نمودار قیمتی میتواند، اطلاعات و دادههای مهمی را در اختیار معاملهگر قرار دهد که این دادهها میتواند نقش تأثیرگذاری در پیشبینی روند آینده قیمت داشته باشد. نکتهای که در مورد این الگوها باید بدانید این است که هرکدام از این الگوها ممکن است بهعنوان الگوهای بازگشتی نیز عمل کنند و حتماً برای معامله با الگوهای ادامهدهنده بهتر است از سایر ابزارهای تکنیکال و در قالب یک استراتژی معاملاتی استفاده کنید. اگر هنوز به استراتژی سود سازی نرسیدهاید میتوانید از استراتژِی جامع معاملاتی (CTS) که در دوره جامع آموزش فارکس و بورس جهانی بهتمامی دانشجویان آموزش داده میشود استفاده کنید.

برای آشنایی بیشتر با مباحث موجود در مورد الگوهای موجود در تحلیل تکنیکال پیشنهاد میکنیم مقالات زیر را هم مطالعه کنید.

سوالات متداول

الگوی ادامه دهنده چیست؟

الگوی ادامه دهنده روند در تحلیل تکنیکال نشاندهندهٔ ادامهٔ حرکت قیمت در جهت روند غالب قبلی خود میباشند.

چند نوع الگوی ادامه دهنده وجود دارد؟

الگوهای ادامهدهنده شامل مثلثها، مستطیل، پرچم، پرچم سهگوش، و الگوی فنجان و دسته میباشند.

آیا شکست فیلد در الگوهای ادامهدهنده رخ میدهد؟

بله شکست کاذب ممکن است در الگوهای ادامهدهنده رخ دهد. معاملهگران باید از تکنیکهای مدیریت ریسک، مانند دستورات حد ضرر، برای محدود کردن ضررهای احتمالی استفاده کنند.

لینک کوتاه: https://amoozesh-boors.com/i/crb

نظرات :

سید

1402-12-09خفن تر از این توضیحان نداریم عالی لذت بردم

مدیر وبسایت

1402-12-11سپاس از نظر خوب شما دوست عزیز