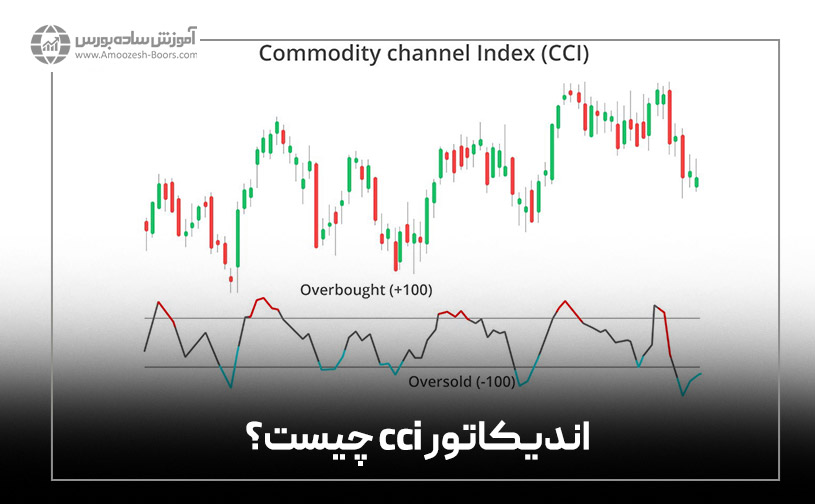

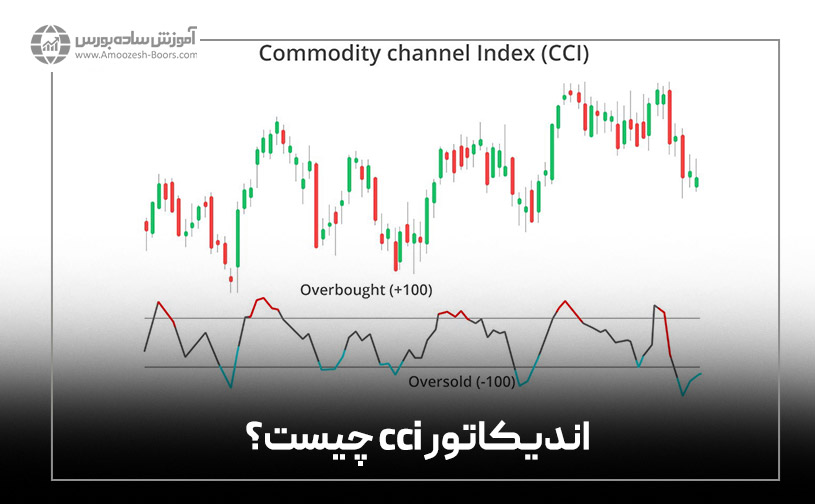

اسیلاتورها که زیرمجموعه اندیکاتورها هستند، ابزارهایی بسیار کاربردی برای تحلیلگران تکنیکال بهحساب میآیند. اندیکاتور CCI (Commodity Chanel Index) یک اسیلاتور پرکاربرد در بازار سهام و کالا است. شاخص اندیکاتور در حوالی عدد صفر، یعنی مناطق مثبت و منفی نوسان میکند که نواحی مثبت نشان دهنده قدرت بیشتر خریداران و نواحی منفی نشان دهنده قدرت بیشتر فروشندگان است.

اندیکاتور cci چیست؟

مانند اکثر اسیلاتورها، اندیکاتور CCI نیز دارای ۲ منطقه اشباع خرید (Over bought) و اشباع فروش (Over sold) است که مهمترین بخشهای این اندیکاتور هستند.

اندیکاتور CCI با این هدف به کار می رود که فرد را مطلع کند که چه زمانی قیمت یک دارایی سرمایهای بیشتر از ارزش واقعیاش و به اصطلاح «بیشخرید» میشود و با قیمتی بالاتر معامله میشود. به طور مشابه، اندیکاتور CCI مشخص میکند که چه زمانی ارزش دارایی کمتر از ارزش واقعیاش است، یعنی با قیمتی پایینتر از قیمت اصلیاش به فروش میرسد و به عبارتی «بیشفروش» میشود.

اندیکاتور CCI به دنبال آن است تا به بهترین نحو، شتاب نوسانات موجود در بازار سهام و بازار کالا را به نمایش بگذارد. تشخیص اینکه آیا سهامی در حال فروخته شدن با قیمتی بیشتر یا کمتر از ارزش واقعیاش است، توسط اندیکاتور RSI نیز امکانپذیر است. معمولاً معاملهگران انتظار دارند که روند قیمتی اصلاح شود و در حالت بیشفروش یا بیشخرید باقی نماند.

شاید زمانی که یک سهم با قیمتی بالاتر از ارزش ذاتیاش فروخته میشود، معاملهگر تصمیم به فروش آن بگیرد، بسیاری از سرمایهگذاران از نسبت P/E برای بررسی بیش فروش یا بیش خرید شدن سهم استفاده میکنند. از این شاخص همچنین برای ارزیابی جهت و قدرت روند قیمتی (مومنتوم قیمت) استفاده می شود مومنتوم قیمت، مبحثی بسیار جالب، گسترده و البته کاربردی است که بصورت یک ویدیو آموزشی در دروس مربوط به فارکس، در سایت آموزش ساده بورس قرار گرفته است.

در ادامه مطلب شاخص RSI بیشتر بررسی خواهد شد.

تاریخچه اندیکاتور CCI

دولاند لامبرت (Donald Lambert) در سال ۱۹۸۰ بر اساس مطالعات خود در خصوص شاخص کانال کالا (Commodity Chanel Index) به این نتیجه رسید که شاخص کانال کالا یک اندیکاتور همه کاره است که میتواند برای شناسایی یک روند جدید یا هشدار در خصوص رسیدن به محدوده اشباع استفاده شود.

او شخصی بود که در بورس کالا فعالیت میکرد، همین مسئله باعث شد که نام اندیکاتور را (Commodity Channel Indicator) CCI بگذارد که به معنی شاخص کانال کالا در فارسی ترجمه میشود. وی نتایج مطالعات خود را در نشریه کامادیتیز (Commodities) نیز منتشر کرد.

لامبرت در اصل CCI را برای شناسایی تغییر جهتهای دورهای کالاها ایجاد کرد، اما این اندیکاتور میتواند به شاخصها، ETF ها ، سهام و دیگر اوراق بهادار نیز اعمال شود.

به طور کلی، CCI سطح قیمت فعلی را نسبت به سطح قیمت متوسط در یک بازه زمانی معین محاسبه میکند.

پیشنهاد مطالعه: مقاله جامع فارکس

فرمول محاسبه اندیکاتور CCI

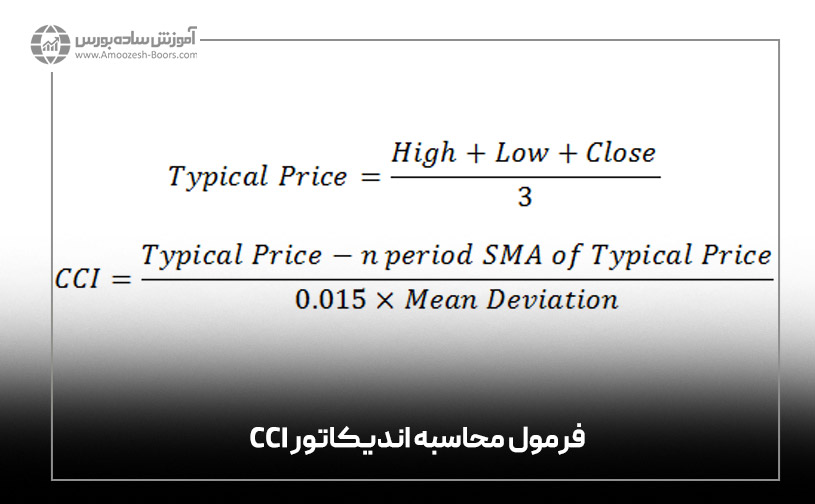

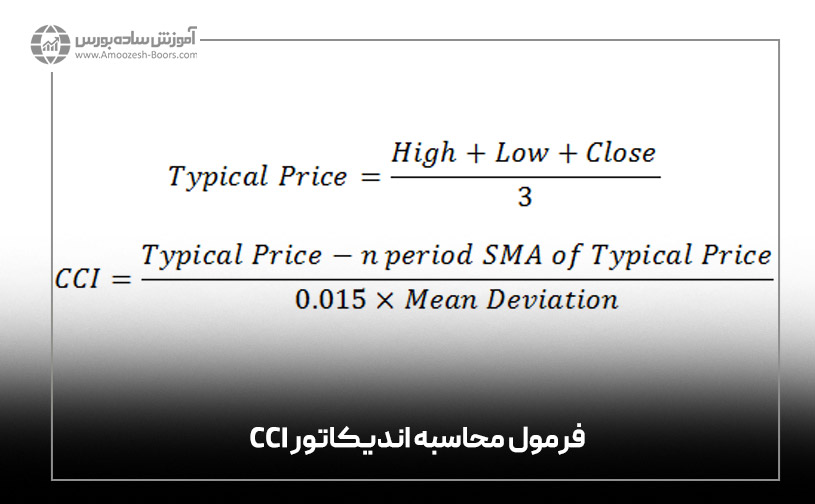

مثال زیر بر مبنای محاسبات CCI بیست دورهای بنا نهاده شده، تعداد دورههای زمانی CCI همچنین برای محاسبات میانگین متحرک ساده و انحراف از میانگین نیز استفاده میشود. با اینکه امروزه پلتفرمهای مختلف به راحتی CCI را محاسبه میکنند، اما آشنایی با روش نظاممند محاسبه CCI برای درک بهتر آن امری مفید است.

برای محاسبه CCI، ابتدا باید تعیین کنیم که میخواهیم چه تعداد دوره را با این شاخص تحلیل کنیم، معمولاً از 20 دوره برای محاسبه CCI استفاده میشود، دورههای کمتر سبب می شوند که شاخص ناپایدارتر باشد و بیشتر نوسان کند، در حالی که اگر معاملهگر دورههای بیشتری را در نظر بگیرد، خطای تحلیل کمتر خواهد شد.

فرض کنید میخواهیم شاخص کانال کالا را برای ۲۰ دوره اخیر محاسبه کنیم.

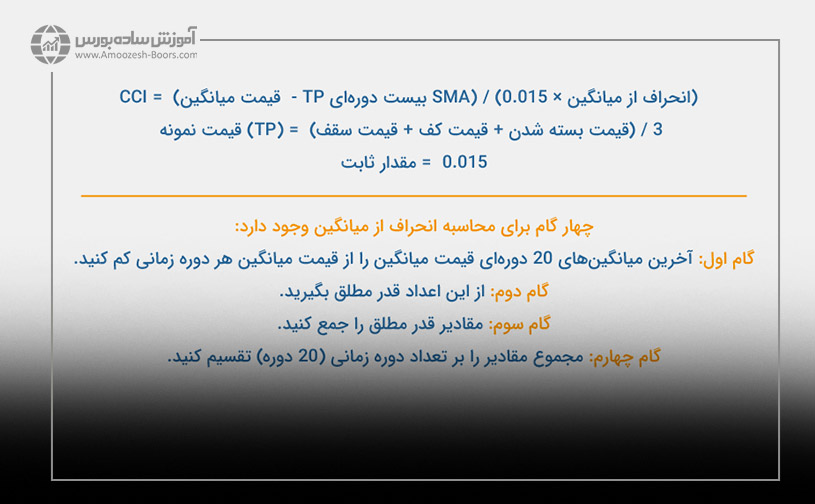

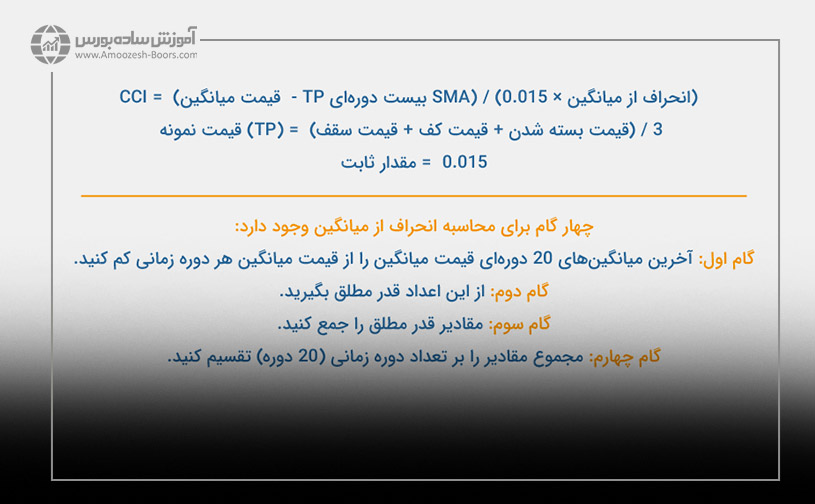

اگر قصد استفاده از تعداد دورههای متفاوتی داشته باشید، باید فرمول محاسبه CCI را تغییر دهید، ابتدا قیمت بالا (High Price)، قیمت پایین (Low Price) و قیمت بسته شدن (Closing Price) را برای 20 دوره محاسبه کنید و قیمت نمونه را به دست آورید. سپس، 20 دوره میانگین متحرک قیمت نمونه را با جمع کردن 20 قیمت نمونه آخر و تقسیم آن بر 20 محاسبه کنید، انحراف از میانگین را با کم کردن میانگین متحرک از قیمت نمونه برای ۲۰ دوره آخر به دست آورید.

دقت کنید که باید قدر مطلقها را با یکدیگر جمع کنید (منفیها را مثبت در نظر بگیرید) و سپس مجموع اختلاف از میانگینها را بر تعداد دوره که در اینجا برابر ۲۰ است، تقسیم کنید. باید به روزترین قیمت نمونه میانگین متحرک و میانگین انحراف را در فرمول وارد کنید تا CCI جاری به دست آید، این فرایند باید به ازای هر دوره جدید تکرار شود.

اقای لامبرت نقطه ثابت را در ۰.۰۱۵ (این عدد همان ثابت لامبرت است) تنظیم کرد تا مطمئن شود که تقریباً ۷۰ الی ۸۰ درصد مقادیر CCI بین ۱۰۰- تا ۱۰۰+ قرار میگیرد، این درصد همچنین، به دوره بازگشت نیز بستگی دارد.

CCI کوتاه تر (۱۰ دوره زمانی) تغییر پذیرتر بوده و درصد کمتری از مقادیر آن بین ۱۰۰- و ۱۰۰+ قرار میگیرد، برعکس CCI طولانیتر (۴۰ دوره زمانی) درصد بیشتری از مقادیر بین ۱۰۰- و ۱۰۰+ خواهد داشت.

پیشنهاد مشاهده: آموزش جامع ترید در بازار فارکس در دوره فارکس

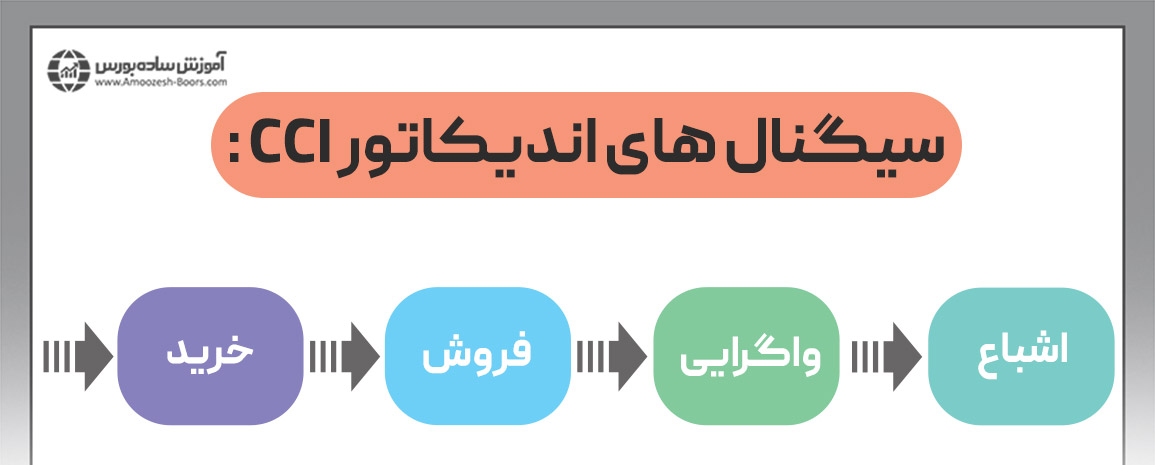

چه سیگنالهایی میتوان از اندیکاتور CCI دریافت کرد؟

سیگنال خرید در اندیکاتور CCI

زمانی که شاخص از اعداد منفی یا نزدیک به صفر، روند افزایشی به خود میگیرد و به سمت 100+ حرکت میکند، به این معنی است که قیمت دارایی در حال آمادهسازی خود برای تشکیل یک روند صعودی است.

هر چه شاخص نزدیک تر به 100+ باشد یا از آن عبور کند، یعنی قدرت روند بیشتر خواهد بود، البته این امکان وجود دارد که در کوتاه مدت شاهد پولبک باشیم، با این وجود خللی در روند اصلی صعودی سهم ایجاد نخواهد شد. در چنین شرایطی سیگنال خرید از سوی اندیکاتور CCI صادر میشود.

سیگنال فروش در اندیکاتور CCI

زمانی که شاخص از اعداد مثبت یا نزدیک به صفر روند کاهشی به خود میگیرد و به سمت 100- حرکت میکند، به این معنی است که قیمت دارایی در حال آمادهسازی خود برای شکل دادن به یک روند نزولی است.

هر چه شاخص نزدیک تر به 100- باشد یا از آن عبور کند، یعنی قدرت روند بیشتر خواهد بود، البته این امکان وجود دارد که در کوتاه مدت شاهد پولبک باشیم، با این وجود خللی در روند اصلی نزولی سهم ایجاد نخواهد شد. در چنین شرایطی سیگنال فروش از سوی اندیکاتور CCI صادر میشود.

پیشنهاد مطالعه: تحلیل بنیادی به زبان ساده

واگرایی در اندیکاتور CCI

مفهوم واگرایی در تحلیل تکنیکال را به صورت مفصل در مقاله های جداگانهای در سایت آموزش ساده بورس مورد بررسی قرار دادهایم که برای مطالعه بیشتر میتوانید به آنها مراجعه کنید.

برای تشخیص واگرایی بین اندیکاتور و قیمت نیز میتوانید از اندیکاتورهای مختلفی استفاده کنید که یکی از آنها، اندیکاتور CCI است. زمانی که قیمت در مسیر افزایش قرار دارد ولی شاخص CCI حالت نزولی به خود میگیرد، واگرایی در سهم ایجاد میشود. عکس همین موضوع دقیقا برای روند نزولی نیز صادق است، برای استفاده از این اسیلاتور و در نهایت ورود به معامله، نیاز به استفاده از سایر ابزارها و بررسی سایر شرایط چارت و سیگنال های موجود داریم که در مجموعه آموزش ساده بورس بطور مفصل در ویدئو مربوطه آموزش داده شده است.

تفاوت بین اندیکاتور CCI و اسیلاتور استوکاستیک

اسیلاتور استوکستیک (Stochastic Oscillator) یک اندیکاتور مومنتومی است که قیمت بسته شدن سهام مورد نظر را با بازهای از قیمتهای همان سهام در طی یک دوره معین از زمان مقایسه میکند.

اسیلاتور استوکاستیک نیز مانند CCI به شناسایی نقاط بیش فروش و بیش خرید میپردازد و قدمت استفاده آن نسبت به CCI بیشتر است. اسیلاتور استوکاستیک بین ۰ و ۱۰۰ نوسان میکند، در نقاطی از چارت که این اندیکاتور به بالای ۸۰ میرسد، سیگنال بیشخرید و در مقادیر کمتر از ۲۰ بیشفروش خواهیم داشت که البته بیش فروش و بیش خرید ممکن است تغییر آنی بازگشتی در قیمت ایجاد نکند.

روندهای قوی میتوانند در مدت طولانی تری در شرایط بیش فروش یا بیش خرید باقی بمانند، بنابراین معامله گران باید تغییرات اسیلاتور استوکاستیک را مدنظر قرار دهند تا از تغییرات روند در آینده اطلاعات کسب کنند.

هر دوی این شاخصها اسیلاتور هستند، اما به روشهای متفاوتی محاسبه میشوند، یکی از تفاوتهای اساسی این است که اسیلاتور استوکاستیک محدود به صفر و ۱۰۰ است، با توجه به تفاوتهای موجود در نحوه محاسبه این دو شاخص، آنها در زمانهای گوناگون سیگنالهای متفاوتی میدهند.

پیشنهاد مطالعه: بازار روند دار

تفاوت بین اندیکاتور CCI و اندیکاتور RSI

شاخص قدرت نسبی (Relative Strength Index) یا همان RSI یک اوسیلاتور شناخته شده تحلیل تکنیکال است که همانند CCI برای تشخیص رفتار افراطی قیمت استفاده میشود، با این تفاوت که CCI روی انحراف از میانگین متحرک قیمت یک دارایی تمرکز میکند تا واگرایی از خط روند را تشخیص دهد.

RSI به مقایسه رابطه بین میانگین قیمت بسته شدن بالا و میانگین قیمت بسته شدن پایین در طول دوره زمانی معین (به طور معمول ۱۴ روز) میپردازد. مقادیر محاسبه شده توسط RSI، توسط خط متحرکی زیر چارت قیمتی قرار میگیرد، تمام مقادیر بین صفر و صد نوسان میکنند و نقطه میانی ۵۰ است. استفاده از اندیکاتور RSI امکان تشخیص بیش خرید احتمالی (بالای ۷۰) و بیشفروش (پایین ۳۰) را برای معاملهگر فراهم میکند.

RSI برخلاف CCI بدون محدوده نیست و دریافت اطلاعات از آن ساده تر است. از آنجا که RSI و CCI اندیکاتورهای مومنتومی هستند، میتوانند سیگنال واگرایی صعودی یا نزولی صادر کنند. سیگنال واگرایی زمانی صادر می شود که قیمت جدید به قله میرسد اما در اندیکاتور این اتفاق صورت نمیگیرد، این دوگانگیها نشانی از معکوس شدن احتمالی روند هست.

پیشنهاد مطالعه: خط روند (Trendline)

به صورت کلی، در بیشتر بازارها، RSI ابزار قابل اعتمادتری نسبت به CCI است و بسیاری از معاملهگران سادگی نسبی آن را ترجیح میدهند. اگر اطمینان ندارید که برای تشخیص سطوح اشباع خرید یا اشباع فروش از کدام یک از این اندیکاتورها استفاده کنید، میتوانید هر دو شاخص را همزمان با توجه به استراتژی مورد استفاده خود در نظر بگیرید، این اسیلاتورها دادههای یکسانی را نمایش میدهند اما عموما از CCI در بازار کالا و از RSI در جفت ارزها استفاده میشود.

از هر دوی این شاخصها میتوانید برای استراتژیهای معاملاتی مختلف استفاده کنید همچنین، این امکان وجود دارد که این دو را با هم ترکیب کنید و یک استراتژی معاملاتی به وجود آورید، اما پیشنهاد میکنیم از استراتژی استفاده کنید که امتحان خود را پس داده و سودده باشد، مانند استراتژی جامع معاملاتی، و خود را با امتحان کردن استراتژی های مختلف سردرگم نکنید و سرمایه خود را به خطر نیاندازید.

مشاهده بیشتر: استراتژی فارکس

سخن پایانی

یکی از نکات مثبتی که پیرامون اندیکاتور CCI وجود دارد این است که کار کردن با آن چندان دشوار نیست و میتوان به راحتی استفاده از آن را با آموزش استاندارد فرا گرفت.

البته نکته قابل تامل این است که، هر سیگنالی که از این اندیکاتور و سایر اندیکاتورها صادر میشود، به تنهایی قابل اعتماد نیستند، طبق استراتژی جامع معاملاتی ما نیازمند 5 سیگنال هم جهت برای ورود به معامله هستیم، که در کنار آموزش، اساتید ما نکات مهم این چنینی را به دانشجویان متذکر می شوند. مقالات مشابه:

سؤالات متداول

آیا با استفاده از اندیکاتور CCI میتوان نسبت قیمت خرید و فروش سهم را به ارزش ذاتی آن برآورد کرد؟

بله؛ این اندیکاتور میتواند مشخص کند که چه زمانی یک دارایی بالاتر یا پایینتر از ارزش ذاتی در بازار معامله میشود و اصطلاحا در وضعیت بیش خرید یا بیش فروش قرار دارد.

تفاوت انتخاب دوره کوتاه مدت و بلند مدت برای دریافت سیگنال از اندیکاتور CCI چیست؟

هرچه دوره زمانی که برای محاسبه اندیکاتور CCI انتخاب میشود کوتاهتر باشد، سیگنالهای بیشتری از آن دریافت میشود، اما احتمال خطا در سیگنالهای صادر شده نیز به مراتب بالاتر میرود. در مقابل دوره زمانی طولانی تر با وجود تعداد کم اما سیگنالهای معتبرتری صادر مینماید.

تفاوت اندیکاتور RSI و اندیکاتور CCI چیست؟

اندیکاتور RSI میانگین قیمت بسته شدن بالا و پایین را در طول یک دوره مورد بررسی قرار میدهد، در حالی که اندیکاتور CCI به بررسی میانگین متحرک قیمت یک دارایی میپردازد. با این وجود هر دو شاخص برای ارزیابی قدرت و رفتار روندها در بازار مورد استفاده قرار میگیرند.

نظرات :

milad

1401-08-25سلام و خسته نباشید! برای ترید با اندیکاتور cci چه اندیکاتور دیگه ای رو توصیه میکنید که کنارش استفاده کنم برای بازدهی دقیق و بهتر؟

مدیر وبسایت

1401-10-25عرض سلام و احترام خدمت شما دوست عزیز، این موضوع بستگی به دانش و شناخت شما از اندیکاتورها و همچنین استراتژی معاملاتی شما میشه.

هانیه

1401-10-08اندیکاتور cci برای بازدهی بیشتر بهتره با کدوم اندیکاتور ترکیب بشه؟

مدیر وبسایت

1402-01-07عرض سلام و احترام خدمت شما دوست عزیز، این اندیکاتور معمولا بیشتر در بازار کالا استفاده میشه اما به صورت کلی برای ترکیب این اندیکاتور نمیشه موردی بیان کرد و بهتره خودتون از سایر اندیکانتور ها استفاده کنید و ببینید کدوم بکی بهتر جواب میده.

متین

1401-12-10اندیکاتور CCI فوق العاده کاربردیه تشکر برای این مقاله کامل و جامع

مدیر وبسایت

1402-01-27سپاسگذاریم از همراهی شما دوست عزیز. امیدواریم سایر مقالات مجموعه آموزش ساده بورس را هم مطالعه کنید. بی صبرانه منتظر شنیدن نظرات شما هستیم.

..hamid..

1402-01-15سلام اندیکاتور CCI و نوسانگر تصادفی چه تفاوتی با هم دارن؟

مدیر وبسایت

1402-02-06عرض سلام و احترام خدمت شما دوست عزیز، نحوه محاسبه این دو متفاوت از هم است و یکی دیگر از اصلیترین تفاوتها، این است که اسیلاتور تصادفی بین صفر تا 100 حرکت میکند، در حالی که مقادیر اندیکاتور CCI محدودیتی ندارد و با توجه به اختلافات، آنها سیگنالهای مختلفی را در زمانهای متفاوتی نمایش میدهند.

سهند

1402-01-26سلام اندیکاتور cci برای چه تایم فریمی استفاده میشه؟

مدیر وبسایت

1402-02-14عرض سلام و احترام خدمت شما دوست عزیز، اندیکاتور CCI معمولا برای بازار کالا استفاده میشه و میشه از اون در انواع تایم فریم ها استفاده کرد.

Mehdy.sadeghi

1402-05-31آیا در بازاری مثل بازار فارکس میتونیم از اندیکاتور CCi استفاده کنیم؟

مدیر وبسایت

1402-07-21با سلام و احترام فراوان خدمت شما دوست عزیز، اندیکاتور cci همانطور که از نامش مشخص است برای بیشتر برای بازار کالا مناسب است و استفاده میشود.