تحلیل بنیادی یا به اصطلاح تحلیل فاندامنتال یکی از روش های تحلیل بورس است که به کمک آن سرمایه گذاران می توانند وضعیت یک شرکت را بررسی کرده و ارزش واقعی سهام آن را محاسبه کنند و سپس با تشخیص ارزش واقعی و قیمت فعلی سهام شرکت نسبت به خرید یا فروش آن تصمیم گیری نماید.

با یادگیری تحلیل بنیادی در کنار سایر روش ها می توانیم تصمیمات بهتری را اتخاد کنیم و شانس موفقیت خود را افزایش دهیم.

بی شک سرمایه گذاری در شرکتی که بر آن اشراف کامل اطلاعاتی داریم احتمال موفقیت بیشتری در مقایسه با حالتی دارد که آن شرکت را نشناسیم ، تحلیل بنیادی یا همان فاندامنتال روشی است که با استفاده از آن می توان به این اشراف اطلاعاتی دست یافت.

درواقع درتحلیل بنیادی یک شرکت عواملی متعددی همچون وضعیت مالی وسود آوری شرکت، تنوع محصولات تولیدی، رقبای شرکت، چشم اندازرشد بازارشرکت درآینده، فروش / سود و زیان و بسیاری ازموارد دیگر بررسی شده وسپس نسبت یه سرمایه گذاری درسهام آن شرکت تصمیم گیری می شود.

پیشنهاد مطالعه: چطور وارد بازار بورس شویم

بنجامین گراهام و دیوید داد تحلیل بنیادی را در سال 1934 تحلیل بنیادی را پایه گذاری کردند. تحلیل بنیادی در واقع به یکی از مهمترین سوال های ما پاسخ می دهد و آن چیزی نیست جز اینکه آیا سهام یک شرکت ارزش سرمایه گذاری دارد یا خیر؟ در واقع در تحلیل بنیادی ارزش سهام یک شرکت را با تمرکز بر عوامل زمینه ایی تاثیر گذار بر آن شرکت و همچنین تجارت و کسب و کار اصلی آن و نیز وضعیت آن شرکت در آینده مورد بررسی قرار می دهیم .

همچنین تحلیل بنیادی را می توان برای یک صنعت یا یک اقتصاد نیز به صورت کلی انجام دهیم به عبارت دیگر منظور از تحلیل بنیادی بررسی پایه ای هر موردی است که نشان دهنده وضعیت اقتصادی مورد نظر باشد، تحلیل بنیادی به موارد واضحی مانند درآمد، سود شرکت، کل فروش و بسیاری موارد دیگر در یک شرکت می پردازد.

در تحلیل بنیادی عوامل تاثیر گذار را می توان به 2 دسته کلی کیفی و کمی تقسیم بندی کرد ، عوامل کمی را می توان با کمک اعداد بیان کرد و عوامل کیفی برخلاف عوامل کمی به ویژگی ها و کیفیت می پردازد، به عنوان مثال گزارشات مالی یک شرکت یا کسب و کار منبع بزرگی از اطلاعات کمی به شمار می رود چون با استفاده از آن می توانیم درآمد، سود، میزان دارائی ها و سایر اطلاعات مالی شرکت را بطور دقیق بدست بیاوریم.

اما عوامل کیفی نامحسوس تر هستند و مواردی مانند کیفیت محصول، معروف بودن برند، حق اختراع یا فناوری های اختصاصی را می توان به عنوان بعضی از عوامل کیفی نام برد.

بعنوان مثال فرض کنید در حال بررسی و تحلیل بنیادی شرکت نوتلا هستیم برای بررسی این شرکت یک تحلیلگر معمولا به سود سالانه / نسبت قیمت به سود / فروش و بسیاری از عوامل دیگر به صورت کمی می پردازد اما آیا بدون توجه به شهرت برند نوتلا به عنوان یک عامل مهم کیفی در مقایسه با سایر شرکتهای رقیب می توانیم تحلیل درستی از آن ارائه نماییم؟

خیر چون بسیاری از شرکتهای مشابه نوتلا وجود دارند که محصولاتی را تولید می نمایند اما برند نوتلا موضوع مهمی هست که مزیت رقابتی این شرکت بوده و به نوعی آینده این شرکت را تضمین می نماید، پس هنگام تحلیل این شرکت در مقایسه با شرکتهای مشابه حتما باید این موضوع را در کنار عوامل کمی به عنوان یک عامل مهم کیفی در نظر گرفت.

پیشنهاد ویژه: دوره جامع آموزش بورس تهران

بصورت کلی دو دیدگاه مختلف برای تحلیل بنیادی وجود دارد – دیدگاه اول نگاه از بالا به پایین و دیگری نگاه از پایین به بالا می باشد.

در حالت اول و زمانی که از بالا به پایین نگاه می کنیم در واقع از کل به جزء می رسیم ، در این حالت ابتدا اقتصاد کلان را مورد بررسی قرار می دهیم و سپس نوبت به تحلیل صنایع می رسد، پس از اینکه صنعت مناسب برای سرمایه گذاری مشخص شد در انتها از بین شرکتهای موجود در یک صنعت برگزیده که قبلا بررسی کردیم شرکتهای مختلف را مورد بررسی قرار می دهیم تا به بهترین شرکت از نظر بازدهی، سودآوری، قیمت مناسب و سایر موارد مهم در تحلیل بنیادی برسیم و شرکت مورد نظر را انتخاب کنیم.

اما دیدگاه نگاه از پایین به بالا دقیقا برعکس حالت قبل است و به این ترتیب است که ابتدا یک شرکت بررسی می شود و سپس صنعت آن و در نهایت اقتصاد کلان مورد بررسی قرار می گیرد.

ارزش ذاتی یکی از مهمترین مفاهیم در تحلیل بنیادی است، یکی از مسائل مطرح شده در تحلیل بنیادی همیشه این بوده است که آیا قیمت یک سهم بیانگر ارزش واقعی آن هست یا خیر، در مباحث مالی ارزش حقیقی را تحت عنوان ارزش ذاتی می شناسند و ارزش ذاتی در واقع همان ارزش حقیقی یک شرکت است که این ارزش را می توان با استفاده از مدلهای پیچیده مالی یا قیمت فعلی سهام شرکت محاسبه کرد.

حالا برای درک بهتر این موضع اجازه بدهید مثالی بزنیم فرض کنید ارزش سهام شرکتی در بورس به قیمت 25 دلار معامله می شود بعد از انجام بررسی های مختلف درباره این شرکت به این نتیجه می رسیم که ارزش ذاتی این سهام این شرکت 30 دلار است.

به عبارت دیگر ما ارزش ذاتی این شرکت را 25 دلار تعیین کرده بودیم و این تخمین بسیار مهم است چون معامله گران بسیار علاقه مند هستند که یک سهم را کمتر از ارزش ذاتی خود خریداری نمایند.

پیشنهاد مطالعه: ترفندهای نوسان گیری در بورس تهران با رعایت 18 اصل

صورتهای مالی گزارش هایی هستند که جزئیات اطلاعات مالی واحد تجاری را نمایش می دهند از جمله مهمترین اطلاعات موجود در صورت های مالی می توان به این موارد اشاره کرد:

برای بررسی بیشتر هر کدام از موارد فوق را بصورت مختصر معرفی می کنیم.

صورت سود و زیان یکی از صورتهای مالی شرکت ها است که اطلاعات مهمی از جمله درآمدها، هزینه ها، فروش و قیمت تمام شده شرکت را در یک محدوده زمانی مشخص نمایش می دهد. برای بررسی صورت سود و زیان شرکت ها باید سه نکته مهم را در نظر بگیرید:

به صورت کلی می توان گفت با کم کردن هزینه ها از درآمدها، می توان میزان سود یک شرکت را محاسبه کرد. اگر این مقدار مثبت باشد، شرکت سودآور بوده ولی اگر این مقدار منفی باشد، شرکت ضررده بوده است. برای مشاهده صورت سود و زیان شرکت های بورسی می توانید به سایت کدال مراجعه کنید.

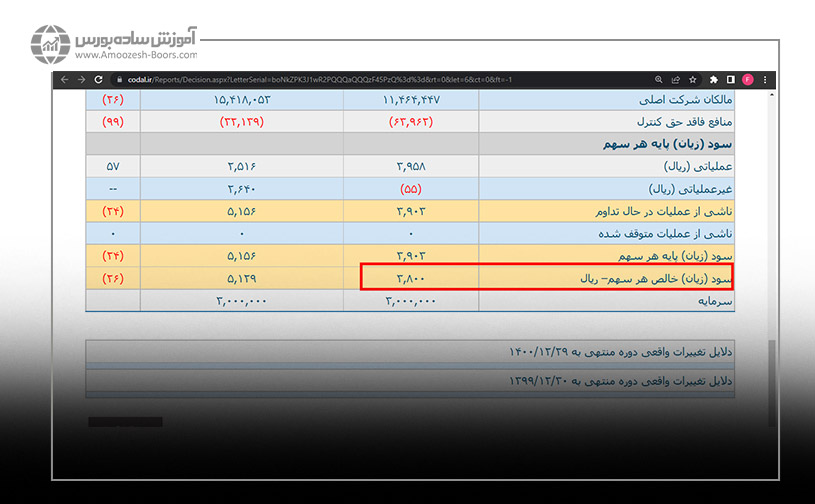

در این مثال ما با جستجوی نام «فنورد»، برای مشاهده صورت سود و زیان از اطلاعات و صورت های مالی میان دوره ای ۳ ماهه این شرکت استفاده کرده ایم. همان طور که در شکل زیر مشاهده میکنید، سه اطلاعات کلی درآمد، هزینه و میزان سود خالص به همراه سایر جزئیات منتشر شده اند.

ترازنامه یکی از مهمترین گزارش های مالی شرکت ها است که در تحلیل بنیادی بورس از آن استفاده می شود. ترازنامه در واقع دارائی ها، بدهی ها و حقوق صاحبان سهام را در پایان یک دوره زمانی با جزئیات کامل نشان می دهد. ترازنامه را صورت وضعیت مالی نیز می نامند زیرا ارزش خالص واحد تجاری را نشان می دهد. در ترازنامه سه اطلاعات مهم و کلی وجود دارد که برای بررسی ارزش یک شرکت از آنها استفاده می شود:

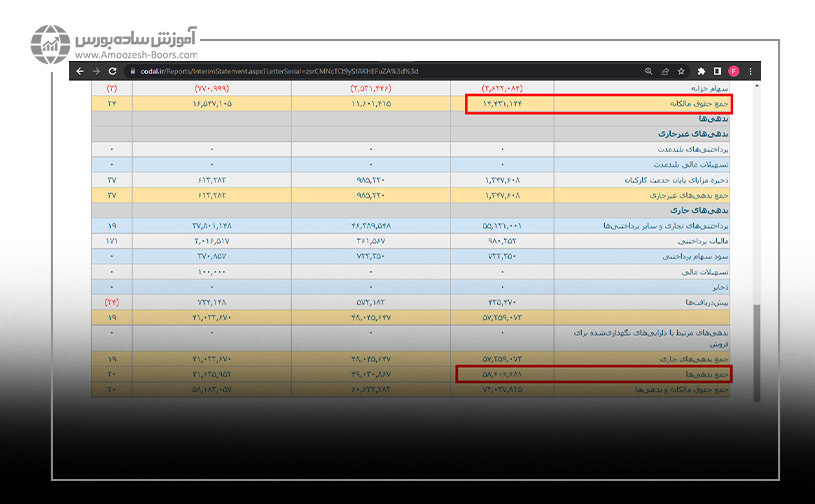

در شکل بالا می توانید نمونه ای از ترازنامه یا صورت وضعیت مالی نماد غکورش را مشاهده کنید.

دارایی و بدهی یک شرکت مفهوم روشنی دارند اما شاید با حقوق مالکانه آشنا نباشید. دارایی های یک شرکت از جمع حقوق صاحبان سهام و بدهی ها به دست می آید. در واقع حقوق مالکانه به این نکته اشاره دارد که چه میزان از ارزش یک شرکت به سهامداران آن تعلق دارد. زمانی که یک شرکت منحل شود با کم کردن بدهی ها از دارایی ها، حقوق مالکانه پرداخت می شود.

صورت جریان وجوه نقد یکی از صورتهای مالی بسیار مهم است که حرکت پول نقد در واحد تجاری را نشان می دهد در واقع .این گزارش به تحلیل گران کمک می کند تا درک کنند که جریان حرکت پول در واحد اقتصادی چگونه است در این گزارش سه بخش مهم وجود دارد که عبارتند از:

در شکل بالا می توانید صورت جریان های نقدی یا صورت جریان وجوه نقد شرکت فولاد امیر کبیر کاشان با نماد «فجر» را مشاهده کنید.

پیشنهاد ویژه: آموزش رایگان بورس تهران

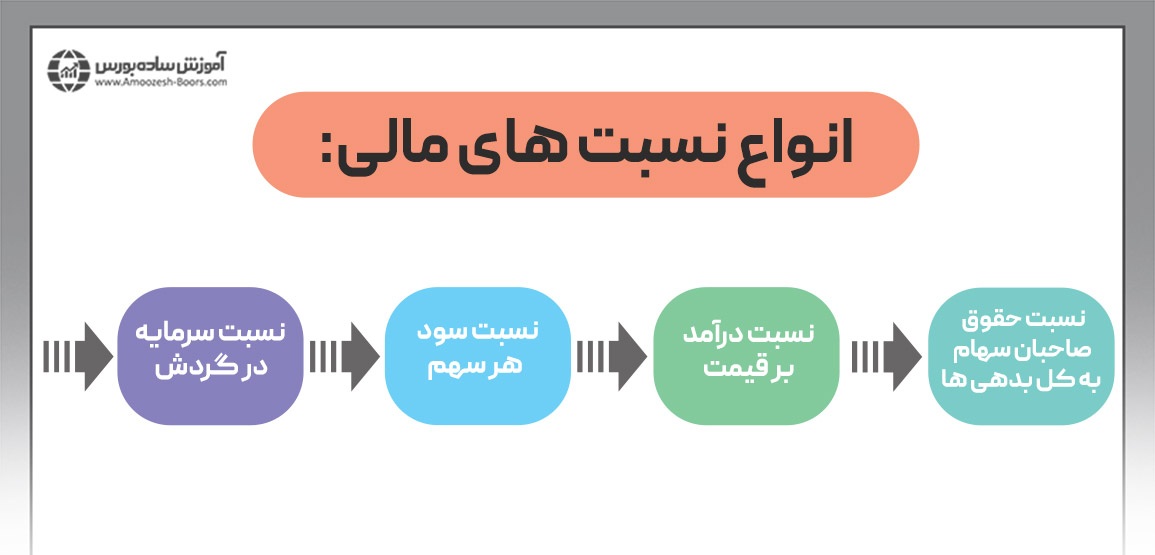

از دیگر موارد مهمی که در تحلیل بنیادی بسیار حائز اهمیت است نسبتهای مالی است که اکنون به بررسی آنها می پردازیم . نسبت های مالی اعدادی هستند که با استفاده از مقادیر استخراج شده از صورتهای مالی به دست می آیند، نسبتهای مالی اطلاعات مفیدی درباره وضعیت شرکت ارائه می کنند و از اینرو کاربرد زیادی درتحلیل بنیادی دارند به عنوان نمونه از نسبتهای مالی می توان برای ارزیابی نقدینگی / میزان سود آوری و بررسی نرخ بازده شرکت استفاده کرد. مهمترین نسبت های مالی عبارتند از نسبت سرمایه در گردش / نسبت سود هرسهم / نسبت درآمد بر قیمت و ... اشاره کرد.

پیشنهاد مطالعه: آموزش تحلیل تکنیکال

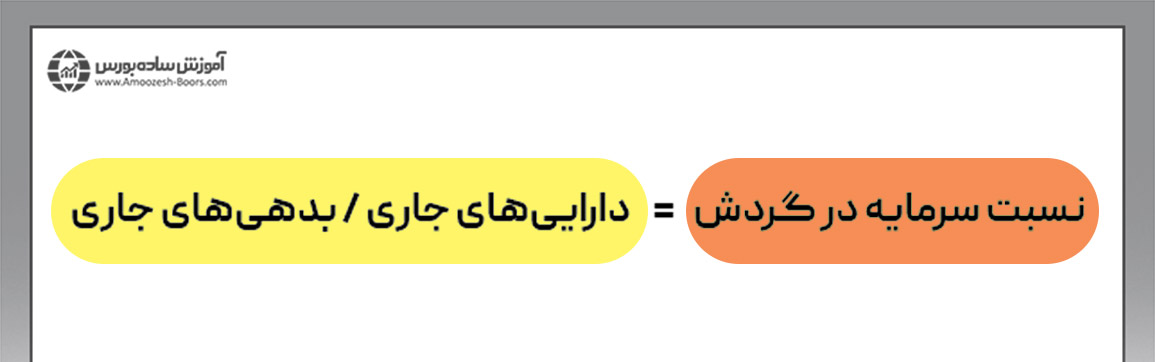

نسبت سرمایه در گردش که به آن نسبت جاری نیز گفته می شود از تقسیم دارائی های جاری به بدهی های جاری در ترازنامه به دست می آید، به بیان دیگر این نسبت بیانگر توانائی شرکت در پرداخت بدهی های جاری با استفاده از دارایی های جاری خود است.

به همین دلیل نسبت سرمایه در گردش یک معیار مهم برای بررسی و اندازه گیری سلامت واحد تجاری است که طلبکاران و ذینفعان می توانند با بررسی این نسبت توانایی شرکت را در پرداخت بدهی های خود در طی یکسال اندازه گیری کنند.

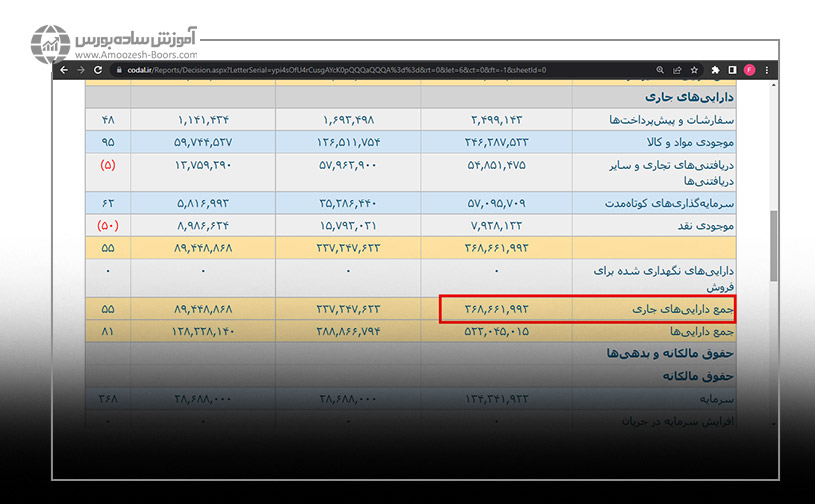

بگذارید با استفاده از اطلاعات سایت کدال، صورت های مالی سال منتهی به ۱۴۰۰ را در شرکت پالایش نفت بندرعباس با نماد شبندر بررسی کنیم. برای محاسبه نسبت سرمایه در گردش، صورت وضعیت مالی یا همان ترازنامه شبندر را مطالعه می کنیم. با استفاده از شکل زیر می توانید جمع دارایی های جاری شبندر را در یک سال اخیر مشاهده کنید.

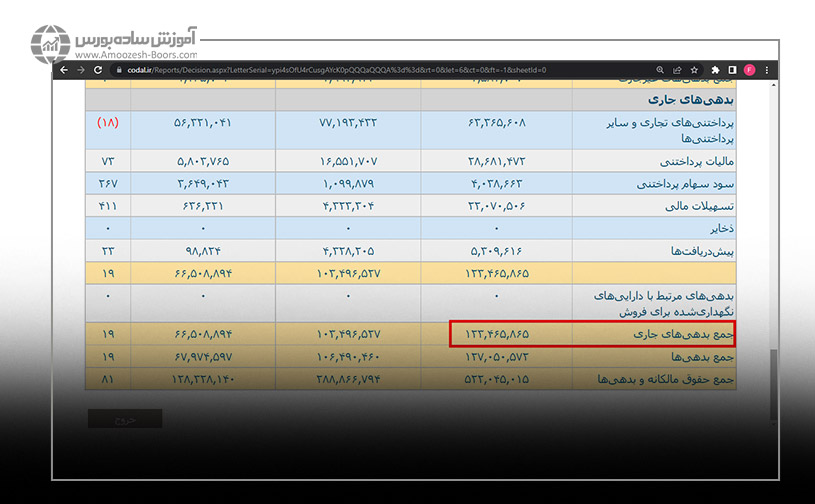

حالا که جمع دارایی ها را داریم باید عدد مربوط به بدهی های جاری را نیز به دست بیاوریم. با استفاده از شکل زیر که از ترازنامه شبندر گرفته شده، جمع بدهی های جاری مشخص شده است.

با تقسیم جمع دارایی های جاری به بدهی های جاری به عدد 2.93 برای نماد شبندر می رسیم. اعداد بالاتر از یک به این معنی هستند که شرکت توانایی پرداخت بدهی های جاری خود را دارد.

با تقسیم جمع دارایی های جاری به بدهی های جاری به عدد 2.93 برای نماد شبندر می رسیم. اعداد بالاتر از یک به این معنی هستند که شرکت توانایی پرداخت بدهی های جاری خود را دارد.

پیشنهاد مطالعه: سرمایه گذاری در بازار بورس ایران

هنگامی که سهام یک شرکت را خریداری می کنید در واقع شما مالک بخشی از آن واحد تجاری می شوید لذا در صورتی که آن شرکت در آینده سود سازی کند شما نیز متناسب با تعداد سهام خود از سود ایجاد شده بهره مند میشوید .این بیانگر میزان سودی است که شرکت به ازای هر سهم خود ایجاد کرده و یا انتظار دارد که در آینده ایجاد نماید.

برای محاسبه این نسبت درآمد خالص شرکت را بر تعداد سهام عادی موجود آن در طول سال تقسیم می کنیم.

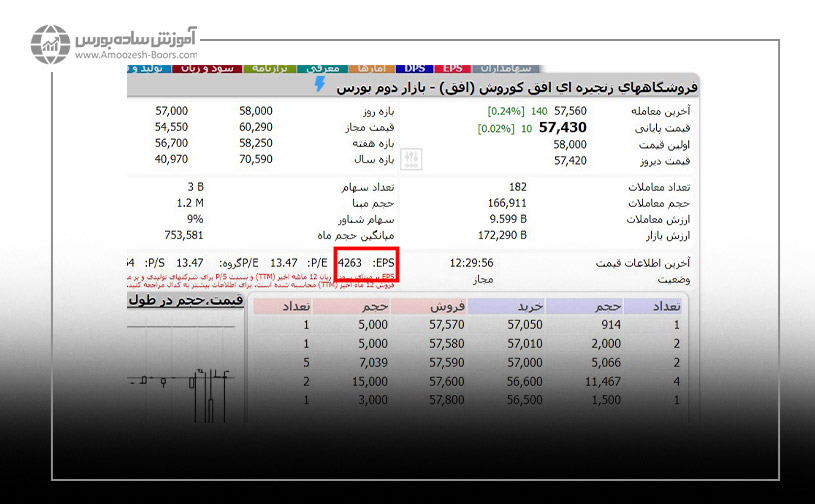

برای پیدا کردن EPS هر سهم در بورس باید به سایت کدال مراجعه کرده و میزان سود هر سهم را مشاهده کنید. در شکل زیر، با استفاده از صورت سود و زیان مربوط به یک سال منتهی به ۱۴۰۰ در فروشگاه های زنجیره ای افق کوروش با نماد «افق»، می توانید میزان سود خالص هر سهم را مشاهده کنید.

البته برای مشاهده میزان سود هر سهم یا همان EPS به صورت آپدیت شده می توانید به سایت TSETMC مراجعه کنید. در این سایت میزان EPS هر سهم به صورت خودکار طبق اطلاعات ۱۲ ماه گذشته بررسی می شود.

همان طور که می بینید با این که هر دو شکل بالا مربوط به نماد افق است اما میزان سود هر سهم در آنها متفاوت است. در شکل اول که برگرفته از سایت کدال است، از اطلاعات مربوط به ۱۲ ماه سال ۱۴۰۰ استفاده شده اما در شکل دوم از اطلاعات ۱۲ ماه اخیر استفاده شده است. به عبارت دیگر از تاریخ امروز تا ۱۲ ماه قبل از آن برای محاسبه EPS استفاده شده است.

همان طور که می بینید با این که هر دو شکل بالا مربوط به نماد افق است اما میزان سود هر سهم در آنها متفاوت است. در شکل اول که برگرفته از سایت کدال است، از اطلاعات مربوط به ۱۲ ماه سال ۱۴۰۰ استفاده شده اما در شکل دوم از اطلاعات ۱۲ ماه اخیر استفاده شده است. به عبارت دیگر از تاریخ امروز تا ۱۲ ماه قبل از آن برای محاسبه EPS استفاده شده است.

این نسبت بیان کننده مبلغی است که سرمایه گذاران حاضرند به ازای هر ریال از (سود هر سهم) شرکت بپردازند. این نسبت از متداولترین معیارهای ارزش گذاری سهام شرکت ها در تحلیل بنیادی است.

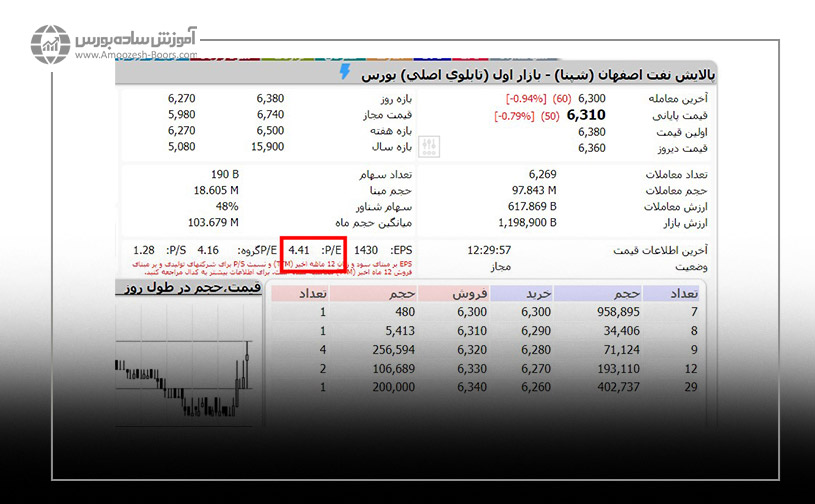

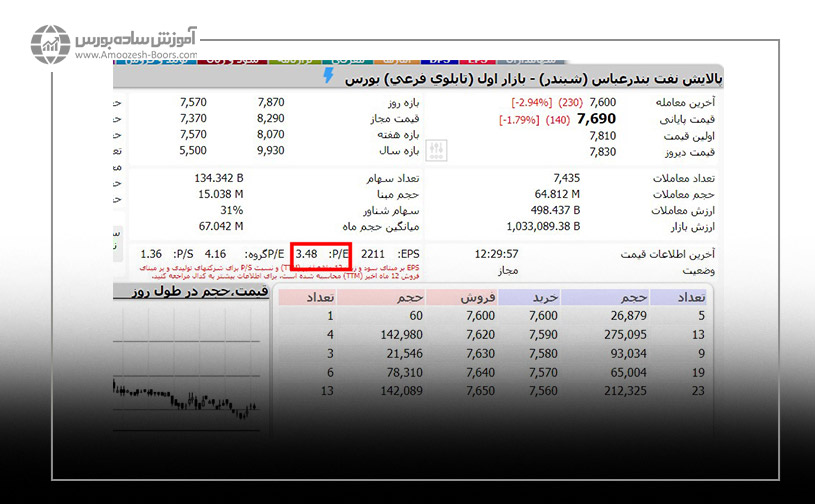

برای محاسبه میزان P/E سهام، قیمت جاری یا همان قیمت روز سهام را بر EPS آن تقسیم می کنیم تا این نسبت به دست آید. برای تفسیر نسبت درآمد بر قیمت باید P/E سهم هایی که در یک گروه قرار دارند را با یکدیگر بررسی کنید. مثلا اگر پی به ای یک شرکت نسبت به سایر همگروهی هایش کمتر باشد، احتمال رشد قیمت در آینده و رسیدن P/E سهم به همگروهی هایش وجود دارد.

در شکل بالا می توانید نسبت P/E شرکت پالایش نفت اصفهان با نماد شپنا را ببینید. همان طور که می بینید P/E این نماد 4.41 است که نسبت به P/E گروه اش که 4.16 است، بیشتر است. در شکل زیر می توانید نماد شبندر که در یک گروه با شپنا قرار می گیرد را ببینید. به دلیل پایین تر بودن نسبت P/E سهام شبندر نسبت به گروه اش امکان رشد قیمت در آن وجود دارد.

اگر بدانید که شرکتی که هدف سرمایه گذاری شما است بیش از حد وام گرفته است چه می کنید؟ مطمئنا این موضوع می تواند تهدیدی برای شرکت باشد و همچنین هزینه های ثابت را افزایش دهد و در آمد موجود شرکت که در نهایت تبدیل به سود خواهد شد و به سهامدارانی مثل شما پرداخت میگردد را کاهش دهد و در نهایت منجر به بحرانی در شرکت گردد.

برای محاسبه نسبت بدهی به حقوق صاحبان سهام یا D/E باید از اطلاعات موجود در ترازنامه شرکت ها استفاده کنید. این نسبت نشان می دهد که یک شرکت از چه مقدار بدهی ای در برابر حقوق صاحبان سهام استفاده می کند.

هر چه میزان این نسبت کمتر باشد، ریسک مالی شرکت کمتر است. در شکل زیر می توانید صورت وضعیت مالی یک شرکت بورسی را مشاهده کنید. همان طور که می بینید میزان بدهی ها بیشتر از حقوق مالکانه (حقوق صاحبان سهام) است.

هر چه میزان این نسبت کمتر باشد، ریسک مالی شرکت کمتر است. در شکل زیر می توانید صورت وضعیت مالی یک شرکت بورسی را مشاهده کنید. همان طور که می بینید میزان بدهی ها بیشتر از حقوق مالکانه (حقوق صاحبان سهام) است.

اگر بدهی ها را بر حقوق مالکانه تقسیم کرده و آن را در 100 ضرب کنیم به عدد 403 درصد میرسیم. این عدد نشان دهنده این است که میزان بدهی های شرکت زیاد است و احتمال کم شدن سود شما وجود دارد.

اگر بدهی ها را بر حقوق مالکانه تقسیم کرده و آن را در 100 ضرب کنیم به عدد 403 درصد میرسیم. این عدد نشان دهنده این است که میزان بدهی های شرکت زیاد است و احتمال کم شدن سود شما وجود دارد.

اولین گام در تحلیل بنیادی یا همان فاندامنتال، آشنائی کامل با کل فرآیندهایی است که شرکت برای تولید محصولات یا ارائه خدمات خود انجام می دهد و همچنین درک و شناسائی پارامترهای تاثیر گذار بر آنها می باشد به عنوان مثال در خصوص یک شرکت تولیدی باید چگونگی تامین مواد اولیه، فرایندهای تولید، نحوه توزیع و فروش محصول و کلیه ریسک های تاثیر گذار بر فعالیت های آن و سود آوری شرکت مورد بررسی قرار گیرد.

علاوه بر این ساختار رقابتی در صنعت مربوط به حوزه فعالیت شرکت و مواردی مانند رقبا و محصولات جایگزین و سایر موارد مشابه نیز باید مورد بررسی قرار گیرند.

پیشنهاد ویژه: آموزش تابلو خوانی، نوسان گیری و سایر ترفند های بورس تهران

برای برآورد ارزش ذاتی یک شرکت می توان از مدل های ارزش گذاری مختلفی استقاده کرد، ارزش گذاری معمولا بر اساس مقایسه یک دارایی با دارایی های مشابه یا بر اساس ارزش فعلی متغیرهایی که بازده دارایی به آن وابسته است انجام می شود.

در حالت کلی رویکردهای ارزش گذاری سهام به دو دسته تقسیم می شوند که عبارتند:

ارزش گذاری بر پایه ارزش فعلی جریان های نقدی آتی بر این مبنا تعریف می شود که مالک هر سهم، در حقیقت مالک بخشی از جریانات نقدی است که قرار است در آینده توسط شرکت کسب شود.

از جمله مدل های رایج این نوع ارزش گذاری می توان به موارد زیر اشاره کرد:

در این روش ارزش یک دارائی با توجه یه قیمت گذاری دارائی های مشابه و با استفاده از ضرایب قیمت انجام می شود، از جمله متداول ترین ضرایب قیمت که برای این کار مورد استفاده قرار می گیرند می توان به موارد زیر اشاره کرد.

اگر شرکتهای ایرانی را مورد بررسی قرار میدهید داده های مورد نیاز برای ارزش گذاری یک شرکت و همچنین داده های مورد نیاز برای محاسبه نسبت های مالی آن، عمدتا از صورتهای مالی آن استخراج می شود . کلیه صورتهای مالی شرکت ها نیز از طریق سامانه کدال منتشر شده و در اختیار همگان قرار می گیرد.

بنابراین سامانه کدال به عنوان مرجع اصلی استخراج داده های مورد نیاز برای تحلیل بنیادی شناخته می شود در واقع سایت کدال سامانه جامع اطلاع رسانی ناشران است، همه شرکتهایی که نماد آنها در بورس یا فرابورس درج شده است می بایست گزارش های مصوب خود را در این سامانه که متعلق به سازمان بورس است منتشر کنند.

صورت های مالی شرکت ها، آگهی های افزایش سرمایه و اطلاعیه های تقسیم سود و برگزاری مجامع از جمله مهمترین اطلاعاتی است که در سامانه کدال منتشر می شود.

* تحلیل بنیادی مناسب برای سرمایه گذاری های بلند مدت است

* در تحلیل بنیادی شرکتهای ارزشمند با ترازنامه قوی/ درآمد پایدار و .. شکار می شوند

* به دلیل دید بلند مدت این روش می توان روند اقتصادی را بطور بلند مدت پیش بینی کرد

* به درک کامل سرمایه گذاران از فرآیند کسب و کار کمک می کند و از سرمایه گذاری در شرکتهایی که مستعد زیان هستند جلوگیری می کند .

پیشنهاد مطالعه: تفاوت تحلیل فاندامنتال و تکنیکال

* یکی از معایب بزرگ و اصلی تحلیل بنیادی زمان گیر بودن و تخصصی تر بودن آن است

* تحلیل بنیادی می تواند موجب غفلت از شرکت های کوچکتر شود و توجه تحلیل گران را تنها معطوف به شرکت های بزرگ تر کند

* در تحلیل بنیادی هیچ اطلاعات خاصی از زمان مناسب برای ورود به سهام به ما نمی دهد .

موفقیت در بازارهای مالی در کنار ریسک موجود در این بازارها نیازمند داشتن اطلاعات و دانش کافی می باشد و بهترین توصیه برای سرمایه گذاران و سهامداران آنست که ابتدا از طریق تحلیل بنیادی سهم ها و شرکتهای پرپتانسیل را انتخاب و سپس با استفاده از دانش تکنیکال در بهترین زمان به آنها ورود و پس از رسیدن به اهداف مورد نظر از آن خارج شوند.

تحلیل فاندامنتال یک علم است که در آن متغیرهای اقتصادی مورد بررسی قرار میگیرد تا از همین روش قیمت یا ارزش فعلی یک محصول و احتمالی آن در آینده مشخص شود.

مدل ارزشگذاری سهام را میتوان به دو نوع زیر تقسیم کرد.

ارزش گذاری بر اساس ارزش فعلی جریانهای نقدی آتی یا روش ارزش فعلی

ارزش گذاری نسبی یا روش ضرایب قیمت.

خیر، تحلیلهای مختلف تنها میتوانند ریسک معاملات شما را کاهش دهند و از رخ دادن سرمایهگذاریهای کورکورانه جلوگیری کنند، اما این به آن معنا نیست که تضمینی حتمی در موفقیت معاملهگران وجود دارد.

منبع: گروه تحریریه وب سایت آموزش بورس

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

shirin

1401-08-22سلام برای تحلیل فاندامنتال در فارکس از چه سایتی استفاده کنم؟

مدیر وبسایت

1401-12-15عرض سلام و احترام خدمت شما دوست عزیز، برای تحلیل فاندامنتال میتونید از سایت هایی مثل اینوستینگ و با فارکس فکتوری استفاده کنید.

سهند

1401-10-22سلام و خسته نباشبد برای اطلاع از اخبار فارکس از چه سایتی استفاده کنیم؟

مدیر وبسایت

1402-01-11عرض سلام و احترام خدمت شما دوست عزیز، برای اطلاع از بهترین سایت های خبری در مورد فارکس پیشنهاد میکنیم مقاله زیر را مطالعه کنید. https://amoozesh-boors.com/fa/article/news-forex

میرزایی

1402-02-11سلام خسته نباشید برای تحلیل بنیادی نرم افزار خوب و کاربردی معرفی کنید با تشکر

مدیر وبسایت

1402-03-02عرض سلام و احترام خدمت شما دوست عزیز، برای انجام تحلیل بنیادی باید با سایت های معتبر و مهمی که وجود داره اخبار و موارد دیگه رو بررسی کنید و نیازی به نرم افزار خاصی نیست. درمقاله زیر لیستی از سایت های مهم قرار داده شده است که میتوانید از این سایت ها استفاده کنید. https://amoozesh-boors.com/fa/article/news-forex

MahsaPanahi

1402-03-23سلام شاخصهای مهم تحلیل فاندامنتال چه مواردی هستند؟

مدیر وبسایت

1402-06-20عرض سلام و احترام خدمت شما دوست عزیز، از موارد مهم در تحلیل فاندامنتال که در متن مقاله به صورت کامل به آن ها اشاره شد میتوان به: مفهوم ارزش ذاتی ، صورت های مالی، صورت سود و زیان، نسبت های مالی و سایر موارد اشاره کرد.

MojtabaMofidpanah

1402-04-13سلام ممنون میشم که توضیح بدید نسبت سرمایه در گردش بیانگر چه چیزی هستش؟

مدیر وبسایت

1402-04-15عرض سلام و احترام خدمت شما دوست عزیز، نسبت سرمایه در گردش که به آن نسبت جاری نیز گفته می شود از تقسیم دارائی های جاری به بدهی های جاری در ترازنامه به دست می آید، به بیان دیگر این نسبت بیانگر توانائی شرکت در پرداخت بدهی های جاری با استفاده از دارایی های جاری خود است.