جسی لیورمور(Jesse Livermore) یکی از برترین تریدرها در بازار سهام آمریکا بود که در سن ۲۴ سالگی با ورود به بازار بورس و خرید سهام شرکت «راه آهن اقیانوس آرام»، سرمایه ۱۰،۰۰۰ دلاری خود را به ۵۰۰،۰۰۰ دلار تبدیل کرد. پیشرفت او از شغل پادویی در یک بروکر (کارگزاری) تا تبدیل شدن به افسانه وال استریت و درسهای معاملهگری او از جذابترین داستانها است.

«دانش اقتصادی و سرمایهگذاری مهمترین مهارتهایی هستند که باید در زندگی بیاموزید.»

هومن مقراضی

جسی لیورمور، یکی از معروفترین تریدرهای دنیا است که توانست با تدوین و پیروی از قوانین معاملهگری خود میلیونها دلار به دست بیاورد. قوانینی که حتی امروزه بسیاری از معاملهگران بازار سهام و کامودیتیها موفقیت خود را مدیون آنها هستند.

«خرید در قیمت پایین مهم نیست؛ مهم این است که در زمانِ درست خرید کنید.»

جسی لیورمور

جسی لیورمور معاملهگری بود که با سرمایه و استراتژی شخصی خود تجارت میکرد. این استراتژی شامل الگوهای قیمت و زمانبندی بازار میشود.

۱- الگوهای قیمت از دیدگاه جسی لیورمور

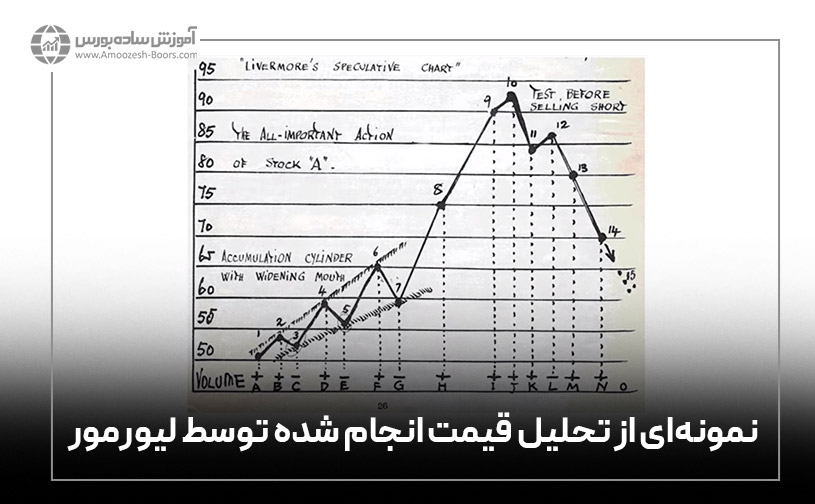

در زمان جسی لیورمور، نمودارهای قیمت در دسترس نبود با این وجود او سعی میکرد پیوتپوینتها را پیدا و واکنش قیمت به آنها را تحلیل کند.

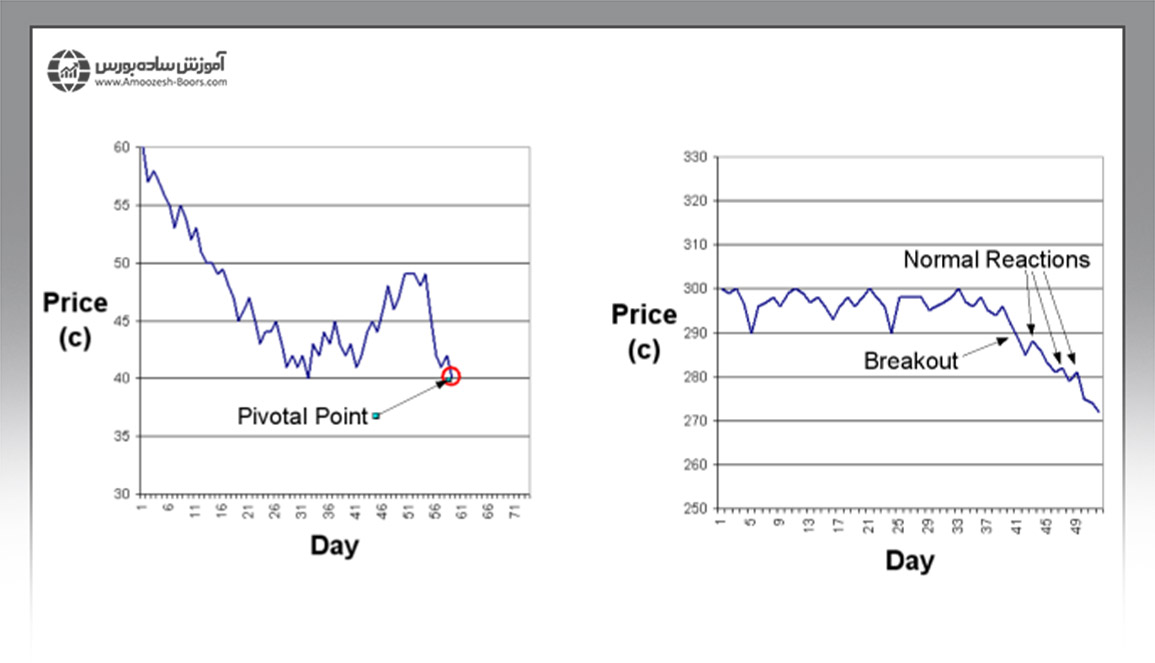

برای مثال اگر قیمت تا ۵۰ دلار کاهش پیدا میکرد و بعد در یک جهش به ۶۰ دلار رسیده و دوباره شروع به کاهش و رسیدن به ۵۰ دلار میکرد، او نقطه ۵۰ دلاری را به عنوان پیوت در نظر گرفته و واکنش بازار نسبت به آن را بررسی میکرد.

اگر قیمت به بالای سطح ۶۰ دلار (مثلا ۶۳ دلار) میرسید، او به حجم پوزیشن خود اضافه میکرد اما اگر قیمت نمیتوانست به این سطح نفوذ کند یا در بالای این منطقه باقی بماند، پوزیشنهای خرید خود را میبست.

جسی لیورمور در محدودههای رِنج یا خنثی معامله نمیکرد و به شکستها علاقه بیشتری داشت. البته او از یک فاصله قیمتی مناسب استفاده میکرد تا احتمال درگیر شدن در شکست جعلی را کم کند.

سیگنال ورود به معامله از دیدگاه جسی لیورمور

جسی الگوهای قیمت را به همراه تجزیه و تحلیل حجم معاملات به کار میبرد. برخی از معیارهای او برای مناسب بودن موقعیتِ ورود به معامله عبارتند از:

سیگنال خروج از معامله از دیدگاه جسی لیورمور

در صورت تغییر این الگوها و تایید آن توسط الگوهای قیمتی پیوت پوینی که پیشتر توضیح دادیم، سیگنال خروج از معامله برای جسی لیورمور صادر میشد.

۲- زمانبندی بازار از دیدگاه جسی لیورمور

زمانبندی دقیق ورود به بازار یکی از نکتههای مهم برای موفق شدن در ترید است چون اگر درست پیشبینی کرده باشید اما کمی دیر یا کمی زود وارد بازار شوید، مثل این است که پیشبینی شما اشتباه بوده است. لیورمور معتقد بود که باید در زمان مناسب و با تاییدیه گرفتن از الگوهای قیمت وارد بازار شد.

او میگوید مهم نیست که چقدر احساس میکنیم که نظریهمان درست است. مهم این است که منتظر تایید نظریهمان توسط بازار باشیم و در صورت تایید به سرعت وارد معامله شویم.

قوانین معاملاتیای که جسی لیورمور از آنها پیروی میکند، مختص او نیست و تعداد بسیاری از تریدرها نیز از همین قوانین استفاده میکنند. خود لیورمور میگوید:«هر آنچه امروز در بازار سهام اتفاق میافتد، قبلاً اتفاق افتاده است و دوباره اتفاق خواهد افتاد.»

این قوانین معاملاتی به نقل از وبسایت اینوستوپدیا عبارتند از:

جسی لیورمور، تریدر برتر بازار سهام آمریکا چندین بار در طول دوره فعالیت خود در این بازار، ثروت خود را از دست داد و دوباره آن را احیا کرد. علت شکست او (در برخی مواقع) را میتوان در ۲ مورد خلاصه کرد:

بنابراین استفاده از یک استراتژی معاملاتی موفق که قوانین آن به درستی تدوین شده باشد و برآیند مثبت آن در بازارهای مالی تست شده باشد، لازمه موفقیت هر تریدری است. استراتژی معاملاتی CTS یکی از این استراتژیهای معاملاتی موفق است که میتوان از آن در بازار فارکس و ارزهای دیجیتال استفاده کرد.

در این استراتژی که بر مبنای شناسایی روندهای ماژور و مینور، نقاط بازگشتی بازار (PRZ)، انرژی بازار، قوانین مدیریت ریسک و روانشناسی معاملات و سایر موارد پایهگذاری شده است، بهترین نقاط مناسب ورود به معامله و خروج از آن شناسایی میشوند.

با اینکه خیلیها جس لیورمور را به عنوان یک معاملهگر سهام میشناسند اما او در طول دوران فعالیتش در بازار کامودیتیها یا کالاها نیز به فعالیت پرداخت. لیورمور ترید کردن در بازار کامودیتیها را نسبت به بورس بیشتر میپسندید. او معتقد بود: «برای انجام معاملات کالاها فقط باید به قانون عرضه و تقاضا توجه کنید اما در بازار سهام باید به پیشبینی موارد مختلفی که بر قیمت تاثیر میگذارند، پرداخت.»

بنابراین انتخاب نوع بازار برای شروع معاملهگری اهمیت بسیاری دارد. در بخش نقشه راه موفقیت در بازارهای مالی به شما کمک خواهیم کرد تا:

جهت دسترسی به این دوره رایگان و مطالعه سرفصلهای آموزشی آن به این قسمت مراجعه کنید.

جسی لیورمور که به عنوان خرس وال استریت و بزرگترین تریدر سهام در جهان شناخته میشود، در زمان خود حدود ۱۰۰ میلیون دلار سود از بازارهای سهام و کامودیتی به دست آورد. هر چند او به دلایل مختلفی در پایان عمر ثروت خود را از دست داد اما این موضوع از میزان قدرت او در معاملهگری چیزی کم نمیکند.

جهت آشنایی با زندگی و شیوه معاملهگری سایر تریدران برتر جهان از مقالات زیر نیز استفاده کنید.

به نقل از وبسایت شخصی لیورمور، سیگنال خرید با شکست مقاومت و بعد از اتمام واکنش طبیعی قیمت (در خلاف جهت روند) صادر میشده است. در این هنگام قیمت با حجم زیاد دوباره در جهت روند حرکت کرده و سیگنال خرید را صادر میکرده است. سیگنال فروش نیز با شکست حمایت و همان قوانین قبلی صادر میشده است.

خودِ لیورمور کتابی به چاپ نرسانده اما کتابی در خصوص زندگینامه او با عنوان «جسی لیورمور: بزرگترین تریدر سهام دنیا» توسط ریچارد اسمیتن نوشته شده است.

مفهوم روند و معامله در جهت آن، پیوت پویتها و شکست سطوح قیمت از مهمترین آیتمهایی بودند که جسی لیورمور بر اساس آنها ترید میکرده است.

لینک کوتاه این مقاله: https://amoozesh-boors.com/i/jli

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد