مدیریت ریسک در بازارهای مالی، روشی برای کاهش احتمال ضرر در معاملات یا کوچک نگه داشتن مقدار آنها است. در نتیجهی استفاده از این روشها، بازدهی سرمایه گذار یا معاملهگر افزایش یافته و ضرر او کاهش مییابد. از جمله ابزارهایی که جهت مدیریت ریسک از آنها استفاده میشود، میتوان به حد ضرر، حد ضرر شناور، نسبت ریوارد به ریسک، نرخ بُرد و سایر موارد اشاره کرد.

اکثر معاملهگران مبتدی گمان میکنند نظم خاصی در بازارهای مالی وجود دارد که اغلب مردم از آنها بی خبر هستند. این افراد مدام به دنبال سیگنال ورود و خروج از معاملات هستند حال آنکه در اغلب موارد، کلید دستیابی به ثروت در بازارهای مالی، تسلط به مدیریت ریسک (به همراه مدیریت سرمایه) است. در ادامه به مدیریت ریسک و انواع آن در بازارهای مالی خواهیم پرداخت و چندین مثال را در این زمینه بررسی خواهیم کرد.

مفهوم ریسک به خطراتی که در بازارهای مالی وجود داشته و میتواند منجر به از دست دادن سرمایه افراد شود، اشاره دارد. ریسک در بازارهای مالی به انواع مختلفی همچون ریسک نقدشوندگی، ریسک اعتباری و ... تقسیمبندی میشود.

مدیریت ریسک (Risk Management)، مجموعهای از تکنیکها است که در جهت محافظت سرمایه افراد در برابر خطر از دست دادن سرمایه در بازارهای مالی به کار برده میشوند. حتی موفقترین معاملهگران نیز در معاملاتشان ضرر میکنند و دائما در حال از دست دادن پول هستند. بنابراین مهم نیست که در چند معامله برنده میشوید. مهم این است که آیا میتوانید در طولانی مدت به بازدهی دست پیدا کنید یا نه؟ مدیریت ریسک با تعیین درصد بُرد شما در معاملات، نسبت ریسک به ریوارد، میزان ضرر و سود شما و سایر مواردی از این دست، ضرر شما نسبت به سرمایه اولیهتان را کوچک نگه خواهد داشت.

مدیریت ریسک در فارکس به استفاده از مجموعهای از ابزارها و تکنیکهای کنترل ریسک اشاره دارد که در جهت کاهش ضرر معاملهگر در برابر انواع ریسکهای موجود در این بازار به کار گرفته میشود. از جمله ریسکهای بازار فارکس میتوان به موارد زیر اشاره کرد:

مدیریت ریسک در بورس به مجموعه اقداماتی که در راستای کاهش ضرر یا ثابت نگه داشتن آن در حد بسیار کم انجام میشوند، اشاره دارد. از جمله انواع ریسک در بورس میتوان به موارد زیر اشاره کرد:

ابزارهای مدیریت ریسک در تمام بازارهای مالی همچون فارکس، بورس، ارزهای دیجیتال و ... کم و بیش مشابه یکدیگر هستند. از جملهی مهمترین آنها میتوان به موارد زیر اشاره کرد:

نسبت ریسک به ریوارد (Risk-Reward Ratio) در مدیریت ریسک، ابزاری جهت اندازهگیری سود احتمالی تریدر در برابر ضرر احتمالی او در معامله است. به این مثال ساده دقت کنید؛ نسبت ریسک به ریوارد ۱:۷ بدین معنی است که سرمایه گذار حاضر به پذیرش ریسک ۱ دلار در برابر کسب ۷ دلار سود است. بنابراین اگر یک معاملهگر با نسبت ۱:۳ وارد یک موقعیت معاملاتی شود، انتظار دارد پاداشی سه برابری نسبت به مقدار ریسک خود داشته باشد. اما چه نسبتی از ریسک به ریوارد برای برخورداری از یک مدیریت ریسک حرفهای مناسب است؟

استفاده از نسبت ریسک به ریوارد به تنهایی و بدون در نظر گرفتن سایر ابزارهای کنترل ریسک، کارایی خاصی ندارد. علاوه بر این، در اغلب موارد تعیین نسبت خاصی از ریسک به ریوارد به تنهایی خوب یا بد نیست. به عنوان مثال، یک تریدر ممکن است با نسبت ریسک به ریوارد ۱:۵ سوددهی داشته باشد اما تریدر دیگر با نسبت ریسک به ریوارد ۱:۲ نیز همان مقدار سود به دست بیاورد. در نهایت میتوان گفت نسبت ریسک به ریوارد در کنار «نرخ بُرد» یا وین ریت معنا پیدا میکند.

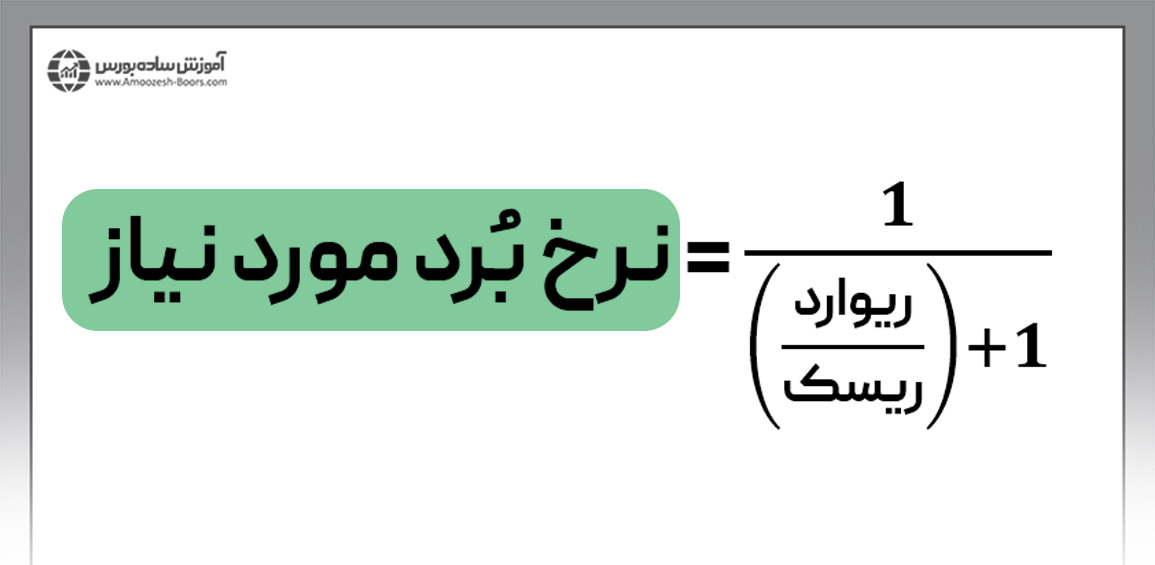

وین ریت یا نرخ بُرد (Win rate) در مدیریت ریسک، درصد معاملات برنده معاملهگر را نشان میدهد. اگر شما نسبت ریسک به ریوارد خود را بدانید، میتوانید به راحتی نرخ بُرد مورد نیاز خود را محاسبه کنید. به عنوان مثال، اگر قصد ورود به معاملهای با نسبت ریسک به ریوارد ۱:۱ را دارید، وین ریت شما باید بیشتر از ۵۰٪ باشد تا سود کسب کنید. جهت محاسبه نرخ بُرد مورد نیاز در ترید از فرمول زیر استفاده کنید.

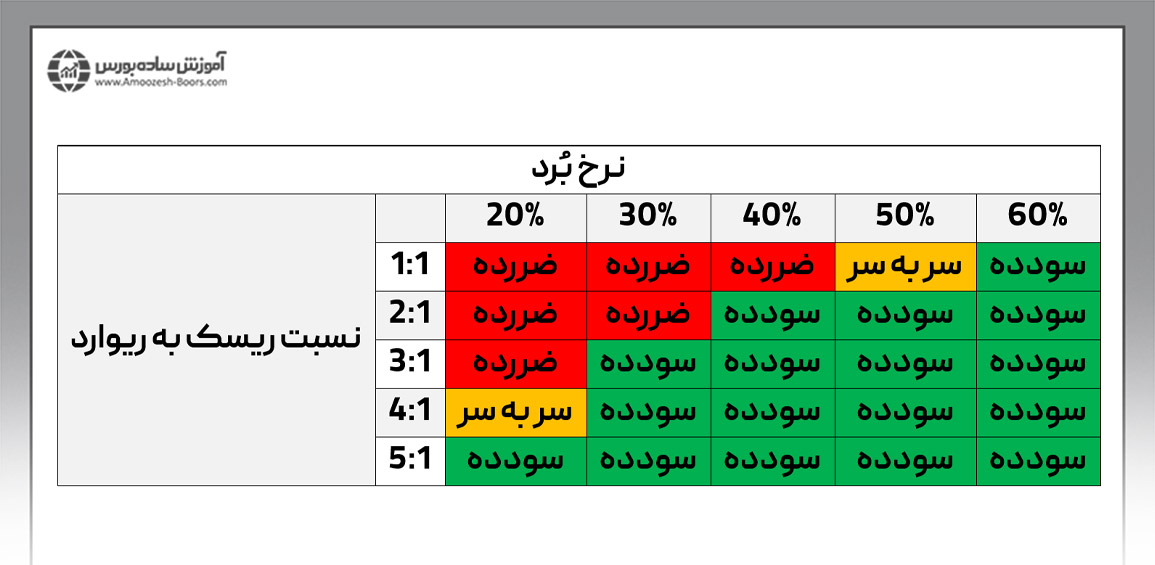

نکته مهم اینجاست که نرخ بُرد مورد نیاز را تاریخچه معاملات و نرخ بُرد واقعی خود مقایسه کنید. در صورت انجام معاملاتی که نرخ بُرد مورد نیاز آنها بیشتر از نرخ بُرد واقعیتان است، در بازه بلندمدت بازنده خواهید بود و پول بسیاری از دست خواهید داد. تصویر زیر، به خوبی گویای رابطه نسبت ریسک به ریوارد و وین ریت در مبحث مدیریت ریسک و سرمایه در بازار فارکس است.

داستان مدیریت ریسک به همینجا ختم نمیشود چراکه کنترل ریسک در عمل و هنگامی که پوزیشن معاملاتی شما باز است، شرایط پیچیدهای به خود میگیرد. به همین دلیل پیشنهاد میکنیم جهت یادگیری معاملهگری در فارکس و تسلط به تکنیکهای مدیریت ریسک و سرمایه از دوره آموزش فارکس با استراتژی CTS استفاده کنید. در این دوره آموزشی که شامل کلاسهای آنلاین زنده است، در کنار تحلیل تکنیکال و پرایس اکشن، مدیریت ریسک اصولی و مدیریت پوزیشن آموزش داده شده و پس از انجام تمرینهای ترید، اشکالات فراجویان شناسایی و رفع میشوند.

میزان ریسک در طول یک ترید تغییر میکند به همین دلیل ریسک به ریوارد داینامیک (بهتر است معادل انگلیسی آن یعنی نسبت ریوارد به ریسک داینامیک را به کار ببریم) در مبحث مدیریت ریسک اهمیت مییابد. در ادامه برای درک بهتر مطلب به مثالهای مدیریت ریسک در این زمینه میپردازیم.

فرض کنید در قیمت ۱۰۰ دلار (= نقطه ورود) وارد معامله خرید یا Long شده و حد سود خود را در ۱۲۰ دلار و حد ضرر خود را در ۹۰ دلار قرار دادهاید. در این حالت نسبت ریوارد به ریسک، ۲ به ۱ است. حال دو سناریو شامل حرکت قیمت به سود شما و حرکت قیمت به ضرر شما را بررسی خواهیم کرد.

۱- حرکت قیمت به سمت سود معاملهگر؛ اگر قیمت به ۱۱۰ دلار برسد، حد سود و حد ضرر معاملهگر (۹۰ و ۱۲۰) همچنان تغییری نکرده است اما فاصله قیمت کنونی تا این سطوح تغییر کرده است. در این حالت نسبت ریوارد به ریسک معکوس شده و به نسبت ریوارد به ریسک ۱ به ۲ یا ۲۰ دلار ضرر نسبت به ۱۰ دلار سود تبدیل شده است؛ در واقع سود شناسایی نشده ۱۰ دلاری بخشی از ریسک داینامیک است. قضیه زمانی بدتر میشود که به هنگام نزدیک شدن قیمت به ۱۲۰ دلار یا حد سود شما، قیمت برمیگردد و سودهای شما از بین میبرد. بنابراین، سودهای شناسایی نشده را بخشی از سرمایه خود به حساب بیاورید.

۲- حرکت قیمت به سمت ضرر معاملهگر؛ اگر قیمت به ۹۵ دلار برسد، نسبت ریوارد به ریسک، ۵ به ۱ میشود. شاید فکر کنید نسبت ریوارد به ریسک بالاتر بهتر است اما این قضیه لزوما نمیتواند درست باشد. در این مثال، قیمت به جای تصور اولیه شما که ۲۰ دلار بود باید ۲۵ دلار حرکت کند تا به حد سود ۱۲۰ دلاری شما برسد و این یعنی قیمت باید ۲۰٪ بیشتر در سمت صعودی حرکت کند. این فاصله اضافی بسیار مهم است و شما باید اکنون این سوال را از خود بپرسید که هنوز به تحلیل صعودی خود از این ترید پایبند هستید یا نه؟ بسیاری از معاملهگران در چنین شرایطی فقط به رسیدن قیمت به نقطه ورود خود یعنی ۱۰۰ دلار فکر میکنند. اگر در ابتدا تحلیل شما از روند قیمت صعودی بوده بدین معنی نیست که قیمت حتما صعود خواهد کرد. بنابراین با مشاهده ظهور شرایط نزول قیمت، جرئت تغییر تحلیل خود را داشته باشید؛ در نهایت بهتر نیست که به جای منتظر ماندن به مدت طولانی برای سر به سر شدن، در همین قیمت ۹۵ دلار با ضرر کمتر از معامله خارج شوید؟

تعیین حد ضرر (Stop Loss) یکی از موارد مهم مدیریت ریسک در بازارهای مالی است. تعیین دستور حد ضرر یا استاپ به دو منظور صورت میگیرد:

در هر دو صورت، هدف از تعیین حد ضرر، حفظ سرمایه است. یکی از مهمترین روشهای تعیین حد ضرر استفاده از مفاهیم یا ابزارهای تحلیل تکنیکال است اما نکته مهمی که باید به خاطر داشته باشید، این است:

در چنین حالتی است که میتوانید از حد ضررهای بسیار کوچک که با تاچ شدن و برگشت قیمت، استاپ لاس معاملهگر را فعال کرده و او را از رسیدن به سود باز میدارند و حد ضررهای بسیار بزرگ که میزان ریسک را بیشتر میکنند، دوری کنید.

حد ضرر شناور یا متحرک (Trailing Stop) از دیگر مباحث مدیریت ریسک و به معنای تغییر سطح حد ضرر پس از حرکت قیمت در جهت سود معاملهگر و نزدیک کردن آن به نقطه ورود به معامله است. اگر در مثال قسمتِ ریوارد به ریسک داینامیک، زمانی که قیمت به ۱۱۰ دلار میرسید، حد ضرر خود را از ۹۰ به ۱۰۰ دلار تغییر میدادید، نسبت ریوارد به ریسک شما بدون تغییر میماند. البته نکته بسیار مهم این است که سطح جدیدی که به عنوان حد ضرر انتخاب میکنید حتما بایستی بر مبنای تحلیل قوی انتخاب شده باشد.

۱- مدیریت ریسک و لوریج در فارکس؛ به نقل از وبسایت DailyFX و تحقیقات آنها در این زمینه، معاملهگران با بالانس کمتر (= سرمایه واریزی به حساب) تمایل بیشتری به استفاده از لوریجهای بزرگتر نسبت به معاملهگران با بالانس حساب بیشتر دارند. با این حال، معاملهگرانی که از اهرمهای کوچکتر استفاده میکنند، نتایج معاملاتی بهتری نسبت به تریدرهایی با بالانس حساب کمتر که از لوریجهای بزرگتر از ۱:۲۰ استفاده میکنند، به دست میآورند. بنابراین بهتر است به دلیل جلوگیری از درصد بالای ضرر در بازارهای فارکس و ارزهای دیجیتال، از لوریجهای کوچکتر استفاده کنید.

۲- مدیریت ریسک و درصد ریسک؛ پیش از شروع ترید، بایستی از میزان ریسکی که قادرید تحمل کنید، آگاه باشید. در غیر این صورت ممکن است با حجم بالایی معامله کرده و ضرر بسیاری متحمل شوید. یک قاعده کلی این است که در هر معامله تنها بر روی ۱ تا ۳ درصد از سرمایه خود ریسک کنید.

۳- کنترل احساسات و مدیریت ریسک؛ سعی کنید احساساتی همچون طمع، ترس و ... را به هنگام معامله کردن کنترل کنید تا تصمیمات معاملاتی خود را به دور از این احساسات و با کنترل ریسک بیشتری اتخاذ کنید. برای حل مشکلات روانشناسی ترید میتوانید از متد CPT استفاده کنید.

مدیریت ریسک و مدیریت سرمایه (یا بهتر است بگوییم مدیریت پول) دو مبحثی هستند که وجه اشتراک بسیاری با یکدیگر داشته و هر دو بر مبنایِ کاهش ضرر معاملهگر و افزایش بازدهی او به وجود آمدهاند. مبحث مدیریت ریسک در ترید بیشتر بر کاهش ضرر یا ثابت نگه داشتن آن متکی است حال آنکه مبحث مدیریت سرمایه در ترید بیشتر متکی بر مقدار پول یا سرمایهای است که باید به هر معامله اختصاص داد به طوری که معاملهگر بتواند سرمایه کافی جهت انجام معاملات در زمان طولانیتری را داشته باشد.

با این وجود، میتوان این دو مبحث را جدا از یکدیگر نیز بررسی کرد. به همین دلیل ما نیز در مقاله جداگانهای به مبحث مدیریت سرمایه پرداختهایم. در این مقاله، انواع مدلهای محاسبه حجم پوزیشن که یکی از پیش نیازهای ضروریِ معاملهگری در بازارهای مالی بوده، آموزش داده شده است.

متاسفانه بسیاری از افراد اهمیت مدیریت ریسک در بازارهای مالی را نادیده میانگارند چراکه متوجه میشوند با کنترل ریسکِ معاملاتشان نمیتوانند یک شبه ثروتمند شوند اما واقعیت این است که اگر مدیریت ریسک را یاد نگیرند، اصلا ثروتمند نمیشوند. اگر به حد کافی در زمینه بازار فارکس آموزش دیدهاید اما هنوز نتوانستهاید به سوددهی از این بازار دست پیدا کنید از دوره کوچینگ ترید و ساخت استراتژی معاملاتی فارکس استفاده کنید. در این دوره، استراتژی معاملاتی متناسب با معاملهگر به روش کوچینگ آموزش داده شده و خطاهای معاملهگر در زمینه مدیریت ریسک و سرمایه نیز شناسایی و تصحیح میشوند.

جهت آشنایی با سایر نیازمندیهای یک سرمایه گذاری موفق در بازارهای مالی از مقالات زیر استفاده کنید.

مدیریت ریسک به زبان ساده به معنای به کارگیری ابزارهای کنترل ریسک همچون تعیین حد ضرر، استفاده از نسبت ریسک به ریوارد مناسب و سایر موارد برای کاهش ضرر یا ثابت نگه داشتن آن در حد بسیار کوچکی نسبت به سرمایه اولیه فرد است.

ریسک به معنای احتمال ضرر کردن است. در بازارهای مالی ریسکهای عدیده ای همچون ریسک ورشکستگی کارگزار، ریسک نقدینگی و ... وجود دارند. با این همه، آن نوع ریسکی که بیشتر از همه در بازارهای مالی اهمیت دارد، ریسک حرکت قیمت برخلاف تحلیل معاملهگر است. در چنین شرایطی میتوان از روشهایی که در متن مقاله به منظور مدیریت ریسک آموزش دادهاند، استفاده کنید.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد