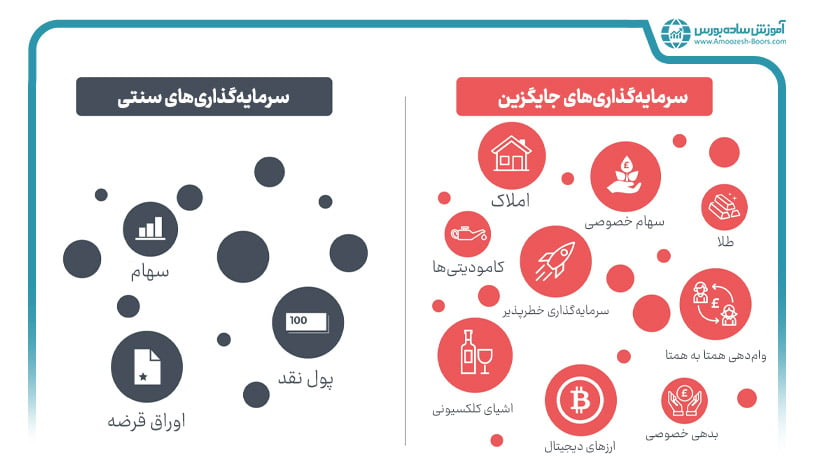

سرمایه گذاری جایگزین (Alternative Investment)، نوعی از سرمایه گذاری در داراییهای مشهود یا نامشهود به غیر از سهام، اوراق قرضه و وجه نقد است. سرمایه گذاری جایگزین شامل طیف وسیعی از داراییهای مشهود همچون فلزات گرانبها، املاک، کامودیتیها، اشیای کلکسیونی، آثار هنری و داراییهای مالی همچون سهام خصوصی، سرمایه گذاری خطرپذیر یا جسورانه، صندوقهای پوشش ریسک (هج فاند) و قراردادهای مشتقه (آتی و اختیار معامله) است.

سرمایه گذاری جایگزین، نوعی سرمایه گذاری است که در آن سهام، اوراق قرضه و پول نقد وجود ندارد. خرید طلا یا تابلوهای نقاشی، خرید و فروش قراردادهای مشتقه و یا حتی سرمایه گذاری خصوصی در یک شرکت نوپا همگی مثالهایی از سرمایه گذاری جایگزین هستند.

۱- سرمایه گذاریهای جایگزین، معمولا نقدشوندگی پایینی دارند، بدین معنی که نمیتوان آنها را به راحتی فروخت و به پول نقد تبدیل کرد. به عنوان مثال، فروش یک تابلوی نقاشی که ۱۰ سال پیش خریداری شده به زمان بسیار زیادی نیاز دارد.

۲- سرمایه گذاریهای جایگزین، معمولا توسط نهادهای نظارتی همچون کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) یا سایر نهادها، نظارت نمیشوند.

۳- داراییهای جایگزین، اغلب توسط سرمایهگذاران نهادی یا افراد ثروتمند انجام میشود چون چنین سرمایه گذارییهایی معمولا به سرمایه اولیه زیادی نیاز دارد.

۴- این نوع سرمایه گذاری پتانسیل بازدهی بالایی دارد و به همین دلیل ریسک آن نیز نسبتا بالاتر است.

خیر. گرچه در گذشته، سرمایه گذاری جایگزین صرفا به سرمایهگذاران نهادی و افرادی با ثروت بسیار تعلق داشت اما امروزه، سرمایهگذاران شخصی و افرادی با سرمایه اولیه کمتر نیز برای تنوع بخشیدن به سبد سرمایه گذاری و کاهش ریسک کلی آن به داراییهای جایگزین و سرمایه گذاری در آنها روی آوردهاند. این نوع سرمایه گذاری در حال تبدیل شدن به جریان اصلی در بین سرمایهگذاران شخصی است.

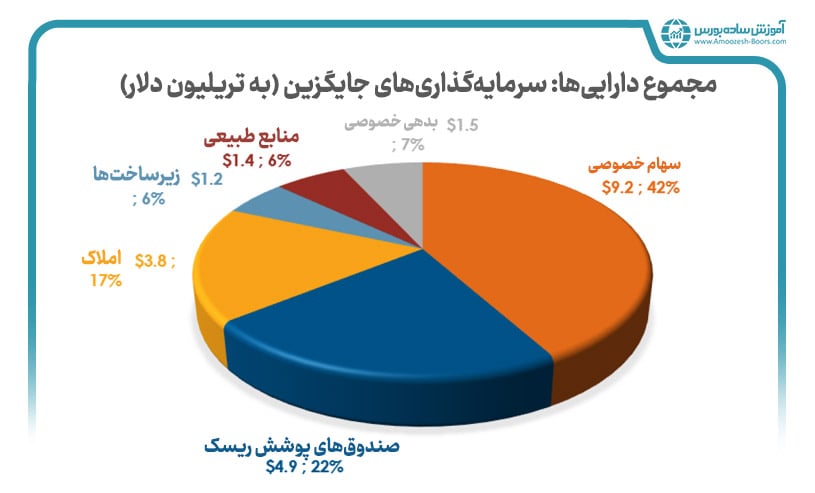

به گزارش انجمن CAIA، «۲۰ سال پیش، ارزش سرمایه گذاریهای جایگزین در حدود 4.8 تریلیون دلار یا 6٪ از کل داراییهای تحت مدیریت در جهان بود. امروزه این رقم به 22 تریلیون دلار یا 15٪ از داراییهای تحت مدیریت در جهان رسیده است. علاوه بر این، نه تنها این صنعت در حال رشد و گسترش است بلکه وزن انواع داراییها در آن تغییر کرده است. در گذشته، بیشترین وزن سرمایه گذاریهای جایگزین مربوط به صندوقهای پوشش ریسک بود اما امروزه سرمایه گذاری در سهام خصوصی شرکتها، بیشترین وزن این نوع از سرمایه گذاریها را به خود اختصاص داده است.»

تصویر زیر، ترکیب جدید داراییهای جایگزین را به درصد و ارزش نشان میدهد.

جهت انجام سرمایه گذاری جایگزین ابتدا باید هدف از سرمایه گذاری و سطح ریسکپذیری خود را مشخص کنید. پس از آن میتوانید با توجه به ویژگیهایی همچون میزان سرمایه، بازه زمانی مورد انتظار برای رسیدن به بازدهی و سطح ریسکپذیری و البته دانش سرمایه گذاری، یک یا چندین نوع دارایی مالی که پتانسیل بازدهی آنها با توجه به شرایط اقتصادی و سیاسیِ روزِ ایران و جهان وجود دارد، انتخاب کنید.

اگر زمان کافی جهت آموزش در این زمینه را ندارید، پیشنهاد میکنیم از سرویس مشاوره سرمایه گذاری استفاده کنید. با استفاده از این سرویس میتوانید، بهترین بازارهای مالی متناسب با شرایط شخصی خود (طلا، ملک، خودرو و ...) را انتخاب کرده و با توجه به تغییر شرایط اقتصادی و سیاسی، آپدیتهای متناسب را نیز دریافت کنید. بدین وسیله میتوانید بازدهی سرمایه گذاری خود را از نرخ رشد تورم در ایران بیشتر کنید.

همان گونه که در ابتدای متن اشاره شد، سرمایه گذاری جایگزین، طیف وسیعی از داراییهای مشهود و نامشهود را در برمیگیرد. برخی از رایجترین انواع سرمایه گذاری جایگزین شامل سهام خصوصی، بدهی خصوصی، صندوق پوشش ریسک، املاک، کامودیتیها (کالاها)، آثار هنری و اشیای کلکسیونی، سرمایه گذاری خطرپذیر، بدهی معسر، اوراق مشتقه، مالکیت فکری، زیرساختها و محصولات ساختاریافته میشوند.

یکی از انواع سرمایه گذاری جایگزین در بازار املاک و مستغلات جریان دارد. در ادامه، مثال سرمایه گذاری جایگزین را در این بازار دنبال میکنیم.

۱- املاک و مستغلات، یکی از بزرگترین طبقات دارایی مالی در جهان است که نوسان قیمت کمتری نسبت به سهام دارد. خرید ساختمانهای مسکونی یا تجاری نمونهای از سرمایه گذاری جایگزین است که افراد میتوانند از دو طریق از آن سود کسب کنند؛ فروش ساختمان در قیمت بالاتر یا دریافت اجاره ماهیانه.

۲- سرمایهگذاران میتوانند به جای خرید خانه در تراست سرمایه گذاری املاک و مستغلات (REIT) سرمایه گذاری کرده و سودی که این صندوق از طریق فعالیت در بازار املاک به دست میآورد را دریافت کنند. مشابه این صندوقها در بورس ایران نیز وجود دارد؛ صندوق زمین و ساختمان و صندوق املاک و مستغلات.

سرمایه گذاری در استارت آپ، خرید آثار کلکسیونی، سرمایه گذاری در صندوقهای پوشش ریسک از دیگر نمونههای سرمایه گذاری جایگزین به شمار میآیند.

تفاوت سرمایه گذاری جایگزین و سنتی به میزان نقدشوندگی، بازدهی، ریسک، افق زمانی سرمایه گذاری، نظارت و شفافیت معاملات انجام شده مرتبط است.

|

سرمایه گذاری جایگزین |

سرمایه گذاری سنتی |

|

نقدشوندگی کمتر |

نقدشوندگی بیشتر |

|

پتانسیل بازدهی بیشتر |

پتانسیل بازدهی کمتر |

|

ریسک بیشتر |

ریسک کمتر |

|

عدم نظارت سازمانهای ناظر در برخی از داراییها |

نظارت و تایید سازمانهای ناظر |

|

کسب بازدهی در بلندمدت |

کسب بازدهی در کوتاهمدت و بلندمدت |

۱- سرمایه گذاریهای سنتی همچون سهام به دلیل خرید و فروش در یک بازار عمومی، نقدشوندگی بالایی دارند، بدین معنی که میتوان به سرعت آنها را فروخت اما سرمایه گذاریهای جایگزین به صورت عمومی معامله نمیشوند. همین موضوع، نقدشوندگی آنها را کاهش میدهد.

۲- سرمایه گذاری جایگزین ریسک بیشتری نسبت به سرمایه گذاری سنتی دارد اما فرصتهای کسب سود بالاتری را برای سرمایهگذاران فراهم میکند.

۳- سرمایه گذاریهای سنتی همچون سهام به شدت تحت نظارت هستند اما شدت نظارت بر سرمایه گذاریهای جایگزین اندک است.

۴- معمولا رسیدن به سود در سرمایه گذاریهای جایگزین به زمان بیشتری نسبت به سرمایه گذاری سنتی نیاز دارد.

دلایل مختلفی برای انجام سرمایه گذاری جایگزین وجود دارد که شامل همبستگی پایین با سرمایه گذاریهای سنتی، پتانسیل بازدهی بیشتر و تنوع بیشتر در داراییها میشود.

۱- همبستگی؛ داراییهای جایگزین، همبستگی پایینی با داراییهای سنتی همچون سهام، اوراق قرضه و وجه نقد دارند. به دلیل وجود همبستگی پایین، در زمانی که بازارهای سنتی با رکود مواجه هستند، سرمایه گذاریهای جایگزین بهتر عمل میکنند.

به عنوان مثال، در زمانی که بازار سهام در رکود است، وجود طلا یا سایر داراییهای جایگزین در پرتفوی میتواند بازدهی مناسبی نصیب سرمایهگذار کند.

۲- پتانسیل بازدهی بیشتر؛ دلیل دیگری که موجب روی آوردن سرمایهگذاران خردهپا به سرمایه گذاریهای جایگزین شده، احتمال کسب بازدهی بیشتر است. البته به همین میزان نیز، ریسک سرمایه گذاری جایگزین نیز بیشتر میشود.

۳- متنوعسازی؛ سرمایهگذاران با گنجاندن داراییهای جایگزین در پرتفوی خود، آن را متنوع کرده و ریسک سبد خود را کاهش میدهند.

در تصویر زیر، مزایا و معایب سرمایه گذاری جایگزین نمایش داده شده است. دقت داشته باشید که به دلیل طیف وسیع داراییهای موجود در این دسته، صرفا ویژگیهای احتمالی مثبت و منفی آنها را به عنوان یک گروه بررسی میکنیم.

به عنوان مثال، معاملات خرید و فروش آثار هنری، توسط نهاد معتبری نظارت نمیشود اما خرید طلا در بورس توسط سازمانهای ناظر، رصد میشود.

مدرک CAIA، مدرکی است که توسط موسسه CAIA به افراد متخصص سرمایه گذاری جایگزین همچون صندوقهای پوشش ریسک، سرمایه گذاری خطرپذیر یا جسورانه، سهام خصوصی و املاک اعطا میشود. افرادی که میتوانند نمره قبولی را در هر دو سطح آزمون CAIA به دست بیاورند به عنوان یک تحلیلگر حرفهای در زمینه سرمایه گذاری جایگزین شناخته میشوند.

در این قسمت به بررسی سرمایه گذاری جایگزین و انواع آن پرداخته و دانستیم که به طور کلی هر نوع سرمایه گذاری به جز سهام، اوراق قرضه و وجه نقد میتواند در این دسته جای بگیرید. امروزه این نوع از سرمایه گذاری در حال تبدیل شدن به جریان اصلی است و بسیاری از سرمایهگذاران شخصی به دلیل همبستگی پایین آن با سهام، پتانسیل کسب بازدهی بیشتر و کاهش ریسک پرتفوی خود به آن روی آوردهاند. در پایان باید به این نکته اشاره کنیم که سرمایه گذاری جایگزین، پیچیدگیها و ریسکهای خاص خود را نیز دارد و به دلیل نقدشوندگی پایین، بازدهی آن در بازه بلندمدت به دست میآید.

جهت آشنایی با انواع روشهای سرمایه گذاری از مقالات زیر استفاده کنید.

به هر نوع سرمایه گذاری که در دسته سهام، اوراق قرضه و وجه نقد نباشد، سرمایه گذاری جایگزین گفته میشود. سرمایه گذاری جایگزین طیفهای متنوعی از داراییها همچون سهام خصوصی، بدهی خصوصی، صندوقهای پوشش ریسک، زیرساختها، املاک، منابع انرژی، فلزات گرانبها و ... را در برمیگیرد.

بله. رایجترین نوع سرمایه گذاری جایگزین که بیشتر توسط سرمایهگذاران نهادی انجام میشود، خرید سهام شرکتهای خصوصی است. سرمایه گذاری در طلا و سایر کالاها و همچنین خرید و فروش ملک نیز جز سرمایه گذاریهای جایگزین هستند که سرمایهگذاران شخصی از طریق آنها سود کسب میکنند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد