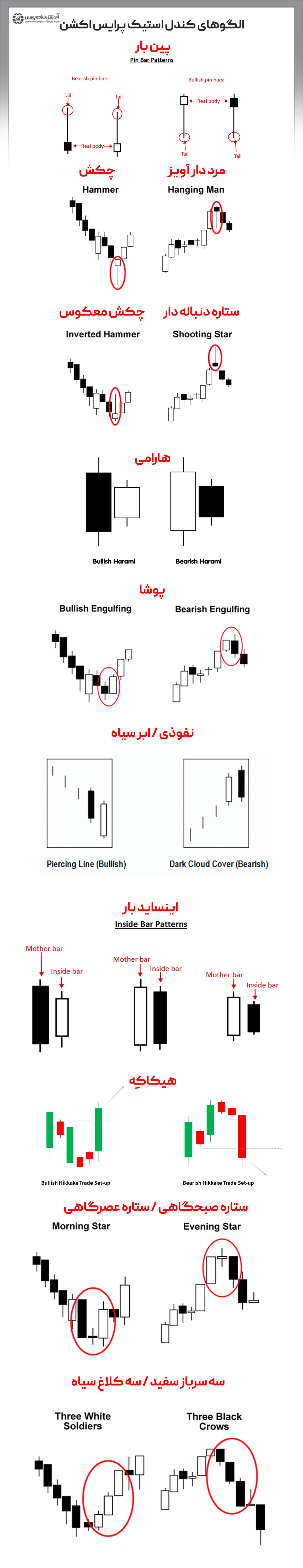

پرایساکشن روشی برای پیشبینی قیمت و معامله کردن در بازارهای مالی است که بر پایه تحلیل حرکات پایه قیمت در طول زمان صورت میگیرد. برای انجام این تحلیل قیمتی، معامله گران از الگوهای کندل استیک پرایساکشن استفاده میکنند. این الگوها جهت روند در آینده و قدرت آن را نشان میدهند.

روش پرایس اکشن را بسیاری از معامله گران خردهپا و معامله گران سازمانی برای پیشبینی جهت قیمت در آینده استفاده میکنند. پرایساکشن را میتوان در تمام بازارهای مالی استفاده کرد. پرایساکشن زیرمجموعه تحلیل تکنیکال به شمار میرود اما در آن کمتر از اسیلاتورها و دیگر ابزارها استفاده میشود و بیشتر تمرکز تحلیلگران پرایساکشن بر روی نمودار قیمت و شکل کندلها است. همانطور هم که میدانید تعداد الگوهای کندل استیک بسیار زیاد است ولی ما در ادامه قصد داریم مهمترین الگوهای کندل استیک پرایساکشن را به شما معرفی کنیم.

برای آشنایی با بازار فارکس این مطلب را بخوانید!

«دانش اقتصادی و سرمایه گذاری مهمترین چیزهایی هستند که باید در زندگی بیاموزید.»

هومن مقراضی

قبل از اینکه 10 الگوی مهم کندل استیک پرایساکشن را توضیح دهیم، بهتر است با دو الگوی مهمی که احساسات بازار را نشان میدهند آشنا شوید: دوجی و ماروبوزو.

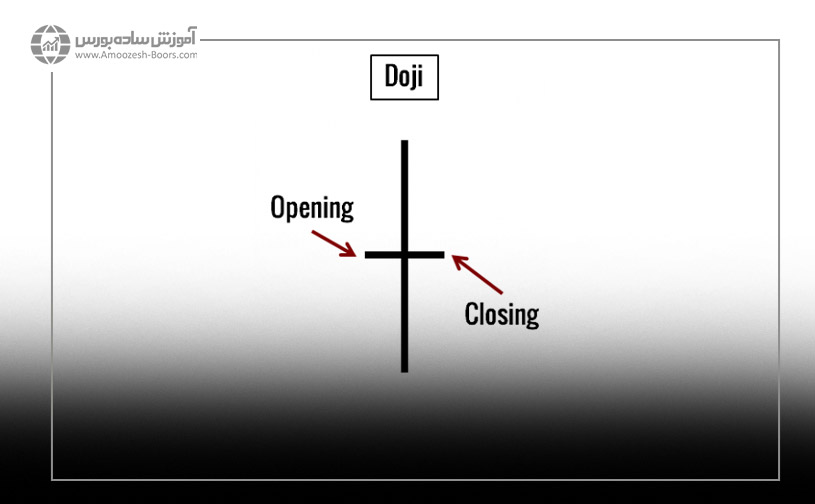

الگوی دوجی ازنظر شکل ظاهری شبیه یک علامت جمع یا صلیب است که قیمت آغازین و پایانی یکسانی دارد. به نظر شما کندل دوجی چگونه به سنتیمنت بازار اشاره میکند؟

خیلی ساده است. ازآنجاییکه قیمت آغازین و پایانی در این الگو یکسان است، درواقع قیمت تغییری نکرده است. به همین دلیل کندل دوجی نشانهای از بی تصمیمی و بلاتکلیفی در بازار است. کندل دوجی مثل این میماند که قیمت برای مدتی مشخص در یک محدوده خاص فشردهشده باشد. حال سؤالی که پیش میآید این است که چطور میتوان با این کندل معامله کرد؟

تفسیر کندل دوجی در پرایساکشن به شکل زیر صورت میگیرد:

«سرمایه گذاری راحت و بی دردسر، به ندرت سود آور است»

رابرت آرنوت

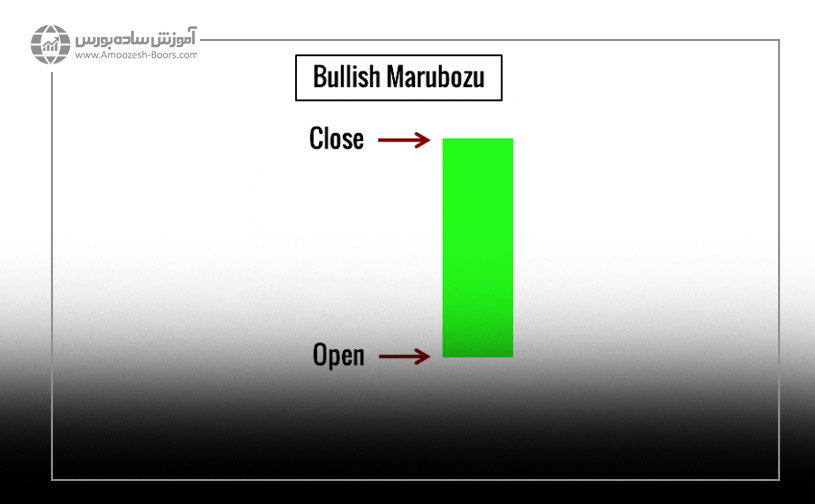

الگوی مهم بعدی که در تفسیر الگوهای کندل استیک پرایساکشن بسیار اهمیت دارد، ماروبوزو است. کندل ماروبوزو درست نقطه مقابل کندل دوجی است و قیمت آغازین و پایانی آن با یکدیگر فاصله زیادی دارند و در دونقطه بیشترین و کمترین محدوده کندل قرار میگیرند. همین باعث میشود که کندل ماروبوزو با بدنه بلندش شبیه یک بلوک باشد. کندل ماروبوزو در ژاپنی به معنای سر تراشیده شده است و همین طور که از نام آن مشخص است این کندل سایه ندارد.

کندل ماروبوزو بیشتر بهعنوان یک ابزار تفسیر حرکت قیمت یا پرایساکشن اهمیت دارد تا کندلی برای معامله کردن. درواقع دوجی و ماروبوزو دو کندلی هستند که در دو سر طیفِ کندل استیکها قرار میگیرند. ماروبوزو بافاصله زیادِ قیمت آغازین و پایانی نشاندهنده جهت و قدرت روند است حالآنکه کندل دوجی با یکی بودن قیمت آغازین و پایانی در آن، نشاندهنده بلاتکلیفی در بازار است.

اگر هر کندلی را بین این دو طیف قرار دهید میتوانید بهراحتی جهت و قدرت حرکت قیمت را پیشبینی کنید. اگر در مواردی مجبور شدید با الگوی ماروبوزو معامله کنید، به نکات زیر دقت کنید:

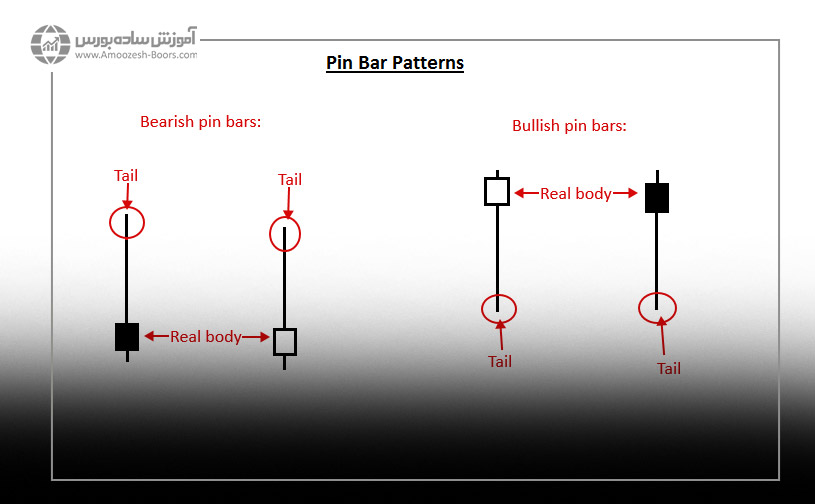

الگوی پین بار یکی از مهمترین الگوهای کندل استیک پرایساکشن است که بهعنوان یک سیگنال برگشتی استفاده میشود. بدنه کندل در این الگو کوچک ولی سایه آنکه در یکطرف بدنه قرار دارد، بلند است. الگوی پین بار، حرکت برگشتی شارپ و عدم پذیرش یک محدوده خاص قیمتی را نشان میدهد.

درباره الگوهای کندل استیک بازگشتی بیشتر بدانید!

سایه (Tail or Shadow) پین بار نشان میدهد که قیمت در آن محدوده رد شده است و به این نکته مهم اشاره دارد که قیمت در خلاف جهت سایه پین بار به حرکت خود ادامه میدهد.

پیشنهاد میکنیم مقاله مربوط به اندیکاتور شناسایی الگوهای کندل استیک را مطالعه کنید!

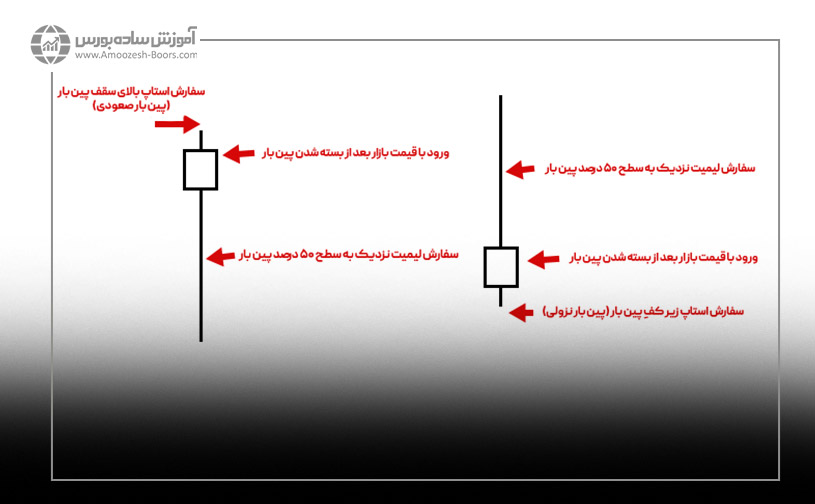

حالا که با الگوی پین بار آشنا شدید بهتر است نحوه معامله کردن با آن را نیز توضیح دهیم. برای معامله کردن با پین بار میتوان به سه شکل وارد معامله شد.

محبوبترین شکل ورود به معامله با الگوی پین بار، ورود در قیمت لحظهای بازار (At Market) است. به زبان ساده، در این روش شما با استفاده از قیمت جاری موجود در بازار وارد معامله میشوید. البته باید به این نکته مهم توجه کنید که الگوی پین بار بایستی بستهشده باشد چون قبل از بسته شدن قیمت، شکل نهایی کندل مشخص نمیشود.

برای ورود به معامله با الگوی پین بار میتوان از سفارش استاپ (Stop order) نیز استفاده کرد. برای این کار باید سفارش خود را زیرِ کف یا بالای سقف پین بار قرار دهید.

برای شرکت در دوره اقتصاد کلان از این صفحه اقدام کنید!

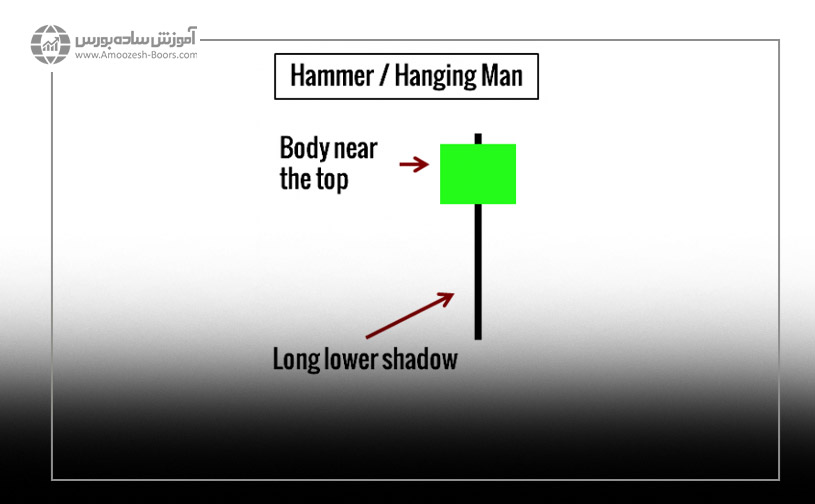

دو الگوی کندل استیک پرایس اکشن که شباهت بسیاری به پین بار دارند، الگوی کندل استیک چکش و مرد به دار آویخته شده هستند. به خاطر اینکه این دو الگو ازنظر شکل ظاهری کاملاً شبیه به هم هستند آنها را در یک دسته قرار دادهایم.

تنها تفاوت الگوی هَمِر و هنگینگ مَن در این نکته است که الگوی چکش در یکروند نزولی مشاهدهشده و سیگنالی برای شروع یکروند صعودی است درحالیکه الگوی مرد دارآویز در یکروند صعودی دیدهشده و سیگنالی برای شروع یکروند نزولی است.

ظهور الگوی چکش در یکروند نزولی، فروشندگانی را که در قسمت پایین کندل اقدام به باز کردن معامله فروش کردهاند، به دام میاندازد. این فروشندگان برای کاور کردن معاملات فروش خود مجبور به خرید میشوند و همین موضوع باعث به وجود آمدن فشار صعودی در بازار میشود. این الگو معادل الگوی پین بار صعودی است.

الگوی مرد دارآویز ازنظر شکل ظاهری شبیه یک کندل صعودی است چون بدنه آن در بالای شمع قرارگرفته و اینطور به نظر میرسد که قیمتهای پایینتر با سایه پایینی کندل رد شدهاند. به همین علت زمانی که الگوی مرد دار آویز در یکروند صعودی دیده میشود بسیاری از تریدرها با همین خوشبینی وارد معامله خرید میشوند اما پسازآن با نزولی شدن قیمت این معامله گران در دام میافتند و با زده شدن استاپ لاس آنها فشار فروش بیشتری در بازار ایجاد میشود. به همین دلیل است که برای ورود به معامله با الگوی کندل استیک هنگینگ من بایستی منتظر ظهور کندل نزولی بعدی برای تائید روند بمانید.

برای آموزش پیشرفته فارکس به این صفحه مراجعه کنید!

خب حالا نوبت به توضیح نحوه معامله با الگوی چکش و مرد دارآویز میرسد:

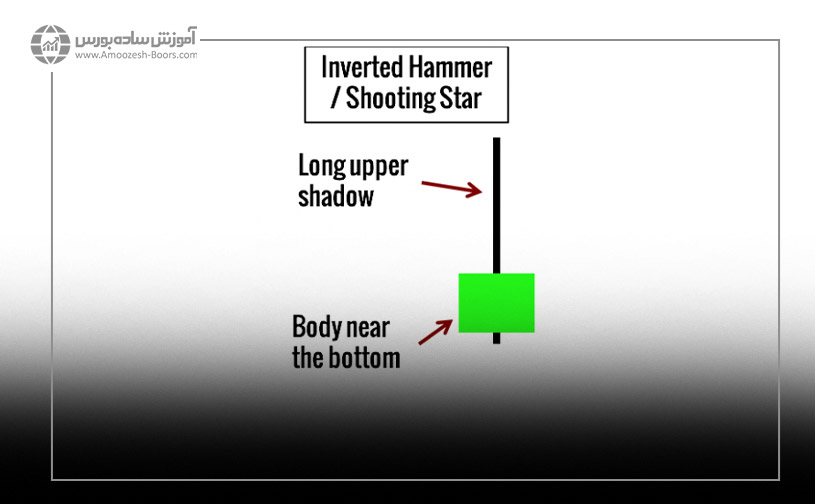

سومین الگوی کندل استیک پرایس اکشن از نظر شکل ظاهری برعکسِ الگوی چکش است. یعنی اگر الگوهای قبلی را برعکس کنید از نظر شکل ظاهری به الگوی چکش معکوس و ستاره دنباله دار میرسید. الگوی کندل استیک شوتینگ استار و چکش وارونه ازنظر ظاهر مشابه یکدیگر هستند با این تفاوت که الگوی چکش وارونه درروندهای نزولی ظاهرشده اما الگوی شوتینگ استار درروندهای صعودی ظاهر میشود.

الگوی چکش معکوس یک الگوی صعودی است. ازآنجاییکه ازنظر شکل شماتیک، چکش معکوس یک کندل نزولی در نظر گرفته میشود (به علت سایه بالایی و بدنه کوچک در پایین) فروشندگان برای انجام سفارشات Short یا فروش جرات بیشتری پیدا میکنند اما زمانی که الگوی چکش وارونه نمیتواند قیمت بازار را به سمت پایین سوق دهد، حرکت صعودی بعد از ظهور آن شکل میگیرد.

منطق الگوی شوتینگ استار نسبت به الگوی چکش معکوس متفاوت است. الگوی ستاره دنبالهدار، خریدارانی را که در محدوده بالایی این کندل، سفارش فروش بازکردهاند به دام میاندازد. درنتیجه باکم شدن قیمت در کندل شوتینگ استار این خریداران مجبور میشوند معاملات خرید خود را با ضرر ببندند و همین نکته باعث به وجود آمدن فشار فروش میشود. این الگو مشابه الگوی پین بار نزولی است.

برای شرکت در دوره فارکس از این صفحه اقدام کنید!

خب حالا بهتر است سراغ نحوه معامله کردن با این دو الگو برویم:

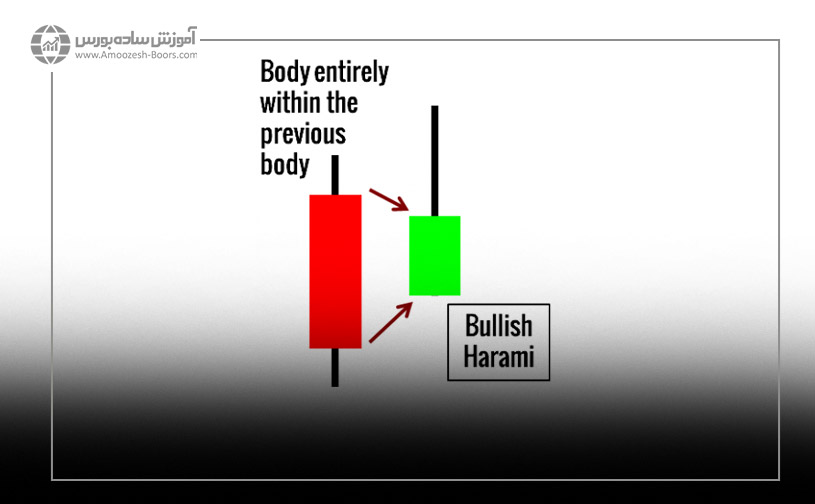

الگوی کندل استیک پرایس اکشن بعدی، هارامی است. لغت هارامی در ژاپنی به معنای «باردار» است. با دانستن معنی هارامی میتوانید به راحتی این نکته را به خاطر بسپارید که در الگوی دو کندلی هارامی، کندل اول مادر و کندل دوم نوزاد است. برای تشخیص این الگو باید به بدنههای کندلها دقت کنید؛ بدنه کندل دوم کاملا درون بدنه کندل اول قرار میگیرد.

بدنه کندلها در الگوی هارامی نشاندهنده محدوده تغییر حرکت قیمت است و کوچک شدن بدنه در این الگو، نوسان کمتر قیمت را نشان میدهد. بسیاری از الگوهای کندل استیکهارامی به الگوی اینساید بار که در ادامه به آن اشاره میکنیم، شباهت دارند.

برای معامله کردن با الگوی هارامی باید این نکته را در نظر داشته باشید که این الگو نسبت به الگوی پوشا سیگنال ضعیفتری برای تغییر روند صادر میکند اما بههرحال:

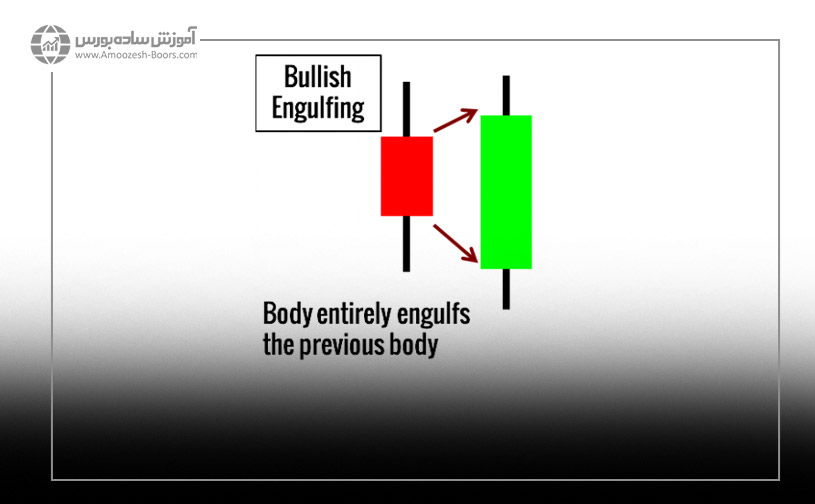

یکی دیگر از مهمترین الگوهای کندل استیک پرایس اکشن، الگو پوشا یا اینگالفینگ است. اگر الگوی هارامی را به شکل افقی برگردانید به الگوی پوشا میرسید. درواقع در الگوی پوشا، بدنه کندل دوم نقش پوششدهنده را به عهده داشته و بدنه کندل قبل از خود در برمیگیرد.

برای تشخیص الگوی پوشا همانطور که گفتیم باید به دنبال یک الگوی دو کندلی باشید که در آن بدنه کندل دوم تمام بدنه کندل اول را در برگرفته باشد. الگوی پوشا سیگنال برگشت قیمت را میدهد حال این قیمت میتواند از یک اصلاح کوچک قیمت به روند اصلی برگردد یعنی جهت روند اصلی را تغییر دهد. برای ترید کردن در حالت اول باید به شکل زیر اقدام کنید:

برای آشنایی با استراتژی فارکس این مطلب را بخوانید!

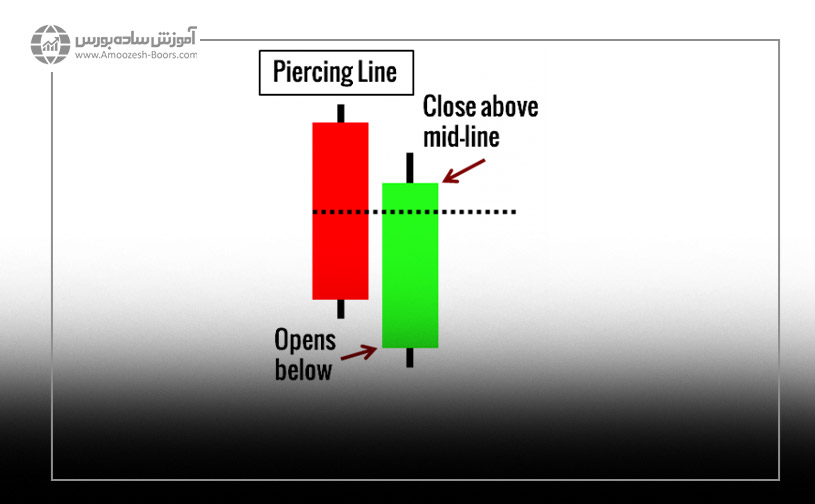

دو الگوی کندل استیک پرایس اکشن بعدی، الگوهای نفوذی و ابر سیاه پوششی که به ترتیب درروندهای نزولی و صعودی دیده میشوند. الگوهای کندل استیک نفوذی و ابر سیاه، الگوهای دو کندلی مشابه ای هستند که به ترتیب سیگنال احتمالی صعودی و نزولی روند را صادر میکنند.

اولین کندل الگوی نفوذی، نزولی است و دومین کندل:

در الگوی ابر سیاه، اولین کندل صعودی است و دومین کندل:

همانطور که گفتیم در الگو کندل استیک نفوذی، قیمت با یک گپ رو به پایین نسبت به کندل قبلی خود باز میشود و ذهنیت ادامه حرکت نزولی را به وجود میآورد اما این ذهنیت در ادامه محقق نمیشود و قیمت بهاندازه بیش از نیمی از کندل قبلی بالا میآید. این شوک صعودی نوید شروع یکروند صعودی در آینده را میدهد.

همین منطق و ذهنیت حرکت قیمت یا پرایساکشن در مورد الگوی ابر سیاهپوششی هم وجود دارد. در این الگو قیمت با یک گپ رو به بالا باز میشود و ذهنیت ادامه حرکت صعودی به وجود میآید اما با ادامه حرکت و نزولی شدن قیمت، سیگنال احتمالی برگشت قیمت صادر میشود.

برای آشنایی با سرمایه گذاری در فارکس این مطلب را بخوانید!

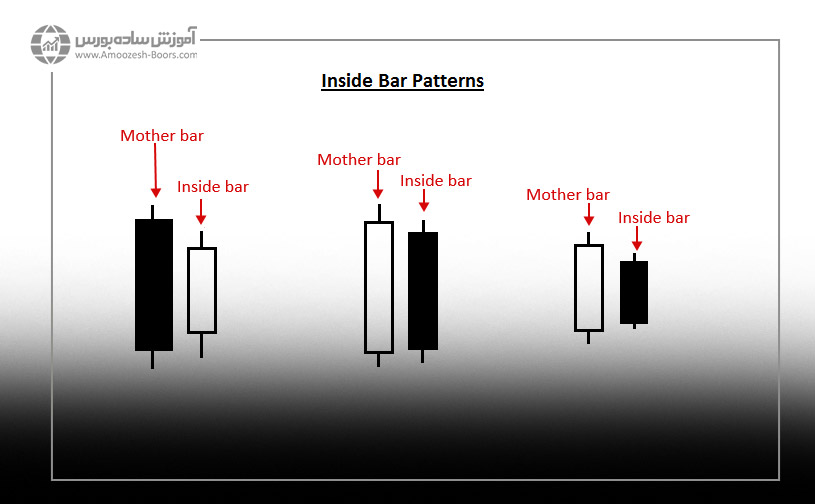

یکی از مهمترین الگوهای کندل استیک پرایساکشن که بهعنوان یک استراتژی معاملاتی از آن استفاده میشود. الگوی اینساید بار است. در این الگوی دو کندلی، به کندل اول کندل مادر و به کندل دوم، کندل اینساید بار گفته میشود. ویژگیهای کندل اینساید بار به شکل زیر است:

همانطور که در شکل بالا مشاهده میکنید، در نسخه صعودی الگوی هیکاکه، شکست رو به پایین قیمت ناموفق از آب درمیآید و قیمت در آخرین کندل سقف دومین کندل را میشکند و نوید شروع حرکت صعودی را میدهد. در نسخه نزولی هیکاکه، شکست رو به بالای دو کندل اول (اینساید بار) با حرکت رو پایین قیمت در کندل آخر بیاعتبار میشود.

برای آشنایی با بازار روند دار این مطلب را بخوانید!

الگوی هیکاکه درواقع شکست تریدرهایی که به امید تشکیل الگوی اینساید بار معامله کردهاند را نشان میدهد. معامله بر اساس شکست الگوی اینساید بار یک استراتژی معمول است اما درصورتیکه این شکست بیاعتبار شود، انتظار حرکت قیمت در خلاف شکست و تشکیل الگوی هیکاکه تقویت میشود.

الگوی هیکاکه معمولاً بهعنوان الگوی ادامهدهنده روند در نظر گرفته میشود:

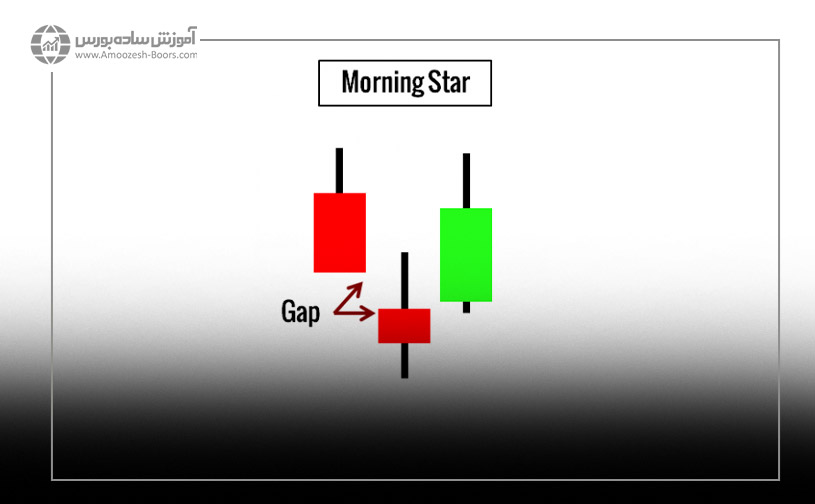

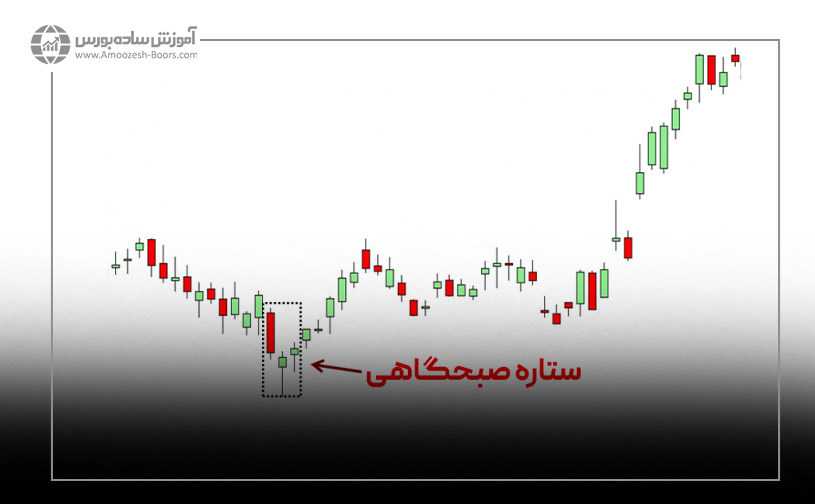

الگوی ستاره صبحگاهی و ستاره عصرگاهی از الگوهای کندل استیک پرایس اکشن هستند که از ترکیب سه کندل به وجود میآیند.

ستاره، کندلی است که بدنه کوچکی دارد و در عین حال نیز با بدنه کندل قبل از خود همپوشانی ندارد. ازآنجاییکه بین بدنه کندل ستاره و کندل قبل از آن همپوشانی وجود ندارد، کندل ستاره همیشه همراه با یک گپ یا فاصله قیمتی است.

ستاره صبحگاهی شامل:

ستاره عصرگاهی شامل:

در الگوی کندل استیک ستاره صبحگاهی، اولین کندل نزولی نشانه کنترل فروشندگان در بازار است اما با ظهور ستاره قدرت حرکت نزولی کم شده و بازار در یک بلاتکلیفی قرار میگیرد. با ظهور کندل سوم که صعودی است، بازار در اختیار خریداران قرار میگیرد. الگوی ستاره عصرگاهی هم از همین منطق پیروی میکند، کندل اول نشانه کنترل بازار توسط خریداران، کندل دوم نشانه عدم قطعیت و کندل سوم نشانه کنترل بازار توسط فروشندگان است.

برای انتخاب بهترین جفت ارز در فارکس این مطلب را بخوانید!

این دو الگو هم بهعنوان سیگنال برگشت قیمت (تغییر روند از صعودی به نزولی و برعکس) و هم بهعنوان سیگنال ادامه قیمت (بازگشت قیمت از اصلاحات یا پولبکها به روند اصلی) در نظر گرفته میشوند:

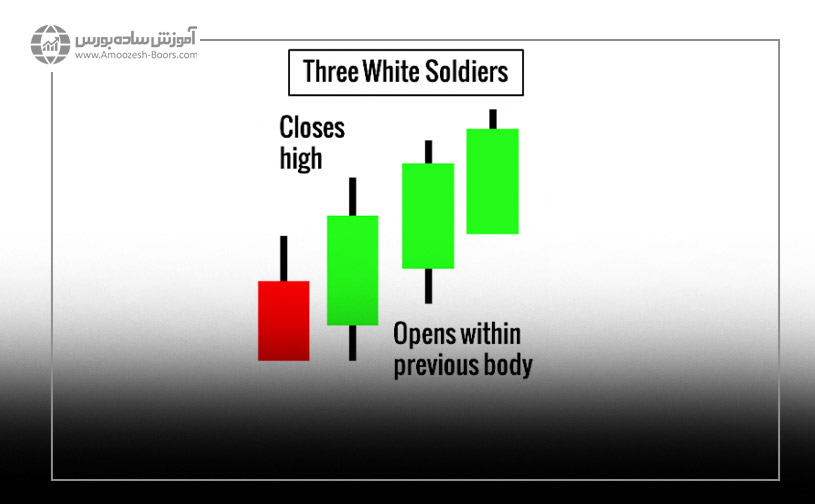

الگوهای سه سرباز سفید و سه کلاغ سیاه از دیگر الگوهای کندل استیک پرایس اکشن هستند و همان طور که از نام آنها مشخص است از ترکیب سه کندل به وجود آمدهاند.

در الگوی سه سرباز سفید:

در الگوی سه کلاغسیاه:

در الگوی کندل استیک سه سرباز سفید هر کندل درون بدنه کندل قبلی باز میشود که در ابتدا نشانه یک حرکت نزولی بهحساب میآید اما وقتیکه قیمت در نزدیکی سقف کندل قبلی بسته میشود و برای سه کندل متوالی این اتفاق میافتد، روند صعودی غیرقابلانکار است.

در الگوی سه کلاغسیاه هم هر کندل درون بدنه کندل قبلی باز میشود که در ابتدا اینطور به نظر میرسد که روند صعودی آغازشده است اما با بسته شدن هر کندل در نزدیکی کف کندل قبلی و تکرار شدن آن، وجود یکروند نزولی کاملاً مشخص میشود.

این دو الگو معمولاً بهعنوان الگوهای برگشتی در نظر گرفته میشوند.

الگوهای کندل استیک پرایساکشن یکی از مهمترین ابزارهایی هستند که معامله گران پرایساکشن بهکرات از آنها برای معامله کردن استفاده میکنند. در این مقاله به ده نوع از مهمترین الگوهای شمعی پرایساکشن پرداختیم و نحوه معامله کردن با هرکدام از آنها را توضیح دادیم. در آخر نیز باید به این نکته اشارهکنیم که از بین این 10 الگو، الگوی پین بار از اهمیت بسیار زیادی برخوردار است و تریدرهای سبک پرایساکشن غالباً از این الگو برای گرفتن سیگنال خریدوفروش استفاده میکنند.

برای آشنایی با روانشناسی بازارهای مالی این مطلب را بخوانید!

باید در نظر داشته باشید که هرکدام از این الگوها بهعنوان یک سیگنال برای معامله در نظر گرفته میشوند و اگر قصد معامله دارید باید از الگوهای کندلی در کنار سایر سیگنالهای موجود با توجه به استراتژی معاملاتی خود استفاده کنید.

اگر هنوز دانش کافی درزمینهٔ تحلیل بازارهای مالی را ندارید پیشنهاد میشود تا از دوره آموزش جامع فارکس و بورس جهانی استفاده کنید، در این دوره شما استراتژی CTS را که استاد مقراضی بنانهادهاند فرا خواهید گرفت و با تمرین و تکرار و رفع اشکال به آن مسلط میشوید.

برای آشنایی بیشتر با مباحث موجود در مورد کندل استیکها پیشنهاد میکنیم مقالات زیر را هم مطالعه کنید.

در این مقاله به 10 نوع مهمترین الگوهای شمعی پرایساکشن توضیح شده است که از مهمترین آنها میتوان به الگوی پین بار، اینساید بار، هیکاکه و... اشاره کرد.

پرایساکشن به تحلیل حرکات قیمت در یک بازه زمانی مشخص گفته میشود. در این روش معامله کردن بر اساس تحلیل قیمتها و با استفاده از اطلاعاتی که کندل استیکها در اختیار معامله گران قرار میدهند انجام میشود.

معامله گران مختلف از الگوهای کندل استیک متفاوتی برای معامله کردن به سبک پرایساکشن استفاده میکنند اما بااینحال الگوی پین بار محبوبیت بسیاری در میان پرایساکشن کارها دارد.

لینک کوتاه: https://amoozesh-boors.com/i/cnz

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

حسین

1401-05-20پرایس اکشن روش مورد علاقه من برای پیشبینی کندلها و کسب سوده!

مهشید

1401-05-28بهترین و کامل ترین مقالهای بود که درباره پرایس اکشن خوندم، لطفا بیشتر راجب پرایس اکشن مقاله و ویدیو آموزشی بزارید!

مدیر وبسایت

1401-05-29درود به شما دوست عزیز، حتما در آینده بیشتر به این موضوع خواهیم پرداخت.

مصطفی

1401-06-23دقیقا به الگوهایی اشاره کردید که فوق العاده کاربردین خوشحالم با سایت شما آشنا شدم

مدیر وبسایت

1401-06-24سپاس از شما دوست عزیز

AliMoradi

1402-05-08سلام آیا تمامی الگو ها مطابق آنچه که باید عمل کند صورت میگیرد؟

مدیر وبسایت

1402-05-10عرض سلام و احترام خدمت شما دوست عزیز، الگوها قطعی نبوده و احتمال دارد که همه چیز در آنها مطابق با میل شما پیش نرود و این موضوع به شرایط دیگر وابسته به بازار مرتبط است.