در تعریف سفته چیست به زبان ساده میتوان گفت، سفته نوعی سند تجاری است که صادرکننده سفته (= متعهد) تعهد میکند مبلغ مشخصی را در زمانی معین (و یا بلافاصله پس از درخواست صاحب سفته) به گیرنده سَفتِه (= بستانکار) بپردازد. یکی از رایجترین کاربردهای سفته در ایران، تضمین جهت پرداخت وام توسط بانکها است. به عبارت دیگر، وامها برای پرداخت وام به مشتری از او سفته درخواست میکنند. این سفته، در نقش وسیلهای ارزان و مطمئن برای اجرای تعهد بدهکار یا در این مورد، بازپرداخت اقساط وام در نظر گرفته میشود. در ادامه، به تمام جزئیات سفته و قوانین مربوط به آن در ایران خواهیم پرداخت.

قانون تجارت ایران در ماده 307 در تعریف سفته چنین میگوید: « فته طلب یا سفته، سندی است که موجب آن امضا کننده تعهد میکند، مبلغی در موعد معین یا عندالمطالبه در وجه حامل یا شخص معین و یا به حواله کرد آن شخص کارسازی (= ادای دِین) نماید.»

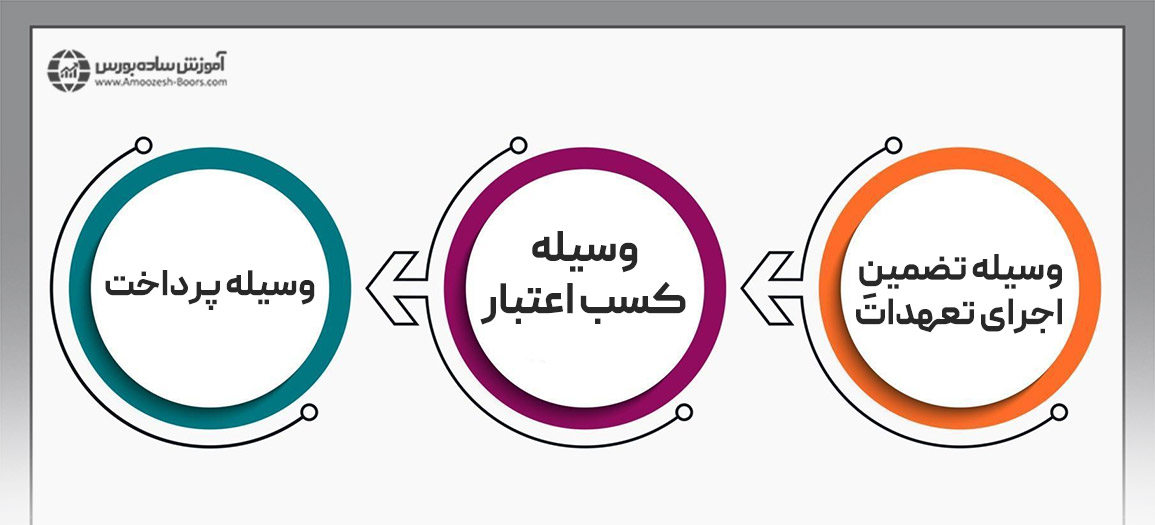

کاربرد سفته در تجارت و معاملات، استفاده به عنوان یک ابزار مالی و تضمینی است. در واقع، سفته که نوعی سند تجاری و امضا شده است، اعتبار و اطمینان میان طرفین معامله را به یکدیگر افزایش میدهد. کاربرد سفته را میتوان به سه دسته تقسیم کرد:گ

نوع اول، یعنی تضمین برای اجرای تعهدات، رایجترین علت استفاده از سفته است. به عنوان مثال میتوان به کاربرد سفته در موارد زیر اشاره کرد:

برای درک مفهوم سند تجاری در تعریف سفته ابتدا باید به معنی سند بپردازیم. سند به معنی هر نوع نوشتهای که در مقام دعوا یا دفاع، قابل استناد باشد. سندها از لحاظ قدرت اجرایی و درجه اعتبار به دو دسته تقسیم میشوند:

اسناد عادی نیز به دو دسته تقسیم میشوند:

در نهایت میتوان گفت، سند تجاری هر نوع نوشتهی قابل استنادی است که در زمینه تجارت کاربرد دارد.

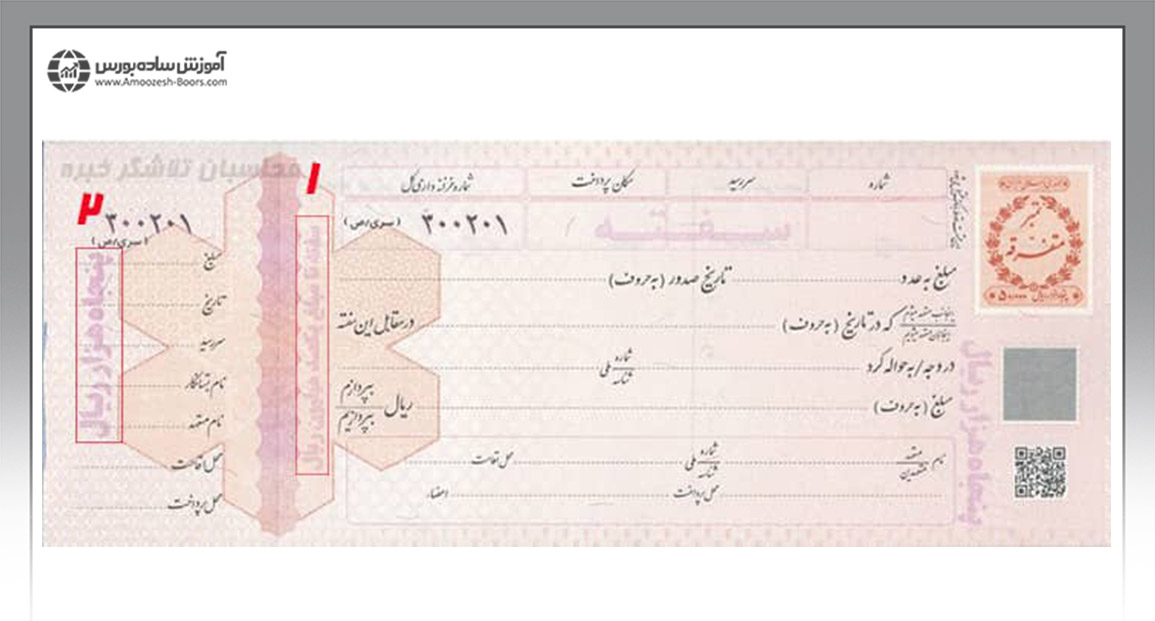

در این قسمت، ارکان سفته را شرح خواهیم داد.

مبلغ پرداختی: مبلغی که متعهد سفته، تعهد به پرداخت آن کرده است. این مبلغ باید هم به صورت عددی (سطر اول در تصویر بالا) و هم به صورت حروف (سطر چهارم در تصویر بالا) نوشته شود. سقف این مبلغ برابر با مبلغ ارزش اسمی درج شده بر روی سفته است.

تاریخ صدور: تاریخی که سفته از طرف صادرکننده یا فرد متعهد به دیگری یا بستانکار داده شده است. این تاریخ باید به حروف درج شود.

تاریخ: در این قسمت، تاریخ پرداخت سفته به حروف نوشته میشود. اگر صادرکننده یا متعهد، به جای تاریخ، عبارت «عندالمطالبه» را بنویسید این اجازه را به دریافت کننده یا بستانکار میدهد که در زمان دلخواه، درخواست دریافت پول دهد.

در وجه / به حواله کرد: در این قسمت، اسم دریافت کننده سفته نوشته میشود. اگر صادرکننده در این بخش، کلمه «حامل» را بنویسد، هر شخصی که سفته را در اختیار داشته باشد، میتواند برای وصول آن اقدام کند. اگر قرار بر این باشد که سفته به شخص دیگری انتقال پیدا کند، صادرکننده باید نام این شخص را در پشت سفته نوشته و آن را امضا کند.

نام متعهد یا صادرکننده: نام فرد یا نهادی است که تعهد به پرداخت مبلغ درج شده در سفته را دارد. این قسمت میتواند نام بیشتر از یک نفر را نیز به عنوان تعهد کننده شامل شود. علاوه بر این، شماره ملی فرد متعهد یا شناسه ملی شخص حقوقی متعهد باید در ادامه درج شود.

محل اقامت و محل پرداخت: محل اقامت شخص متعهد و محل پرداخت مبلغ سفته. محل پرداخت میتواند نام یک شهر و یا شعبه یک بانک باشد.

امضا متعهد: امضای متعهد سفته که نشان از تاثیر قانونی آن دارد. سفتهی بدون امضا، هیچ اعتباری ندارد. اگر سفته را از یک شخص حقوقی یا شرکت دریافت میکنید باید به این نکته دقت کنید که دارندگان حق امضای شرکت باید سفته را امضا کرده و مهر شرکت را نیز در محل امضا بزنند.

تاریخ سررسید: تاریخی که در آن صادرکننده ملزم به پرداخت مبلغ سفته به گیرنده میشود.

موضوع سفته: توضیحاتی در مورد علت صدور سفته و سایر شرایط خاص ممکن است در سفته درج شود.

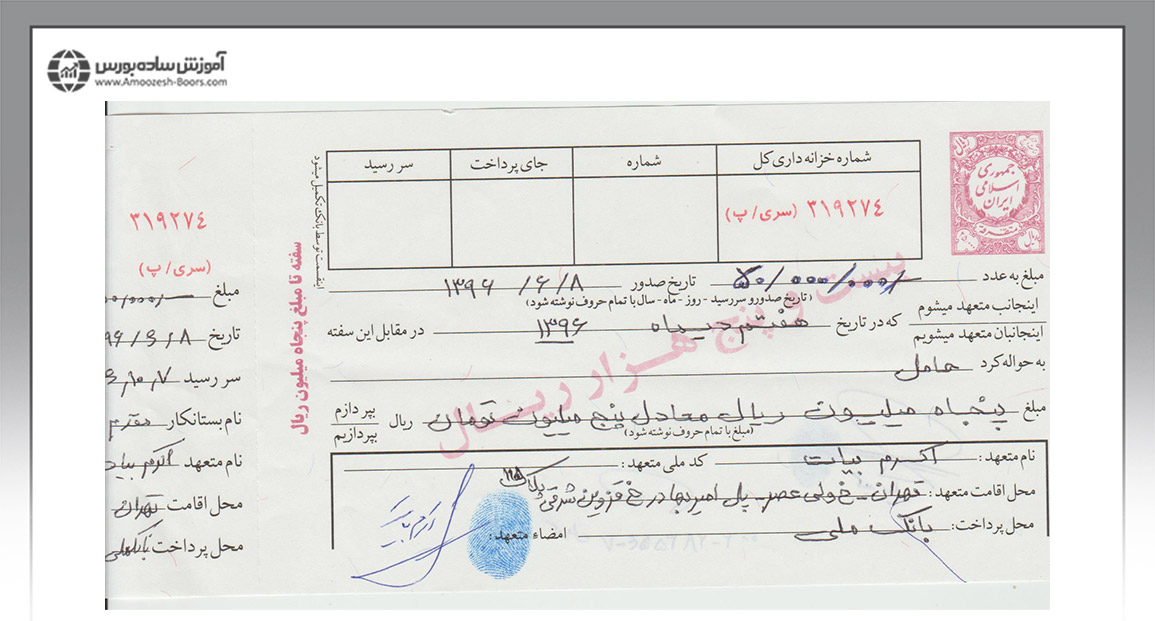

نمونه سفته پر شده، در تصویر زیر نشان داده شده است.

سفته ضمانت یا سفته حُسن انجام کار که گاهی به آن سفته استخدام نیز گفته میشود بابت بدهی صادر نمیشود. هدف این نوع سفته در این است که صادرکننده به دریافت کننده تعهد بدهد که اقداماتی را به درستی انجام خواهد داد یا تعهداتش بر اساس یک قرارداد را تضمین کند. بنابراین در این سفتهها، دریافت کننده نمیتواند مبلغی را از صادرکننده دریافت کند مگر اینکه بتواند ثابت کننده صادرکننده به تعهداتش عمل نکرده است یا قصوری انجام داده است.

در خصوص سفته ضمانت به نکات زیر دقت کنید:

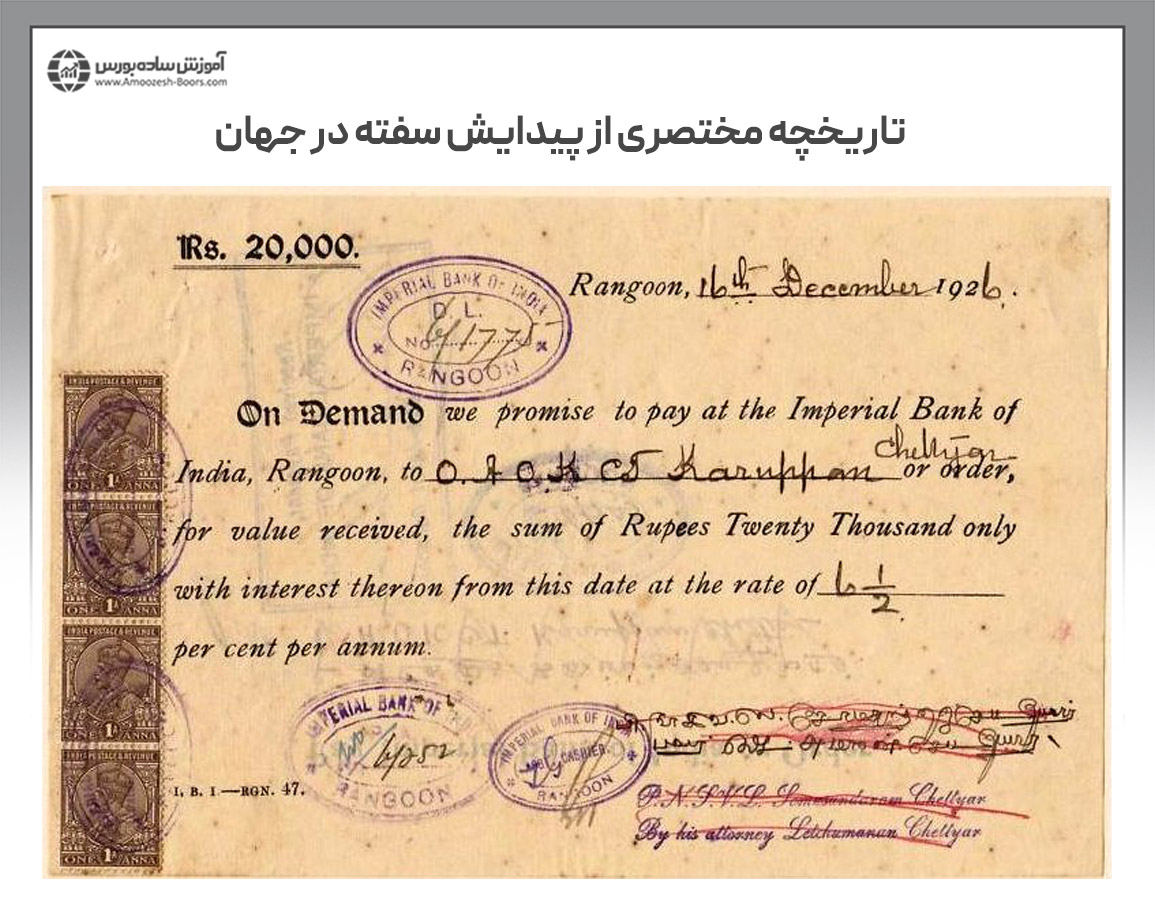

در گذشته، سفته (Promissory Note) به علت ریسک نقل و انتقال پول به وجود آمد و کاربری امروزی را نداشت.

تفاوت چک و سفته در این است که اولی جنبه کیفری و دومی جنبه حقوقی دارد. با اینکه هم چک و هم سفته از نوع اسناد تجاری هستند اما صدور چک بی محل در برخی موارد جرم محسوب شده و مجازات کیفری دارد اما عدم پرداخت سفته در تاریخ مقرر فقط در دادگاه حقوقی قابل پیگیری است.

از دیگر تفاوتهای چک و سفته این است که چک میتواند با هر میزان مبلغی نوشته شود اما سقف مبلغ هر برگه سفته مطابق با ارزش اسمیای است که روی آن چاپ شده است.

برای وصول سفته، بایستی درخواست اجرا شدن سفته که به آن «واخواست» گفته میشود را بدهید. مهلت واخواست سفته، 10 روز پس از آن تاریخ سررسید آن است. اگر در این 10 روز برای وصول سفته مراجعه نکنید، سفته شما خاصیت سند تجاری (با مزایای حقوقی از جمله مطالبه در مراجع قانونی) خود را از دست خواهد داد و به یک سند عادی تبدیل خواهد شد.

پس از بررسی واخواست سفته در دادگاه، اگر قاضی بدهکار را محکوم به پرداخت کند اما فرد حاضر به پرداخت نشود، اموال او توقیف میشود اما اگر اموالی نداشته باشد در نهایت به عنوان مجازات، حکم جلب او صادر میشود. از آنجایی که سفته جنبه کیفری ندارد، مجازات حبس یا زندان برای آن تعریف نشده است. در صورت صدور حکم جلب و قرار بازداشت، بدهکار میتواند به صورت اقساط بدهی خود را تسویه کند.

در این مقاله به سفته و کاربرد آن پرداخته و دانستیم که سفته، نوعی سند تجاری است که طی آن فرد متعهد یا صادرکننده متعهد به پرداخت مبلغ مشخصی در یک تاریخ معین به فرد دریافت کننده یا ذی نفع میشود. در حال حاضر، عمده کاربرد سفته برای ضمانت بازپرداخت وام بانکی و استخدام به کار میرود. متاسفانه در شرایط کنونی ایران، تورم به حدی بالاست که اگر افراد بتوانند با توجه به قوانین سخت وضع شده برای دریافت وام، وام بگیرند یا در شغل جدیدی مشغول به کار شوند، سود و درآمد چندانی به دست نمیآورند.

با وجود نرخ تورم بالا، همچنان روشهایی برای کسب ثروت از طریق افزایش درآمد از مشاغل و سرمایه گذاری در بازار طلا با کمترین سرمایه وجود دارد. این دو روشی با یادگیری دانش اقتصادی جنبه عملی به خود میگیرند. در دوره جامع رشد اقتصادی با متد SMI، هر سه مورد افزایش درآمد از مشاغل، سرمایه گذاری در بازار طلا و دانش اقتصاد کلان با هدف دور زدن تورم و کسب بازدهی مناسب توسط تمام اقشار جامعه، آموزش داده میشوند.

جهت آشنایی با سایر موضوعات اقتصادی از مقالات زیر استفاده کنید.

سفته، نوعی سند تجاری است که صادرکنندهی آن تعهد میکند در زمان معینی که در سفته ذکر میشود، مبلغ مشخصی را به طلبکار یا گیرنده سفته پرداخت کند. کاربرد سفته، ایجاد تضمین و اعتبار میان طرفین قرارداد است. از جمله مواردی که در آنها درخواست سفته میشود میتوان به دریافت وام، استخدام، حسن انجام کار، ضمانت کاری و ... اشاره کرد.

سفته در مراکز مختلفی به فروش میرسد اما معتبرترین محل فروش سفته، شعب بانک ملی هستند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد