الگوی کف گرد یا Rounding Bottom یکی از الگوهای کلاسیک قیمت در تحلیل تکنیکال است که اغلب در بازار سهام دیده میشود و به عنوان نشانهای از تغییر تدریجی از روند نزولی به صعودی و سیگنال خرید در نظر گرفته میشود. الگوی سقف گرد یا Rounding Top، معکوس الگوی کف گرد بوده و به عنوان نشانهای از تغییر تدریجی قیمت از روند صعودی به نزولی و سیگنال فروش در نظر گرفته میشود.

هر دوی این الگوها، اغلب در بازه زمانی بلندمدت شکل میگیرند و معامله کردن بر اساس آنها به صبر فراوانی نیازمند است. در ادامه با ما همراه باشید تا نحوه تشخیص الگوی سقف و کف گرد را به همراه نحوه معامله کردن آن در بازارهای مالی آموزش دهیم.

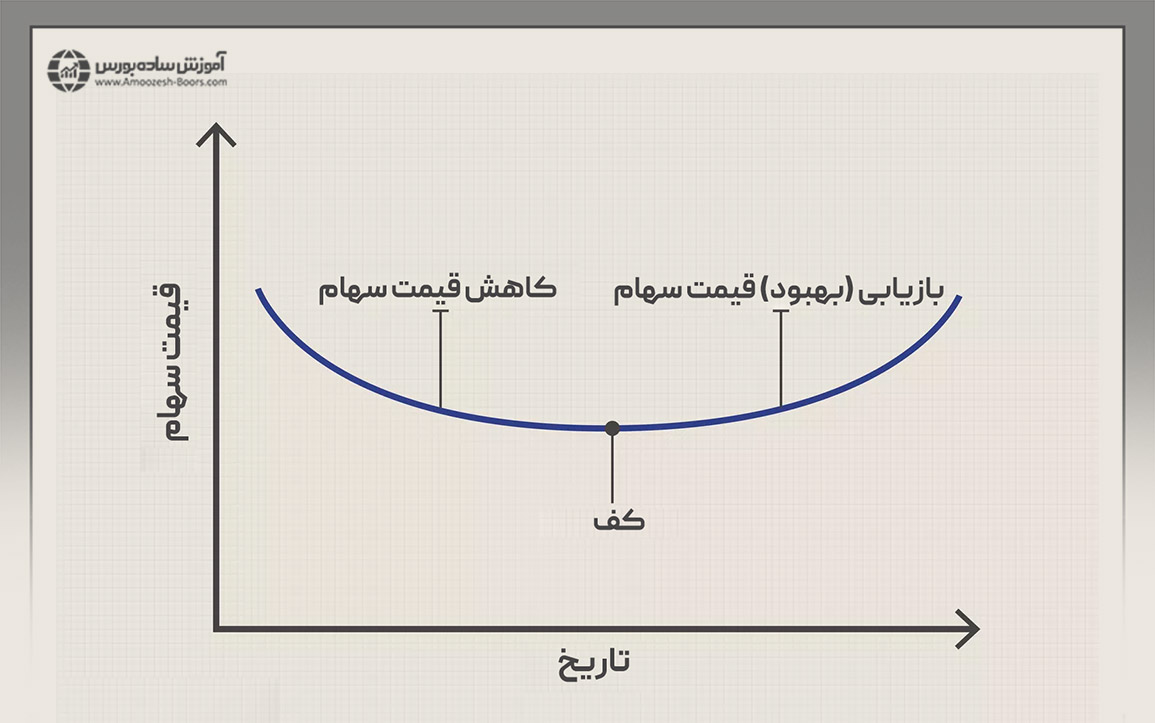

معرفی الگوی کف گرد

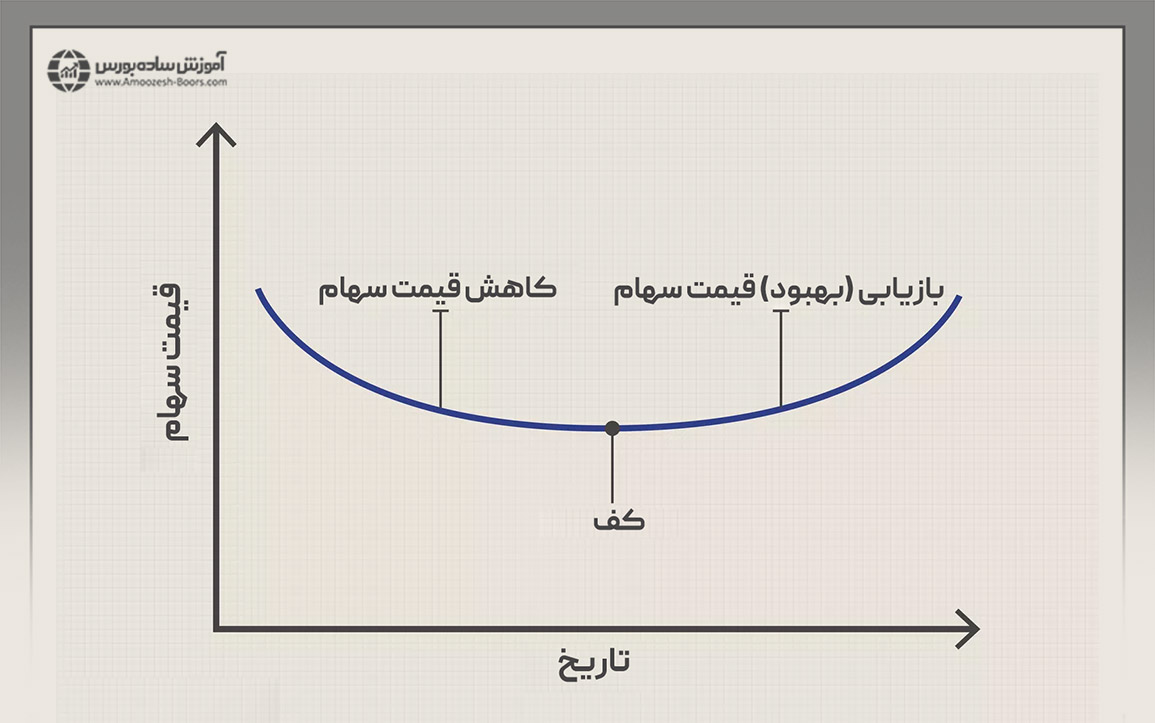

الگوی کف گرد، یکی از انواع الگوها در تحلیل تکنیکال است که از نظر ظاهری مشابه حرف U است. این الگو، در انتهای روندهای نزولی طولانی مدت ظاهر میشود و میتواند نشانهای احتمالی از بازگشت قیمت در بازه بلندمدت باشند. در اغلب موارد، بازه زمانی تشکیل الگوی سقف گرد از چند هفته تا چند ماه متفاوت است؛ اغلب معاملهگران ظهور این الگو را در نمودارهای قیمت اتفاقی نادر میدانند.

نحوه شکل گیری الگوی کف گرد

الگوی کف گرد در نگاه اول شبیه به الگوی فنجان و دسته (cup and handle) است با این وجود، حرکت نزولی کوتاه مدتی که دستهی فنجان را شکل میدهد، در این الگو شکل نمیگیرد.

شکلگیری الگوی کف گرد (که به آن الگوی نعلبکی نیز گفته میشود) را میتوان با استفاده از موارد زیر توضیح داد:

- شیب نزولی اولیه الگو نشان دهنده مازاد عرضه است که منجر به کاهش قیمت میشود.

- هنگامی که قیمت پایین، خریداران را به خود جلب میکند تقاضا بیشتر میشود؛ در مرحله تثبیت، حرکت قیمت تقریبا صاف میشود.

- با افزایش تقاضا، به تدریج منحنی صعودی الگو شکل گرفته و الگو کامل میشود.

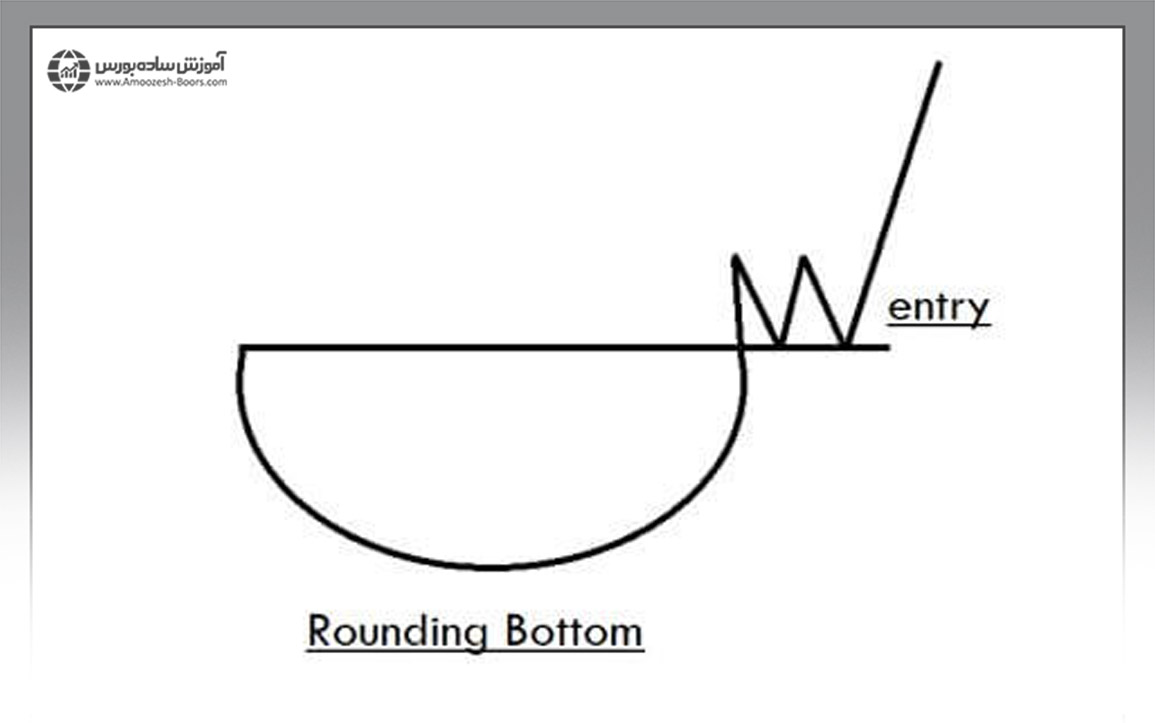

در نهایت، قیمت در جهت صعودی به حرکت خود ادامه میدهد. برای تایید الگو و معامله بر اساس آن باید منتظر شکستی بالاتر از سطح مقاومت و حجمی بیشتر از حد متوسط باشید.

چطور الگوی کف گرد را در نمودار قیمت تشخیص دهیم؟

علاوه بر شکل ظاهری الگوی کف گرد که در قسمت قبلی توضیح دادیم برای تشخیص این الگو باید به دنبال نمادهایی باشید که مدتی است دچار روند نزولی بوده یا اصلاح قیمتی عمیقی در آنها شکل گرفته است. در واقع، شما نباید در میانه یک روند صعودی به دنبال این الگو بگردید چون الگوی کف گرد، معمولا در پایینترین سطوح قیمت ظاهر میشود.

بنابراین در وهله اول به دنبال فشار قوی فروش و پایین آمدن قیمت با حجم بالا باشید تا در نهایت با معکوس شدن جهت قیمت، تقاضای بالایی برای آن نماد ایجاد شود. سپس، قیمت مدتی در یک محدوده کوچک نوسان داشته و تثبیت میشود. به تدریج با افزایش قیمت و تشکیل لبه بالایی کف گرد، حجم نیز افزایش پیدا میکند.

رابطه حجم معاملات و الگوی کف گرد چگونه است؟

در حالت ایدهآل، حجم معاملات در الگوی کف گرد جهت قیمت را تایید میکند. در اغلب موارد:

- هنگامی که قیمت در پایینترین حد (میانه الگو) است، حجم معاملات نیز کمتر از معمول است.

- در ابتدای کاهش قیمت (نیمه اول الگو) و هنگامی که قیمت به سقف (High) قبلی خود میرسد (نیمه دوم الگو)، حجم معاملات بیشتر از معمول بوده و به اوج میرسد.

رابطه الگوی کف گرد و تایم فریم معاملاتی در چیست؟

در اغلب موارد، الگوی کف گرد در یک دوره زمانی طولانی (چند ماه تا چند سال) ایجاد میشود. به همین دلیل بهتر است در تایم فریمهای کوتاه مدت به دنبال آن نباشید. علاوه بر این، معامله کردن بر مبنای آن به صبر و حوصله فراوان نیاز دارد.

- هر چه الگو در بازه زمانی طولانیتری شکل گرفته شده باشد، اعتبار آن بیشتر است؛ چون دورههای طولانیتر معمولا منجر به برگشتِ قابل توجه قیمت از نظر مقداری میشوند.

نحوه معامله کردن با الگوی کف گرد

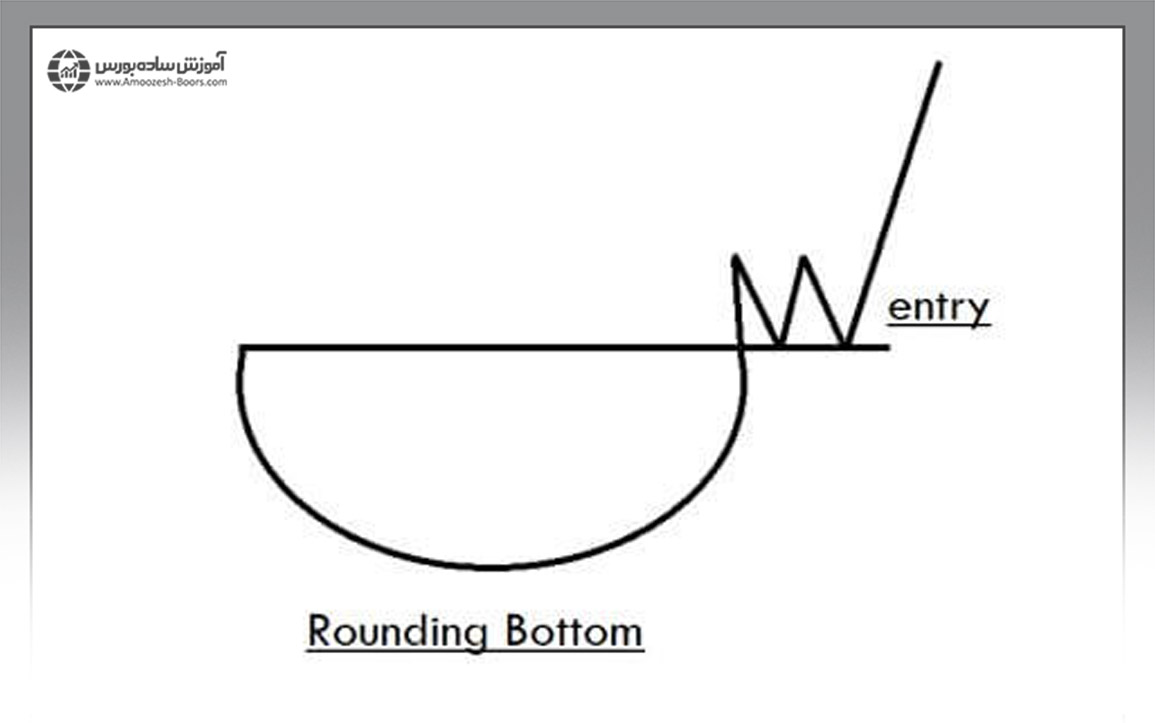

جهت معامله کردن با الگوی کف گرد باید نقاط ورود به معامله و خروج از آن بر مبنای الگو را شناسایی کنید.

۱- نقاط ورود به معامله پس از تایید الگو مشخص میشوند؛ جهت تایید الگوی کف گرد بایستی سطح مقاومتی که با حرکت نزولی اولیه شکل گرفته است، شکسته شود. رایجترین روش معامله در این الگو، زمانی است که شکست قیمت با موارد زیر همراه باشد:

- حجم معامله بالا: افزایش حجم معاملات نشانهای از توافق فعالان بازار برای صعود قیمت است.

- تست مجدد ناحیه مقاومت (که به حمایت تبدیل شده است): گاهی، قیمت به سطوح شکسته شده شده برمیگردد و نقطه ورود دوم را برای کسانی که تاکنون وارد بازار نشدهاند، فراهم میکند؛ برگشت دوباره قیمت از این ناحیه، اعتبار الگو را بیشتر میکند.

۲- جهت تعیین نقاط خروج یا حد سود میتوان از موارد زیر استفاده کرد:

ارتفاع الگو: اهداف قیمتی را میتوان با اندازه گیری ارتفاع الگو و سپس اضافه کردن آن به سطح شکست به دست آورد.

سطوح مقاومت قبلی: پیوتها و سطوحی از قیمت که پیش از این به عنوان مقاومت عمل کردهاند، محل مناسبی برای تعیین حد سود هستند؛ حد سود را کمی پیش از رسیدن قیمت به این سطوح تعیین کنید نه دقیقا بر روی آنها.

چطور حد ضرر را در معامله با الگوی کف گرد تعیین کنیم؟

جهت تعیین حد ضرر حتما باید از قوانین مدیریت ریسکِ مربوط به استراتژی خود استفاده کنید. برخی از معاملهگران به هنگام استفاده از الگوی کف گرد، استاپ لاس خود را کمی پایینتر از کف الگو (نقطه میانی) قرار میدهند. برخی دیگر، سعی میکنند با توجه به نسبت ریسک به ریوارد از نزدیکترین سطح مقاومتی (زیر لبه بالایی الگو) و شکست آن به عنوان نقطه خروج از معامله استفاده کنند.

از آنجایی که تعیین حد ضرر مسئلهای بسیار مهم بوده و صرفا به یک الگوی خاص مرتبط نمیشود، پیشنهاد میکنیم تحلیل تکنیکال و نحوه تعیین اصولی حد ضرر و مدیریت ریسک را با استفاده از دوره فارکس ، آموزش ببینید. تعیین نادرست حد ضرر موجب زیان بالای برخی معاملهگران و از دست دادن سود توسط عدهای دیگر میشود. بنابراین در این زمینه حتما از تجارب اساتید و معاملهگران حرفهای بازارهای فارکس و بورس استفاده کنید.

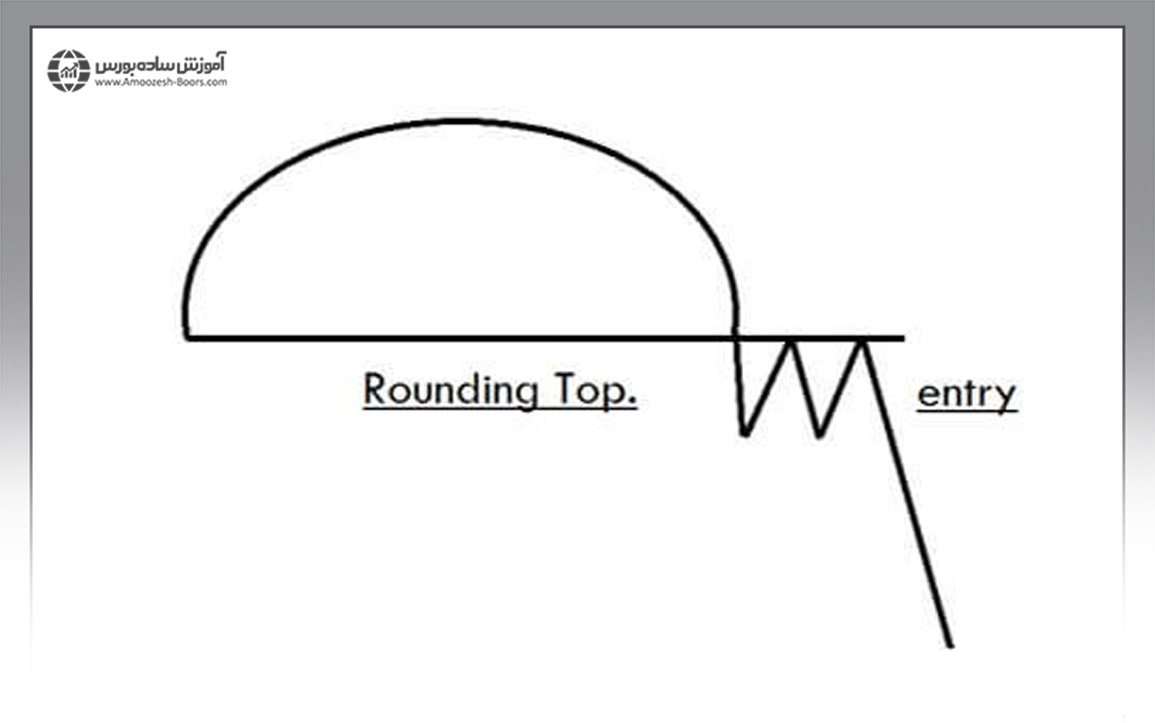

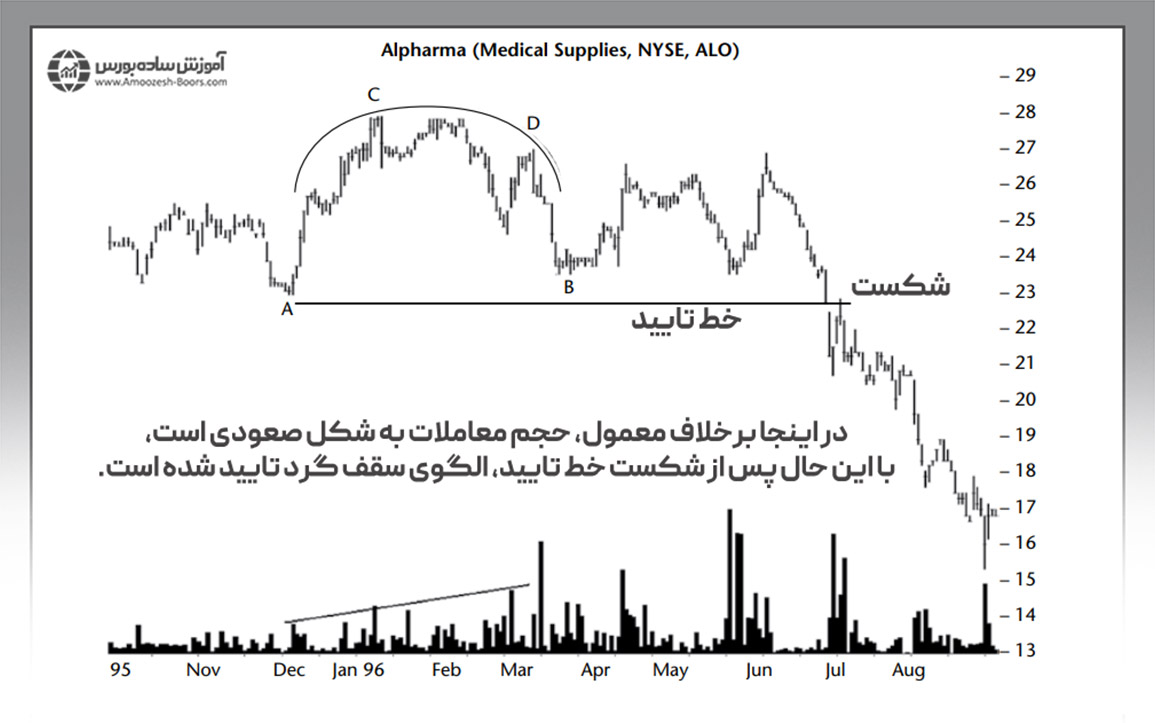

معرفی الگوی سقف گرد

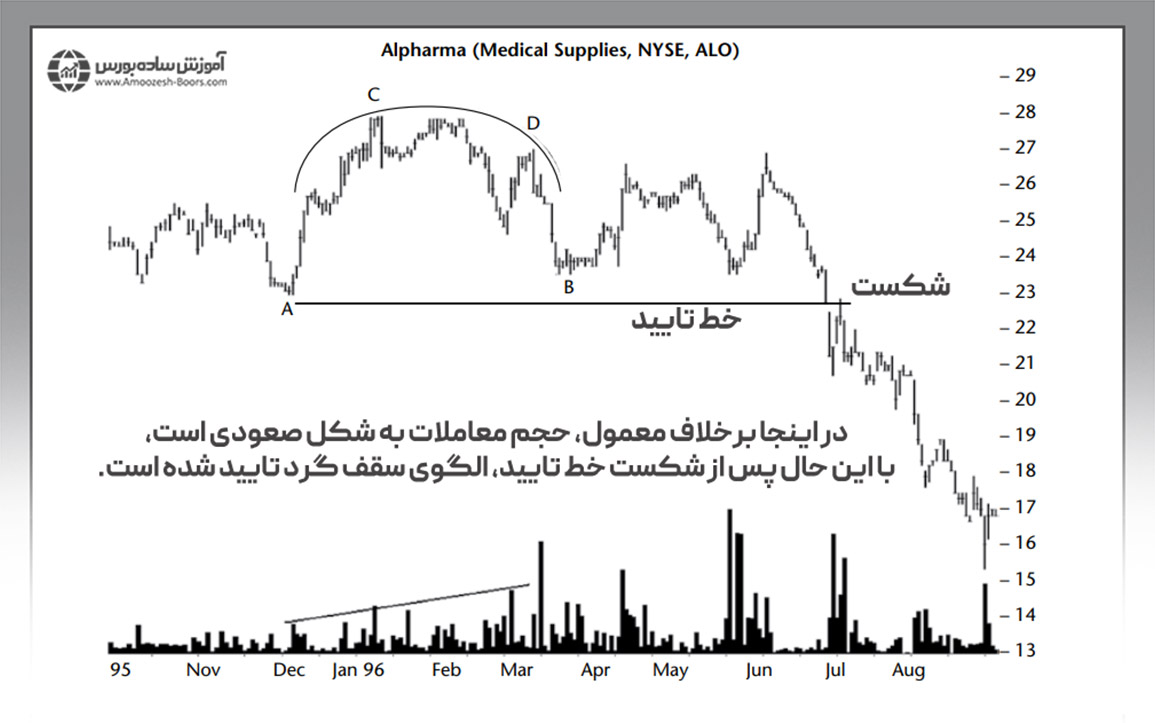

الگوی سقف گرد، یکی از انواع الگوهای برگشتی در تحلیل تکنیکال است که از نظر ظاهری مشابه یک کاسه برعکس یا U وارونه است. این الگو، در انتهای روندهای صعودی طولانی مدت ظاهر میشود و میتواند نشانهای احتمالی از برگشت قیمت در بازه بلندمدت باشند. الگوی سقف گرد که نقطه مقابل الگوی کف گرد است فرسایش آهستهی فشار خرید در نمودار قیمت را نشان میدهد. فشاری که در نهایت منجر به کاهش قیمت میشود.

نحوه شکلگیری الگوی سقف گرد و نحوه شناسایی آن در نمودار قیمت

الگوی سقف گرد اغلب در بازار سهام دیده میشود اما در سایر بازارهای مالی همچون فارکس و ارزهای دیجیتال نیز قابل مشاهده است. برای تشخیص این الگو به موارد زیر دقت کنید.

- روند صعودی تدریجی؛ در ابتدا نماد معاملاتی در یک روند صعودی قرار دارد.

- شکلگیری اوج قیمت؛ قیمت به قله جدیدی میرسد و یک سطح مقاومتی ایجاد میکند.

- شروع کاهش قیمت؛ پس از رسیدن قیمت به قله جدید، حرکت نزولی شروع شده و پس از شکسته شدن سطح حمایتی (لبه کاسه) الگو تایید میشود.

در اینجا نیز معمولا حجم معاملات به هنگام شکلگیری ابتدا و انتهای الگو بیشتر و در میانه کمتر از حد معمول است.

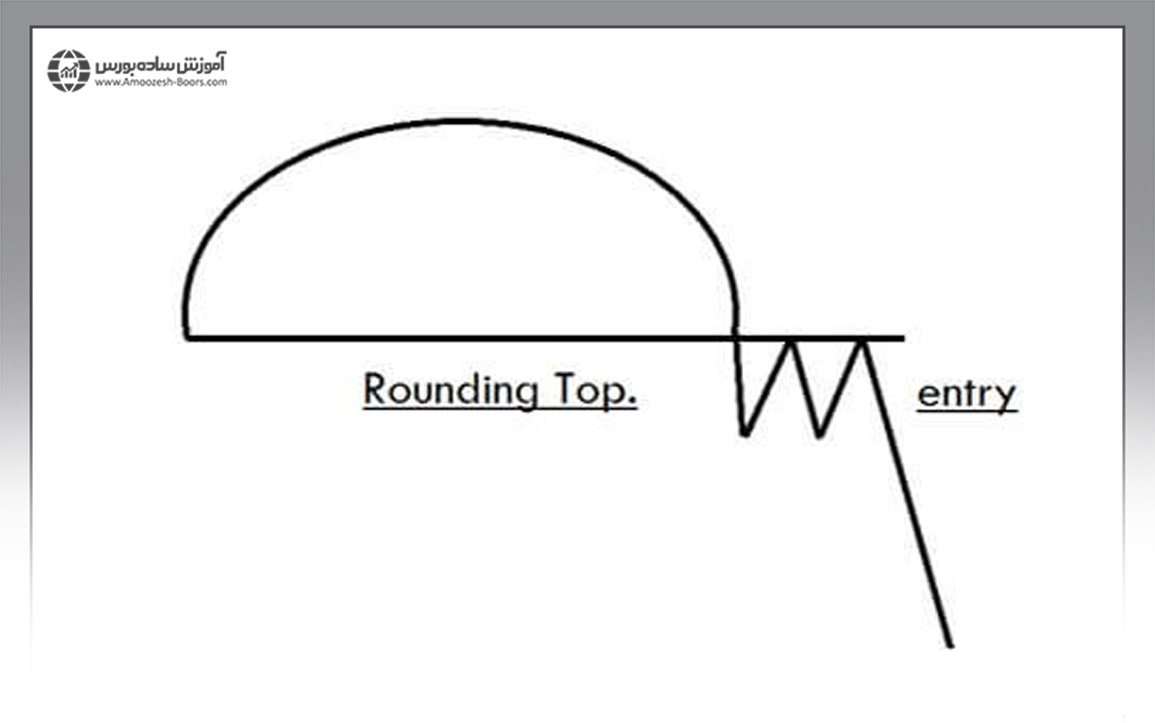

نحوه معامله کردن با الگوی سقف گرد

از آنجایی که الگوی سقف گرد، نسخه متضاد الگوی کف گرد است، تقریبا تمام نکاتی که پیش از این ذکر کردیم در این الگو نیز صادق است. در اینجا نیز میتوان برای گرفتن سیگنال ورود به معامله، از شکست خط حمایتی الگو استفاده کرد.

با این حال، از آنجایی که همواره احتمال وجود شکست جعلی (یا عدم توانایی تشخیص شکست به شکست اصولی) وجود دارد، برخی تریدرها پس از پولبک قیمت به این سطح و ادامه حرکت در مسیر نزولی، وارد پوزیشن فروش (Short) میشوند.

در نهایت باید به این نکته اشاره کنیم که این الگوها همیشه به این سادگی که توضیح دادیم، عمل نمیکنند. بدین معنی که ممکن است قیمت خط حمایت / مقاومت الگو را نشکند یا پس از شکست و حرکت جزیی، قیمت دوباره به مسیر قبلی خود برگردد.

بررسی مدلهای مختلف الگوی سقف گرد

الگوی سقف گرد به اشکال مختلفی در نمودار قیمت ظاهر میشود:

- الگوی سقف گرد کلاسیک: طی چند هفته تا چند ماه تشکیل شده و پس از یک روند صعودی ثابت، قلهای صاف و گرد مانند ایجاد میکند.

- الگوی سقف گرد کشیده: در بازه زمانی طولانیتری نسبت به الگوی قبلی شکل گرفته و قله کشیدهتری دارد.

- الگوی سقف گرد دوقلو: بازه زمانی این الگو مشابه نوع کلاسیک اما با تشکیل دو قله متمایز ظاهر میشود.

- الگوی سقف گرد پیچیده: تشکیل این الگو ممکن است چندین ماه به طول بیانجامد؛ شکل ظاهری الگو به علت وجود چندین قله و دره، ناهموار است.

- الگوی سقف گرد میان روزی: این الگو مشابه نوع کلاسیک است اما در بازه زمانی یک روز معاملاتی ظاهر میشود.

چه ابزارهایی را میتوان در ترکیب با الگوی سقف و کف گرد به کار برد؟

ترکیب ابزارها و مفاهیم تحلیل تکنیکال و بنیادی به نوع استراتژی معاملهگر وابسته است. با این حال، تریدرها معمولا از اندیکاتورهایی مانند RSI و OBV و مفاهیمی همچون سطوح حمایت و مقاومت در الگو (که منجر به تایید الگو میشوند) و برگشت قیمت از این نواحی استفاده میکنند.

سخن پایانی

در این مقاله به الگوی سقف و کف گرد پرداخته و دانستیم الگوی سقف گرد، نشانهای از تغییر تدریجی قیمت از حرکت صعودی به نزولی و الگوی کف گرد نیز نشانهای از تغییر تدریجی حرکت قیمت از روند نزولی به صعودی است. با این حال این الگوها همیشه عمل نمیکنند. بنابراین برای سرمایه گذاری و معامله کردن نباید به تنهایی از آنها استفاده کنید. درعوض، باید از یک استراتژی معاملاتی جامع که ترکیب مناسبی از ابزارها و مفاهیم را در بر گرفته باشد، استفاده کنید. استراتژی جامع معاملاتی CTS که توسط استاد هومن مقراضی پایهگذاری شده است از موفقترین استراتژیهای موجود در بازارهای مالی است که تاکنون چندین بار اصلاح شده و سودآوری آن به اثبات رسیده است. شما نیز میتوانید از این استراتژی (در بازارهای فارکس و ارزهای دیجیتال) یا سایر استراتژیهای معاملاتی معتبر استفاده کنید.

جهت آشنایی با سایر الگوهای کلاسیک قیمت از مقالات زیر استفاده کنید.

سوالات متداول

۱- الگوی Rounding Top چیست؟

الگوی Rounding Top یا سقف گرد، یکی از انواع الگوهای برگشتی و به شکل U وارونه است که در انتهای روندهای صعودی و در بازههای طولانی مدت شکل میگیرد؛ پس از تایید الگو، قیمت از حرکت صعودی به سمت حرکت نزولی تغییر جهت میدهد.

۲- الگوی Rounding Bottom چیست؟

الگوی Rounding Bottom یا کف گرد، یکی از انواع الگوهای برگشتی و به شکل U است که در انتهای روندهای نزولی و در بازههای طولانی مدت شکل میگیرد؛ پس از تایید الگو، قیمت از حرکت نزولی به سمت حرکت صعودی تغییر جهت میدهد.

۳- آیا الگوی کف و سقف گرد فقط در بازار سهام ظاهر میشوند؟

خیر. این الگوها به غیر از بازار سهام در سایر بازارهای مالی همچون فارکس، بورس و ... نیز قابل مشاهده هستند.