ریچارد دریهاوس (Richard Driehaus)، یکی از تریدرهای برتر جهان است که از طریق خرید و فروش سهام در بازار بورس، ثروت زیادی هم برای خود و هم برای کسانی که در صندوقهای تامینی شرکتِ او سرمایهگذاری کرداند، به دست آورده است. او علاوه بر مدیریت صندوق، به عنوان یک فرد خیر و کسی که با کمکهای مالیاش به توسعه هنر و فرهنگ کمک کرده است نیز شناخته میشود. دریهاوس پدر استراتژی مومنتوم و جزء اولین کسانی است که از این استراتژی در صندوقهای شرکت خود استفاده کرده است. در ادامه وقایع مهم زندگی دریهاوس و استراتژی معاملاتی او در بازار سهام را بررسی خواهیم کرد.

«دانش اقتصادی و سرمایهگذاری مهمترین مهارتهایی هستند که باید در زندگی بیاموزید.»

هومن مقراضی

ریچارد دریهاوس تریدر برتر بورس، مدیر صندوق سرمایهگذاری و رئیس شرکت «مدیریت سرمایه دریهاوس» است. شرکتی که دارایی تحت مدیریت او در سال ۲۰۲۱ میلادی معادل ۱۳.۲ میلیارد دلار بوده است.

دریهاوس از جمله افرادی است که کار خرید سهام را در نوجوانی آغاز کرد و به دلیل تجربههای ناموفقی که در این زمینه داشت، تصمیم به مطالعه و یادگیری ساختار بازارهای مالی گرفت. در نهایت پس از فارغالتحصیلی از دانشگاه و شروع فعالیت در بازارهای مالی، بازدهی بالایی برای خود و حسابهای معاملاتیِ شرکتهایی که در آنها مشغول به کار میشد، به دست میآورد.

«همه میخواهند ثروتمند شوند اما تعداد کمی از افراد حاضر هستند به خاطر آن تلاش کنند.»

ریچارد دریهاوس

|

سال |

وقایع مهم زندگی |

|

۱۹۶۵ و ۱۹۷۰ |

دریافت مدرک کارشناسی و کارشناسی ارشد در رشته «بازرگانی» |

|

۱۹۶۸- ۱۹۷۳ |

شروع فعالیت در بازارهای مالی به عنوان «تحلیلگر تحقیقاتی» |

|

۱۹۷۳- ۱۹۷۹ |

فعالیت به عنوان «مدیر تحقیقات» در شرکتهای مختلف |

|

۱۹۷۹ |

تاسیس یک کارگزاری تحقیقاتی با نام شرکت «اوراق بهادار دریهاوس» |

|

۱۹۸۲ |

تاسیس شرکت «مدیریت سرمایه دریهاوس» و شروع فعالیت به عنوان مدیر ارشد سرمایهگذاری در این شرکت تا زمان مرگش در سال ۲۰۲۱ |

|

۲۰۰۰ |

قرار گرفتن نام او در لیست ۲۵ فردی که در ۱۰۰ سال گذشته بیشترین تاثیر را در صنعت صندوقهای سرمایهگذاری مشترک داشتهاند. |

|

۲۰۰۲ |

دریافت مدرک دکترای افتخاری از دانشگاه «دی پاول» |

ریچارد دریهاوس، در سال ۱۹۴۲ در شیکاگو متولد شد. او در نوجوانی به بازار سهام علاقهمند شد و در سن ۱۴ سالگی با سرمایه ۱۰۰۰ دلاری که از طریق پخش روزنامه به دست آورده بود، اولین سهام خود را خریداری کرد. از آنجایی که هیچ کدام از سرمایهگذاریهای او در این دوران موفق نبودند، دریهاوس تصمیم گرفت نحوه خرید و فروش سهام را یاد بگیرد.

به همین دلیل بود که از طریق مطالعه خبرنامههای سهام و مجلههای تخصصی در حوزه بازارهای مالی به خودآموزی روی آورد. دریهاوس پس از فارغالتحصیلی از کالج، به عنوان یک تحلیلگر تحقیقاتی در یک شرکت استخدام شد. اما با وجود علاقهای که به این شغل داشت، با نادیده انگاشتن توصیههای معاملاتیاش توسط شرکت از این کار ناامید شد.

در سال ۱۹۷۰، در حالی که دریهاوس در بخش معاملات سازمانی شرکت بِکِر (A. G. Becker) مشغول به کار بود، اولین شانس خود برای مدیریت پول در یک حساب معاملاتی را به دست آورد. در همین زمان بود که متوجه شد که ایدههای او در خصوص ترید کردن در عمل بسیار بهتر از آن است که او جرات باور کردنش را داشته باشد.

ریچارد دریهاوس پس از ترک شرکت بکر، در شرکتهای زیادی به عنوان مدیر تحقیقات فعالیت کرد تا اینکه در سال ۱۹۸۰ میلادی، شرکت خود را راهاندازی کرد.

از سال ۱۹۸۰ تا ۱۲ سال پس از آن، میانگین بازدهی سالانه شرکت دریهاوس، بیشتر از ۳۰٪ بود. در حالی که بازدهی شاخص S&P 500 در همان مدت، معادل ۱۶.۷ ٪ بود. شاید تصور کنید که عملکرد خوب دریهاوس به علت بازدهی بالای شرکتهای کوچک سهامی بوده است اما بد نیست بدانید که در طی همین مدت شاخص راسل ۲۰۰۰ (Russell 2000 Index) حدود ۱۳.۵٪ بازدهی داشته است.

ریچارد دریهاوس در سال ۱۹۹۰ میلادی، صندوق دیگری در شرکت مدیریت سرمایه خود با نام صندوق مشارکتیِ «صعودی و نزولی» (Bull and Bear) راهاندازی کرد. همان طور که از نام صندوق مشخص است هدف از ایجادِ این صندوق، متعادل کردن معاملات خرید و فروش (Long and Short) و حذف تاثیرِ روند عمومی بازار سهام بود. در این حالت با انجام معاملات دوطرفه در بازار سهام، تاثیرِ روند مثبت یا منفی بورس از بین میرود. از سایر نکاتِ جالب مربوط به این صندوق میتوان به موارد زیر اشاره کرد:

سهمهایی که از دیدگاه دریهاوس پتانسیل رشد درآمد و قیمت دارند، ممکن است نسبت P/E بالایی داشته باشند. او معتقد است که محدود کردن خرید سهام به سهمهایی که نسبت P/E متوسط یا کوچک دارند، بسیاری از فرصتهای کسب سود را در بازار از بین میبرد.علاوه بر این او به هنگام انتخاب سهام، از سهمهایی استفاده میکند که کمتر مورد توجه تحلیلگران بازار هستند. چون معتقد است فرصت کسب سود در چنین سهمهایی بیشتر است.

اطلاعات مربوط به قیمت و درآمد سهم از مهمترین فاکتورهای انتخاب سهام به شمار میآیند. از آنجایی که تعداد شرکتهای پذیرفته در بورس ایران بسیار زیاد است، یافتن سهمی با پتانسیل بالای سوددهی در آینده بسیار زمانبر است. پیشنهاد میکنیم با مراجعه به بخش تحلیل ۳۰۰ سهم بورس تهران، سهمهایی با پتانسیل رشد بالا در آینده انتخاب کنید. با استفاده از این بخش میتوانید به آخرین گزارشات و صورتهای مالی نمادهای مهم بازار سرمایه ایران به همراه به روزترین تحلیل تکنیکال این نمادها دسترسی داشته باشید.

رویکرد تحلیلی دریهاوس در انتخاب سهام مبتنی بر تحلیل فاندامنتال یا بنیادی است. با این حال او برای تایید تحلیل و به دست آوردن زمانبندی مناسب برای خرید سهام از تحلیل تکنیکال نیز استفاده میکند. علاوه بر این او سهامی را انتخاب میکند که قیمت آن در حال افزایش بوده و قدرت نسبی بالایی نشان میدهد. به عبارت دیگر دریهاوس سهامی را انتخاب میکند که نزدیک به سقف (High) اخیر خود باشد. بدین طریق او اطمینان خواهد یافت که در یک روند صعودی قرار گرفته و میتواند به رشد آینده قیمت امیدوار باشد.

این رویکرد درست برخلاف دیدگاه بسیاری از سرمایهگذاران است؛ سرمایهگذارانی که تنها نسبت P/E پایین و رسیدن به کف قیمت را معیارهای مناسبی برای خرید سهام میدانند. به عبارت دیگر رویکرد معاملاتی ریچارد دریهاوس از دیدگاه اغلب مردم، ناخوشایند است.

هنگامی که اخبار مهمی با احتمال تاثیر صعودی در سهام منتشر میشود، دریهاوس برخلاف اغلب معاملهگران که منتظر واکنش بازار به قیمت میمانند، دست به کارِ خریدِ سهام میشود. در واقع اگر اخبار صعودی از دیدگاه دریهاوس مهم و قابل توجه باشند او تنها راه را خرید سهام میداند.

او معتقد است اگر از رویکرد محتاطانه استفاده کنید، به احتمال زیاد فرصت کسب سود از حرکت صعودی سهام را از دست خواهید داد. علاوه بر این اگر اخباری منتشر شوند که تاثیری منفی بر سهام داشته باشند، حتی در صورت کاهش شدید قیمت در طی یک روز، دریهاوس ترجیح میدهد سهام خود را به فروش برساند.

ریچارد دریهاوس؛ کسب سود فراوان از درصدِ کمِ معاملات

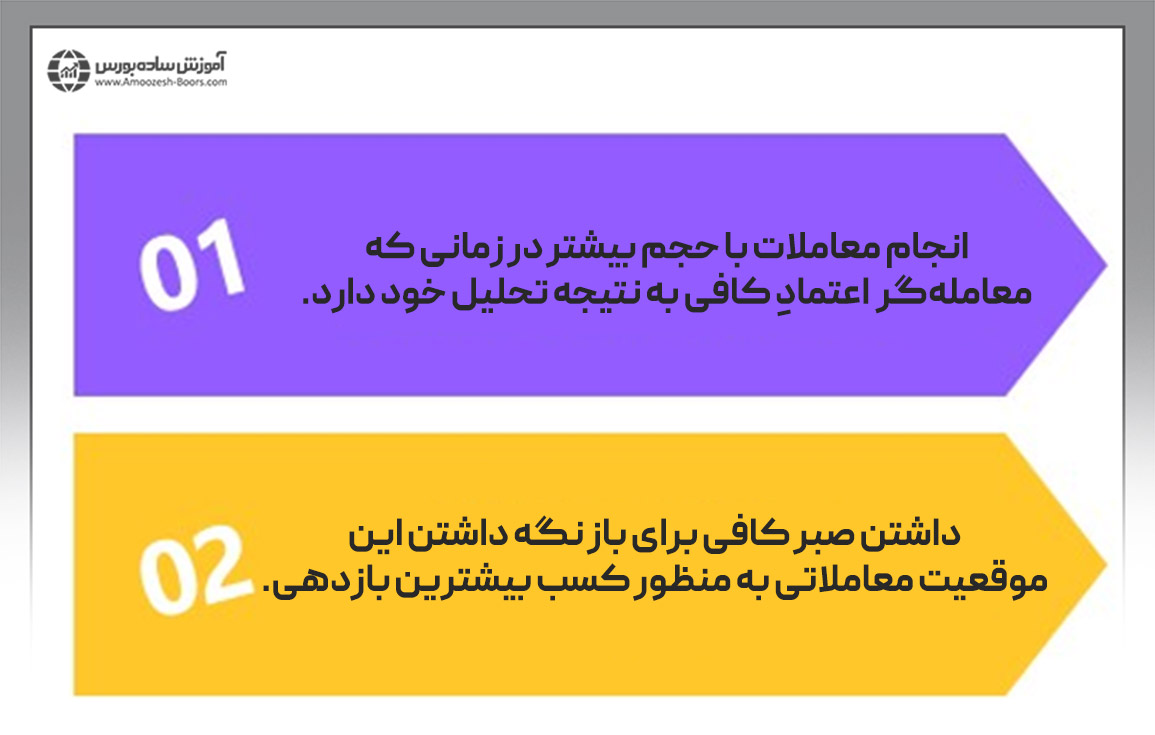

بازدهی بالای دریهاوس از درصد کمی از معاملات او به دست آمده است. بنابراین میتوان این طور نتیجهگیری کرد که لازم نیست همیشه در خصوص معاملات یا انتخاب سهام حق با شما باشد، بلکه لازم است در مواقعی که حق با شماست به نحو احسن و به جهت کسب بیشترین بازدهی از فرصت به دست آمده، استفاده کنید. برای دستیابی به بازدهی بالا با استفاده از این روش باید دو نکته را در نظر داشت:

البته این نکته را نیز در نظر داشته باشید که باید از وسوسه نگهداری سهام پس از دو یا سه برابر شدن قیمت آن، اجتناب کنید حتی اگر تحلیل تکنیکال و فاندامنتال، اهداف قیمتی بالاتری به شما نشان دهند.

به نقل از وبسایت اینوستوپدیا، «اگرچه ریچارد دریهاوس اولین تریدری نبود که از روش مومنتوم استفاده میکرد اما اولین کسی بود که این روش را به استراتژی تبدیل کرد و از آن در صندوقِ سرمایهگذاری شرکتِ خود استفاده کرد.

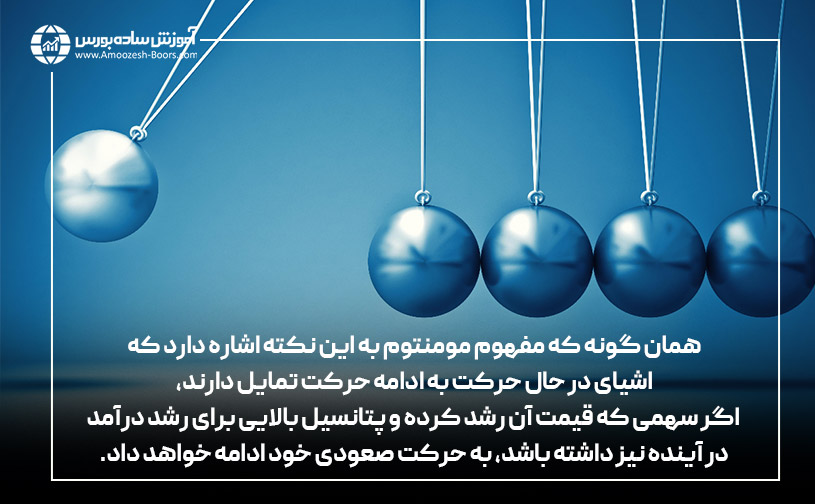

فلسفه او در استراتژی مومنتوم بر پایه «خرید در قیمت بالا و فروش در قیمت بالاتر» بود. از دیدگاه او، درآمد حاصل از این روش بیشتر از روشی است که در آن سهام در کف قیمتی خریداری میشود و پس از آن باید به انتظار ارزشگذاری دوباره بازار نسبت به این سهام بود. اغلب تکنیکهایی که او استفاده میکرد امروزه به عنوان اصول استراتژی مومنتوم شناخته میشوند.»

البته استراتژیهای معاملاتی متعددی در بازارهای مالی وجود دارند که سودآوری آنها طی سالها استفاده در شرایط مختلف بازار، اثبات شده است. استراتژی CTS یکی از این استراتژیها است که ابتدا رویکرد فاندامنتال و اقتصاد کلان را به منظور شناسایی روندهای بزرگ به کار گرفته و در مرحله بعدی با استفاده از تحلیل تکنیکال و پرایس اکشن، نقاط چرخش بازار (تغییر جهت بازار از صعودی به نزولی یا برعکس) را شناسایی میکند.

در نهایت بهترین نقاط ورود و خروج با استفاده از اصول مدیریت ریسک و روانشناسی تعیین میشوند. جهت کسب اطلاعات بیشتر در خصوص این استراتژی که قابلیت استفاده از آن در تمام معاملات فارکس (ارزهای خارجی، سهام خارجی، ارزهای دیجیتال، طلا، نفت و ...) وجود دارد به این قسمت مراجعه کنید.

مهمترین توصیه ریچارد دریهاوس جهت کسب موفقیت در تمام بازارهای مالی، توسعه فلسفه و دیدگاه خود نسبت به بازار است. از دیدگاه او، معاملهگران میتوانند با انجام تحقیقات دقیق و راستیآزمایی آنها به یک رویکرد مشخص نسبت به بازار دست پیدا کنند. رویکردی که در روزهای سخت بازار بسیار کاربردی خواهد بود.

ریچارد دریهاوس به جز فعالیت در بازارهای مالی، فعالیتهای بسیاری در زمینه بشردوستی، فرهنگ، هنر و ... انجام داده است. در ادامه به نقل از وب سایت ویکی پدیا به این خدمات اشاره میکنیم:

ریچارد دریهاوس، یکی از موفقترین تریدرهای جهان است که توانسته با رویکرد خاصِ خود به بازار سهام و استفاده از استراتژی مومنتوم به ثروت زیادی دست پیدا کند. ثروتی که بخشی از آن را به فعالیتهای هنری و خیریه اختصاص داده است. امید است شما نیز بتوانید با کسب مهارت تریدنیگ در بازار مالی دلخواه خود از بورس گرفته تا فارکس یا ارزهای دیجیتال به ثروت دست یابید.

پیشنهاد میکنیم جهت آشنایی با سایر تریدرهای برتر جهان مقالات زیر را نیز مطالعه بفرمایید.

ریچارد دریهاوس از هر دو تحلیل تکنیکال و فاندامنتال جهت خرید و فروش سهام استفاده میکند.

ریچارد دریهاوس با نام پدرِ استراتژی مومنتوم شناخته میشود. این استراتژی بر مبنای خرید سهام در قیمت بالا و فروش آن در قیمتهای بالاتر استوار است.

لینک کوتاه این مقاله: https://amoozesh-boors.com/i/rdri

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

ImanMandy

1402-10-22سلام آیا کتابی توسط ریچارد دریهاوس منتشر شده؟

مدیر وبسایت

1403-02-30با سلام و احترام فراوان خدمت شما دوست عزیز، ریچارد دریهاوس هیچ کتابی منتشر نکرده است، اما اصول و استراتژی های سرمایه گذاری او طی سال ها در نشریات سرمایه گذاری مختلف و مصاحبه های رسانه ای مورد بحث و تحلیل قرار گرفته است.