ویلیام دلبرت گان (William Delbert Gann) که با نام دابلیو دی گان (W.D. Gann) نیز شناخته میشود، یک تریدر و تحلیلگر مشهور و فعال در اوایل تا اواسط قرن بیستم بود. او بیشتر به دلیل توسعه روشهای تحلیل تکنیکال با استفاده از هندسه و اَسترولوژی، شناخته میشود. مشهورترین روش او شامل زوایای گن (Gann Angles) و بادبزن گن (Gann Fans) هستند. او به وفور در مورد روشهای معاملاتی خود نوشته و این نوشتهها موضوع بسیاری از بحثها و انتقادات بودهاند. با وجود این، بسیاری از آنها حتی امروز نیز مورد استفاده قرار میگیرند.

در این مقاله علاوه بر بررسی سبک سرمایه گذاری و اندیکاتورهای ویلیام دلبرت گان، زندگینامه او را نیز بررسی خواهیم کرد.

زندگینامه ویلیام دلبرت گان

ویلیام گن در سال 1878 در ایالت تگزاس به دنیا آمد. او به عنوان فرزند ارشد خانوادهای 10 نفره، بخش عمده دوران جوانی خود را با تحصیلات بسیار اندک در مزرعه خانوادگی سپری کرد. گن فردی خود آموخته بود که خواندن و نوشتن را با مطالعه کتاب مقدس فرا گرفت. گن بعدها به به شهر کوچک تکسارکنا نقل مکان کرد و در یک شرکت کارگزاری مشغول به کار شد. درعین حال، او با شرکت در کلاسهای شبانه یک مدرسهی بازرگانی به ارتقای مهارتهای معاملاتی خود ادامه داد. گان تقریبا در همین زمان با همسر اول خود ازدواج کرد و صاحب دو فرزند شد.

فعالیت حرفهی ویلیام دلبرت گان در سال 1903 آغاز شد. او فعالیت خود را با معاملهی سهام و کالا در وال استریت آغاز کرد. دیری نپایید که تجارت برای دیگران را کنار گذاشت و در همان سال شرکت کارگزاری خود را با نام «دابلیو دی گان و شرکا» (W.D. Gann & Company) تاسیس کرد. وی این کارگزاری جدید به موفقیت قابل توجهی دست یافت.

- پیش بینی بحران اقتصادی سال 1907

یکی از قابل توجهترین موفقیتهای گن، پیشبینی بحران اقتصادی سال 1907 بود. این بحران مالی سه هفتهای منجر به هجوم مردم به بانکها و فشار شدید بر نقدینگی بانکهای شهر نیویورک شد. بحران 1907 با نامهای دیگری همچون بحران نیکرباکر (Knickerbocker Crisis) نیز شناخته میشود. شایعاتی وجود دارد که ویلیام دلبرت گان به واسطهی این بحران به سود هنگفتی دست یافت، اما هرگز صحت این شایعات تایید نشد. حدودا یک سال بعد، گن از همسر خود جدا شد و با زنی 10 سال جوانتر ازدواج کرد.

- کسب درآمد هنگفت از معاملهگری و آموزش

تا اواسط دهه 1930، ویلیام دلبرت گان هم به خاطر تیزبینی خود در معاملات و هم به دلیل درآمد قابل توجهی که از فروش آثار آموزشیاش به دست میآورد، به شهرت زیادی رسیده بود. او در اوایل دهه 50 زندگی خود بود که اقدام به خریدهای پرزرق و برق متعددی از جمله چندین هواپیمای شخصی و قایق تفریحی کرد. مشخص نیست که آیا همین مخارج هنگفت موجب طلاق او از همسر دومش در سال 1937 شد یا خیر. گن پس از طلاق نیز بر معاملات و نویسندگی خود تمرکز کرد و سرانجام در سال 1941 موفق به کسب جایگاهی در بورس معاملات اختیار و آتی شیکاگو (Chicago Board of Trade) شد و در سال 1944 با همسر سوم خود ازدواج کرد.

سرانجام ویلیام دلبرت گان شرکت معاملاتی و حق انتشار آثار خود را فروخت و به فلوریدا نقل مکان کرد. او در آنجا باقی عمر خود را با برگزاری دورههای آموزشی که تا 5000 دلار هزینه داشتند، گذراند. جالب است بدانید 5 هزار دلار آن زمان با معیارهای امروزی تقریبا معادل 50 هزار دلار است.

معرفی کتابها و آثار ویلیام دلبرت گان

ویلیام دلبرت گان در سال 1910 با نگارش مقالهای 30 صفحهای با عنوان «سفتهبازی، حرفهای سودآور» (Speculation A Profitable Profession) وارد عرصه نویسندگی شد. او طی سالهای فعالیت خود، طیف وسیعی از آثار را به رشته تحریر درآورد؛ از کتابهایی که در آنها به تشریح جزئی روشهای معاملاتی خود میپرداخت، تا داستانهای علمی تخیلی.

یکی از نمونههای قابل توجه آثار عملی تخیلی او، رمان «تونل هوایی» (The Tunnel Thru the Air) است که در سال 1927 منتشر شد. برخی خوانندگان این کتاب را پیشبینیای از جنگ جهانی دوم و حمله ژاپن به آمریکا میدانند. با این حال، لازم به ذکر است که خود گن هرگز چنین ادعایی نداشته است.

البته شهرت اصلی گن ناشی از آثار آموزشی اوست. از جمله این آثار میتوان به موارد زیر اشاره کرد:

- «گزینشگر سهام وال استریت» (Wall Street Stock Selector) در سال 1930

- «تشخیص دهنده جدید روند سهام» (New Stock Trend Detector) در سال 1936

- «چگونه از کالاهای اقتصادی سود کسب کنیم» (How to Make Profits in Commodities) در سال 1941

- «چگونه در معاملات با پوت و کال سود کسب کنیم» (How to Make Profits Trading IN Puts And Calls) در سال 1941

اصول سرمایه گذاری ویلیام دلبرت گان

ویلیام دلبرت گان با کشف چیزی که آن را «عامل زمانی بازار» (Market Time Factor) مینامید، به یکی از پیشگامان حوزه تحلیل تکنیکال تبدیل شد. او برای سنجش استراتژی جدیدش، دو حساب معاملاتی با سرمایه 300 و 150 دلار افتتاح کرد. نتیجه خارقالعاده بود: گان توانست در تنها سه ماه از حساب 300 دلاری، 25,000 دلار سود کسب کند! علاوه بر این، او در 30 روز معامله، از حساب 150 دلاری خود نیز 12,000 دلار سود به دست آورد. پس از تایید این نتایج، شهرت او در وال استریت به عنوان یکی از بهترین پیشبینیکنندگان بازار مالی به گوش همگان رسید. اما راز موفقیت این تکنیکها چه بود؟

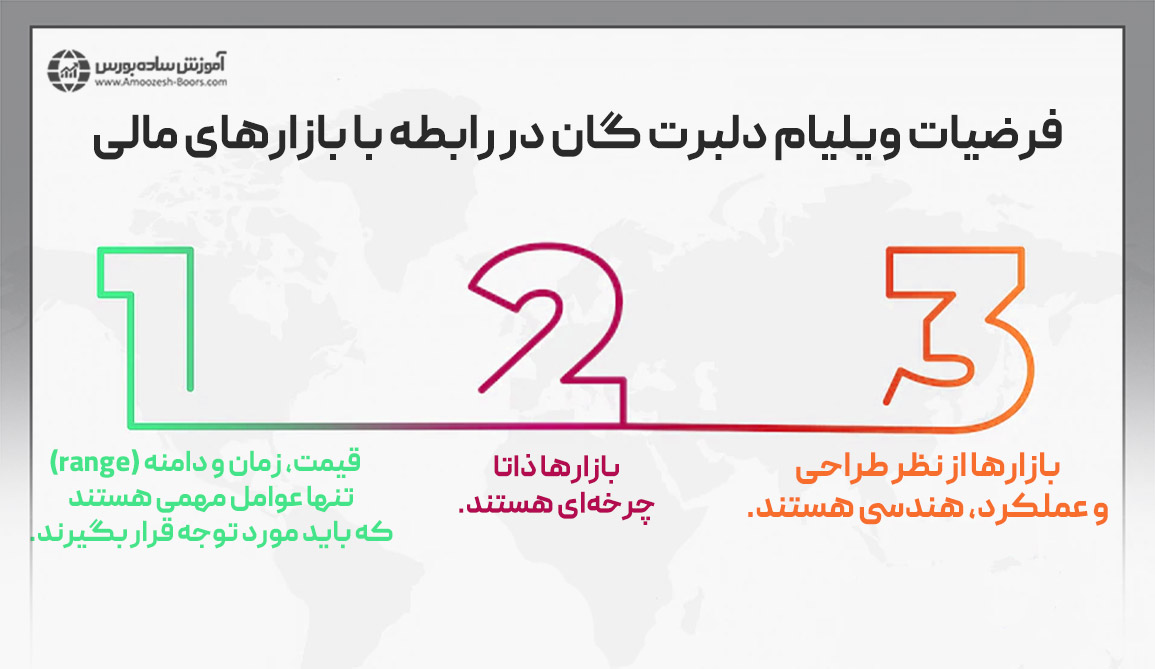

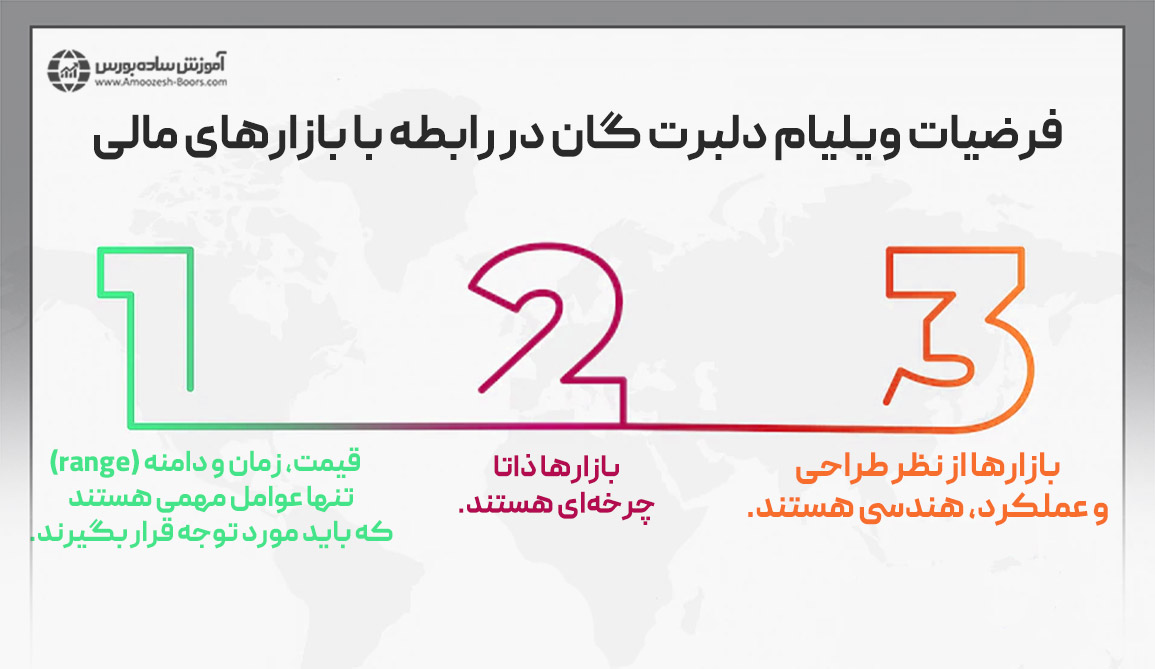

گان پیشبینیهای خود در مورد نوسانات قیمت را بر سه فرض بنا نهاده بود:

با تکیه بر این سه اصل، استراتژیهای گان حول سه محور اصلی قرار داشت:

یکی از استراتژیهای معاملاتی موفقی که در زمان کنونی سودآوری آن به اثبات رسیده، استراتژی CTS یا استراتژی جامع معاملاتی است که توسط هومن مقراضی پایهگذاری شده است. در این استراتژی که نمونههای موفق آن در معاملات مختلف فارکس وجود دارد، بر اساس تحلیل تکنیکال، فاندامنتال، مدیریت ریسک و روانشناسی معاملات در ۵ مرحله مختلف بهترین نقاط ورود به معامله و خروج از آن شناسایی میشوند:

- تشخیص روند اصلی بازار (تحلیل فاندامنتال، تئوری امواج میجر و اینترمدیت و ...)

- تشخیص مناطق PRZ (خطوط حمایت و مقاومت، الگوهای کلاسیک بازگشتی و ...)

- اعتبارسنجی مناطق PRZ (پرایس اکشن، واگرایی و ...)

- مدیریت ریسک (تعیین حد ضرر و مدیریت آن، محاسبه حجم معامله و ...)

- روانشناسی معاملات (کنترل احساسات، پایبندی به استراتژی و ...)

اهمیت اعداد و چرخهها برای ویلیام دلبرت گان

ویلیام دلبرت گان معتقد بود که فعالیت بازار به نقاط ارجاع تاریخی (Historical Reference Points) وابسته است. او با مطالعه هندسه و اَسترولوژی (Astrology)، تکرار وقایع و اعداد خاصی در چرخههای زمانی بازار را مشاهده نمود و بر اساس این یافتهها، شاخصهای تحلیلی خود را توسعه داد. در همین راستا، گن ادعا داشت که اکثر روندهای بازار در دورههای سه روزه، سه هفتهای یا سه ماهه رخ میدهند.

او همچنین 365 روز سال را چرخه ای مهم تلقی میکرد که دایره ای 360 درجه ای را ایجاد میکند. این دایره بر روی چارت قیمت، زوایایی با مقادیر 45، 90، 120، 135، 180، 225، 240، 270، 315 و 360 درجه را پدید میآورد که میتوان از آنها برای ترسیم و پیش بینی روندها استفاده کرد.

ویلیام دلبرت گان چرخههای 60 و 90 ساله را نیز دنبال میکرد. او متوجه شد که دوره جنگ در 1869 وحشت ایجاد کرد و 60 سال بعد، شاهد وحشت دیگری در 1929 بودیم. برخی منابع ادعا میکنند که گن با انتشار مقالهای در نوامبر 1928، پایان بازار صعودی بزرگ دهه 1920 که در 3 سپتامبر 1929 اتفاق افتاد، را پیش بینی کرده بود. همچنین جالب است بدانید گن برای سال 2019، یعنی درست 90 سال پس از بحران مالی 1929، احتمال وقوع یک بحران مالی دیگر را پیش بینی کرده بود.

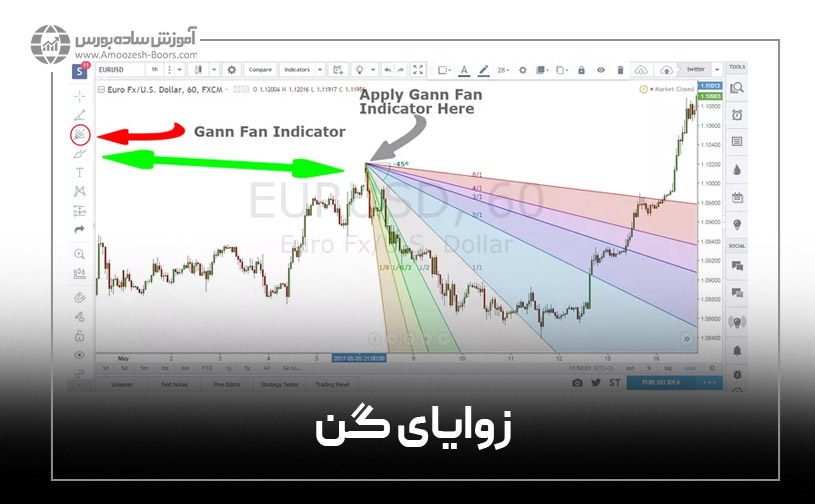

بادبزن گن (Gann Fans) یا گن فن چیست؟

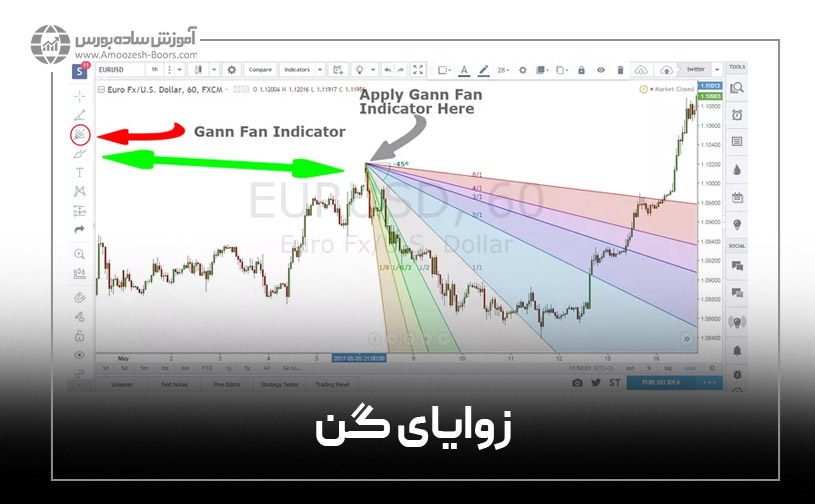

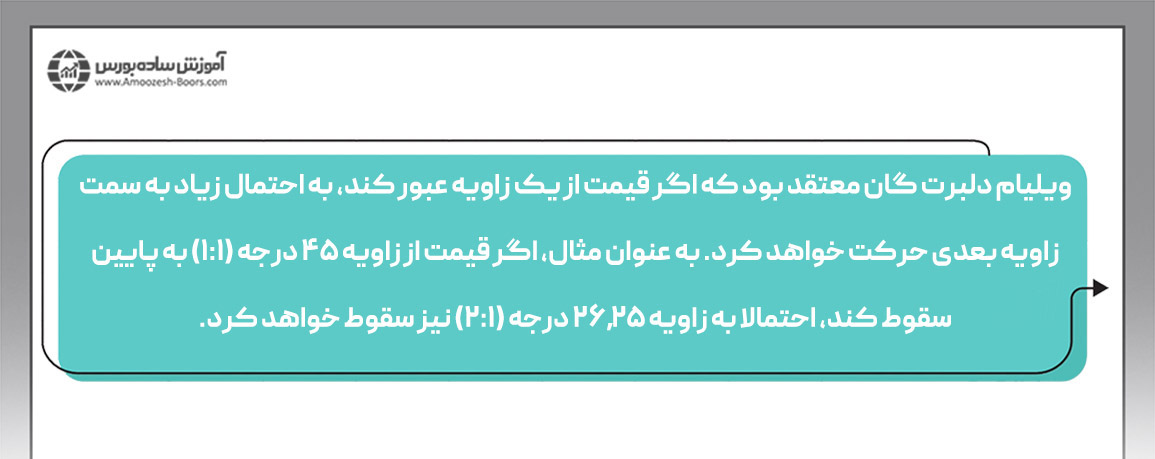

به نقل از اینوستوپدیا، بادبزن گن نوعی تحلیل تکنیکال و بر این ایده استوار است که بازار ذاتا بر مبنای هندسه و به صورت چرخهای عمل میکند. یک گن فن از مجموعهای از خطوط تشکیل شده است که به زوایای گن (Gann Angles) معروف هستند. این زوایا روی چارت قیمت قرار داده میشوند تا سطوح احتمالی حمایت و مقاومت را نشان دهند. تصویر نهایی به تحلیلگران تکنیکال کمک میکند تا تغییرات قیمت را پیش بینی کنند.

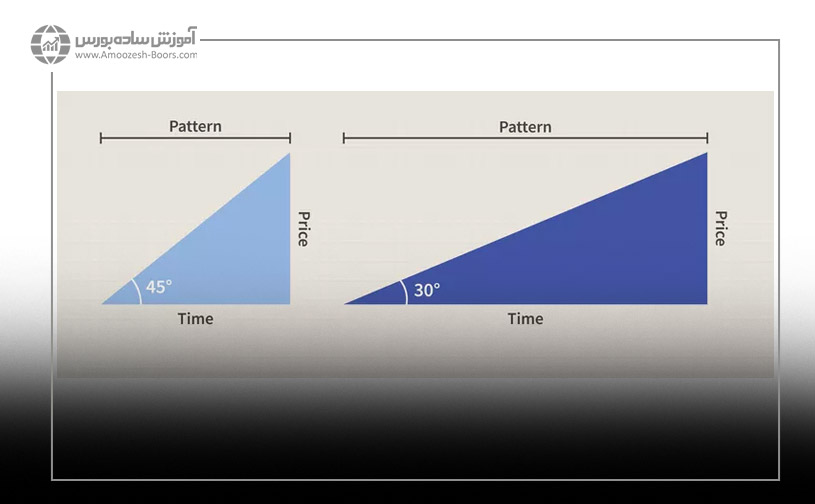

استفاده از بادبزن گن نیازمند فرمول خاصی نیست، اما درک درجات شیب الزامی است. یک کاغذ با خانههای شبکهای (مربعهای کوچک و با اندازه یکسان) را تصور کنید. اگر قیمت در یک بازه زمانی (یک خانه = یک واحد زمانی)، به اندازه ارتفاع همان خانه افزایش یابد، میتوان خطی را از پایین سمت چپ به بالای سمت راست خانه ترسیم کرد. درجه شیب این خط 45 درجه خواهد بود.

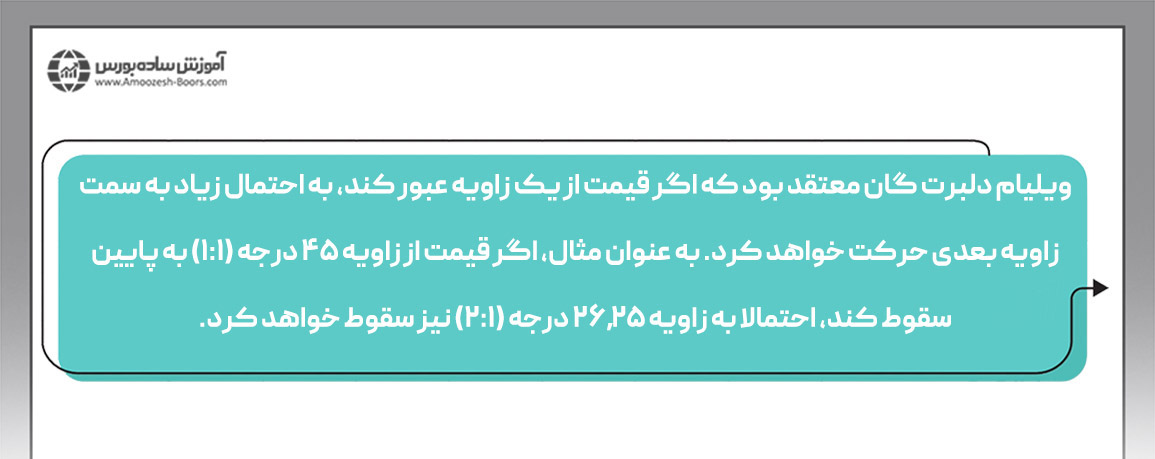

اگر افزایش قیمت به اندازه دو خانه (دو واحد زمانی) طول بکشد (2:1)، زاویه صعود کمتر از 45 درجه خواهد بود. اگر قیمت در همان بازه زمانی (یک واحد زمانی)، دو برابر ارتفاع یک خانه افزایش یابد (1:2)، این زاویه نسبت به 45 درجه تندتر خواهد بود. بادبزن گن زوایایی را بر اساس نسبتهای حرکت قیمت به زمان را در نظر میگیرد که 1:8، 1:4، 1:3، 1:2، 1:1، 2:1، 3:1، 4:1 و 8:1 را شامل میشوند. برای مثال 1:8 به این معنی است که قیمت در هر دوره زمانی هشت واحد بالا میرود. 3:1 نیز به این معنی است که سه دوره زمانی طول میکشد تا یک واحد قیمت حرکت کند. جهت حرکت نیز میتواند صعودی یا نزولی باشد.

نظریه گن مهم ترین زاویه را خطی میداند که یک واحد قیمت را برای یک واحد زمان نشان میدهد؛ یعنی همان زاویه 1:1 با شیب 45 درجه است. البته تحلیلگری که از بادبزن گن استفاده میکند، میتواند هر نسبتی را که میخواهد به کار بگیرد. برای مثال یک واحد در روز برای شاخص S&P 500 یک حرکت بسیار کوچک است. بنابراین، تحلیلگر میتواند نسبت را روی 10 واحد یا 30 واحد در روز ثابت کند تا 1:1 یا همان زاویه 45 درجه خود را به دست بیاورد.

بادبزن گن و زوایای گن چطور کار میکند؟

بادبزن گن از مجموعهای خطوط مورب تشکیل شده است که برای تشخیص جهت و قدرت روند به معاملهگران کمک میکند. این خطوط زاویه دار (زوایای گن) بالا و پایین یک خط مرکزی با زاویه 45 درجه کشیده میشوند تا به تعیین جهت و قدرت روند کمک کنند.

خط 45 درجه به عنوان خط 1:1 شناخته میشود، زیرا زمانی که قیمت در هر واحد زمان یک واحد بالا یا پایین میرود، قیمت با زاویه 45 درجه افزایش یا کاهش مییابد. تمام خطوط دیگر در گن فن، بالای خط 1:1 و پایین آن کشیده میشوند. معاملهگران میتوانند در بادبزن گن تعداد متغیری از خطوط بالا و پایین را مورد استفاده قرار دهند.

در هر دو روند صعودی و نزولی، خط 1:1 میتواند به شناسایی تغییر روند کمک کند. خطی که زیر خط 1:1 باقی میماند، نزولی در نظر گرفته میشود. خطی که بالای خط 1:1 باقی میماند، صعودی در نظر گرفته میشود. بنابراین، خط 1:1 میتواند به عنوان روشی برای شناسایی سطوح مقاومت و حمایت عمل کند.

البته باید افزود که کاهش قیمت به زیر 1:1 لزوما به معنای پایان روند صعودی نیست. برای مثال قیمت ممکن است در سطح 2:1 به حمایت برسد و سپس به روند صعودی خود ادامه دهد. با این حال، سقوط به زیر 1:1 میتواند نشان دهنده ضعف کوتاه مدت باشد.

روش ترسیم زوایای گن چگونه است؟

همانند هر روش تحلیلی دیگری، تسلط بر زوایای گن نیازمند تجربه و تمرین است. نتایج حاصل از این روش برای افراد مختلف متفاوت خواهد بود. برخی افراد، مانند خود ویلیام دلبرت گان، با استفاده از این تکنیک به موفقیتهای چشمگیری دست مییابند، در حالی که افراد دیگر ممکن است نتایج ضعیفتری را تجربه کنند. با این حال، اگر از این سیستم به درستی استفاده شود میتوان به بازدههای بالاتر از حد متوسط دست یافت.

1 - تعیین واحدهای زمانی: انتخاب واحد زمانی دقیق فرآیندی تجربی است. برخی با بررسی چارت و توجه به فواصل تغییر قیمت، واحدی برای زمان تعریف میکنند. سپس با رسم زوایای گن، صحت محاسبات خود را ارزیابی میکنند. معمولا برای این کار از چارتهای میان مدت (یک تا سه ماهه) به جای بلندمدت (چند ساله) یا کوتاه مدت (یک تا هفت روزه) استفاده میشود. دلیل این انتخاب آن است که اغلب، چارتهای میان مدت الگوهای بیشتری را نشان میدهند.

2 - تعیین نقطه اوج یا فرود قیمت برای رسم خطوط: این مرحله نیز فرآیندی تجربی بوده و متداولترین روش آن، استفاده از ابزارهای تحلیل تکنیکال مانند سطوح فیبوناچی (Fibonacci Levels) یا پیوت پوینت است. خود گن نیز از روشی که «ارتعاشات» (Vibrations) مینامید، استفاده میکرد که نتیجه آن، با تحلیل چارت بر اساس نظریههایی مانند فیبوناچی به دست میآمد.

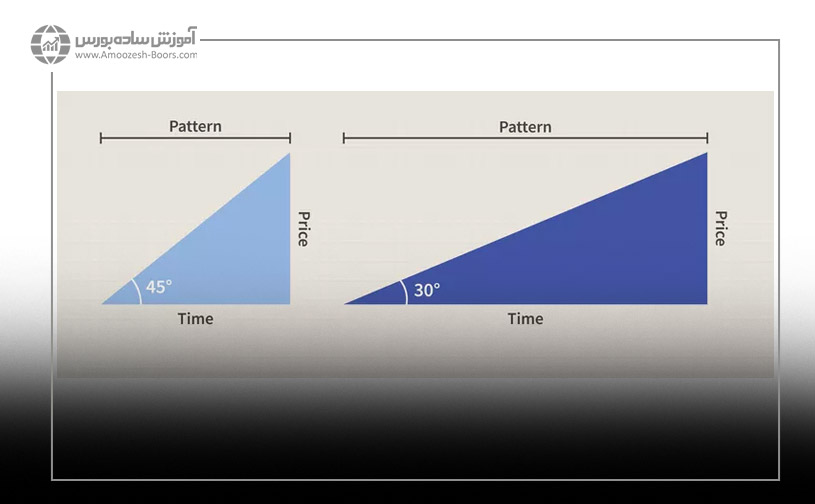

3 - انتخاب الگوی مناسب: دو الگوی رایج عبارتند از 1x1 (شکل سمت چپ) و 2x1 (شکل سمت راست) این الگوها صرفا شیب خط را مشخص میکنند. به عنوان مثال، شیب الگوی 1x2 نصف شیب الگوی 1x1 است. اعداد صرفا تعداد واحدها را نشان میدهند.

4 - رسم الگوها: اگر قیمت از یک نقطه بالا شروع شود، به سمت راست و پایین میرود. اگر قیمت از یک نقطه پایین شروع شود، به سمت راست و بالا میرود.

5 - جستجو برای الگوهای تکرار شونده: فراموش نکنید که روش ویلیام دلبرت گان بر این فرض استوار است که بازارها چرخهای هستند. بنابراین شناسایی الگوهای تکرار شونده کلید اصلی پیش بینی قیمت خواهد بود.

مقایسه بادبزن فن با خط روند

بادبزن گن مجموعهای از خطوط مورب است که با زوایای مشخصی رسم میشود. خط اصلی آن با زاویه 45 درجه از نقطه شروع کشیده میشود. در مقابل، خطوط روند (Trendlines) به صورت دستی رسم میشوند و با اتصال نقاط کف یا سویینگهای پایین (Swing Low) به یکدیگر و نقاط سقف یا سویینگهای بالا (Swing Low) به یکدیگر امتداد مییابند. این خطوط با توجه به حرکت قیمت اخیر تطبیق داده میشوند و از زاویه خاصی پیروی نمیکنند.

بنابراین، خطوط گن مورب هستند و با سرعت ثابتی حرکت میکنند، در حالی که خطوط روند با اتصال کفها به کفها در روند صعودی و اتصال سقفها به سقفها در روند نزولی ترسیم میشوند. مزیت خطوط گن نسبت به خطوط روند این است که با سرعت ثابتی حرکت میکنند و به تحلیلگر اجازه میدهند که قیمت را برای تاریخ خاصی پیشبینی کنند.

این بدان معنا نیست که خطوط گن همیشه میتوانند موقعیت آینده بازار را به درستی پیشبینی کنند. اما به هر حال تحلیلگر میداند که خطوط گن در کجا قرار خواهند گرفت و این به ارزیابی قدرت و جهت حرکت روند کمک میکند.

خطوط روند نیز میتوانند برای پیشبینی مورد استفاده قرار گیرند؛ اما معمولا به دلیل تنظیم و تغییر مداوم توسط تحلیلگر، برای پیشبینیهای بلندمدت کاربردی نیستند.

محدودیتهای بادبزن گن

در حالی که برخی پلتفرمهای چارتینگ همچون تریدینگ ویو امکان استفاده از بادبزن گن Gann) Fan ) را فراهم کردهاند، این احتمال وجود دارد که از ابزاری دقیق برای تنظیم خط 45 درجه، به ویژه برای چارتهایی با مقیاسهای متفاوت، برخوردار نباشند. همچنین از آنجایی که داراییهای مختلف ارزشهای متفاوتی دارند، ممکن است مقیاس آنها 1:1 (مانند 1 دلار برای یک روز) نباشد و این موضوع میتواند تحلیلگر را با مشکل مواجه کند.

در واقع با استفاده از بادبزن گن در چندین چارت، متوجه میشویم که این اندیکاتور همیشه کاربردی نیست. برای مثال قیمت ممکن است بین سطوح تعیینشده حرکت کند، اما به آنها نرسد؛ یا با وجود قرار گرفتن در زیر خط 1:1، به صعود خود ادامه دهد. بنابراین خطوط بادبزن گن همیشه نشانگر مناطق مهم حمایت و مقاومت نیستند و ممکن است قیمت آنها را نادیده بگیرد.

از طرف دیگر، فاصله بین خطوط بادبزن گن به مرور زمان افزایش مییابد و بسیار زیاد میشود. این فاصله حتی ممکن است آنقدر زیاد شود که این اندیکاتور برای اهداف معاملاتی کاربرد نداشته باشد، زیرا قیمت برای رسیدن به سطح بعدی باید مسافت بسیار زیادی را طی کند.

پیش بینی آینده با اندیکاتورهای گن

بادبزن گن یکی از ابزارهای تحلیل تکنیکال است که از هندسه برای پیش بینی تغییرات قیمت استفاده میکند. در حالی که کاربرد این روش اثبات نشده، زوایای گان حتی امروزه نیز به عنوان یک ابزار محبوب برای پیش بینی سطوح حمایت و مقاومت مورد استفاده قرار میگیرند.

برخی میگویند ویلیام دلبرت گان با کسب سودهای فوق العاده کاربرد روش خود را ثابت کرده است. وی از روشی استفاده میکند که درک آن ساده، اما تسلط بر آن دشوار است. به عبارتی دیگر، این توانایی عجیب گان برای تنظیم دقیق تکنیکهایش بود که او را به سودهای کلان رساند و یک سرمایهگذار معمولی به احتمال زیاد قادر به دستیابی به چنین بازدهی نخواهد بود.

در پایان، پیشنهاد میکنیم جهت آشنایی با سایر جنبههای تحلیل تکنیکال از مقالات زیر استفاده کنید.

سوالات متداول

۱- ویلیام دلبرت گان کیست؟

ویلیام دلبرت گن معاملهگر و تحلیلگر برجستهای بود که به خاطر نظریههای نوآورانهاش در تحلیل تکنیکال مشهور است. او به واسطه پیشبینیهای دقیق و کسب سودهای هنگفت در بازارهای مالی، به عنوان یکی از اسطورههای معاملهگری شناخته میشود.

۲- بادبزن گن چیست؟

بادبزن گن ابزاری تحلیلی است که توسط ویلیام دلبرت گان ابداع شد. این ابزار شامل مجموعهای از خطوط مورب است که با زوایای مشخصی بر روی نمودار قیمت ترسیم میشوند. گان معتقد بود که این خطوط میتوانند نقاط حمایت، مقاومت و برگشت روند را پیشبینی کنند.

۳- زوایای گن چیست؟

زوایای گن زوایایی خاص هستند که ویلیام دلبرت گان برای تحلیل بازارهای مالی از آنها استفاده میکرد. او معتقد بود که این زوایا بر اساس قوانین هندسی، آسترولوژی و چرخههای طبیعی بازار به دست میآیند و میتوانند در پیشبینی حرکت قیمتها مفید باشند.

۴- آیا بادبزن گن و زوایای گن قابل اعتماد هستند؟

هیچ تضمینی برای صحت و دقت پیشبینیهای حاصل از بادبزن گن و زوایای گن وجود ندارد. این ابزارها مانند هر روش تحلیل تکنیکال دیگری، صرفا احتمال موفقیت در معاملات را افزایش میدهند.