صندوق سرمایهگذاری یک نهاد مالی است که امکان سرمایهگذاری غیر مستقیم افراد در بازار سرمایه را فراهم میکند. صندوق با جمع آوری وجوه سرمایهگذاران، به سرمایهگذاری در اوراق بهادار پرداخته و بازده حاصل از آن را بین سرمایهگذاران تقسیم میکند.

- از جمله مزایای صندوق سرمایهگذاری میتوان به مدیریت حرفهای، صرفهجویی در زمان، نقدشوندگی بالا و... اشاره کرد.

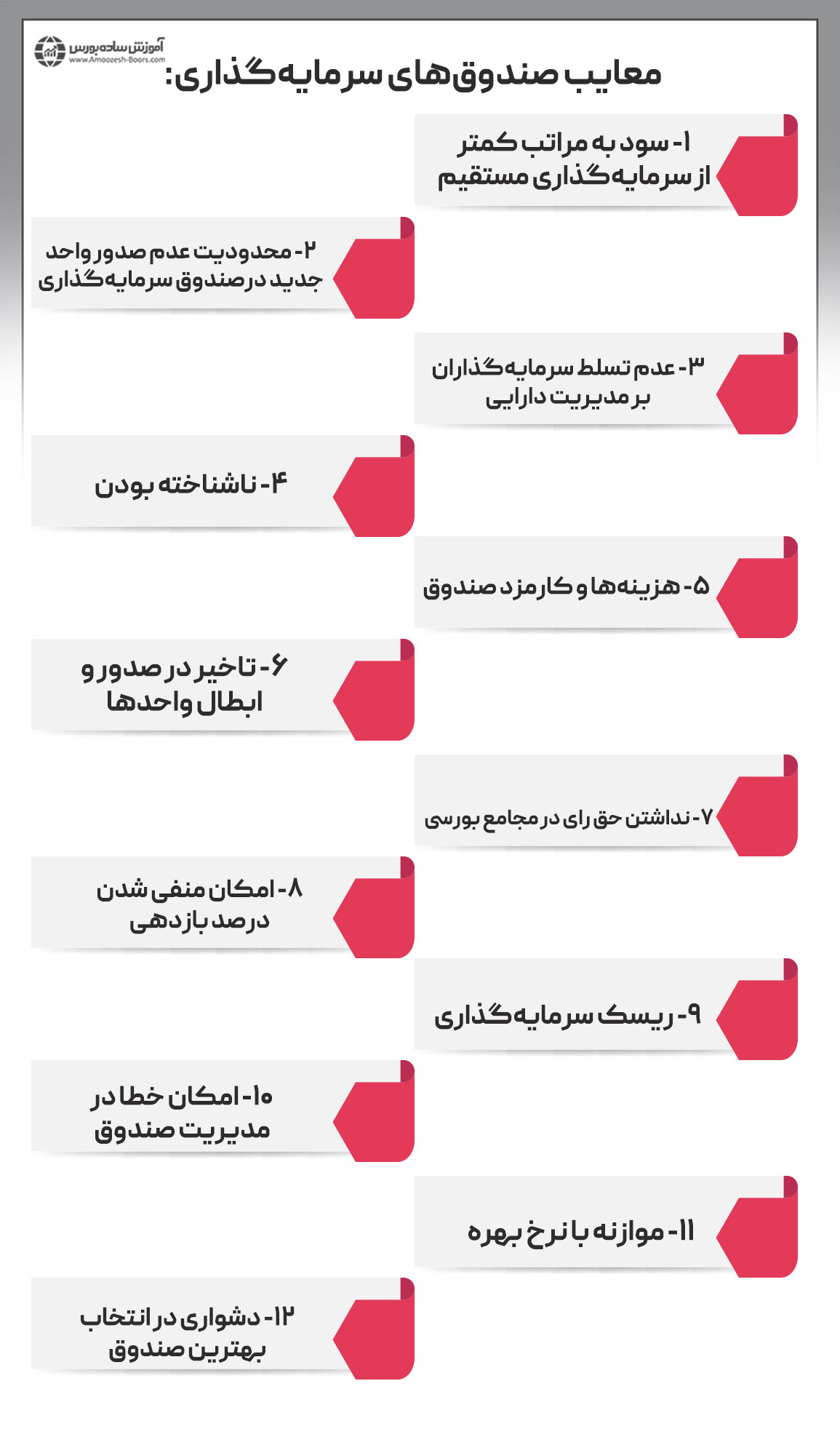

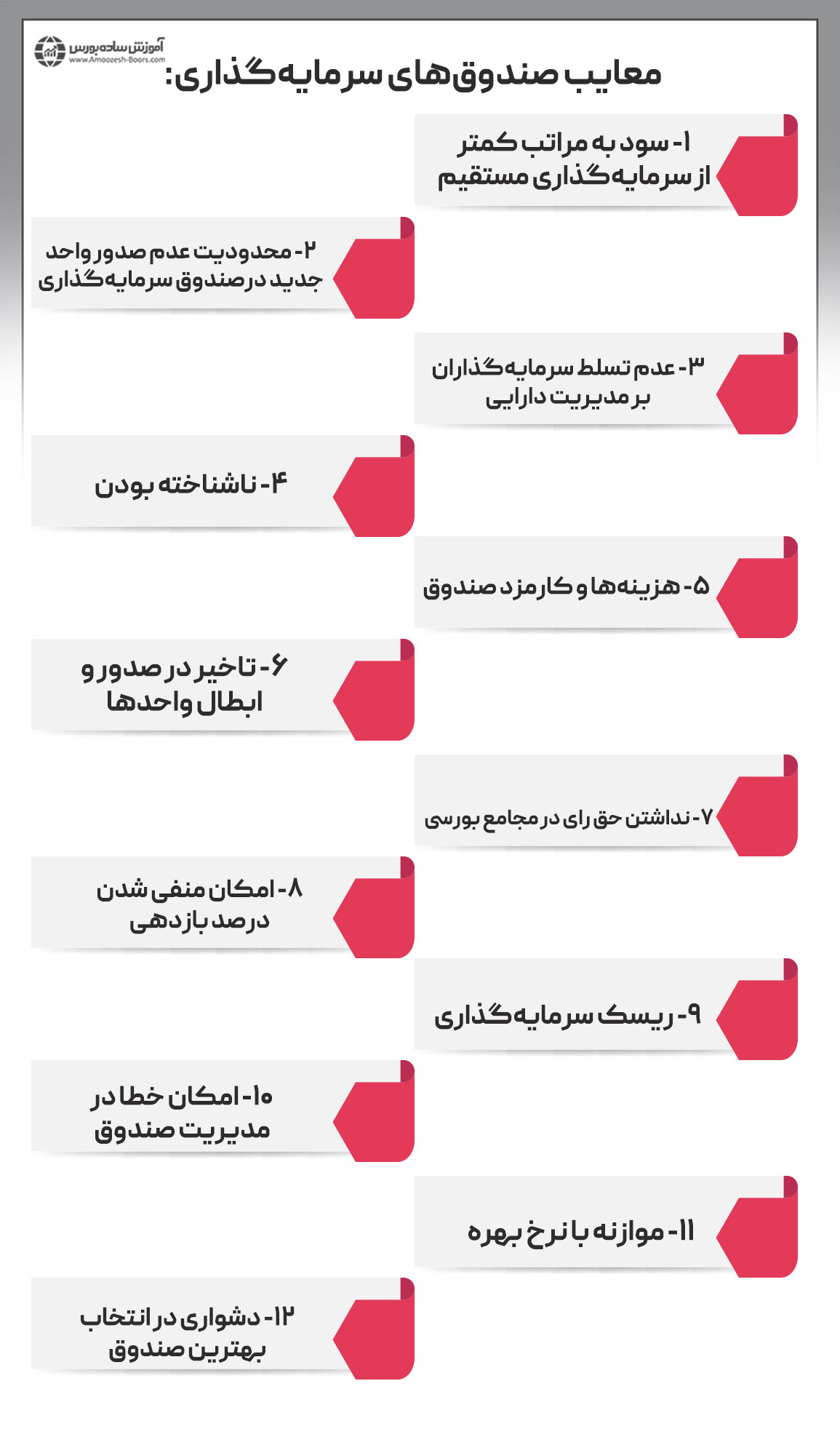

- از جمله معایب صندوق سرمایهگذاری میتوان به نامشخص بودن بازدهی یا عدم تضمین سود به سرمایهگذاران، بازدهی به مراتب کمتر نسبت به سرمایهگذاری مستقیم، عدم حق شرکت در مجامع بورسی و... اشاره کرد.

مزایای صندوق سرمایهگذاری چیست؟

سرمایهگذاری غیر مستقیم در صندوقهای سرمایهگذاری برای افرادی که نحوه خرید و فروش در بورس را یاد نگرفتهاند، با مزایایی همراه است.

۱- صرفهجویی در زمان

- استفاده از صندوقهای سرمایهگذاری برای کسانی که زمان کافی جهت یادگیری بورس ندارند، مناسب است. (این روش سود نسبتا کم اما معقولی به همراه خواهد داشت)

- این افراد میتوانند به جای سرمایهگذاری در صندوق، از سیگنالهای معتبر بورس استفاده کنند.

- امکان استفاده از سیگنالهای معتبر خرید سهام به همراه نقاط دقیق ورود و خروج در انجمن خبرگان سرمایهگذاری در ایران وجود دارد.

اگر قصد دارید بازدهی بیشتری نسبت به صندوقهای سرمایهگذاری به دست بیاورید، پیشنهاد میکنیم از درصد بازدهی سال گذشته و سال جاری این انجمن دیدن کرده و آن را با بازدهی صندوق مورد نظر خود مقایسه کنید.

۲- مدیریت حرفهای

- صندوقهای سرمایهگذاری با مدیریت افراد حرفهای و با تجربه در بورس اداره میشوند.

- با سرمایهگذاری در صندوق، میتوانید از تجربه سایر معامله گران حرفهای استفاده کنید.

۳- تنوع در داراییهای صندوق و کاهش ریسک

- وجود سرمایه زیاد در صندوقها باعث میشود تا تنوع سهام یا سایر اوراق بهادار تحت مدیریت آنها بیشتر شود.

- هر چه تنوع سبد سهام یا پرتفوی بیشتر باشد، ریسک سرمایهگذاری کمتر میشود.

۴- صرفهجویی در هزینه جهت استفاده از تحلیلگران حرفهای

- با سرمایه کم، امکان به کارگیری افراد متخصص (توسط سرمایهگذاران) برای مدیریت پرتفوی وجود ندارد.

- به دلیل تجمیع سرمایهی خیلِ زیادی از افراد در صندوقهای سرمایهگذاری، امکان به خدمت گرفتن افراد حرفهای و متخصص برای مدیریت سرمایه صندوق وجود داشته و پرداخت هزینههای نیروی انسانی و نرم افزارها کاهش پیدا میکند.

پیشنهاد میکنیم قوانین کارگزاری را مطالعه کنید!

۵- نقدشوندگی بالا

- واحدهای صندوق سرمایهگذاری نقدشوندگی بالایی دارند و در شرایط نامناسبِ بازار، امکان فروش و تبدیل کردن آنها به پول نقد وجود دارد.

- بعضی از صندوقها، ضامن نقدشوندگی دارند و بدین ترتیب نقدشوندگی خود را تضمین میکنند.

۶- امکان سرمایهگذاری با مبالغ کم

- همچون خرید و فروش سهام، امکان شروع سرمایهگذاری با مبالغ کم به وسیله خرید واحدهای صندوق نیز وجود دارد.

- با این وجود قیمت صدور هر واحد در صندوقهای سرمایهگذاری مختلف، متفاوت است.

۷- سهولت در خرید

- امکان خرید واحدهای صندوق (پس از ثبت نام در کارگزاری و سامانه سجام) به صورت آنلاین وجود دارد.

۸- شفافیت، اطمینان و امنیت در سرمایهگذاری

- از آنجایی که صندوقهای سرمایهگذاری با مدیریت افراد متخصص اداره میشوند، اطمینان بالایی در این نوع از سرمایهگذاری نسبت به سرمایهگذاری مستقیم یک فرد آموزش ندیده وجود دارد.

- فعالیت صندوقها با مجوز و تایید و تحت نظارت سازمان بورس انجام میشود.

- حسابرسیهای ۶ ماهه و ۱ ساله توسط سازمان بورس انجام میشود.

- «متولیِ صندوق» بر نحوه انجام اساس نامه، نظارت مستمر دارد.

۹- ریسک کم

- صندوقهای سرمایهگذاری معمولا ریسک و بازدهی کمتری نسبت به سرمایهگذاری مستقیم یک فرد آموزش دیده و ماهر دارند.

- با این وجود صندوقهای مختلفی وجود دارند که درصد ریسک متفاوتی دارند. برای مثال، صندوقهای سهامی ریسک بالاتر و صندوقهای درآمد ثابت ریسک پایینتری دارند.

۱۰- تنوع در انواع صندوقهای سرمایهگذاری و بالا رفتن حق انتخاب

صندوقهای سرمایهگذاری انواع مختلفی دارند که مهمترین آنها شامل موارد زیر میشوند:

- صندوقهای سهامی؛ حداقل ۷۰٪ از ترکیب داراییهای این صندوق شامل سهام شرکتهای بورسی یا بازار اول و دوم فرابورس میشود.

- صندوقهای مختلط؛ حداقل ۴۰٪ و حداکثر ۶۰٪ از ترکیب داراییهای این صندوق شامل سهام و مابقی آن به اوراق با درآمد ثابت اختصاص دارد.

- صندوق درآمد ثابت؛ حداقل ۷۰٪ از ترکیب داراییهای این صندوق به اوراق با درآمد ثابت مانند اوراق مشارکت، اوراق اجاره، اوراق خزانه و... اختصاص دارد.

- صندوق مبتنی بر طلا؛ حداقل ۷۰٪ از ترکیب داراییهای این صندوق شامل گواهی سپرده سکه طلا میشود.

- صندوق اهرمی؛ عمده داراییهای این صندوق از سهام و حق تقدم سهام تشکیل شده و از تکنیک اهرم مالی برای به دست آوردن بیشترین بازدهی در آن استفاده میشود.

- صندوق شاخصی؛ پرتفوی این صندوق مطابق با یکی از شاخصهای بازار مانند شاخص کل، شاخص هم وزن و... است.

همان طور که میبینید تنوع زیاد صندوقهای سرمایهگذاری و درصد ریسک متفاوت آنها به سرمایهگذار امکان مقایسه و انتخاب میدهد. علاوه بر این، صندوق پروژه، صندوق زمین و ساختمان، صندوق نیکوکاری و ... از جمله دیگر صندوقهای موجود در بازار سرمایه هستند.

۱۱- تطابق با شاخص

- در صندوقهایی که پیشبینی بازدهی آنها مطابق با یکی از شاخصهای بورسی انجام میشود، امکان تطابق عملکرد صندوق با شاخص مورد نظر به راحتی برای سرمایهگذار امکان پذیر است.

معایب صندوقهای سرمایهگذاری

در این قسمت مهمترین معایب و محدودیتهای صندوقهای سرمایهگذاری را توضیح میدهیم.

۱- سود به مراتب کمتر از سرمایهگذاری مستقیم

- به طور میانگین، میزان بازدهی و سود صندوقهای سرمایهگذاری نسبت به سرمایهگذاری مستقیم در بورس کمتر است.

۲- محدودیت عدم صدور واحد جدید در صندوق سرمایهگذاری

- با پُر شدن سقف واحدهای صندوق، امکان خرید واحدهای جدید برای سرمایهگذاران وجود نخواهد داشت.

- در چنین حالتی باید برخی از واحدها ابطال شوند و یا اینکه برای صدور واحدهای جدید، مجوز صادر شود.

- هر دوی این حالت ها ممکن است زمانبَر باشند.

۳- عدم تسلط سرمایهگذاران بر مدیریت دارایی

- با خرید واحدهای صندوق سرمایهگذاری، افراد نمیتوانند بر چگونگی خرید و فروش سهام یا سایر اوراق بهادار نظارت داشته باشند.

- به عبارت دیگر امکان مدیریت دارایی در این نوع سرمایهگذاری وجود ندارد.

- نحوه خرید و فروش اوراق بهادار به عهده مدیر صندوق است و سرمایهگذار صرفا سود مربوط به بازدهی صندوق را دریافت خواهد کرد.

۴- ناشناخته بودن

- تصور بیشتر افراد از بورس، خرید و فروش سهام و سرمایهگذاری مستقیم است و افراد کمتری از امکان سرمایهگذاری در صندوقها خبر دارند.

پیشنهاد میکنیم مقاله سرمایه گذاری در بورس را چگونه شروع کنیم؟ را مطالعه کنید!

۵- هزینهها و کارمزد صندوق

- صندوقهای سرمایهگذاری هزینههایی مانند پرداخت حقوق نیروی انسانی و... دارند که از محل بازدهی صندوق تامین میشود.

- اطلاع دقیق از میزان هزینه صندوق برای سرمایهگذاران وجود ندارد.

- بازدهی یک صندوق با بیشتر شدن هزینه آن کاهش پیدا میکند.

- سرمایهگذاران باید علاوه بر پرداخت هزینه صدور واحدهای صندوق، کارمزد صندوق را نیز بپردازند.

۶- تاخیر در صدور و ابطال واحدها

صندوقهای سرمایهگذاری را میتوان از یک دیدگاه به دو دسته صندوقهای قابل معامله (ETF) و صندوقهای صدور و ابطالی تقسیمبندی کرد.

- قیمت واحدهای صندوقهای قابل معامله به صورت آنی بهروزرسانی میشود.

- صدور و ابطال واحدهای صندوقهای صدور و ابطالی به دلیل آنی نبودنِ محاسبه ارزش آنها با تاخیر انجام میشود.

- صدور واحدهای صندوق یک یا دو روز کاری بعد صورت میگیرد.

- به همین جهت محاسبه تعداد واحدهای صادر شده به هنگام پرداخت وجه، تقریبی خواهد بود چون ارزش هر واحد از صندوق در پایان روز کاری محاسبه و اعلام میشود.

۷- نداشتن حق رای در مجامع بورسی

- به هنگام خرید واحدهای صندوق امکان شرکت در مجامع بورسی، حق رای در این مجامع و برخورداری از سود نقدی برای سرمایهگذار وجود نخواهد داشت.

- دارندگان واحدهای ممتاز صندوقهای سرمایهگذاری (که معمولا متعلق به موسسین صندوق است) در مجامع از حق رای برخوردار هستند.

۸- امکان منفی شدن درصد بازدهی

- صندوقهای سرمایهگذاری معمولا تعهد و تضمینی برای میزان بازدهی به مشتریان نمیدهند. بنابراین امکان منفی شدن بازدهی این صندوقها نیز وجود دارد.

- البته برخی از صندوقها، بازگشت اصل سرمایه را تضمین میکنند.

۹- ریسک سرمایهگذاری

هر چند سرمایه گذاری در صندوقهای سرمایهگذاری کم ریسک است اما بدون ریسک نیست:

- ریسک سرمایهگذاری در یک صنعت خاص بورسی

- ریسک معاملاتی به دلیل نواقص مدیریتی

۱۰- امکان خطا در مدیریت صندوق

- تیم تحلیلگران یک صندوق ممکن است اشتباه معاملاتی کنند و در نتیجه میزان بازدهی صندوق کاهش پیدا کرده و یا حتی منفی شود.

۱۱- موازنه با نرخ بهره

- با افزایش نرخ بهره بانکی نسبت به بازدهی صندوقهای درآمد ثابت، سرمایه افراد به سمت بانک خواهد رفت.

۱۲- دشواری در انتخاب بهترین صندوق

- عدم وجود یک سامانه مشخص که لیست صندوقهای سرمایهگذاری را به همراه جزئیات لازم مانند قیمت صدور و ابطال واحدها، درصد بازدهی و... مشخص کند، باعث دشواری انتخاب بهترین صندوق سرمایهگذاری میشود.

برای آشنایی با پیشبینی بازار بورس در ایران این مطلب را بخوانید!

از بررسی مزایا و معایب صندوقهای سرمایهگذاری میتوان این گونه نتیجهگیری کرد که میزان ریسک و بازدهی چنین صندوقهایی نسبت به سرمایهگذاری یک شخص آگاه در بورس کمتر است. بنابراین پیشنهاد میکنیم در صورت نداشتن وقت کافی از سیگنال های معتبر انجمن خبرگان سرمایه گذاری ایران و در صورت تمایل به صرف زمان و یادگیری بورس، از دوره پولساز تابلوخوانی، نوسانگیری و سایر ترفندهای بورس استفاده کنید.

جهت کسب اطلاعات بیشتر در خصوص انواع روشهای سرمایهگذاری و کسب سود در بورس، میتوانید از مقالات زیر استفاده کنید.

سوالات متداول

۱- مزایای صندوق سرمایهگذاری چیست؟

از مزایای صندوق سرمایهگذاری می توان به ریسک کم، شفافیت و امنیت، صرفهجویی در زمان، مدیریت حرفهای و ... اشاره کرد.

۲- معایب صندوق سرمایهگذاری چیست؟

از معایب صندوق سرمایه گذاری میتوان به سودِ به مراتب کمتر از سرمایهگذاری مستقیم، عدم تسلط سرمایه گذار بر مدیریت سرمایه، هزینه و کارمزدهای صندوق، تاخیر در صدور و ابطال واحدها و ... اشاره کرد.

۳- روش جایگزین صندوق سرمایهگذاری برای کسب سود در بورس چیست؟

در صورت تمایل، به جای صندوقهای سرمایهگذاری میتوانید از سیگنال معتبر بورس تهران (ارائه شده توسط تیم انجمن خبرگان مجموعه آموزش بورس) استفاده کنید.

لینک کوتاه: https://amoozesh-boors.com/i/cqg

نظرات :

هوشنگ

1402-02-03سلام چطور میتونم اعتبار یک صندوق سرمایه گذاری رو بررسی کنم؟

مدیر وبسایت

1402-03-11عرض سلام و احترام خدمت شما دوست عزیز، نام تمامی صندوق هایی که در سایت فیپ ایران آمده است دارای مجوز و قابل اطمینان هستند اما اینکه سوده ترین ان صندوق انتخاب شود کار دشواری است زیرا میزان سود صندوق ها در دوره های مختلف با توجه به شرایط بازار متفاوت خواهد بود و لذا نمی توان از الان پیش بینی سودی در خصوص آینده داشته باشیم لذا صندوق که در دوره گذشته بیشترین سود را محقق کرده است می تواند در دوره آینده کمترین سود را شناسایی کند اما به صورت کلی می توانید با بررسی چند دوره گذشته به طور میانگین پربازده ترین صندوق را انتخاب و برای خرید گزینش کنید.

سمیه

1402-02-03با سلام در صورت لغو کردن صندوق سرمایه گذاری چقدر طول میکشه تا وجه برگردانده بشه؟

مدیر وبسایت

1402-03-07عرض سلام و احترام خدمت شما دوست عزیز، در صورتی که صندوق قابل معامله در بورس باشد بلافاصله پس از فروش واحدهای صندوق پول نقد به حساب کارگزاری شما واریز خواهد شد اما در صورتی که صدور و ابطال واحدهای صندوق از طریق خود سایت یا شعب صندوق صورت گیرد زمان بیشتری جهت واریز نیاز دارد.

محمدکرمانی

1402-03-17سلام زمینه های فعالیت صندوق های سرمایه گذاری چه مواردی هستش؟

مدیر وبسایت

1402-04-28سلام خدمت شما دوست عزیز صندوقهای سرمایهگذاری متفاوتی وجود دارد که با توجه به نوع فعالیت آن، پورتفو های متفاوتی دارند برای مثال صندوقهای سرمایهگذاری مبتنی بر طلا بیشتر وزن سبد خود را به سکه و طلا و صندوقهای سرمایهگذاری مبتنی بر سهام بیشتر وزن سبد خود را به اوراق بهادار اختصاص دادهاند. انواع صندوق های سرمایه گذاری بر اساس دارایی ها: ۱- صندوقهای سرمایهگذاری با درآمد ثابت 2- صندوقهای سرمایهگذاری مختلط 3- صندوقهای سرمایهگذاری سهامی 4- صندوقهای سرمایهگذاری کالایی 5- صندوقهای اختصاصی بازارگردانی 6- صندوقهای جسورانه

HosseinJahani

1402-04-09خسته نباشید مقاله خوبی بود و به صورت کلی چند نوع صندوق سرمایه گذاری داریم؟

مدیر وبسایت

1402-05-15سلام خدمت شما دوست عزیز انواع صندوق های سرمایه گذاری بر اساس دارایی ها: صندوقهای سرمایهگذاری با درآمد ثابت صندوقهای سرمایهگذاری مختلط صندوقهای سرمایهگذاری سهامی صندوقهای سرمایهگذاری کالایی صندوقهای اختصاصی بازارگردانی صندوقهای جسورانه صندوقهای نیکوکاری

YasminRastin

1402-05-16درود به شما. بازده مناسب صندوق های سرمایه گذاری چقدر باشه معقول است؟

مدیر وبسایت

1402-05-29سلام خدمت شما دوست عزیز، ممنونم از حسن توجهتون به این مقاله با توجه به نوع صندوق سرمایهگذاری و ریسکی که انتخاب میکنید بازدهی متفاوت میباشد برای مثال در صندوقهای درآمد ثابت سودی همانند سود بانکی یا در صندوقهای جسورانه یا اهرمی با ریسک بالا سودی چند برابر سود بانکی را احتمالا خواهید داشت. همچنین شما میتوانید بازدهی چند سال اخیر تمامی صندوقها را از طریق سایت فیپیران مشاهده بفرمایید.

Alireza

1402-05-17سلام. ضامن نقدشوندگی در صندوق های سرمایه گذاری چه ارگان یا شخصی هست ؟

مدیر وبسایت

1402-05-28سلام خدمت شما دوست عزیز، ممنونم از حسن توجهتون به این مقاله معمولا یک سری اشخاص حقوقی ضامن نقد شوندگی در این صندوقها میباشند. لذا برای مشاهده مشخصات این اشخاص می توانید با مراجعه به سایت فیپ ایران، ضامنهای نقد شوندگی صندوقهای سرمایهگذاری را مشاهده بفرمایید.

Mitra.moradi

1402-05-31سلام و خسته نباشید. اینکه میگن " سرمایه گذاری آسان و مطمئن " واقعا مطمئن هست چون قطعیتی وجود نداره؟

مدیر وبسایت

1402-07-03سلام به شما دوست عزیز، ممنونم از شما یک سرمایهگذاری با توجه به وجود عدم قطعیتها در بازارهای مالی همیشه ریسکهای خاص خود را دارد اما میزان مهارتی که معاملهگر دارد میتواند این ریسک را کاهش و یا افزایش دهد. یک معاملهگر حرفهای همیشه سرمایهگذاری آسان و مطمئنی را دارد اما یک معاملهگر تازه کار هیچ وقت نمیتواند یک سرمایهگذاری آسان و مطمئنی را داشته باشد چون مهارتهای لازم را یاد نگرفته است به شما پیشنهاد میکنم با ثبت نام در دوره آموزش تابلوخوانی نوسان گیری و سایر ترفندهای بورس تهران به این مهارتهای لازم دست پیدا کنید تا بتوانید سرمایهگذاری آسان و مطمئنی را تجربه کنید. https://amoozesh-boors.com/fa/boors-tehran-training-lim