صندوق سرمایهگذاری یک نهاد مالی مستقل و دارای مجوز از سازمان بورس و اوراق بهادار است که با استفاده از سرمایه افراد، اوراق بهادار را خرید و فروش میکند.

به عبارت دیگر صندوق سرمایهگذاری یکی از روشهای غیر مستقیم سرمایهگذاری در بورس است که با جمع کردن سرمایههای خُرد سرمایهگذاران و با هدف کسب بازدهی، به خرید و فروش اوراق بهادار و یا سایر داراییهای مالی میپردازد. استفاده از صندوقهای سرمایهگذاری بیشتر به کسانی توصیه میشود که فرصت یادگیری بورس را ندارند. این افراد میتوانند با خرید واحدهای صندوقهای سرمایهگذاری، به یک سرمایهگذاری نسبتا کم ریسک و بازدهی معقول دست پیدا کنند.

صندوقهای سرمایهگذاری به دو دسته کلی زیر تقسیمبندی میشوند:

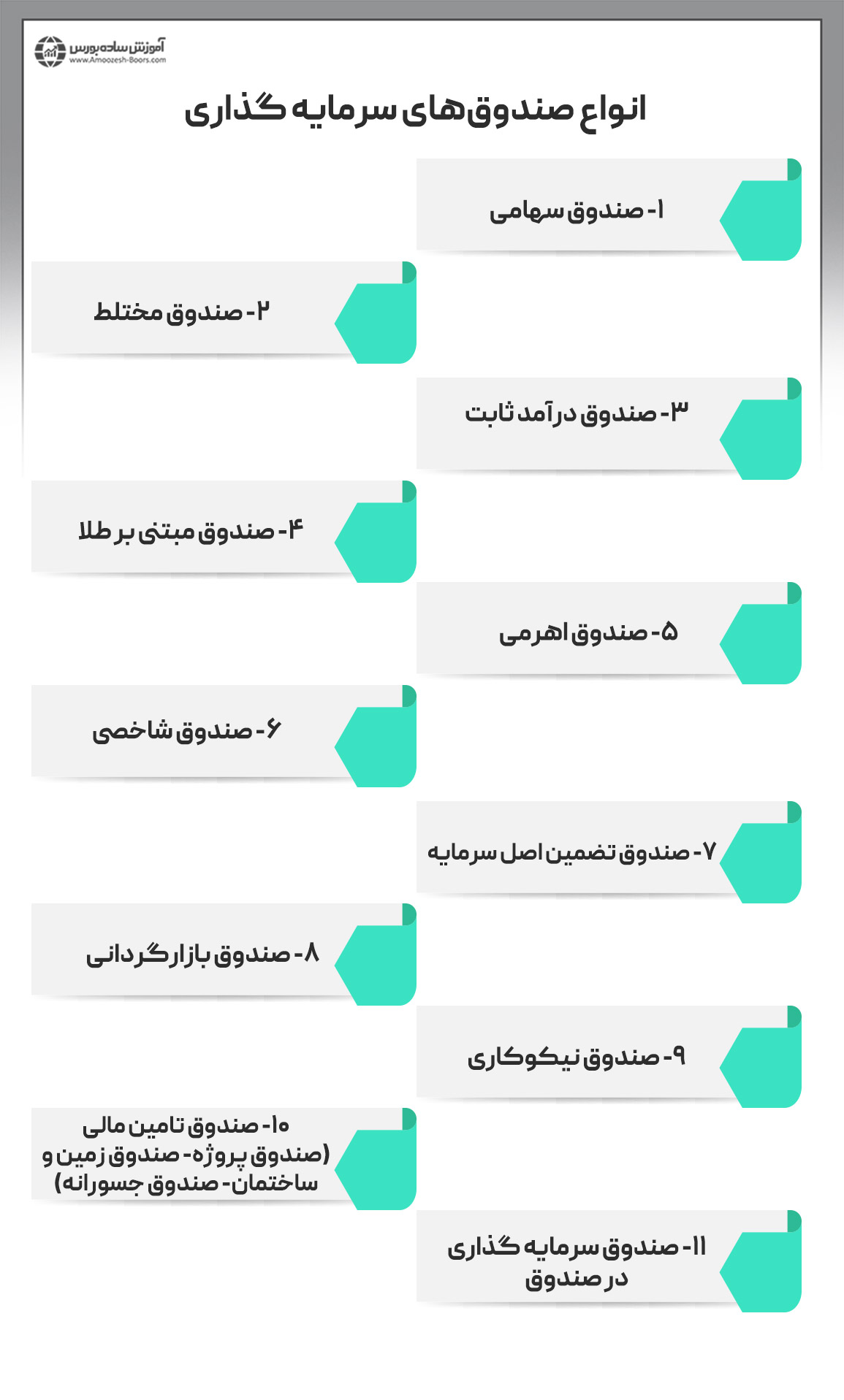

هر کدام از این دو به انواع دیگری مانند: صندوق سهامی، صندوق سرمایهگذاری درآمد ثابت، صندوق سرمایهگذاری مختلط، صندوق سرمایهگذاری کالایی و... تقسیم میشوند.

«دانش اقتصادی و سرمایهگذاری مهمترین چیزهایی هستند که باید در زندگی بیاموزید.»

هومن مقراضی

واحد صندوق سرمایهگذاری (یا یونیت) کوچکترین جزء صندوق است که با خرید آن میتوان سرمایهگذاری در صندوقها را شروع کرد.

برای آشنایی با پیشبینی بازار بورس در ایران این مطلب را بخوانید!

واحد صندوقهای سرمایهگذاری به دو نوع عادی و ممتاز تقسیم میشوند.

|

واحد ممتاز |

واحد عادی |

|

قابلیت خریداری توسط موسسین صندوق |

قابلیت خریداری توسط سرمایهگذاران |

|

حداقل تعداد = یک هزار واحد |

حداکثر تعداد = ۴۹ هزار واحد |

|

غیر قابل ابطال |

قابلیت ابطال |

|

دارای قابلیت انتقال به غیر |

عدم قابلیت انتقال به غیر |

|

امتیاز شرکت در مجمع صندوق و حق رای |

عدم امکان شرکت در مجمع صندوق و حق رای |

صندوق سرمایهگذاری قابل معامله یا ETF نوعی از صندوقهای سرمایهگذاری است که همچون سهام قابلیت معامله شدن در بازار را دارد. صندوق قابل معامله از ترکیب داراییهای مختلفی تشکیل شده و همچون صندوقهای سرمایهگذاری مشترک از وجود یک تیم حرفهای برای مدیریت داراییها برخوردار است.

۱- برای خرید واحدهای صندوق سرمایهگذاری قابل معامله باید کد بورسی داشته باشید و از طریق سامانه معاملاتی مربوط به کارگزاری این واحدها را خرید و فروش کنید.

۲- برای خرید واحدهای صندوق سرمایهگذاری مبتنی بر صدور و ابطال باید از طریق مراجعه حضوری به آدرس صندوق اقدام کرده یا فرآیند خرید را از طریق وبسایت صندوق به صورت اینترنتی انجام دهید. ابطال واحدها نیز از طریق همین روش ها امکان پذیر است.

پیش از سرمایهگذاری در صندوقهای سرمایهگذاری بهتر است با مزایا و معایب آن آشنا شوید.

|

مزایای صندوق سرمایهگذاری |

معایب صندوق سرمایهگذاری |

|

نقدشوندگی مناسب |

سودِ کم |

|

تیم حرفهای مدیریت |

عدم تسلط سرمایهگذاران بر مدیریت دارایی |

|

شفافیت و امنیت در سرمایهگذاری |

نداشتن حق رای در مجامع |

|

ریسک نسبتا کم |

تاخیر در صدور و ابطال |

|

تنوع بالای صندوقها |

کارمزد و هزینههای صندوق |

|

سرمایهگذاری با پول کم |

عدم تضمینِ میزان بازدهی |

|

تنوعِ داراییهای صندوق |

ریسک بالا |

|

سهولت سرمایهگذاری |

محدودیت صدور واحدهای جدید |

فروش واحدهای صندوق و تبدیل کردن آنها به پول نقد با سهولت و سرعت معقولی انجام میشود.

افراد آموزش ندیده میتوانند با سپردن سرمایه خود به صندوق از دانش و تجربه مدیران صندوق برخوردار شوند.

صندوقهای سرمایهگذاری تحت نظارت سازمان بورس فعالیت میکنند، بنابراین از امنیت و اعتبار بالایی برخوردار هستند.

ریسک سرمایهگذاری (و البته به تبع بازدهی) در صندوقهای سرمایهگذاری نسبت به سرمایهگذاری مستقیم کمتر است.

انواع مختلفی از صندوقهای سرمایهگذاری با سطح ریسک و بازدهی متفاوت وجود دارد.

سرمایهگذاری در برخی از صندوقهای سرمایهگذاری با مبالغ اندک و در حد چند ده هزار تومان امکان پذیر است.

داراییهای صندوقها شامل سهم های مختلف، اوراق درآمد ثابت مختلف (اوراق مشارکت، اوراق اجاره و...) میشوند. تنوع در دارایی، ریسک سرمایهگذاری را کاهش میدهد.

از آنجایی که سرمایهگذاری در صندوقهای سرمایهگذاری به تخصص خاصی نیاز ندارد، سرمایهگذاری در آنها آسان است. البته باید دانشِ تشخیص بهترین صندوق سرمایهگذاری را داشته باشید.

پیشنهاد میکنیم تا با خواندن مقاله قوانین کارگزاری قوانین حاکم بر بازار بورس و فرابورس را بشناسید!

سرمایهگذاری در صندوقهای سرمایهگذاری مشکلات و محدودیتهایی نیز دارد که از جمله آنها میتوان به موارد زیر اشاره داشت.

به طور کلی سود سرمایهگذاری در صندوقهای سرمایهگذاری به مراتب کمتر از سرمایهگذاری مستقیم خودِ افراد است.

سرمایهگذاران با خرید واحدهای صندوق حق اعمال نظر در خصوص ترکیب داراییها یا سایر موارد را نخواهند داشت.

دارندگان واحدهای صندوقهای سرمایهگذاری حق شرکت در مجامع بورسی را ندارند.

صدور و ابطال واحدهای هر صندوق به دلیل محاسبه ارزش آنها در پایان روز با کمی تاخیر انجام میشود.

با خرید و فروش مستقیم سهام شما کارمزد معامله را میپردازید اما در صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال، سرمایهگذار باید کارمزد صدور و ابطال و هزینههای مربوط به صندوق را بپردازد.

صندوقهای سرمایهگذاری معمولا (به جز برخی از صندوقها که اصل سرمایه را تضمین میکنند) تعهدی برای بازدهی و مقدار آن به سرمایهگذاران نمیدهند.

اگر مدیر صندوق تخصص و دانش کافی نداشته باشد، ریسک سرمایهگذاری در صندوق افزایش پیدا میکند.

صدور واحدهای جدید صندوقهای سرمایهگذاری در برخی مواقع با محدودیتهایی همراه است.

سرمایهگذاران بایستی جهت استفاده از صندوقهای سرمایهگذاری دید بلند مدت (۱ یا ۲ ساله) داشته باشند چون احتمال تاثیر پذیری بیشتر بازار از نوسانات در بازه کوتاه مدت بیشتر و به دست آوردن بازدهی مناسب کمتر است. در عوض در بازه بلند مدت است که میزان بازدهی صندوق بیشتر میشود.

برای راهنمایی اینکه کجا سرمایه گذاری کنیم این مطلب را مطالعه کنید!

جهت انتخاب بهترین صندوق سرمایهگذاری باید موارد زیر را مد نظر داشته باشید.

با استفاده از وبسایت صندوقهای سرمایهگذاری میتوان بازده دوره ای آنها را در گذشته مشاهده کرد و عملکرد آنها را سنجید. البته بازدهی هر صندوق باید با توجه به سطح ریسک آن بررسی شود.

هر چه مقدار دارایی تحت مدیریت صندوق سرمایهگذاری بیشتر باشد، بدین معنی است که تعداد بیشتری از سرمایهگذاران به آن اعتماد کردهاند.

میزان ریسک سرمایهگذاری در صندوق نسبت به ریسک سیستماتیک شاخص کل از طریق ضریب بتا سنجیده میشود.

میزان بازدهی سرمایهگذاری در صندوق نسبت به شاخص معیار از طریق ضریب آلفا سنجیده میشود.

حال که با این موارد آشنا شدید باید بدانید که برای انتخاب بهترین صندوق سرمایهگذاری باید با انواع آنها نیز آشنا شوید.

خالص ارزش دارایی یا NAV صندوق سه نوع دارد:

ارزش هر واحد از صندوق و معادل مبلغی است که برای خرید هر واحد از صندوقهای مبتنی بر صدور و ابطال توسط سرمایهگذار پرداخت میشود.

معادل مبلغی است که برای انصراف از سرمایهگذاری و فروش هر واحد از صندوقهای مبتنی بر صدور و ابطال توسط صندوق پرداخت میشود.

در شرایطی مثل بسته بودن نمادها، صف خرید یا فروش سنگین و... قیمت تابلوی معاملاتی معادل قیمت واقعی و منصفانه سهام نخواهد بود. در چنین شرایطی مدیران صندوق، قیمت سهام را تعدیل کرده و NAV آماری را منتشر میکنند.

سودآوری صندوقهای سرمایهگذاری (به جز صندوق درآمد ثابت) به دو فاکتور دانش و تجربه مدیران صندوق و وضعیت بازار سرمایه بستگی دارد. بنابراین امکان عدم سودآوری صندوقهای سرمایهگذاری نیز وجود دارد.

پیشنهاد میکنیم در صورت عدم تمایل برای یادگیری نحوه معامله کردن، از سبد پیشنهادی سهام ارائه شده توسط انجمن خبرگان سرمایهگذاری در ایران استفاده کنید. این انجمن با مدیریت و نظارت استاد هومن مقراضی، سبدی متشکل از پربازدهترین سهام را به همراه نقاط دقیق ورود و خروج در اختیار علاقهمندان قرار میدهد. برای کسب اطلاعات بیشتر در خصوص نحوه استفاده از این سبد پیشنهادی به صفحه لینک شده مراجعه کنید.

۱- حداقل سرمایه برای خرید واحدهای صندوقهای سرمایهگذاری صدور و ابطالی معادل یک واحد است. در حال حاضر این قیمت با توجه به نوع صندوق از تقریبا هزار تومان تا ۵۰ میلیون تومان متغیر است.

۲- حداقل سرمایه برای خرید واحدهای صندوقهای سرمایهگذاری قابل معامله یا ETF به اندازه حداقل ارزش سفارش خرید است. در حال حاضر این مبلغ معادل ۵۰۰ هزار تومان است.

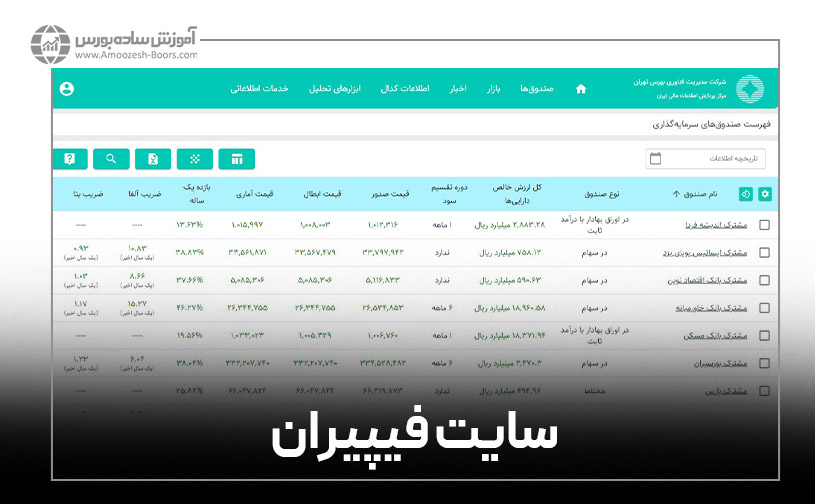

جهت مقایسه صندوقهای سرمایهگذاری با یکدیگر میتوانید از اطلاعات سایت فیپیران (fipiran.com) استفاده کنید. در این سایت اطلاعات مختلفی در خصوص صندوقهای سرمایهگذاری وجود دارد و شما با استفاده از آنها میتوانید به راحتی صندوقها را با یکدیگر مقایسه کنید.

واحدهای صندوقهای سرمایهگذاری مشترک در پایان روز و پس از محاسبه NAV ارزشگذاری شده و امکان خرید و فروش پیدا میکنند اما واحدهای صندوقهای ETF مانند سهام در طول روز قابلیت خرید و فروش دارد.

سرعت نقدشوندگی صندوقهای قابل معامله نسبت به صندوقهای مشترک بیشتر است.

امکان خرید و فروش واحدهای صندوقهای قابل معامله با قیمتی متفاوت از NAV صندوق وجود دارد.

صندوقهای قابل معامله از معافیت معاملاتی برخوردار هستند و همین نکته سرمایهگذاری در آنها را کمهزینهتر میکند.

انواع صندوقهای سرمایهگذاری شامل موارد زیر میشوند:

برای آشنایی با بهترین کارگزاری برای دریافت اعتبار معاملاتی در بورس کلیک کنید!

صندوق پروژه: این صندوق به منظور جمع آوری سرمایه برای بهره برداری از پروژههای مورد نظر صندوق به وجود میآید.

صندوق سرمایهگذاری زمین و ساختمان: این صندوق به منظور جمع آوری منابع مالی برای پروژههای ساختمانی شکل میگیرد. قدرت خرید دارندگان واحدهای این صندوق در برابر افزایش قیمت زمین (یا ساختمان) در منطقه اجرای پروژه حفظ میشود.

صندوق جسورانه: این صندوقها برای راه اندازی کسب و کارهای کوچک به وجود آمده و ریسک بالایی (و به تبع بازدهی بالایی) دارند.

صندوقهای سرمایهگذاری یکی از روشهای غیر مستقیم سرمایهگذاری در بازار سرمایه به شمار میآیند که سود معقول اما نه چندان زیادی را نصیب سرمایهگذاران میکنند. با این وجود اگر قصد یادگیری بورس و کسب سود بیشتر از این طریق را دارید، بهتر است از آموزش تابلو خوانی، نوسان گیری و سایر ترفند های بورس تهران استفاده کنید. با استفاده از این دوره که مطالب آموزشی آن از صفر شروع میشود، میتوانید ظرف مدت کوتاهی نحوه کسب سود از بورس را یاد بگیرید.

پیشنهاد میکنیم جهت کسب اطلاعات بیشتر در خصوص انواع روشهای سرمایهگذاری و کسب سود در بورس، مقالات زیر را نیز مطالعه بفرمایید.

صندوق سرمایهگذاری نهادی مالی است که با استفاده از وجوه جمع شده در آن، به خرید و فروش اوراق بهادار میپردازد. سرمایهگذاران با خرید واحدهای صندوق از بازدهی آن برخوردار خواهند شد.

صندوقهای سرمایهگذاری به دو نوع کلی «قابل معامله یا ETF» و «صدور و ابطالی» تقسیم شده و هر کدام از آنها دارای انواع مختلفی مانند صندوق سهامی، صندوق درآمد ثابت، صندوق طلا، صندوق تضمین اصل سرمایه و... میشوند.

برای انتخاب بهترین صندوق سرمایهگذاری باید به مواردی همچون میزان داراییهای تحت مدیریت، بازده تاریخی صندوق، ضریب آلفا و ضریب بتا توجه کنید.

لینک کوتاه: https://amoozesh-boors.com/i/cqj

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

موحدی

1402-02-03چگونه بفهمیم در صندوق مناسبی سرمایهگذاری کردیم؟

مدیر وبسایت

1402-03-11عرض سلام و احترام خدمت شما دوست عزیز، نام تمامی صندوق هایی که در سایت فیپ ایران آمده است دارای مجوز و قابل اطمینان هستند اما اینکه سوده ترین ان صندوق انتخاب شود کار دشواری است زیرا میزان سود صندوق ها در دوره های مختلف با توجه به شرایط بازار متفاوت خواهد بود و لذا نمی توان از الان پیش بینی سودی در خصوص آینده داشته باشیم لذا صندوق که در دوره گذشته بیشترین سود را محقق کرده است می تواند در دوره آینده کمترین سود را شناسایی کند اما به صورت کلی می توانید با بررسی چند دوره گذشته به طور میانگین پربازده ترین صندوق را انتخاب و برای خرید گزینش کنید.

سهیل

1402-02-03سلام میشه توضیح بدید صندوق تضمین اصل سرمایه چیه؟

مدیر وبسایت

1402-02-19عرض سلام و احترام خدمت شما دوست عزیز، صندوق تضمین اصل سرمایه، به صندوقی گفته میشود که سرمایه گذاران آن علاوه بر حفظ اصل سرمایه اولیه خود، میتوانند بر اساس تغییرات اتفاق افتاده در شرایط اقتصادی کشور بازدهی بالایی را نیز از سرمایه گذاری خود کسب کنند. اما در صورت افت بازار با شرایط خاصی بتوانند اصل پول خود را دریافت کنند.

ذاکر

1402-02-03سلام میشه به صورت غیر حضوری در صندوق های سرمایه گذاری شرکت کرد؟

مدیر وبسایت

1402-03-11سلام به شما دوست عزیز بله اکنون سرمایه گذاری در تمامی صندوق ها به صورت غیر حضوری می باشد برای برخی با مراجعه به سایت خود صندوق برای برخی نیز که قابل معامله در بورس هستند از طریق کد بورسی و پنل کارگزاری قابل خرید و فروش می باشند.

سبحانی

1402-02-05سلام وقت بخیر لطفا چندتا از صندوق های سرمایه گذاری مطمعن و سودده رو معرفی کنید!

مدیر وبسایت

1402-03-08عرض سلام و احترام خدمت شما دوست عزیز نام تمامی صندوق هایی که در سایت فیپ ایران آمده است دارای مجوز و قابل اطمینان هستند اما اینکه سوده ترین ان صندوق انتخاب شود کار دشواری است زیرا میزان سود صندوق ها در دوره های مختلف با توجه به شرایط بازار متفاوت خواهد بود و لذا نمی توان از الان پیش بینی سودی در خصوص آینده داشته باشیم لذا صندوق که در دوره گذشته بیشترین سود را محقق کرده است می تواند در دوره آینده کمترین سود را شناسایی کند اما به صورت کلی می توانید با بررسی چند دوره گذشته به طور میانگین پربازده ترین صندوق را انتخاب و برای خرید گزینش کنید.

حسینی

1402-02-10سلام محاسبه سود صندوق درآمد ثابت به چه صورت هست؟

مدیر وبسایت

1402-03-08عرض سلام و احترام خدمت شما دوست عزیز، ۷۰ % پرتفوی این نوع صندوق ها از اوراق درآمد ثابت تشکیل شده است زیرا صندوق های درآمد ثابت باید سود ثابتی را به سهامداران پرداخت کنند و لذا با توجه به بازدهی پایین این اوراق سود صندوق های درآمد ثابت نیز به طور میانگین ماهانه ۱ الی ۲ % متغیر خواهد بود.

هاشمی

1402-02-23NVA اماری یعنی چی؟

مدیر وبسایت

1402-03-06عرض سلام و احترام خدمت شما دوست عزیز، به ارزش خالص دارایی یک صندوق، اصطلاحا NAV گفته میشود.

هاشمی

1402-02-23وقتتون بخیر کدام صندوق برای سرمایه گذاری بهتره؟

مدیر وبسایت

1402-03-06عرض سلام و احترام خدمت شما دوست عزیز، اگر قصد سرمایه گذاری در این موارد را دارید پیشنهاد میکنیم تا از انجمن خبرگان سرمایه گذاری در ایران استفاده کنید. https://amoozesh-boors.com/fa/tehran-experts

هاشمی

1402-02-23برای مقایسه صندوق های سرمایه گذاری از چه سایتی کمک بگیرم؟

مدیر وبسایت

1402-03-08عرض سلام و احترام خدمت شما دوست عزیز، منبع تحلیلگران برای بررسی صندوق های سرمایه گذاری سایت "فیپ ایران" میباشد که سایت بسیار معتبر و خوبی جهت بررسی تمامی صندوق های سرمایه گذاری به شمار می آید. لذا شما نیز می توانید با مراجعه به این سایت تمامی صندوق های سرمایه گذاری را بررسی و جهت خرید گزینش کنید.

امیر

1402-03-17شرایط صندوق سرمایهگذاری چیه؟

مدیر وبسایت

1402-04-28سلام خدمت شما دوست عزیز شرایط به خصوصی ندارد لذا در صندوقهای سهامی شما میتوانید با اخذ کد بورسی واحد های این صندوق را خریداری نمایید.

هاشممفردی

1402-04-08سلام ممنون میشم ضریب آلفا رو توضیح بدید؟

مدیر وبسایت

1402-04-10عرض سلام و احترام خدمت شما دوست عزیز، میزان بازدهی سرمایهگذاری در صندوق نسبت به شاخص معیار از طریق ضریب آلفا سنجیده میشود.

RastinBibak

1402-06-03خسته نباشید منظور از صندوق های تضمین اصل سرمایه، چه نوع صندوق هایی هستش؟

مدیر وبسایت

1402-07-01سلام به شما دوست عزیز همانطور که از نام این صندوقها پیداست تضمین اصل سرمایه و عدم کاهش سرمایه اولیه ضمانتهای این نوع صندوقهاست اما نکته قابل توجه بازدهی این صندوقهاست که معمولاً در کمترین حالت ممکن در نظر گرفته میشود.

ElenaNamazi

1402-09-08درود به شما آیا صندوق های سرمایه گذاری مطمئن هستند و میشه بهشون اعتماد کرد؟

مدیر وبسایت

1403-02-04درود به شما دوست عزیز بله در صورتی که صندوق سرمایهگذاری مورد تایید سازمان بورس و اوراق بهادار تهران باشد مطمئن است. همچنین شما میتوانید با مراجعه به سایت سازمان بورس اوراق بهادار تهران تبرترین صندوقهای سرمایهگذاری را ملاحظه کنید.