سِر جان تمپلتون (Sir John Templeton) یک سرمایه گذار خلاف جریان (Contrarian Investor) و مدیر صندوق سرمایه گذاری مشترک بود که در سال 1954 صندوق سرمایه گذاری رشدی تمپلتون (Templeton Growth Fund) را تاسیس کرد. وی به خاطر انتخاب سهمهای کمطرفدار برای سرمایه گذاری در کشورهایی مانند ژاپن شناخته میشود. در این مقاله زندگینامه، اصول سرمایه گذاری و توصیههای جان تمپلتون را بررسی خواهیم کرد.

به نقل از اینوستوپدیا، جان تمپلتون در 29 نوامبر 1912 در شهر وینچستر ایالت تنسی به دنیا آمد. او در سال 1934 از دانشگاه ییل فارغ التحصیل، و از طریق بورسیه رودز (Rhodes Scholarship) وارد کالج بالیول در دانشگاه آکسفورد شد؛ جایی که توانست با مدرک حقوق در سال 1936 از آن فارغ التحصیل شود. تمپلتون در سال 1938 کار خود را در وال استریت آغاز کرد. در ضمن بد نیست بدانید که جان تمپلتون یکی از شاگردان «پدر سرمایه گذاری ارزشی»، یعنی بنجامین گراهام بوده است.

طی رکود بزرگ دهه 1930 آمریکا، تمپلتون 100 سهم از هر شرکت ثبت شده در بورس نیویورک (NYSE) که در آن زمان با قیمتی کمتر از 1 دلار (معادل 21 دلار در سال 2022) معامله میشد، خریداری کرد. به عبارتی دیگر، وی در سال 1939 روی 104 شرکت که 34 مورد از آنها در حال ورشکستگی بودند، سرمایه گذاری کرده و زمانی که صنعت ایالات متحده پس از پایان جنگ جهانی دوم رونق گرفت، شاهد چند برابر شدن سرمایه گذاری خود بود.

جان تمپلتون با پیشگامی در سرمایه گذاریهای جهانی ثروتمند شد. برای مثال بد نیست بدانید که صندوق سرمایه گذاری رشدی تمپلتون یکی از اولین صندوقهایی بود که در اواسط دهه 1960 در ژاپن سرمایه گذاری کرد. علاوه بر این، تمپلتون در دوران فعالیت خود صندوقهایی اختصاصی برای صنایعی مانند انرژی هستهای، مواد شیمیایی و الکترونیک نیز ایجاد کرده است. در نهایت جان تمپلتون در سال 1959 با پنج صندوق و بیش از 66 میلیون دلار دارایی تحت مدیریت، وارد بخش عمومی شد.

تمپلتون موفقیت خود را مدیون حفظ روحیه، دوری از اضطراب و داشتن انضباط میدانست. او تحلیل تکنیکال برای معامله در بازار سهام را رد میکرد و به جای آن ترجیح میداد از تحلیل بنیادی استفاده کند. به عبارتی دیگر، تمپلتون سعی نداشت قیمت آینده سهام را پیش بینی کند، و توجه خود را به سمت ارزش ذاتی معطوف میکرد. از اواخر دهه 1930، تمپلتون و همکارانش روشهای پیشرفتهای در زمینه تحلیل کمی توسعه دادند که پیش بینی ویژگیهای رایجی مانند نسبت P/E شیلر و نسبت Q توبین را امکان پذیر میکردند.

جان تمپلتون علی رغم نامی که برای صندوق خود انتخاب کرده بود، بیشتر به دنبال سرمایه گذاری ارزشی بود تا سرمایه گذاری رشدی. استراتژیهای انتخاب سهام او متنوع بودند و توصیف دقیق آنها دشوار است. با این حال، یکی از استراتژیهای او که به آسانی قابل درک است، اجتناب از خرید سهام گران قیمت، یا همان سهمهایی است که نسبت قیمت به درآمد (P/E) پنج سال آتی آنها بالاتر از محدوده 12-14 تخمین زده میشد.

تمپلتون به دنبال خرید سهامی بود که در مقایسه با ارزش ذاتی، قیمت پایینی داشت. پس از یافتن چنین سهمی، وی آن را تا زمانی که قیمت به سطح ارزش واقعی نمیرسید، نگه میداشت. در مقابل، تمپلتون معتقد بود که نگهداری و امید داشتن به افزایش قیمت داراییهایی با قیمت بالاتر از ارزش ذاتی، یک نوع سفته بازی است و نه سرمایه گذاری. البته باید افزود که جان تمپلتون صرفا سهام ارزان (در مقایسه با ارزش ذاتی) نمیخرید و به سرمایه گذاری روی سهام شرکتهایی که سودآور، دارای مدیریت مناسب و دارای پتانسیل کسب سود در بلند مدت بودند نیز اهمیت میداد.

جان تمپلتون با انتخاب سهام نادیده گرفته شده یا کم طرفدار، سرمایه گذاری خلاف جریان بود و به خاطر فلسفه «اجتناب از دنبال کردن اکثریت» و «خرید در زمانی که خون در خیابان جاری است» برای بهرهبرداری از آشفتگی بازار شناخته میشد. او یکی از اولین سرمایه گذاران آمریکایی بود که به فرصتهای سرمایه گذاری در بازارهای خارجی نادیده گرفته شده، مانند آسیا و اروپای شرقی توجه کرد. تمپلتون در دهه 1950 یکی از اولین سرمایه گذاران در ژاپن بود؛ تا جایی که حتی برای پیدا کردن متخصصان دو زبانه در ژاپن و ایالات متحده به مشکل برخورد! تمپلتون پس از به محبوبیت رسیدن سهام ژاپنی در دهه 1970، از آنها خارج شد و به بازار سهام ایالات متحده روی آورد که در وضعیت بدی قرار داشت.

همانند اکثر سرمایه گذاران ارزشی، تمپلتون نیز به دلیل اجتناب از سهمهای داغ، اغلب در بازارهای صعودی نتایج ناامید کنندهای داشت. عملکرد برتر او به طور معمول در بازارهای نزولی رخ مینمود؛ یعنی زمانی که صندوق او به طور میانگین متحمل ضررهای کمتری میشد یا نسبت به کل بازار، سود متوسطی کسب میکرد.

در سال 2005، او یادداشت کوتاهی نوشت و پیشبینی کرد که ظرف پنج سال آینده، یک آشوب مالی در جهان رخ خواهد داد. وی سقوط بازار مسکن و کاهش بازده اوراق قرضه دولتی را تا رقمی نزدیک به صفر پیش بینی کرد. تمپلتون همچنین پیش بینی کرد که در چند دهه آینده و به دلیل روی کار آمدن روشهای یادگیری مبتنی بر اینترنت، کاهش قابل توجهی در شیوههای آموزش سنتی رخ خواهد داد. این یادداشت که در ابتدا به صورت خصوصی در اختیار خانواده و تعداد انگشت شماری از اعضای مدیریتی شرکت فرانکلین تمپلتون (FranklinTempleton) قرار داشت، در سال 2010 به صورت عمومی منتشر شد.

در این مقاله اشاره شد که جان تمپلتون یک سرمایه گذار خلاف جریان بوده است. در این بخش قصد داریم بیشتر با این مفهوم آشنا شویم.

سرمایه گذاری خلاف جریان یا خلاف جهت (Contrarian investing) یک استراتژی سرمایه گذاری است که بر اساس آن، سرمایه گذار باید در خلاف جریان بازار سرمایه گذاری کند. سرمایه گذاران خلاف جریان به دنبال سهامی هستند که ارزش ذاتی آنها کمتر از قیمت فعلیشان است. آنها معتقدند که این نوع سهام در نهایت به ارزش واقعی خود خواهد رسید و سرمایه گذاران میتوانند از این اختلاف قیمت سود ببرند.

سرمایه گذاری خلاف جریان میتواند یک استراتژی سودآور باشد، اما ریسکهایی نیز دارد و کسانی که قصد استفاده از این روش را دارند، باید توانایی ارزیابی ارزش ذاتی سهام را داشته باشند. علاوه بر این، آنها باید صبور باشند تا اختلاف قیمت بین ارزش ذاتی و قیمت بازار از بین برود و فرصتی مناسب برای کسب بیشترین سود ممکن فراهم شود. برای مثال، طی بحران مسکن آمریکا در سال 2008 و زمانی که بازار سهام در حال سقوط بود، سرمایه گذاران خلاف جریان از فرصت برای خرید سهام با قیمتهای پایین استفاده کردند.

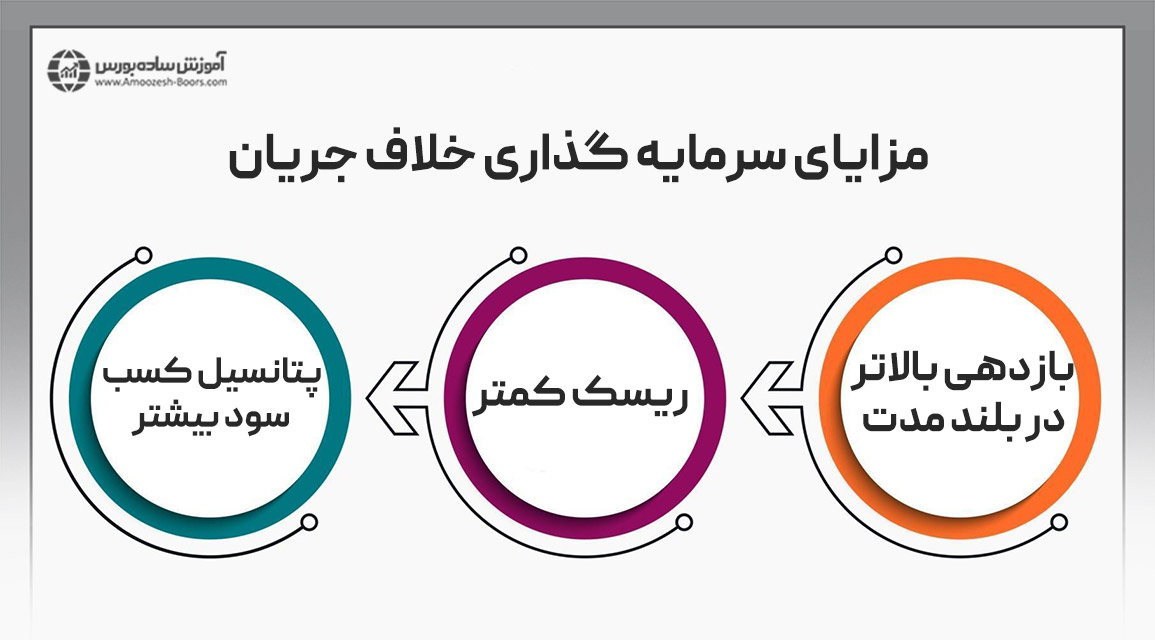

مزایای سرمایه گذاری خلاف جریان را میتوان در موارد زیر خلاصه کرد:

جان تمپلتون سخنان زیادی در مورد سرمایه گذاری بیان کرده و در این بخش برخی از مهمترین نقل قولهای وی را مشاهده میکنید:

فلسفه سرمایه گذاری جان تمپلتون را میتوان در دو نکته کلیدی خلاصه کرد که عبارتند از:

کسانی که علاقهمند به کسب اطلاعات بیشتر در مورد جان تمپلتون هستند، میتوانند کتاب نقشه تمپلتون (The Templeton Plan) را مطالعه کنند. این کتاب، مشهورترین اثر وی است. تمپلتون در این کتاب 21 گام برای رسیدن به موفقیت را معرفی کرده و توصیههای موجود در آن علاوه بر تشریح روش سرمایه گذاری مناسب، برای پیشرفت شخصی در بخشهای دیگر زندگی نیز مفید خواهند بود.

رویکرد جان تمپلتون به سرمایه گذاری بر مبنای خرید سهام بنیادی با قیمتی کمتر از ارزش ذاتی بود. رویکردی که بخش مهمی از سیگنال بورس انجمن خبرگان را به خود اختصاص داده است. سیگنال بنیادی این انجمن علاوه بر نام سهام، شامل نقاط دقیق ورود به معامله و خروج از آن میشود. به امید اینکه شما نیز با به کارگیری رویکرد سرمایه گذاری ارزشی در بازه میان مدت و بلندمدت سود فراوانی به دست بیاورید.

جهت مطالعه زندگینامه سایر سرمایه گذاران برتر از مقالات زیر استفاده کنید.

سرمایه گذاری در بازارهای جهانی و یافتن سهمهای کم طرفداری که قیمت آنها کمتر از ارزش ذاتیشان است، دو اصل مهم سرمایه گذاری جان تمپلتون بود.

لینک کوتاه این مقاله: https://amoozesh-boors.com/i/sjt

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد