سرمایهگذاری ارزشی (Value Investing) یکی از استراتژیهای سرمایهگذاری است که بر اساس آن سهامی که قیمت کمتری نسبت به ارزش ذاتی یا دفتری آن دارد، خریداری میشود. سرمایهگذاران ارزشی معتقد هستند که بازار نسبت به اخبار یا رفتار تودهای سهامداران واکنش نشان میدهد به طوری که ممکن است قیمت سهام معادل ارزش بنیادی آن نباشد. در چنین شرایطی این افراد به جستجوی سهامی میپردازند که قیمت (Price) آن کمتر از ارزش ذاتی (Intrinsic Value) آن باشد.

از جمله مشهورترین سرمایهگذاران ارزشی در جهان میتوان به وارن بافت اشاره کرد. او کسی بود که از این استراتژی سرمایهگذاری به شکل وسیعی استفاده کرد و توانست مفهوم این استراتژی سرمایهگذاری را با همکاری چارلی مانگر، به یک سطح جدید برساند.

بافت معتقد بود با خرید و نگهداری سهمهایی که کمتر از ارزش ذاتیشان قیمتگذاری شدهاند، میتوان در بلندمدت بازدهی مناسبی به دست آورد. از دیگر سرمایهگذاران موفق دنیا در حوزه سرمایهگذاری ارزشی میتوان به اسامی زیر اشاره کرد:

ارزش ذاتی، ارزش واقعی سهام یک شرکت است که با استفاده از اصول تحلیل بنیادی تعیین میشود. به علت وجود فاکتورهای مختلف تاثیرگذار بر بازارهای مالی مانند اخبار و سنتیمنت بازار، ممکن است قیمت یک سهم در بورس بیشتر یا کمتر از ارزش ذاتی آن باشد. خرید سهام یک شرکت قوی (از منظر بنیادی) که به علت عدم توجه عمده سرمایهگذاران با قیمت کمتری از ارزش ذاتی آن در بازار معامله میشود، یک سرمایهگذاری ارزشی به حساب میآید.

علل مختلفی برای وجود تفاوت قیمت و ارزش واقعی سهم وجود دارد که از مهمترین آنها میتوان به موارد زیر اشاره کرد:

۱- رفتار هیجانی یا ذهنیت تودهای افراد منجر به خرید سهامی شده که قیمت در آن بازار به هر دلیلی در حال رشد است. این ذهنیت منجر میشود تا افراد در شرایط اصلاح یا ریزش بازار، به سرعت سهام خود را به فروش برسانند. نتیجهی این امر کمتر شدن قیمت نسبت به ارزش ذاتی در سهمهای بنیادی (نه همه سهمها) است.

۲- در زمان ریزش بازار، بسیاری از افراد سهمهای خود را بدون توجه به ارزش ذاتی آن به فروش میرسانند. در چنین شرایطی پس از کم شدن قیمت، سرمایهگذاران ارزشی سهمهای بنیادی و مستعد رشد قیمت را خریداری میکنند.

۳- انتشار اخبار بد در خصوص یک شرکت یا پخش شایعات منفی پیرامون آن ممکن است در کوتاه مدت منجر به پایین آمدن قیمت سهام آن شرکت شود. اگر این شرکت از نظر بنیادی ارزشمند باشد این اخبار بد منجر به ایجاد فاصله زیاد میان قیمت و ارزش ذاتی شده و سرمایهگذاران ارزشی با خرید سهام در چنین مواقعی جهت رسیدن به بازدهی در بلندمدت برنامهریزی میکنند.

۴- انتشار صورتهای مالی و گزارشات ماهانه شرکتها در سایت کدال و ایجاد تغییرات منفی در آنها (برای مثال کاهش فروش محصولات شرکت نسبت به فصل گذشته) احتمال کاهش قیمت سهام آنها را در پی خواهد داشت. اگر ارزش بنیادی چنین سهمهایی بالا باشد، ممکن است پس از مدتی قیمت آنها به زیرِ ارزش ذاتیشان برسد.

۵- گاهی سرمایهگذاران به علت وجود اخبار بیشتر در خصوص سهمهای بزرگ بازار از سهمهایی با ارزش بازار کمتر غافل میشوند. در چنین شرایطی ممکن است سهام برای مدتی طولانی زیرِ ارزش ذاتی خود خرید و فروش شود. برای مثال توجه عمده سهامداران به نماد فولاد بیشتر از نماد کوچکتری همچون های وب است.

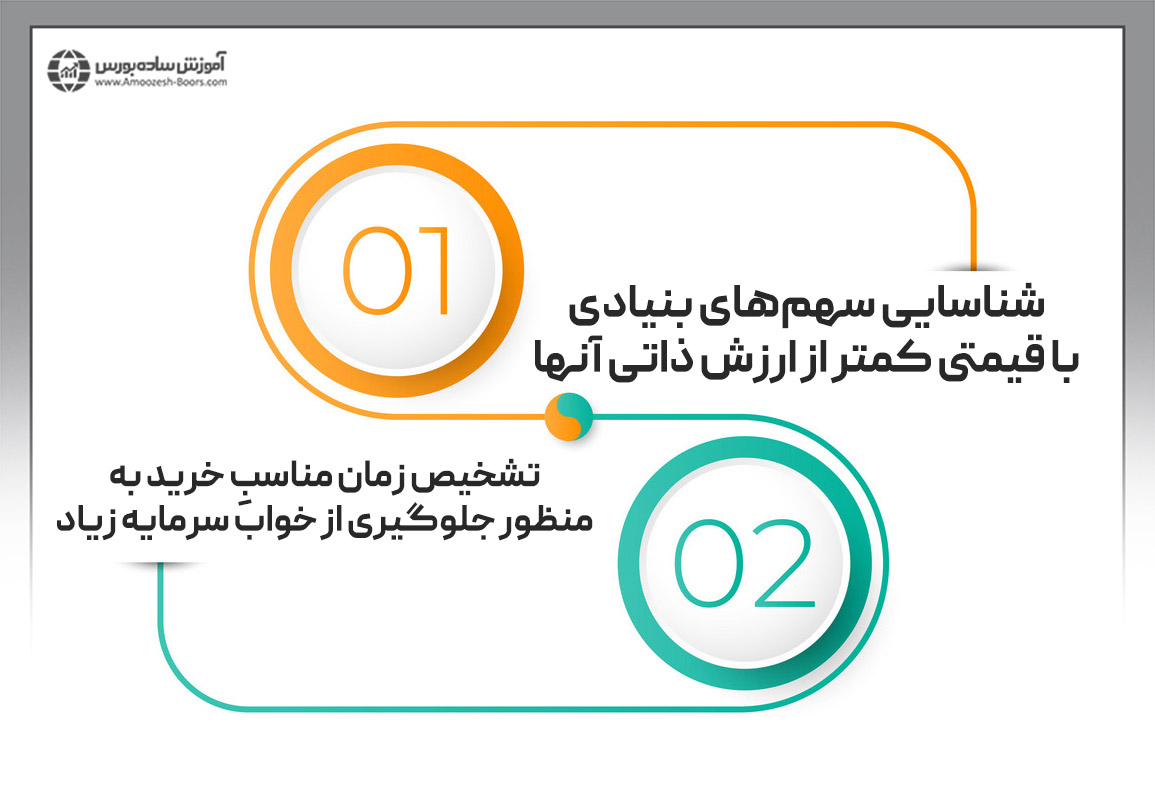

همان طور که ملاحظه میکنید در این قسمت دو نکته مهم وجود دارد:

در کشورهایی مانند ایران که نرخ تورم آنها در حال افزایش است، خواب سرمایه مسئله بسیار مهمی است. علاوه بر این شناسایی سهمهای بنیادی از میان تعداد انبوهی از شرکتهای پذیرفته شده در بازار سرمایه ایران به دانش و زمان کافی نیاز دارد.

با این حال در صورت عدم برخورداری از دانش معاملهگری در بورس یا زمان کافی میتوانید از سیگنال بنیادی سهامِ مراجع معتبر بورسی استفاده کنید. انجمن خبرگان سرمایهگذاری در ایران یکی از این مراجع معتبر است که سیگنال بنیادی و نوسانگیری سهام را به همراه زمان دقیق ورود و خروج در اختیار علاقهمندان قرار میدهد. از دیگر خدمات این انجمن میتوان به موارد زیر اشاره کرد:

جهت کسب اطلاعات بیشتر دربارهی میزان بازدهی پرتفوی بلندمدت انجمن خبرگان به این قسمت مراجعه کنید.

جهت اجرای سرمایهگذاری ارزشی در بورس بایست از مهمترین مفاهیم تحلیل بنیادی استفاده کنید.

۱- نسبت P/E

نسبت P/E یا قیمت به درآمد (سود)، نسبت قیمت سهم به درآمد یا سود آن (به ازای هر سهم) را نمایش میدهد. به طور کلی هر چه این نسبت عدد کمتری را نشان دهد، سهم ارزش بیشتری برای خرید دارد. به این حال معمولا نسبت P/E سهمهای موجود در یک صنعت بورسی با یکدیگر مقایسه میشوند. برای مثال:

۲- نسبت P/B

نسبت P/B یا قیمت به ارزش دفتری، قیمت یک سهم را با ارزش دفتری آن (برگرفته از دادههای ترازنامه) مقایسه میکند. ارزش دفتری نیز از تقسیم داراییهای یک شرکت (جمع حقوق مالکانه) بر تعداد سهام آن به دست میآید.

به نقل از وبسایت اینوستوپدیا، «به طور معمول نسبت P/B کمتر از ۱ برای سرمایهگذاران ارزشی مطلوب بوده و نشان از این موضوع دارد که سهام کمتر از ارزش آن قیمتگذاری شده است. با این حال برخی دیگر از سرمایهگذاران ارزشی نسبت قیمت به ارزش دفتری کمتر از ۳ را به عنوان معیار در نظر میگیرند.»

۳- نسبت P/E شیلر

نسبت پی بر ای در شرایطی که کشورها درگیر تورم بالا یا سایر رویدادهای اقتصادی هستند، دچار انحراف میشود. جهت حذف این انحرافات از محاسبات از نسبت پی بر ای شیلر استفاده میشود. در نسبتP/E شیلر از میانگین درآمد ۱۰ ساله شرکتها جهت رفع تاثیرات ناشی از تورم، رکود یا رونق اقتصادی استفاده میشود.

به نقل از وبسایت وال استریت ژورنال، «نسبت پی بر ای شیلر عموما جهت تجزیه و تحلیل بخشها یا صنایع بورسی استفاده میشود تا تک سهمها. با این حال، با استفاده از این نسبت میتوان بخشهایی از بازار را که کمتر از ارزش ذاتی خود ارزشگذاری شدهاند را شناسایی کرده و در آن صنایع به دنبال انتخاب سهام ارزشی بود.»

۱- حاشیه ایمنی را در نظر بگیرید.

همچون هر استراتژی دیگری، استفاده از استراتژی سرمایهگذاری ارزشی میتواند با خطا مواجه شده و سرمایه افراد را در معرض ریسک قرار دهد. به همین دلیل سرمایهگذاران ارزشی تلاش میکنند تا سهامی که زیر ارزش ذاتی است را با قیمتی مقرون به صرفه خریداری کنند. بدین وسیله حاشیه امن مناسب فراهم شده و با صعودی شدن قیمت، احتمال افزایش بازدهی بیشتر شده و با نزولی شدن قیمت، احتمال کاهش ضرر تقویت میشود.

فرض کنید ارزش ذاتی سهام یک شرکت برابر ۱۰۰۰ تومان است. پس از مدتی قیمت آن به ۱۱۰۰ تومان میرسد. در این حالت اگر سهام را در قیمت ۶۰۰ تومان خریده باشید، به ازای هر سهم ۵۰۰ تومان سود به دست میآورید اما اگر در همان قیمت ۱۰۰۰ تومان (که معادل ارزش ذاتی سهام است) سهم را خریده باشید، ۱۰۰ تومان سود خواهید کرد.

بنجامین گراهام، بنیانگذار نظریه سرمایهگذاری ارزشی تنها زمانی اقدام به خرید سهام میکرد که قیمت آن معادل دو سوم ارزش ذاتی یا کمتر بود. با این روش او حاشیه امنیت مناسبی به دست میآورد تا در صورت کاهش قیمت، ضرر کمتری متحمل شده و به هنگام افزایش قیمت بازدهی بیشتری داشته باشد.

۲- کارا نبودن بازار را در نظر بگیرید.

فرضیه کارا بودن بازار بدین معنی است که قیمت سهام منعکسکنندهی ارزش یک سهم است. در این نظریه، فرض بر این است که سرمایهگذاران با توجه به تمام اطلاعات بنیادی مربوط به یک شرکت اقدام به خرید یا فروش سهام میکنند و به همین جهت قیمت با ارزش برابر است.

با این وجود مخالفان نظریه بازار کارا معتقدند، افراد زیادی در بورس با ذهنیت تودهای و یا متاثر از رفتارهای هیجانی به خرید و فروش سهام اقدام میکنند. بنابراین به دلیل کارا نبودن بازار، در اغلب موارد احتمال یکی نبودن قیمت و ارزش ذاتی سهم وجود دارد. در نتیجه سرمایهگذاران با استفاده از این فرصت، هنگامی که قیمت سهمهای بنیادی به زیر ارزش ذاتی آنها میرسد، اقدام به خرید میکنند.

۳- از ذهنیت تودهای پیروی نکنید.

ذهنیت تودهای یا رفتار گلهای منجر به حرکات احساسی و خرید و فروشهای اشتباه در بازار میشود. سرمایهگذاران ارزشی اغلب به خرید سهام در زمانی که عمده سهامداران در حال فروش هستند و به فروش سهام هنگامی که سهام به ارزش ذاتی یا قیمتی بیشتر از ارزش ذاتی رسیده باشد، میپردازند.

همان طور که افراد میتوانند در حراج کالاها، اجناسی با قیمت پایین خریداری کنند در سرمایهگذاری ارزشی، معاملهگران میتوانند سهام را با قیمتی کمتر از ارزش ذاتی خریداری کنند. به عبارت دیگر آنها در حال خرید سهام با تخفیف هستند.

افق زمانی سرمایهگذاری در تمام رویکردهای سرمایهگذاری ارزشی، بلندمدت است. بنابراین باید جهت رسیدن به بازدهی بالا صبر کافی داشته باشید. برخی سهامداران به علت ویژگی زیانگریزی ممکن است با کوچکترین کاهش قیمت به سرعت سهام خود را به فروش برساند. این مسئله اهمیت صبر در معاملهگری و تسلط بر روانشناسی بازارهای مالی را آشکار میسازد.

در واقع علت شکست بسیاری از افراد در بورس و دیگر بازارهای مالی عدم تسلط بر تکنیکهای مدیریت ریسک و نا آگاهی از تاثیر احساسات بر معاملات است. در دوره چرا تریدرها ضرر میکنند راهکارهای عملی جهت مدیریت ریسک و اقدامات لازم جهت کنترل تمام احساسات (ترس، حرص و ...) تاثیرگذار بر معاملات آموزش داده میشود. جهت کسب اطلاعات بیشتر در خصوص این دوره آموزشی به این قسمت مراجعه کنید.

چندین کتاب سرمایهگذاری ارزشی وجود دارد که توسط افراد مختلف به رشته تحریر درآمده است. در ادامه مهمترین آنها را معرفی خواهیم کرد.

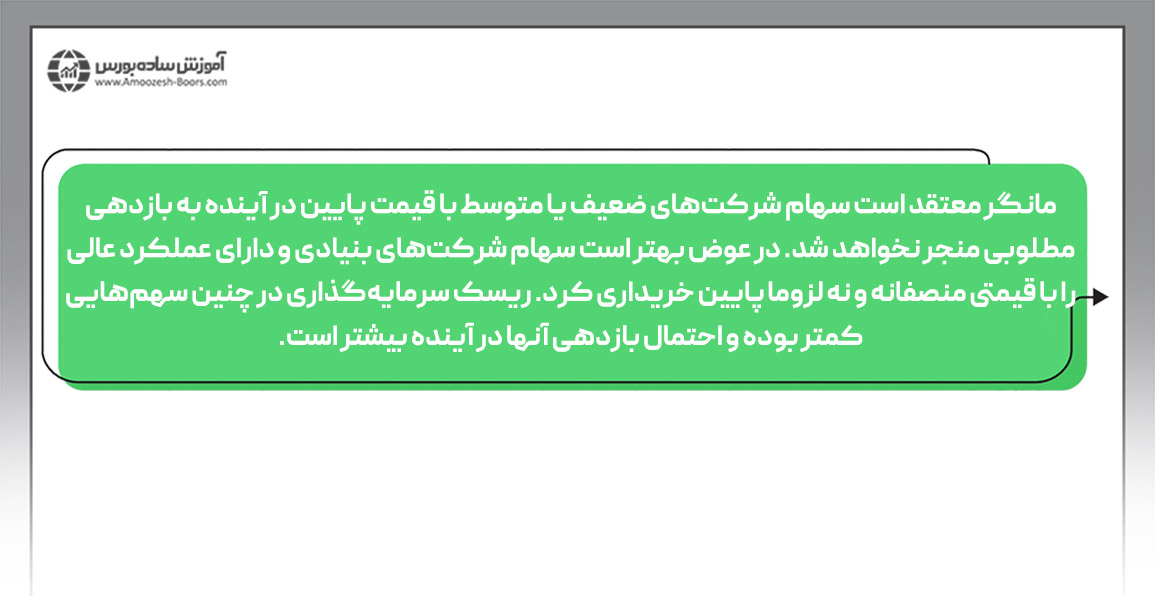

چارلی مانگر یکی از معروفترین سرمایهگذاران موفق دنیا و نایب رئیس هیئتمدیره شرکت وارن بافت است که نقش مهمی در بهبود استراتژی سرمایهگذاری ارزشی ایفا کرده است. مانگر معتقد است کمتر بودن ارزش ذاتی نسبت به قیمت نبایست به عنوان تنها فاکتور خرید سهام در نظر گرفته شود.

سرمایهگذاری ارزشی به معنای خرید سهام با قیمتی کمتر از ارزش ذاتی آن است. این نوع سرمایهگذاری فرصتی برای سرمایهگذاران فراهم میکند تا به نوعی سهام را با تخفیف بخرند. چنین فرصتهایی در بورس ایران (که متاثر از اخبار و رفتارهای هیجانی است) نیز وجود دارد. بنابراین بهتر است در مواقعی که اغلب معاملهگران در حال فروش هستند، سهمهای بنیادی را یافته و در زمان مناسب آنها را خریداری کنید.

پیشنهاد می کنیم جهت آشنایی با مفاهیم سرمایهگذاری و زندگینامه سرمایهگذاران موفق از مقالات زیر نیز استفاده کنید.

منظور از سرمایهگذاری ارزشی، خرید سهام با قیمتی کمتر از ارزش ذاتی آن است.

در سرمایهگذاری ارزشی از نسبت P/E و نسبت P/S استفاده میشود.

بنجامین گراهام، پدر سرمایهگذاری ارزشی و کسی است که این متُد را به وارن بافت آموزش داد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

MohadesehGholami

1402-09-25درود به شما، نوسانات وضعیت شرکت میتونه باعث بشه که ارزش واقعی سهم کم بشه؟

مدیر وبسایت

1403-02-03درود به شما دوست عزیز صد در صد. لذا به همین خاطر پیگیری دقیق و به روز اخباری که توسط شرکت منتشر میشود برای سهامداران حائز اهمیت است