بنجامین گراهام (Benjamin Graham) یک سرمایه گذار، اقتصاددان و استاد دانشگاه آمریکایی بود که امروزه تحت عنوان «پدر سرمایه گذاری ارزشی» (Value Investing) شناخته میشود. فلسفه سرمایه گذاری او بر مواردی همچون خرید و نگهداری، تحلیل بنیادی، خرید با توجه به حاشیه امنیت، سرمایه گذاری فعال و به حداقل رساندن میزان بدهی تاکید داشت. علاوه بر این، گراهام طی دوران کاری خود شاگردانی مانند وارن بافت هم تربیت کرد که به عقیده بسیاری، موفقترین سرمایه گذار قرن بیستم محسوب میشود.

در این مقاله علاوه بر زندگینامه بنجامین گراهام، روش و توصیههای سرمایه گذاری او را نیز بررسی خواهیم کرد.

بنجامین گراهام در سال 1984 و در شهر لندن به دنیا آمد. یک سال بعد، خانواده وی تصمیم گرفت به شهر نیویورک نقل مکان کند. زمانی که گراهام 9 ساله بود، پدرش درگذشت و مادرش هم پس اندازهای خانواده را طی «وحشت بانکداران ۱۹۰۷» (Panic of 1907) از دست داد. گراهام برای حمایت از خانواده خود وارد بازار کار شد، اما به علت استعداد بالایی که داشت توسط دانشگاه کلمبیا بورسیه گردید. پس از فارغ التحصیل شدن از این دانشگاه، گراهام توسط کارگزاری نیوبرگر، هندرسون و لوب (ewburger, Henderson, and Loeb) استخدام شد و رسما فعالیت خود در وال استریت را آغاز کرد.

به نقل از اینوستوپدیا، بنجامین گراهام پلههای ترقی را طی مدت کوتاهی طی کرد و در سن 25 سالگی، درآمد سالانه او حدودا به 500 هزار دلار رسیده بود! البته مسیر موفقیت گراهام بدون مانع و چالش نبود؛

آنچه گراهام در پی این سقوط بزرگ بازار سهام مشاهده کرد، در نهایت موجب شد تا وی با همکاری دیوید داد (David Dodd) و اروینگ کان (Irving Kahn) کتابی به نام «تحلیل اوراق بهادار» (Security Analysis) به رشته تحریر درآورد.

در سرمایه گذاری ارزشی بنجامین گراهام، ارزش ذاتی یک سهام بدون توجه به قیمت بازار و از طریق بررسی مواردی همچون میزان داراییها، درآمدها و سود تقسیمی به دست میآید. اگر ارزش ذاتی در مقایسه با قیمت فعلی سهام در بازار بیشتر بود، سرمایه گذار باید برای خرید اقدام کند و تا زمانی که یک بازگشت به میانگین (Mean Reversion) رخ نداده، به فکر فروش نباشند.

نظریه بازگشت به میانگین میگوید با گذشت زمان، ارزش ذاتی و قیمت بازاری یک سهام به یک دیگر نزدیک میشوند و بالاخره قیمت بازتاب دهنده ارزش ذاتی خواهد شد. خرید سهام با قیمتی کمتر از ارزش ذاتی آن به سرمایه گذار اجازه میدهد تا پس از مدت خاصی، به سود مناسبی دست پیدا کند. لازم به ذکر است که نزدیک شدن ارزش ذاتی و قیمت بازار تنها در بازارهای کارا (Efficient Market) رخ خواهد داد.

بنجامین گراهام جزو حامیان بازار کارا بود؛ زیرا در شرایطی که بازار کارا نباشد و اطلاعات به سرعت روی قیمت سهام تاثیر نگذارند، سرمایه گذاری ارزشی فایدهای ندارد. همان طور که گفته شد، در این نوع سرمایه گذاری فرض بر این است که قیمت یک سهم در نهایت بازتاب دهنده ارزش ذاتی آن خواهد بود و این امر تنها در صورت کارا بودن بازار امکان پذیر است.

بورس ایران، بازاری با کارایی پایین است و قیمت سهمهای کوچک مخصوصا سهمهای موجود در بازار پایه فرابورس، با ارزش ذاتی خود تناسب ندارند. با این وجود همچنان سهمهای بنیادی بسیاری در بازارهای بورس و فرابورس وجود دارند که حرفهایهای بازار با خرید به موقع آنها بازدهی بالایی به دست میآورند.

به عقیده گراهام، با توجه به رفتار غیر منطقی سرمایه گذارها و عواملی مانند غیر قابل پیش بینی بودن نوسان بازار، خرید سهامی که قیمتش کمتر از ارزش ذاتی آن است میتواند یک حاشیه امنیت (Margin of Safety) مناسب ایجاد کند. علاوه بر این، میتوان از طریق خرید سهام شرکتهایی که سود تقسیمی (Dividend Yields) بالا و نسبت بدهی به حقوق صاحبان سهام (Debt-to-Equity Ratio) پایین دارند و همچنین از طریق متنوع سازی پرتفوی به حاشیه امنیت رسید.

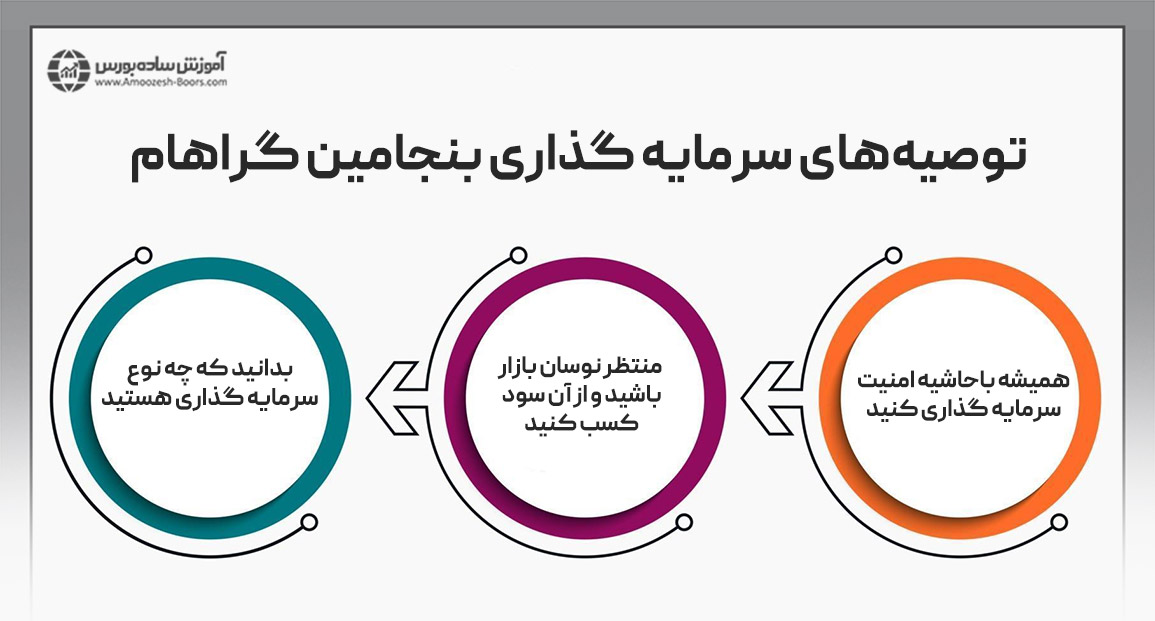

در این بخش به فلسفه سرمایه گذاری بنجامین گراهام میپردازیم و سه توصیه اصلی که از کتابهایش استخراج شدهاند را مورد بررسی قرار خواهیم داد.

به گفته گراهام، داشتن حاشیه امنیت یعنی خرید اوراق بهاداری که قیمت فعلی آن از ارزش ذاتیاش کمتر است؛ یعنی کاری که علاوه بر پتانسیل کسب سود بالا، میزان ریسک سرمایه گذاری را نیز کاهش میدهد. به عبارتی سادهتر، هدف گراهام خرید 1 دلار از طریق پرداخت 50 سنت بود و او موفقیت بسیار زیادی در این نوع معاملات داشت.

گراهام کسب و کارها را بر اساس میزان درآمد ثابت یا نقدینگی در دسترس مورد ارزیابی قرار میداد. برای مثال این احتمال وجود داشت که او روی سهام شرکتی سرمایه گذاری کند که ارزش دارایی نقدشونده (Liquid Asset) آن از کل ارزش بازارش بیشتر باشد. این استراتژی نسبتا ساده باعث میشود تا به هنگام رسیدن قیمت سهام به ارزش ذاتی آن، سود سرمایه گذار چشمگیر باشد. در مقابل، اگر شرکت موفق عمل نکرد، میزان ضرر سرمایه گذار نیز کمتر و قابل تحملتر است. علاوه بر این، گراهام بر اساس تجربیات خود به این نتیجه رسیده بود:

سرمایه گذاری در بازار سهام به این معناست که شما دیر یا زود با نوسان بازار مواجه خواهید شد. اما سرمایه گذار هوشمند میداند هنگامی که ترس بر بازار حاکم میشود نباید عجولانه برای فروش اقدام کرد. نوسان بازار فرصتی برای پیدا کردن سهام دارای پتانسیل است. بر اساس آنچه بنجامین گراهام به آن معتقد بود، خرید سهم باید در زمان مناسب (با توجه به رابطه قیمت فعلی/ارزش ذاتی) انجام گیرد و تا زمانی که قیمت به اندازه کافی افزایش نیافته، فروش انجام نشود.

آقای گراهم دو روش اصلی برای مقابله با نوسان بازار معرفی کرده است که عبارتند از:

معادل اوراق قرضه در آمریکا، اوراق بدهی در بازار سرمایه ایران است. با این وجود به علت سود کم این اوراق نسبت به رشد نرخ تورم در کشور، سرمایه گذاری در این اوراق اصلا توصیه نمیشود. به جای میتوانید سبد سهام خود را متنوع کنید. بخش تحلیل ۳۰۰ سهم بورس به منظور انتخاب سهمهای برتر تشکیل شده و جدیدترین تحلیل بنیادی و تکنیکال سهام در آن منتشر میشود.

به طور کلی به هنگام ورود به دنیای سرمایه گذاری دو انتخاب پیش روی شماست:

بنجامین گراهام سرمایه گذاران فعال (Active Investor) را سرمایه گذاران خلاق، و سرمایه گذاران منفعل (Passive Investor) سرمایه گذاران تدافعی نامیده است.

به گفته گراهام، یک سرمایه گذار تدافعی میتواند با خرید 30 سهام از میانگین صنعتی داو جونز به مقدار یکسان، به بازده متوسط (Average Return) دست پیدا کند. گراهم و بافت هر دو تاکید دارند که دستیابی به یک بازده متوسط مانند بازده S&P 500، دستاوردی مهمتر از آن چیزی که اکثر مردم باور دارند. خیلی افراد به اشتباه فکر میکنند که اگر رسیدن به بازده متوسط آسان است و دنبال کردن یک شاخص (استراتژی ایندکسینگ - Indexing) به زحمت زیادی نیاز ندارد، پس کسب سود بیشتر با تلاش بیشتر (استراتژی فعال) ممکن است. اما واقعیت این است که بیشتر افرادی که به دنبال چنین کاری هستند، متضرر میشوند.

سرمایه گذار تدافعی گراهام را میتوان معادل سرمایه گذاری دانست که امروزه در صندوقهای سرمایه گذاری شاخصی (Index fund) سرمایه گذاری میکند. در مقابل کسانی که خود را دسته سرمایه گذاران خلاق قرار میدهند، نباید شکست دادن بازار را کار آسانی تلقی کنند، چراکه عده زیادی از آنها در نهایت عملکرد ضعیفتری نسبت به سرمایه گذاران تدافعی خواهند داشت؛ مگر اینکه در شناسایی ارزش ذاتی شرکت مهارت بالایی داشته باشند.

کتاب «تحلیل اوراق بهادار» (Security Analysis) در سال 1934 منتشر شد؛ یعنی در ابتدای رکود بزرگ (Great Depression) و زمانی که گراهام در مدرسه کسب و کار دانشگاه کلمبیا تدریس میکرد. در این کتاب اصول پایه سرمایه گذاری ارزشی شامل خرید سهمها با توجه به ارزش ذاتی، مطرح شده است. در آن دوران بازار سهام عمدتا به عنوان بستری برای سفته بازی شناخته میشد، اما کتاب گراهام با معرفی مفاهیمی چون ارزش ذاتی و حاشیه امنیت، توانست راه جدیدی برای تحلیل بنیادی عاری از سفته بازی ایجاد کند.

گراهام در سال 1949 کتاب «سرمایه گذار هوشمند» (The Intelligent Investor) را منتشر کرد. این کتاب امروزه به عنوان منبع اصلی اطلاعات در مورد سرمایه گذاری ارزشی شناخته میشود.

در سرمایه گذار هوشمند، شخصیت اصلی «آقای بازار» (Mr. Market) نام دارد. او شریک خیالی سرمایه گذاراست که سعی میکند سهمهایی را به او بفروشد یا سهام خاصی را از او بخرد. آقای بازار همواره رفتارهای غیر منطقی از خود نشان داده و هر روز قیمتهای مختلفی را به سرمایه گذار پیشنهاد میکند. گراهام به کمک این استعاره نشان میدهد که باید به جای اهمیت دادن به احساسات و وضعیت روزانه بازار که بر اساس ترس و طمع سرمایه گذاران تغییر میکند، بر اساس بررسی گزارشات یک شرکت در مورد فعالیتها و وضعیت مالی خود برای سرمایه گذاری اقدام کرد. این نوع تحلیل باعث میشود تا هنگامی که آقای بازار قیمتی را به ما پیشنهاد میدهد، در مورد مناسب بودن یا نبودن آن قضاوت بهتری داشته باشیم.

به گفته گراهام، سرمایه گذار هوشمند کسی است که به افراد خوشبین میفروشد و از افراد بد بین خرید میکند. در همین راستا، سرمایه گذار باید به دنبال خرید سهامی باشد که قیمت آن تحت تاثیر عواملی همچون رکود اقتصادی، سقوط بازار، اتفاقهای غیر قابل پیش بینی، اخبار منفی و یا خطای انسانی از ارزش ذاتی آن کمتر شده است. در صورتی که این نوع فرصت سرمایه گذاری وجود داشته باشد، نباید به وضعیت و ترندهای بازار اهمیت داد.

بنجامین گراهام در کتاب «سرمایه گذار هوشمند» همانند «تحلیل اوراق بهادار» اصول پایه سرمایه گذاری ارزشی را بیان میکند، اما در کنار آن به ما یاد میدهد که:

یکی از مشهورترین شاگردان بنجامین گراهام که امروزه به یکی از مشهورترین چهرههای دنیای سرمایه گذاری تبدیل شده، وارن بافت (Warren Buffett) است. بافت یکی از دانشجویان گراهام در دانشگاه کلمبیا بود و پس از فارغ التحصیلی نیز در شرکت او، یعنی گراهام-نیومن (Graham-Newman) استخدام شد. بافت تحت تاثیر گراهام و سبک سرمایه گذاری ارزشی او، به یکی از موفقترین سرمایه گذاران تاریخ تبدیل شد و در سال های اخیر با ثروتی فراتر از 100 میلیارد دلار، جایگاه ثابتی در میان 10 میلیاردر برتر مجله فوربز (Forbes) داشته است.

از میان سایر سرمایه گذاران موفق که تحت نظر بنجامین گراهام تحصیل یا کار کردهاند، میتوان به اروینگ کان (Irving Kahn)، کریستوفر براون (Christopher Browne) و والتر شلوس (Walter Schloss) اشاره کرد.

با وجود این که سالهای زیادی از زمان فعالیت بنجامین گراهام در بازار سهام گذشته، سبک سرمایه گذاری ارزشی او هنوز هم یکی از برترین روشهای سرمایه گذاری محسوب میشود. بدون شک آشنایی بیشتر با مفاهیمی چون ارزش ذاتی و حاشیه امنیت برای تمامی سرمایه گذاران مفید خواهد بود.

پیشنهاد میکنیم جهت آشنایی با سرمایه گذاری و سرمایه گذاران موفق از مقالات زیر نیز استفاده کنید.

بنجامین گراهام تحت عنوان «پدر سرمایه گذاری ارزشی» شناخته میشود و اولین سرمایه گذاری بود که به طور گسترده در مورد این سبک از سرمایه گذاری مبتنی بر تحلیل فاندامنتال کتاب نوشت.

شناسایی سهمهای دارای ارزش ذاتی بالا و استفاده مناسب از نوسان بازار برای خرید با کمترین قیمت ممکن، از جمله توصیههای مهم بنجامین گراهام به سرمایه گذاران هستند.

بله. وارن بافت تنها یکی از شاگردان مشهور بنجامین گراهام است و از میان افراد موفق دیگری که تحت تاثیر آقای گراهام بودند میتوان به اروینگ کان، کریستوفر براون و والتر شلوس اشاره کرد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد