صورت جریان وجوه نقد یا صورت جریانهای نقدی (Cash Flow Statement) یکی از انواع صورتهای مالی است که جریان نقدینگی در شرکت را نشان میدهد. به عبارت دیگر در این گزارش، جریانهای ورودی و خروجی وجه نقد به شرکت مشخص شده و میزان تغییرات در آنها نشان داده میشود.

به زبان ساده، این صورت جریان وجوه نقد نمایانگر این نکته است که جریان نقد ورودی به شرکت از کدام محل و به چه مقدار تامین شده و در نهایت برای چه مواردی مصرف شده است. در ادامه با مثالهایی از کدال به آموزش و نحوه تحلیل صورت جریان وجوه نقد خواهیم پرداخت.

با استفاده از صورت جریان وجوه نقد میتوان به ارزیابی شرکت در موارد زیر پرداخت:

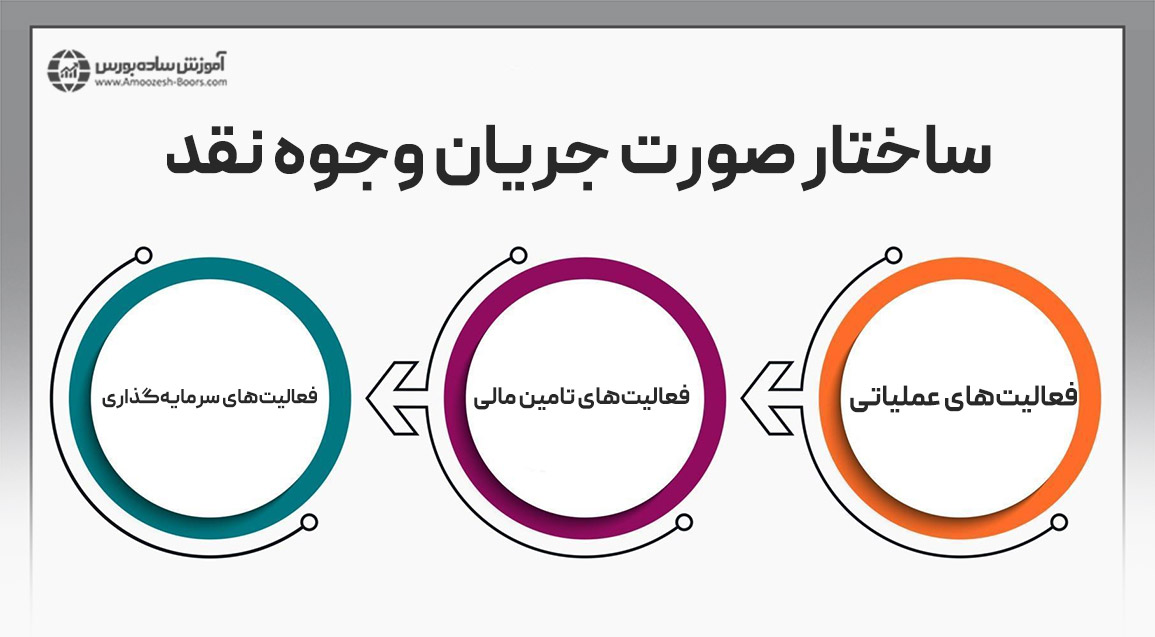

به طور کلی سرفصلهای صورت جریان وجوه نقد شامل سه بخش است:

۱- جریانهای نقدی حاصل از فعالیتهای عملیاتی

فعالیتهایی که منجر به ایجاد درآمد اصلی شرکت شده در این بخش درج میشوند. مصادیقی که منجر به جریانهای نقدی حاصل از درآمدهای عملیاتی میشوند، عبارتند از:

برای مثال فعالیت عملیاتی شرکت فولاد خوزستان (نماد فخوز) تولید شمش فولادی، اسلب، گندله و آهن اسفنجی است. در نتیجه درآمد حاصل از فروش این محصولات، جریان نقدی در این بخش را میسازد. ممکن است نماد فخوز سرمایه گذاری بلند مدت یا کوتاه مدتی داشته باشد که از طریق آن وجه نقدی به شرکت وارد شده است. مبالغ مربوط به چنین فعالیتهایی در قسمت بعدی آورده میشوند.

۲- جریانهای نقدی حاصل از فعالیتهای سرمایهگذاری

هر گونه فعالیت شرکت در زمینه سرمایه گذاری کوتاه مدت و بلند مدت، داراییهای ثابت مشهود، دارایی نامشهود، پرداخت یا استرداد تسهیلات اعطایی به دیگران که منجر به ورود و خروج نقدینگی شده، در این بخش درج میشود.

۳- جریانهای نقدی حاصل از فعالیتهای تامین مالی

وجه نقد یا جریانهای نقدی که شرکت جهت تامین مالی از منابع مختلف (صاحبان سرمایه و وامدهندگان) دریافت کرده به عنوان ورودی نقدینگی و مبلغ بهره و بازپرداخت آنها به عنوان خروجی نقدینگی از شرکت در این بخش مشخص میشود.

تهیه صورت جریان وجوه نقد (بخش جریانهای نقدی حاصل از درآمدهای عملیاتی) به دو روش مستقیم و غیر مستقیم انجام میشود:

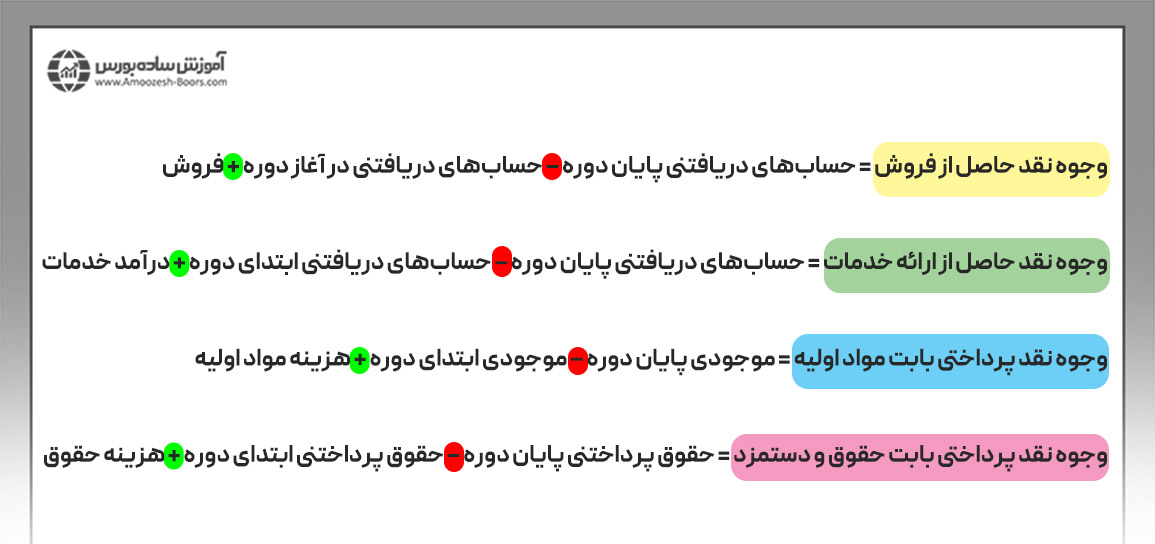

۱- صورت جریان وجوه نقد به روش مستقیم

در روش مستقیم، ناخالص دریافتها (ورودی) و ناخالص پرداختهای نقدی (خروجی) مربوط به فعالیتهای عملیاتی شرکت محاسبه شده و در نهایت خالص وجه نقد حاصل از فعالیتهای عملیاتی شرکت محاسبه میشود.

در ادامه به بررسی نحوه محاسبه صورت جریان وجوه نقد به روش مستقیم میپردازیم ولی از آنجایی که این محاسبات توسط حسابرسان شرکت انجام میشود، سرمایه گذاران نیازی به انجام آن نخواهند داشت.

روش مستقیم اطلاعاتی را ارائه میکند که میتواند به پیش بینی جریانهای نقدی آتی کمک کند. با این وجود استفاده از روش مستقیم در ایران چندان رایج نیست.

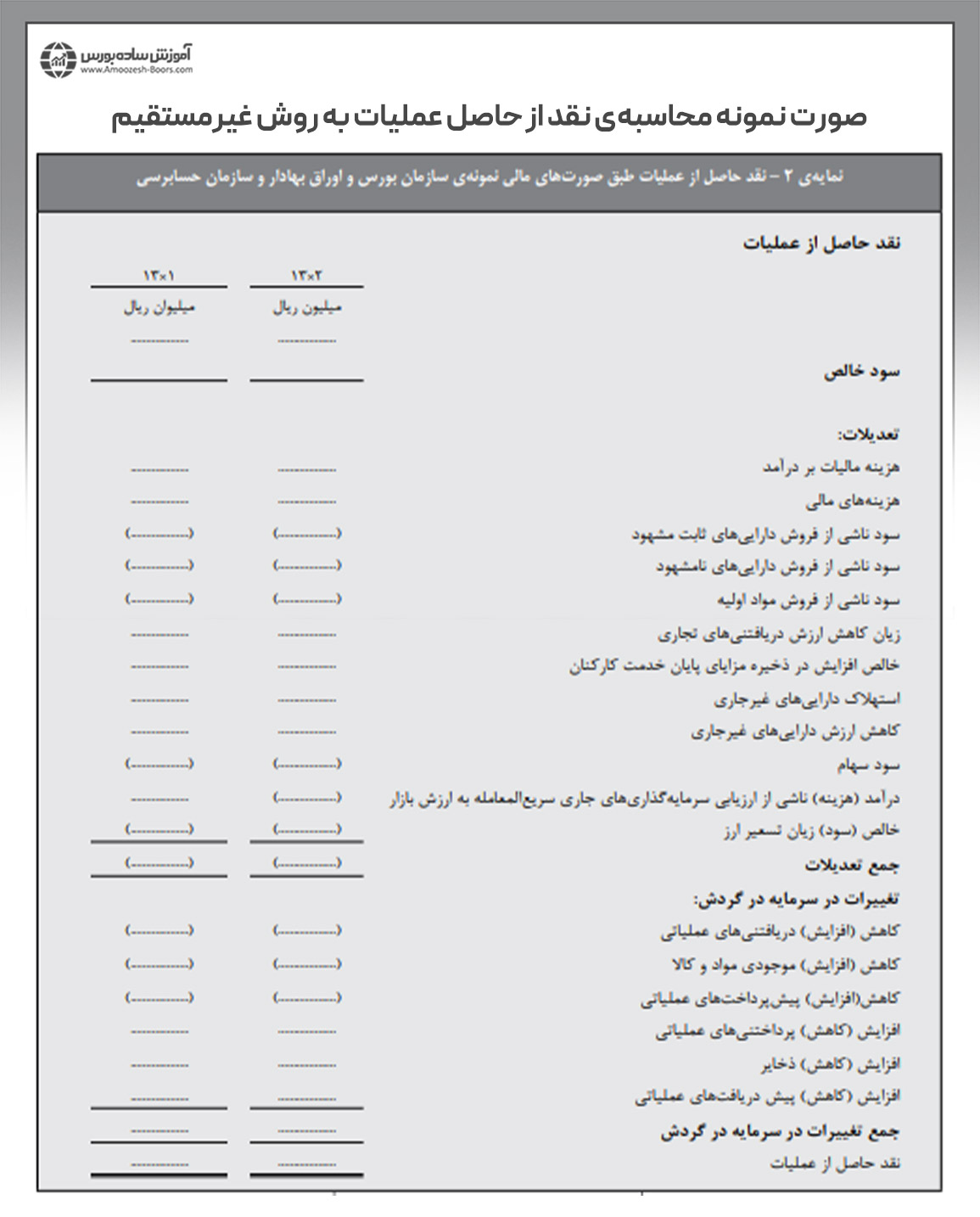

۲- صورت جریان وجوه نقد به روش غیر مستقیم

در روش غیر مستقیم، مقدار سود یا زیان دوره تعدیل شده و در این بخش درج میشود. این تعدیل بر مبنای موارد زیر انجام میشود:

محاسبه جریانهای نقدی حاصل از درآمدهای عملیاتی برخلاف استاندارد گذشته که از سود عملیاتی آغاز می شد، از مبلغ کل سود خالص شروع شده و به تدریج مطابق موارد بالا وجوهی به آن اضافه یا کسر میشوند.

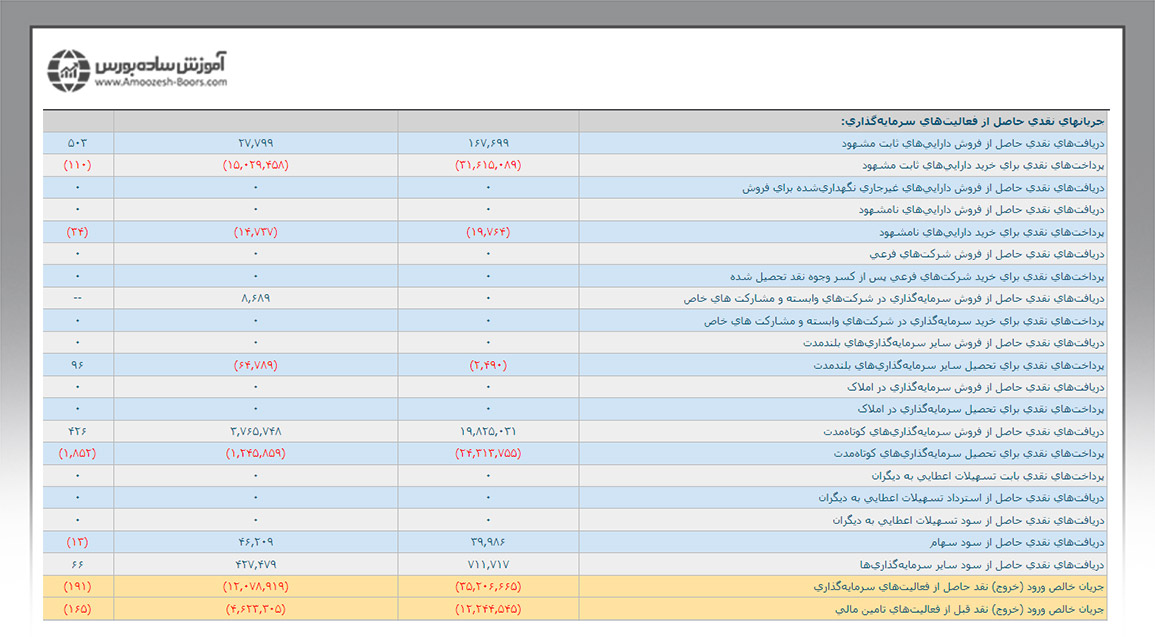

در این قسمت به عنوان نمونه مثال صورت جریان وجوه نقد را در صورتهای مالی سالانه نماد کویر (شرکت تولیدی فولاد سپید فراب کویر) و با استفاده از اطلاعات وبسایت کدال بررسی خواهیم کرد. قبل از شروع بهتر است به این نکته اشاره کنیم که اعداد قرمز، منفی بوده یا به معنای خروج نقدینگی و اعداد مشکی، مثبت بوده و به معنای ورود وجه نقد به شرکت هستند.

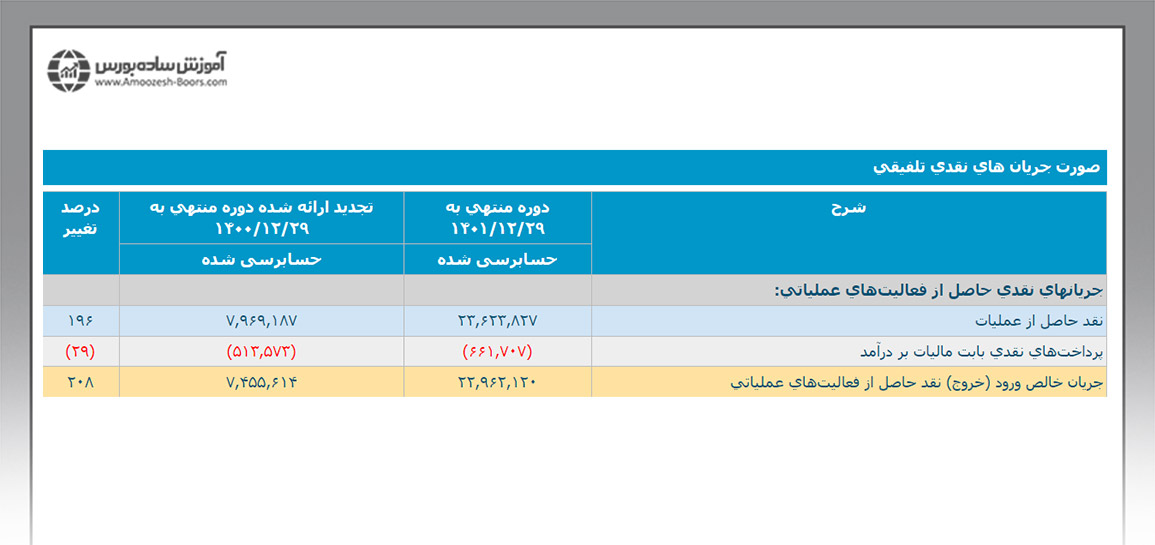

۱- نقد حاصل از عملیات

در این قسمت از صورت جریان وجوه نقد، درآمدهای حاصل از عملیات اصلی شرکت درج میشود. برای مثال در نماد کویر، درآمد حاصل از فروش تولیدات این شرکت که شامل انواع میلگرد شاخه و کلاف، شمش آلیاژی و ضایعات درج میشود. این بخش با روش مستقیم یا غیر مستقیم محاسبه میشود.

۲- پرداختهای نقدی بابت مالیات بر درآمد

بخشی از خروجی نقدی شرکت به علت پرداخت مالیات بر درآمد است که در این بخش آورده میشود.

۳- جریان خالص ورود (خروج) نقد حاصل از فعالیتهای عملیاتی

در نهایت با کسر مالیات (گزینه دوم) از درآمد عملیاتی (گزینه اول) میزان ورود یا خروج جریان نقد حاصل از فعالیت عملیاتی شرکت به دست میآید.

مثبت بودن این گزینه و رشد آن نسبت به دوره قبل نشان از عملکرد مطلوب شرکت در بخش فروش و تامین نقدینگی از این طریق داشته ولی مجموع عملکرد شرکت به دو بخش دیگر نیز وابسته است.

۱- دریافتهای نقدی حاصل از فروش داراییهای ثابت مشهود

اگر شرکت، داراییهای ثابت مشهود مانند زمین، ساختمان، ماشین آلات و ... را به فروش برساند وجه نقد حاصل از آن در این بخش آورده میشود.

۲- پرداختهای نقدی برای خرید داراییهای ثابت مشهود

به تبع اگر شرکت زمین، ماشین آلات و مواردی از این دست را خریداری کند، وجهی که بابت آنها پرداخت کرده در این بخش درج میشود.

۳- دریافتهای نقدی حاصل از فروش داراییهای غیرجاری نگهداریشده برای فروش

اگر شرکت بخشی از داراییهای غیرجاری (دارایی مشهود و نامشهود، سرمایه گذاری در املاک، سرقفلی و ...) خود را برای فروش نگهداری کرده اما هنوز به فروش نرسانده باشد، ارزش آن به عنوان ورودی نقدینگی به شرکت در این بخش درج میشود.

۴- دریافتهای نقدی حاصل از فروش داراییهای نامشهود

درآمد حاصل از فروش داراییهای نامشهود مانند برند تجاری، حق اختراع و ... در این بخش آورده میشود.

۵- پرداختهای نقدی برای خرید داراییهای نامشهود

خرید دارایی نامشهود به عنوان خروجی نقدینگی در شرکت در نظر گرفته میشود.

۶- دریافتهای نقدی حاصل از فروش شرکتهای فرعی

شرکتهایی مانند نماد کویر که چندین شرکت را به عنوان زیرمجموعه در اختیار دارند، در صورت فروش یکی از آنها بایستی وجه نقد حاصل از فروش را در این قسمت درج کنند.

۷- پرداختهای نقدی برای خرید شرکتهای فرعی پس از کسر وجوه نقد تحصیل شده

خرید شرکتهای فرعی نیز نیازمند پرداخت مبالغی از طرف شرکت است که پس از کم کردن وجوه نقد به دست آمده از این خرید در این قسمت درج میشود.

۸- دریافتهای نقدی حاصل از فروش سرمایهگذاری در شرکتهای وابسته و مشارکتهای خاص

مبالغ حاصل از فروش سرمایه گذاری در شرکتهای وابسته یکی از منابع ورود نقدینگی به شرکت است.

۹- پرداختهای نقدی برای خرید سرمایهگذاری در شرکتهای وابسته و مشارکتهای خاص

مبالغی که جهت سرمایه گذاری در شرکتهای وابسته صرف شده است.

۱۰- دریافتهای نقدی حاصل از فروش سایر سرمایهگذاریهای بلندمدت

فروش سرمایه گذاریهای بلند مدت منجر به ورود جریان نقد به شرکت میشود.

۱۲- پرداختهای نقدی برای تحصیل سایر سرمایهگذاریهای بلندمدت

مبالغی که برای انجام سایر سرمایه گذاریهای بلندمدت صرف شده است.

۱۳- دریافتهای نقدی حاصل از فروش سرمایهگذاری در املاک

مبلغی که شرکت با فروش ملک یا زمین به دست آورده در این بخش درج میشود.

۱۴- پرداختهای نقدی برای تحصیل سرمایهگذاری در املاک

میزان وجوهی که برای سرمایه گذاری در املاک هزینه شده است.

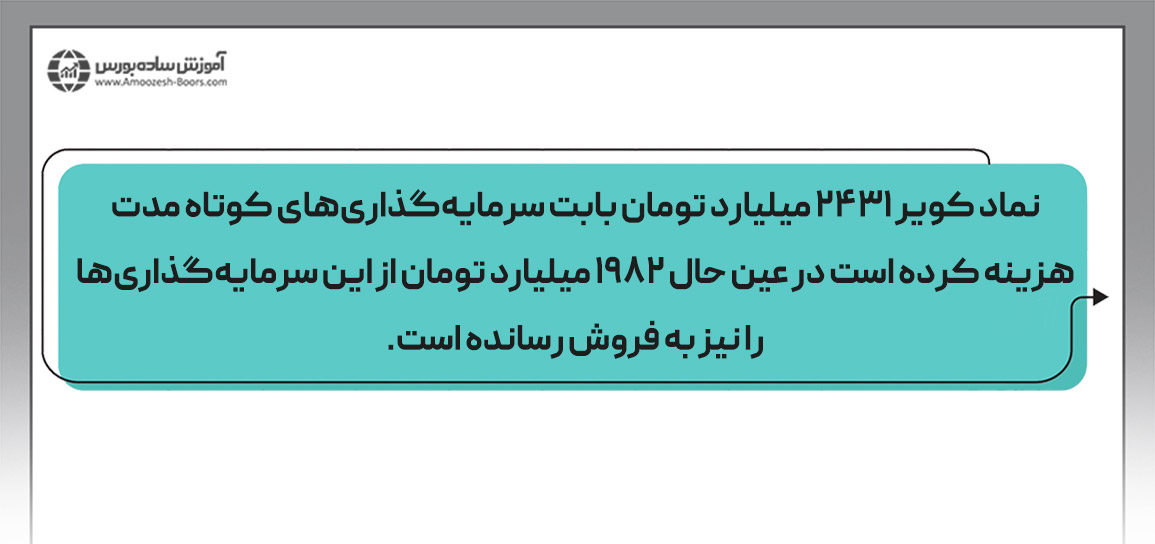

۱۵- دریافتهای نقدی حاصل از فروش سرمایهگذاریهای کوتاهمدت

با فروش سرمایه گذاری کوتاه مدت (سود و اصل سرمایه) مبلغ آن در این قسمت درج میشود.

۱۶- پرداختهای نقدی برای تحصیل سرمایهگذاریهای کوتاهمدت

شرکت برای انجام سرمایه گذاری کوتاه مدت باید مبلغی را به عنوان اصل سرمایه پرداخت کند.

۱۷- پرداختهای نقدی بابت تسهیلات اعطایی به دیگران

وجوهی که شرکت از بابت ارائه تسهیلات به دیگران پرداخت میکند.

۱۸- دریافتهای نقدی حاصل از استرداد تسهیلات اعطایی به دیگران

در صورت برگشت مبلغ تسهیلات اعطایی به دیگران، مبلغ آن به عنوان ورودی نقدینگی به شرکت در این بخش درج میشود.

۱۹- دریافتهای نقدی حاصل از سود تسهیلات اعطایی به دیگران

بهره یا سود حاصل از تسهیلات اعطایی، یک منبع ورودی نقدینگی است.

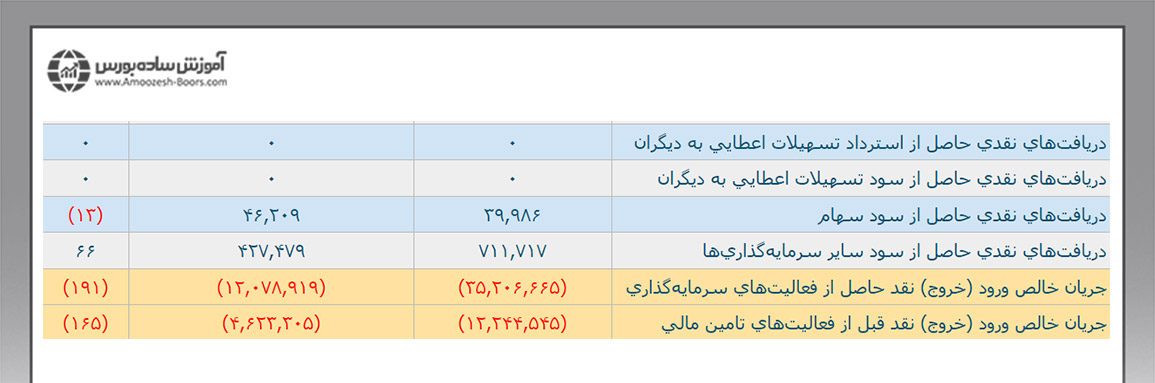

۲۰- دریافتهای نقدی حاصل از سود سهام

سودی که شرکت از محل خرید سهام سایر شرکتها به دست میآورد در این بخش درج میشود.

۲۱- دریافتهای نقدی حاصل از سود سایر سرمایهگذاریها

ورودی نقدینگی از طرف سایر سرمایه گذاریها که در موارد قبلی نگنجیدهاند در این دسته قرار میگیرند.

۲۲- جریان خالص ورود (خروج) نقد حاصل از فعالیتهای سرمایهگذاری

این قسمت حاصل جمع موارد مشکی و کسر موارد قرمز در سطرهای ۱ تا ۲۱ است. اگر عدد به دست آمده مشکی رنگ بود به معنای خالص ورودی جریان نقد به شرکت از محل سرمایه گذاری است و عدد قرمز رنگ به معنای خالص خروجی جریان نقد از شرکت است.

به طور کلی منفی شدن جریان نقد حاصل از فعالیتهای سرمایه گذاری نکتهای مثبت است. پیشنهاد میکنیم جهت بررسی ارزندگی این سهم برای سرمایه گذاری از جدیدترین تحلیل بنیادی کویر استفاده کنید.

۲۳- جریان خالص ورود (خروج) نقد قبل از فعالیتهای تامین مالی

این قسمت حاصل جمع وجوه نقد دو بخش درآمد عملیاتی و سرمایه گذاری است. به عبارت دیگر حاصل جمع «جریان خالص ورود (خروج) نقد حاصل از فعالیتهای عملیاتی» و «جریان خالص ورود (خروج) نقد حاصل از فعالیتهای سرمایهگذاری» (دو سطر زرد رنگ) در این بخش آورده میشود. در نماد کویر، مجموع این دو عدد همچنان نشاندهنده خروج نقدینگی است.

۱- دریافتهای نقدی حاصل از افزایش سرمایه شرکت اصلی

این بخش مربوط به وجوه نقد ورودی به شرکت از محل افزایش سرمایه است.

۲- دریافتهای نقدی حاصل از صرف سهام

منظور از صرف سهام، فروش سهام شرکت به قیمتی بیشتر از ارزش اسمی (۱۰۰ تومان) است.

۳- دریافتهای نقدی حاصل از افزایش سرمایه شرکتهای فرعی- سهم منافع فاقد حق کنترل

وجوه نقد دریافتی حاصل از افزایش سرمایه شرکتهای فرعی در این بخش درج میشود. شرکت اصلی حق کنترلی به واسطه این سهمها نخواهد داشت.

۴- پرداختهای نقدی ناشی از تحصیل منافع فاقد حق کنترل

شرکت برای به دست آوردن منافعی از سایر شرکتهای فرعی (بدون نیاز به در اختیار داشتن تعداد زیادی از سهام شرکتها که منجر به حق کنترل و حق رای میشود) بایستی مبالغی را هزینه کند.

۵- دریافتهای نقدی ناشی از واگذاری بخشی از شرکت فرعی (با حفظ کنترل)

وجوه دریافتی واگذاری بخشی از شرکتهای فرعی یک منبع دیگر ورود نقدینگی است.

۶- دریافتهای نقدی حاصل از فروش سهام خزانه

درآمد نقدی حاصل از فروش سهام خزانه در این بخش ذکر میشود.

۷- پرداختهای نقدی برای خرید سهام خزانه

زمانی که شرکت سهام خود را خریداری میکند به آن سهام خزانه گفته میشود.

۸- دریافتهای نقدی ناشی از فروش سهام خزانه توسط شرکت فرعی- سهم منافع فاقد حق کنترل

درآمد نقدی حاصل از فروش سهام خزانه توسط شرکت فرعی در این بخش آورده میشود.

۹- پرداختهای نقدی برای خرید سهام خزانه توسط شرکت فرعی- سهم منافع فاقد حق کنترل

خرید سهام خزانه توسط شرکت فرعی منجر به خروجی نقدینگی میشود.

۱۰- دریافتهای نقدی حاصل از تسهیلات

وجهی که شرکت از بابت تسهیلات (وام) دریافت میکند.

۱۱- پرداختهای نقدی بابت اصل تسهیلات

بازپرداخت اصل مبلغ تسهیلات توسط شرکت در این بخش آورده میشود.

۱۲- پرداختهای نقدی بابت سود تسهیلات

بهره یا سود تسهیلات که توسط شرکت پرداخت شده است.

۱۳- دریافتهای نقدی حاصل از انتشار اوراق مشارکت

در صورت انتشار اوراق مشارکت توسط شرکت، وجه دریافتی از فروش این اوراق در این بخش درج میشود.

۱۴- پرداختهای نقدی بابت اصل اوراق مشارکت

بازپرداخت اصل اوراق مشارکت که در موعد سررسید پرداخت میشود.

۱۵- پرداختهای نقدی بابت سود اوراق مشارکت

سودی که شرکت بایستی در ازای خرید اوراق مشارکت توسط سرمایه گذاران به آنها پرداخت کند.

۱۶- دریافتهای نقدی حاصل از انتشار اوراق خرید دین

مبالغ حاصل از فروش اوراق خرید دین در این بخش درج میشود.

۱۷- پرداختهای نقدی بابت اصل اوراق خرید دین

بازپرداخت اصل مبلغ اوراق خرید دین در این بخش درج میشود.

۱۸- پرداختهای نقدی بابت سود اوراق خرید دین

سود پرداختی شرکت به خریداران اوراق خرید دین در این بخش درج میشود.

۱۹- پرداختهای نقدی بابت اصل اقساط اجاره سرمایهای

منظور از اجاره سرمایهای، قراردادی است که طی آن اجازه استفاده موقت از دارایی به همراه مالکیت آن به اجارهکننده داده میشود. اقساط این نوع اجاره در این بخش درج میشوند.

۲۰- پرداختهای نقدی بابت سود اجاره سرمایهای

وجوه نقدی مربوط به سود اجاره سرمایهای در این بخش درج میشود.

۲۱- پرداختهای نقدی بابت سود سهام به مالکان شرکت اصلی

سود نقدی پرداخت شده به سهامداران به عنوان خروج نقدینگی در این بخش درج میشود.

۲۲- پرداختهای نقدی بابت سود سهام به منافع فاقد حق کنترل

سود نقدی پرداختی به منافع فاقد حق کنترل در شرکتهای فرعی در این بخش درج میشود.

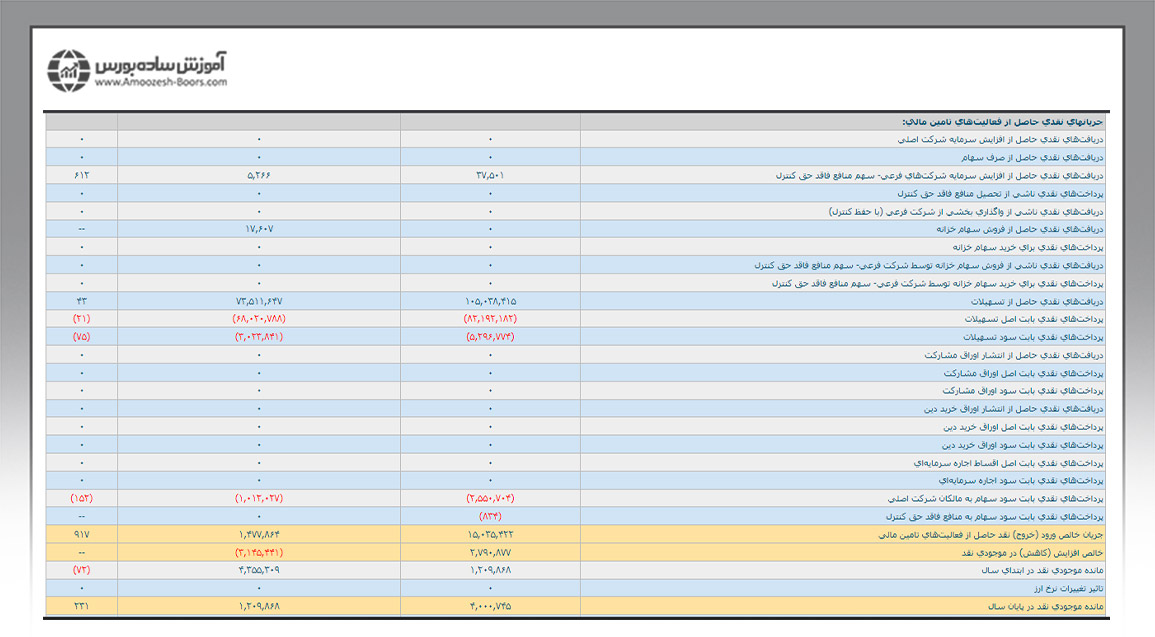

۲۳- جریان خالص ورود (خروج) نقد حاصل از فعالیتهای تامین مالی

مبالغ مربوط به سطرهای ۱ تا ۲۲ در این قسمت کسر و جمع شده تا در نهایت ورود یا خروج وجه نقد حاصل از فعالیتهای تامین مالی مشخص شود.

به طور کلی مثبت شدن فعالیتهای تامین مالی به معنای استقراض شرکت است. این آیتم در کنار مثبت و منفی شدن دو آیتم دیگر معنای بیشتری پیدا میکند که در ادامه بیشتر درباره آن صحبت خواهیم کرد.

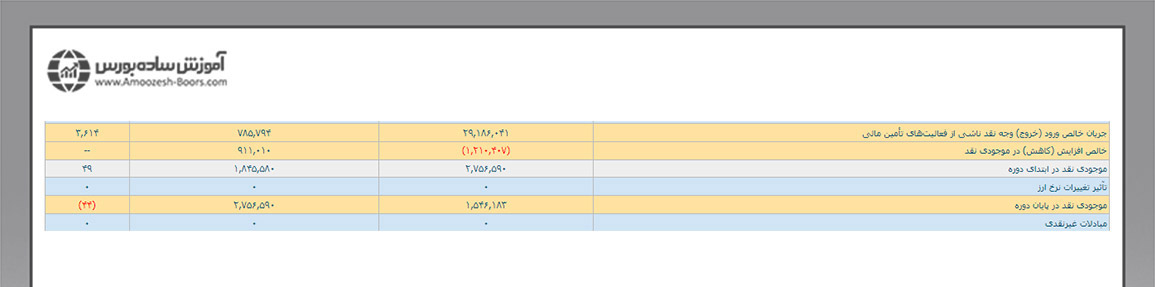

۲۴- خالص افزایش (کاهش) در موجودی نقد

در این قسمت عدد به دست آمده در سطر ۲۳ با «جریان خالص ورود (خروج) نقد قبل از فعالیتهای تامین مالی» جمع میشود. در نماد کویر به دلیل منفی بودن این عدد، مبلغ به دست آمده از آن کسر شده و در نهایت ۲۷۹ میلیارد تومان به دست آمده است.

۲۵- مانده موجودی نقد در ابتدای سال

در این قسمت مانده موجودی نقد در ابتدای سال که در حساب بانکی شرکت موجود است، آورده میشود.

۲۶- تاثیر تغییرات نرخ ارز

تفاوت حاصل از نرخ تسعیر ارز و سود یا زیان حاصل از این تفاوت در این بخش درج میشود.

۲۷- مانده موجودی نقد در پایان سال

حاصل جمع سطرهای ۲۴ تا ۲۶ در این قسمت جمع میشود.

۲۸- معاملات غیر نقدی

آخرین بخش صورت جریان نقدی مربوط به معاملات غیر نقدی است که در صورت وجود، مبلغ آن به صورت جداگانه در این قسمت آورده میشود. از جمله نمونههای معاملات غیرنقدی میتوان به تحصیل دارایی در قبال بدهیهای مستقیم، تحصیل یک واحد تجاری در قبال صدور سهام و ... اشاره کرد.

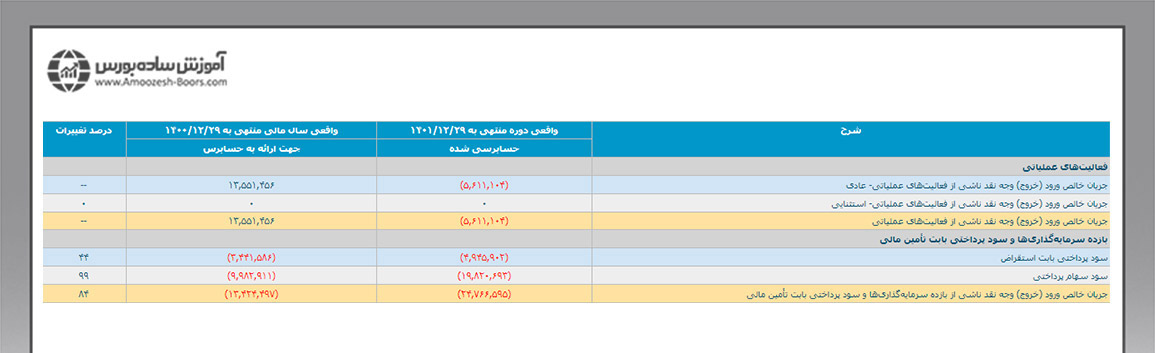

در قسمت قبلی سه بخش مربوط به صورت جریانهای نقدی را توضیح دادیم. در این بخش صورت جریان وجوه نقد در شرکتهای سرمایه گذاری که شامل ۵ بخش زیر میشوند را شرح خواهیم داد.

در این مدل از صورت جریان وجوه نقد، مالیات بر درآمد پرداختی در یک بخش آورده شده است. در ادامه به توضیح تنها مورد متفاوت خواهیم پرداخت.

تصویر زیر بخشی از صورت جریان وجوه نقد در نماد ومهان (گروه توسعه مالی مهر آیندگان) را نشان میدهد.

این بخش شامل سه قسمت است:

۱- سود پرداختی بابت استقراض

این قسمت از صورت جریان وجوه نقد، ارزش مبلغی که شرکت به عنوان بهره وامهای دریافتی پرداخت کرده است را نشان میدهد. جریان خروج نقدینگی حاصل از سود پرداختی بابت استقراض در نماد ومهان نسبت به سال گذشته ۴۴٪ رشد داشته است.

۲- سود سهام پرداختی

مبلغ سودی که شرکت پس از تصویب در مجمع عمومی موظف به تقسیم آن بین سهامداران شده است، در این قسمت درج میشود. ماهیت این سود در ترازنامه از جنس بدهی و در این بخش از جنس خروج نقدینگی است.

۳- جریان خالص ورود (خروج) وجه نقد ناشی از بازده سرمایهگذاریها و سود پرداختی بابت تأمین مالی

حاصل جمع دو سطر بالا در این بخش آورده میشود. در نماد ومهان، این عدد معادل ۱۹۸۲ میلیارد تومان خروج نقدینگی است. این خروج نقدینگی ۸۴٪ بیشتر از سال گذشته است.

تصویر بالا بخش انتهایی صورت جریان وجوه نقد در نماد ومهان را نشان میدهد. همان طور که مشاهده میکنید موجودی نقد در پایان دوره ۴۴٪ نسبت به سال گذشته کاهش یافته است. کاهش ورودی نقدینگی در یک شرکت کیفیت سود خالص آن شرکت را دستخوش تغییر میکند اما آیا میتوان صرفا با استفاده از یک صورت مالی به این نتیجه رسید که نماد ومهان ارزش خرید دارد یا نه؟

قطعا نه. تحلیل جامع صورتها و نسبتهای مالی و محاسبه ارزش ذاتی سهام این شرکت میتواند شما را به خرید یا عدم خرید آن وا دارد. پیشنهاد میکنیم جهت یافتن پاسخ دقیق این پرسش که آیا ومهان را نگه دارم؟ به این بخش مراجعه کرده و از جدیدترین تحلیل بنیادی این سهم را به همراه تفسیر گزارشات ماهانه و نقاط ورود و خروج سهم از منظر تحلیل تکنیکال استفاده کنید.

در ادامه، آموزش صورت جریان وجوه نقد را با نحوه تحلیل این صورتها و اعداد ادامه خواهیم داد.

۱- اگر فعالیتهای عملیاتی و سرمایه گذاری منفی بوده اما فعالیتهای تامین مالی در نهایت به عدد مثبتی رسیده باشد، نشان از شرایط نامطلوب شرکت دارد. این بدین معنی است که:

به طور کلی شرایط چنین شرکتی در کوتاه مدت نامطلوب است اما اگر سرمایه گذاریهای شرکت موفقیتآمیز باشد، وضعیت آن بهبود مییابد.

۲- اگر فعالیتهای عملیاتی و تامین مالی منفی بوده اما فعالیتهای سرمایه گذاری مثبت باشد، شرکت از نظر جریانهای نقدینگی دچار مشکل شده است. در این حالت ورودی نقدینگی از محل درآمدها و استقراض وجود نداشته و شرکت جهت تامین منابع نقدی به واگذاری و فروش داراییها و سرمایه گذاریهای خود اتکا کرده است.

۳- مثبت شدن فعالیتهای عملیاتی و تامین مالی و منفی شدن فعالیتهای سرمایه گذاری به معنای ورود نقدینگی به شرکت از دو محل فعالیت اصلی شرکت و استقراض است. این شرکت احتمالا در حال استفاده از فرصتهای سرمایه گذاری بوده و در آینده سودآور خواهد بود.

۴- مثبت شدن فعالیتهای عملیاتی و سرمایه گذاری و منفی شده فعالیتهای تامین مالی بدین معناست که احتمالا کاهش ورود نقدینگی از محل فعالیت اصلی، شرکت را وادار به واگذاری سرمایه گذاری کرده است. در چنین شرایطی توانایی شرکت در بازپرداخت وام کمتر میشود.

۵- اگر هر سه مورد مثبت باشند، ورودی جریان نقد از هر سه محل افزایش یافته است. در این حالت شرکت ممکن است برنامه خاصی برای این حجم از نقدینگی مانند ایجاد یک طرح توسعهای، سرمایه گذاری بزرگ، کاهش سرمایه و یا بازپرداخت بدهی بلند مدت را داشته باشد.

۶- اگر هر سه مورد منفی باشند، جریان نقدی شرکت از هر سه در حال خروج است. در صورت ادامه این وضعیت، سرمایه گذاری بر روی سهام این شرکت در چنین شرایطی بسیار پر ریسک خواهد بود.

۷- مثبت شدن فعالیتهای عملیاتی و منفی شدن دو فاکتور دیگر، بهترین حالت صورت جریان وجوه نقد است. این شرایط بدین معنی است که شرکت در حال سرمایه گذاری و بازپرداخت بدهیهای خود است. در عین حال جریان نقدی ورودی از فعالیتهای عملیاتی منابع مورد نیاز برای رشد و ادامه فعالیت شرکت را میسر خواهد کرد.

ما در این مقاله دو مثال صورت جریان وجوه نقد از نماد کویر و نماد ومهان را بررسی کردیم. در نماد کویر، فعالیتهای عملیاتی و تامین مالی مثبت و فعالیتهای سرمایه گذاری منفی شده بود. این بدین معنی است که احتمالا شرکت در آینده سودآور خواهد بود اما در نماد ومهان، فعالیتهای عملیاتی و سرمایه گذاری، منفی و فعالیتهای تامین مالی مثبت شده بود. این شرایط نامطلوب نشان از خروج نقدینگی در دو حالت اول دارد. علاوه بر این شرکت به صورت همزمان در حال استقراض نیز هست. با این وجود احتمال موفقیت شرکت در بخش سرمایه گذاری بلند مدت وجود دارد.

در این مقاله به آموزش صورت جریان وجوه نقد پرداخته و دو مثال از این صورت مالی را در شرکتهای تولیدی و سرمایه گذاری بررسی کردیم. صورت جریان وجوه نقد، با ارائه گزارش مقدار و نحوه ورود و خروج نقدینگی شرکت، عملکرد شرکت از نظر کیفیت سوددهی را مشخص میکند. در عین حال سرمایه گذاران میتوانند با استفاده از تحلیل این صورتها در کنار سایر فاکتورهای تحلیل بنیادی به سنجش ارزندگی سهام بپردازند.

مطالعه مقالات زیر جهت آشنایی با دیگر صورتها و نسبتهای مالی پیشنهاد میشود.

صورت جریان وجوه نقد به زبان ساده، گزارشی است که میزان افزایش یا کاهش وجه نقد ورودی به شرکت یا خروجی از آن را که در نتیجه معامله با سایر اشخاص حقیقی و حقوقی و یا سایر رویدادها به وجود آمده را نمایش میدهد.

جریان نقد عملیاتی یا درآمد نقد حاصل از عملیات، میزان ورودی یا خروجی نقدینگی شرکت که از محل فعالیت اصلی آن به وجود آمده را نشان میدهد. این مقدار با استفاده از مواردی همچون استهلاک، سودهای پرداختی و ... تعدیل میشود.

هدف از ارائه صورت جریان وجوه نقد آگاهی از میزان و محل ورود یا خروج جریانهای نقد به شرکت است. در نهایت کیفیت سودآوری سهام شرکت با استفاده از تحلیل ۳ طبقهی موجود در این صورت (عملیاتی، سرمایه گذاری و تامین مالی) تعیین میشود.

به طور کلی حالت ایده آل صورت جریان وجوه نقد، مثبت شدن طبقه درآمدهای عملیاتی و منفی شدن فعالیتهای سرمایه گذاری و تامین مالی است. چرا که نشان از ورود نقدینگی از محل فعالیت شرکت دارد. علاوه بر این، در چنین شرایطی شرکت در حال سرمایه گذاری و بازپرداخت تسهیلات دریافتی است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد