صورتهای مالی، مهمترین ابزار تحلیل بنیادی سهام در بورس هستند. در واقع میتوان گفت نتیجه فعالیت یک شرکت در یک دوره مالی معین در گزارشهایی ارائه می شود که به آنها صورت مالی گفته می شود. ترازنامه، صورت سود و زیان و صورت جریانهای نقدی از جمله مهمترین گزارشهایی هستند که در صورتهای مالی به آن اشاره میشود.

تحلیل این صورتهای مالی، عملکرد گذشته و آینده شرکت های بورسی را برای سهامداران مشخص میکند. در نتیجه بخش مهمی از تصمیمگیری برای خرید و فروش سهام با توجه به تجزیه و تحلیل صورتهای مالی انجام میشود. این صورتها یا گزارشات مالی در سایت کدال منتشر میشوند و همه معاملهگران میتوانند با مراجعه به این سایت، اطلاعات مربوط به آن را مشاهده کنند.

شما به عنوان یک سرمایهگذار یا معاملهگر باید توانایی خواندن و درک این صورتهای مالی را داشته باشید. لذا به دلیل اهمیت این موضوع، در این بخش به آموزش صورتهای مالی و نحوه استفاده از آنها میپردازیم.

اولین گزارشی که در صورتهای مالی وجود دارد، صورت سود و زیان است. این گزارش در بررسی میزان سودآوری یک شرکت به سهامداران کمک بسیاری میکند. به طور کلی میتوان گفت، صورت سود و زیان یک شرکت، گزارشی از میزان درآمدها و هزینههای شرکت در یک دوره زمانی مشخص به دست میدهد. همان طور که میدانید سود خالص نیز از تفاضل هزینه ها از درآمدها به دست میآید.

صورتهای سود و زیان به طور کلی از سه بخش تشکیل شدهاند:

۱- درآمدها مبالغی هستند که با فروش محصولات یا خدمات به دست میآیند. از جمله درآمدهای صورت سود و زیان میتوان به درآمدهای عملیاتی و غیرعملیاتی اشاره کرد.

۲- هزینهها مبالغی هستند که برای ایجاد درآمد (تولید محصولات یا خدمات) مصرف میشوند. از جمله هزینهها میتوان به بهای تمام شده کالای فروش رفته، هزینههای مالی، سایر هزینههای عملیاتی و غیرعملیاتی اشاره کرد.

۳- سود که به طور کلی از تفاضل هزینهها از درآمدها به دست میآید شامل مواردی مثل سود ناخالص، سود خالص، سود عملیاتی میشود.

در شکل زیر میتوانید صورت سود و زیان شرکت پدیده شیمی قرن با نماد «قرن» را مشاهده کنید.

اگر به دنبال انتخاب سهامی هستید که سود بیشتری داشته باشد، بهتر است از صورت سود و زیان شرکت های بورسی استفاده کنید. البته این تنها عامل تاثیرگذار بر ارزندگی سهم نیست و نمیتوان تنها با مقایسه میزان سوددهی یک شرکت با سایر شرکتها، دست به خرید و فروش سهام زد. به عبارت دیگر باید تمام جوانب تحلیل بنیادی را در نظر گرفت و از سایر روشهای تحلیلی مانند تحلیل تکنیکال و تابلوخوانی نیز کمک گرفت.

اگر میخواهید به بروزترین و مهمترین گزارشات و تحلیلهای سهام مورد نظر خود دسترسی داشته باشید، به صفحه لینک شدهی زیر مراجعه کنید. در این بخش، تحلیل تکنیکال، بنیادی، بررسی گزارشات ماهانه و سایر موارد مربوط به ۳۰۰ سهم بورس تهران آورده شده است. این تحلیلها که توسط جمعی از حرفهایترین معاملهگران بورس تهران جمع آوری میشوند، دائما در حال بهروزرسانی هستند و با بررسی کامل شرکت، اطلاعات دقیق و بهروزی در اختیارتان خواهند گذاشت.

صورت سود و زیان جامع، یکی دیگر از صورتهای مالی است که تمام درآمدها و هزینههای شناسایی شده طی یک دوره زمانی مشخص را به صورت خلاصه نشان میدهد. شاید برایتان این سوال پیش بیاید که با وجود صورت سود و زیان، چه نیازی به این صورت مالی است؟

در صورت سود و زیان، درآمدها و هزینههایی که به طور مستقیم به صاحبان سهام پرداخت شده، ذکر نمیشود. لذا کسانی که از این صورتها استفاده میکنند برای بررسی عملکرد مالی و وضعیت سوددهی یک شرکت به نگاه جامعی نیاز دارند، صورت سود و زیان جامع هم منتشر میشود تا میزان افزایش یا کاهش حقوق صاحبان سهام از لحاظ درآمدها و هزینه ها هم نشان داده شود.

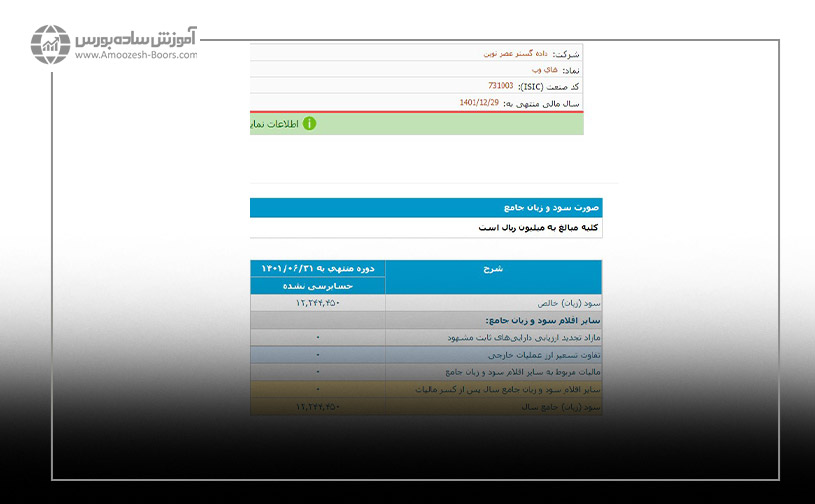

برای مثال در شکل زیر صورت و زیان جامع نماد «های وب» آورده شده است. همان طور که میبینید میزان سود خالص با سود جامع سال برابر است.

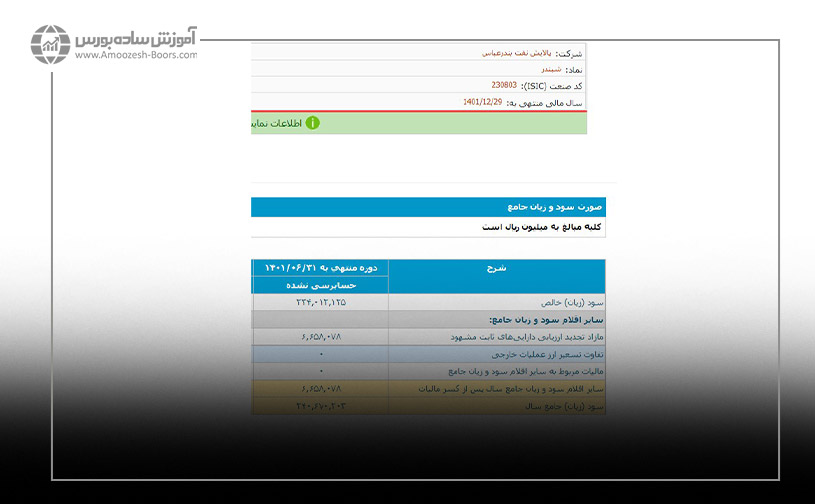

در شکل زیر نمونه دیگری از صورت سود و زیان جامع در نماد «شبندر» آورده شده است. در این صورت مالی، به دلیل در نظر گرفتن تجدید ارزیابی داراییها و سایر اقلام سود و زیان، میزان سود کل سال بیشتر از سود خالص شده است.

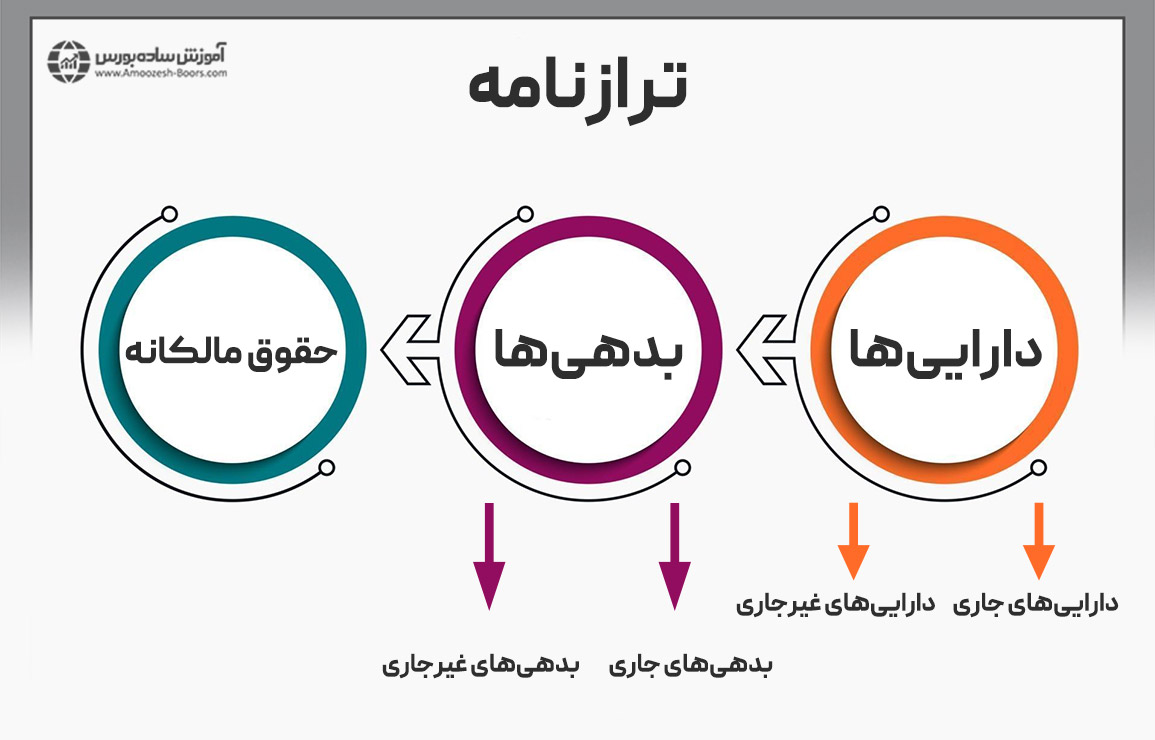

ترازنامه نیز یکی دیگر از صورتهای مالی است که علاوه بر نشان دادن میزان داراییهای شرکت، میزان بدهی آن را نیز نشان میدهد. از آنجایی که هر چه میزان بدهی بیشتر باشد، ریسک سرمایهگذاری در شرکت بیشتر میشود، باید به دقت ترازنامه شرکت را بررسی کنید.

ترازنامه (صورت وضعیت مالی) از سه بخش اصلی تشکیل شده است:

همانطور که پیشتر هم اشاره شد ترازنامه یا صورت وضعیت مالی دارایی، بدهی و حقوق مالکانه را در یک دوره زمانی مشخص نشان میدهد. برای مثال در شکل زیر، بخشی از ترازنامه نماد کگل در بازهی زمانی شش ماهه نشان داده شده است.

میزان داراییهای یک شرکت برابر است با جمع حقوق صاحبان سهام و بدهیهای یک شرکت. بنابراین اگر میخواهید میزان دارایی یک شرکت را در بازه زمانی خاصی بدانید، باید به سایت کدال مراجعه کرده و با استفاده از اطلاعات و صورتهای مالی سالانه یا میاندورهای، ترازنامه شرکت را مشاهده کنید.

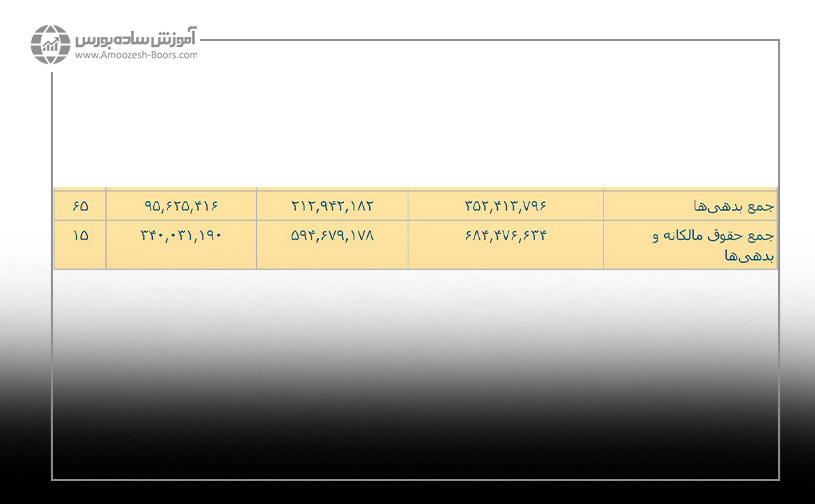

در تصویر زیر نمای دیگری از صورت وضعیت نماد کگل را میبینید. خط اول، بدهیها و خط دوم میزان داراییهای شرکت را نشان میدهد.

در تصویر زیر نمای دیگری از صورت وضعیت نماد کگل را میبینید. خط اول، بدهیها و خط دوم میزان داراییهای شرکت را نشان میدهد.

برای این که بتوانید اطلاعات مالی موجود در ترازنامه را درک کنید، باید با اجزای آن آشنا شوید.

داراییها بخشی از ترازنامه شرکت را به خود اختصاص دادهاند. بنابراین در ادامه مبحث صورتهای مالی، قصد پرداختن به جزئیات آن را داریم. همان طور که میدانید دارایی یک شرکت به دو شکل تامین میشود:

بنابراین از این طریق نیز میتوان نتیجه گرفت که دارایی یک شرکت از جمع بدهی و حقوق مالکانه یا همان حقوق سهامداران به وجود میآید. دارایی شرکتها را میتوان به دو دسته تقسیم کرد:

داراییهای جاری، داراییهایی هستند که قدرت نقدشوندگی بالایی دارند. به عبارت دیگر، علاوه بر وجه نقد، داراییهایی که در طول یک الی دو سال مالی یا یک چرخه عملیاتی نقد میشوند، در این دسته قرار میگیرند. از انواع داراییهای جاری میتوان به موجودی نقد، سرمایهگذاریهای کوتاه مدت، سفارشات و پیش پرداختها و ... اشاره کرد.

برای پیشبینی بازار بورس در ایران این مطلب را بخوانید!

داراییهای غیرجاری به داراییهایی گفته میشود که کمتر از یک الی دو سال مالی یا یک چرخه عملیاتی، قابل نقد شدن نیستند و شرکتها هم تمایلی به نقد کردن آنها در بازه زمانی کوتاه مدت ندارند. معمولا فعالیتهای مربوط به سرمایهگذاری شرکتها در این دسته میگنجد. از انواع داراییهای غیرجاری میتوان به داراییهای ثابت مشهود، سرمایهگذاری در املاک و... اشاره کرد.

در ادامه، دومین قسمت ترازنامه یا صورت وضعیت مالی که شامل بدهیهای شرکت میشود را بررسی خواهیم کرد. بدهیهای یک واحد تجاری هم به دو دسته تقسیمبندی میشوند:

بدهیهای جاری، مواردی هستند که سررسید آنها کمتر از یک الی دو سال مالی است اما بدهیهای غیرجاری، به تمام بدهیهای بلندمدت شرکت که قرار نیست در طی یک الی دو سال مالی پرداخت (سررسید) شوند، گفته میشود. برای مثال سودی که قرار است به سهامداران پرداخت شود جزء بدهیهای جاری و وامی که شرکت با اقساط بلندمدت گرفته است، جزء بدهیهای غیرجاری در نظر گرفته میشود.

از جمله بدهیهای جاری میتوان به سود سهام و مالیات پرداختنی، ذخایر و ... اشاره کرد. از جمله بدهیهای غیرجاری نیز میتوان به تسهیلات مالی بلند مدت، ذخیره مزایای پایان خدمت کارکنان و ... اشاره کرد.

در ادامه مبحث صورتهای مالی به سومین قسمت ترازنامه یعنی حقوق مالکانه میرسیم. حقوق مالکانه از تفاضل داراییهای شرکت از بدهیهای آن به دست میآید. حقوق صاحبان سهام شامل مواردی مثل سرمایه، سود انباشته، اندوخته قانونی و ... میشود.

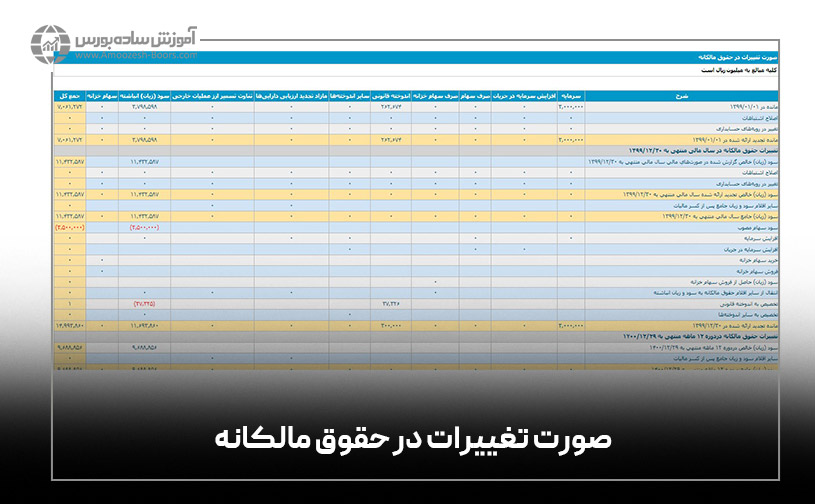

یکی دیگر از صورتهای مالی در بورس، صورت تغییرات در حقوق مالکانه است. در این صورت مالی، تمام مواردی که در ترازنامه وجود داشته که منجر به تغییر حقوق صاحبان سهام میشوند، وجود دارد. تغییر در حقوق مالکانه به زبان ساده، میزان دارایی سهامداران را در صورت متوقف شدن فعالیت شرکت، نشان میدهد.

از مواردی که در این صورت مالی به تغییرات آنها اشاره میشود میتوان به سرمایه، افزایش سرمایه در جریان، سود یا زیان انباشته اشاره کرد. در شکل زیر بخشی از صورت تغییرات در حقوق مالکانه نشان داده شده است.

صورت جریان وجوه نقد، یکی دیگر از صورتهای مالی است که گردش نقدینگی در شرکت را اندازهگیری میکند. از آنجایی که وجود پول نقد برای بقای شرکتها اهمیت بسیاری دارد، بررسی این صورت مالی هم بسیار مهم است. صورت جریان وجوه نقد که بر اساس اطلاعات موجود در ترازنامه و صورت سود و زیان تنظیم میشود، منابع تامین وجوه نقد شرکت و دلیل مصرف آنها را در طول یک دوره زمانی مشخص نشان میدهد.

صورت جریان وجوه نقد به طور کلی به سه دسته مختلف تقسیمبندی میشود:

۱- جریانهای نقدی حاصل از فعالیتهای عملیاتی، وجه نقد ورودی و خروجی به شرکت است که از فعالیتهای عملیاتی که بر میزان سود خالص شرکت تاثیرگذار هستند، به وجود آمده است.

۲- جریانهای نقدی حاصل از فعالیتهای سرمایهگذاری، وجه نقدی است که از فعالیتهای سرمایهگذاری مثل خرید و فروش یک دارایی ثابت به دست میآید. در صورت مثبت بودن این بخش یعنی مبلغی که حاصل از فروش سرمایهگذاریها بوده وارد شرکت شده و منفی بودن این بخش نیز یعنی مبلغی بابت سرمایهگذاری از حساب شرکت خارج شده است.

۳- جریانهای نقدی حاصل از فعالیتهای تامین مالی، وجه نقدی است که از طریق فعالیتهایی مثل افزایش سرمایه، گرفتن وام یا بازپرداخت آن و... به وجود میآید.

صورت جریانهای نقدی، جریانهای ورودی و خروجی پول نقد به شرکت را نشان میدهند و بستانکاران شرکت، افرادی هستند که صورت جریان وجوه نقد را به دقت پیگیری میکنند تا کیفیت درآمد شرکت، قدرت نقدینگی و توانایی پرداخت بدهی هایش را بررسی کنند.

برای آشنایی با افشای اطلاعات الف و ب در بورس که یکی از دلایل توقف نمادهای معاملاتی است کلیک کنید!

در شکل زیر، بخشی از صورت جریانهای نقدی شرکت پتروشیمی بوعلی سینا با نماد «بوعلی» نشان داده شده است.

به جز گزارشاتی که تاکنون به شرح آنها پرداختیم، موارد دیگری هم در صورتهای مالی وجود دارند که در ادامه آنها را شرح خواهیم داد.

همان طور که پیشتر نیز اشاره شد، شرکتهای پذیرفته شده در بورس و فرابورس موظف هستند نتایج فعالیت ماهانه، فصلی و سالانه خود را در قالب صورتهای مالی مختلف، در سایت کدال منتشر کنند. اگر وارد سایت کدال شده و صورتهای مالی یک نماد را جستجو کنید، متوجه خواهید شد که در کنار صورتهای مالی، عبارت «حسابرسی نشده» یا «حسابرسی شده» نوشته شده است.

زمانی که شرکتها، صورتهای مالی خود را در سایت کدال منتشر میکنند، در کنار آن عبارت «حسابرسی نشده» نوشته میشود و هنگامی که این صورتهای مالی توسط حسابرس شرکت، بررسی میشوند، عبارت «حسابرسی شده» در کنار آنها درج میشود.

همان طور که میدانید به جهت شفافیت بیشتر، صورت های مالی شش ماهه و سالانه باید توسط حسابرس شرکت مورد بازبینی قرار گیرد تا مغایرتهای گزارش اصلاح شود.

بر همین اساس اگر صورت مالی حسابرسی شده شرکتی را در سایت کدال باز کنید، با نظر حسابرس شرکت مواجه خواهید شد. در این گزارش، حسابرس شرکت اظهار نظر خود درباره صورتهای مالی را به همراه سایر موارد مانند «تاکید بر مطالب خاص»، «گزارش در مورد سایر اطلاعات» و ... بیان میکند. در شکل زیر نمونهای از اظهار نظر حسابرس در صورتهای مالی سالانه نماد ارفع (شرکت آهن و فولاد ارفع) را مشاهده میکنید.

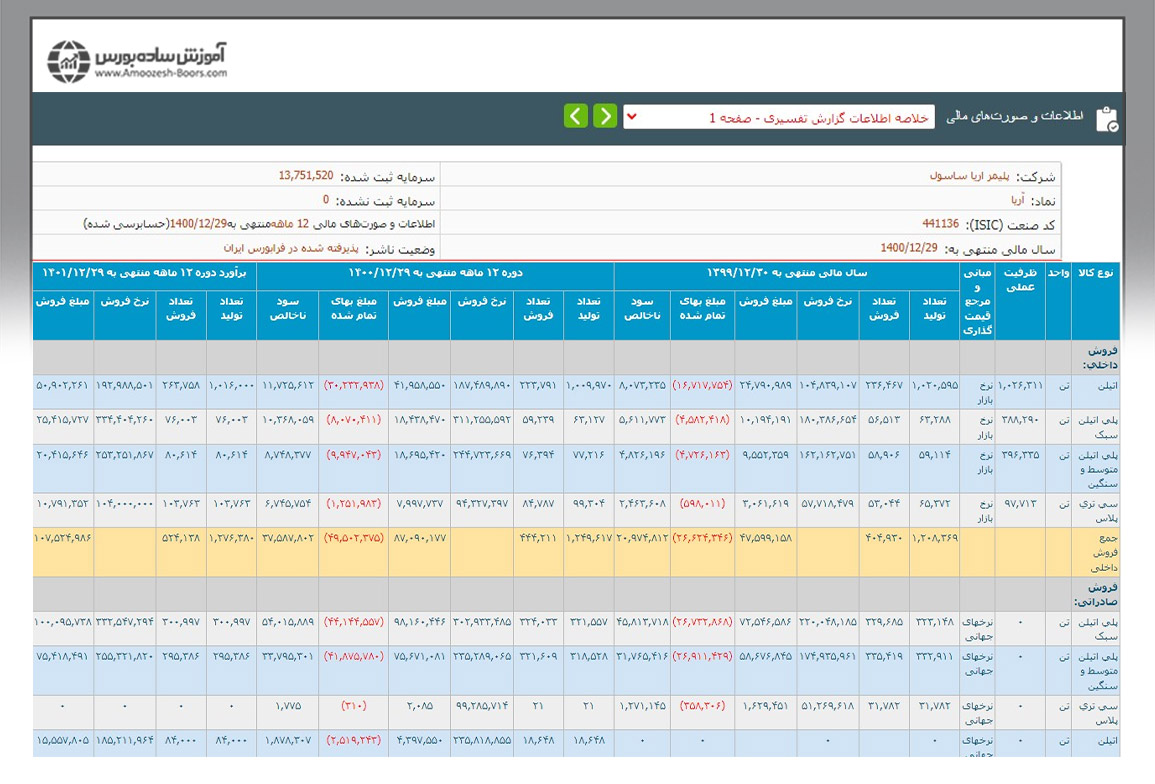

گزارش تفسیری مدیریت، یکی از گزارشاتی است که معمولا به همراه صورتهای مالی پایان دورهای و میان دورهای (در چهار صفحه) در سایت کدال منتشر میشود. برای دستیابی به این گزارش که شامل مواردی مانند ماهیت کسب و کار شرکت، اهداف مدیریت و راهبردهای رسیدن به آن، بررسی نتایج عملیاتها و عملکرد شرکت و... میشود، میتوانید از فایل پیوست صورتهای مالی استفاده کنید. با این وجود خلاصه اطلاعات این گزارش تفسیری در قالب چندین صفحه در کنار صورتهای مالی نیز آورده میشود.

در خلاصه اطلاعات گزارش تفسیری، گزیدهای از گزارش تفسیری مدیریت که شامل تمامی درآمدها و هزینههای شرکت، منابع تامین مالی، صورت سود و زیان، میزان تولید و فروش محصول و سایر موارد میشود، وجود دارد. یکی از نکات مهم در این گزارشات، برآورده آینده شرکت از این موارد است. در شکل زیر، بخشی از خلاصه اطلاعات گزارش تفسیری نماد آریا (شرکت پلیمر آریا ساسول) آورده شده است.

برای آگاهی از نحوه تغییرات قیمت سهام بعد از تقسیم سود نقدی، میتوانید به مقاله مربوطه مراجعه کنید.

صورتهای مالی تلفیقی یکی دیگر از گزارشاتی هستند که در صورتهای مالی وجود دارند. برخی از شرکتهای بزرگ بورس، از تلفیق یک شرکت اصلی و چندین شرکت زیرمجموعه (با شخصیت حقوقی مستقل) به وجود آمدهاند. در صورتهای مالی تلفیقی اطلاعات مالی مربوط به شرکتهای زیرمجموعه (درآمدها و هزینهها، سود و زیان، داراییها و بدهیها و سایر موارد) و شرکت اصلی با یکدیگر ترکیب میشوند.

به همین دلیل به هنگام استفاده از صورتهای مالی این شرکتها در سایت کدال، علاوه بر صورتهای مالی معمول با صورتهای مالی تلفیقی نیز مواجه خواهید شد. از صورتهای مالی تلفیقی میتوان به موارد زیر اشاره کرد:

در بخش پیوست صورتهای مالی که در سایت کدال منتشر میشود، جزئیات بیشتری در خصوص عملکرد مالی شرکتها قرار میگیرد. با این حال در بیشتر مواقع، خودِ صورتهای مالی منتشر شده در کدال تمام نیاز سرمایهگذاران را برای بررسی عملکرد مالی شرکت برطرف میکنند. برای دریافت فایل پیوست کافی است بعد از مراجعه به سایت کدال و جستجوی نماد مورد نظر خود، مطابق شکل زیر از قسمتهای پیوست مربوط به صورتهای مالی، فایل مربوط به آن را دانلود کنید.

به طور کلی فایل پیوست شامل موارد زیر میشود:

۱- گزارش حسابرس؛ نظر حسابرس شرکت در خصوص صورتهای مالی منتشر شده

۲- گزارش هیئت مدیره؛ روند مالی شرکت، برنامههای آینده شرکت برای توسعه و... .

۳- توضیحات؛ ریز داراییهای ثابت و بدهیهای شرکت، رویههای حسابداری و... .

آشنایی با صورتهای مالی و نحوه تفسیر آنها یکی از موضوعات مهم تحلیل بنیادی در بورس است اما تنها عامل نیست. برای شناسایی سهام پربازده و کسب سود باید تحلیل تکنیکال، بنیادی و تابلوخوانی را در ترکیب با یکدیگر استفاده کنید تا در موقعیتهای مختلف، بهترین سهام را برای سرمایهگذاری شکار کنید.

انجمن خبرگان سرمایه گذاری ایران با ارائه سیگنالهای خرید و فروش سهام، این فرآیند را برای شما خلاصه کرده و نتایج آن را در اختیار اعضای انجمن قرار میدهد. در این انجمن با توجه به استراتژیهای گوناگون، سبد پیشنهادی سهام به کاربران ارائه میشود. از مزایای این انجمن میتوان به ارائه زمان دقیق ورود به سهم و خروج از آن، دسترسی به پرتفوی اساتید، جلسات آنلاین و ... اشاره کرد. برای کسب اطلاعات بیشتر در مورد نحوه دریافت این سیگنالها و مشاهده بازدهی سیگنالهای گذشته، به صفحه لینک شده مراجعه کنید.

برای آشنایی بیشتر با مفاهیم موجود در صورتهای مالی پیشنهاد میکنیم مقالات زیر را هم مطالعه کنید.

صورتهای مالی، گزارشهایی هستند که در دورههای زمانی مختلف توسط شرکتها منتشر شده و عملکرد مالی آنها را نشان میدهند.

از انواع صورتهای مالی میتوان به صورت سود و زیان، صورت سود و زیان جامع، صورت وضعیت مالی یا ترازنامه، صورت تغییرات در حقوق مالکانه و صورت جریانهای نقدی اشاره کرد.

میزان دارایی شرکتها از جمع بدهیها و حقوق مالکانه به دست میآید.

لینک کوتاه مقاله: https://amoozesh-boors.com/i/fsm

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

MojganFarhadi

1402-03-20سلام صورت های مالی شامل چه دستههایی میشه؟

مدیر وبسایت

1402-04-27سلام خدمت شما دوست عزیز صورت های مالی فصلی به: 1- صورت سود و زیان 2– ترازنامه 3- صورت جریان های نقدی و همچنین به 4 صفحه گزارشات تفسیری اشاره نمود.

MahsaIrani

1402-06-07سلام منظور از صورت جریان وجوه نقد چیه؟

مدیر وبسایت

1402-06-30سلام به شما دوست عزیز، ممنونم از شما صورت جریان وجوه نقد یکی از بخشهای صورتهای مالی شرکتها میباشد که به صورت دورهای منتشر میشود. در این صورت مالی جریان نقدی شرکت در دوره مورد بحث مورد بررسی قرار میگیرد که مشخص میشود شرکت چه مبلغی را برای چه امری هزینه کرده است.