چارلی مانگر (Charlie Munger) سرمایهگذار نامدار و شریک تجاری وارن بافت بود. او به عنوان نایب رئیس هیئت مدیره برکشر هاتاوی، در شکلگیری فلسفه سرمایه گذاری آن نقشی اساسی داشت و فعالیت او در کنار وارن بافت، این شرکت را به یکی از غولهای دنیای مالی تبدیل کرد. تا دسامبر 2023، ارزش بازار این شرکت فراتر از 780 میلیارد دلار تخمین زده میشود.

چارلی مانگر، شریک تجاری و «دست راست» وارن بافت، در ۲۸ نوامبر ۲۰۲۳ در سن ۹۹ سالگی درگذشت. وارن بافت در واکنش به درگذشت دوست و همکار قدیمیاش گفت:

«بدون دانش، فعالیت و الهامبخشی چارلی مانگر، برکشر هاتاوی هرگز به جایگاه فعلی خود نمیرسید.»

چارلی مانگر متولد 1924 در شهر اوماهای ایالت نبراسکا، در دوران نوجوانی در فروشگاه پدربزرگ وارن بافت کار میکرد. البته چارلی و وارن در آن زمان با یکدیگر آشنا نشدند. با فرا رسیدن جنگ جهانی دوم، او برای تحصیل در دانشگاه میشیگان ثبتنام کرد، اما چند روز پس از تولد 19 سالگیاش در سال 1943، برای خدمت در نیروی هوایی ارتش آمریکا، تحصیل را کنار گذاشت. وی در آنجا به عنوان هواشناس آموزش دید و به درجه ستوان دوم ارتقا یافت. او بعدها تحصیل خود را در رشته هواشناسی در موسسه فناوری کالیفرنیا در شهر پاسادنای ایالت کالیفرنیا ادامه داد؛ شهری که تا آخر عمر خانه او بود.

چارلی مانگر پس از ورود به دانشکده حقوق هاروارد در سال 1948، با رتبه ممتاز فارغ التحصیل شد و سپس به عنوان یک وکیل متخصص امور املاک، با همکارانش شرکت حقوقی «مانگر، تولز و اولسون» را در کالیفرنیا تاسیس کرد.

به نقل از اینوستوپدیا، ملاقات اتفاقی چارلی مانگر و وارن بافت در سال 1959 سرآغازی بود بر دوستی و همفکری درازمدت آنها؛ طی سالیان بعدی، در حالی که بافت مشغول ساختن امپراطوری سرمایه گذاری خود بود، و مانگر نیز فعالیتهای حقوقی خود را ادامه میداد، ارتباط آنها قویتر شد. سرانجام به توصیه بافت، مانگر در دهه 1960 تصمیم گرفت حقوق را کنار بگذارد و بر مدیریت سرمایه تمرکز کند.

مانگر پیش از پیوستن به برکشر هاتاوی، شرکت سرمایه گذاری خودش را اداره میکرد. وارن بافت در مقالهای تحت عنوان «ابرسرمایه گذاران گراهام و دادزویل» به این موضوع اشاره میکند که شرکت مانگر بین سالهای 1962 تا 1975، سالانه سود مرکبی معادل 19.8% داشته است؛ بازدهی که از رشد سالانه 5% شاخص داو جونز در همان بازهی زمانی بیشتر بود.

در سال 1962، بافت شروع به خرید سهام برکشر هاتاوی کرد و در سال 1965، ریاست و مدیرعاملی این شرکت را برعهده گرفت. در سال 1978 نیز چارلی مانگر به عنوان نایب رئیس برکشر هاتاوی منصوب شد.

وارن بافت همواره به عنوان یک سرمایه گذار ارزشی شناخته میشد. او با پیروی از آموزههای استادش، بنجامین گراهام، به طور فعال سهام شرکتهایی را معامله میکرد که با قیمتی کمتر از ارزش واقعیشان خرید و فروش میشدند. با این وجود، بافت در نامهی سال ۱۹۸۹ خود به سهامداران، از چارلی مانگر بابت اصلاح دیدگاهش نسبت به سرمایه گذاری ارزشی قدردانی کرد.

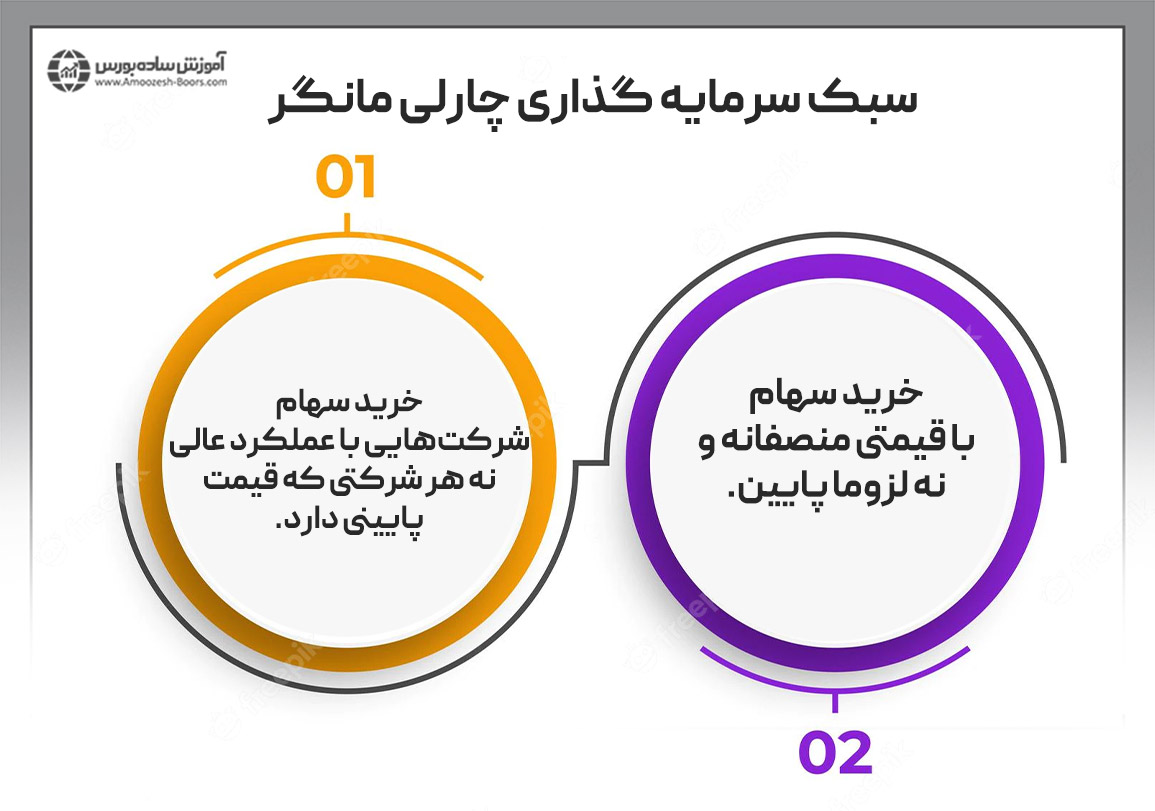

آنچه بافت در همکاری با مانگر متوجه شد این بود که قیمت پایین سهام یک کسب و کار مشکلدار و دارای نقصهای متعدد، در واقع یک نوع تخفیف کاذب است و سود به دست آمده از طریق آن، در آینده نزدیک به دلیل افت قیمت از بین خواهد رفت. در نتیجه، مانگر و بافت ترجیح میدادند «سهام یک کسب و کار عالی را به قیمت ۱.۲۵ دلار بخرند، در حالی که قیمت فعلی آن ۱ دلار است، اما طی ۱۰ سال آینده قیمتش به ۱۵ دلار خواهد رسید.»

به بیان دیگر، سبک سرمایه گذاری ارزشی برکشر هاتاوی با پیروی از شعار مانگر به موفقیت عظیمی دست یافت: «آنچه دربارهی خرید سهام کسب و کارهای خوب با قیمت ارزان میدانید را فراموش کنید؛ در عوض، سهام کسب و کارهای عالی را با قیمت منصفانه بخرید».

مانگر به عنوان نایب رئیس هیئت مدیره، دومین فرد قدرتمند در برکشر هاتاوی بود و مدیریت کل داراییهای شرکت، از جمله «چهار غول» مشهور آن را بر عهده داشت. این چهار سرمایه گذاری، بخش عمدهی داراییهای برکشر هاتاوی را تشکیل میدهند:

1- شرکتهای بیمه

برکشر هاتاوی با سرمایه گذاری روی مجموعهای از شرکتهای بیمه و تصاحب کامل مالکیت آنها، توانست از ذخایر مالیشان به خوبی استفاده کند. ذخایر مالی شرکتهای بیمه تا پیش از فرا رسیدن زمان پرداخت به بیمه شدگان، قابل سرمایه گذاری هستند.

در طول دوران مدیریت مانگر، ذخایر بیمهای برکشر هاتاوی از ۱۹ میلیون دلار به ۱۶۴ میلیارد دلار افزایش یافت. حتی با وجود زیانهای ناشی از رویدادهای فاجعهبار (مانند حمله تروریستی ۱۱ سپتامبر ۲۰۰۱)، ارزش بلند مدت این سرمایه گذاری دلیل قرار گرفتن شرکتهای بیمه در صدر فهرست چهار سرمایه گذاری مهم برکشر هاتاوی بوده است.

۲- شرکت اپل

برخلاف دیگر سرمایه گذاریهای تحت مالکیت برکشر هاتاوی، این شرکت تنها ۵.۸٪ از سهام اپل را در اختیار دارد با توجه به سبک فعالیت برکشر هاتاوی (علاقه به تصاحب کامل سهام شرکتها)، یک سرمایه گذاری غیرمعمول محسوب میشود. با این حال، سهام اپل مطابق معیارهای سختگیرانه مانگر و بافت بوده و امروزه یکی از داراییهای اصلی برکشر هاتاوی است.

۳- شرکت برلینگتون نورتن سانتافه

شرکت برلینگتون نورتن سانتافه (BNSF) یکی از بزرگترین شبکههای ترابری ریلی در آمریکا، شامل ۸۰۰۰ لوکوموتیو و ۳۲۵۰۰ مایل خطوط راه آهن، را اداره میکند. این سرمایه گذاری، مثالی واضح از ترجیح مانگر و بافت برای سرمایه گذاری در شرکتهایی با خندق اقتصادی (Economic Moat – یک مزیت ذاتی که سود بلندمدت و سهم بازار شرکت را تضمین میکند) محسوب میشود. در مورد شرکت BNSF، سرمایه اولیه مورد نیاز برای ساختن خطوط راه آهن در ایالات متحده، درست مانند خندقی که به دور یک قلعه قرون وسطایی کنده میشد، آنها را از تصاحب سهم بازار توسط رقبا محافظت میکند.

۴- شرکت برکشر هاتاوی انرژی

برکشر هاتاوی انرژی (BHE) مجموعهای از شرکت فعال در حوزه تامین انرژی و نمونه دیگری از ترجیح مانگر و بافت برای سرمایه گذاری روی شرکتهای دارای خندق اقتصادی است. سرمایهی عظیم مورد نیاز برای ساختن خطوط انتقال برق در ایالات متحده، درآمد و سهم بازار شرکت BHE را از تصاحب شدن توسط رقبا محافظت میکند. تحت رهبری مانگر و بافت، برکشر هاتاوی انرژی در سال ۲۰۲۲ درآمدی معادل ۲۶.۳ میلیارد دلار به دست آورد و اکنون به یکی بزرگترین تولیدکنندگان انرژیهای تجدیدپذیر (بادی، خورشیدی و آبی) تبدیل شده است.

چارلی مانگر، نه تنها برای هوش تجاری فوقالعاده، بلکه به خاطر سخاوتمندی در به اشتراک گذاشتن دانش سرمایه گذاری خود نیز شناخته میشد. در ادامه، به چهار درس سرمایه گذاری که از جملات چارلی مانگر استخراج شده، میپردازیم که برای همه سرمایه گذاران (در هر سطحی که باشند) قابل استفاده هستند:

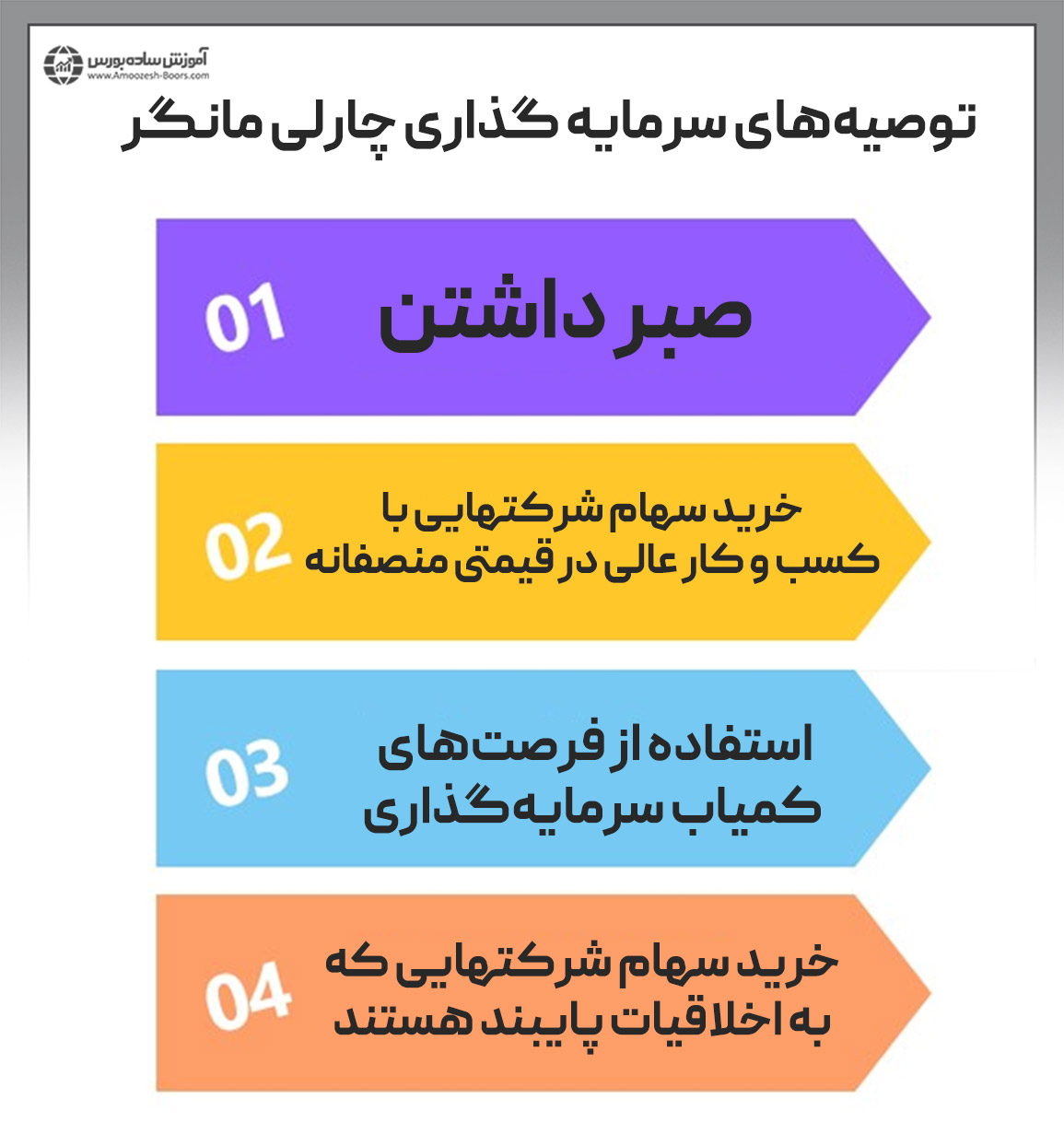

۱- پول اصلی نه با خرید و فروش، بلکه با صبر کردن به دست میآید.

مانگر و بافت بر سر این که فرصتهای سرمایه گذاری با پتانسیل واقعی کمتعداد هستند و ارزش صبر کردن دارند، توافق داشتند. از نظر مدیریت پرتفوی، این بدان معناست که مانگر به خرید و فروشهای روزانه علاقهای نداشت. در عوض، او سخت تلاش میکرد تا فرصتهای سرمایه گذاری خاصی را پیدا کند که از نظر او تا حد امکان مطمئن بودند و پس از خرید سهام، آنها را در دراز مدت نگهداری میکرد. بافت که به خاطر سرمایه گذاری بلند مدت مشهور است نیز روی همین فلسفه تاکید دارد.

طبق گزارشهای منتشر شده، هنگامی که مانگر درگذشت تنها سه سهام را در سبد سرمایه گذاری شخصی خود داشت: برکشر هاتاوی، کاستکو و دیلی جورنل.

۲- کسب و کارهای عالی را با قیمتهای منصفانه بخرید.

محور اصلی رویکرد سرمایه گذاری مانگر، اعتقاد به فلسفه سرمایه گذاری ارزشی بود. با این حال، مانگر سهمهایی را که به صرف ارزان بودن مورد توجه دیگر سرمایه گذاران قرار میگرفتند، رد میکرد. در عوض، او ترجیح میداد روی شرکتهایی سرمایه گذاری کند که قبل از هر چیز، مدل کسب و کار مستحکمی داشته باشند. این یعنی:

خرید سهام این شرکتها و سپس نگهداری آنها برای مدت طولانی، به بازار زمان کافی میداد تا ارزش ذاتی آنها را منعکس کند.

۳- فرصتهای عالی کمیاب هستند.

مانگر در انتخابهای خود به این موضوع توجه داشت که «زندگی شما را در فرصتهای بیپایان غرق نمیکند.» با پیروی از این دیدگاه، او تلاش میکرد تا حد امکان از ایدههای سرمایه گذاری متوسط یا ضعیف دوری کند. تنها ایدههایی که از بررسی دقیق مانگر جان سالم به در میبردند، برای اجرا شدن در نظر گرفته میشدند.

جنبهی دیگری از رویکرد سرمایه گذاری مانگر، انجام حرکات قابل توجه (مانند خرید مقدار زیادی سهام) در لحظات نادری است که یک فرصت استثنایی پیدا میشود. مانگر علاقهی زیادی به نقل قول پدربزرگش داشت که گفته بود: «وقتی یک فرصت شگفتانگیز به دست میآید، مثل یک خرگوش ترسو قایم نشو.»

این نوع گزینشگری افراطی همراه با تمایل به خرید مقدار زیادی از سهام شرکتهای انتخاب شده، موجب شد تا مانگر پرتفویی با تنوع بسیار کم داشته باشد. در واقع، با این تفکر مانگر که فرصتهای سرمایه گذاری عالی بسیار کمیاب هستند، تنوع بیش از حد یک پرتفو، نشان دهندهی انتخاب فرصتهای عادی توسط سرمایه گذار است.

4- کسب و کار خوب، کسب و کار اخلاقی است.

چارلی مانگر به خاطر بررسی دقیق عملکرد کسب و کارهایی که قصد سرمایه گذاری در آنها را داشت، شهرت پیدا کرد. او به دنبال کسب و کارهایی میگشت که پتانسیل رشد عالی و همچنین سبک فعالیت منصفانه، عادلانه و اخلاقی داشته باشند. به طور کلی، مانگر معتقد بود کسب و کارهای غیر اخلاقی محکوم به شکست هستند.

علاوه بر این، مانگر به شوخی میگفت سرمایه گذاران باید به دنبال کسب و کارهایی باشند که حتی یک احمق نیز بتواند آنها را اداره کند؛ چرا که به عقیدهی او، اگر سهام شرکتی را برای مدت کافی نگه دارید، بالاخره رهبری آن شرکت تصمیمات احمقانهای خواهد گرفت.

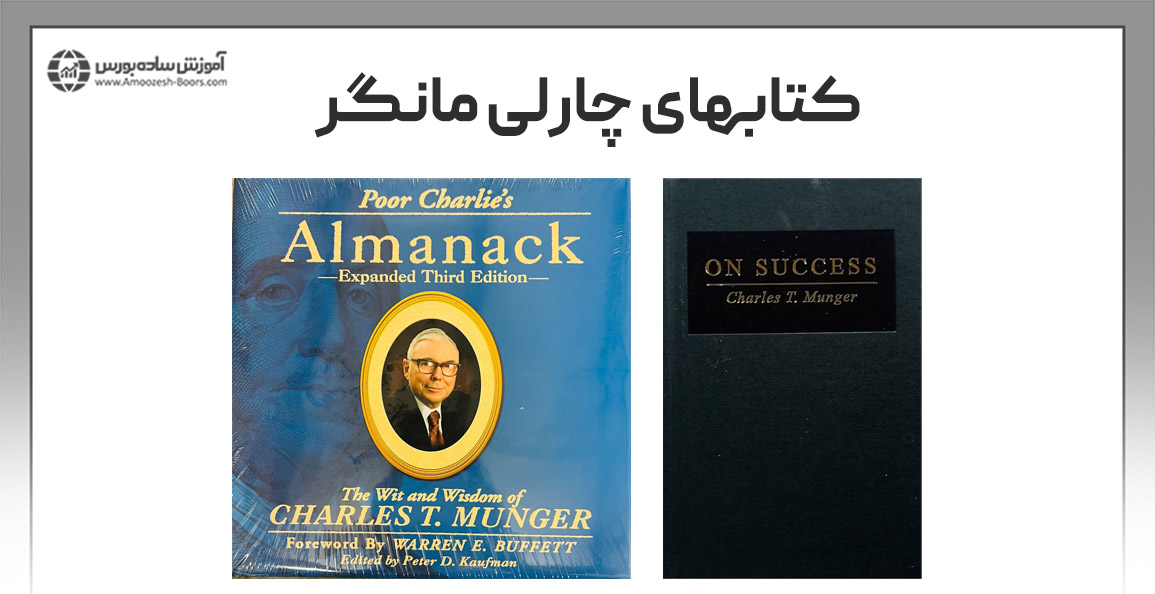

در این قسمت به معرفی دو کتاب مشهوری که چارلی مانگر در زمان حیاتش به رشته تحریر درآورده، میپردازیم.

۱- سالنامه چارلی بیچاره: شوخ طبعی و خِرد چارلز تی مانگر (Poor Charlie's Almanack: The Wit and Wisdom of Charles T. Munger)

این کتاب چارلی مانگر شامل مجموعهای از سخنرانیها و مقالات است که او از آنها در سمینارهای جهانی خود استفاده میکرد. کتاب سالنامه چارلی بیچاره که مطالعه آن توسط وارن بافت نیز پیشنهاد شده، حاوی نکات اقتصادی مهمی است که مانگر در سرمایه گذاریهای خود از آنها استفاده کرده است. بنابراین اگر علاقهمند هستید با حکمت و خرد مانگر در بازارهای مالی آشنا شوید، خواندن این کتاب را از دست ندهید.

۲- در مورد موفقیت (On Success)

در این کتاب چارلی مانگر به بیان بینشهای شگفتانگیز خود از سرمایه گذاری و «روانشناسی قضاوتهای نادرست انسانی» پرداخته است. مانگر در این کتاب نیز با بیان طنز به توضیح نکاتی میپردازد که برای موفقیت در زندگی و تجارت از اهمیت بالایی برخوردار هستند. از جمله موضوعات مطرح شده در کتاب «در مورد موفقیت» میتوان به موارد زیر اشاره کرد:

استفاده از دیدگاه سرمایه گذارانی همچون وارن بافت و چارلی مانگر در بازار سهام ایران نیز امکانپذیر است. در واقع با استفاده از روش سرمایه گذاری ارزشی و شناسایی سهمهایی که علاوه بر پایین بودن یا منصفانه بودن قیمت نسبت به ارزش ذاتیشان دارای بنیادِ قوی (از نظر ساختار، عملکرد، فروش، مدیریت و ...) هستند، میتوان در بلندمدت بازدهی بسیار بالایی به دست آورد. سیگنال بورس انجمن خبرگان بر مبنای این استراتژی تدوین شده و برای کسب سود در میان مدت و بلندمدت در اختیار علاقهمندان قرار داده میشود. بنابراین اگر زمان کافی جهت تحلیل و یافتن سهمهای ارزشمند بازار را در قیمتهای مناسب ندارید، استفاده از سیگنال سهام که همراه با نقاط دقیق ورود و خروج ارائه میشوند را از دست ندهید.

چارلی مانگر نقش محوری در تبدیل شدن برکشر هاتاوی به یک غول سرمایه گذاری با ارزش بازار بیش از ۷۸۰ میلیارد دلار ایفا کرد. وی به عنوان نایب رئیس هیئت مدیره، مدیریت داراییهای شرکت، از جمله «چهار غول» مشهور بافت را بر عهده داشت:

بافت از مانگر بابت اصلاح سبک سرمایه گذاری ارزشی برکشر هاتاوی قدردانی کرده است. دیدگاه او باعث شد تا برکشر صرفا به سراغ سهام ارزانتر از ارزش واقعی نرود و به سهامی که کمی بیشتر از ارزش واقعی خود قیمت خورده، اما پتانسیل رشد بالایی دارد نیز توجه داشته باشد. علاوه بر این، مانگر بارها تاکید میکرد که پایبندی به اصول اخلاقی، بخش جداییناپذیری از فلسفه و کلید موفقیت اوست.

پیشنهاد میکنیم جهت آشنایی با سایر روشهای سرمایه گذاری و سرمایه گذاران موفق از مقالات زیر استفاده کنید.

چارلی مانگر، سرمایه گذاری معروف و نایب رئیس هیئت مدیره برکشر هاتاوی بود. او بیشتر به عنوان دست راست وارن بافت شناخته میشد و این دو نفر برکشر هاتاوی را به جایگاه امروزیاش رساندند. البته مانگر حتی قبل از همکاری با بافت نیز سابقهی درخشانی در دنیای سرمایه گذاری داشت.

مانگر علاوه بر نبوغ در دنیای سرمایه گذاری، به رک بودن نیز مشهور بود. زمانی که بافت در سال 2021 در جلسه پرسش و پاسخ سهامداران از اظهار نظر صریح در مورد رمزارزها طفره میرفت، مانگر عنوان کرد که بیت کوین «از هوا خلق شده» و «ابزار پرداخت محبوب خلافکاران» است.

به نقل از مجله فوربز، چارلی مانگر در زمان حیات خود ثروتی معادل 2.2 میلیارد دلار داشته است. بخش عمدهی ثروت مانگر متشکل از سهام شرکت برکشر هاتاوی بود.

لینک کوتاه: https://amoozesh-boors.com/i/chm

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

SaraNiyazi

1402-10-13زندگینامه خیلی جالبی داشت ممنون از مطالب عالیتون

مدیر وبسایت

1402-10-18سپاس از نظر خوب شما دوست عزیز