اوراق اختیار فروش تبعی، اوراق بهاداری هستند که دارنده آن میتواند سهام پایهای که این اوراق بر مبنای آن منتشر میشود را در تاریخ سررسید (تاریخ معین درج شده در اوراق) با قیمت اعمال (قیمت معین درج شده در اوراق) به عرضهکننده اوراق بفروشد. کاربرد اوراق اختیار فروش تبعی، پوشش ریسک در برابر کاهش قیمت سهام است. به عبارت دیگر، اگر شما سهام «شستا» را خریداری کرده باشید، میتوانید با خرید اوراق اختیار فروش تبعی شستا، سهام خود را نسبت به کاهش احتمالی قیمت در آینده بیمه کنید.

خرید اوراق اختیار فروش تبعی بایستی با توجه به پیشبینی قیمت سهام صورت بگیرد. بنابراین صِرف خرید این اوراق بدون آگاهی قبلی، نه تنها ضرر احتمالی را کاهش نخواهد داد بلکه موجب ضرر بیشتر شما خواهد شد. در ادامه به توضیح جامع نحوه خرید اوراق اختیار فروش تبعی خواهیم پرداخت.

اختیار فروش تبعی چیست؟

اختیار فروش تبعی، نوعی ورقه بهادار است که به سهامدار این اختیار را میدهد تا در زمان و قیمت تعیین شده در اطلاعیه عرضه، سهام خود را به عرضهکننده اوراق بفروشد.

برای مثال اگر فردی ۱۰۰،۰۰۰ سهم فملی را در قیمت ۷۰۰ تومان خریداری کند اما نگران کاهش قیمت آن در یک سال بعد باشد، میتواند با خرید اوراق اختیار فروش تبعی با تاریخ سررسید یک سال و قیمت ۹۰۰ تومان خود ریسک خود را در برابر کاهش احتمالی قیمت طی یک سال آینده پوشش دهد. اگر در زمان سررسید قیمت سهام فملی به ۶۰۰ تومان رسیده باشد، خریدار اوراق اختیار فروش فملی میتواند با قیمت ۹۰۰ تومان سهام خود را به عرضهکننده اوراق تبعی بفروشد.

اختیار خرید تبعی چیست؟

اختیار خرید تبعی، نوعی ورقه بهادار است که اختیار خرید تعداد مشخصی از دارایی پایه که همان سهام است را در زمان و قیمت تعیین شده در اطلاعیه عرضه به عرضهکننده اوراق اختیار فروش تبعی میدهد. این اوراق غیر قابل معامله بوده و تنها اشخاص ملزم به واگذاری اوراق اختیار خرید تبعی میتوانند این اوراق را به عرضهکننده واگذار کنند.

در واقع مطابق با ماده ۳۸ دستورالعمل معاملات اوراق اختیار فروش تبعی در بورس و فرابورس خریداران اوراق اختیار فروش تبعی که با هدف تامین مالی منتشر شدهاند، ملزم به واگذاری اختیار خرید تبعی مطابق با مشخصاتی که در اطلاعیه عرضه آورده شده هستند. این خریداران معمولا اشخاص حقوقی در بورس هستند.

به عبارت دیگر، با خرید اوراق فروش تبعی توسط سرمایهگذار، سازمان بورس به صورت خودکار اوراق اختیار خرید تبعی معادل اوراق فروش تبعی را در اختیار عرضهکننده قرار میدهد.

مشخصات اطلاعیه عرضه اوراق اختیار فروش تبعی

دارایی پایه: سهامی که اوراق اختیار فروش تبعی یا اختیار خرید تبعی بر پایهی آن منتشر میشود.

سررسید: آخرین روز دوره معاملاتی که پس از پایان جلسه معاملاتی در آن روز میتوان اوراق اختیار خرید یا فروش تبعی را اعمال (اجرا) کرد.

دوره معاملاتی: فاصله بین اولین روز و آخرین روز معاملاتی اوراق اختیار فروش تبعی است.

قیمت اعمال: قیمتی که سهام پایهی اوراق اختیار فروش تبعی با آن تسویه خواهد شد.

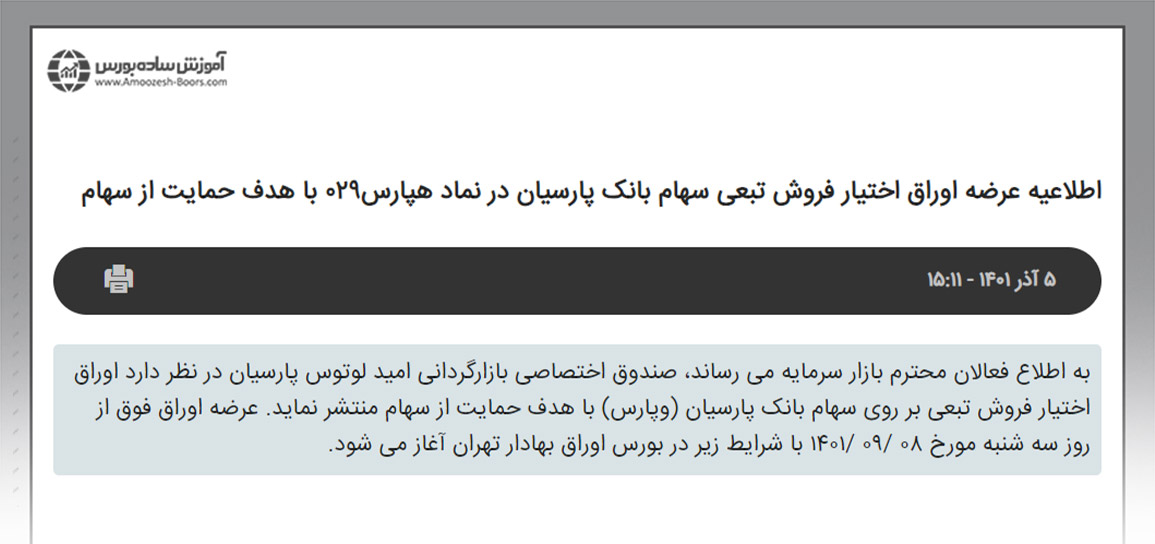

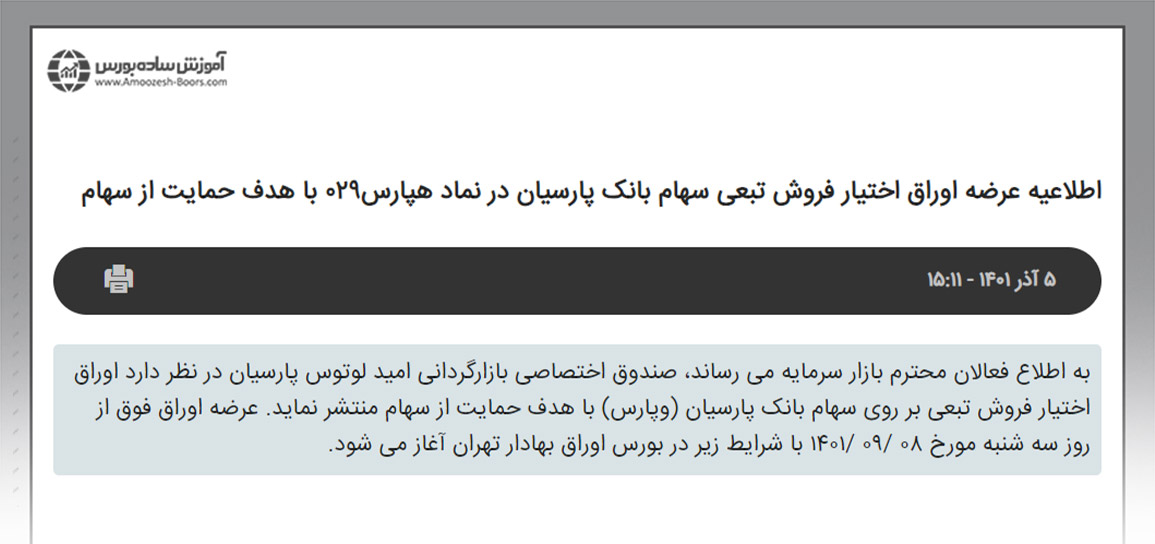

تصویر نیز بخشی از اطلاعیه عرضه اوراق اختیار فروش تبعی در بورس است و مشخصات آن را نشان میدهد.

نماد اوراق اختیار فروش تبعی چیست؟

نماد اوراق اختیار فروش تبعی با حرف «ه» شروع میشود. پس از آن بخشی از نام نماد، سهام پایه و تاریخ سررسید درج میشود. برای مثال نماد اختیار فروش تبعی شستا، «هشستا306» با تاریخ سررسید شهریور ۱۴۰۳ است.

نحوه خرید اوراق اختیار فروش تبعی چگونه است؟

جهت خرید اوراق اختیار فروش تبعی مراحل زیر را انجام دهید:

- با مراجعه به بخش اخبار و اطلاعیهها در سایت بورس اوراق بهادار اطلاعیه عرضه اوراق اختیار فروش تبعی را مطالعه کنید.

- در صورت واجد شرایط بودن، از طریق پنل کارگزاری، حداکثر به تعداد سهام پایه موجود در پرتفوی خود، اوراق اختیار فروش تبعی را خریداری کنید (برای اگر ۵۰۰۰ سهم وپارس دارید، حداکثر ۵۰۰۰ نماد هپارس را خریداری کنید).

رابطه قیمت سهام و قیمت اعمال اوراق اختیار فروش تبعی چیست؟

۱- در صورتی که در تاریخ سررسید: قیمت اعمال قیمت سهام باشد، میتوان اوراق اختیار فروش تبعی را اعمال کرد. برای مثال اگر قیمت اعمال ۱۲۰۰ تومان ولی قیمت سهام ۱۰۰۰ تومان باشد، سرمایهگذار این اوراق را اعمال کرده و سهام خود را برخلاف سایر سهامداران بازار با قیمت بالاتر یعنی ۱۲۰۰ تومان خواهد فروخت.

۲- در صورتی که در تاریخ سررسید: قیمت اعمال قیمت سهام باشد، اعمال اوراق اختیار فروش تبعی منطقی نیست چون سرمایهگذار میتواند سهام خود را به قیمت بالاتری در بازار به فروش برساند.

نحوه اعمال اوراق اختیار فروش تبعی چگونه است؟

دارندگان اوراق اختیار فروش تبعی میتوانند در تاریخ سررسید و بر اساس زمانبندی فرآیند اعمال، از طریق کارگزاری خود، درخواست اعمال دهند. فرآیند اعمال اوراق اختیار فروش تبعی به دو صورت انجام میشود:

- اعمال فیزیکی

- اعمال نقدی

در روش اول، سهام با آخرین قیمت اعمال اعلام شده توسط بورس از دارنده اوراق به عرضهکننده منتقل میشود.

در روش دوم، مابهالتفاوت قیمت اعمال و قیمت پایانی سهم پایه به صورت نقدی از سوی عرضهکننده به دارنده اوراق اختیار فروش تبعی پرداخت میشود.

منظور از آخرین قیمت اعمال اعلام شده توسط بورس در اوراق اختیار فروش تبعی چیست؟

از آنجایی که با فرآیندهایی مانند افزایش سرمایه و تقسیم سود قیمت سهام تغییر میکند، سازمان بورس قیمت اعمال موجود در اطلاعیه عرضه را بر همین مبنا تعدیل خواهد کرد. برای مثال پس از تقسیم سود ۷۰۰ ریالی نماد فارس، قیمت اختیار فروش تبعی آن از ۱۵۵۳۶ ریال به ۱۴۸۳۶ تغییر پیدا کرد.

آیا میتوان در دوره معاملاتی، اوراق اختیار فروش تبعی را اعمال کرد؟

خیر. اوراق اختیار فروش تبعی تنها در تاریخ سررسید، قابلیت اعمال و به اجرا گذاشته شدن دارند.

آیا امکان فروش اوراق اختیار فروش تبعی برای سهامداران وجود دارد؟

خیر. زمانی که سرمایهگذار اوراق اختیار فروش تبعی را خریداری میکند، امکان فروش دوبارهی آنها را ندارد چون این اوراق در بازار ثانویه معامله نمیشوند.

هدف از انتشار اوراق اختیار فروش تبعی در بورس چیست؟

۱- عرضهکننده اوراق میتواند با هدف از حمایت از سهام پایه، این اوراق را منتشر کند و سهامدار نیز جهت بیمه سهام میتواند آنها را خریداری کند.

۲- در برخی مواقع هدف از انتشار اوراق اختیار فروش تبعی، تامین مالی عرضهکننده است. با فروش اوراق اختیار فروش تبعی، منابع مالی مورد نیاز عرضهکننده تامین میشود.

۳- این مورد نیز مشابه تامین مالی است اما تمام یا بخشی از مبلغ حاصل از تامین مالی جهت حمایت از سهام خُرد در بازار استفاده میشود.

- اوراقی که با هدف تامین مالی منتشر میشوند معمولا مختص اشخاص حقوقی و سایر اوراق مختص اشخاص حقیقی است.

به چه میزان میتوان اوراق اختیار فروش تبعی را خریداری کرد؟

به عنوان یک شخص حقیقی، جهت خرید اوراق اختیار فروش تبعی در بورس بایستی ابتدا سهامی که مبنای انتشار اوراق است را در مالکیت خود داشته باشید. پس از آن میتوانید به اندازه سهام خود اوراق اختیار فروش تبعی را خریداری کنید نه بیشتر.

- امکان خرید اوراق اختیار فروش تبعی بیشتر از میزان سقف خرید اعلام شده در اطلاعیه عرضه وجود ندارد.

در صورت خرید اوراق اختیار فروش تبعی بیشتر از تعداد سهام موجود در پرتفوی سهامدار، چه اتفاقی میافتد؟

اگر اوراق اختیار فروش تبعی بیشتر از تعداد سهام سرمایهگذار بوده و یا بیشتر از سقف خرید اعلام شده باشند، فاقد اعتبار خواهند بود.

دو داستان پیش روی وجه مازاد پرداختی توسط سرمایهگذار خواهد بود:

۱- اگر انتشار اوراق اختیار فروش تبعی با هدف حمایت از سهم صورت گرفته باشد، وجه پرداختی سهامدار پس از کسر کارمزد به وی پرداخت میشود.

۲- اگر هدف از انتشار اوراق تبعی تامین مالی بوده باشد، وجه مازاد پرداختی سهامدار پس از کسر کارمزد، به عنوان خسارت به عرضهکننده پرداخت میشود.

کاربرد خرید اختیار فروش تبعی چیست؟

سهامدارانی که نگران کاهش احتمالی قیمت سهام و یا ریسک نقدشوندگی در زمان فروش هستند، میتوانند اوراق اختیار فروش تبعی مربوط به سهام خود را (در صورت وجود) خریداری کنند. به این نکته نیز دقت کنید که خرید اوراق اختیار فروش تبعی در هر قیمتی به صرفه نیست.

اوراق اختیار فروش تبعی با چه قیمتی ارزش خرید دارند؟

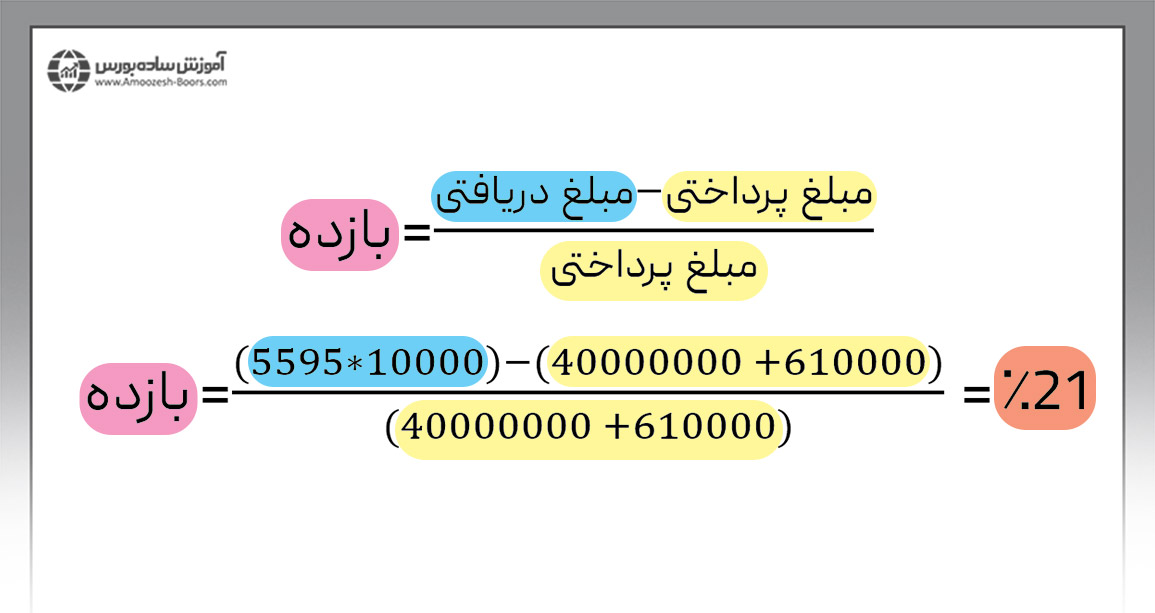

برای اینکه بتوانید قیمت مناسب اوراق اختیار فروش تبعی را با توجه به قیمت سهام (در زمان خریداری شده) را بیابید، از یک مثال استفاده میکنیم.

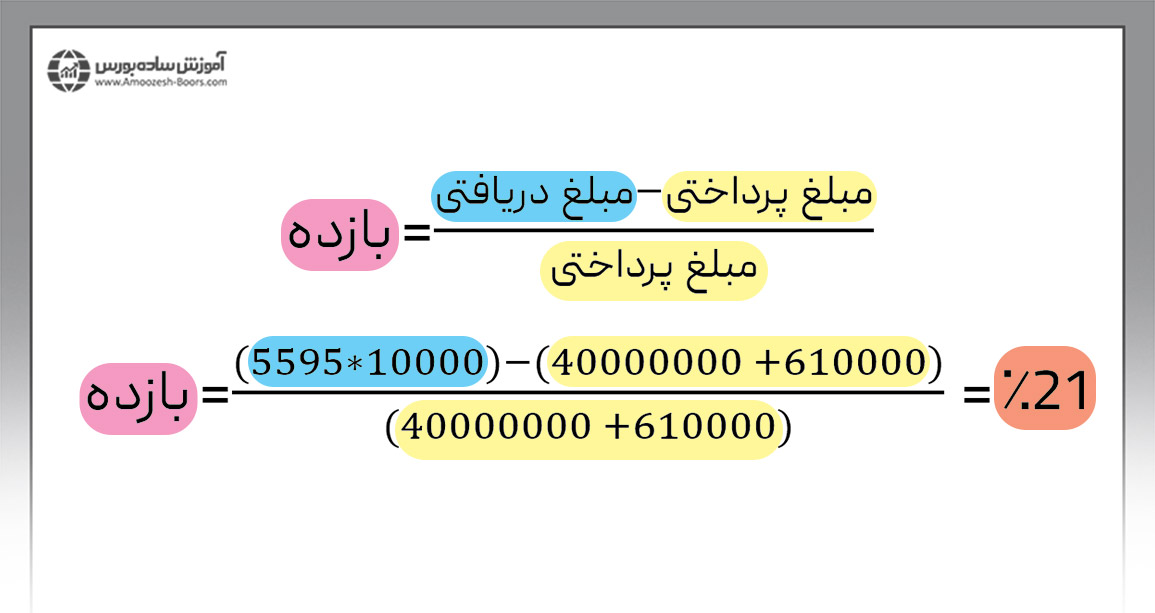

فرض کنید ده هزار سهم از نماد شتران را با قیمت ۴،۰۰۰ ریال (مجموعا ۴۰،۰۰۰،۰۰۰) خریداری کردهاید. حال قصد دارید ده هزار اوراق اختیار فروش تبعی شتران با نماد «هتران ۲۱۰» را با قیمت ۶۱۰ ریال (مجموعا ۶،۱۰۰،۰۰۰) خریداری کنید تا سهام خود را نسبت به کاهش قیمت در آینده بیمه کنید. قیمت اعمال در تاریخ سررسید معادل ۵،۵۹۵ است. در این حالت:

در مثال بالا با فرض ثابت ماندن یا کاهش قیمت سهام شتران تا زمان سررسید، شما ۲۱٪ بازدهی به دست میآورید اما دقت داشته باشید که در صورت افزایش قیمت نماد شتران به بیش از ۵۵۹۵ ریال شما نیازی به اعمال قرارداد اختیار فروش تبعی نخواهید داشت اما مبلغی که برای خرید این اوراق هزینه کردهاید به عنوان ضرر شما محاسبه میشود.

- در صورت کم بودن فاصله قیمتی میان قیمت اوراق و قیمت سهام، احتمال بازدهی منفی برای سرمایهگذار وجود خواهد داشت.

برای مثال اگر قیمت اعمال در این مثال برابر با ۴۲۰۰ ریال باشد، سرمایهگذار به اندازه ۸٪ ضرر خواهد کرد. در این مثال کارمزد معاملات در نظر گرفته نشده است.

- اگر نرخ بازده مورد انتظار خود را در فرمول جایگزین کنید، میتوانید قیمت مناسب برای خرید اوراق فروش تبعی را به دست بیاورید.

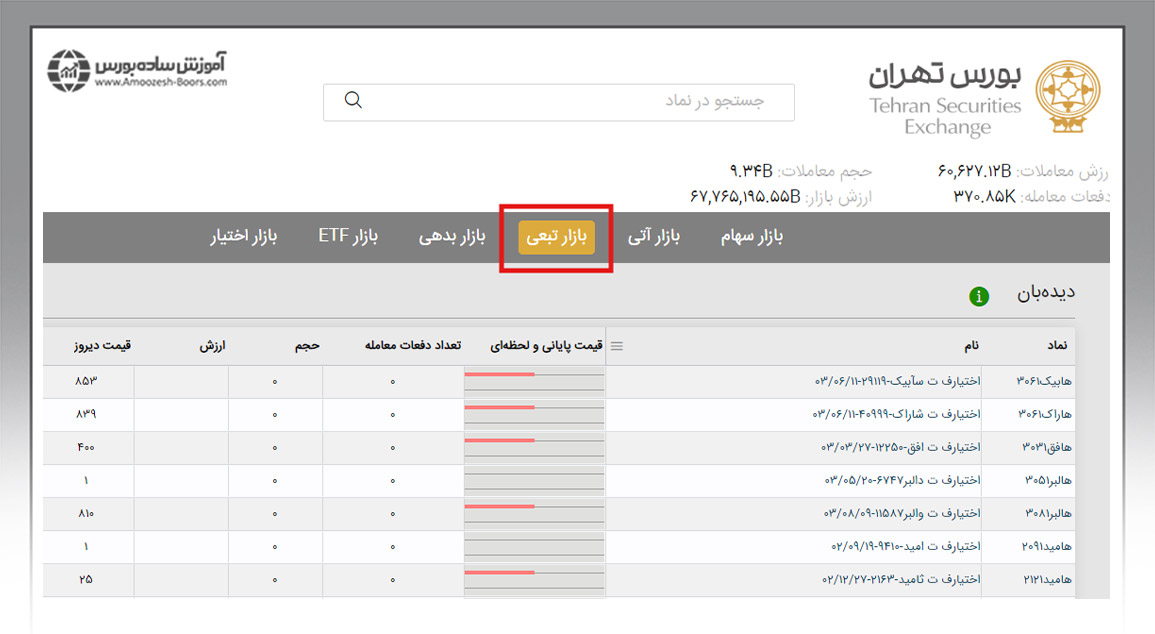

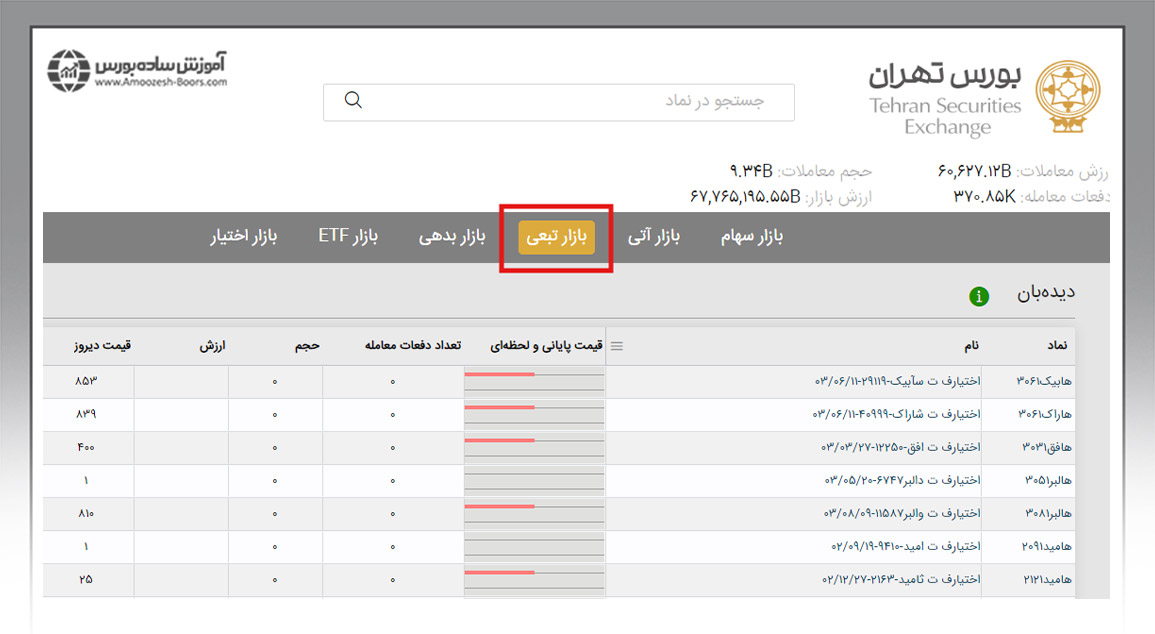

لیست اوراق تبعی

جهت مشاهده لیست اوراق تبعی 1402 که با سررسیدهای امسال و سال آینده منتشر شدهاند، به قسمت دیدهبان سایت بورس اوراق بهادار مراجعه کرده و از منوی بالا، گزینه «بازار تبعی» را انتخاب کنید.

کارمزد اوراق اختیار فروش تبعی چقدر است؟

|

کارمزد

|

|

کارمزد خرید اوراق اختیار فروش تبعی

|

۰.۱۰۳ درصد

|

|

کارمزد اعمال و تسویه فیزیکی

|

۰.۵۵ درصد (۰.۰۵ کارمزد اعمال و ۰.۵ مالیات)

|

|

کارمزد اعمال و تسویه نقدی

|

۰.۰۵ درصد ( کارمزد اعمال)

|

خلاصه نکات مهم اوراق اختیار فروش تبعی

- تنها در صورت داشتن سهام پایه در پرتفوی خود، امکان استفاده از اوراق اختیار فروش تبعی وجود خواهد داشت.

- جهت اعمال اوراق اختیار فروش تبعی بایستی سهام پایه را تا زمان سررسید در پرتفوی خود نگهداری کنید.

- اوراق اختیار فروش تبعی پس از تاریخ سررسید، ارزشی ندارند.

- تنها در صورتی که بازده اوراق مطابق میل شما بود، دست به خرید اوراق اختیار فروش تبعی بزنید.

- این اوراق قابلیت فروش یا معامله مجدد در بازار ثانویه را ندارند.

- در اغلب موارد، خرید اوراق اختیار فروش تبعی با هدف تامین مالی فقط برای اشخاص حقوقی ممکن بوده و خرید اوراق اختیار فروش تبعی با هدف بیمه سهام برای اشخاص حقیقی ممکن است.

- نوع اوراق اختیار فروش تبعی (تامین مالی یا بیمه سهام) در اطلاعیه عرضه آن اعلام میشود.

آیا صدور اوراق اختیار فروش تبعی بر روی قیمت سهام پایه تاثیرگذار است؟

در بازههای زمانی نزدیک به تاریخ سررسید، احتمال ایجاد اخبار مثبت درباره سهام پایه برای جلوگیری از کاهش قیمت سهم وجود دارد. بنابراین میتوانید با در نظر گرفتن تاریخ سررسید انواع اوراق اختیار فروش تبعی، فارغ از خرید آنها نوسانات احتمالی قیمت در آن محدوده زمانی را تا حدودی پیشبینی کنید.

بررسی نمونه اوراق اختیار فروش تبعی در بورس

در آذر ماه سال ۱۴۰۱، اوراق اختیار فروش وپارس با نماد «هپارس029» (تاریخ سررسید آذر ۱۴۰۲) با هدف حمایت از سهم و مختص اشخاص حقیقی منتشر شد.

مشخصات این اوراق به شرح زیر است:

قیمت اعمال: 2,000 ریال

تاریخ اعمال: 08/09/1402

محدودیت خرید کد معاملاتی: 600,000

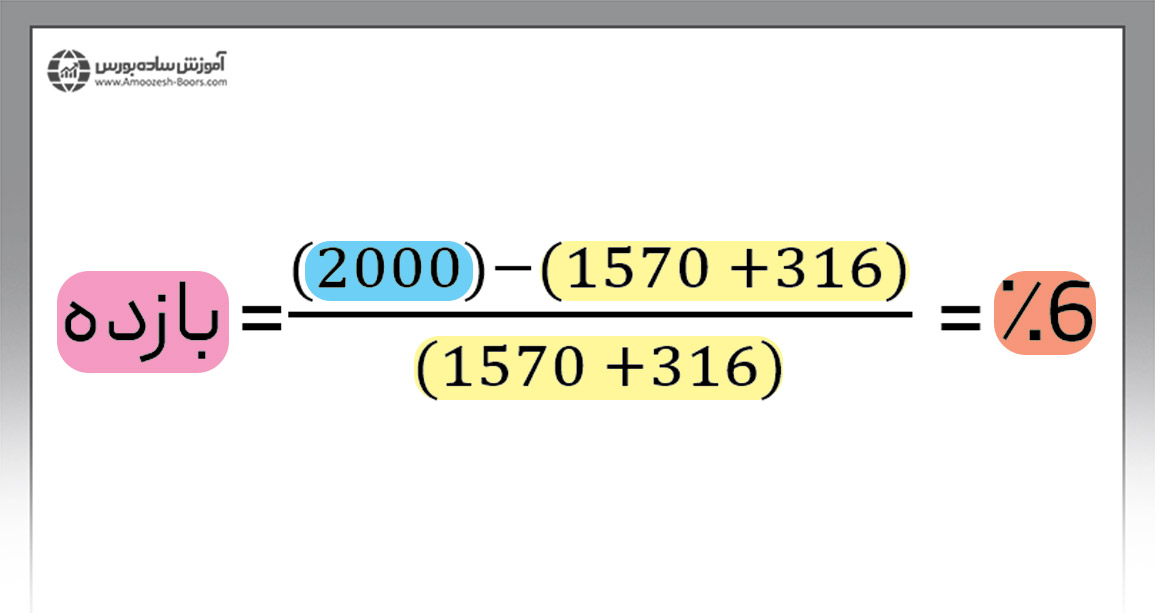

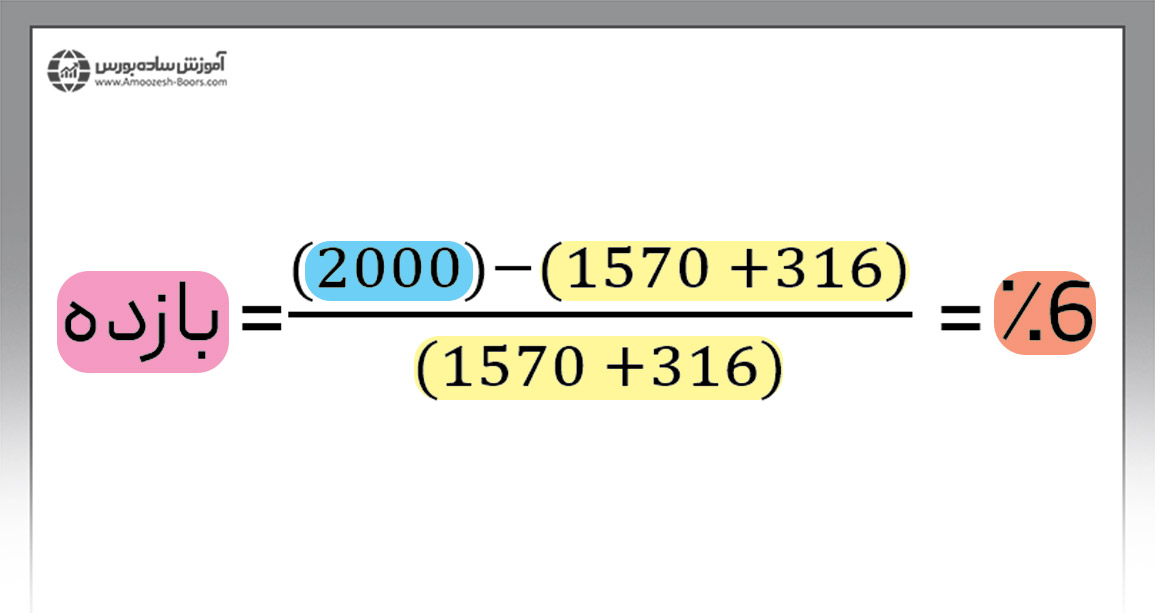

بگذارید با یک مثال ساده، میزان بازدهی اوراق اختیار فروش تبعی وپارس را بررسی کنیم. فرض کنید یک ماه پیش از موعد سررسید، یک برگ از سهام وپارس با قیمتِ ۱۵۷۰ ریال خریداری کرده و یک برگ از نماد هپارس را نیز جهت بیمه کردن سهام خود با قیمت ۳۱۶ ریال خریداری میکنید.

بنابراین با فرض ثابت بودن قیمت سهام تا زمان سررسید شما 6 درصد بازدهی به دست میآورید.

در پایان باید به این نکته اشاره کنیم که خرید اوراق اختیار فروش تبعی در بورس بایستی با پیشبینی قیمت سهم از جنبههای تکنیکال و بنیادی همراه باشد. پس از آن باید بازده حاصل از این اوراق را با روشی که توضیح دادیم محاسبه کرده و تنها در صورتی که معامله به سود شما باشد، اقدام به خرید اوراق اختیار فروش تبعی کنید.

جهت آشنایی بیشتر با بورس و فرابورس از مقالات زیر استفاده کنید.

سوالات متداول

۱- اوراق تبعی چیست؟

اوراق تبعی نوعی اختیار فروش به سبک اروپایی است که به خریداران این امکان را میدهد تا دارایی پایه که همان سهام است را در برابر کاهش قیمت، بیمه کنند.

۲- کاربرد اوراق اختیار فروش تبعی چیست؟

کاربرد اوراق اختیار فروش تبعی جهت بیمه کردن سهام در برابر کاهش احتمالی قیمت در آینده است. هر فرد مجاز است با رعایت سقف خرید هر کد معاملاتی در اطلاعیه عرضه، تنها به اندازهی سهامی که مالکیت آن را دارد، اوراق اختیار فروش تبعی را خریداری کند نه بیشتر.

۳- تفاوت اختیار فروش و اختیار فروش تبعی چیست؟

منظور از اختیار فروش، قرارداد اختیار معامله فروش است که طی آن خریدار (نه الزام) اختیار فروش دارایی پایه یا سهام با قیمت اعمال را دارد و نیازی نیست از قبل مالکیت سهام را داشته باشد اما اختیار فروش تبعی، نوعی بیمه سهام است که سهام را نسبت به کاهش قیمت در آینده، بیمه میکند. جهت خرید اوراق اختیار فروش تبعی، سرمایهگذار بایستی از قبل مالکیت سهام پایه را دارا باشد.