قرارداد اختیار معامله (Option) یکی از انواع قراردادهای مشتقه در بازار بورس ایران است که هم برای سهام کاربرد دارد و هم در بورس کالا برای سکه طلا، زعفران، صندوق طلا، قرارداد آتی سکه و ... استفاده میشود.

قرارداد اختیار معامله در بورس تهران دو نوع خرید و فروش دارد. در هر دو نوع، خریدار اختیار معامله حق دارد در مدت زمان مشخصی در آینده، مقدار مشخصی از یک دارایی پایه را از فروشنده اختیار معامله خریداری کرده (اختیار خرید) و یا به او بفروشد (اختیار فروش). البته خریدار تنها حق دارد و الزامی (یا اجباری در این کار) متوجه او نیست.

قرارداد اختیار معامله، قراردادی است که:

اختیار معامله خرید (Call Option): قراردادی است که به خریدار آن این حق را میدهد که در تاریخ سررسید یا قبل از آن، دارایی را با قیمت معین بخرد.

اختیار معامله فروش (Put Option): قراردادی است که به خریدار آن این حق را میدهد که در تاریخ سررسید یا قبل از آن، دارایی را با قیمت معین بفروشد.

در هر دو نوع اختیار معامله خرید و فروش:

مفاد قرارداد اختیار معامله به شرح زیر است:

|

نوع اختیار معامله |

اختیار خرید (کال) | اختیار فروش (پوت) |

|

زمان سررسید |

اعمال قرارداد اختیار معامله در این زمان (در صورت تمایل خریدار) صورت میگیرد. |

|

دارایی پایه |

دارایی پایه (سهام، سکه طلا، زعفران و ...) |

|

قیمت اعمال یا قیمت توافقی |

قیمتی که خرید و فروش در آینده بر مبنای آن انجام میشود. |

|

قیمت اختیار معامله (پریمیوم) |

مبلغی است که خریدار اختیار معامله بابت خرید اختیار معامله به فروشنده آن پرداخت میکند. |

به نقل از وبسایت بورس اوراق بهادار تهران: «اختیار معامله از نظر سررسید به دو نوع اروپایی و آمریکایی تقسیمبندی میشود.

اختیار معامله آمریکایی: اعمال اختیار معامله قبل از تاریخ سررسید امکانپذیر است.

اختیار معامله اروپایی: اعمال اختیار معامله فقط در تاریخ سررسید امکانپذیر است.»

آموزش اختیار معامله در بورس را با یک مثال ادامه میدهیم.

فرض کنید قصد دارید اختیار خرید نماد «شستا» را با شرایط زیر خریداری کنید:

۱- اگر قیمت سهم در تاریخ سررسید، کمتر از 1400 ریال باشد، خریدار این حق را دارد که قرارداد را اجرا نکند چون دلیلی برای خریدی سهمی که در بازار با قیمت پایینتری نسبت به قرارداد اختیار معامله خرید و فروش میشود، وجود ندارد. با این حال خریدار میزان 50000 ریال (قیمت اختیار معامله) را از دست میدهد.

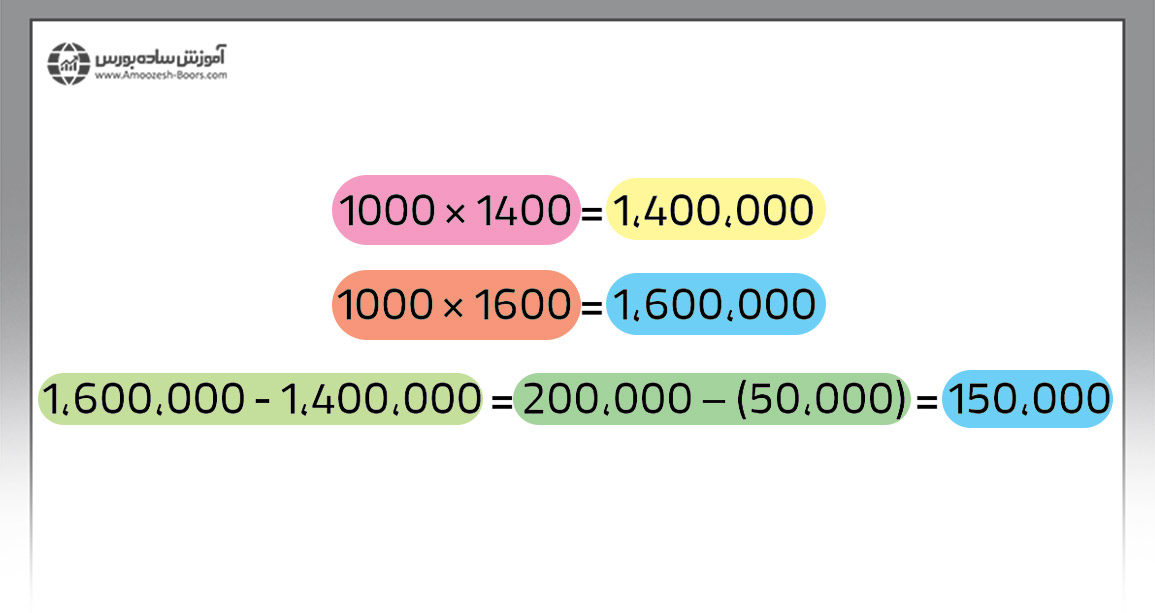

۲- اگر قیمت سهم در تاریخ سررسید، بیشتر از 1400 مثلا 1600 باشد، خریدار با اجرای قرارداد، 1000 سهم شستا را در قیمت 1400 خریداری کرده و با فروش آن در بازار به 125,000 سود دست پیدا میکند (تنها قیمت اختیار (پریمیوم) از سود کاسته شده اما کارمزد و هزینه معاملات در نظر گرفته نشده است).

فرض کنید قصد دارید اختیار فروش سکه بهار آزادی را با شرایط زیر خریداری کنید:

۱- اگر در زمان سررسید قیمت سکه به 30 میلیون تومان برسد، میتوان اختیار فروش را اعمال کرده و آن را به قیمت 32 میلیون به فروش برسانید. با احتساب قیمت اختیار معامله و تفاوت قیمت اعمال (32 میلیون) و قیمت جاری (30 میلیون) شما 1,925,000 سود میکنید.

۲- اگر قیمت سکه در زمان سررسید به 33 میلیون تومان برسد، میتوانید از اعمال قرارداد اختیار فروش خود صرف نظر کنید.

حد سود و زیان برای خریداران و فروشندگان قراردادهای اختیار معامله یکسان نیست.

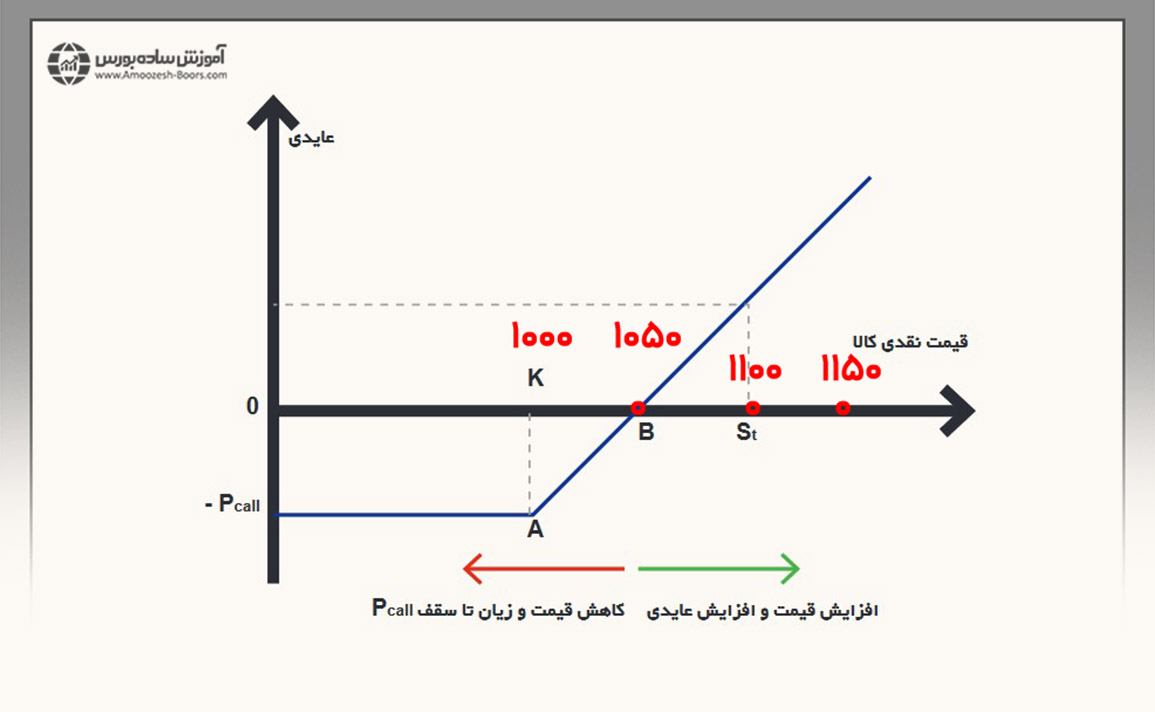

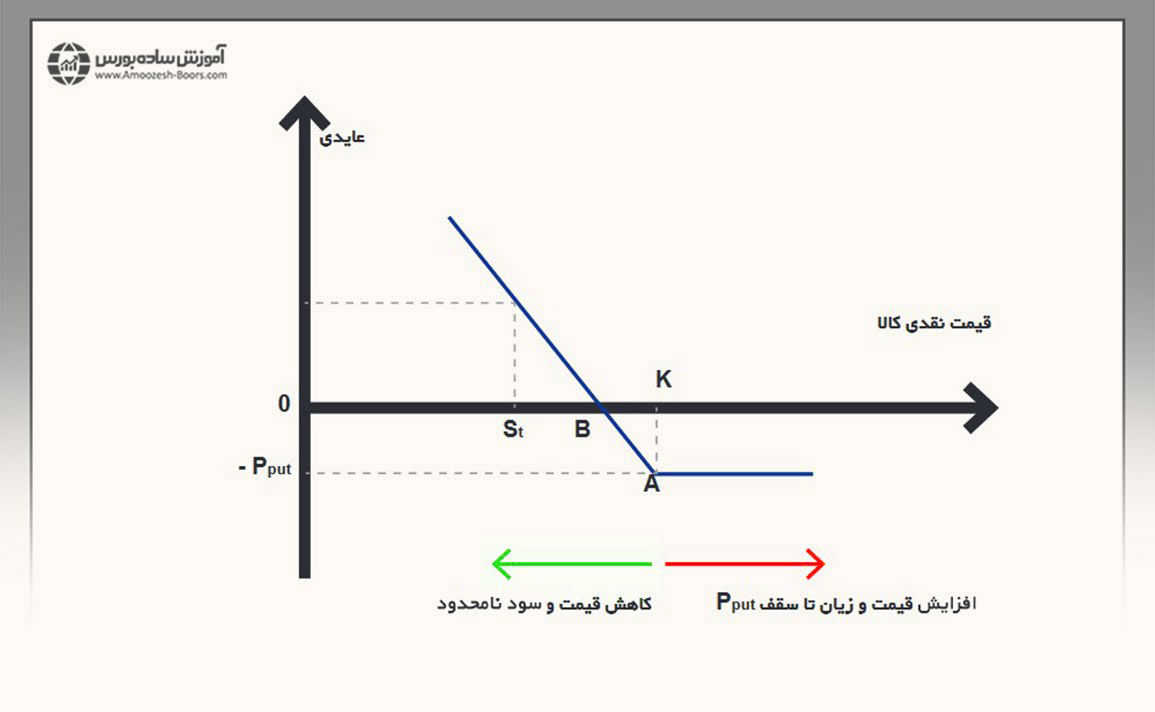

۱- میزان سود خریداران اختیار معامله (خرید یا فروش) نامشخص است اما میزان ضرر آنها محدود به مبلغی است که تحت عنوان «قیمت اختیار معامله» برای خرید قرارداد پرداخت کردهاند.

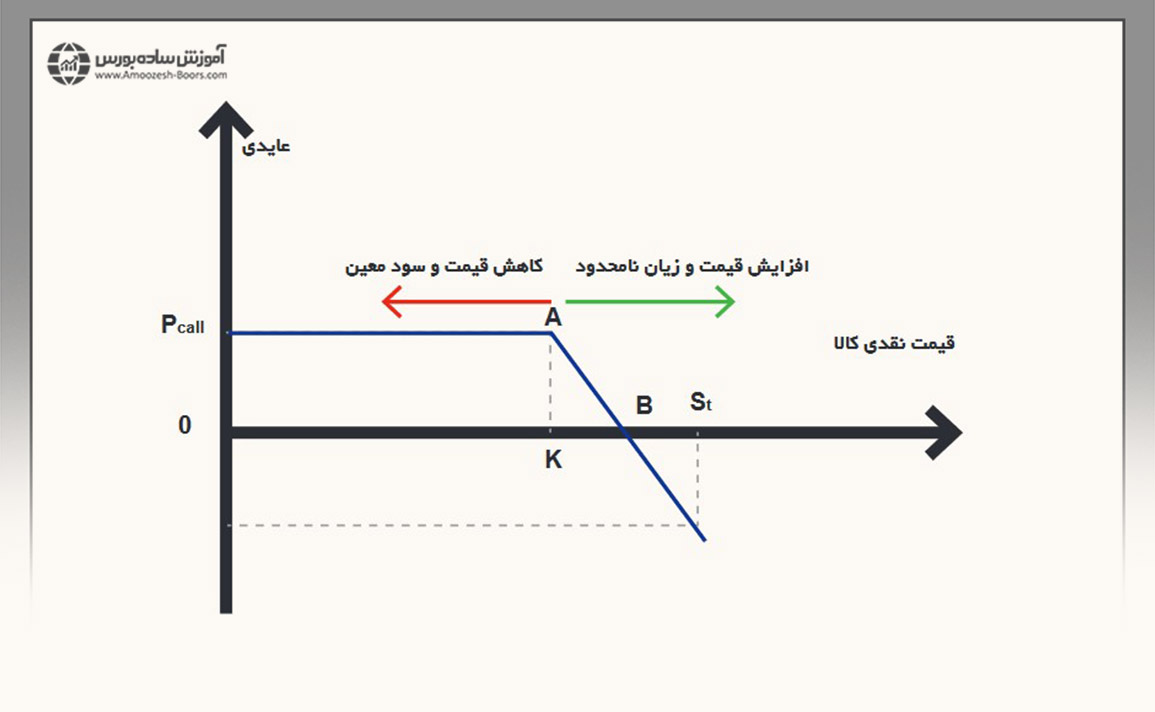

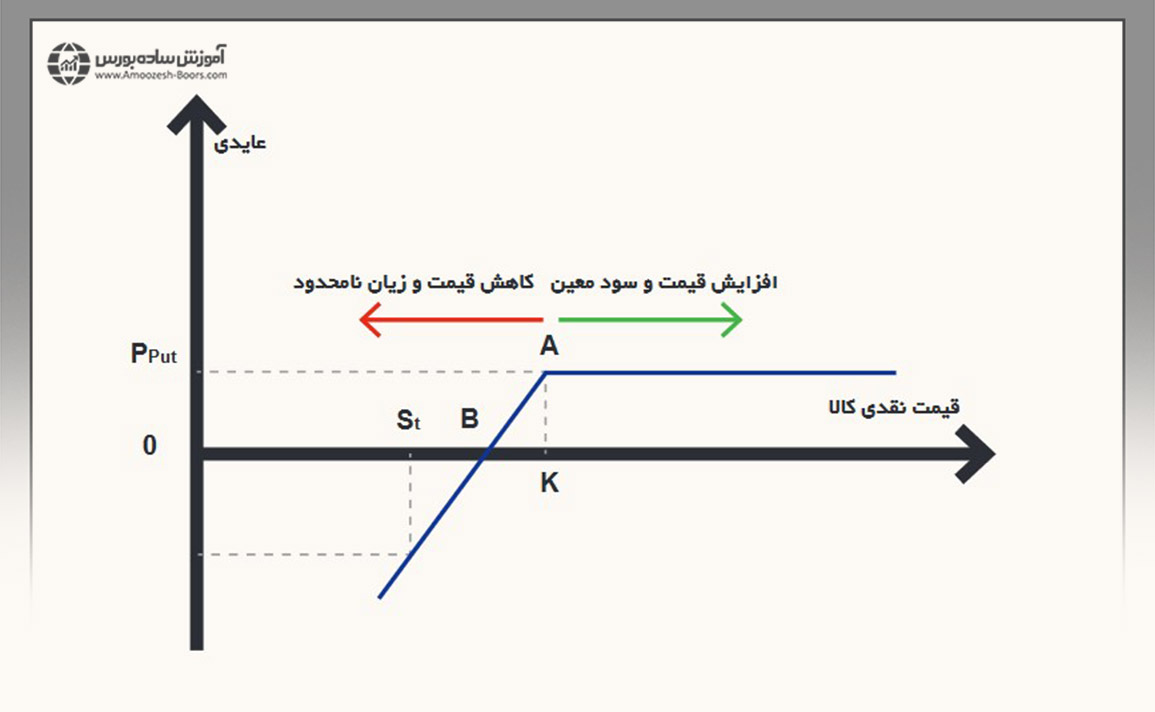

۲- میزان سود فروشندگان اختیار معامله (خرید یا فروش) محدود است و حداکثر برابر با «قیمت اختیار معامله» است اما میزان زیان آنها میتواند نامحدود باشد. بنابراین به دلیل ریسک زیاد موقعیتهای فروش اختیار، فروشندگان باید پیشبینی دقیقی از آینده بازار داشته باشند.

همان طور که اشاره شد دو اختیار معامله خرید و فروش وجود دارد که هر کدام دارای دو موقعیت خرید و فروش هستند.

در ادامه این ۴ موقعیت را با توجه به نمودار آنها توضیح میدهیم. متغیرهای موجود در نمودارهای این چهار موقعیت به شرح زیر است:

قیمت اختیار معامله خرید: Pcall

قیمت اختیار معامله فروش: Pput

قیمت اعمال: K

قیمت نقدی در زمان t: St

۱- موقعیت خرید اختیار خرید (Long Call Option)

فرض کنید K برابر 1000 تومان و Pcall برابر 50 تومان است.

۲- موقعیت فروش اختیار خرید (Short Call Option)

۳- موقعیت خرید اختیار فروش(Long Put Option)

۴- موقعیت فروش اختیار فروش (Short Put Option)

در شکل زیر رابطه سود و زیان خریداران و فروشندگان اختیار معامله خرید و فروش با یکدیگر مقایسه شده است.

وضعیت بازدهی اختیار معامله قبل از رسیدن به سررسید تا سررسید را میتوان مطابق شکل زیر بررسی کرد.

موقعیت باز در قرارداد اختیار معامله در دو حالت خرید و فروش وجود دارد.

۱- موقعیت باز خرید

خریدار قرارداد اختیار معامله (خرید یا فروش) دارای موقعیت باز خرید است. اگر این خریدار موقعیت باز خود را با گرفتن موقعیت معکوس نبندد، موقعیت وی تا زمان سررسید باز خواهد بود.

۲- موقعیت باز فروش

فروشنده قرارداد اختیار معامله (خرید یا فروش) دارای موقعیت باز فروش است. اگر این فروشنده موقعیت باز خود را با گرفتن موقعیت معکوس نبندد، موقعیت وی تا زمان سررسید باز خواهد بود.

خریدار اختیار معامله (خرید یا فروش) میتواند به سه شکل زیر از بازار خارج شود:

فروشنده اختیار معامله (خرید یا فروش) میتواند قرارداد را به شخص دیگری واگذار کرده (با گرفتن موقعیت معکوس) و موقعیت خود را ببندد و از بازار خارج شود.

دو نوع وجه تضمین در قرارداد اختیار معامله وجود دارد:

۱- وجه تضمین اولیه

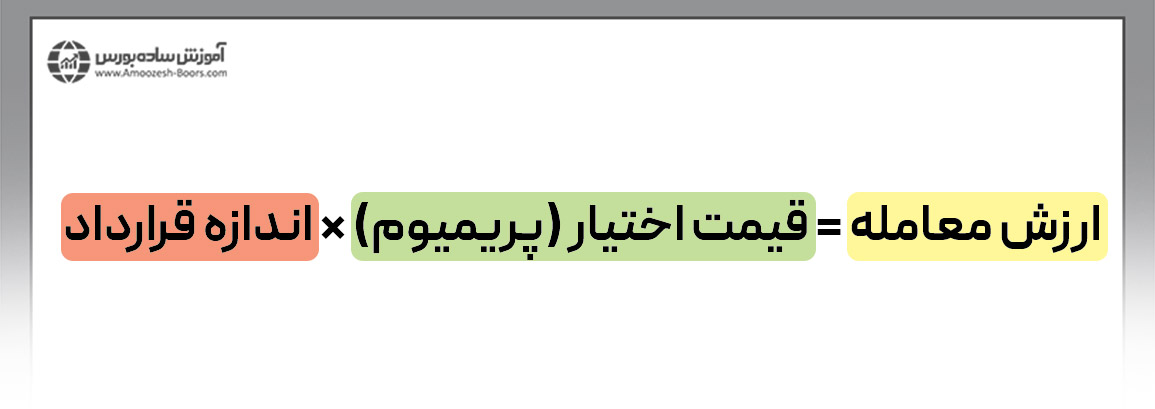

خریدار اختیار نیازی به فراهم کردن وجه تضمین ندارد. کافی است در حساب عملیاتی او مبلغی به اندازه ارزش معامله موجود باشد.

فروشنده اختیار در زمان ثبت سفارش فروش باید مبلغ وجه تضمین اولیه (مبلغ ثابتی) را که توسط بورس محاسبه شده و در تابلوی معاملاتی نشان داده میشود، در حساب خود داشته باشد. علت این امر این است که در قرارداد اختیار معامله، فروشنده متعهد است که از تصمیمات خریدار تبعیت کند.

۲- وجه تضمین لازم

وجه تضمین اولیه مبلغ ثابتی است که فقط در زمان ثبت سفارش فروش کاربرد دارد. زمانی که افراد دارای موقعیت باز فروش هستند (سفارش ثبت و معامله شده است) باید حداکثر ۷۰٪ از مبلغ وجه تضمین لازم را که در پایان هر جلسه معاملاتی توسط بورس محاسبه میشود، در حساب خود داشته باشند.

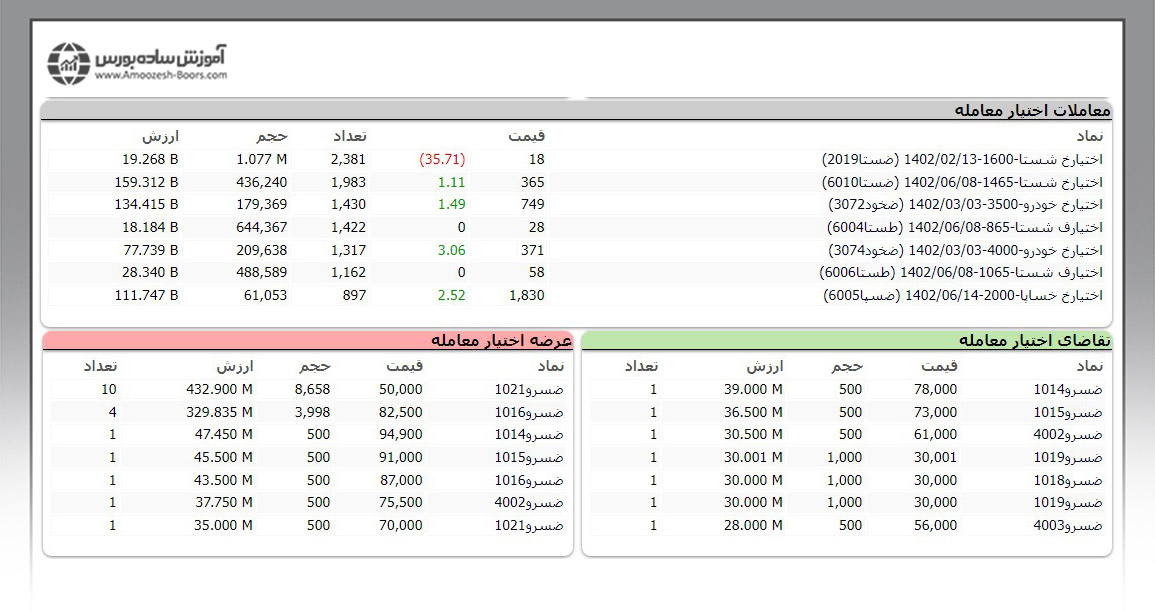

نماد اختیار معامله سهام به اشکال زیر نمایش داده میشود:

۱- اختیار معامله خرید سهام

برای مثال نماد «ضستا6010» (اختیارخ شستا-1465-08/06/1402) اختیار خرید نماد شستا با قیمت اعمال 1465 را در تاریخ 8 شهریور 1402 نشان میدهد.

۲- اختیار معامله فروش سهام

برای مثال نماد «طشنا2027» (اختیارف شپنا-6696-24/02/1402) اختیار فروش نماد شپنا با قیمت اعمال 6696 را در تاریخ 24 اردیبهشت 1402 نشان میدهد.

شکل زیر نمونه جزئیات نماد اختیار معامله فروش سهام را نشان میدهد.

در بورس کالا، قرارداد اختیار معامله بر روی خود کالا به عنوان دارایی پایه یا قرارداد آتی کالاها انجام میشود. برای مثال میتوان به قرارداد اختیار معامله سکه طلا تمام بهار آزادی، زعفران، قرارداد آتی زعفران، قراردادهای آتی واحدهای صندوق سرمایهگذاری و ... اشاره کرد.

لیست داراییهای پایه قراردادهای اختیار معامله و دریافت اطلاعاتی مانند مشخصات قرارداد و فعال بودن یا نبودن آن را میتوانید با مراجعه به وبسایت بورس کالای ایران به دست بیاورید.

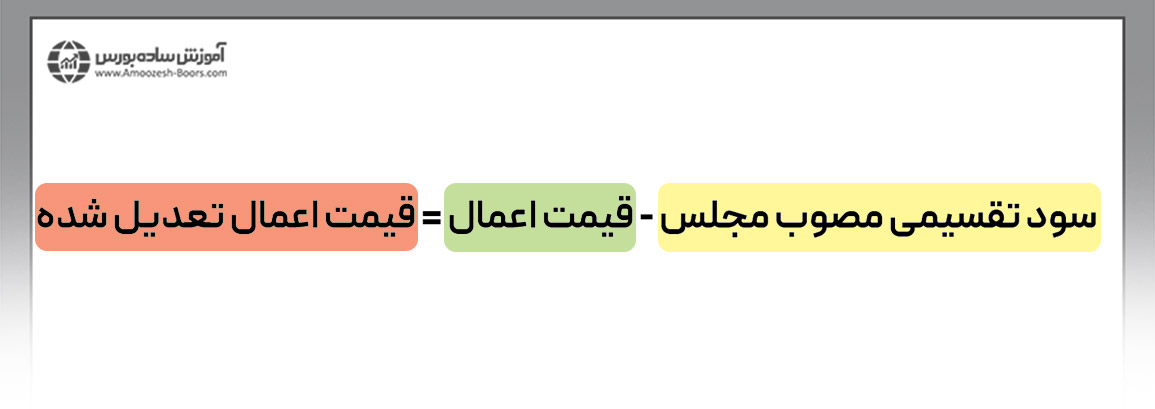

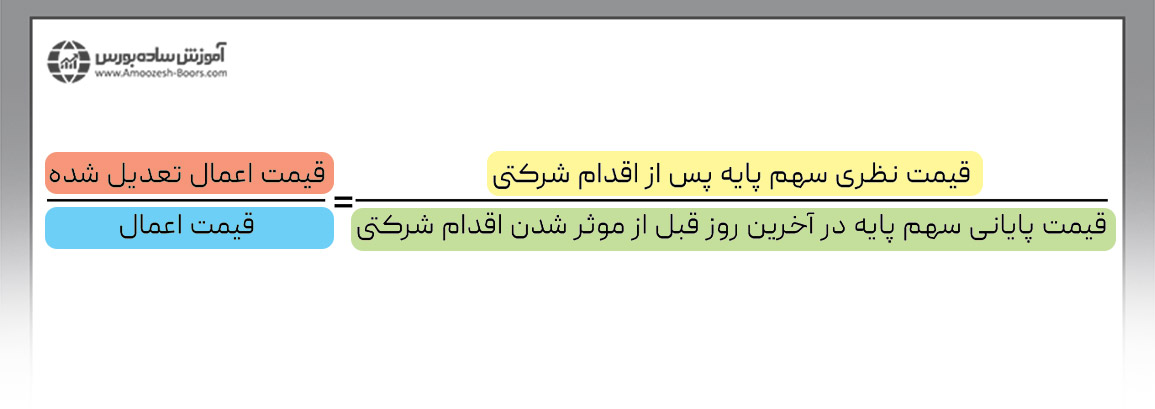

طبق ماده ۴۶ دستورالعمل معاملات قرارداد اختیار معامله در بورس اوراق بهادار تهران و فرابورس ایران، اگر دارایی پایه در قرارداد اختیار معامله، سهام باشد پس از تقسیم سود نقدی قیمت اعمال قرارداد مطابق فرمول زیر تغییر میکند.

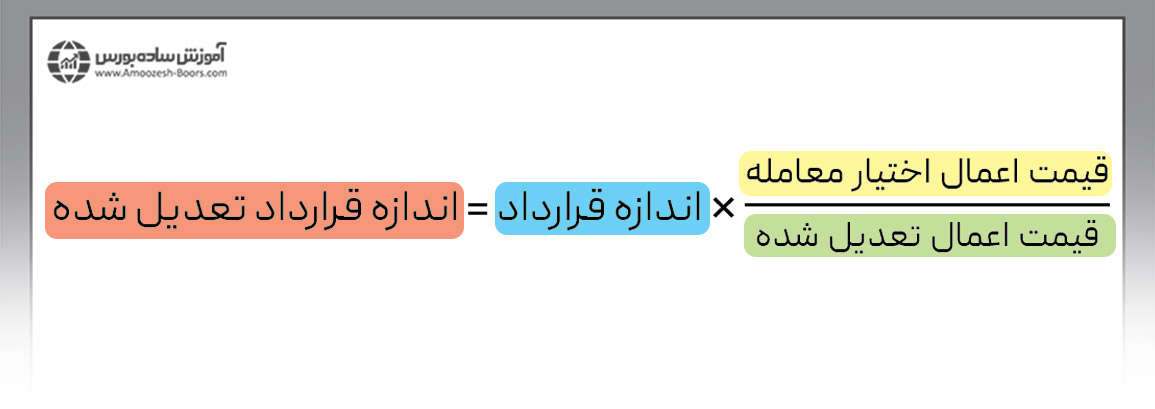

طبق ماده ۴۵ دستورالعمل معاملات قرارداد اختیار معامله در بورس اوراق بهادار تهران و فرابورس ایران، اگر دارایی پایه قرارداد اختیار معامله سهام باشد. پس از تصویب افزایش سرمایه قیمت اعمال، اندازه قرارداد و سقف موقعیتهای یک گروه اختیار معامله مطابق شکل زیر تعدیل خواهد شد.

توقف و بازگشایی قرارداد اختیار معامله همزمان با توقف و بازگشایی نماد دارایی پایه در بازار نقدی و با یک روش انجام میشود.

مزایای قرارداد اختیار معامله

۱- خریدار اختیار میتواند با پرداخت مبلغ اندکی تحت عنوان پریمیوم، با استفاده از خاصیت اهرمی قرارداد از افزایش قیمت سهام یا کاهش آن در حجم بیشتری سود کند.

۲- امکان کسب سود در روندهای نزولی بازار بورس نیز وجود دارد.

۳- مدت زمان سررسید به سرمایهگذاران کمک میکند تا در طول این مدت بتوانند در مورد معامله بهتر تصمیمگیری کنند.

۱- ریسک معامله برای فروشنده اختیار (خرید یا فروش) بسیار بالا است. به طوری که هر چه قیمت در اختیار خرید افزایش یافته و در اختیار فروش کاهش یابد (نسبت به قیمت اعمال)، ضرر فروشنده نیز بیشتر میشود.

۲- احتمال کم بودن میزان عرضه و تقاضا (نقدشوندگی بازار) در قراردادهای اختیار معامله وجود دارد. بنابراین افراد ممکن است نتوانند به راحتی موقعیتهای باز خود را ببندند.

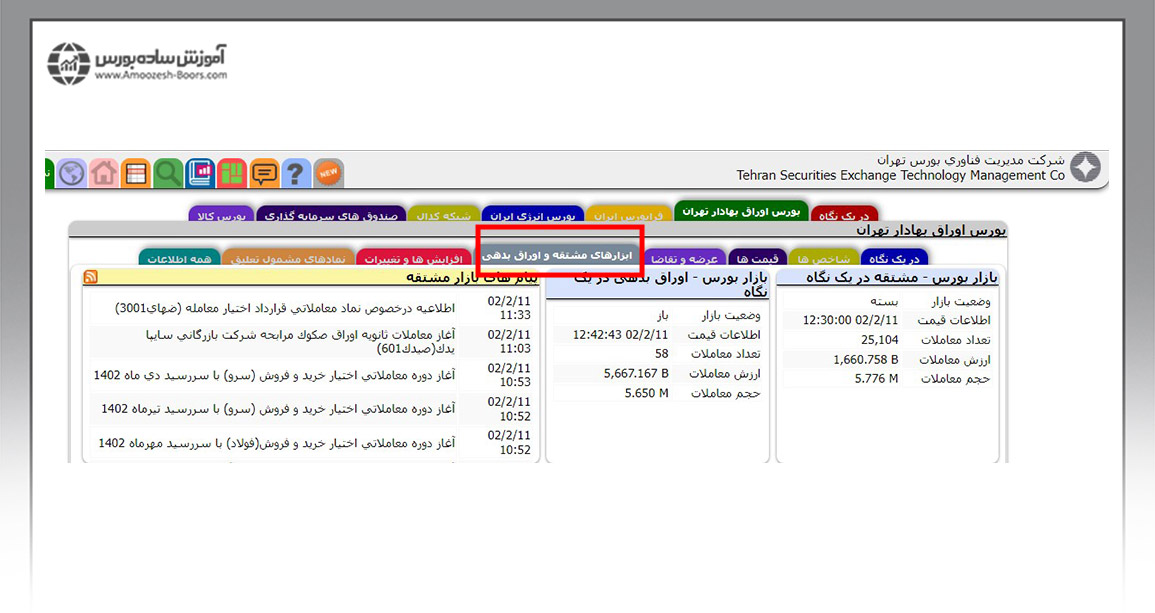

جهت مشاهده لیست نمادهای فعال اختیار معامله سهام به سایت Tsetmc.com مراجعه کنید.

برای دیدن نمادهای اختیار معامله فرابورس نیز به همین شیوه، سربرگ فرابورس را انتخاب کنید.

قرارداد اختیار معامله در بورس فرصتی را فراهم میکند تا افراد بتوانند ریسک خود را پوشش داده و با پیشبینی درست قیمت، سودی بیشتر از میزان سرمایهگذاری اولیه (مبلغ پریمیوم) به دست بیاورند. در پایان باید به این نکته مهم دقت کنید که تنها در صورت برخورداری از دانش اصولی بورس میتوانید از قراردادهای اختیار معامله استفاده کنید. اگر زمان کافی برای یادگیری اصولی نحوه معاملهگری در بورس را ندارید پیشنهاد میکنیم به انجمن خبرگان سرمایهگذاری در ایران سر بزنید و از سیگنال سهام بنیادی و نوسانگیری آنها استفاده کنید.

سوالات خود در خصوص معاملات اختیار معامله را با ما در میان بگذارید تا در صورت نیاز در قالب مقالات جدید به آنها پاسخ دهیم.

جهت آشنایی بیشتر با سایر بخشهای بازار سرمایه، مطالعه مقالات زیر نیز پیشنهاد میشود.

قرارداد اختیار معامله یکی از زیرمجموعههای معاملات مشتقه در بورس است که در سهام، کالاها، قرارداد آتی کالاها و در نوع اختیار خرید و اختیار فروش قابل اجرا است.

به جز سایت Tsetmc که در ابتدای مقاله به آن اشاره شد، برای انجام معاملات اختیار معامله میتوانید لیست نمادهای فعال قرارداد اختیار معامله را از طریق لینکهای زیر دنبال کنید:

قرارداد اختیار معامله نرم افزار خاصی ندارد اما جهت استفاده خودکار از فرمول محاسبه اختیار معامله و محاسبه ارزش قرارداد میتوانید از ماشین حساب ارزشگذاری اختیار معامله موجود در سایت بورس اوراق بهادار تهران استفاده کنید.

لیست کارگزاریهای اختیار معامله را میتوانید با مراجعه به وبسایت سازمان بورس به دست بیاورید. بعد از مراجعه به این لینک فایل لیست مجوزهای کارگزاریها را دانلود کنید. کارگزاریهایی که مجوز معاملات مشتقه مبتنی بر اوراق و معاملات مشتقه مبتنی بر کالا را دارند، امکان انجام معاملات اختیار معامله را برای شما فراهم میکنند. برای مثال میتوان به کارگزاری مفید، کارگزاری آگاه، کارگزاری مبین سرمایه و ... اشاره کرد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد