اوراق صُکوک یکی از ابزارهای تامین مالی و از زیرمجموعههای اوراق بدهی در بازارهای مالی اسلامی بوده که به نوعی جایگزین اوراق قرضه در بازارهای خارجی است. در اوراق قرضه به صاحب اوراق بهره پرداخت میشود اما از دیدگاه اسلامی این فرآیند ربا به شمار آمده و و حرام است. به همین منظور با انتشار اوراق صکوک به جای پرداخت بهره، دارنده اوراق از مالکیت مشترک در یک دارایی یا منافع حاصل شده از آن در آینده برخوردار خواهد شد. البته در اغلب موارد این منافع در قالب نرخ سود به دارندگان اوراق صکوک پرداخت میشود.

در ادامه به توضیح بیشتر اوراق بهادار صکوک به همراه مثال خواهیم پرداخت.

در توضیح اوراق صکوک به زبان ساده باید در ابتدا چندین نکته را توضیح دهیم تا درک مطلب سادهتر شود:

دولت و شرکتها برای انجام فعالیتهایی مانند خرید مواد اولیه، کالاها و ... نیاز به تامین مالی دارند. در بازارهای سرمایه خارجی این تامین مالی با انتشار اوراق قرضه صورت میگیرد. بدین معنی که شرکت ناشر با انتشار اوراق و فروش آنها تعهد میکند که ماهانه (یا در سررسیدهای چند ماهه) مبلغی به عنوان بهره به صاحب اوراق پرداخت کرده و در موعد سررسید، اصل پول اوراق را به خریدار برگرداند.

فرآیند پرداخت بهره، اسلامی نیست به همین دلیل در ایران شرکتهایی که قصد خرید یک کالا یا تامین نقدینگی دارند، به جای پرداخت بهره به خریداران اوراق صکوک، آنان را در مالکیت دارایی یا منافع حاصل از آن شریک میکنند.

از آنجایی که اوراق صکوک زیرمجموعههای مختلفی دارد، در هر کدام به روش خاصی فرآیند پرداخت بهره، اسلامی شده است. برای مثال در اوراق صکوک اجاره، به جای پرداخت بهره به خریداران این اوراق، درصدی از اجاره دارایی پایه در سررسیدهای معین به آنها تعلق میگیرد.

شکل زیر نمونهای از اوراق صکوک اجاره را نمایش میدهد که بر اساس آن هر سه ماه یک بار به خریداران اوراق صکوک، اجاره بهای مربوط به خرید یک فروند هلیکوپتر با نرخ ۲۳٪ پرداخت میشود.

خیر. با وجود اینکه دارندگان اوراق صکوک به صورت مشاع، مالکیت دارایی پایه قرارداد یا منافع حاصل از آن را دارند، نمیتوانند تقسیم این دارایی را درخواست کنند.

اوراق صکوک در چه بازاری منتشر میشوند؟

اوراق صکوک از طریق بازار بورس یا فرابورس منتشر شده و امکانات انجام معاملات ثانویه در آنها وجود دارد.

تفاوت اوراق صکوک و اوراق قرضه چیست؟

|

صکوک |

قرضه |

|

مالکیت دارایی |

تعهد بدهی |

|

اعتبار اوراق وابسته به ارزش دارایی پایه است |

اعتبار اوراق وابسته به ناشر است |

|

دارایی پایه شرعی و مجاز است |

دارایی پایه ممکن است مغایر با نظر اسلام باشد |

|

فروش مالکیت در بازار ثانویه |

فروش بدهی در بازار ثانویه |

|

امکان افزایش اصل دارایی و در نتیجه افزایش ارزش اوراق صکوک |

عدم امکان افزایش اصل بدهی |

جهت خرید اوراق صکوک باید با ارکان آن آشنا شوید.

بانی: شخصی حقوقی است که جهت تامین مالی، نیاز به انتشار اوراق صکوک دارد.

نهاد واسط: شخصی حقوقی است که عامل انتشار اوراق صکوک بوده و بین بانی و سرمایهگذاران نقشی وکالتی ایفا میکند.

عامل فروش: یک شرکت کارگزاری است که از طرف نهاد واسط، کار عرضه و فروش اوراق را انجام میدهد.

متعهد پذیرهنویس: شخصی حقوقی است که خرید اوراق بهاداری که در مهلت پذیرهنویسی به فروش نرسیده باشند را تعهد میکند.

عامل پرداخت: شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه است که وجوه مرتبط با اوراق صکوک را در تاریخهای معین به سرمایهگذاران پرداخت میکند.

بازارگردان: شخصی حقوقی است که متعهد به افزایش نقدشوندگی، تنظیم عرضه و تقاضای اوراق و تحدید دامنه نوسان است.

ضامن: نهادی است که سرمایه و سود خریداران اوراق صکوک را تضمین میکند. در صورتی که بانی رتبه اعتباری داشته باشد، وجود ضامن الزامی نخواهد بود.

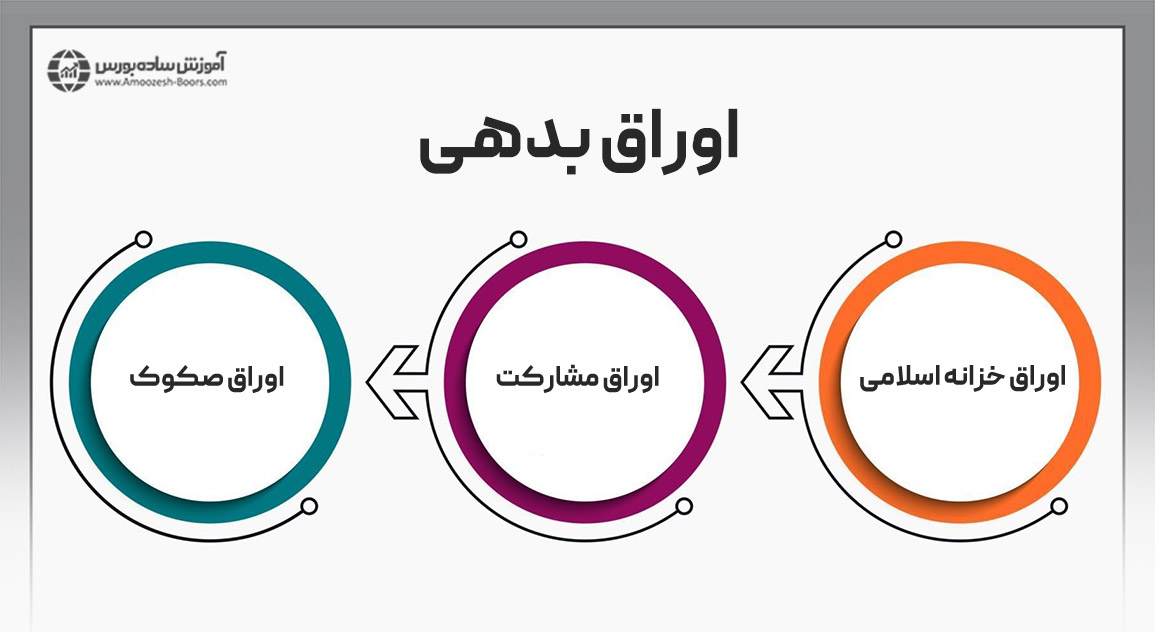

در تصویر زیر، انواع صکوک اسلامی آورده شده است.

دو نوع اوراق اجاره و مرابحه از پرکاربردترین اوراق صکوک هستند.

اوراق مرابحه، اوراق بهاداری هستند که بر اساس قرارداد مرابحه، دارندگان آنها به صورت مشاع، مالک دارایی مالی هستند. این اوراق بازدهی ثابتی داشته و قابلیت فروش در بازار ثانویه را دارند. برای مثال میتوان به اوراق مرابحه شرکت بهمن دیزل با نماد «دیزل۰۴» با نرخ سود ۱۸٪ اشاره کرد. این اوراق جهت تامین سرمایه گردش به منظور خرید نقدی مواد اولیه (قطعات تولید خودرو) در سال ۱۴۰۰ با سررسید ۴ ساله منتشر شدهاند.

اوراق اجاره، اوراق بهاداری هستند که بر اساس عقد اجاره منتشر میشوند. به عبارت دیگر دارایی پایهی مبنای انتشار این اوراق اجاره داده میشود. در نتیجه دارندگان اوراق که به صورت مشاع مالکیت دارایی پایه را به دست آوردهاند، از درصدی از اجاره منتفع میشوند.

برای مثال میتوان به اوراق اجاره تابان فردا پارس با نماد «تابان۱۱» با نرخ سود ۲۳٪ اشاره کرد. این اوراق با موضوع خرید سهام بانی توسط نهاد واسط و سپس اجاره به شرط تملیک آن به بانی منتشر شدهاند.

اوراق قرضالحسنه بر اساس قرارداد قرض بدون بهره منتشر شده و سودی ندارند.

اوراق وقف بر اساس قرارداد صلح منتشر شده و به واقفینی که قصد شرکت در طرحهای عامالمنفعه را دارند، واگذار میشود.

اوراق استصناع به منظور تامین نقدینگی برای ساخت یک کالا منتشر میشوند. اوراق استصناع با قیمتی کمتر از ارزش اسمی ارائه شده و در زمان سررسید، مبلغ اسمی اوراق به دارندگان آنها بازپرداخت میشود.

اوراق سلف جهت تامین مالی مورد نظر برای ساخت یک کالا یا ارائه آن ایجاد شدهاند. سرمایهگذاران با خرید اوراق سلف آن کالا را پیش خرید میکنند.

اوراق منفعت، اوراق بهاداری است که دارندهی آن با پرداخت مبلغ مشخصی، مالکیت مقدار معینی از خدمات یا منافع حاصل از یک دارایی را در آینده به دست میآورد. برای مثال میتوان به واگذاری منافع مالی آتی حاصل از خط تولید معین در یک کارخانه تولیدی اشاره کرد. تصویر زیر مشخصات یکی از اوراق منفعت دولت را نشان میدهد که با هدف تامین مالی دولت منتشر شده است.

جُعاله به معنی متعهد شدن شخص به پرداخت اُجرت (جعل) معین در برابر انجام کار معینی است. در اوراق جعاله، نهاد واسط (به وکالت از صاحبان اوراق) حقوقی به دست میآورد. در نتیجه دارندگان اوراق جعاله مالکیت مشترکی در این حقوق به دست خواهند آورد.

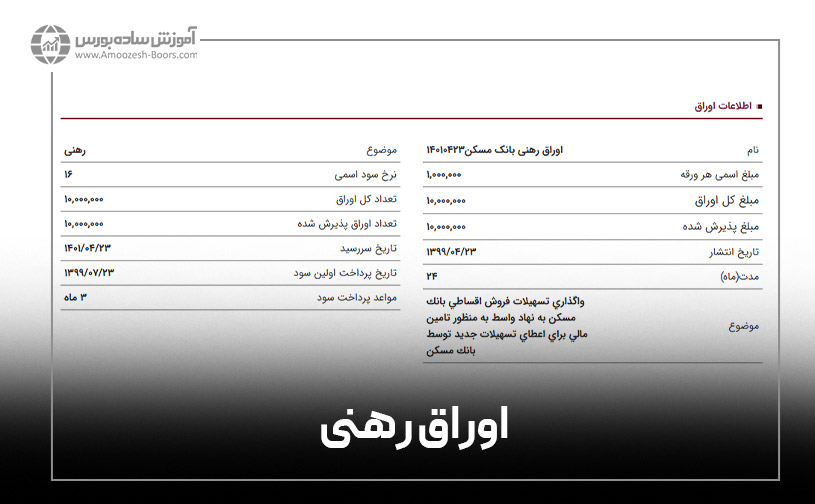

اوراق رهنی با هدف خرید مطالبات رهنی مدتدار بانی توسط ناشر، منتشر میشوند. در نتیجه بانی با به کارگیری منافع حاصل در خرید نقدی مطالبات رهنی، نقدینگی مورد نیاز خود را تامین میکند.

اوراق خرید دین، اوراق بهاداری هستند که به منظور خرید مطالبات ریالی مدتدار اشخاص حقوقی (به جز عقد سلف) منتشر میشوند. با استفاده از این اوراق، بانی مشکل نقدینگی خود را از طریق فروش به کسرِ مطالبات ریالی مدتدار حل میکند.

اوراق مضاربه به منظور تامین مالی جهت انجام امور بازرگانی یا سایر فعالیتهای اقتصادی سودآور منتشر شده و در پایان هر دوره زمانی، سود معینی بر اساس نسبتهایی از پیش تعیین شده به دارندگان اوراق تعلق میگیرد.

اوراق مزارعه، مالکیت مشترک دارندگان آن بر زمین یا سایر نهادههای تولیدی زراعی را نشان داده و به منظور کشت و زرع به کار برده میشود.

اوراق مساقات، مالکیت مشترک دارندگان آن بر باغ یا سایر نهادههای تولیدی یک باغ معین را نشان داده و به منظور باغداری به کار برده میشود.

سرمایهگذاران با خرید اوراق بیمه اتکایی، سرمایه اولیه برای انجام کسب و کار بیمه اتکایی را فراهم کرده و از عواید حاصل از آن منتفع میشوند.

تفاوت اوراق مشارکت و صکوک به موضوع این اوراق مربوط میشود. در اوراق مشارکت، تامین مالی برای طرحهای فیزیکی و پروژههای عمرانی دولت یا سایر شرکتها انجام میشود اما اوراق صکوک جهت تامین نقدینگی یک بنگاه اقتصادی و یا خرید یک دارایی منتشر میشوند.

ریسک اوراق صکوک شامل موارد زیر میشود:

۱- منظور از ریسک نکول یا اعتباری، ریسکی است که در نتیجه احتمال عدم پرداخت اصل وجه و سود آن وجود دارد. پیش از خرید اوراق صکوک میتوانید از رتبهبندی اعتباری آنها توسط شرکتهای معتبر در این زمینه استفاده کنید. از جمله شرکتهای رتبهبندی میتوان به برهان و پارس کیان اشاره کرد.

۲- منظور از ریسک نقدشوندگی، عدم سرعت کافی در فروش اوراق صکوک در بازار ثانویه و تبدیل کردن آن به وجه نقد است.

۳- منظور از ریسک نرخ سود یا نرخ بهره، کاهش ارزش سرمایه افراد در صورت افزایش سود سپردههای بانکی یا افزایش نرخ سود علیالحساب اوراق مشارکت است. این ریسک در نتیجه ثابت بودن سود اکثر اوراق صکوک ایجاد میشود.

از دیگر ریسکهای اوراق صکوک میتوان به موارد زیر اشاره کرد:

با مراجعه به بخش بازار بدهی در سایت سازمان بورس و بخش «اوراق تامین مالی استاندارد» در سایت فرابورس، لیست نمادهای فعال به همراه مشخصات آنها را مشاهده کرده و از طریق کارگزاری خود اقدام به خرید آنها کنید.

در این قسمت به مبحث صکوک چیست و انواع آن پرداختیم. اوراق صکوک، اوراق بهاداری از جنس بدهی هستند که به عنوان ابزار تامین مالی اسلامی از آنها استفاده میشود. در پایان بایست به این نکته مهم اشاره کنیم که در حال حاضر نرخ سود این اوراق کمتر از نرخ رشد تورم است. به همین دلیل خرید آنها نه تنها سودی نصیب افراد نخواهد کرد بلکه با گذشت زمان از ارزش سرمایه آنها خواهد کاست. به همین دلیل، در شرایط اقتصادی نامطلوب کنونی، کاملا ضروری است که سرمایه خود در بازارهایی به کار بگیرید که امکان کسب بازدهی بالایی برای شما فراهم میکنند.

حتی در شرایط نامطلوب اقتصادی، میتوان با استفاده از سواد اقتصادی، تکنیکهای سرمایهگذاری و مارکتینگ، ثروت زیادی به دست آورد. تمامی افراد به شرطی که زمان کافی جهت یادگیری اختصاص دهند، میتوانند بیشترین سود را از این طریق به دست بیاورند. این تکنیکها در دوره رشد اقتصادی با متد SMI آموزش داده میشوند.

جهت دسترسی به اطلاعات بیشتر و بررسی سرفصلهای آموزشی دوره رشد اقتصادی به این قسمت مراجعه کنید.

جهت آشنایی بیشتر با بازار سرمایه ایران از مقالات زیر استفاده کنید.

صکوک، اوراق بهاداری از جنس بدهی است که بر اساس قوانین اسلامی، به جای پرداخت بهره به خریدار اوراق، مالکیت بخشی از دارایی یا منافع حاصل از آن اختصاص داده میشود. اوراق صکوک به منظور اسلامی کردن اوراق قرضه، به وجود آمدهاند.

واژه صُکوک جمع کلمه «صِک» است. صک، معرب واژه چک در فارسی و به معنای برات، قباله و مواردی از این دست است.

منظور از صکوک اسلامی همان اوراق صکوک است. اوراق صکوک اسلامی، ابزارهای تامین مالی با ماهیت بدهی و بر مبنای قراردادهای اسلامی هستند.

لینک به اشتراک گذاری: https://amoozesh-boors.com/i/sb

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

BaranMashadi

1402-09-26سلام کدوم یک از اوراق ریسک بیشتری دارند؟

مدیر وبسایت

1403-01-31درود به شما دوست عزیز میتوان گفت تقریبا تمامی این اوراق ریسک مشابهی دارد.

RahimYavari

1402-09-28درود آیا تمام نمادهای معاملاتی صکوک در بازار بورس ایران با حرف «ص» شروع میشوند؟

مدیر وبسایت

1403-01-31درود به شما دوست عزیز بله تمامی نمادهای معاملاتی سکوک در بازار بورس ایران با حرف صاد شروع میشود.