آموزش فارکس و راهنمای ورود به بازارهای جهانی، نیاز هر فردی است که علاقه به فعالیت یا سرمایه گذاری در بازارهای جهانی فارکس را دارد. در این مقاله اصطلاحات لازم برای ورود به دنیای فارکس توضیح داده شده است، مطالعه این مقاله قبل از شروع سایر آموزش های فارکس پیشنهاد می شود.

در ابتدای ورود به بازار فارکس، اصطلاحات و مفاهیمی وجود دارد که قبل از شروع به کار، هر معامله گری باید از آن ها اطلاع داشته باشد، زیرا عدم آشنایی با این مفاهیم در فارکس ممکن است معاملهگر را در زمان تجزیهوتحلیل اطلاعات دچار سردرگمی کند.

در بازار فارکس دو ارز در کنار یکدیگر معامله میشود که به آنها جفت ارز میگویند، یعنی درازای خرید یک ارز، ارز مقابل یا ارز دوم را میفروشیم. در این بازار جفت ارزها یا نمادها بانام اختصاری ISO یا کد الفبای سه حرفی مشخص میشوند که در بازار بین المللی با آن شناسایی میشوند.

نماد هر ارز متشکل از مخفف نام آن کشور و واحد پول آن کشور هست. برای مثال، نماد دلار در بازار فارکس USD میباشد که US مخفف نام کشور آمریکا و D اولین حرف از ارز این کشور یعنی Dollar است.

برای انجام معامله در بازار فارکس، بامطالعهی نمادهای مختلف فارکس مانند نماد جفت ارزها در فارکس، نماد فلزات، سهامها و... اطلاعات خود را افزایش دهید.

در بازار فارکس برای ارزشگذاری و بررسی ارزها، آنها را در کنار یکدیگر قرار میدهند و در این بازار هیچ ارزی بهتنهایی معنایی ندارد و هر معاملهای که در بازار فارکس رخ میدهد، یک ارز فروختهشده و همزمان ارز دیگری خریداری میشود.

جفت ارزها در چند دسته مختلف نسبت به اهمیت دستهبندی میشوند.

جفت ارزهای اصلی را میتوان بهترین جفت ارزهای قابل معامله در بازار فارکس دانست، به این دلیل که بیش از 85 درصد تبادلات مالی بازار فارکس در طول روز معمولاً روی آنها صورت میگیرد، هفت جفت ارز اصلی در بازار فارکس وجود دارد که در ادامه به آنها میپردازیم.

|

نام جفت ارز |

نام اختصاری |

نام مستعار در فارکس |

|

یورو – دلار آمریکا |

EUR/USD |

Fiber |

|

پوند انگلیس – دلار آمریکا |

GBP/USD |

Cable |

|

دلار نیوزلند – دلار آمریکا |

NZD/USD |

Kiwi |

|

دلار آمریکا – ین ژاپن |

USD/JPY |

Gopher |

|

دلار آمریکا – فرانک سوئیس |

USD/CHF |

Swissy |

|

دلار آمریکا – دلار کانادا |

USD/CAD |

Loonie |

|

دلار استرالیا – دلار آمریکا |

AUD/USD |

Aussie |

جفت ارزهای کراس یا مینور، جفت ارزهایی هستند که در هیچکدام از آنها دلار آمریکا وجود ندارد اما درعینحال معاملات قابلتوجهی در آنها صورت میگیرد و به عبارتی این ارزها را هم میتوان بهعنوان ارزهای مهم بازار دانست.

|

نام جفت ارز |

نام اختصاری |

|

یورو – پوند انگلیس |

EUR/GBP |

|

یورو – ین ژاپن |

EUR/JPY |

|

یورو – فرانک سوئیس |

EUR/CHF |

|

یورو – دلار استرالیا |

EUR/AUD |

|

یورو – دلار کانادا |

EUR/CAD |

|

یورو – دلار نیوزلند |

EUR/NZD |

|

پوند انگلیس – دلار استرالیا |

GBP/AUD |

|

پوند انگلیس – دلار کانادا |

GBP/CAD |

|

پوند انگلیس – فرانک سوئیس |

GBP/CHF |

|

پوند انگلیس – ین ژاپن |

GBP/JPY |

|

دلار استرالیا – فرانک سوئیس |

AUD/CHF |

|

دلار استرالیا – دلار نیوزلند |

AUD/NZD |

|

دلار استرالیا – ین ژاپن |

AUD/JPY |

|

دلار استرالیا – دلار کانادا |

AUD/CAD |

|

دلار کانادا – ین ژاپن |

CAD/JPY |

|

دلار نیوزلند – دلار کانادا |

NZD/CAD |

|

دلار نیوزلند – ین ژاپن |

NZD/JPY |

|

دلار نیوزلند – فرانک سوئیس |

NZD/CHF |

|

فرانک سوئیس – ین ژاپن |

CHF/JPY |

عمده معاملاتی که در این جفت ارزها صورت میگیرد، توسط سه ارز یورو، پوند و ین ژاپن میباشد.

این نوع جفت ارزها، متشکل از دو ارز است که یکی از این ارزها جزو ارزهای اصلی و دیگری از ارزهای اقتصادهایی است که درحالتوسعه هستند.

جفت ارزهای غیرمعمول نسبت به سایر جفت ارزها کمتر معامله میشوند و هزینه معاملات آنها بیشتر میباشد.

همچنین به این ارزها، ارزهای کراس نیز گفته میشود.

|

نام جفت ارز |

نام اختصاری |

|

دلار استرالیا – پزو مکزیک |

AUD/MXN |

|

پوند انگلیس – رند آفریقا جنوبی |

GBP/ZAR |

|

دلار آمریکا – دلار هنگکنگ |

USD/HKD |

|

ین ژاپن – کرون نروژ |

JPY/NOK |

|

دلار نیوزلند – دلار سنگاپور |

NZD/SGD |

|

یورو – لیر ترکیه |

EUR/TR |

بهصورت کلی، خریداران و فروشندگان را میتوان دو عضو ثابت فرآیند ترید دانست.

به فردی که در بازارهای مالی به معامله میپردازد، تریدر یا معاملهگر گفته میشود، فرد تریدر با آموزش مناسبی که قبلاً دیده است و با استفاده از استراتژی مناسب و آزموده شده، وضعیت بازار مالی را مورد تجزیهوتحلیل قرار میدهد و با تکیهبر دادههای حاصل از تجزیهوتحلیل و پایبندی به اصول استراتژی، معاملات را انجام میدهد.

تریدر معمولاً یا از طرف خود یا به نمایندگی از شخص یا سازمان دیگری در یک بازار مالی کسب درآمد میکند و معاملات خریدوفروش را انجام میدهد

در بازار فارکس معاملهگر با بررسی سیگنالها و تحلیل چارت قیمتی و تشخیص نوع روند غالب صعودی بازار تصمیم به خرید میگیرد، که این معامله خرید، به معنای خرید ارز پایه و فروش ارز قیمتگذاری شده است. در بازار فارکس به این مفهوم معامله لانگ (Long Position) نیز گفته میشود، برای مثال خرید در جفت ارزEUR/USD به معنای فروش دلار درازای خرید یورو میباشد.

در این حالت نیز معاملهگر با توجه به روند غالب نزولی و تحلیل و بررسی سیگنالها تصمیم به باز کردن معامله فروش میگیرد. معامله فروش در فارکس به معنای فروش ارز پایه و خرید ارز قیمتگذاری شده میباشد که در فارکس به این مفهوم معامله شورت (Short Position) نیز گفته میشود.

بهعنوانمثال در جفت ارز EUR/USD در معامله فروش، ارز قیمتگذاری شده یا دلار را درازای فروش یورو، خریداری میکنیم.

درواقع قیمت، ارزش هر جفت ارز را نمایش میدهد که معامله گران برای خرید یا فروش جفت ارز در فارکس باید بپردازند، قیمت در فارکس به دودسته قیمت عرضه (Ask) و قیمت تقاضا (Bid) دستهبندی میشود.

قیمت عرضه بالاترین قیمتی است که یک خریدار برای معامله پیشنهاد میدهد و هنگامیکه تقاضا در بازار وجود دارد، قیمت پیشنهادی افزایش مییابد و در زمان خرید یک جفت ارز باید به قیمت Ask توجه کنید.

قیمت تقاضا کمترین قیمتی است که فروشنده احتمالی مایل است برای فروش بپذیرد و هنگامیکه تقاضا کاهش پیدا میکند، قیمت درخواست یا Ask نیز کاهش مییابد، همچنین برای فروش هر جفت ارز باید به قیمت Bid توجه کنید، همیشه قیمت Bid از Ask کوچکتر است.

انتخاب بروکر مناسب قدم مهمی برای ورود به بازارهای مالی میباشد، بروکر یا کارگزار فارکس، یک شرکت خدمات مالی است که به معامله گران امکان دسترسی به بستری برای خریدوفروش ارزهای خارجی را فراهم میکند.

بروکرها همچون بنگاههای معاملاتی عمل میکنند و شمارا به بازارهای جهانی متصل مینمایند، لذا شما قادر خواهید بود تا سفارشهای خریدوفروش خود را از طریق بروکر در بازار فارکس انجام دهید.

برای دریافت اطلاعات بیشتر در مورد بروکر ها میتوانید به مقاله (بروکر چیست؟) مراجعه کنید.

حساب دمو «Demo» یک حساب آزمایشی است که توسط بروکرها ارائه میشود.

هدف از این نوع حسابها این است که معامله گران تازهکار با بهرهمندی از آن، این فرصت را در اختیار داشته باشند تا با همهی ابزارها و عملکرد پلتفرم معاملاتی آشنا شوند و بتوانند با پول غیرواقعی معامله کنند و هم افراد حرفهای امکان تست استراتژیهای خود را داشته باشند.

فعالیت در حساب دمو کاملاً شبیه بهحساب واقعی میباشد و تمام میزان نوسان قیمتی، اسپرد ها، کمیسیون ها و... کاملاً مشابه حساب واقعی است، تنها تفاوت در معامله پول مجازی بهجای پول واقعی است، در حسابهای دمو شما میتوانید بدون به خطر انداختن سرمایه خود معامله کنید و تجربه کسب کنید.

برای دریافت اطلاعات بیشتر در مورد حساب معاملاتی دمو میتوانید به مقاله (حساب دمو در فارکس) مراجعه کنید.

اصطلاح پیپ مخفف Point in Percentage یا Price Interest Point به معنی کوچکترین واحد ارزش نرخ ارز است، درواقع کوچکترین واحد محاسبات سود و ضرر در بازارهای مالی را Pip میگویند، در قیمت چهارمین عدد بعد از ممیز 1 پیپ محاسبه میشود.

برای مثال در نظر بگیرید که ارزش دلار نسبت به پوند از 1.2331 به 1.2333 افزایش پیداکرده است. در این حالت 2 پیپ نرخ دلار نسبت به یورو رشد داشته است و فردی که در این معامله سرمایهگذاری کرده 2 پیپ سود به دست آورده است.

در مواردی که نرخ ارز با 5 رقم اعشار نمایش داده میشود، آخرین رقم نرخ ارز «پیپت» نامیده میشود.

هر پیپت، برابر یکدهم پیپ است، بهجز جفت ارزهای دارای ین (JPY) در بقیه جفت ارزها پنجمین رقم اعشار در نرخ جفت ارزها پیپت نامیده میشود.

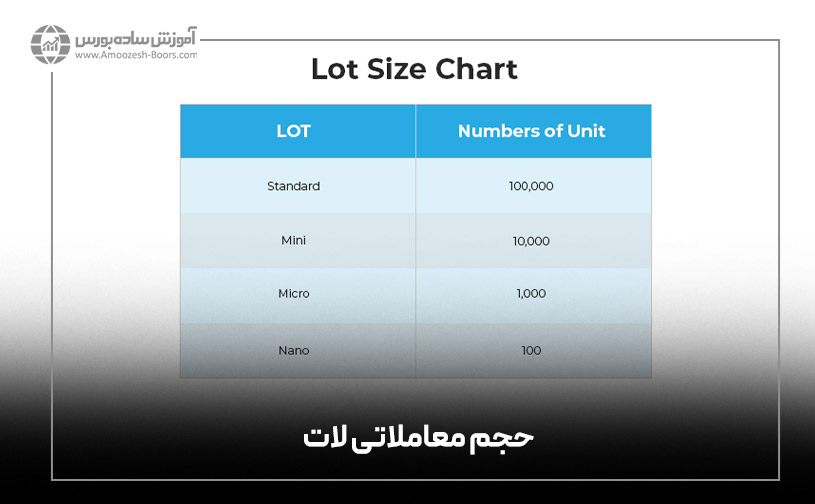

لات به زبان ساده، واحد اندازهگیری مقدار معامله است، در حالت معمولی، لات یک واحد استاندارد برای اندازهگیری حجم پوزیشنی است که توسط تریدرها باز میشود.

در فارکس، شما فقط میتوانید پوزیشنهایی در حجمهای مشخصی از واحدهای معاملاتی بازکنید، که به آنها لات گفته میشود.

4 نوع لات در بازار فارکس وجود دارند که به شرح زیر میباشند:

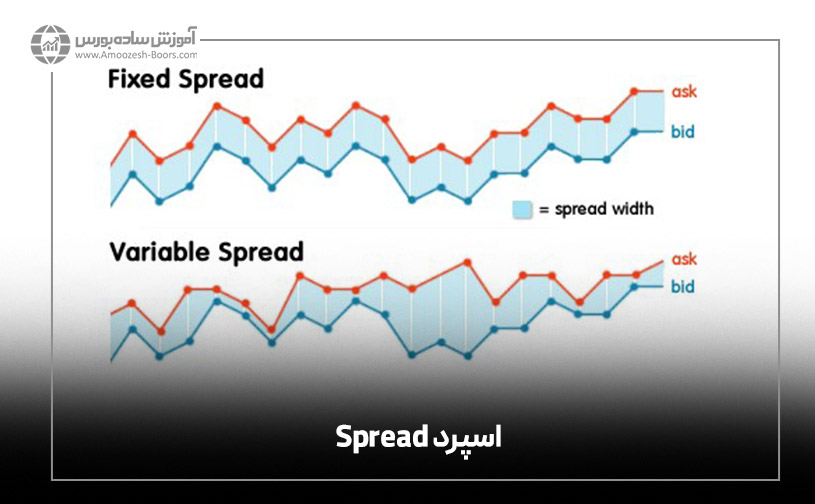

به اختلاف قیمت بین Bid و Ask اسپرد گفته میشود، اسپرد معمولاً به پیپ اندازهگیری میشود که کوچکترین واحد حرکت قیمت یک جفت ارز است.

درواقع بروکرها با دریافت اسپرد بهجای کارمزد هزینههای خود را پوشش میدهند، به این صورت که آنها ارز را به قیمتی بالاتر از قیمتی که خریدهاند به شما میفروشند و به قیمتی پایینتر از قیمتی که فروختهاند، از شما میخرند و از این راه درآمد کسب میکنند.

کمیسیون هزینه انجام تراکنشها در بازار میباشد، هزینه انجام این تراکنشها (معاملات) در بازار فارکس به بروکر یا کارگزار پرداخت میشود، در صورتی که کارگزاری کمیسیون دریافت کند از قبل به شما اعلام خواهد کرد که در هر لات شما باید چه میزان کمیسیون پرداخت کنید.

در حالت کلی کارگزاری ها از این طریق با هم رقابت دارند و قطعا بروکری که کمیسیون کمتری دریافت کند از نظر معامله گران جذاب تر است.

بنابراین بروکرها نسبت به هم متفاوت عمل می کنند، ممکن است یک بروکر اسپرد دریافت کند اما کمیسیون دریافت نکند، برعکس یک بروکر ممکن است کمیسیون دریافت کند اما اسپرد دریافت نکنند، همچنین نوع اسپرد یا کمیسیون دریافتی با توجه به عوامل مختلف ممکن است متغیر باشد.

در پایان هرروز معاملاتی و شروع روز بعد (یعنی ساعت 00:00 بهوقت محلی بروکر) برای معاملات باز، مبلغی بهعنوان سواپ یا نرخ شبانه تعلق میگیرد. چنانچه تا قبل از اتمام روز معاملاتی بروکر، معامله بسته شود میزان هزینه سواپ صفر خواهد بود.

یکی از جذابیت های بازارهای مالی اهرم یا لوریج (Leverage) است، زمانی که شما پول کافی نداشته باشید میتوانید از بروکر اعتبار دریافت کنید، این اعتبار به عنوان اهرم یا لوریج شناخته می شود، به بیان سادهتر شما بدون ضمانت و بهره بانکی، چندین برابر موجودی خود میتوانید به معامله بپردازید.

میزان لوریج بستگی به قوانین بروکر و درخواست معامله گر دارد، در زمان استفاده از اهرم حتما مدیریت ریسک را رعایت کنید.

هنگامیکه یک معاملهگر، معامله خرید یا فروش انجام میدهد، درواقع یک پوزیشن معاملاتی باز کرده است و این پوزیشن معاملاتی تا هنگام بسته شدن آن توسط معاملهگر میتواند ادامه داشته باشد، البته پیشنهاد میکنیم همیشه برای انجام معاملات مدیریت ریسک در هر معامله را فعال کنید و برای معاملات خود حد سود و حد ضرر تعیین کنید تا با توجه به تحلیل شما وقتی قیمت تارگت شمارا لمس کرد، معامله با سود بسته شود و اگر خلاف تحلیل شما پیش رفت، بیشتر از میزانی که مدیریت سرمایه به شما اجازه میدهد متحمل ضرر نشوید.

هر معاملهگر نیازمند آموزش استاندارد و مناسبی است تا بتواند بیشترین سود را از این بازارهای جهانی دریافت کند، دانشجویان ما در مجموعه آموزش ساده بورس با آموزش استاندارد نتایج قابل ملاحظه ای کسب کرده اند.

حد ضرر نوعی سفارش از پیش تعیینشده است و اگر زمانی قیمت خلاف جهت تحلیلی ما پیش رفت، بیشتر از میزان تعیینشده متضرر نخواهیم شد، توجه داشته باشید که یک استراتژی اصولی تمامی این موارد را در معاملات از پیش تعیین کرده، مثل استراتژی جامع معاملاتی Comprehensive Trading Strategy (CTS) که برای حد سود و حد ضرر تحلیل مناسبی ارائه میکند و این موضوع به سوددهی بیشتر کمک خواهد کرد.

برای اطلاعات بیشتر در زمینهٔ حد ضرر میتوانید مقاله (حد ضرر چیست) را مطالعه نمایید.

هنگام ورود به معامله باید حد سود یا Take Profit را نیز در نظر بگیریم تا هنگامیکه معامله در جهت روند دلخواه و تحلیلی ما پیش رفت، مکانی برای خارج شدن از معامله با سود داشته باشیم زیرا قیمت همیشه در یک روند باقی نخواهد ماند.

برای تعیین میزان سود نیز باید تحلیل مناسبی داشته باشیم و همه جوانب را بسنجیم، اساتید باتجربه مجموعه آموزش ساده بورس با تدریس و تکرار مکرر این موارد تأثیر بسزایی در سود دانشجویان خود داشتهاند.

در بازار فارکس شما بهوسیله دستورهای معاملاتی (Order) وارد یک معامله میشوید، این دستورات معاملاتی شامل چند نوع مختلف هستند که در زیر به هر یک جداگانه پرداختهایم:

سفارشات آنی (Market Order)، با توجه به قیمت کنونی بازار انجام میشود و قیمت پیشنهادی بروکر در همان لحظه برای سفارش معاملهگر اعمال میشود، این سفارشات به دو صورت خرید Buy و فروش Sell انجام میشود، بهصورت پیشفرض این گزینه فعال است.

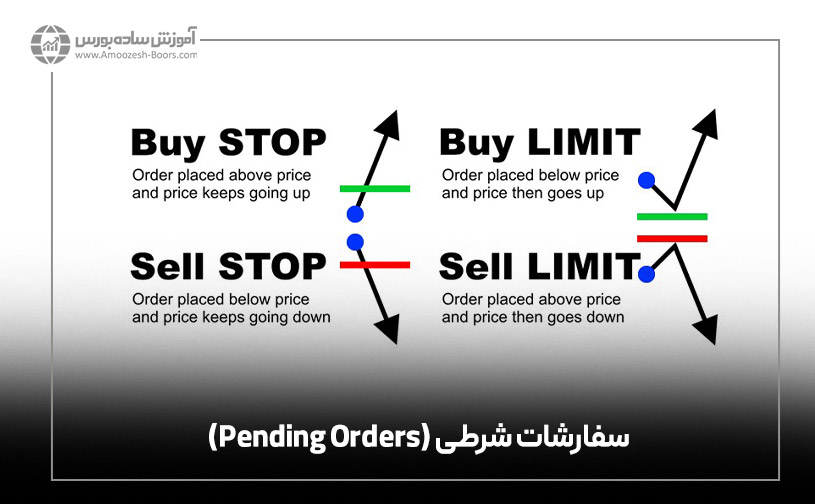

بهصورت کلی سفارشات شرطی زمانی به کار میرود که شما منتظر قیمت بهتری برای خرید یا فروش هستید و یا درصورتیکه سناریوی شما به وقوع بپیوندد حاضر به معامله هستید، بهعبارتیدیگر میتوان آن را خرید یا فروش در قیمتی از پیش تعیینشده یا همان پندینگ اردر (pending order) دانست.

Pending order به چهار دسته تقسیم میشود که عبارتاند از:

این گزینه زمانی انتخاب میشود که سفارش خرید باقیمتی کمتر از قیمت فعلی بازار در نظر گرفته میشود، یعنی زمانی برای ما این خرید ارزشمند است که باقیمت پایینتری بخریم.

این گزینه نیز در سفارش برای فروش باقیمتی بالاتر از قیمت فعلی بازار است، یعنی میخواهیم باقیمت بالاتری وارد معامله فروش شویم.

این گزینه برای سفارش خرید باقیمتی بالاتر از قیمت فعلی بازار میباشد، مثلاً در تحلیل ما ناحیهای سر راه قیمت هست و ما ترجیح میدهیم در قیمتی بالاتر اما زمانی که قیمت از این ناحیه عبور کرد وارد معامله شویم، در این صورت این گزینه را فعال میکنیم.

این گزینه نیز برای سفارش فروش باقیمتی زیر قیمت فعلی بازار میباشد، این حالت عکس Buy stop است و ما منتظریم در روند نزولی بعد از شکست سد زیر قیمت وارد معامله فروش شویم که در این حالت باقیمت کمتری هم معامله فروش ما فعال خواهد شد.

بالانس یا ماندهحساب (Balance)، همان مقدار مشخص سرمایهای میباشد که در حساب خود در ابتدای کار واریز کردهاید و پسازآن با انجام معاملات کم و زیاد میشود.

اکوئیتی به مقدار بالانس حساب بهاضافهی سود و زیانهای حاصل از پوزیشینهای باز گفته میشود. میزان اکوئیتی بسته به میزان سود و زیان میتواند متغیر باشد و نمیتواند هیچگاه بهصورت ثابت باشد و از طرفی میتوان اکوئیتی را مقدار سرمایه متغیر هم در نظر گرفت، چراکه سود و زیان حاصل از معاملات بهصورت لحظهای تغییر میکند.

وقتی در حساب معاملاتی یک معاملهگر، هیچ نوع معامله بازی وجود نداشته باشد، مقدار اکوئیتی با مقدار بالانس حساب برابر خواهد بود.

بهعنوانمثال: اگر معامله بازی داشته باشید که مجموع سود آنها برابر با 2000 دلار باشد، مقدار اکوئیتی برابر است با:

Balance + 2000 = equity

حالا اگر دو پوزیشن باز شما 1000 دلار در ضرر باشند، مقدار اکوئیتی برابر خواهد بود با:

Balance - 1000 = equity

به حاشیه سود و زیان معاملات در فارکس که بهعنوان وثیقه نزد بروکر یا صرافی سپردهگذاری میشود را مارجین میگویند.

ضمناً، این مقدار پول فقط هنگامیکه در حال معامله کردن هر دارایی خاصی باشید، بلوکه و یا بهعنوان ضمانت کنار گذاشته خواهد شد و بهمحض بسته شدن معامله، مارجین شما آزاد یا دوباره بهحساب شما واریز خواهد شد و شما مجدداً قادر خواهید بود در معاملات بعدی از آن استفاده کنید، بنابراین در هر معامله همه موجودی خود را وارد نمیکنیم.

Free Margin در بازار فارکس، به معنای مارجین آزاد برای معاملات جدید است، بهعبارتدیگر، تفاوت بین میزان سرمایه متغیر یا Equity و مارجین استفادهشده Used Margin میباشد.

مارجین آزاد به میزان سرمایه متغیر یا Equity در حساب معاملهگر بستگی دارد و به مارجین پوزیشنهای باز ربطی ندارد، مارجین آزاد را همچنین «مارجین قابل مصرف» نیز میگویند زیرا شما میتوانید از آن استفاده یا مصرف کنید.

مارجین آزاد را میتوان در دو بخش توضیح داد:

مارجین استفادهشده، به حداقل مبلغی که باید در یک حساب مارجین حفظ شود گفته میشود، این مقدار کل مارجینی است که در حال حاضر استفاده میشود تا معاملات باز حفظ شوند، به زبان دیگر، به جمع کل مارجینهای موردنیاز در پوزیشنهای مختلف، مارجین مصرفی میگویند.

کال مارجین به وضعیتی در حساب معاملاتی گفته میشود که در آن زیان معاملات به بیشازحد مجاز و مارجین حساب به زیر حداقل سطح موردنیاز میرسد.

در این لحظه بروکر از شما درخواست میکند که باید حساب خود را شارژ کنید تا حداقل نیاز مارجین برطرف شود، در غیر این صورتوضعیت حساب برای سرمایهگذار به حالت تعلیق و مسدود میگردد.

برای داشتن اطلاعات بیشتر در مورد مفهوم کال مارجین میتوانید به مقاله (کال مارجین چیست) مراجعه نمایید.

در بازار فارکس هنگامیکه Margin Level از سطح margin call level عبور کند و به استاپ اوت لول stop out level برخورد کند، معاملات متوقف (stop out) میشوند.

تفاوت Stop Out Level با Margin Call Level در این میباشد که کال مارجین قبل از توقف معاملات اتفاق میافتد اما استاپ اوت معاملات را متوقف میکند.

بازار فارکس در حال حاضر بیشترین حجم معاملات را در بین بازارهای مالی دنیا به خود اختصاص داده است و همین موضوع باعث جذب بیشتر معامله گران به سمت این بازار شده است.

در این بازار، معامله گران با مبادله ارزهای مختلف با یکدیگر، به سود میرسند. اما باید در نظر داشت که نمیتوان، بدون داشتن دانش کافی در این بازار به سود کافی رسید.

در مقاله آموزش فارکس سعی شد که شما را با مفاهیم کلی در بازار فارکس آشنا کنیم و تیم مجموعه آموزش ساده بورس امیدوار است تا توانسته باشد تأثیری در مسیر موفقیت شما داشته باشد.

مقالات مشابه:

بازار فارکس محلی برای مبادله ارزهای رایج کشورها میباشد که بهصورت جفتی معامله میشوند و بیشترین حجم در بین بازارهای مالی را دارا میباشد.

قدم اول برای درک بهتر فارکس، یادگیری اصطلاحات رایج و مهم آن است، اصطلاحاتی که در متن مقاله آورده شده بخش مهمی از اصطلاحات اولیه میباشد.

لینک کوتاه: https://Amoozesh-boors.com/i/cmr

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

لیلا

1401-05-03ممنو از توضیحاتتون شما آموزش فارکس به صورت ویدیو هم دارید؟

Alireza

1401-05-06درود به شما دوست عزیز، بله در قسمت دوره ها میتونید تمامی دوره هایی که مجموعه آموزش بورس ارائه میده رو مشاهده نمایید.

کمیل

1401-08-26بهترین مقاله در زمینه فارکس موفق باشید!

مدیر وبسایت

1401-10-25سپاس از نظر خوب شما دوست عزیز

emad81

1401-11-09سلام وقت بخیر برای شرکت در دوره جامع فارکس باید به تمامی مواردی که در این مقاله توضیح دادید به عنوان پیش نیاز مسلط باشیم؟

مدیر وبسایت

1402-01-16عرض سلام و احترام خدمت شما دوست عزیز، ما در دوره آموزش فارکس تمامی موارد را از پایه و به صورت کامل آموزش میدیم و این دوره برای افراد مبتدی مناسب هستش. برای اطلاعات بیشتر در مورد دوره میتونید از لینک زیر استفاده کنید. https://amoozesh-boors.com/fa/methods

NeeDaa

1402-01-24سلام من جفت ارز رو درست متوجه نشدم یعنی با خرید جفت ارزها هر کدوم از اون ارزها قیمتش بره بالا ما سود میکنیم؟

مدیر وبسایت

1402-02-13عرض سلام و احترام خدمت شما دوست عزیز، خیر انجام معامله خرید در جفت ارز به معنی خرید ارز پایه و فروش ارز مظنه است. برای کسب اطلاعات بیشتر در این مورد پیشنهاد میکنیم مقاله زیر را مطالعه نمایید. https://amoozesh-boors.com/fa/article/currency-pairs