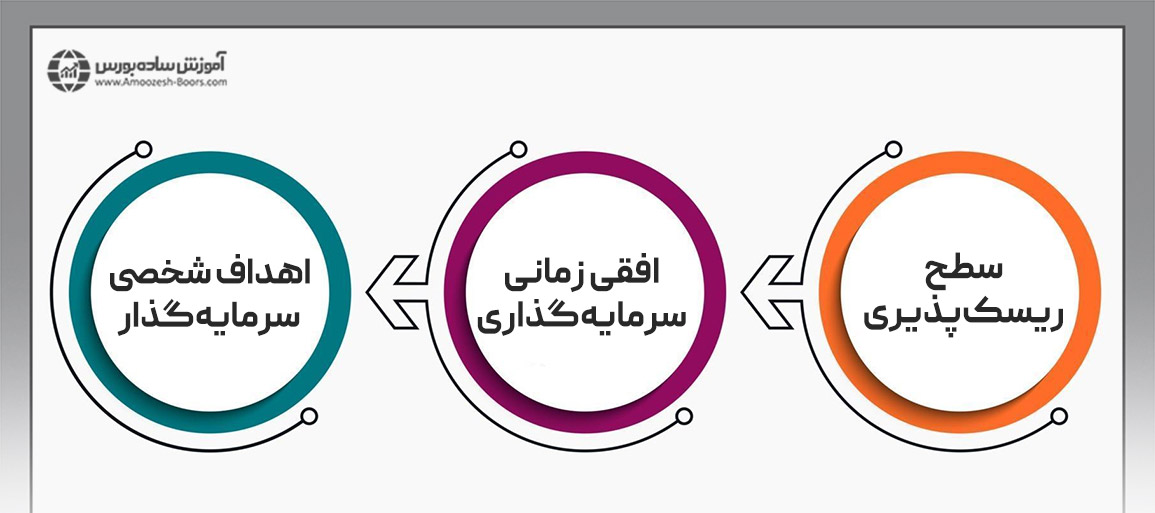

تخصیص دارایی (Asset Allocation) به فرآیند چینش یک پرتفوی کم ریسک گفته میشود که در آن داراییهای متنوعی همچون سهام، اوراق قرضه، املاک و مستغلات، طلا، صندوقهای سرمایه گذاری و پول نقد وجود داشته باشد. سرمایهگذاران با توجه به فاکتورهایی همچون سطح ریسکپذیری، افق زمانی سرمایه گذاری و اهداف شخصی به چینش پرتفوی یا تخصیص داراییها میپردازند.

برای مثال فردی با سطح ریسکپذیری بالا ممکن است در تخصیص دارایی ها، ۹۰٪ را به سهام، ۵٪ را به اوراق بدهی و ۵٪ دیگر را به وجه نقد اختصاص دهد.

معنی تخصیص دارایی، تقسیم داراییهای موجود در پرتفوی اشخاص و وزندهی به هر کدام از آنها به منظور تنوع بخشیدن و کاهش ریسک سرمایه گذاری است. برای مثال یک سرمایه گذار ممکن است تخصیص دارایی را برای ۱۰ میلیارد سرمایه خود بدین شکل انجام دهد.

در این حالت اگر بازار طلا ریزش کند اما بازار سهام با رشد قیمت همراه شود، سرمایه گذار از ریسکِ کاهش قیمت طلا در امان مانده است. حال فرض کنید تمام سرمایه یک نفر به بازار طلا اختصاص داده شود و ناگهان قیمت طلا دچار سقوط شود. در این حالت فرد متحمل ضرر سنگینی خواهد شد. البته هر سرمایه گذار بر اساس فاکتورهایی که در ادامه شرح خواهیم داد، از استراتژی خاصی برای تخصیص دارایی استفاده میکند.

۱- سطح ریسکپذیری

منظور از سطح ریسکپذیری، توانِ تحمل از دست دادن بخشی از سرمایه یا تمام آن در ازای به دست آوردن بازدهی بیشتر است.

۲- افقی زمانی سرمایه گذاری

منظور از افق زمانی سرمایه گذاری بازهی زمانی است که شخص سرمایهگذار، دارایی مالی را با هدف کسب بازدهی نگهداری میکند. این دورهها را میتوان به سه دسته کوتاه مدت، میان مدت و بلندمدت تقسیم کرد.

۳- اهداف شخصی سرمایهگذار

اهداف شخصی ممکن است میزان بازدهی خاصی باشد که سرمایهگذار برای رسیدن به آن برنامهریزی کرده است. فرد دیگری ممکن است با هدف پسانداز برای دوران بازنشستگی به شکل متفاوتی پرتفوی سرمایه گذاری خود را شکل دهد.

حتما جمله «همه تخممرغهایتان را در یک سبد نگذارید» را شنیدهاید. متنوع سازی در واقع توزیع پول بین سرمایهگذاریهای مختلف است تا اگر قیمت در یکی از آنها کاهش پیدا کرد، بازدهی سایر سرمایهگذاریها، این کاهش قیمت را جبران کند. به همین دلیل سرمایهگذاران از طبقات داراییای که با یکدیگر همبستگی ندارند، استفاده میکنند.

سهام، اوراق قرضه و پول نقد، طبقات مختلفی از دارایی هستند که معمولا به هنگام تخصیص دارایی در یک پرتفوی قرار میگیرند.

منظور از طبقه دارایی، مجموعهای از سرمایهگذاریها است که ویژگیها یا ساختار مالی مشابه دارند. طبقات دارایی را میتوان به ۵ دسته مختلف تقسیمبندی کرد:

سایر طبقات دارایی عبارتند از:

در هر کدام از این طبقات بایستی به تعدد داراییهای زیرمجموعه و تفاوت عملکردی آنها نیز دقت کنید. برای مثال اگر تصمیم گرفتهاید که ۶۰٪ از پرتفوی خود را به سهام اختصاص دهید باید سهمهای خود را از بین چندین صنعت مختلف بورسی انتخاب کنید.

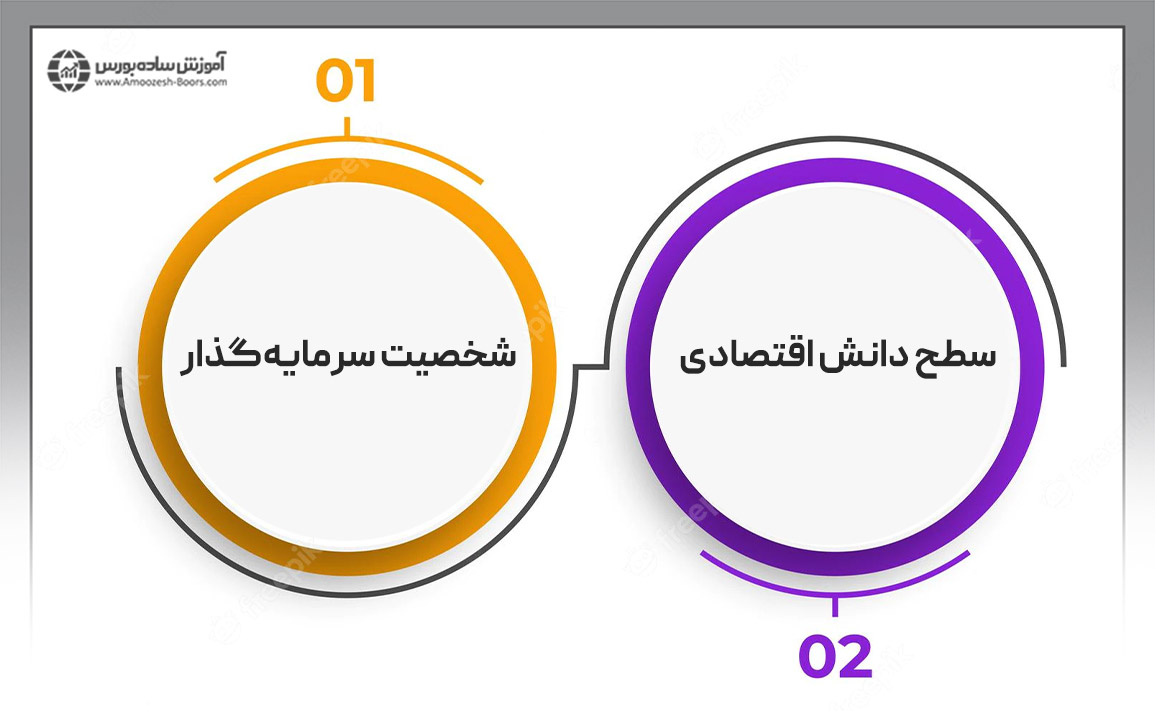

ارائهی روشی مناسب برای تخصیص دارایی به دو فاکتور وابسته است:

از آنجایی که نمیتوان یک روش تخصیص دارایی را برای تمام افراد استفاده کرد، بهتر است سطح دانشی اقتصادی خود را ارتقا داده یا از مشاوره انجمنهای حرفهای در این زمینه استفاده کنید.

استفاده از طبقات دارایی به هنگام تخصیص دارایی باید هوشمندانه صورت بگیرد. برای مثال شخص سرمایهگذار باید از این نکته آگاه باشد که در زمان فعلی، کدام گزینههای سرمایه گذاری مطلوبتر هستند. علاوه بر این، سرمایهگذار باید چند طبقه مختلف از دارایی که به صورت همزمان دچار کاهش و افزایش قیمت نمیشوند را انتخاب کند.

در انجمن خبرگان سرمایه گذاری در ایران با مدیریت استاد هومن مقراضی، نوع سرمایه گذاری مناسب و تخصیص دارایی بر اساس سطح ریسکپذیری، افق زمانی و اهداف فردی به اشخاص پیشنهاد میشود. علاوه بر این سیگنال خرید در بازارهای سهام، طلا و سکه، ملک، خودرو و دلار در اختیار اعضای انجمن قرارداده میشوند. جهت کسب اطلاعات بیشتر در خصوص سایر ویژگیهای انجمن خبرگان به این قسمت مراجعه کنید.

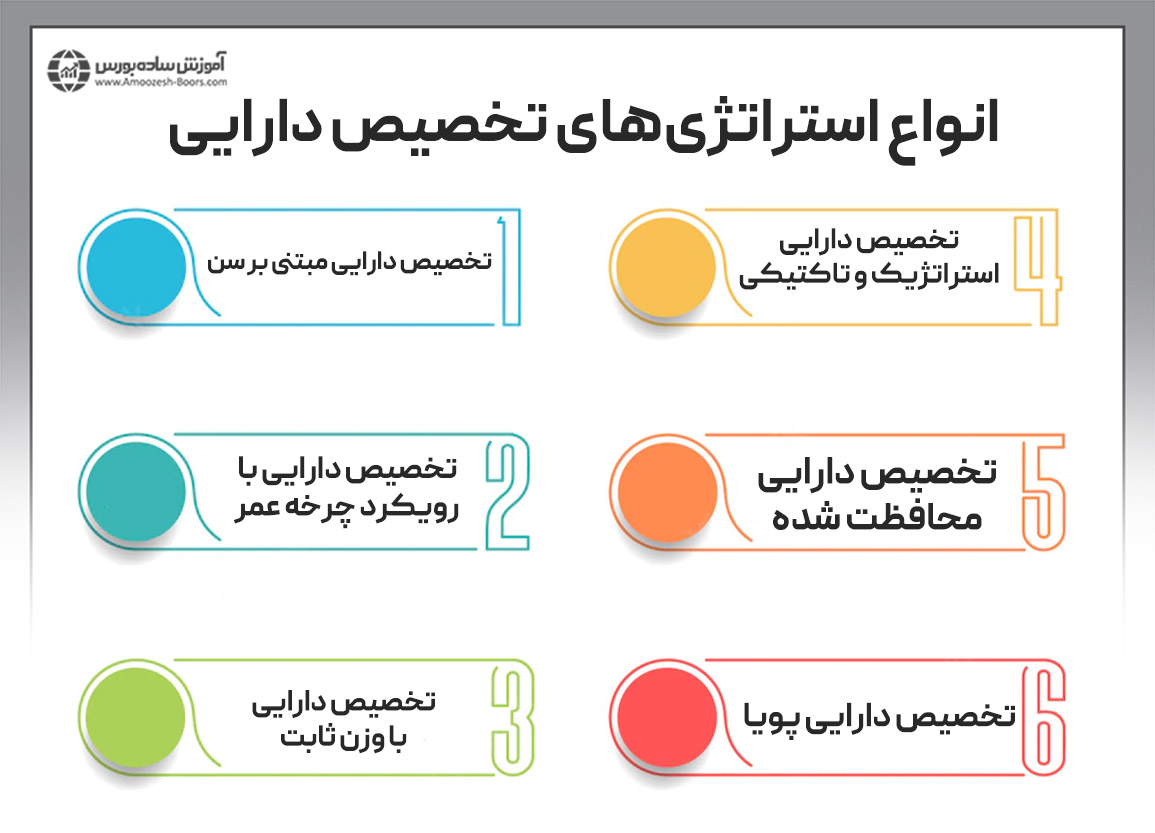

در ادامه به توضیح روشهای تخصیص دارایی پرداخته اما این نکته را نیز در ذهن داشته باشید که استراتژیهای تخصیص دارایی بایستی برای هر فردی شخصیسازی شوند. در این زمینه هیچ قانون خاصی وجود ندارد.

در این استراتژی، سن شخص از عدد پایه ۱۰۰ کم شده و به همان میزان در پرتفوی سرمایه گذاری او سهام خریداری میشود. در واقع هر چه میزان امید به زندگی بالاتر بوده یا سن فرد کمتر باشد، حاضر به ریسکپذیری بیشتر و سرمایه گذاری در بازار بورس خواهد بود.

برای مثال اگر فرد ۵۰ سالهای بخواهد از این روش استفاده کند، بایستی ۵۰٪ از پرتفوی خود را به سهام اختصاص دهد.

به نقل از وبسایت اینوستوپدیا، برخی از صندوقهای سرمایه گذاری با هدف تخصیص دارایی به وجود آمدهاند که به آنها صندوقهای چرخه عمر گفته میشود. در این صندوقها پرتفوی سرمایه گذاری بر مبنای سن، سطح ریسکپذیری و بازه زمانی سرمایه گذاری تعیین میشود.

برای مثال صندوق «ونگارد ۲۰۳۰» مختص افرادی است که در حوالی سال ۲۰۳۰ میلادی قصد بازنشسته شدن دارند. پرتفوی این صندوق در سال ۲۰۲۳ شامل ۶۳٪ سهام، ۳۶٪ اوراق قرضه و ۱٪ پول (ذخایر کوتاه مدت) است .

این صندوقها با نزدیک شدن به تاریخ هدف به تدریج میزان سهام موجود در پرتفوی را کاهش داده و در عوض اوراق کم ریسکتری مانند اوراق قرضه را جایگزین میکنند.

البته این روش، مخالفان خود را نیز دارد چرا که از دیدگاه آنها استانداردسازی تخصیص دارایی اشتباه است. به عبارت دیگر تخصیص دارایی باید متناسب با شخصیت سرمایه گذار صورت بگیرد.

در این استراتژی وزن داراییهای مختلف در طول مدت سرمایه گذاری تغییر نخواهد کرد. در واقع سیاست این استراتژی بر مبنای خرید و نگهداری است اما اگر قیمت یکی از طبقات دارایی تغییر کند چه اتفاقی میافتد؟

اگر قیمت سهمی کاهش پیدا کند، سرمایه گذار مقدار بیشتری از آن را خریداری کرده و اگر قیمت افزایش پیدا کند، مقداری از آن را به فروش میرساند تا همیشه درصد داراییهای مالی مختلف در پرتفوی سرمایه گذاریاش حفظ شده یا هرگز بیشتر از ۵٪ از معیار اصلی خود منحرف نشود.

جهت درک تخصیص دارایی تاکتیکی در ابتدا باید با تخصیص دارایی استراتژیک آشنا شوید. یک مدیر پرتفوی سرمایه گذاری در ابتدا تمام اهداف سرمایهگذار از نظر نرخ بازدهی مورد انتظار، سطح ریسکپذیری، مالیات، افق زمانی و سایر موارد را در نظر گرفته و ترکیب خاصی از پرتفوی برای او انتخاب میکند. به این شیوه تقسیم داراییهای مالی، تخصیص دارایی استراتژیک گفته میشود.

برای مثال فرض کنید ترکیب استراتژیک پرتفوی یک سرمایهگذار به شکل زیر است:

|

سهام |

۵۰٪ |

|

اوراق قرضه |

۱۵٪ |

|

طلا و سکه |

۳۰٪ |

|

وجه نقد |

۵٪ |

حال اگر در یک بازه زمانی، رشد قیمت در بازار طلا و سکه پیشبینی شود، ممکن است مدیر پرتفوی موقتا درصد طلا و سکه را مطابق جدول زیر افزایش دهد.

|

سهام |

۵۰٪ |

|

اوراق قرضه |

۵٪ |

|

طلا و سکه |

۴۰٪ |

|

وجه نقد |

۵٪ |

به این شیوه، تخصیص دارایی تاکتیکی گفته میشود. البته پس از کسب بازدهی کوتاه مدت، مدیر پرتفوی دوباره به درصدهای موجود در تخصیص دارایی استراتژیک بازخواهد گشت.

این استراتژی، روش مناسبی برای سرمایه گذاران ریسکگریز است. در این روش ارزش پایه در پرتفوی تعیین شده و اگر سطح دارایی کاهش پیدا کند، سرمایه گذار اقدامات لازم را جهت کاهش ریسک انجام خواهد داد (مثلا ممکن است اوراق درآمد ثابت بیشتری خریداری کند). تا زمانی که ارزش پرتفوی کمی بالاتر از ارزش پایه تعیین شده باشد، سرمایه گذار به راحتی به خرید و فروش خواهد پرداخت.

در این روش که محبوبترین استراتژی تخصیص دارایی به شمار میآید، ترکیب داراییهای موجود در پرتفوی بر مبنای پیشبینی قیمت و چرخههای اقتصادی تغییر خواهند کرد. برای مثال مدیر پرتفوی یا سرمایه گذار با پیشبینی افت قیمت در بازار سهام، دست به فروش زده و با پیشبینی رشد قیمت سهام شروع به خرید میکند.

تسلط بر دانش اقتصادی با هدف کسب بازدهی بالا از بازارهای مالی یکی از ضروریات زندگی در ایران امروز است. به همین جهت پیشنهاد میکنیم از دوره جامع رشد اقتصادی با متد SMI استفاده کرده تا علاوه بر کسب دانش اقتصاد، استراتژیهای خرید و فروش در بازار طلا و سکه و نحوه افزایش درآمد از انواع مشاغل را یاد بگیرید.

در این مقاله به تخصیص داراییها پرداخته و دانستیم که پرتفوی سرمایه گذاری هر شخصی بایستی با توجه به ویژگیهایی همچون نرخ بازدهی هدف، ریسکپذیری و افق زمانی سرمایه گذاری تنظیم شود. استراتژی تخصیص دارایی میتواند به صورت کوتاه مدت با توجه به پیشبینی شرایط اقتصاد کلان تغییر کرده و بهترین بازدهی را نصیب سرمایهگذاران کند. نکته آخر اینکه با استفاده از شخصیسازی استراتژی تخصیص دارایی پویا، میتوانید همواره بیشترین بازدهی را از بازارهای مالی به دست بیاورید.

جهت آشنایی با مفاهیم مهم سرمایه گذاری و اقتصاد از مقالات زیر استفاده کنید.

تخصیص دارایی به معنای تقسیم منابع مالی بین داراییهای مختلف مانند سهام، اوراق قرضه، طلا و ... به منظور کاهش ریسک است.

اهمیت تخصیص دارایی در استفاده بهینه از منابع مالی جهت کسب بیشترین بازدهی از بازارهای مالی با توجه به فاکتورهایی مانند سطح ریسکپذیری، اهداف فردی و افق زمانی سرمایه گذاری است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد