ترازنامه بانک مرکزی، یک صورت مالی است که داراییها و بدهیهای بانک مرکزی را نشان داده و از این طریق، تغییرات در سیاستهای پولی (پایه پولی و نقدینگی) در کشور نمایان میشود.

به طور کلی مواردی همچون همچون طلا، ارزهای خارجی و اعتبارات اعطایی به دولت و بانکهای تجاری جز داراییهای بانک مرکزی به شمار آمده و مواردی همچون اسکناس و سکه منتشر شده و در گردش، سپردههای سایر بانکها نزد بانک مرکزی (= ذخایر بانکی) و اوراق بهاداری که بانک مرکزی منتشر کننده آنهاست جز بدهیهای بانک مرکزی به حساب میآیند.

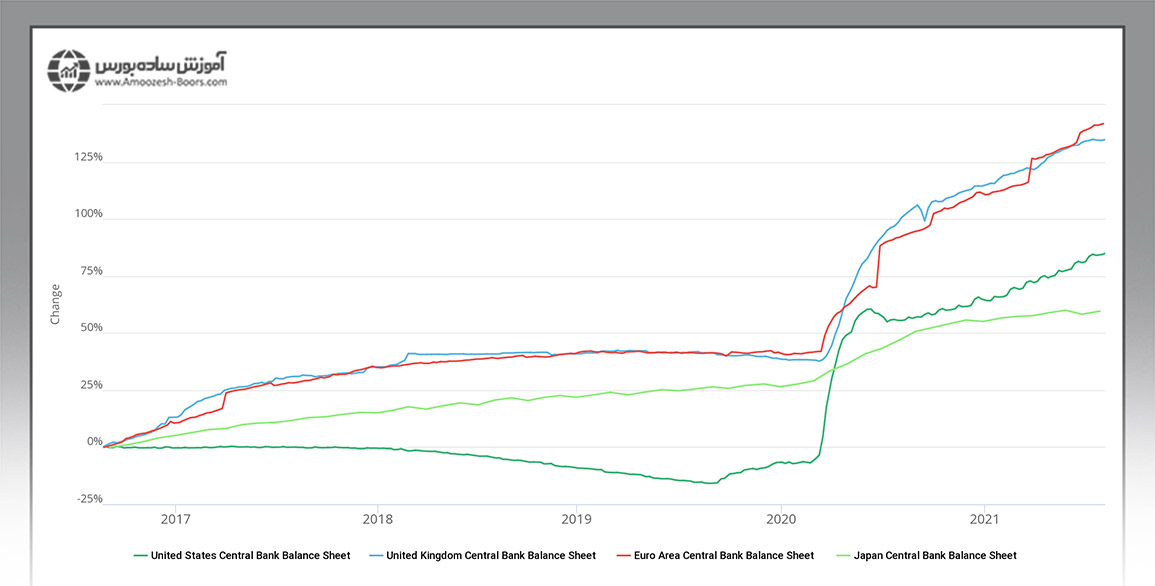

قبل از بررسی ترازنامه بانک مرکزی باید به موضوع مهم گسترش حجم ترازنامه بانک مرکزی اشاره کنیم. به بیان سادهتر، درصد افزایش حجم داراییها و بدهی در ترازنامه بانک مرکزی عمدتا نشان از به کارگیری سیاست تسهیل کمی (Quantitative Easing) دارد.

تسهیل کمی یکی از سیاستهای پولی بانک مرکزی است که طی آن اوراق قرضه دولتی خریداری شده و به جای آن، پول وارد چرخه اقتصاد شده و نقدینگی یا عرضه پول افزایش مییابد. این کار با هدف برانگیختن اقتصاد و رشد بیشتر آن انجام میشود.

تصویر زیر، شتاب گسترش ترازنامه بانک مرکزی کشورهای ژاپن، آمریکا، بریتانیا و اروپا را نشان میدهد. در سال ۲۰۲۰ میلادی با شیوع کرونا، سیاستهای پولی این مناطق با استفاده از ابزار تسهیل کمی به منظور تحریک اقتصاد و رشد آن به کار گرفته شد.

با این وجود در کشور ایران که با تورم بالایی رو به رو است، استفاده از این سیاست و بیشتر شدن نقدینگی منجر به افزایش تورم میشود.

در این قسمت با استفاده از یک مثال ساده به شرح استفاده بانک مرکزی از سیاست تسهیل کمی میپردازیم. فرض کنید ترازنامه بانک مرکزی مطابق جدول زیر است:

|

داراییها |

بدهیها |

||

|

اوراق قرضه دولتی کوتاه مدت |

۲۰ دلار |

ذخایر بانکی |

۲۵ دلار |

|

اوراق قرضه دولتی بلند مدت |

۱۰ دلار |

پول نقد |

۵ دلار |

حال بانک مرکزی در راستای اجرای سیاست تسهیل کمی، ۵۰ دلار اوراق قرضه بلند مدت خریداری میکند. بانک باید در ازای خرید این اوراق پول معادل آن را چاپ کند. بنابراین به اندازه ۵۰ دلار در سمت ذخایر بانکی اضافه می شود.

|

داراییها |

بدهیها |

||

|

اوراق قرضه دولتی کوتاه مدت |

۲۰ دلار |

ذخایر بانکی |

۷۵ دلار |

|

اوراق قرضه دولتی بلند مدت |

۶۰ دلار |

پول نقد |

۵ دلار |

در این حالت، پایه پولی که از مجموع پول نقد و ذخایر بانکی به وجود میآید، بیشتر شده و به تبع حجم نقدینگی نیز افزایش مییابد. اگر نرخ بهره دریافتی بانک مرکزی از اوراق قرضه بلندمدت بیشتر از سود پرداختی به ذخایر بانکی در سمت بدهی باشد، بانک مرکزی سود کسب میکند. این سود در اغلب کشورها در اختیار دولت قرار داده میشود.

حال اگر نرخ بهره بیشتر شده و سود دریافتی بانک مرکزی از اوراق کمتر از سود پرداختی به ذخایر بانکی شود، بانک مرکزی با کاهش درآمد یا زیان رو به رو میشود. از آنجایی که سود نهایی بانک مرکزی متعلق به دولت است، درآمد کم یا زیان منجر به کسری مالی خواهد شد.

ترازنامه بانک مرکزی آمریکا (فدرال رزرو) همچون سایر ترازنامهها یک صورت مالی است که دارایی و بدهیهای این بانک را نشان میدهد. اقلام مهم ترازنامه بانک مرکزی آمریکا که جزئیات آن به صورت هفتگی منتشر میشود، در جدول زیر نشان داده شده است.

|

دارایی |

بدهی |

|

اوراق قرضه خزانهداری |

تمام دلارهای کاغذی چاپ شده در گردش (داخل و خارج از کشور) |

|

اوراق قرضه با پشتوانه رهنی |

سپرده قانونی بانکهای تجاری نزد فدرال رزرو |

|

سایر داراییها (وامهای اعطایی به بانکها، ارزهای خارجی نگهداری شده در بانک و ...) |

|

تغییرات ترازنامه بانک مرکزی با سیاستهای پولی که عامل اجرای آن بانک مرکزی بوده، مرتبط است. از آنجایی که سیاستهای پولی تاثیر مستقیمی بر سرمایهگذاری اشخاص در بازارهای مالی دارد، تحلیل ترازنامه بانک مرکزی و روند آن برای کسانی که قصد انتخاب بهترین بازار برای سرمایه گذاری و کسب بیشترین سود از این بازار را دارند، الزامی است.

برای مثال افزایش حجم ترازنامه بانک مرکزی آمریکا منجر به کاهش ارزش دلار و رشد بازارهای سهام، طلا و ... میشود. از طرف دیگر کاهش سایر ترازنامه فدرال رزرو منجر به افت قیمت در بازارهای طلا و سهام شده و ارزش دلار بیشتر میشود.

از جمله موارد مربوط به ترازنامه بانک مرکزی در دوره اقتصاد کلان می توان به موارد زیر اشاره کرد:

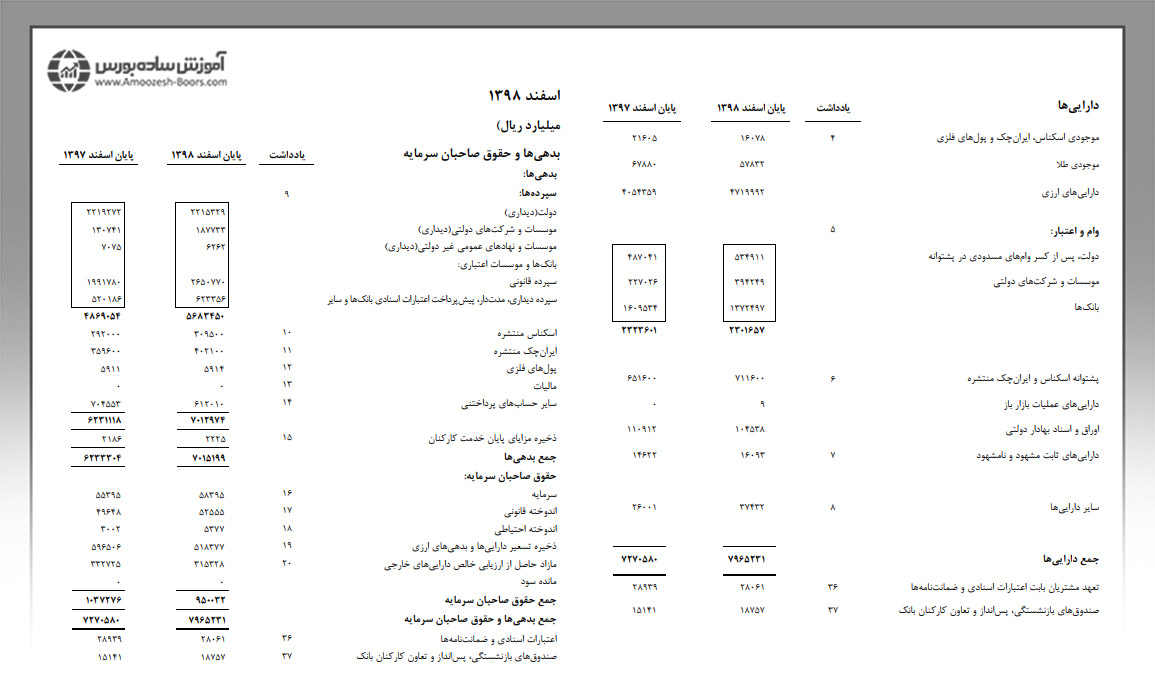

اقلام ترازنامه بانک مرکزی ایران همچون هر ترازنامه دیگری به دو دسته دارایی و بدهی (= بدهی و حقوق صاحبان سهام) تقسیمبندی میشود. تصویر زیر، نمونه آخرین ترازنامه منتشر شده بانک مرکزی را نشان میدهد.

الف- داراییها

اقلام ترازنامه بانک مرکزی در سمت داراییها عبارتند از:

در ادامه هر یک از اقلام بالا را به همراه نمونه ترازنامه بانک مرکزی بررسی خواهیم کرد.

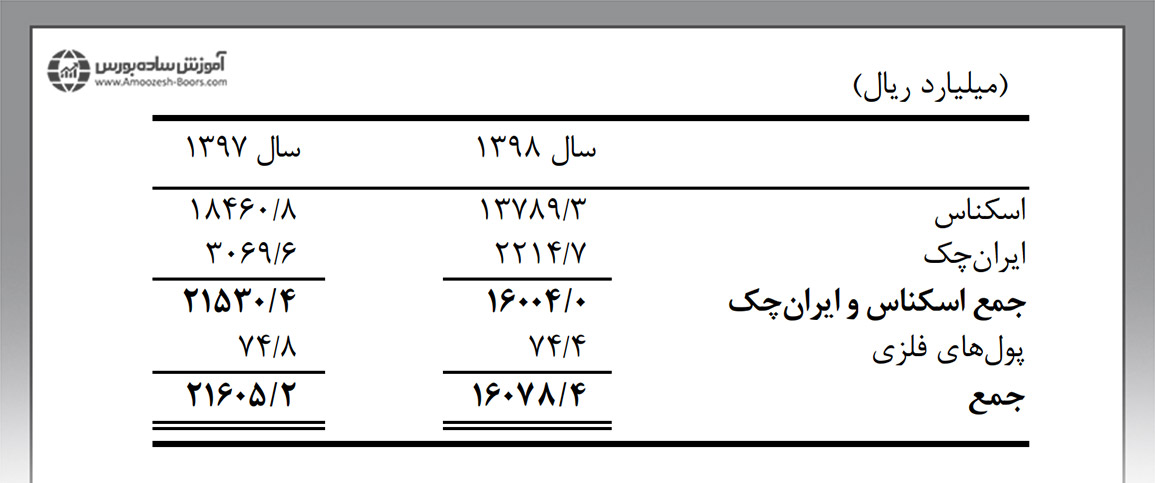

۱- موجودی اسکناس، ایران چک و پولهای فلزی

در این قسمت ترازنامه بانک مرکزی همان طور که از نام آن مشخص است مجموع اسکناس، ایران چک و پولهای فلزی محاسبه میشوند. مجموع این قلم از ترازنامه در صندوق بانک مرکزی نگهداری میشود.

۲- موجودی طلا

موجودی طلا در ترازنامه، طلای آزادی (نه طلای پشتوانه) که بانک مرکزی در اختیار دارد را نمایش میدهد.

۳- داراییهای ارزی

داراییهای ارزی در این بخش از ترازنامه بانک مرکزی شامل درآمدهای ارزی موجود در حساب ذخیره ارزی، اسکناس، سپرده دیداری، سپردههای مدتدار و اوراق قرضه بینالمللی در بانکهای خارجی است.

۴- وام و اعتبار به دولت، موسسات و شرکتهای دولتی و بانکها

وام و اعتباری که بانک مرکزی در اختیار سه نهاد دولت، شرکتهای دولتی و بانکها قرار میدهد، بخشی از داراییهای ترازنامه به شمار میآیند.

۵- پشتوانه اسکناس و ایران چک منتشره

اسکناس و ایران چک منتشر شده به پشتوانه نیاز دارند. این پشتوانه از طریق مقداری طلا، ارز و اسناد تعهد دولت به وثیقه جواهرات ملی ایران تامین میشوند. طلای موجود در این قسمت جدا از موجودی طلای اصلی بانک مرکزی است که در قلم دوم دارایی ترازنامه موجود است.

پشتوانه اسکناس منتشر شده شامل موارد زیر میشود:

پشتوانه ایران چک منتشر شده شامل موارد زیر میشود:

به زبان ساده، بانک مرکزی برای انتشار اسکناس و ایران چک نمیتواند بدون هیچ پشتوانهای پول چاپ کند. بنابراین طلا، ارز، اوراق بهادار و تعهدات دولت در مورد جواهرات ملی را ملاک و معادلی برای چاپ اسکناس قرار میدهد.

در آخرین ترازنامه منتشر شده بانک مرکزی که مربوط به پایان سال ۱۳۹۸ است، درصد هر کدام از این موارد برای چاپ اسکناس و ایران چک مشخص شده است.

|

اسکناس |

درصد پشتوانه |

|

طلای پشتوانه |

41.86 |

|

سهمیه دولت ایران در صندوق بینالمللی پول بابت طلای تحویلی |

0.70 |

|

سهمیه و سهام ایران در موسسات بینالمللی |

31.89 |

|

ارز |

15.42 |

|

بدهیها و اسناد تعهد دولت |

2.06 |

|

سفتههای بدون سررسید دولت مسدود شده در پشتوانه |

8.07 |

|

ایران چک |

درصد پشتوانه |

|

طلای پشتوانه |

6.93 |

|

ارز |

69.83 |

|

سفتههای بدون سررسید دولت مسدود شده در پشتوانه |

23.24 |

۶- داراییهای عملیات بازار باز

یکی از سیاستهای پولی بانک مرکزی در قالب عملیات بازار باز، فروش اوراق مشارکت به ویژه اوراق خزانه اسلامی (اخزا) است. اوراق خزانه که ماهیت بدهی دارند با استفاده از قراردادهای اسلامی تعدیل شده و مشکلات اوراق قرضه را ندارند.

۹- اوراق و اسناد بهادار دولتی

دولت برای دریافت وام، اوراق قرضه منتشر کرده و به بانک مرکزی میفروشد. اوراق قرضه خریدای شده توسط بانک مرکزی، سند بدهی دولت است و هر چه مقدار آنها بیشتر باشد، مبلغ بدهی دولت به بانک مرکزی بیشتر میشود.

۱۰- داراییهای ثابت مشهود و نامشهود

داراییهای مشهود شامل داراییهای همچون ساختمان، تاسیسات، ماشین آلات و ... میشوند که موجودیت عینی دارند. داراییهای نامشهود همچون علامت تجاری، ثبت اختراع و ... ماهیت فیزیکی ندارند.

۱۱- سایر داراییها

این قسمت از ترازنامه بانک مرکزی شامل موارد زیر میشود:

ب - بدهیها

اقلام ترازنامه بانک مرکزی در سمت بدهیها عبارتند از:

پیش از توضیح این اقلام از ترازنامه باید با مفهوم دو اصطلاح سپرده قانونی و سپرده دیداری آشنا شوید.

۱- انواع سپردههای دیداری و قانونی

انواع سپردههای قانونی (ذخایر بانکی) که جز بدهیهای ترازنامه بانک مرکزی به حساب میآیند را میتوان به دستههای زیر تقسیم کرد:

الف) سپرده دیداری دولت

دولت نزد بانک مرکزی، سپرده دیداری داشته و وامهای بانک مرکزی یا پول حاصل از فروش اوراق قرضه یا بدهی به این حساب واریز میشود. هر چه هزینههای دولت بیشتر شود، مقدار این سپرده کاهش و هر چه مالیاتها یا وامهای دریافتی دولت بیشتر شود، این قلم کاهش پیدا میکند.

ب) سپرده دیداری موسسات و شرکتهای دولتی

پ) سپرده دیداری موسسات و نهادهای عمومی غیر دولتی

ت) سپرده قانونی بانکها و موسسات اعتباری

بانکها و موسسات اعتباری موظف هستند بخشی از سپرده نزد خود را تحت عنوان سپرده قانونی به بانک مرکزی بسپارند. در حال حاضر محدوده سپرده قانونی در ایران بین ۱۰ تا ۳۰ درصد است. بدین معنی که از ۱۰۰ میلیون تومانی که مشتری در بانک سپردهگذاری میکند، ۱۰ تا ۳۰ میلیون آن تحت عنوان سپرده قانونی باید به بانک مرکزی واگذار شود.

ث) سپرده دیداری، مدتدار، پیشپرداخت اعتبارات اسنادی بانکها و سایر

۲- اسکناس، ایران چک و پولهای فلزی منتشر شده

اسکناس و سکههایی که بانک مرکزی منتشر میکند در ازای دریافت دارایی دیگری منتشر میشوند و به همین دلیل جز اقلام بدهیهای ترازنامه به حساب میآیند. انتشار پول بیشتر توسط بانک مرکزی در گرو اقدامات زیر است:

کل اسکناس و سکهای که بانک مرکزی منتشر میکند را میتوان به دو بخش تقسیم کرد. بخش اول که در قسمت داراییها قرار دارد، در صندوق بانک مرکزی است که میتواند از آن جهت مصارف جاری استفاده کند. بخش دیگر که معادل بدهی بانک مرکزی به سایر بخشها است، پولی است که در سیستم بانکی و در دست اشخاص قرار دارد.

۳- مالیات

بانک مرکزی نیز همچون سایر نهادها موظف به پرداخت مالیات است. قوانین مالیاتی بانک مرکزی در حال تغییر هستند و ممکن است در آینده، نوع مالیات دریافتی از این سازمان تنها به برخی از فعالیتهای خاص آن محدود شود.

پ) حقوق صاحبان سهام

در ترازنامه بانک مرکزی علاوه بر دارایی و بدهیها، حقوق صاحبان سهام که در واقع جز اقلام بدهی به حساب میآید نیز درج میشود.

این بخش شامل موارد زیر میشود:

۱- سرمایه

حساب سرمایه، ارزش کل سهام بانک مرکزی را نمایش میدهد. از آنجایی که بانک مرکزی در ایران نهادی دولتی است، دولت صاحب سهام بانک مرکزی است.

۲- اندوخته قانونی

منظور از اندوخته قانونی مقدار سود خالصی است که هر شرکت موظف است به عنوان اندوخته قانونی ذخیره کند. در ترازنامه بانک مرکزی، ۱۰٪ سود ویژه بانک به حساب اندوخته قانونی واریز میشود.

۳- اندوخته احتیاطی

بر اساس قانون پولی و بانکی کشور، همه ساله مبلغی با پیشنهاد بانک و تصویب مجمع عمومی به حساب اندوخته احتیاطی واریز میشود.

۴- ذخیره تسعیر داراییها و بدهیهای ارزی

بدهیهای ارزی بانک مرکزی شامل وام های دریافتی از خارج، ارزهای تهاتری (= ارز ایران در بانکهای مرکزی کشورهای خارجی) و تخصیص حق برداشت ویژه (= مبلغ ریالی سهم SDR در صندوق بینالمللی پول) میشود.

تفاوت حاصل از تسعیر داراییها و بدهیهای ارزی شرکت ای دولتی بایستی در حساب ذخیره تسعیر داراییها و بدهیهای ارزی منظور شود. این حساب جز اقلام بدهی ترازنامه بانک مرکزی به حساب میآید.

نرخ تسعیر ارز، نرخ تبدیل دو واحد پولی به یکدیگر بوده و برای سهولت تغییرات واحد پولی در واردات و صادرات به کار برده میشود. محاسبه این نرخ لحظهای نبوده و فرمول مخصوص به خود را دارد. برای مثال هم اکنون نرخ تسعیر ارز ۲۸۵۰۰ تومان است در حالی که قیمت دلار در بازار آزاد، ۵۲۰۰۰ تومان است.

ترازنامه بانک، صورت وضعیت مالی بانک است. اقلام ترازنامه بانکها از سه بخش دارایی، بدهی و حقوق صاحبان سهام تشکیل شده است که مورد آخر جز اقلام بدهی به حساب میآید. بنابراین با تحلیل ترازنامه بانک میتوان میزان دارایی و بدهی آن بانک را سنجید. از آنجایی که اغلب بانکهای ایران در بورس پذیرفته شدهاند، دسترسی به ترازنامه آنها از طریق سایت کدال امکانپذیر بوده اما تفسیر آن برای اشخاص آموزش ندیده، ممکن نیست.

تحلیل ترازنامه بانکها یکی از چندین ابزار تحلیل بنیادی برای تعیین ارزندگی سهام آن شرکت است. برای مثال با تحلیل ترازنامه بانک ملت (نماد وبملت) میتوان ارزش ذاتی آن را تخمین زده و برای خرید آن تصمیمگیری کرد.

تصویر زیر، نمونه ترازنامه بانکی را در نماد وبملت نشان میدهد.

در این مقاله با ترازنامه بانک مرکزی آشنا شده و سه جز آن یعنی داراییها، بدهیها و حقوق صاحبان سهام را بررسی کردیم. در نهایت به این نکته پرداختیم که تحلیل روند ترازنامه بانک مرکزی نشان از به کارگیری سیاستهای پولی داشته و همین نکته یکی از مواردی است که عموم مردم جهت سرمایهگذاریهای آینده خود بدان نیاز دارند.

جهت آشنایی بیشتر با اقتصاد و سرمایهگذاری بر مبنای آن از مقالات زیر استفاده کنید.

داراییهای بانک مرکزی شامل موجودی اسکناس و سکه، طلا، ارز، وام اعطا شده به دولت و بانکها، اوراق و اسناد بهادار دولتی، داراییهای ثابت مشهود و نامشهود، داراییهای عملیات بازار باز و داراییهای که به عنوان پشتوانه چاپ اسکناس و ایران چک منتشر میشوند، است.

وظیفه رسیدگی به ترازنامه بانک مرکزی بر عهده مجمع عمومی بانک مرکزی است.

ترازنامه بانک مرکزی، نشان از سیاست پولی بانک داشته و این سیاست نحوه سرمایه گذاری در بازارهای مالی را تحت تاثیر خود قرار میدهد. برای مثال افزایش حجم ترازنامه بانک مرکزی و نقدینگی در آمریکا منجر به کاهش ارزش دلار و افزایش ارزش طلا میشود.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

YasnaPashaثه

1402-09-01سلام سپردههای دولت در بانک مرکزی میتونه در ترازنامه تاثیر داشته باشه؟

مدیر وبسایت

1403-02-04درود به شما دوست عزیز بله تاثیر دارد.