تورم یا Inflation به معنای افزایش سطح عمومی قیمت کالاها و خدمات در یک دوره زمانی معین بوده و معادل کاهش قدرت خرید است. منظور از قیمت همان نرخی است که با استفاده از آن، پول با کالا یا خدمات مبادله میشود. در یک اقتصاد، به طور معمول قیمتها افزایش یا کاهش پیدا میکنند اما زمانی که افزایش قیمت در تمام کالاها و خدمات به طور گستردهای رخ میدهد، تورم شکل میگیرد.

به زبان ساده اگر در سال قبل با ۱ میلیون تومان میتوانستید یک هدفون بخرید، امسال با فرض افزایش ۵۰ درصدی نرخ تورم باید با ۱.۵ میلیون تومان همان هدفون را خریداری کنید. این افزایش قیمت، ارزش پول را کاهش داده است.

تورم چیست به زبان ساده

در تعریف تورم به زبان ساده میتوان گفت که با افزایش نرخ تورم، ارزش پولی که امروز در کیف شما وجود دارد در یک ماهه آینده کمتر خواهد شد. این افزایش قیمت تنها بر روی یک سری کالای خاص یا یک سری خدمات مشخص اعمال نمیشود. در واقع معنی تورم به سطح عمومی قیمتها در سرتاسر یک اقتصاد یا کشور اشاره دارد.

- هر چه میزان تورم افزایش پیدا کند، قدرت خرید یک واحد پولی کمتر میشود.

آیا با افزایش تورم، نرخ تمام کالاها و خدمات افزایش پیدا میکند؟

خیر. ممکن است در یک کشور نرخ تورم سالانه به اندازه ۴۰٪ باشد اما قیمت برخی کالاها تنها ۱۰٪ و برخی دیگر نیز به اندازه ۶۰٪ رشد پیدا کرده باشد. حتی ممکن است قیمت برخی از کالاها با کاهش نیز همراه بوده باشد.

در دانش اقتصاد کلان، برای محاسبه تورم از فاکتوری به نام شاخص قیمت مصرفکننده (CPI) استفاده میکنند. این شاخص، قیمت سبدی از کالاها و خدمات مورد استفاده مصرفکنندگان را اندازهگیری میکند و از آنجایی که برخی اقلام موجود در این سبد (برای مثال مواد غذایی) وزن بیشتری نسبت به سایرین دارند، ممکن است سایر افزایشها یا کاهشها را تحت تاثیر قرار دهد. بنابراین:

- تورم ۵۰ درصدی ممکن است به معنای افزایش قیمت ۷۰ درصدی مواد غذایی و ۳۰ درصدی خدمات حمل و نقل باشد.

نکتهی مهمی که در اینجا باید به آن دقت کنید، مسئله انتظارات تورمی است:

برای مثال زمانی که انتظارات تورمی در ایران بالا باشد، میزان تقاضا برای دلار افزایش یافته و همان طور که میدانید افزایش تقاضا منجر به افزایش قیمت خواهد شد.

دو علت اصلی و مهم تورم اقتصادی چیست؟

دو دلیل مهم ایجاد تورم اقتصادی، افزایش حجم عرضه پول (نقدینگی) و عدم تعادل میان درآمدها و هزینههای دولت (کسری بودجه) است.

۱- زمانی که حجم پول در کشور افزایش پیدا میکند اما عرضه کالاها و خدمات نسبت به این حجم زیاد کمتر است، قیمتها افزایش پیدا کرده و تورم ایجاد میشود.

۲- عدم تعادل میان هزینهها و درآمدهای دولت که منجر به کسری بودجه میشود، از دیگر علل تورم به حساب میآید. دولت ممکن است جهت جبران این کسری از بانک مرکزی پول استقراض کند و یا اینکه درآمدهای ارزی خود را به بانک مرکزی بفروشد. در هر دو مورد چاپ پول یا نقدینگی در اقتصاد بیشتر خواهد شد.

دلایل ایجاد تورم اقتصادی

در این قسمت قصد داریم به پرسش پُرتکرار «علت تورم چیست؟» پاسخ دهیم. در قسمت قبلی دو علت مهم را توضیح دادیم. در ادامه به نقل از بانک مرکزی استرالیا به مجموع دلایل اصلی ایجاد تورم خواهیم پرداخت.

۱- فشار هزینه

افزایش قیمت مواد اولیه و دستمزدها فرآیندی است که منجر به افزایش قیمتها و در نهایت تورم میشود. در چنین حالتی میزان تقاضا ثابت است اما میزان عرضه به دلیل گران تمام شدن تولید، کمتر میشود. عرضه کمتر از تقاضا نیز منجر به رشد قیمت میشود.

۲- فشار تقاضا

هنگامی که بیکاری کم بوده و دستمزدها افزایش پیدا میکنند، تمایل مصرفکنندگان به خرید کالاها بیشتر میشود. افزایش تقاضا در برابر میزان ثابت تولید منجر به تورم یا افزایش سطح عمومی قیمتها میشود. در واقع سیاستهای مالی انبساطی دولت مانند کاهش مالیات، افزایش نقدینگی و ... میتواند در نهایت منجر به فشار تقاضا در کشور شود.

۳- انتظارات تورمی

انتظارات تورمی بدین معناست که آنچه خانوادهها و کسب و کارها نسبت به آینده قیمت در نظر دارند، میتواند عاملی در افزایش بیشتر قیمتهای واقعی و تورم در آینده باشد.

علل تورم در ایران چیست؟

شاید شما همانند خیلی از افراد، علت بروز تورم در ایران را ناشی از مشکلات مربوط به تحریمهای بینالمللی بدانید. گرچه این گفته، اشتباه نیست اما بروز تورم و تداوم آن در ایران علل مهمتری دارد که در ادامه به آنها خواهیم پرداخت.

سه عامل بالا در واقع یکی از دستهبندیهای انواع تورم به شمار میآیند. این عوامل را میتوان با استفاده از مفاهیمی که در ادامه توضیح خواهیم داد، بسط و گسترش داد.

۱- افزایش نقدینگی؛ تورم در ایران

نقدینگی یا عرضه پول (در اصطلاح عامیانه چاپ پول) یکی از علل اصلی بروز تورم در ایران است. با افزایش پول در کشور، میزان تقاضای مصرفکنندگان برای خرید کالاها و خدمات بیشتر شده و تناسب عرضه و تقاضا به هم میخورد. بدین معنی که افزایش تقاضا در برابر عرضه کم یا ثابت، منجر به افزایش تقاضا خواهد شد.

فرض کنید ماهانه ۲۰۰ هزار تُن گوشت مرغ در ایران تولید میشود، اگر حجم پول در کشور زیاد شود و مصرفکنندگان اسکناس بیشتری برای خرید داشته باشند، میزان تقاضای آنها برای مرغ افزایش مییابد اما به علت اینکه میزان تولید ثابت است، مردم برای به دست آوردن مرغ باید بهای بیشتری بپردازند که این به نوبه خود تورم را افزایش میدهد.

۲- سیاستهای مالی انبساطی و کسری بودجه؛ تورم در ایران

بخشی از سیاستهای مالی انبساطی دولت منجر به رونق اقتصادی شده اما همزمان کسری بودجه دولت را به همراه خواهد داشت. هنگامی که دولت مالیات را با هدف افزایش تقاضا و رونق تولید کالاها کاهش میدهد با کسری بودجه ناشی از افزایش هزینهها نسبت به درآمد مالیاتی منجر میشود. این کسری بودجه دولت را مجبور به استقراض از بانک مرکزی خواهد کرد. استقراض از بانک مرکزی هم به معنای چاپ پول بیشتر و ایجاد تورم است.

۳- انتظارات تورمی

منظور از انتظارات تورمی، انتظاری است که عامه مردم نسبت به افزایش قیمتها در آینده دارند. اگر دولت قصد مهار تورم را داشته باشد اما نتواند باور کاهش تورم را در مردم ایجاد کند، راه دشوارتری در پی خواهد داشت.

۴- عوامل ساختاری اقتصاد

رشد نامتوازن بخشهای مختلف اقتصاد در ایران از دیگر دلایل بروز تورم است. برای مثال میتوان به وابستگی دولت به درآمدهای ارزی حاصل از فروش نفت، عرضه کششناپذیر در بخش کشاورزی و محدودیتهای موجود در بخش تجارت خارجی اشاره کرد.

۵- افزایش شاخص قیمت کالای وارداتی

یکی از عوامل ایجاد تورم در ایران، افزایش شاخص قیمت کالاهای وارداتی است. این شاخص متاثر از نرخ ارز و نرخ تورم در جهان است. از آنجایی که در حال حاضر نرخ دلار در ایران افزایش یافته و اقتصاد ایران بیشتر بر واردات متکی است تا تولید، قیمت کالاهای وارداتی نیز افزایش یافته و به بیشتر شدن تورم دامن زده است.

۶- افزایش قیمت ارز

افزایش قیمت دلار، برخلاف تصور عامه تنها یکی از چندین عامل تاثیرگذار بر تورم در ایران است. در واقع بسیاری از کارشناسان اقتصادی معتقد هستند از بین گزینههای رشد نقدینگی و افزایش نرخ دلار، این رشد نقدینگی است که تورم را به وجود آورده و افزایش نرخ دلار نتیجه افزایش تورم است.

۷- شوکهای مثبت و منفی درآمد نفتی

همان طور که پیشتر اشاره شد، اقتصاد ایران اتکای زیادی به نفت دارد، بنابراین شوکهای نفتی یا تکانههای نفتی میتوانند منجر به بروز تورم شوند. منظور از شوک نفتی وقایع پیشبینی نشدهای است که منجر به اختلال در عرضه و تقاضای نفت میشود. این اختلال، تغییر در قیمت نفت را در پی خواهد داشت.

برای مثال با تحریم نفتی ایران توسط آمریکا و اروپا، میزان تولید نفت کاهش پیدا میکند. ایران در صورت فروش نفت به سایر کشورها مجبور است آن را با قیمتی پایینتر نسبت به نرخهای جهانی به فروش برساند. در نتیجه درآمد دولت کمتر شده و درآمد کم در مقابل هزینه بالا همان داستان کسری بودجه را پیش میآورد.

چگونه کسری بودجه دولت منجر به افزایش تورم میشود؟

یکی از مهمترین علل چاپ پول، کسری بودجه دولت است. درآمدهای ایران بیش از حد به درآمدهای ارزی حاصل از نفت و گاز وابسته است و همین نکته منجر شده بودجه ایران در طول سالیان با بیشتر در نظر گرفتن درآمدها و کمتر در نظر گرفتن هزینهها تصویب شود. مشکلی که به علت بیشتر بودن هزینه نسبت به درآمد، دولت را مجبور به افزایش پایه پولی کرده است. افزایش پایه پولی نیز با ضریب فزاینده پولی منجر به افزایش بیشتر نقدینگی میشود.

آیا کاهش نقدینگی در ایران میتواند بلافاصله نرخ تورم را کاهش دهد؟

جهت بررسی کاهش نقدینگی در ایران و رابطهاش با تورم در ایران باید دو سال اخیر را بررسی کنیم. دولت سعی کرد در سال ۱۴۰۱ با اجرای سیاست کنترل مقداری رشد ترازنامه بانکها و کنترل رشد خلق پول، نرخ رشد نقدینگی را کاهش دهد. به گزارش بانک مرکزی، رشد نقدینگی در مرداد ماه ۱۴۰۲ برابر ۲۶.۹٪ بود. این میزان نسبت به نرخ رشد نقدینگی در مرداد سال ۱۴۰۱ (= ۳۸٪) حدود ۱۱٪ کاهش داشته است اما نرخ تورم نتوانسته متناسب با آن کاهش پیدا کند.

از جمله دلایلی که تورم در چنین شرایطی همچنان ادامه دارد، میتوان به ۳ مورد مهم اشاره کرد:

- کسری بودجه دولت هنوز پابرجاست.

- کنترل نقدینگی در زمان حال ممکن است تاثیر بلافاصلهای بر کاهش تورم نداشته باشد اما در عوض در آینده به کاهش سرعت رشد قیمتها منجر شود.

- اثر افزایش نقدینگی در گذشته ممکن است تا چندین دوره در آینده پیدا کند.

منظور از کاهش تورم چیست؟

منظور از کاهش تورم، کم شدن قیمت کالاها یا خدمات نیست. در واقع با کاهش تورم، نرخ رشد تورم کاهش پیدا میکند. برای مثال زمانی که نرخ تورم از ۵۰٪ به ۳۰٪ میرسد، بدین معنی است که سرعت افزایش قیمتها در حدود ۲۰٪ کاهش پیدا کرده است.

نرخ تورم چیست؟

منظور از نرخ تورم، سرعت افزایش (یا کاهش) سطح عمومی قیمتها است. این میزان از سرعت معمولا با استفاده از شاخص قیمت مصرفکننده (Consumer price index) سنجیده میشود.

نحوه محاسبه نرخ تورم چگونه است؟

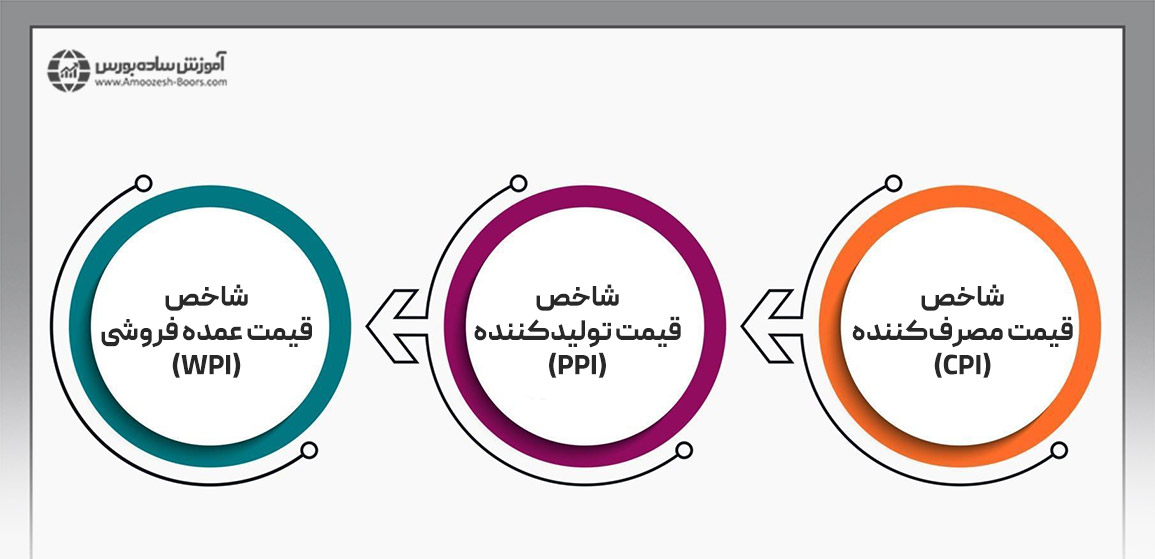

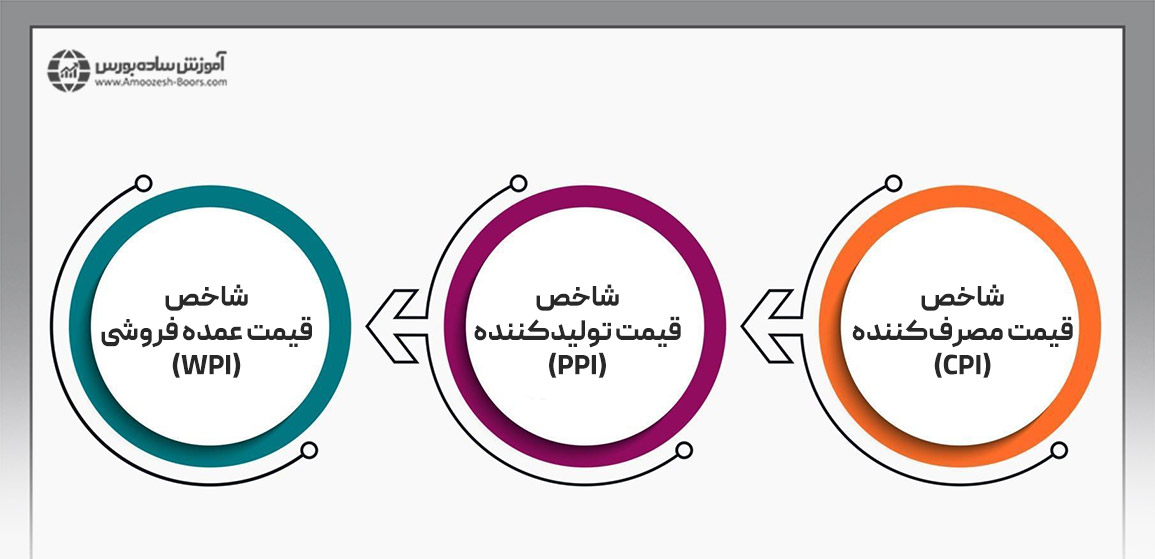

جهت محاسبه تورم میتوان از سه شاخص مختلف استفاده کرد:

از آنجایی که عمدتا از CPI جهت محاسبه تورم استفاده میشود ما نیز در ادامه به توضیح این روش پرداخته و سایر مفاهیمی که جهت درک محاسبه تورم باید با آنها آشنا باشید را شرح خواهیم داد.

الف) تعریف شاخص قیمت مصرفکننده؛ محاسبه تورم

شاخص قیمت مصرفکننده یا CPI، معیاری است که میتوان با استفاده از آن هزینه زندگی افراد و قیمتها را اندازهگیری کرد. CPI شاخص سطح عمومی قیمتها در سطح خردهفروشی است که هزینه مصرفکننده برای خرید یک سبد از کالاها و خدمات را نسبت به هزینه خرید همین سبد از کالاها و خدمات در سال پایه نشان میدهد.

برای مثال آخرین باری که سال پایه جهت محاسبه CPI در ایران تغییر داده شده، سال ۱۴۰۰ است. به عبارت دیگر، هم اکنون درصد تغییر قیمتها نسبت به سال ۱۴۰۰ سنجیده شده و برای محاسبه نرخ تورم سالهای بعدی از آن استفاده میشود.

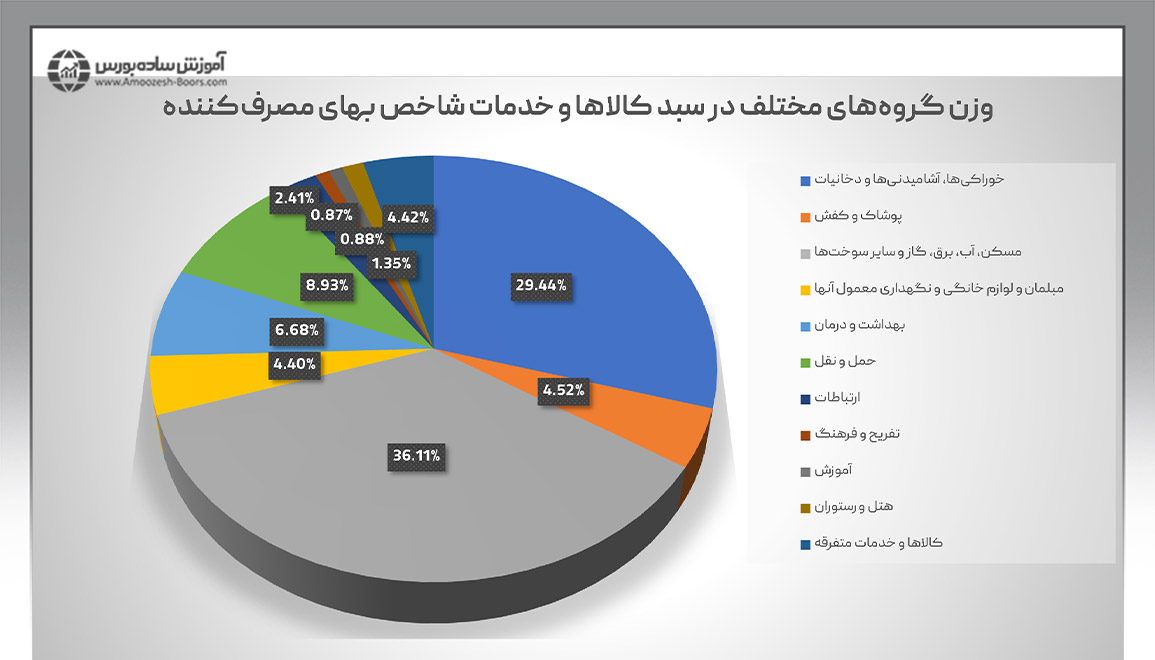

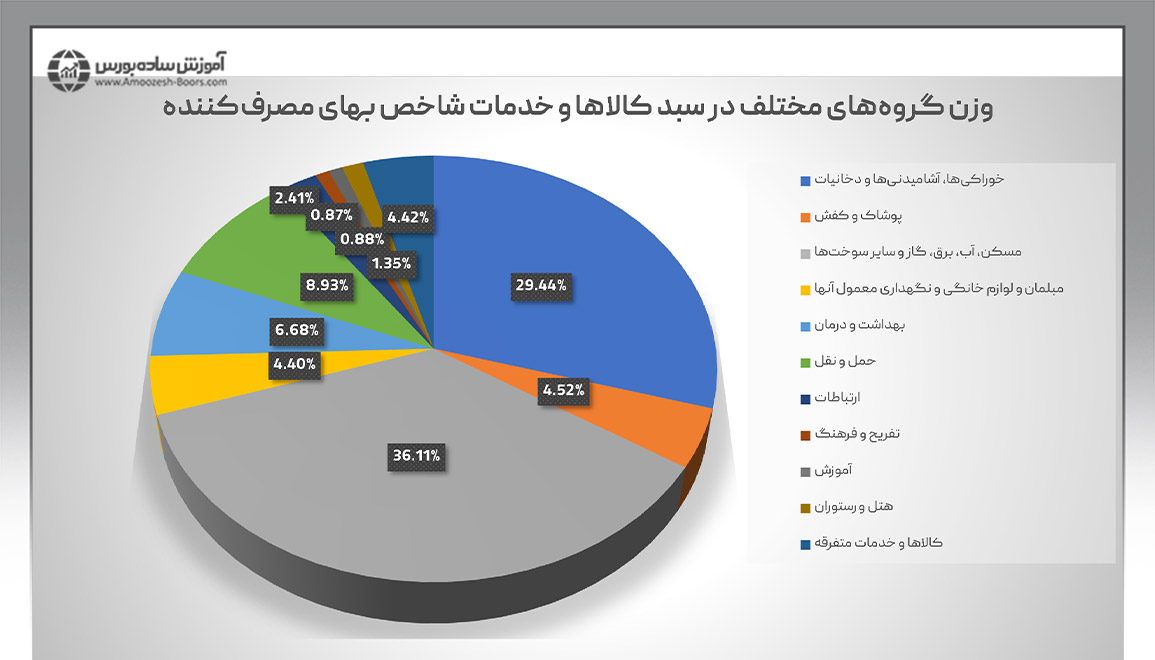

ب) خدمات و کالاهای موجود در شاخص CPI ایران؛ محاسبه تورم

سبد کالاها و خدمات و درصد وزنی آنها در شاخص CPI ممکن است در کشورهای مختلف، متفاوت باشد. برای مثال ممکن است در یک کشور درصد مواد غذایی و آشامیدنی موجود در شاخص CPI به اندازه ۱۵٪ باشد اما در یک کشور دیگر به اندازه ۳۰٪ باشد.

سبد کالاها و خدمات شاخص قیمت مصرفکننده در ایران طبق آخرین گزارش درگاه ملی آمار، به شرح زیر است.

پ) تعریف تورم نقطه به نقطه؛ محاسبه تورم

تورم نقطه به نقطه، درصد تغییر شاخص قیمت در دو مقطع زمانی مختلف را نسبت به یکدیگر نشان داده و فاصله بین این دو را نادیده میانگارد.

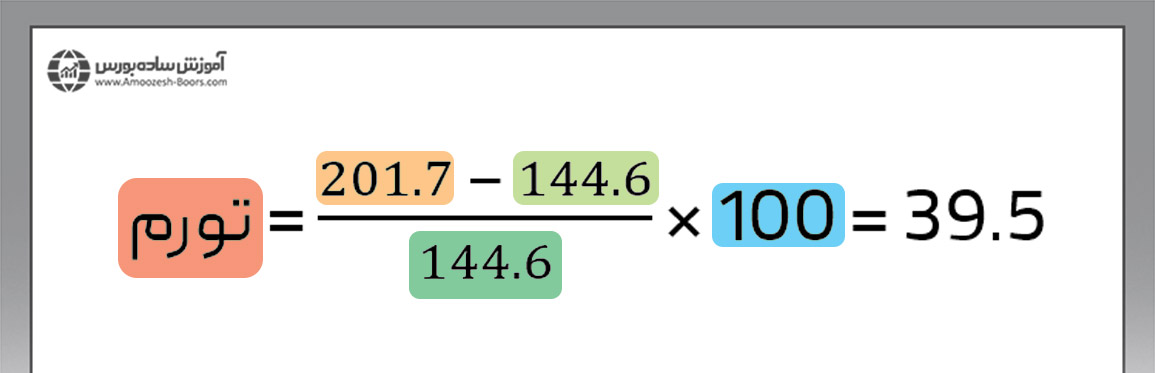

برای مثال زمانی مرکز آمار اعلام میکند، تورم نقطهای یا نقطه به نقطه در شهریور ۱۴۰۲ معادل 39.5 درصد است، بدین معنی است که خانوادهها به طور میانگین برای خرید سبد کالاها و خدمات مشخصی که در شاخص CPI تعیین شده، 39.5 درصد بیشتر از شهریور ۱۴۰۱ هزینه کردهاند.

ت) تعریف تورم ماهانه؛ محاسبه تورم

تورم ماهانه، درصد تغییر شاخص قیمت را نسبت به ماه قبل نشان میدهد. برای مثال تورم ماهانه در شهریور ۱۴۰۲ معادل ۲٪ بوده است که نشان میدهد خانوادهها به طور میانگین برای خرید همان سبد کالاها و خدمات ۲٪ بیشتر نسبت به تیر ماه هزینه کردهاند.

ث) تعریف تورم سالانه؛ محاسبه تورم

نرخ تورم سالانه، درصد تغییر میانگین شاخص قیمت را در بازه یک ساله نشان میدهد. با این حال تورم سالانه را میتوان به دو شکل اندازهگیری کرد.

- هر ماه، نرخ تورم سالانه نیز منتشر میشود و منظور از آن تغییر شاخص قیمت مصرفکننده در ماه جاری نسبت به ۱۲ ماه قبل از آن است.

- نرخ تورم سالانه که در پایان سال منتشر میشود، میزان تورم را با محاسبه میانگینی از تغییرات شاخص قیمت در همان سال نشان میدهد.

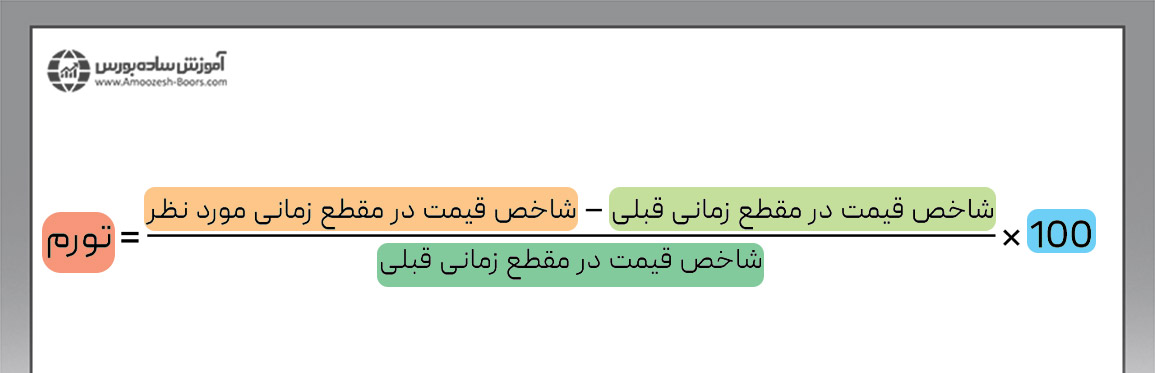

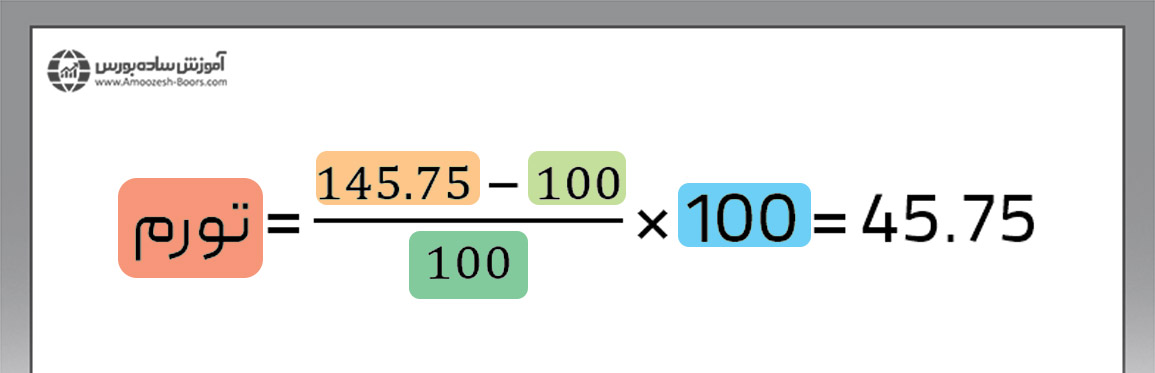

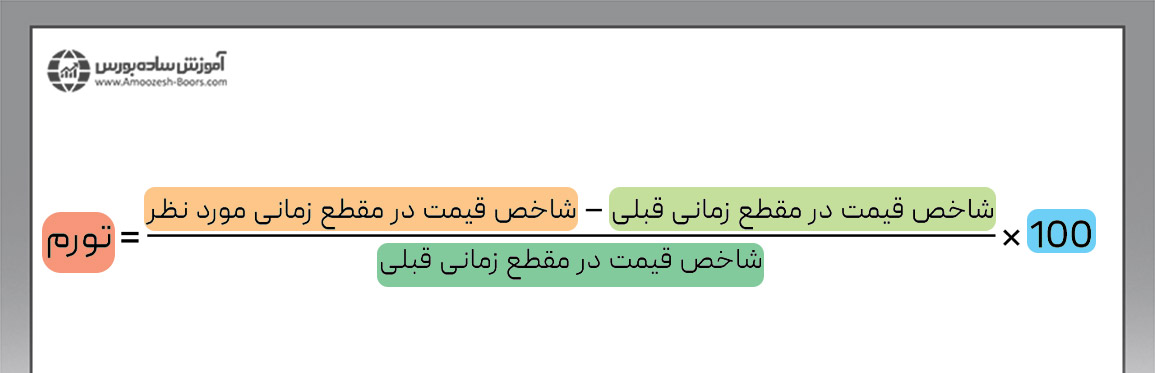

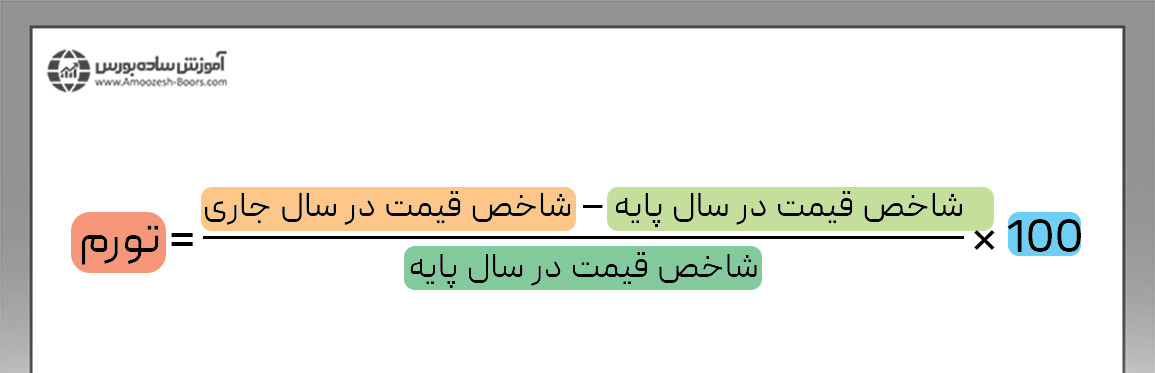

ج) فرمول محاسبه تورم؛ نقطه به نقطه و ماهانه

برای محاسبه تورم بر مبنای شاخص قیمت مصرفکننده از فرمول زیر استفاده میشود.

برای محاسبه تورم سالانهای که در ابتدای هر ماه منتشر شده و از جنس تورم نقطه به نقطه به حساب میآید از فرمول بالا استفاده میشود.

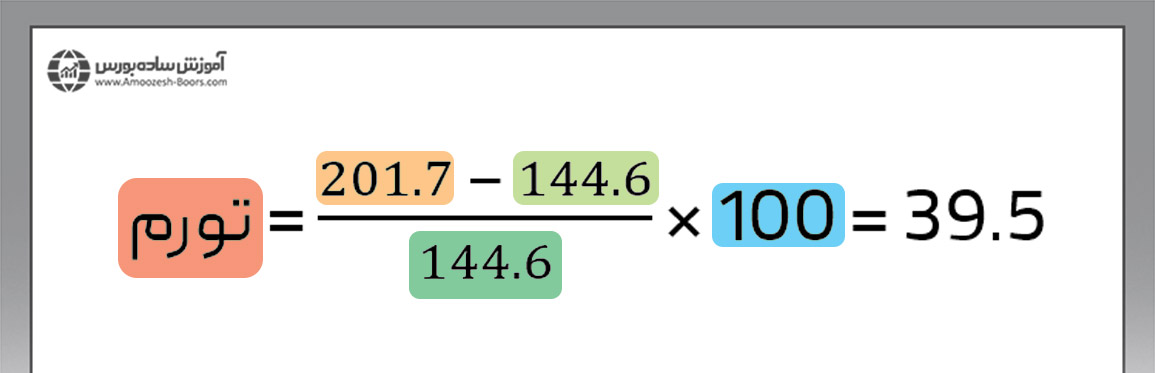

چ) مثال محاسبه تورم؛ نقطه به نقطه و ماهانه

برای مثال میتوان به محاسبه نرخ تورم سالانه در شهریور ماه ۱۴۰۲ پرداخت.

- CPI شهریور ۱۴۰۲: ۲۰۱.۷

- CPI شهریور ۱۴۰۱: ۱۴۴.۶

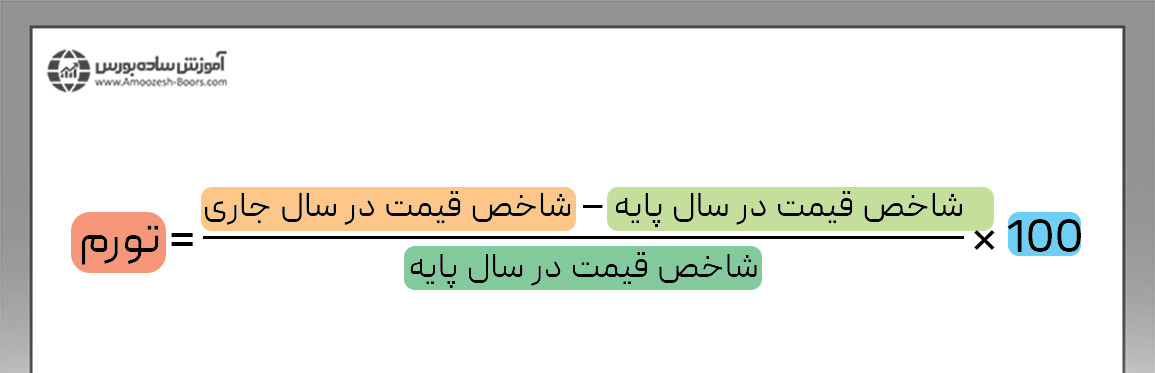

ح) فرمول محاسبه تورم؛ سالانه (معرف ابتدا تا انتهای یک سال)

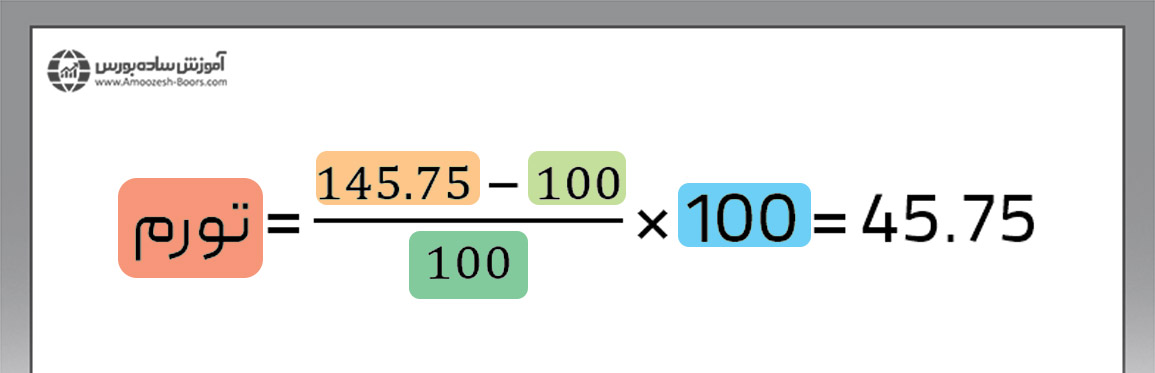

محاسبه تورم سالانه بر مبنای عدد شاخص قیمت مصرفکننده در سال پایه در نظر گرفته میشود. هم اکنون سال پایه در ایران سال ۱۴۰۰ و عدد شاخص CPI در این سال معادل ۱۰۰ است.

خ) مثال محاسبه تورم؛ سالانه

برای مثال میتوان به محاسبه نرخ تورم سالانه در سال ۱۴۰۱ پرداخت.

- CPI پایه: ۱۰۰

- میانگین CPI در سال ۱۴۰۱: ۱۴۵.۷۵

راهکار مقابله با تورم؛ سرمایه گذاری

سرمایه گذاری یکی از بهترین راههای مقابله با تورم است. اگر سرمایه گذاری به شکل اصولی انجام شود، میتواند کاهش ارزش سرمایه در گذر زمان (به علت رشد تورم) را جبران کرده و در عین حال بازدهی مناسبی نصیب شخصِ سرمایهگذار کند. سرمایه گذاری در بورس، طلا و سکه، دلار، خودرو و ملک از جمله مواردی هستند که در صورت برخورداری از دانش کافی، بازدهی بالایی نصیب شما خواهند کرد.

اگر فرصت یادگیری خرید و فروش در این بازارها را ندارید و در عین حال میخواهید با تورم مقابله کرده و از آن پیشی بگیرید از سیگنال خرید انجمن خبرگان سرمایه گذاری در ایران استفاده کنید. در این انجمن تمام بازارهای مالی بر اساس روندهای اقتصادی، تحلیل بنیادی و تکنیکال بررسی و تحلیل شده و بهترین فرصتهای سرمایه گذاری همراه با زمان دقیق خرید و فروش در اختیار اعضا قرار داده میشود.

مزایا و معایب تورم چیست؟

شاید با شنیدن عبارت مزایای تورم تعجب کنید ولی باید همینجا به این نکته اشاره کنیم که درصد کمی از تورم برای اقتصاد لازم بوده و موجب بروز مزیتهایی میشود. در تصویر زیر مزایای تورم اندک نسبت به معایب تورم بالا و رو به رشد نشان داده شده است.

پیامدهای تورم در یک کشور چیست؟

از جمله پیامدها و اثرات منفی تورم میتوان به موارد زیر اشاره کرد:

- کاهش کیفیت زندگی مردم با افزایش قیمت غذا، پوشاک، حمل و نقل و خدمات پزشکی.

- کاهش ارزش دارایی نقد مردم (پول و سپرده بانکی)

- کاهش قدرت خرید افراد کم درآمد یا با درآمد ثابت نسبت به افراد پردرآمد

- عدم اطمینان و اعتماد به شرایط اقتصادی که منجر به کاهش رشد اقتصادی میشود.

- بی اعتمادی به بانک مرکزی

- بی ثباتی سیاسی

روش کنترل تورم چگونه است؟

روشهای مختلفی جهت کنترل تورم وجود دارد اما نتیجهبخشی آنها قطعیت ۱۰۰ درصدی ندارد.

۱- کنترل قیمت و دستمزد

یکی از روشهای کنترل تورم، کنترل قیمت برخی کالاهای خاص و دستمزدهاست. روشی که آمریکا در دهه ۷۰ میلادی از آن استفاده کرد و هر چند در کوتاهمدت موثر به نظر می رسید اما در نهایت نتواست میزان تورم را مدیریت کند.

۲- سیاستهای پولی انقباضی

روش رایج کنترل تورم استفاده از سیاستهای پولی انقباضی است. این سیاستها با کاهش حجم نقدینگی یا عرضه پول قصد کاهش تورم را دارند.

۳- نرخ بهره

افزایش نرخ بهره منجر به ارزشمند شدن نگهداری پول در سپردههای بانکی میشود و بدین شکل حجم پول در اقتصاد کاهش پیدا میکند. تغییرات نرخ بهره، خود بخشی از سیاستهای پولی به حساب میآید.

۴- عملیات بازار باز

بانک مرکزی میتواند با فروش اوراق بهادار، حجم پول را کاهش داده و نرخ تورم را کنترل کند. فروش این اوراق ذخایر بانکها را کاهش داده و منجر به افزایش نرخ بهره میشود. در چنین شرایطی مردم به جای خرید کالاها و خدمات به سپردهگذاری روی میآورند.

۵- نسبت سپرده قانونی

هر چه بانکها مقدار بیشتری از پولی که نزد آنها سپردهگذاری میشود را نگهداری کنند، نقدینگی کمتر شده و به کاهش نرخ تورم کمک میکند. بانک مرکزی مسئول اصلی تعیین این فاکتور است که به آن نسبت سپرده قانونی گفته میشود.

۶- نرخ تنزیل

نرخ تنزیل در اینجا نرخ بهره وامی است که سایر بانکها از بانک مرکزی استقراض میکنند. با افزایش نرخ تنزیل، منابع کمتری در اختیار بانکها قرار میگیرد در نتیجه فرآیند خلق پول کاهش پیدا میکند.

تورم مثبت چیست؟

تورم مثبت یا انفلاسیون که به آن Inflation گفته میشود، افزایش پیوسته و مداوم سطح عمومی قیمت کالاها و خدمات است. تمام آنچه در این مقاله تاکنون بدان پرداختهایم مربوط به تورم مثبت است که بیشتر با واژه تورم شناخته میشود.

تورم منفی چیست؟

تورم منفی که به آن Deflation گفته میشود به معنای کاهش سطح عمومی قیمت کالاها و خدمات است. در زمان رخ دادن تورم منفی که با کاهش پیوسته و مداوم قیمتها همراه است، قدرت خرید یک واحد پولی بیشتر میشود.

انواع تورم اقتصادی

انواع تورم در اقتصاد را میتوان از منظرهای متفاوتی دستهبندی کرد. از منظر سرعت، تورم به ۴ دسته تقسیمبندی میشود.

۱- تورم خزنده (Creeping Inflation)

زمانی که میزان افزایش نرخ تورم سالانه به اندازه ۲ درصد یا کمتر است، تورم خزنده یا خفیف وجود دارد که خود منجر به رشد اقتصادی میشود.

۲- تورم رونده (Walking Inflation)

در تورم روند، نرخ افزایش قیمتها حدودا بین ۳ تا ۱۰ است. این نوع تورم با افزایش تقاضا برای خرید کالاها منجر به افزایش قیمتها میشود و برای کشور مضر است.

۳- تورم سواره (Galloping Inflation)

کاهش بیش از ۱۰ درصدی سطح عمومی قیمتها منجر به کاهش ارزش پول و بیثباتی اقتصاد میشود.

۴- ابرتورم (Hyperinflation)

به افزایش بیش از ۵۰ درصدی در سطح عمومی قیمتها در طول یک ماه، ابرتورم گفته میشود. این افزایش قیمتهای خارج از کنترل معمولا در طول جنگ اتفاق میافتد.

نرخ تورم جهانی

علاوه بر اینکه هر کشور نرخ تورم مخصوص به خود را دارد، در سطح جهانی نیز نرخ تورم تمام کشورهای جهان سنجیده میشوند. بر اساس آخرین آمار منتشر شده در سایت statista، نرخ تورم جهانی در سال ۲۰۲۲ میلادی معادل 8.75 تخمین زده شده است. از میان این کشورها بالاترین میزان نرخ تورم مربوط به کشور ونزوئلا (حدود ۵۰۰٪) است.

آشنایی با مفهوم تورم اقتصادی که به معنای افزایش پیوسته سطح عمومی قیمت کالاها و خدمات است به شما کمک میکند تا اولا با پیامدهای تورم آشنا شوید و دوما با به کار بردن بهترین راهکار مقابله با تورم یعنی سرمایه گذاری اصولی، نه تنها سرمایه خود را از کاهش ارزش به دور داشتهاید بلکه بازدهی بالایی نیز به دست خواهید آورد.

دانش اقتصاد کلان، کلید رسیدن به موفقیت و ثروت در شرایط سیاسی و اقتصادی مختلف است. بنابراین پیشنهاد میکنیم این دانش را با استفاده از دوره اقتصاد کلان، به زبان ساده و با کاربرد استفاده در سرمایه گذاری یاد بگیرید تا بتوانید در هر شغلی که هستید سرمایههای خود را رشد دهید.

جهت آشنایی با سایر موضوعات اقتصادی مقالات زیر را مطالعه بفرمایید.

سوالات متداول

۱- تورم چیست و چگونه ایجاد میشود؟

تورم یا انفلاسیون به معنای افزایش سطح عمومی قیمت کالاها و خدمات به طور مستمر و پایدار است به طوری که این واقعه منجر به کاهش ارزش واحد پولی میشود. از مهمترین علل ایجاد تورم میتوان به افزایش نقدینگی و کسری بودجه در دولت اشاره کرد.

۲- چه عواملی منجر به رشد و تشدید تورم میشود؟

به طور کلی فشار هزینه مانند افزایش قیمت مواد اولیه، فشار تقاضا که در نتیجه سیاستهای انبساطی به وجود میآید و انتظارات تورمی، سه فاکتوری هستند که منجر به رشد و تشدید تورم میشوند.

۳- دلایل تورم اقتصادی چیست؟

از جمله مهمترین دلایل ایجاد تورم اقتصادی میتوان به حجم زیاد نقدینگی و افزایش هزینههای دولت نسبت به درآمدها اشاره کرد.

نظرات :

MaryamJavedan

1402-09-29درود به شما، لطفا ارتباط نقدینگی و تورم رو توضیح بدید.

مدیر وبسایت

1403-03-07با سلام و احترام فراوان خدمت شما دوست عزیز، رابطه بین نقدینگی و تورم پیچیده و چندوجهی است. نقدینگی به سهولت خرید یا فروش دارایی ها در بازار بدون تأثیر قابل توجهی بر قیمت آنها اشاره دارد. هنگامی که نقدینگی مازاد در سیستم مالی وجود داشته باشد که معمولاً ناشی از سیاستهای بانک مرکزی مانند تسهیل کمی یا نرخهای بهره پایین است، عرضه پول بیشتری برای هزینه کردن و سرمایهگذاری وجود دارد. این نقدینگی مازاد می تواند منجر به افزایش تقاضا برای کالاها و خدمات شود و قیمت ها را افزایش دهد و به فشارهای تورمی کمک کند. برعکس، نقدینگی ناکافی در سیستم مالی می تواند مخارج و سرمایه گذاری را محدود کند و منجر به فشارهای کاهش تورم شود. با این حال، رابطه بین نقدینگی و تورم همیشه خطی نیست، زیرا عوامل مختلفی مانند شوکهای عرضه، رفتار مصرفکننده و انتظارات اقتصادی میتوانند بر نوسانات قیمتها تأثیر بگذارند. بانکهای مرکزی شرایط نقدینگی را به دقت رصد میکنند و ابزارهای سیاست پولی را برای حفظ ثبات قیمتها و کاهش ریسکهای تورمی یا کاهش تورم در اقتصاد تنظیم میکنند.