فدرال رزرو (Federal Reserve)، بانک مرکزی ایالات متحده آمریکا است که وظیفه ارتقای اقتصاد این کشور را به عهده دارد. با این وجود، تصمیماتی که این نهاد مهم (که با نام Fed نیز شناخته میشود) میگیرد نه تنها بر اقتصاد آمریکا، بلکه بر تمام بازارهای مالی در جهان از جمله فارکس، بورس، کامودیتیها و ارزهای دیجیتال تاثیر میگذارد.

در ادامه به شرح ساختار فدرال رزرو و نحوه تحلیل اخبار این نهاد و تاثیر آن بر بازارهای مالی خواهیم پرداخت.

فدرال رزرو چیست؟

سیستم فدرال رزرو (Federal Reserve System)، بانک مرکزی آمریکا است که در سال ۱۹۱۳ میلادی با هدف کنترل سیستم پولی کشور و نظارت بر عملیات بانکی در این کشور تاسیس شد. بانک مرکزی آمریکا خود متشکل از ۱۲ بانک مرکزی منطقهای (= فدرال رزرو) در این کشور است که هر کدام به یک ایالت اختصاص دارند.

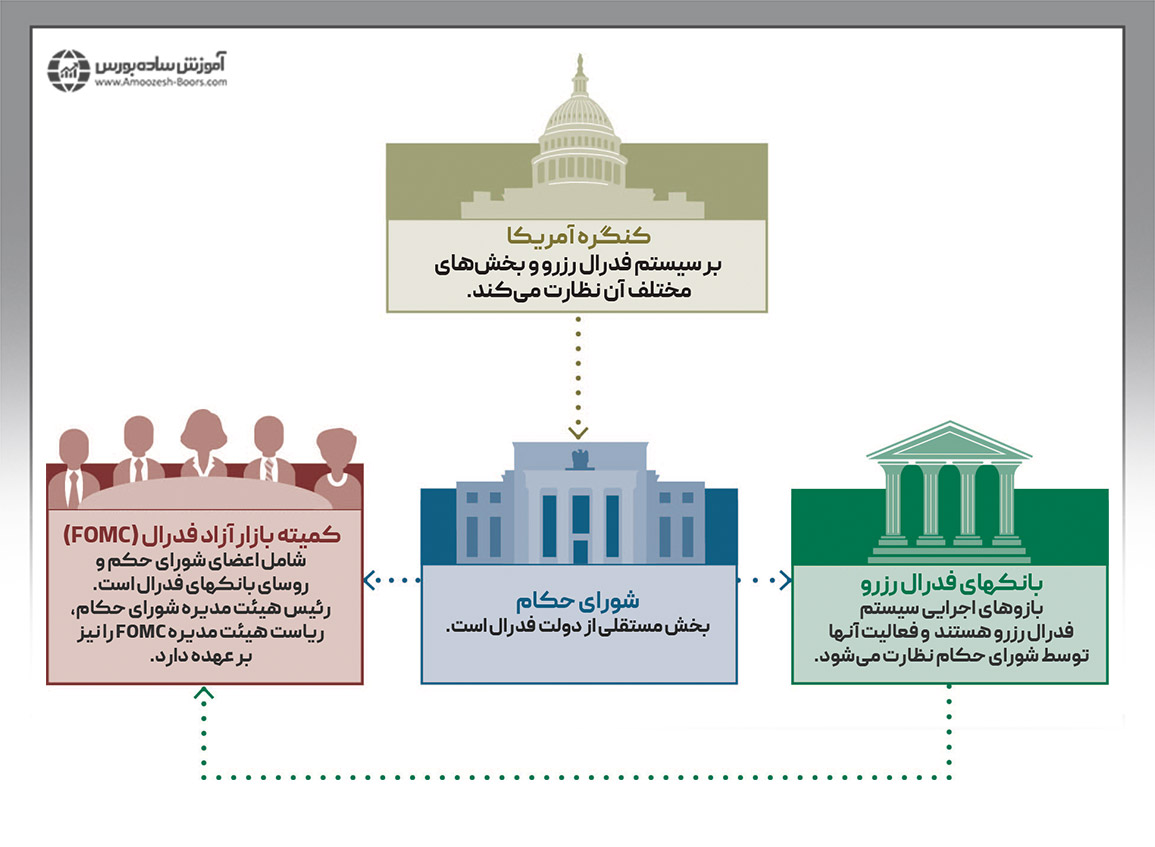

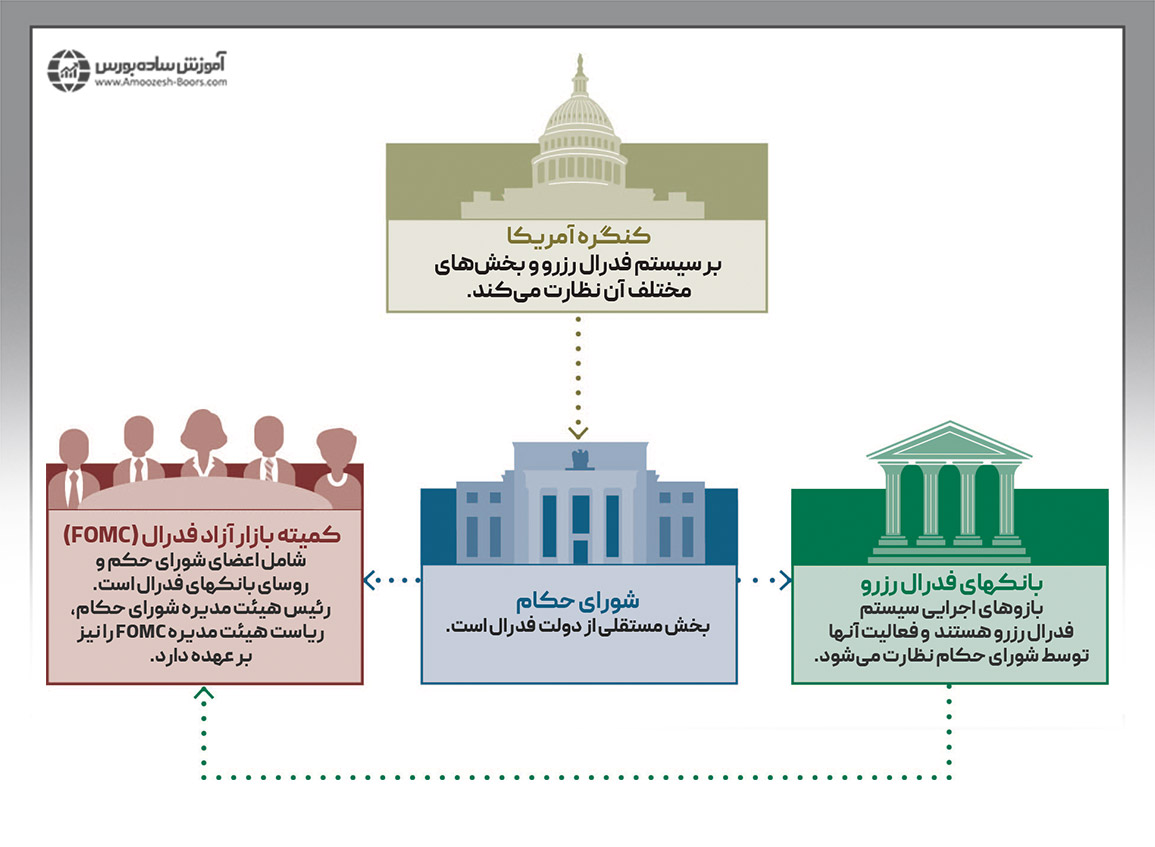

بررسی ساختار فدرال رزرو

به نقل از سایت فدرال رزرو، بانک مرکزی آمریکا از سه بخش تشکیل شده است:

- شورای حکام (Board of Governors)

- بانکهای فدرال رزرو (Federal Reserve Banks)

- کمیته بازار آزاد فدرال یا FOMC (Federal Open Market Committee)

۱- شورای حکام؛ اولین بخش فدرال رزرو

شورای حکام، هیئت حاکمه فدرال رزرو بوده و متشکل از ۷ عضو است که توسط رئیس جمهور آمریکا نامزد شده و در نهایت توسط سنای ایالات متحده تایید میشوند. سیستم فدرال رزرو توسط این شورا کنترل میشود.

۲- بانکهای فدرال رزرو؛ دومین بخش فدرال رزرو

فدرال رزرو آمریکا از ۱۲ بانک مرکزی ناحیهای تشکیل شده است:

- بوستون

- نیویورک

- فیلادلفیا

- کلیولند

- ریچموند

- آتلانتا

- شیکاگو

- سنت لوئیس

- مینیاپولیس

- کانزاس سیتی

- دالاس

- سان فرانسیسکو

مدیران این بانکهای مرکزی به عنوان رابط میان فدرال رزرو و بخش خصوصی عمل میکنند.

۳- کمیته بازار آزاد فدرال (FOMC)؛ بخش سوم فدرال رزرو

کمیته بازار باز فدرال، بدنه فدرال رزرو آمریکا به حساب آمده و تعیین کننده سیاستهای پولی در این کشور است. وظایف این کمیته شامل تصمیمگیری در موارد زیر است:

- انجام عملیات بازار آزاد

- اندازه و ترکیب داراییهای فدرال رزرو

- ارتباطات با عامه مردم در خصوص سیاستهای پولی آتی

تصمیمات FOMC در نهایت توسط ۱۲ نفری که در این بخش حق رای دارند، تصویب میشود. این افراد شامل موارد زیر میشوند:

- ۷ نفر عضو شورای حکام

- رئیس بانک مرکزی نیویورک

- ۴ نفر از روسای ۱۱ بانک مرکزی دیگر آمریکا که به صورت چرخشی در دورههای یک ساله در کمیته FOMC خدمت میکنند.

البته هر ۱۲ بانک فدرال رزرو در جلسات کمیته بازار آزاد فدرال شرکت میکنند اما در هر دوره تنها روسایی که عضو کمیته هستند، میتوانند در خصوص تصمیمات سیاستی رای دهند.

کارکرد فدرال رزرو در اقتصاد آمریکا چیست؟

فدرال رزرو یا بانک مرکزی آمریکا ۵ کارکرد اصلی دارد:

|

کارکرد

|

|

|

اجرای سیاستهای پولی

|

به منظور رسیدن به حداکثر اشتغال، ثبات قیمتها و نرخهای بهره بلندمدتِ متعادل.

|

|

ارتقای ثبات سیستم مالی

|

و به حداقل رساندن و مهار ریسکهای سیستماتیک از طریق نظارت فعال و تعامل در آمریکا و خارج از کشور.

|

|

ارتقای ایمنی و سلامت موسسات مالی شخصی

|

و نظارت بر تاثیر این موسسات بر سیستم مالی.

|

|

ارتقای ایمنی و کارایی سیستم پرداخت و تسویه

|

این مهم از طریق خدماتی که به صنعت بانکداری و دولت آمریکا در زمینه تسهیل تراکنشها و پرداختهای دلاری ارائه شده، انجام میشود.

|

|

حمایت از مصرف کننده و توسعه جامعه

|

این مهم از طریق نظارت بر مصرف کننده، تجزیه و تحلیل مسائل نوظهور مربوط به مصرف کننده، فعالیتهای مربوط به توسعه اقتصادی جامعه و اجرای قوانین حمایت از مصرف کننده انجام میشود.

|

فدرال رزرو و تورم

پایین نگه داشتن تورم، وظیفه اصلی فدرال رزرو است. تورم به معنای افزایش سطح عمومی قیمت کالاها و خدمات است به طوری که با افزایش قیمت، قدرت خرید مردم کاهش یافته و میزان تقاضا برای محصولات کمتر میشود. در چنین شرایطی به علت کاهش تولید، احتمال اینکه افراد زیادی شغل خود را از دست بدهند، وجود دارد. بیکاری بدین معنی است که افراد قادر به پرداخت هزینه کالاها و خدمات نیستند. در نتیجه رشد اقتصادی کند شده و میتواند منجر به افزایش تورم شود.

فدرال رزرو و نرخ بهره

فدرال رزرو میتواند با افزایش یا کاهش نرخ بهره، تورم را مهار کند. نرخ بهره، کارمزدی است که بانکهای مستقل یا تجاری در ازای وام دادن (استقراض پول) از مشتری دریافت میکنند. بنابراین بانکها از مشتریان، سود دریافت میکنند و فدرال رزرو از بانکهای تجاری، بهره یا سود میگیرد. نرخ بهره در فدرال رزرو به دو دسته کلی تقسیم میشود:

۱- نرخ تنزیل

نرخ تنزیل، نرخ بهرهای است که از بانکهای تجاری و سایر موسسات سپرده گذاری به هنگام دریافت وام از بانک فدرال رزرو منطقه خود، دریافت میشود.

۲- نرخ وجوه فدرال

نرخ وجوه فدرال، نرخ بهره هدفی است که فدرال رزرو تعیین میکند تا بانکهای تجاری و موسسات سپرده گذاری از محل مازادِ ذخایر خود در بانک مرکزی (تمام بانکها موظف هستند درصدی از سپردههای خود را در بانک فدرال رزرو منطقه خود ذخیره کنند) به دیگر بانکهای تجاری و موسسات سپرده گذاری، وام بین بانکی یک شبه دهند.

- نرخ تنزیل معمولا بالاتر از نرخ وجوه فدرال است.

- هر دو نرخ تنزیل و وجوه فدرال توسط کمیته بازار باز فدرال تعیین میشوند.

- نرخ وجوه فدرال همان نرخ بهره فدرال رزرو است که در اخبار اعلام میشود.

جلسه فدرال رزرو چیست و چه کارکردی دارد؟

بدنه سیستم فدرال رزرو آمریکا یعنی FOMC، ۸ بار در سال در واشنگتن دی.سی جلسه تشکیل میدهد. در این جلسات، اعضای شورای حکام، روسای ۱۲ بانک مرکزی منطقهای و کارکنان فدرال رزرو در خصوص اخبار اقتصادی و تاثیر آنها بر ایالات متحده گفتگو میکنند.

در این جلسات، فدرال رزرو بر اساس تحلیل شرایط اقتصادی به تغییر نرخ بهره میپردازد.

- اگر رشد اقتصاد کند شده باشد، فدرال رزرو نرخ بهره را کاهش میدهد تا مردم راحتتر وام بگیرند و بهره کمتری بپردازند. در نتیجه مردم بیشتر خرید میکنند و نیاز به تولید بیشتر، میزان اشتغال را افزایش خواهد داد.

- اگر وضعیت اقتصادی بهبود یافته باشد، فدرال رزرو احتمالا نرخ بهره را افزایش خواهد داد. دلیل این امر واضح است؛ اگر مردم همیشه پول زیادی برای خرید در اختیار داشته باشند با تقاضای زیاد خود منجر به بروز تورم خواهند شد. به همین علت بانک مرکزی آمریکا، نرخ بهره را افزایش خواهد داد تا کشور درگیر تورم نشود.

فدرال رزرو و سه ابزار سیاست پولی

تعیین و کنترل سیاستهای پولی آمریکا بر عهده فدرال رزرو است. در واقع بانک مرکزی آمریکا سه ابزار سیاست پولی را کنترل میکند:

هر کدام از بانکها درصدی از مبلغی که در آنها سپرده گذاری میشود را به بانک فدرال رزرو منطقه خود (به عنوان ذخایر بانکی) می پردازند. این سه ابزار به فدرال رزرو کمک میکنند تا بر عرضه و تقاضای این ذخایر بانکی تاثیر گذاشته و از این طریق نرخ وجوه فدرال را تغییر دهد. بگذارید کمی سادهتر به قضیه نگاه کنیم.

همان طور که در قسمت قبلی اشاره شد، نرخ وجوه فدرال نرخ بهره هدفی است که فدرال رزرو برای دریافت وام بین بانکی تعیین میکند.

- بانکهای تجاری نیز به وام نیاز دارند. وام مورد نیاز یک بانک میتواند توسط بانک دیگر تامین شود. اما بانکها با چه نرخ بهرهای به یکدیگر وام میدهند؟

در آمریکا، فدرال رزرو سعی میکند با تعیین نرخ وجوه فدرال این نرخ بهره را تعیین کند. اما در نهایت بانکها با مذاکره کردن با بانک وام دهنده این نرخ را تعیین میکنند. شاید فکر کنید که پس نرخ وجوه فدرال بدون کاربرد است اما اشتباه میکنید.

در نهایت مذاکرات بانکها برای پرداخت وام به یکدیگر در حول همین نرخ وجوه فدرالی که بانک مرکزی آمریکا تعیین کرده، میگردد. بنابراین میتوان گفت فدرال رزرو به صورت غیرمستقیم نرخ بهره بین بانکی را تعیین میکند. اما تکلیف نرخ بهره بانکی چه میشود؟ همان نرخی که مصرفکنندگان (مردم) و تولیدکنندگان با استفاده از آن از بانکهای تجاری وام میگیرند؟

به نقل از سایت بانک مرکزی آمریکا تغییرات در نرخ وجوه فدرال، زنجیره ای از رویدادها را آغاز میکند که بر دیگر نرخهای بهره شامل نرخ بهره کوتاه مدت، نرخ تبادل ارزهای خارجی در فارکس، نرخ بهره بلندمدت، مقدار پول و اعتبار و در نهایت بر طیفی از متغیرهای اقتصادی شامل اشتغال، تولید و قیمت کالاها و خدمات (تورم) تاثیر میگذارد.

افزایش نرخ بهره فدرال رزرو چیست؟

نرخ بهره فدرال رزرو همان نرخ وجوه فدرال است که در قسمت قبلی به شرح آن پرداختیم. بنابراین هر زمان که فدرال رزرو در نشستهای خود به تغییر نرخ بهره میپردازد، در حال تغییر نرخ وجوه فدرال (نرخ وام بین بانکی) است که در نهایت بر سایر نرخهای بهره تاثیر میگذارد.

افزایش نرخ بهره فدرال رزرو، منجر به تقویت دلار آمریکا شده و در نتیجه احتمال اینکه سایر ابزارهای مالی مانند طلا، بیت کوین، دیگر ارزهای خارجی در فارکس و ... با کاهش قیمت یا ارزش همراه شوند، وجود دارد.

نرخ ترمینال فدرال رزرو چیست؟

نرخ ترمینال فدرال رزرو (Terminal federal funds rate)، نرخ بهره نهایی است که بانک مرکزی آمریکا از آن به عنوان هدف در پایان یک چرخه انقباضی یا انبساطی استفاده میکند. در واقع نرخ ترمینال، هدف بلندمدت بانک مرکزی را نشان میدهد که در آن قیمتها به ثبات رسیده و اشتغال کامل به وجود آمده است.

فدرال رزرو آمریکا به تدریج نرخ بهره را کاهش یا افزایش میدهد تا در نهایت به نرخ ترمینال برسد. البته نرخ ترمینال نیز ممکن است با تغییر شرایط اقتصادی، دستخوش تغییر خواهد شد.

فدرال رزرو و عرضه پول (نقدینگی)

کنترل عرضه پول در ایالات متحده بر عهده فدرال رزرو است. پیشتر سه ابزار فدرال رزرو در اجرای سیاستهای پولی را معرفی کردیم. در این قسمت به شرح نحوه استفاده از آنها برای کنترل عرضه پول میپردازیم.

۱- نسبت سپرده قانونی (Reserve Ratio)

نسب سپرده یا ذخیره قانونی، درصدی از سپردههای بانکهای تجاری که باید نزد بانک مرکزی سپردهگذاری شود را نشان میدهد. فدرال رزرو با کاهش این نسبت، به بانکها اجازه میدهد تا وام بیشتری در اختیار مردم قرار دهند. در نتیجه نقدینگی بیشتر میشود. افزایش این نسبت منجر به کاهش عرضه پول یا نقدینگی خواهد شد.

۲- نرخ تنزیل (Discount Rate)

افزایش نرخ تنزیل (= نرخ بهرهای که فدرال رزرو از قِبَل پرداخت وام به سایر بانکها دریافت میکند) همچون سیگنالی برای افزایش نرخ بهره بانکی در سایر بانکها در نظر گرفته میشود. افزایش نرخ بهره نیز منجر به کاهش عرضه پول میشود.

۳- عملیات بازار باز (Open Market Operations)

جهت انجام این امر مهم فدرال رزرو، اوراق بهادار خزانه داری ایالات متحده را خرید و فروش میکند. این اوراق به سه دسته تقسیم میشوند:

- اوراق خزانه (T-bills)

- اسناد خزانه (T-notes)

- اوراق قرضه خزانه (T-bonds)

اطلاعات بیشتر در خصوص این اوراق در مقاله اوراق قرضه آمریکا چیست؟ توضیح داده شده است. فدرال رزرو با خرید این اوراق، عرضه پول را افزایش داده و با فروش آنها منجر به کاهش حجم پول در کشور میشود.

فدرال رزرو و طلا

به طور کلی زمانی که فدرال رزرو در جلسات خود نرخ بهره را افزایش میدهد، قیمت طلا کاهش پیدا میکند و زمانی که نرخ بهره کاهش مییابد، قیمت طلا افزایش می یابد. افزایش نرخ بهره فدرال رزرو منجر به تقویت دلار آمریکا شده و خرید طلا برای مردم گران تمام میشود. در نتیجه، تمایل به خرید طلا کمتر شده و با کمتر شدن تقاضا، قیمت این فلز زرد رنگ کاهش مییابد. جهت کسب اطلاعات بیشتر در این زمینه، به مقاله رابطه دلار و طلا مراجعه کنید.

فدرال رزرو و بیت کوین

بازار ارزهای دیجیتال همچون سایر بازارهای مالی متاثر از سیستم فدرال رزرو و تصمیماتی است که برای افزایش یا کاهش نرخ بهره آمریکا میگیرد.

- با کاهش نرخ بهره، تمایل مردم به سرمایه گذاری در ابزارهای مالی پرریسکی مانند بیت کوین افزایش پیدا میکند. در نتیجه قیمت بیت کوین افزایش مییابد.

- با افزایش نرخ بهره، تمایل مردم به سرمایه گذاری کمتر شده و در عوض سعی میکنند سرمایه خود را در بانک یا اوراق قرضه کم ریسک نگهداری کنند. در چنین شرایطی، احتمال کاهش قیمت بیت کوین نیز وجود دارد.

دقت داشته باشید که با انتشار اخبار فدرال رزرو و اعلام نرخ بهره، ممکن است بازار از طریق نوسانات کوتاه مدت به این اخبار واکنش نشان دهد. البته جهت خرید و فروش ارزهای دیجیتال همچون سایر بازارها بایستی مجموعهای از تحلیل فاندامنتال و تحلیل تکنیکال را در نظر بگیرید و نه فقط یک آیتم مانند نرخ بهره.

تاثیر تصمیمات فدرال رزرو بر فارکس و سایر بازارهای مالی

اقتصاد آمریکا، تمام بازارهای مالی را در جهان تحت تاثیر خود قرار میدهد. هنگامی که بانک مرکزی آمریکا افزایش نرخ بهره را اعلام میکند، بازار بورس آمریکا کاهش قیمت را تجربه میکند. بنابراین میتوان گفت به طور کلی قیمت سهام، ارزهای دیجیتال و طلا با افزایش نرخ بهره آمریکا و تقویت ارزش دلار، کاهش مییابد اما در بازار فارکس وضعیت به گونه دیگری است.

در بازار تبادل ارزهای خارجی، جفت ارزها با یکدیگر معامله میشوند. بنابراین احتمال افزایش قیمت جفت ارزهایی که ارز پایه آنها دلار آمریکا (مانند USD/JPY) است، وجود دارد. در عین حال احتمال کاهش قیمت جفت ارزهایی که ارز متقابل آنها دلار آمریکا (مانند EUR/USD) است نیز وجود دارد. با این حال:

بنابراین ممکن است بازار افزایش نرخ بهره آمریکا را پیشبینی کرده و تاثیرات خود را در ارزها گذاشته باشد و در نهایت با اعلام افزایش نرخ بهره واکنشی از خود نشان ندهد.

- به همین دلیل پیشنهاد میکنیم با استفاده از دوره اقتصاد کلان و فاندامنتال فارکس، بر تاثیرات نرخ بهره و سایر متغیرهای اقتصادی در بازارهای مالی همچون فارکس، طلا، مسکن، کامودیتیها و بورس مسلط شوید و نحوه سرمایه گذاری در شرایط مختلف اقتصادی را یاد گرفته و بهترین زمان ورود به بازارها و بهترین زمان خروج از آنها را شناسایی کنید.

جلسات فدرال رزرو در سال ۲۰۲۴

کمیته بازار آزاد فدرال معروف به FOMC، ۸ بار در سال جلسات خود را برگزار میکند. در ادامه جدول جلسات فدرال رزرو در سال ۲۰۲۴ آورده شده است.

|

تاریخ جلسات FOMC در سال 2024

|

|

31-30 ژانویه

|

11-10 بهمن 1402

|

|

20-19 مارس

|

29 اسفند 1402 و 1 فرودین 1403

|

|

1-30 آوریل / می

|

11- 12 اردیبهشت 1403

|

|

12-11 ژوئن

|

23-22 خرداد 1403

|

|

31-30 جولای

|

10-9 مرداد 1403

|

|

18-17 سپتامبر

|

28-27 شهریور 1403

|

|

7-6 نوامبر

|

17-16 آبان 1403

|

|

18-17 دسامبر

|

28-27 آذر 1403

|

با استفاده از جدول بالا میتوانید، از تاریخ نشست فدرال رزرو آمریکا مطلع شده و بر اساس تحلیل خود یا اساتید اقتصاد از مواردی که در این نشستها مطرح میشود جهت سرمایه گذاری موفق در بازارهای مالی استفاده کنید.

تاریخچه فدرال رزرو آمریکا

سیستم فدرال رزرو (FRS) یا بانک مرکزی ایالات متحده آمریکا در سال ۱۹۱۳ در پاسخ به یک رشته بحرانهای مالی و با هدف ایجاد ثبات در سیستم بانکی به وجود آمد.

۱- سالهای ابتدایی شکلگیری ساختار فدرال رزرو

در سالهای ابتدایی، سیستم فدرال رزرو یک ارز جدید ایجاد کرد و با هدف تنظیم صنعت بانکداری، سیستم بانکهای فدرال رزرو منطقهای را ایجاد کرد. در دهه ۱۹۲۰ بود که بانک مرکزی آمریکا با استفاده از سیاستهای پولی، کنترل اقتصاد را به دست گرفت.

۲- رکود بزرگ آمریکا و فدرال رزرو

با این وجود، سیستم فدرال رزرو نتوانست در رکورد بزرگ آمریکا در دهه ۱۹۳۰ کاری انجام دهد اما پس از این دهه بود که ساختار فدرال رزرو تغییر کرد.

۳- جنگ جهانی دوم و فدرال رزرو

در دوران جنگ جهانی دوم تا سال ۱۹۵۱، فدرال رزرو و خزانه داری آمریکا هر دو در اجرای سیاستهای پولی (تعیین نرخ بهره) نقش داشتند. همین نکته باعث افزایش تورم در سال ۱۹۵۰ شده بود. در نهایت این دو نهاد در سال ۱۹۵۱ به توافق رسیدند که سیستم فدرال رزرو، تنها نهاد کنترل کننده نرخ بهره باشد.

۵- تورم بزرگ و فدرال رزرو

در دهه ۱۹۷۰ آمریکا دچار تورم بزرگی شد. در آن دوره، فدرال رزرو به انجام فعالیتهایی همچون کاهش نرخ بهره، افزایش اشتغال و کاهش بدهیهای دولت تشویق میشد اما در نهایت این فعالیتها منجر به ورود پول بیشتر به چرخه اقتصاد و در نتیجه افزایش تورم شد.

در چنین شرایطی بود که ساختار فدرال رزرو دوباره دستخوش تغییر شد. در نتیجه این تغییرات، فدرال رزرو ملزم شد تا سیاستهای خود را در راستای ثبات قیمتها و اشتغال کامل دنبال کرده و برنامههای خود را به طور منظم به کنگره آمریکا گزارش دهد.

۵- تعادل بزرگ و فدرال رزرو

پس از تورم بزرگ، از طریق سیاستهای پولی فدرال رزرو و سایر اصلاحات اقتصادی، آمریکا وارد یک دوره ۲۰ ساله از ثبات قیمتها شد.

۶- فدرال رزرو در رکود بزرگ و سالهای پس از آن

آمریکا در سال ۲۰۰۸ دچار رکود اقتصادی بزرگی شد که در نتیجه آن فدرال رزرو اجرای سیاستهایی همچون کاهش نرخ بهره را در پیش گرفت. FOMC تا سال ۲۰۱۵ نرخ بهره را در حد صفر نگه داشت.

۷- پاندمی کرونا و فدرال رزرو

با شروع همه گیری کووید-۱۹ در سال ۲۰۲۰، FOMC جهت جلوگیری از ایجاد رکود، دست به خرید اوراق خزانه داری آمریکا زد و نرخ بهره را به صفر کاهش داد. با اینکه تا پایان همین سال وضعیت بازارهای مالی بهبود پیدا کرده بود اما فدرال رزرو این سیاستها را تا سال ۲۰۲۱ دنبال کرد.

در این مقاله به فدرال رزرو آمریکا پرداخته و ساختار آن را بررسی کردیم. Fed که در واقع همان بانک مرکزی آمریکا است از سه نهاد شورای حکام، ۱۲ بانک فدرال رزرو منطقهای و کمیته بازار آزاد فدرال تشکیل شده و در مجموع وظیفه تعیین و اجرای سیاستهای پولی در کشور آمریکا را بر عهده دارد. این سیاستها در جهت به حداکثر رساندن اشتغال و ثبات قیمتها دنبال میشوند. سرمایهگذاران میتوانند با دنبال کردن تغییرات نرخ بهره فدرال رزرو در کنار سایر ابزارهای تحلیلی، برای ورود و خروج از بازارهای مالی تصمیمگیری کنند.

- به طور کلی، افزایش نرخ بهره در آمریکا منجر به کاهش نرخ طلا، ارزهای دیجیتال و سهام شده اما در بازار فارکس، منجر به افزایش ارزش دلار در برابر سایر ارزهای خارجی میشود.

در پایان پیشنهاد میکنیم جهت کسب اطلاعات بیشتر در خصوص بازارهای مالی و نحوه کسب سود از آنها از مقالات زیر استفاده کنید.

سوالات متداول

۱- فدرال رزرو آمریکا چیست؟

فدرال رزرو، بانک مرکزی ایالات متحده آمریکا است که وظیفه تعیین و اجرای سیاستهای پولی به منظور ارتقای اقتصاد این کشور را بر عهده دارد.

۲- اعضای فدرال رزرو چه کسانی هستند؟

فدرال رزرو آمریکا از سه بخش اصلی شورای حکام، بانکهای رزرو و کمیته بازار آزاد فدرال تشکیل شده است. در نتیجه اعضای فدرال رزرو شامل ۷ عضو شورای حکام، ۱۲ نفر از روسای بانکهای رزرو (مرکزی) میشوند. کمیته بازار آزاد فدرال متشکل از اعضای شورای حکام و بانکهای رزرو است.

۳- رئیس فدرال رزرو چه کسی است؟

هماکنون جروم اچ. پاول ریاست فدرال رزرو را بر عهده دارد. جروم پاول از سال ۲۰۱۸ ریاست بانک مرکزی آمریکا و شورای حکام این سازمان را بر عهده داشته است. بد نیست بدانید که پاول را دونالد ترامپ رئیس جمهور پیشین آمریکا به این سمت برگزیده و جو بایدن، رئیس جمهور کنونی آمریکا نیز در سال ۲۰۲۱ او را به این سمت یا در واقع ادامهی آن منصوب کرد.

۴- مالک فدرال رزرو کیست؟

کسی مالکیت فدرال رزرو آمریکا را بر عهده ندارد. در واقع، سیستم فدرال رزرو بانک مرکزی آمریکا است که وظیفه تعیین و اجرای سیاستهای پولی را به منظور رسیدن به حداکثر اشتغال و ثبات قیمتها بر عهده دارد.

لینک کوتاه: https://amoozesh-boors.com/i/fr

نظرات :

AhouraNamadpour

1402-10-18آیا فدرال رزرو و بازارهای مالی از هم تأثیر میگیرند؟

مدیر وبسایت

1403-02-30با سلام و احترام فراوان خدمت شما دوست عزیز، بله، فدرال رزرو و بازارهای مالی تعامل نزدیک دارند، با اقدامات و سیاست های فدرال رزرو تأثیرات قابل توجهی بر بازارهای مالی و بالعکس. فدرال رزرو به عنوان بانک مرکزی ایالات متحده نقش مهمی در تنظیم سیاست های پولی کشور، نظارت بر سیستم بانکی و ارتقای ثبات مالی ایفا می کند. تصمیمات آن در مورد نرخ بهره، عملیات بازار باز و سایر ابزارهای سیاستی به طور مستقیم بر هزینه های استقراض، شرایط نقدینگی و فعالیت های اقتصادی کلی تأثیر می گذارد که به نوبه خود بر قیمت دارایی ها، از جمله سهام، اوراق قرضه، ارزها و کالاها تأثیر می گذارد. بازارهای مالی به دقت اظهارات فدرال رزرو، پیش بینی های اقتصادی و تصمیمات سیاستی فدرال رزرو را زیر نظر دارند، زیرا می توانند باعث نوسانات و نوسانات قابل توجهی در قیمت دارایی ها شوند. علاوه بر این، تحولات و شرایط بازار اغلب از تصمیمات سیاستی فدرال رزرو اطلاع رسانی می کند، زیرا سیاستگذاران داده های اقتصادی، احساسات بازار و ریسک های ثبات مالی را هنگام تدوین سیاست پولی ارزیابی می کنند. این تعامل بین فدرال رزرو و بازارهای مالی بر پیوستگی سیاست پولی و قیمت دارایی ها در اقتصاد گسترده تر تأکید می کند.

ImanMandy

1402-10-22ممنون که خلاصه و مفید توضیحات رو دادید، ممنون میشم در مورد تاثیرات فدرال رزرو بر بازار فارکس هم توضیح بدید.

مدیر وبسایت

1403-02-30با سلام و احترام فراوان خدمت شما دوست عزیز، فدرال رزرو به عنوان بانک مرکزی ایالات متحده می تواند از طریق تصمیمات و اقدامات سیاست پولی خود تأثیرات قابل توجهی بر بازار ارز داشته باشد. تصمیمات مربوط به نرخ بهره که توسط کمیته بازار باز فدرال رزرو (FOMC) اتخاذ می شود، تأثیر مستقیمی بر ارزش پول دارد، زیرا بر تفاوت بازدهی بین ارزها تأثیر می گذارد. برای مثال، وقتی فدرال رزرو نرخ بهره را افزایش می دهد، دلار آمریکا ممکن است تقویت شود زیرا سرمایه گذاران به دنبال بازدهی بالاتر در دارایی های دلاری هستند. برعکس، زمانی که فدرال رزرو نرخ بهره را کاهش می دهد، دلار آمریکا ممکن است با کاهش اختلاف بازدهی ضعیف شود. علاوه بر این، بیانیههای سیاست پولی فدرال رزرو و راهنماییهای آینده میتواند بر انتظارات و احساسات بازار تأثیر بگذارد و منجر به تغییر در ارزشگذاری ارز شود. مداخلات بانک مرکزی در بازار ارز، اگرچه کمتر رایج است، می تواند بر ارزش ارز نیز تأثیر بگذارد. به طور کلی، اقدامات و ارتباطات فدرال رزرو توسط معامله گران فارکس به دقت نظارت می شود و می تواند باعث نوسانات در بازار فارکس شود.