ارتباط نقدینگی و پایه پولی به ماهیت مشترک هر دو یعنی پولِ در گردش برمیگردد. نقدینگی یا عرضه پول، به مجموع پولِ نقدِ در دست مردم (اسکناس و مسکوکات) و سپردههای دیداری (حسابهای جاری) گفته میشود. پایه پولی به مجموع پولِ نقد در دست مردم و سپردههای قانونی (= ذخایر بانکی) گفته میشود.

- پولِ در گردش معیار استانداردی جهت نشان دادن پولِ نقدِ در دست مردم است.

قبل از خواندن مقاله به این نکات توجه کنید:

- واژههای نقدینگی و نقدشوندگی در زبان فارسی گاهی به جای یکدیگر به کار برده میشوند و همین نکته ممکن است مخاطب را دچار سردرگمیکند.

- در زبان فارسی معمولا واژه «نقدینگی» به جای اصطلاح عرضه پول یا Money supply استفاده میشود.

- گاهی در زبان فارسی واژه «نقدینگی» به جای اصطلاح نقدشوندگی یا Liquidity استفاده میشود.

در این سری از مقالههای اقتصاد کلان، به زبان ساده به ارتباط عرضه پول و پایه پولی خواهیم پرداخت.

نقدینگی چیست؟

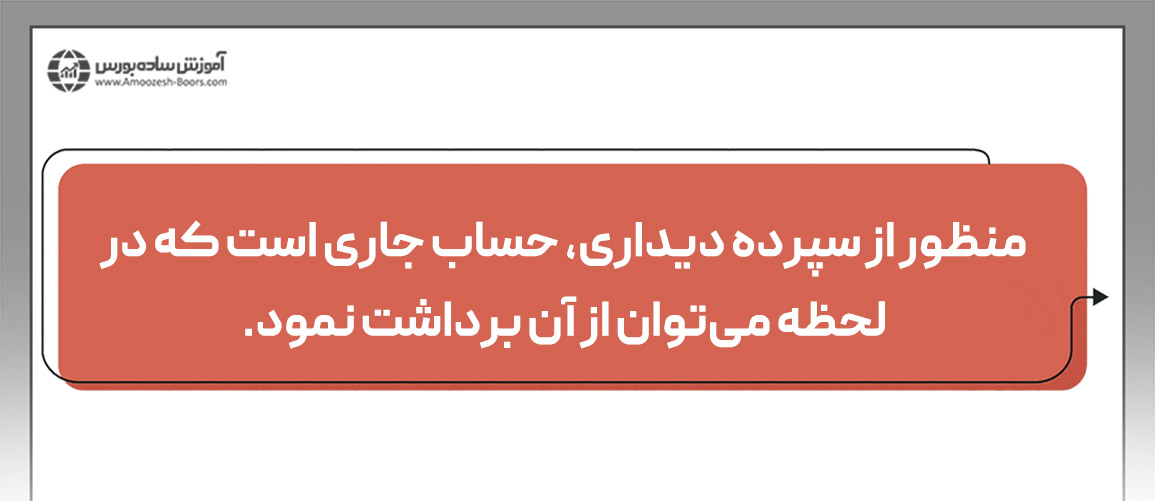

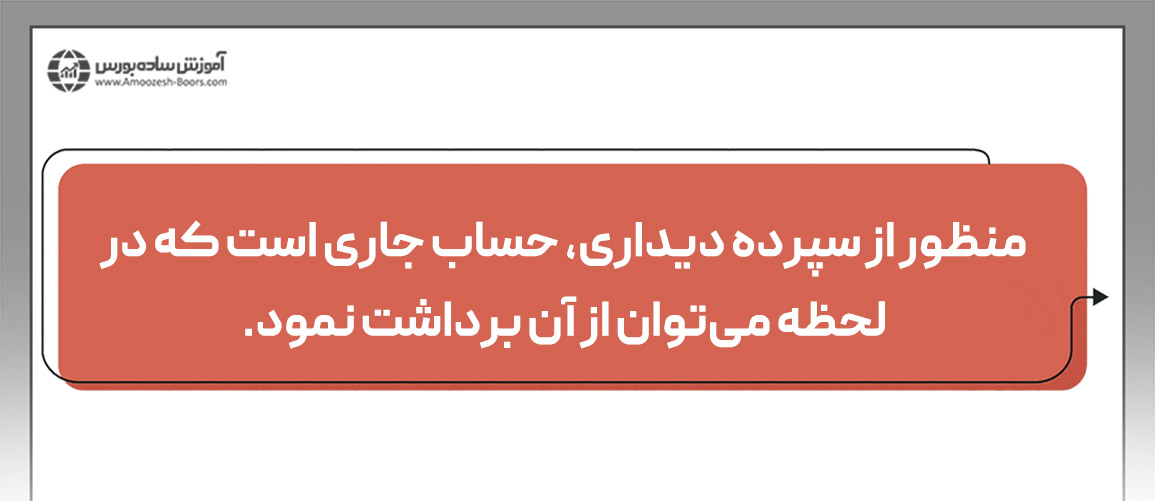

نقدینگی یا عرضه پول (Money supply) به مجموع پولِ در گردش و سپردههای دیداری در یک اقتصاد گفته میشود.

در تعریف نقدینگی به زبان ساده میتوان گفت که تمام پول یا سکههایی که افرادِ یک اقتصاد نگهداری کرده یا به صورت سپرده جاری در بانک نگهداری میکنند، نقدینگی یا حجم پول را به وجود میآورند.

- نقدینگی را میتوان به صورت مجموع پول و شبه پول نیز تعریف کرد.

پول چیست؟

به نقل از وبسایت دانشگاه مینه سوتا، «پول هر چیزی است که از آن به عنوان وسیله مبادله استفاده میشود. از دیگر کارکردهای پول میتوان به «واحد محاسبه» بودن و «ذخیره ارزش» اشاره کرد.» به زبان ساده، پول نوعی دارایی است که جهت خرید کالاها و خدمات از آن استفاده میشود.

- پول شامل اسکناس و مسکوکاتِ در دست اشخاص و سپردههای دیداری است.

شبه پول چیست؟

به داراییهایی که نقد نیستند اما سرعت تبدیل شدن آنها به پول نقد بسیار زیاد است، شبه پول گفته میشود.

- شبه پول شامل حسابهای قرض الحسنه پسانداز، کوتاه مدت، یک ساله، دوساله و ... میشود.

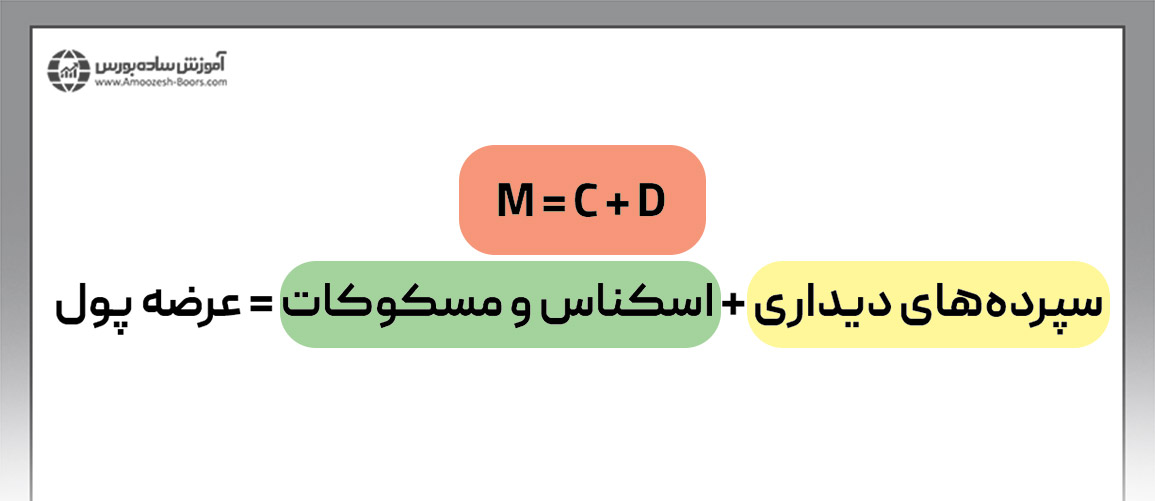

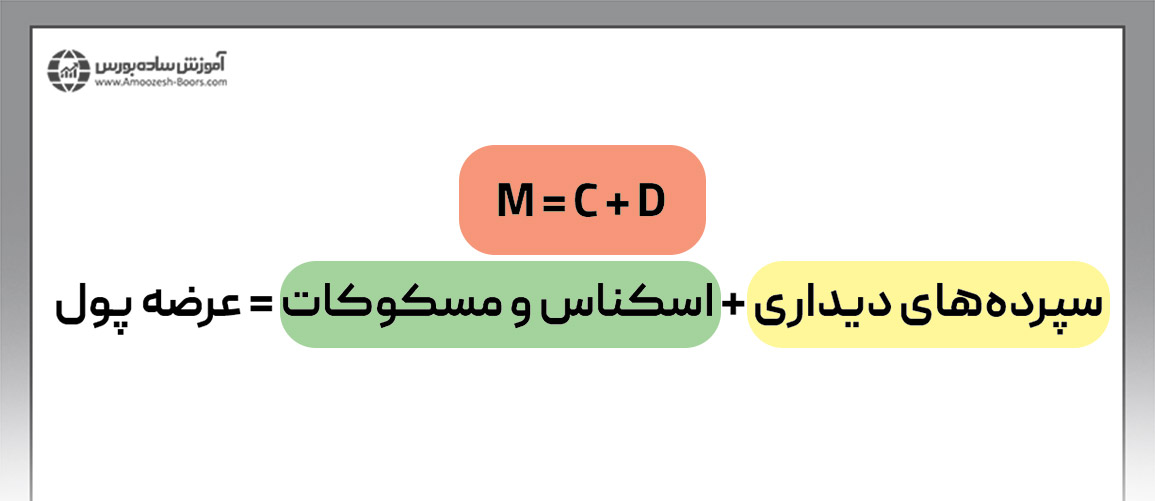

فرمول نقدینگی چیست؟

فرمول نقدینگی یا عرضه پول برابر با جمع پول نقد (Currency) و سپردههای دیداری (Demand deposit) است.

پایه پولی چیست؟

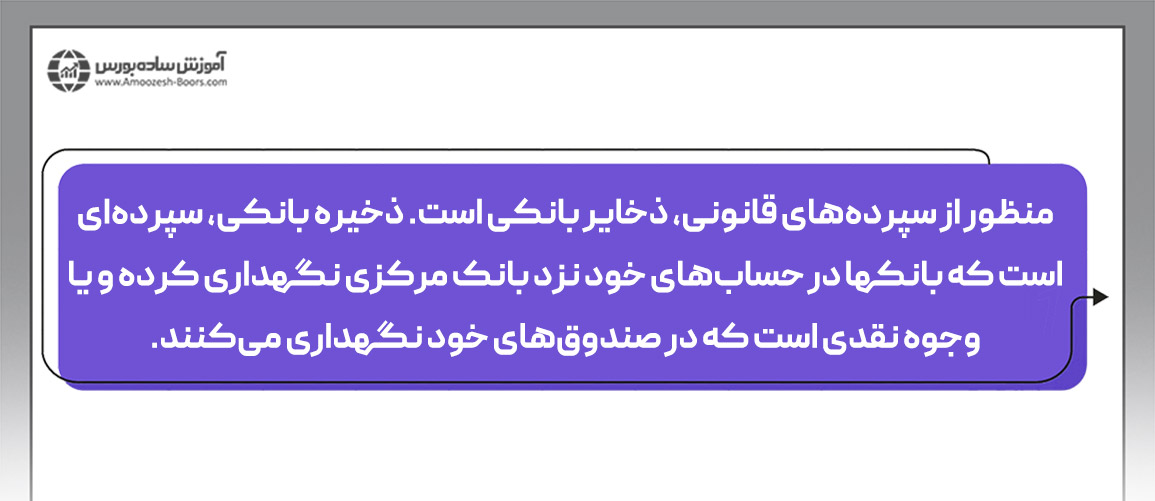

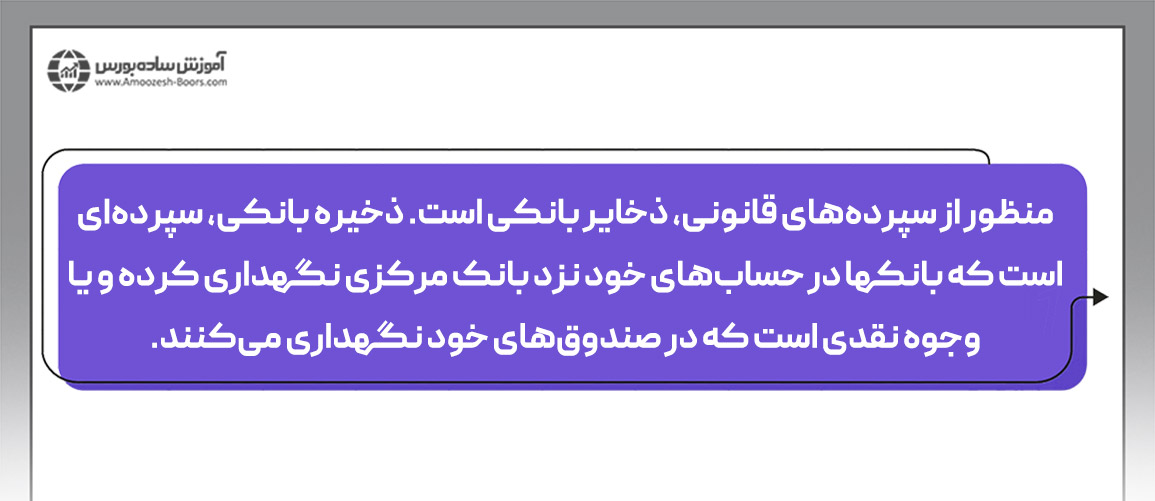

پایه پولی (Monetary base) به مجموع پولِ نقد و سپردههای قانونی گفته میشود.

در تعریف پایه پولی به زبان ساده میتوان گفت که مجموع پول نقدی که مردم از آن استفاده کرده یا نزد خود نگهداری میکنند (نه در بانک) و پولی که توسط بانکها به عنوان ذخیره نگهداری میشود، پایه پولی را به وجود میآورند.

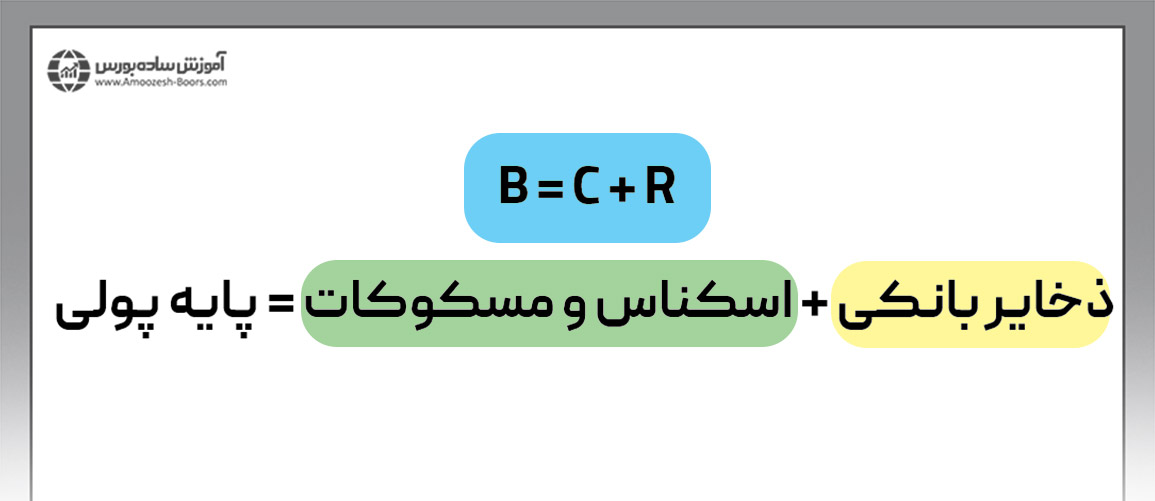

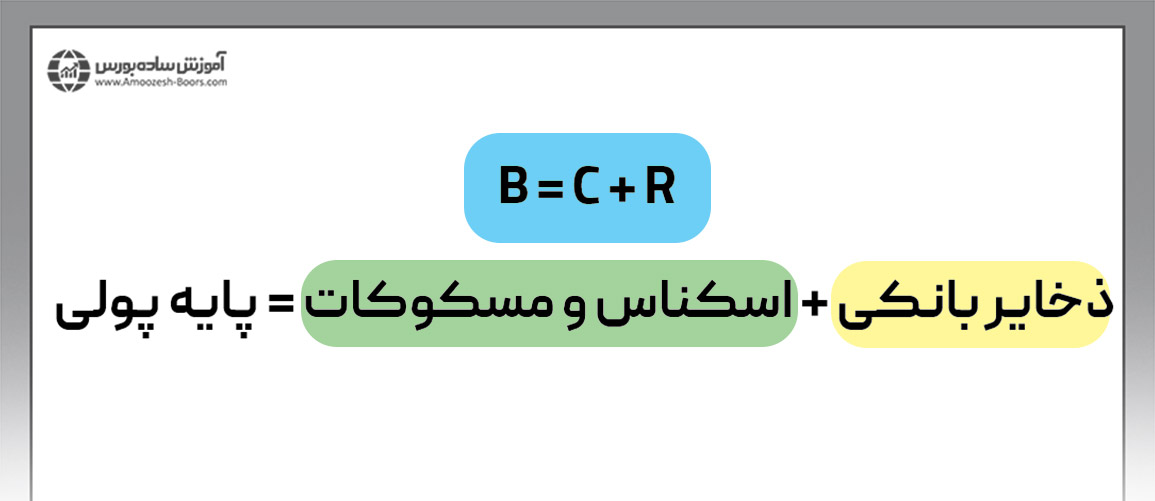

فرمول پایه پولی چیست؟

فرمول پایه پولی برابر با جمع پول نقد (Currency) و ذخایر بانکی (Bank reserves) است.

توضیح رابطه پایه پولی و نقدینگی با مثال

اگر هنوز رابطه نقدینگی و پایه پولی را متوجه نشدهاید، نگران نباشید چون در این قسمت با استفاده از یک مثال، مفهوم این دو اصطلاح را درک خواهید کرد.

فرض کنید تمام پول نقدِ موجود در ایران، معادل ۱ میلیارد تومان باشد و تمام آن نیز به یک بانک سپرده شده باشد. با فرض اینکه این بانک با استفاده از سپرده مردم، هیچ وامی به افراد دیگر ندهد، نسبت سپرده و ذخیره برابر میشود.

اما ذخیره بانکی چیست؟

در دنیای واقعی، زمانی که فردی پول خود را جهت نگهداری به بانک میسپارد، بانک مذکور بخشی از آن را به عنوان ذخیره نگهداری میکند و بخش دیگری از آن را به سایر افراد وام میدهد تا بدین طریق کسب سود کند.

بخشی از این ذخیره بانکی در مخازن بانک و بخش دیگری از آنها به نامِ بانک مربوطه در بانک مرکزی نگهداری میشود.

به نظر شما علت وجود این ذخایر بانکی که به آنها سپردههای قانونی گفته میشود، چیست؟

همان طور که میدانید افراد زیادی، بخشی از سرمایه خود را به صورت پول نقد در بانک نگهداری میکنند. از آن جایی که بانکها با توجه به نسبت معینی (که به آن نسبت قانونی گفته میشود) پول نقد مردم را به دیگران وام میدهند، بایستی در زمان مراجعه تعدادی از سپردهگذاران و درخواست برداشت کل وجه، موجودی نقد کافی در اختیار داشته باشند. به همین علت است که بانکها حتما بایستی بخشی از وجوه خود را به شکل ذخیره نگهداری کنند.

نسبت ذخیره به سپرده (نسبت قانونی) در ایران چقدر است؟

در حال حاضر نسبت قانونی در ایران بین ۱۰ تا ۳۰ درصد است. بدین معنی که اگر شما ۱۰۰ میلیون تومان در بانک سپردهگذاری کنید، بانک موظف است تنها ۱۰ تا ۳۰ میلیون تومان آن را نگهداری کرده و از مابقی پول شما جهت وام دادن به سایر افراد استفاده کند.

اجازه دهید دوباره به مثال خود برگردیم.

فرض ما بر این بود که تمام پول نقد موجود در ایران معادل ۱ میلیارد تومان است که تمام آن نزد یک بانک سپردهگذاری شده است. این بانک نیز ۱۰۰٪ سپرده مردم را به عنوان ذخیره نگهداری میکند.

|

ترازنامه بانک اول

|

|

داراییها

|

بدهیها

|

|

۱ میلیارد تومان (ذخیره)

|

۱ میلیارد تومان (سپرده)

|

در این حالت:

۱ میلیارد تومان= نقدینگی

۱ میلیارد تومان= پایه پولی

همان طور که مشاهده میکنید اگر فردی ۱۰ هزار تومان از حسابش برداشت کند، به همین مقدار از حساب بانک کاسته میشود. در نتیجه عرضه پول یا نقدینگی هیچ تغییری نخواهد کرد. بنابراین میتوان این طور نتیجهگیری کرد که :

- اگر نظام بانکی ۱۰۰٪ سپردههای مردم را نزد خود ذخیره کند، نظام بانکی هیچ تاثیری بر نقدینگی یا عرضه پول نخواهد داشت.

اما واقعیت این است که بانکها تنها بخشی از سپرده را ذخیره میکنند.

اگر بانک مذکور از نسبت ذخیره به سپرده ۲۰٪ استفاده کند، چه اتفاقی میافتد؟

|

ترازنامه بانک اول

|

|

داراییها

|

بدهیها

|

|

۲۰۰ میلیون تومان (ذخیره)

۸۰۰ میلیون (وام)

|

۱ میلیارد تومان (سپرده)

|

بانک از تمام پول نقد مردم که معادل ۱ میلیارد تومان بود، ۲۰۰ میلیون را به عنوان ذخیره و ۸۰۰ میلیون دیگر را برای وام دادن و سود بردن از طریق آن استفاده میکند.

در این حالت:

۱ میلیارد و ۸۰۰ میلیون تومان = نقدینگی

۲۰۰ میلیون تومان = پایه پولی

همان طور که مشاهده کنید نظام بانکداری میتواند نقدینگی یا حجم پول موجود در اقتصاد را افزایش دهد.

آیا فرآیند خلق پول همچنان ادامه خواهد یافت؟

بله. فرض کنید فردی که ۸۰۰ میلیون تومان را به عنوام وام دریافت کرده، آن را به شخص دیگری واگذار میکند. این شخص نیز ۸۰۰ میلیون تومان را به بانک دوم برده و تمام آن را در یک سپرده نگهداری میکند.

|

ترازنامه بانک دوم

|

|

داراییها

|

بدهیها

|

|

۱۶۰ میلیون تومان (ذخیره)

۶۴۰ میلیون (وام)

|

۸۰۰ تومان (سپرده)

|

بانک دوم نیز با وام دادن ۶۴۰ میلیون تومان منجر به خلق نقدینگی بیشتر میشود.

در این حالت:

۲ میلیارد و ۴۴۰ میلیون تومان = نقدینگی

۳۶۰ میلیون تومان = پایه پولی

این نکته را جهت یادآوری عنوان میکنیم که در مثال ما، هیچ پول نقدی نزد مردم نگهداری نمیشود. این فرآیند میتواند همچنان ادامه پیدا کند اما مثال ما در همینجا به پایان میرسد.

رشد پایه پولی چه تاثیری بر نقدینگی دارد؟

هر یک ریال رشد پایه پولی، حجم عرضه یا نقدینگی را بیش از یک ریال افزایش میدهد. در ادامه با یک مثال ساده و از طریق یک فرمول میزان دقیق این افزایش که به آن ضریب فزاینده پولی گفته میشود را آموزش خواهیم داد.

تاثیر افزایش پایه پولی بر نقدینگی با مثال و فرمول

تا بدینجا کاملا با مفهوم نقدینگی یا حجم پول و پایه پولی و فرمول هر کدام از آنها آشنا شدهاید.

قبل از شروع، این مفاهیم را نیز در ذهن داشته باشید:

- نسبت ذخیره به سپرده (= rr)؛ بخشی از سپردهها است که بانک به عنوان ذخیره قانونی نگهداری میکند.

- نسبت پول نقد به سپرده (= Cr)؛ این نسبت، ترجیح خانوادهها نسبت به نگهداری پول خود را نشان میدهد. در واقع آنها بخشی از پول نقد را نزد خود و بخش دیگری را در سپردههای دیداری بانکها نگهداری میکنند.

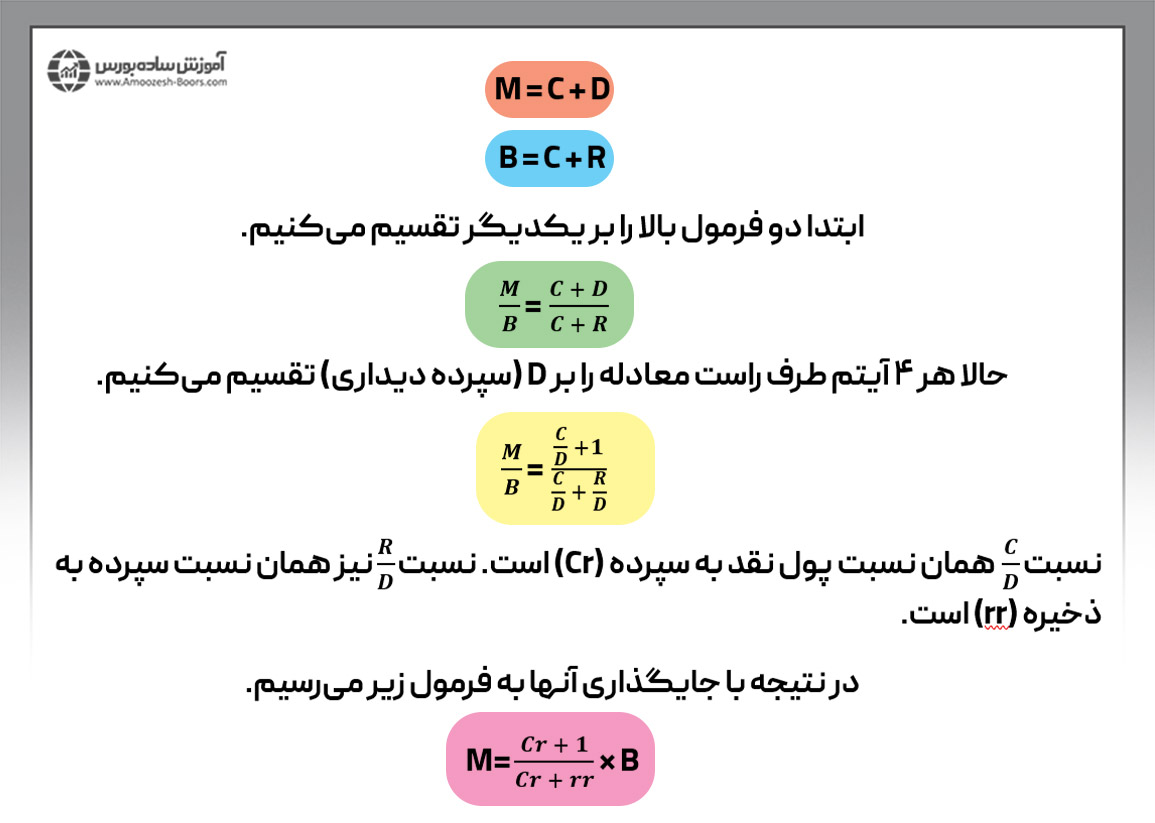

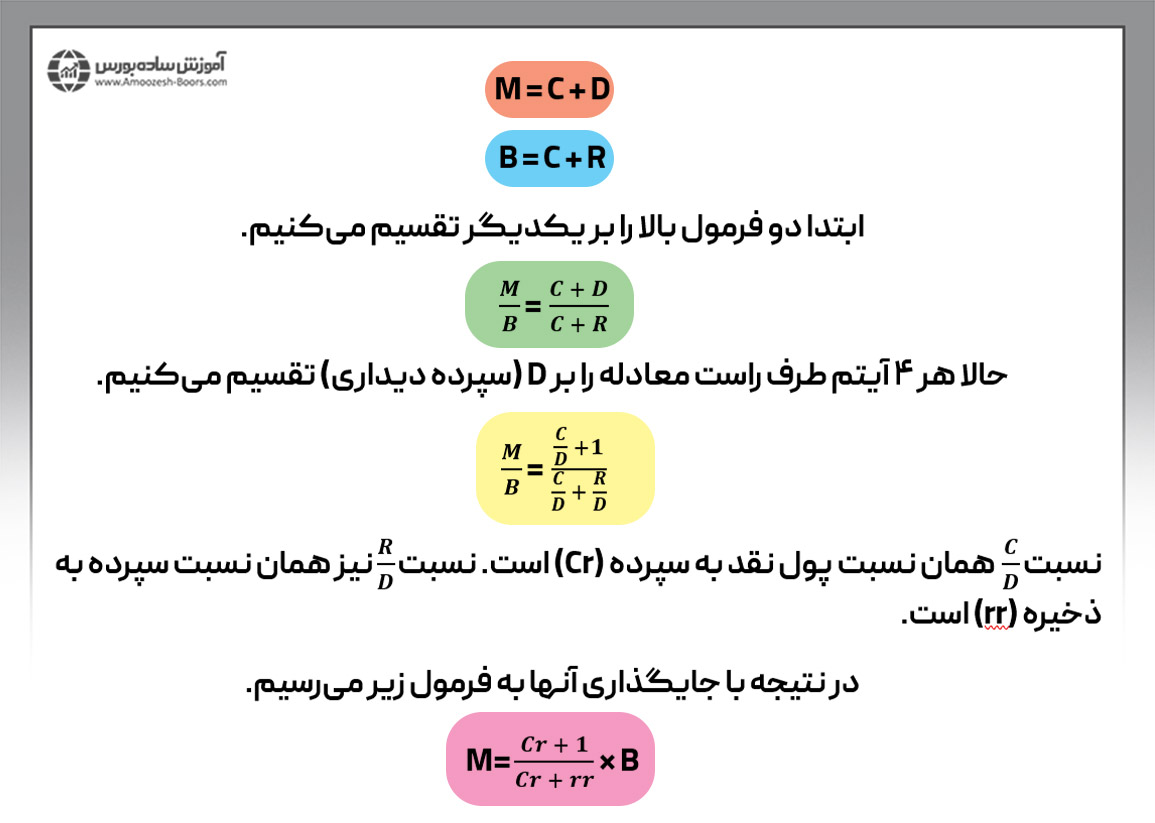

M معادل نقدینگی و B معادل پایه پولی است. کسر باقی مانده در فرمول بالا، همان ضریب فزاینده پولی است که آن را با m نشان میدهیم.

بنابراین هر یک ریال پایه پولی به اندازه m برابر، نقدینگی را افزایش میدهد.

حالا بهتر است با یک مثال، رابطه نقدینگی و پایه پولی را نشان دهیم.

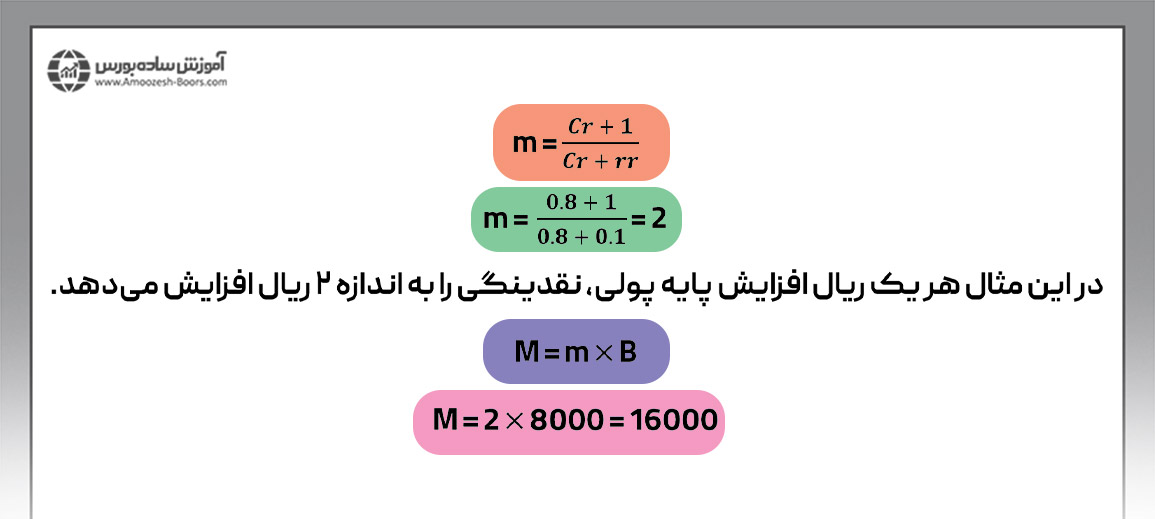

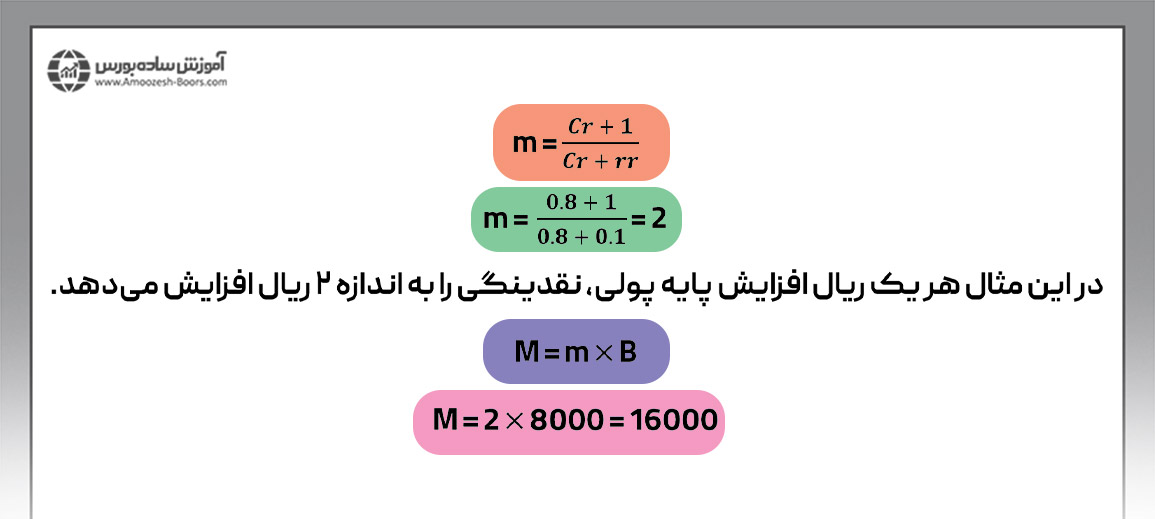

فرض کنید پایه پولی در ایران معادل ۸۰۰۰ میلیارد ریال است. نسبت ذخیره به سپرده نیز معادل ۰.۱ و نسبت پول نقد به سپرده نیز معادل ۰.۸ باشد. در این صورت ابتدا ضریب فزاینده پولی را محاسبه میکنیم.

ضریب فزاینده نقدینگی چیست؟

ضریب فزاینده نقدینگی که در آمارهای اقتصادی بانک مرکزی به آن اشاره میشود، معادل همان ضریب فزاینده پولی است و از تقسیم نقدینگی به پایه پولی به دست میآید. در ایران، ضریب فزاینده نقدینگی در سالهای اخیر بین ۷ تا ۸ بوده است.

نکات مهم رابطه پایه پولی و نقدینگی (عرضه پول)

- عدد نقدینگی به علت ماهیت خلق پول آن همواره بیشتر از پایه پولی است.

- نقدینگی متناسب با پایه پولی تغییر میکند. بنابراین هر چه پایه پولی افزایش یابد، نقدینگی نیز به همان نسبت افزایش پیدا خواهد کرد.

- هر چه نسبت ذخیره به سپرده کمتر باشد، بانکها وام بیشتری خواهند داد. در نتیجه به ازای هر یک ریال در پایه پولی، پول بیشتری خلق میکنند و این قضیه منجر به رشد نقدینگی خواهد شد.

- هر چه نسبت پول نقد به سپرده کمتر باشد، بخش کمتری از پول (ریال) نزد مردم نگهداری شده و پایه پولی به علت وجود سپردههای بانکی بیشتر، افزایش یافته و به طبع، قدرت خلق پول بانکها و نقدینگی افزایش خواهد یافت.

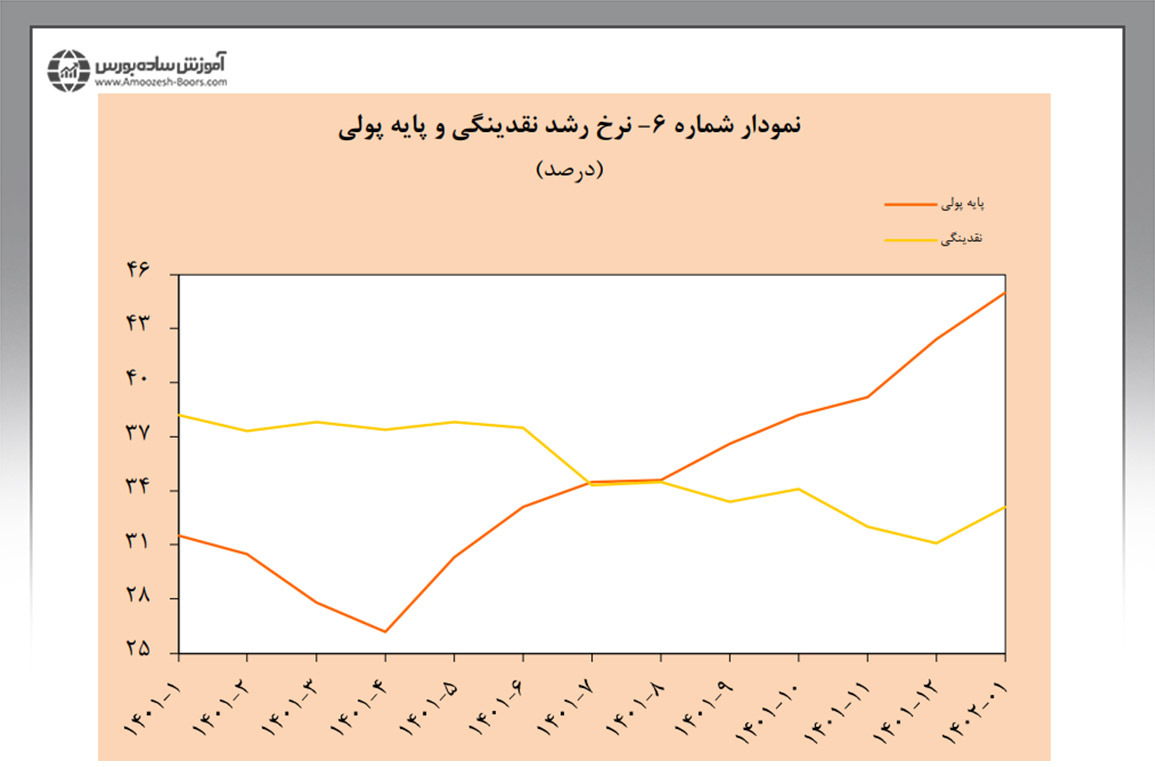

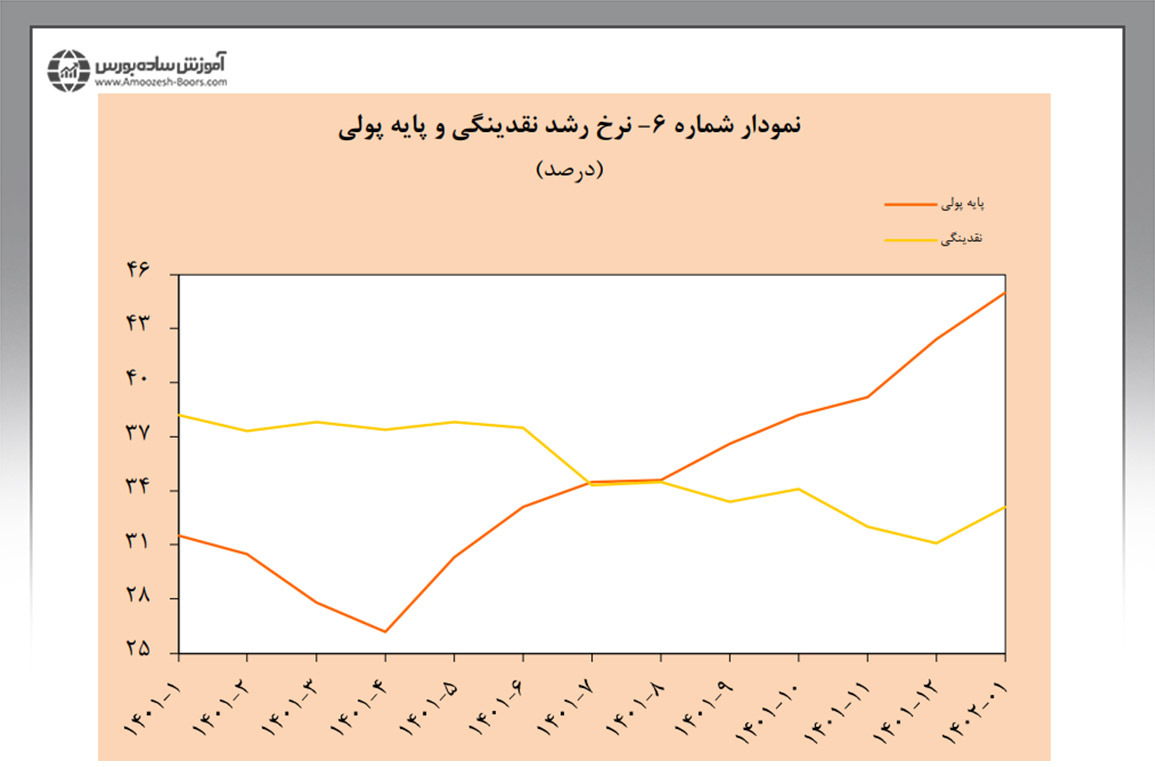

نمودار نرخ رشد نقدینگی و پایه پولی در ایران

در شکل زیر نمودار نرخ رشد نقدینگی و پایه پولی ۱۴۰۲ را با توجه به آخرین آمار منتشر شده در بانک مرکزی ایران مشاهده میکنید.

آخرین آمار مربوط به پایه پولی مربوط به فروردین ۱۴۰۲ است. بر اساس این آمار، پایه پولی معادل 8870.7 هزار میلیارد ریال است. رشد پایه پولی در پایان فروردین ۱۴۰۲ نسبت به پایان فروردین ۱۴۰۱ معادل ۴۵ درصد بوده است.

نمودار پایه پولی 1402 و مقایسه آن با نمودار نقدینگی نشان میدهد که دولت با وجود افزایش پایه پولی توانسته نقدینگی را (به وسیله کم کردن تسهیلات بانکی) تا حدودی کاهش دهد.

بانک مرکزی چگونه عرضه پول یا نقدینگی را کنترل میکند؟

با تعیین پایه پولی بانک مرکزی سعی در کنترل نقدینگی و حجم پول دارد. به عبارت دیگر بانک مرکزی با تغییر پایه پولی و تغییر نسبت ذخیره به سپرده به شکل مستقیم عرضه پول را کنترل میکند. هر چه نسبت ذخیره به سپرده یا همان نسبت قانونی بیشتر باشد، قدرت خلق پول بانکها کمتر شده و نقدینگی کاهش مییابد. البته در این زمینه، بانکها از سایر سیاستهای پولی مانند عملیات باز و نرخ تنزیل نیز استفاده میکنند.

اثرات افزایش پایه پولی

اثرات افزایش پایه پولی را میتوان در افزایش نقدینگی دنبال کرد. به عبارت دیگر، افزایش پایه پولی میتواند منجر به افزایش نقدینگی شود. افزایش نقدینگی نیز منجر به افزایش تورم خواهد شد. از آن جایی که تورم به معنای افزایش سطح قیمت کالاها و خدمات است، معیشت مردم دچار مشکلات بیشتری خواهد شد.

نقدینگی و پایه پولی در اقتصاد رابطهی بسیار نزدیکی با هم دارند. نظام بانکی از طریق وام دادن میتواند پول بیشتری خلق کرده و نقدینگی را افزایش دهد. از طرف دیگر افزایش پایه پولی منجر به افزایشِ بیشترِ نقدینگی خواهد شد. نقدینگی بالا نیز منجر به نرخ تورم بالا خواهد شد.

تاثیر آیتم هایی مانند نقدینگی، پایه پولی، سیاستهای پولی و مالی، سرعت گردش پول و ... از مسائل بسیار مهمی است که هر سرمایهگذار موفقی بایست به آنها مسلط باشد. به همین جهت پیشنهاد میکنیم جهت یادگیری مفاهیم اقتصاد کلان به زبان ساده و نحوه استفاده از آنها در انواع روشهای سرمایهگذاری به دوره اقتصاد کلان مراجعه نمایید.

در این دوره تحلیل شرایط اقتصاد کلان ایران و جهان را یاد گرفته و این توانایی را به دست خواهید آورد که در هر شرایطی (رکود یا تورم) بهترین نوع سرمایهگذاری و بهترین زمان آن را بیابید. جهت کسب اطلاعات بیشتر در خصوص سرفصلهای دوره اقتصاد کلان به لینک زیر مراجعه کنید.

جهت آشنایی با سایر مفاهیم اقتصادی، از مقالات زیر استفاده کنید.

سوالات متداول

۱- تفاوت پول و پایه پولی چیست؟

تفاوت پول و پایه پولی به کاربرد آنها مربوط میشود. منظور از پول، نوعی از دارایی است که جهت خرید کالاها و خدمات از آن استفاده میشود. پایه پولی به مجموع پولی که نزد مردم نگهداری شده و پولی که به عنوان ذخیره نزد بانک مرکزی نگهداری میشود، گفته میشود.

۲- منابع پایه پولی چیست؟

منظور از منابع پایه پولی، داراییهای بانک مرکزی است. این داراییها شامل طلا، ارز، بدهی دولت و ... میشوند. جهت کسب اطلاعات بیشتر درباره منابع پایه پولی به این قسمت مراجعه کنید.

۳- تفاوت نقدینگی و پایه پولی چیست؟

تفاوت نقدینگی و پایه پولی به نحوه محاسبه آنها برمیگردد. نقدینگی مجموع پول نقد در نزد مردم و سپردههای دیداری (جاری) است اما پایه پولی، مجموع پول نقد در نزد مردم و سپردههای قانونی (ذخایر بانکی) است. رابطهی این دو را میتوان به این شکل تعریف کرد که هر ریال افزایش در پایه پولی منجر به افزایش بیش از یک ریال نقدینگی در اقتصاد میشود.

نظرات :

ElnazMofidy

1402-08-13خیلی مقاله مفیدی بود. فقط نرخ بهره بین بانکی چه تاثیری بر پایه پولی داره؟

SimaBayat

1402-10-16سلام منابع پایه پولی چه مواردی میتونه باشه؟

مدیر وبسایت

1403-02-31با سلام و احترام فراوان خدمت شما دوست عزیز، منابع پولی اساسی شامل ارز، سپرده های بانکی، ذخایر بانک مرکزی، پول الکترونیکی، ابزارهای بازار پول و فلزات گرانبها می باشد. ارز صادر شده توسط بانک های مرکزی، نشان دهنده پول فیزیکی است که در یک اقتصاد در گردش است. سپردههای بانکی شامل وجوهی است که در حسابهای سپرده در بانکهای تجاری نگهداری میشود، در حالی که ذخایر بانک مرکزی سپردههایی است که توسط بانکها در بانک مرکزی نگهداری میشود. پول الکترونیکی شامل اشکال دیجیتالی ارز است که از طریق سیستم های پرداخت الکترونیکی قابل دسترسی است. ابزارهای بازار پول، مانند اسناد خزانه و اوراق تجاری، نقدینگی کوتاه مدت و گزینه های سرمایه گذاری کم ریسک را ارائه می دهند و در نهایت فلزات گرانبها مانند طلا و نقره در طول تاریخ به عنوان منابع جایگزین ارزش عمل می کردند.