تفاوت عرضه اولیه و پذیره نویسی به فاکتورهایی مانند قیمت، زمان تشکیل شرکت، مدت زمان عرضه، نوع بازار، زمان قابل معامله شدن سهام، افق زمانی سرمایهگذاری، امکان تحلیل، میزان ریسک و سایر موارد دیگر مربوط میشود که در ادامه تمام آنها را توضیح میدهیم.

عرضه اولیه سهام به معنای اولین عرضه عمومی سهام یک شرکت به عموم مردم از طریق بازار بورس یا فرابورس است. در این حالت شرکت تمامی مراحل ثبت در بازار بورس یا فرابورس را انجام داده و سهامداران اصلی شرکت نیز مشخص هستند.

پذیرهنویسی زمانی صورت میگیرد که شرکت مذکور در حال تشکیل است و در مراحل تبدیل شدن به شرکت سهامی عام و پذیرش در بازار سرمایه ایران است. در این حالت اشخاص با شرکت در پذیرهنویسی متعهد میشوند با پرداخت مبلغ مشخصی، بخشی از سرمایه مورد نیاز شرکت برای تاسیس شدن را تامین کنند. به این مفهوم، «اولین پذیرهنویسی» نیز گفته میشود. در ادامه با ما همراه باشید تا به زبان ساده تفاوت عرضه اولیه و پذیرهنویسی را شرح دهیم.

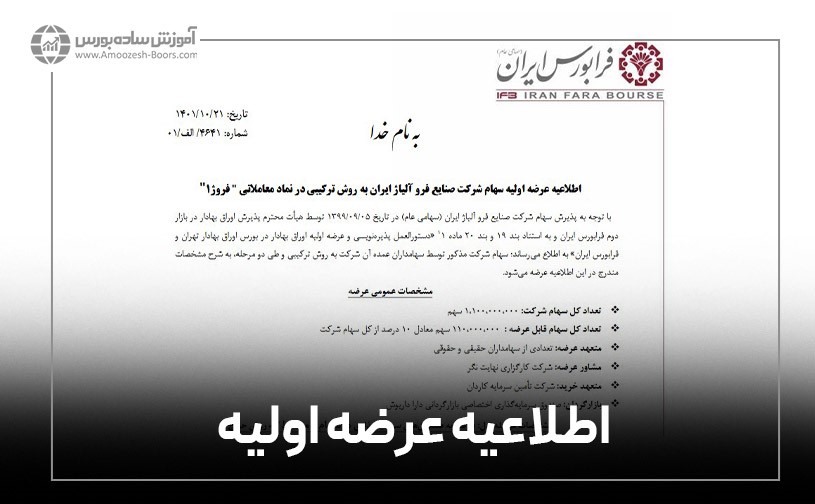

در شکل زیر اطلاعیه عرضه اولیه نماد «فروژ» (شرکت صنایع فروآلیاژ ایران) را مشاهده میکنید. همان طور که میبینید این شرکت 10 درصد از سهام خود را عرضه اولیه کرده است.

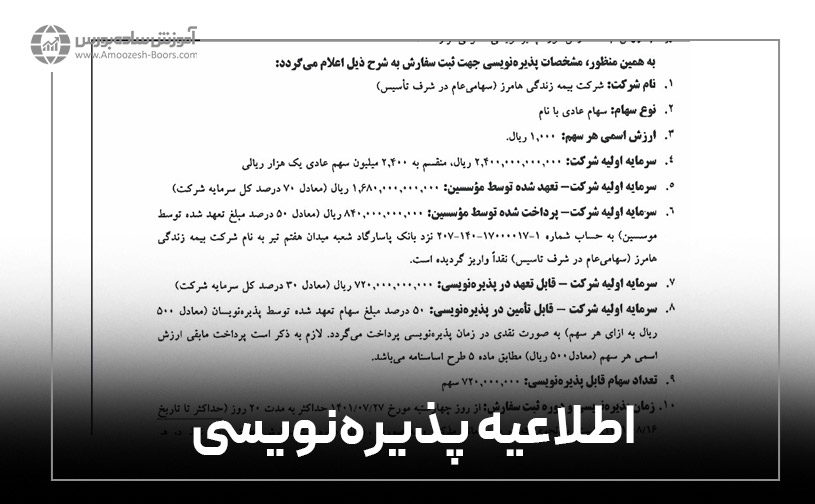

در شکل زیر اطلاعیه پذیرهنویسی شرکت بیمه زندگی هامرز با نماد «بهامرز» را مشاهده میکنید. همان طور که ملاحظه میکنید زمان پذیرهنویسی 20 روز است و 50 درصد ارزش اسمی هر سهم در زمان ثبت سفارش و 50 درصد دیگر ظرف حداکثر دو سال از پذیرهنویسان دریافت میشود.

ارزش اسمی در اولین پذیرهنویسی که به آن «پذیرهنویسی سهام در دست انتشار» نیز گفته میشود، 1000 ریال است اما مدت زمان پذیرهنویسی و نحوه پرداخت ارزش اسمی در شرکتهای مختلف، متفاوت است.

جدول مقایسه پذیرهنویسی و عرضه اولیه را در شکل زیر مشاهده میکنید. هر یک از موارد موجود در جدول در ادامه توضیح داده شده است.

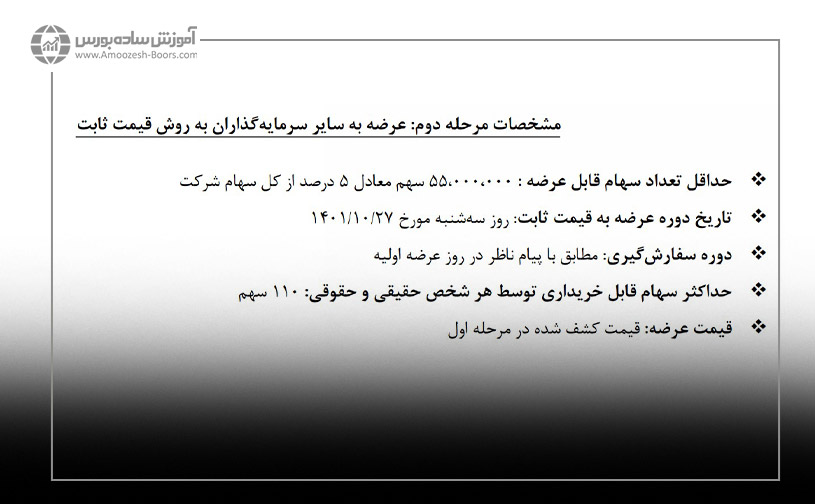

خرید عرضه اولیه در اغلب موارد (ولی نه همیشه) سود خوبی نصیب سرمایهگذاران میکند. به همین جهت عرضه اولیه در بورس طرفداران زیادی دارد. با این حال مقدار مشخصی سهام برای هر کد بورسی در نظر گرفته میشود و شما نمیتوانید در روز عرضه اولیه، بیشتر از آن مبلغ خرید کنید. برای مثال در عرضه اولیه نماد «فروژ»، حداکثر سهام قابل خریداری توسط هر شخص حقیقی و حقوقی، 110 سهم در نظر گرفته شده است.

برای آشنایی با دلایل توقف نمادها در بورس و نحوه بازگشایی آنها کلیک کنید!

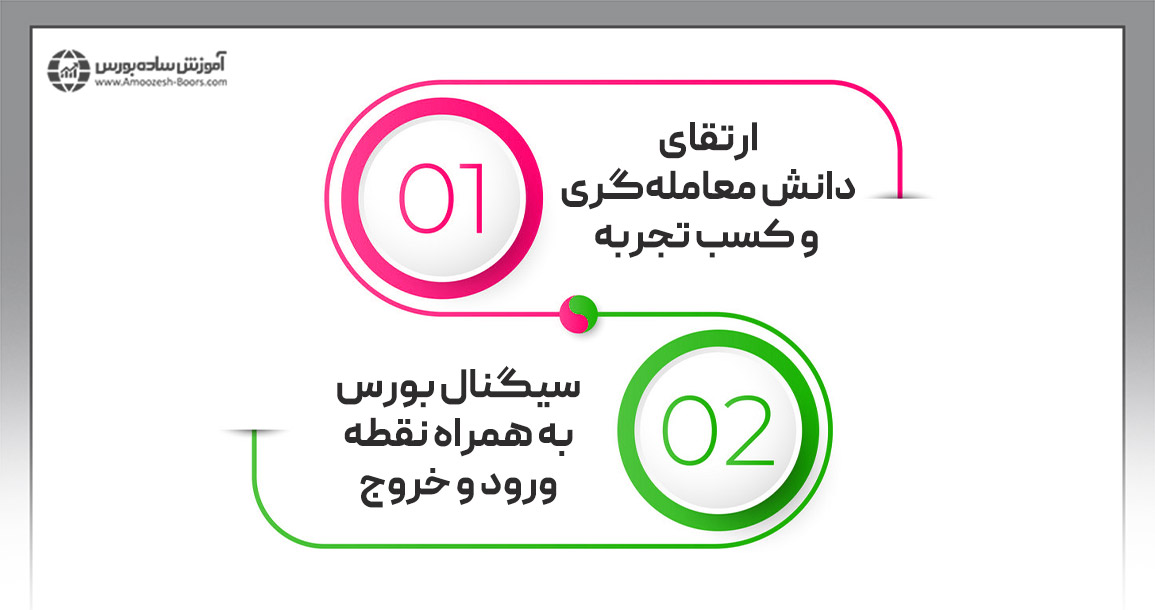

برخی افراد تلاش میکنند تا با استفاده از روشهای سرخطی زدن در روزهای پس از عرضه اولیه سهام بیشتری خریداری کنند تا بتوانند سود بیشتری به دست بیاورند. هر چند این روش ممکن است به شما سود بیشتری برساند اما دائمی نیست. در واقع خرید چنین سهامی در روزهای بعد از عرضه اولیه دشوار است و افراد بسیار کمی میتوانند موفق به خرید شوند. به جای استفاده از این روش بهتر است سهامی که زیر قیمت ارزش ذاتی است و یا پول هوشمند به سمت آن حرکت کرده است را پیدا کنید. برای کسب سود از بورس ما به شما دو پیشنهاد میدهیم:

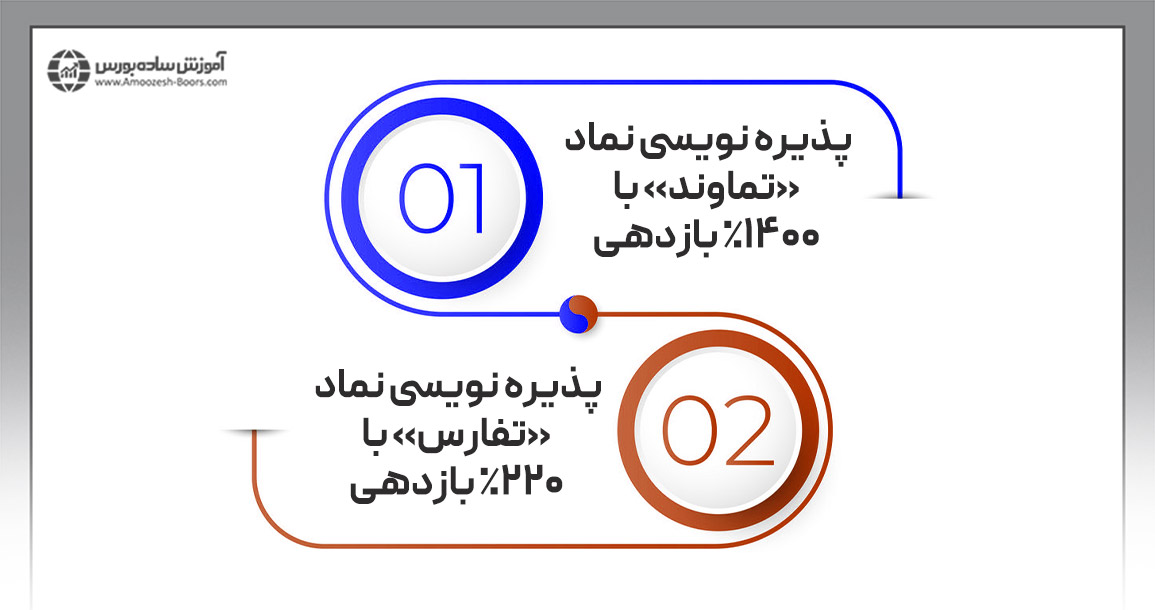

با شرکت در اولین پذیرهنویسی شرکت، شما تعهد میکنید تا بخشی از سرمایه مورد نیاز برای تاسیس شرکت را تامین کنید. بعد از آن شما صاحب بخشی از سهام شرکت میشوید. کسب سود در پذیرهنویسی منوط به فعالیتهای آتی شرکت و بالا رفتن ارزش سهام و میزان سود سازی آن است. بنابراین سود حاصل از این روش، در بازه زمانی بلندمدت به دست میآید. البته برای شرکت در پذیرهنویسی بایستی شناخت کافی از موسسین و اهداف شرکت داشته باشید. به این نکته هم دقت کنید که به دلیل تازه تاسیس بودن و نداشتن سابقه قبلی، تحلیل سودآوری شرکت سختتر است و به همان نسبت ریسک سرمایه گذاری در آن افزایش پیدا میکند. از جمله میزان بازدهی پذیرهنویسیها در یک سال گذشته میتوان به موارد زیر اشاره کرد.

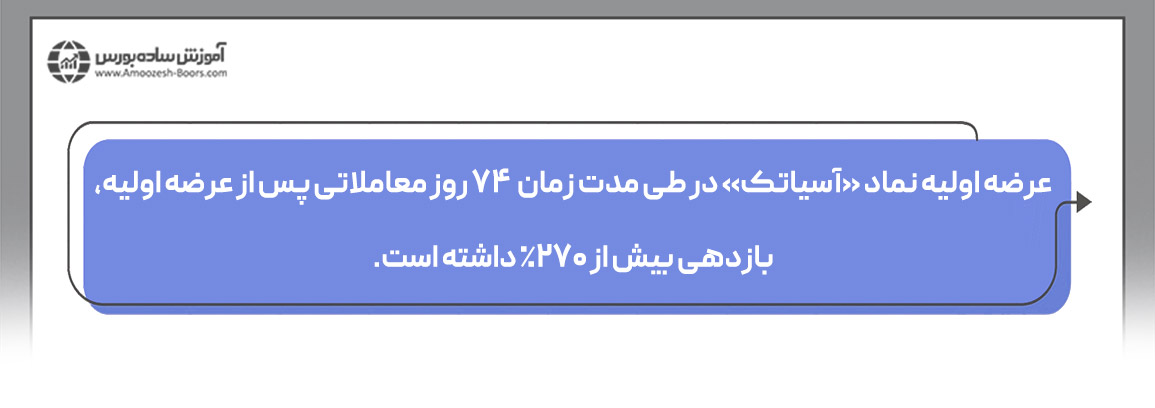

میزان سوددهی عرضه اولیه هم در نمادهای مختلف متفاوت است و به مدت زمان نگهداری سهام نیز مربوط میشود. قبل از خرید عرضه اولیه این امکان وجود دارد که با استفاده از تحلیل بنیادی، سهام شرکت را ارزشگذاری کنید و همین نکته میزان ریسک خرید عرضه اولیه بسیار کم میکند. از جمله نمونههای عرضه اولیه سال ۱۴۰۱ میتوان به مورد زیر اشاره کرد.

البته تمام عرضههای اولیه و پذیرهنویسیها با سوددهی بالا همراه نیستند به همین دلیل بهتر است با کسب دانش بورسی، توانایی پیشبینی میزان بازدهی عرضه اولیه و پذیرهنویسی را به دست بیاورید.

علاوه بر دو اصطلاح بورسی عرضه اولیه و اولین پذیرهنویسی، به هنگام افزایش سرمایه شرکتها در بورس با اصطلاح «پذیرهنویسی عمومی» یا «پذیرهنویسی افزایش سرمایه» نیز مواجه خواهید شد. زمانی که شرکتها از طریق آورده نقدی افزایش سرمایه میدهند، سهام جدیدی منتشر کرده و حق تقدم برای خرید آنها را در اختیار سهامداران فعلی شرکت قرار میدهند. پس از تصویب افزایش سرمایه شرکت و تصویب آن در مجمع عمومی فوق العاده، آگهی پذیرهنویسی عمومی شرکت در سایت کدال منتشر میشود.

در این آگهی اطلاعات مربوط به شماره حساب بانکی و مهلت زمانی برای پرداخت وجوه حق تقدم اطلاع رسانی میشود. این پذیرهنویسی مربوط به افزایش سرمایه است و با اولین پذیرهنویسی که در زمان تاسیس شرکت ها انجام میشود، متفاوت است. علاوه بر این پذیرهنویسی صندوقهای سرمایهگذاری، اوراق مرابحه و... نیز در بازار سرمایه ایران وجود دارد.

در پایان و به عنوان جمعبندی میتوان گفت که پذیرهنویسی برای تامین مالی شرکت پیش از تاسیس و ثبت در بازار بورس انجام شده و عرضه اولیه پس از اتمام پذیرهنویسی و تشکیل و ثبت شرکت در بازار بورس یا فرابورس صورت میگیرد.

مطالعه مقالات زیر جهت آشنایی با بازار بورس و نحوه سرمایه گذاری در آن، پیشنهاد میشود.

خیر. پذیرهنویسی قبل از ثبت و تشکیل شرکتها و به منظور تامین سرمایه انجام میشود اما عرضه اولیه پس از پذیرش شرکت ها در بورس یا فرابورس و به منظور نخستین عرضه بخشی از سهام شرکت به عموم مردم انجام میشود.

تفاوت عرضه اولیه و پذیرهنویسی شامل مواردی مثل قیمت، زمان، میزان ریسک، نوع بازار و سایر موارد میشود که در متن مقاله به آنها اشاره شده است.

در هر دو مورد، سرمایه گذار با پرداخت مبلغ مشخصی به سهامدار شرکت تبدیل شده و به نوعی در سود و زیان آتی آن شرکت سهیم خواهد بود.

لینک کوتاه: https://amoozesh-boors.com/i/cql

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

هوشنگ

1402-02-03سلام خسته نباشید ورقه تعهد سهم شامل چه مواردی هست؟

مدیر وبسایت

1402-02-19عرض سلام و احترام خدمت شما دوست عزیز، ورقه تعهد سهم باید شامل مواردی مانند نام و موضوع و مرکز اصلی و مدت ثبت شرکت . سرمایه شرکت . شماره و تاریخ اجازه انتشار اعلامیه پذیره نویسی و مرجع صدور آن باشد.

سمیه

1402-02-03سلام چرا عرضه اولیه قیمتش کمتر هست؟

مدیر وبسایت

1402-03-07عرض سلام و احترام خدمت شما دوست عزیز، قبل از عرضه اولیه هر شرکتی شرکت های حقوقی مختلف شروع به ارزیابی و ارزش گذاری شرکت میکنند لذا در نهایت سازمان بورس با ارزیابی خود و این شرکت های حقوقی میانگینی از ارزیابی و ارزش گذاری شرکت را برای قیمت عرضه اولیه در نظر میگیرد. لذا پس از عرضه اولیه با توجه به تقاضایی که برای سهم وجود دارد قیمت سهم چند روزی با صف خرید پیاپی افزایش پیدا میکند.

محمدکرمانی

1402-03-17سلام پذیرهنویسی با چه روشهایی انجام میشه؟

مدیر وبسایت

1402-04-28سلام خدمت شما دوست عزیز پذیره نویسی به دو صورت انجام میشود: تعهد پذیرهنویسی: در تعهد پذیرهنویسی، نهادی واسط قراردادی با متعهد پذیرهنویس منعقد میکند که در صورت به فروش نرفتن اوراق شرکت در مهلت مقرر، اوراق باقیمانده را بخرد. "متعهد" و یا "کارگزار" نامی است که برای شخصی که اوراق را در صورت فروش نرفتن در مدت معین میخرد، گذاردهاند. کارگزار باید با ارائه وثیقه و شواهد دیگر به سازمان بورس، این اطمینان را ایجاد کند که به تعهدات پذیرهنویسی خود عمل خواهد کرد. یکی از مزیتهای روش تعهد پذیرهنویسی نسبت به روشهای عرضه اولیه در بورس این است که از سفتهبازی و ایجاد قیمت کاذب جلوگیری میکند و با بررسیهای کارشناسی و قیمتگذاری دقیق، سهام به قیمت واقعی خود نزدیکتر میشود و واسطهها در بازار حذف میشوند؛ در نتیجه ریسک سرمایهگذاریبر روی سهام شرکتهایی که تازه وارد بازار بورس میشوند، کاهش مییابد. برای اینکه اوراقی مطابق با این روش به فروش رسد، لازم است ناشر درخواست انتشار اوراق از راه تعهد پذیرهنویسی را ارائه دهد. بهترین کوشش: در روش بهترین کوشش، شرکت درخواستی مبنی بر خریداری اوراق از سمت شرکت تأمین سرمایه را دریافت میکند؛ اما اجباری بر خرید همه اوراق در این روش وجود ندارد. در واقع، برخلاف روش تعهد پذیرهنویسی، ممکن است بخشی از اوراق به فروش نرود.

HosseinJahani

1402-04-09سلام چطوری میتونیم دانش بورسی خودمون رو ارتقاع بدیم؟

مدیر وبسایت

1402-05-15سلام خدمت شما دوست عزیز در صورتی که زمان برای یادگیری دارید در دوره آموزش تابلوخوانی نوسان گیری و سایر ترفندهای بورس تهران شرکت کنید و مهارت بورسی خود را افزایش دهید اما در صورتی که زمان برای یادگیری ندارید به شما پیشنهاد میکنم تا با عضویت در سرویس انجمن خبرگان سرمایهگذاری ایران علاوه بر دریافت هفتگی سهمهای مستعد رشد، نسبت به آخرین وضعیت بازارهای موازی یعنی بازار طلا ارز سکه خودرو و مسکن نیز مطلع و آگاه باشید. https://amoozesh-boors.com/fa/tehran-expert

Alireza.Jafari

1402-05-29سلام. آیا پذیره نویسی نسبت به عرضه اولیه سود بهتری دارد؟

مدیر وبسایت

1402-07-03سلام به شما دوست عزیز معمولا به این صورت بوده اما نباید فراموش کنید که خواب پول در پذیره نویسی بیشتر از عرضه اولیه خواهد بود به عبارتی شرکت در عرض اولیه خواب پولی ندارد اما در پذیره نویسیها مقدار خواب پول زیاد میباشد.