نسبت سودآوری یکی از انواع نسبتهای مالی است که میزان سودآوری شرکتهای بورسی را با استفاده از درآمد یا میزان فروش، سود خالص و ... میسنجند. از آنجایی که سرمایه گذاری در سهام شرکتهای سودآور منجر به بازدهی بیشتر سرمایهگذاران خواهد شد، تحلیل نسبت سودآوری شرکتها معیار مناسبی جهت انتخاب سهام بنیادی در اختیار افراد قرار میدهد.

در ادامه فرمول نسبتهای سودآوری را به همراه مثال آموزش خواهیم داد.

نسبت سودآوری میزان موفقیت شرکت در کسب سود را نسبت به موارد مختلف میسنجد. در ادامه به آموزش انواع نسبتهای سودآوری و نحوه تحلیل آنها خواهیم پرداخت.

حاشیه سود ناخالص یکی از انواع نسبتهای سودآوری است که درصد سود ناخالص شرکت را بدون در نظر گرفتن هزینههای عملیاتی، مالیات و سایر هزینههای مالی محاسبه میکند. سود ناخالص از تفاوت مبلغ فروش کل شرکت از هزینه تولید به دست میآید.

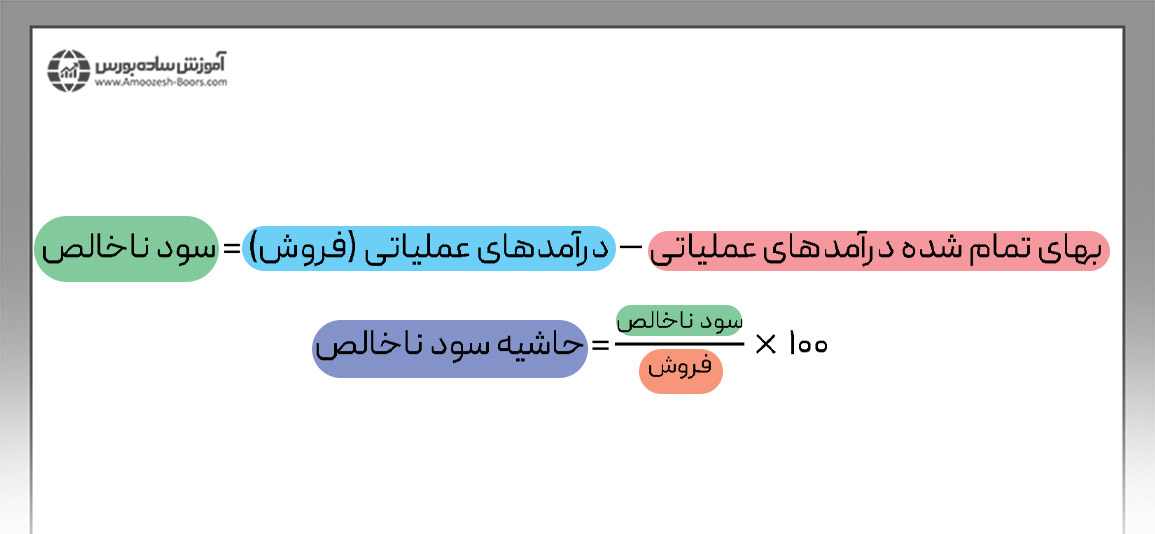

فرمول حاشیه سود ناخالص در تصویر زیر نشان داده شده است.

نحوه تحلیل حاشیه سود ناخالص

حاشیه سود ناخالص ۳۰٪ نشان میدهد که شرکت پس از کسر هزینههای تولید، از فروش خود ۳۰٪ سود ناخالص به دست آورده است.

۱- بالا بودن حاشیه سود ناخالص نشانه خوبی بوده و بدین معنی است که شرکت با قیمت بیشتری نسبت به هزینه تولید، محصولات خود را به فروش رسانده است. اگر این نسبت طی دورههای متمادی با رشد همراه باشد نشان از این نکته دارد که یا محصولات شرکت با قیمت بالاتری به فروش رفتهاند و اینکه فرآیند تولید کالا ارزانتر تمام شده است.

۲- پایین بودن حاشیه سود ناخالص نشانه خوبی نبوده و نشان میدهد که سود شرکت به ازای هر ریال فروش کم شده است.

مثال حاشیه سود ناخالص

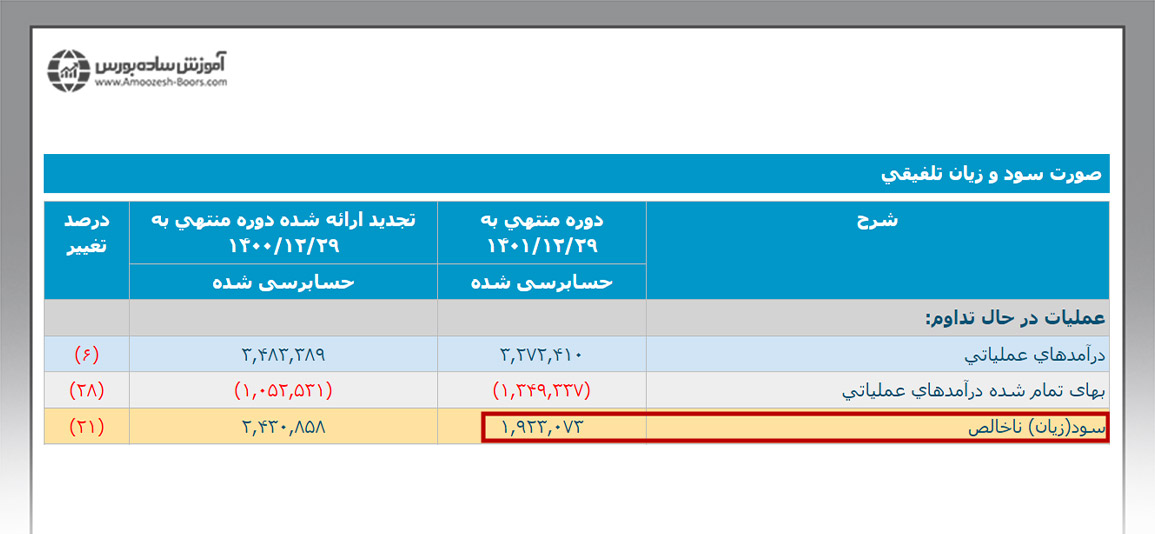

در ادامه، حاشیه سود ناخالص سهام شرکت معادن منگنز ایران را با استفاده از صورت سود و زیان این شرکت محاسبه میکنیم.

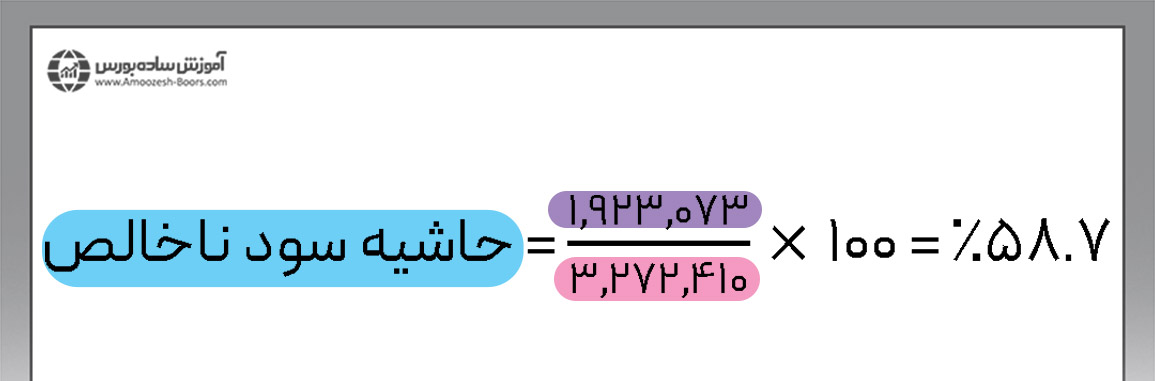

همان طور که در شکل بالا مشاهده میکنید، مقدار سود ناخالص در صورت سود و زیان محاسبه شده است.

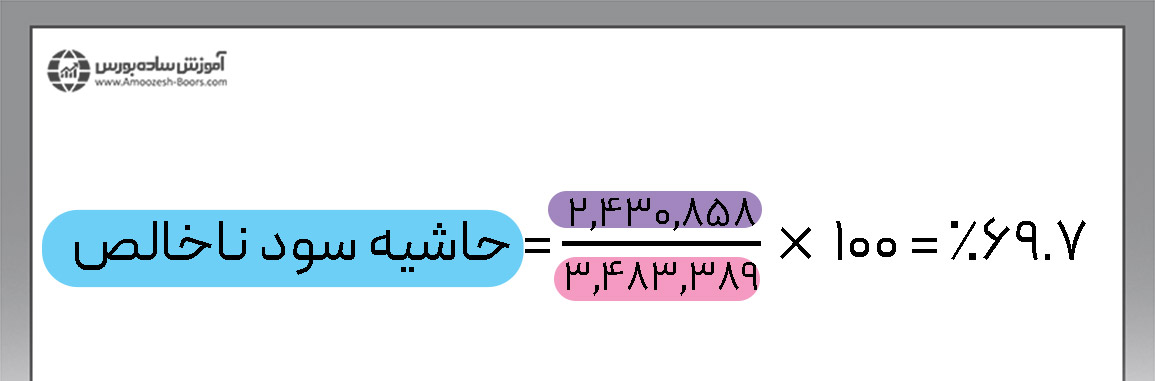

اگر همین نسبت را در سال مالی قبلی شرکت محاسبه کنیم، به عدد زیر خواهیم رسید.

همان طور که مشاهده کنید حاشیه سود ناخالص نماد کمنگنز کاهش یافته است اما استفاده از تنها یک نسبت مالی نمیتواند دلیلی بر ارزندگی یا عدم ارزندگی سهام یک شرکت باشد. بررسی و تحلیل جدیدترین صورتهای مالی و تحلیل بنیادی سهام کمنگنز را در این صفحه دنبال کنید.

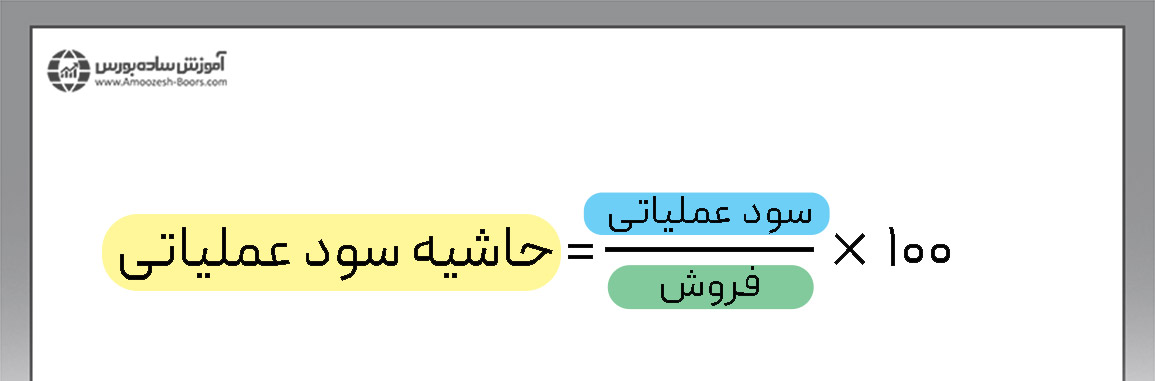

حاشیه سود عملیاتی یکی دیگر از انواع نسبتهای سودآوری است که درصد سود عملیاتی شرکت را با در نظر گرفتن هزینههای عملیاتی محاسبه میکند. سود عملیاتی حاصلِ کسر تمام هزینههای عملیاتی شرکت از تمام درآمدهای عملیاتی شرکت است.

نحوه تحلیل حاشیه سود عملیاتی

این نسبت معیاری قویتری جهت سنجش سودآوری شرکت در اختیار سرمایهگذاران قرار میدهد. علت آن هم این نکته است که هزینههای عملیاتی از مقدار سود شرکت کسر شده است. علاوه بر این مالیات و سایر هزینههای غیر عملیاتی در این نسبت محاسبه نمیشوند، در نتیجه تصویر دقیقتری از درصد سودآوری شرکت به دست میآید.

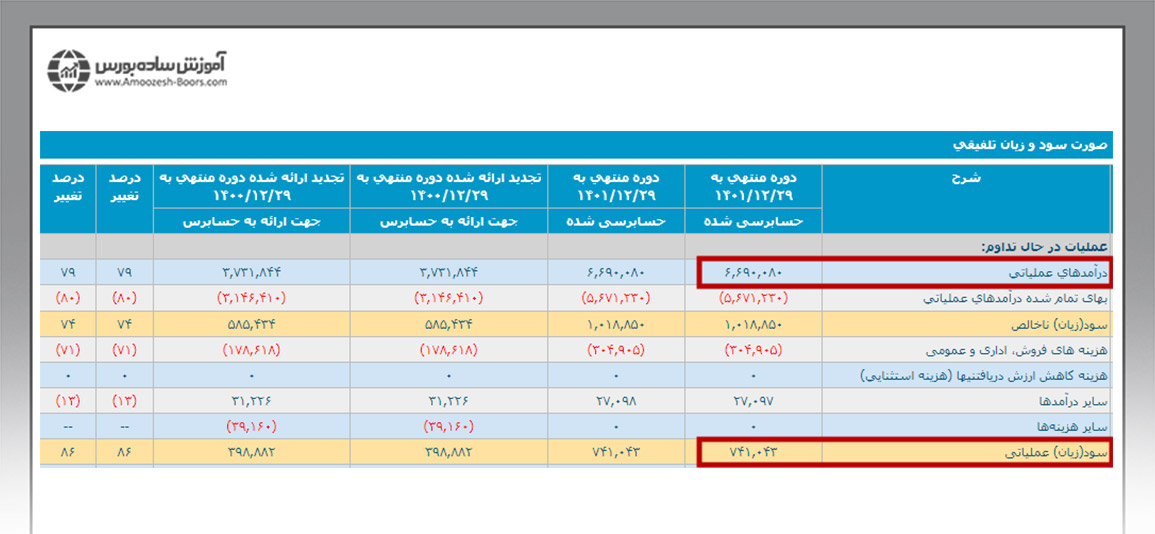

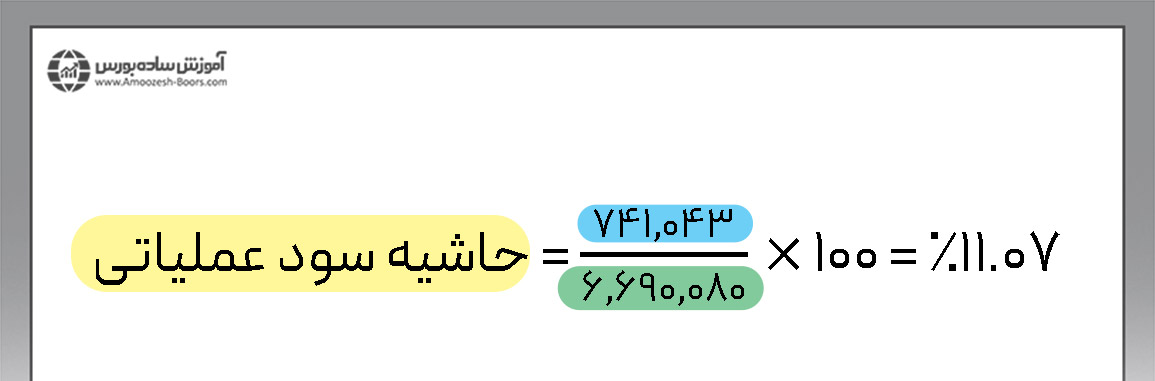

مثال حاشیه سود عملیاتی

در ادامه، حاشیه سود عملیاتی که یکی از نسبتهای مهم سودآوری است را در سهام شرکت مهندسی نصیر ماشین بررسی خواهیم کرد.

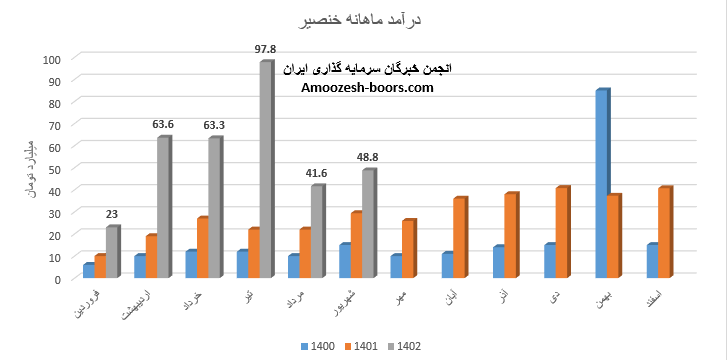

البته همچون سایر نسبتهای مالی باید حاشیه سود عملیاتی را در دورههای گذشته شرکت بسنجید. علاوه بر این میزان فروش، سایر نسبتهای سودآوری، EPS و ... از مسائل مهمی هستند که باید جهت خرید سهام در نظر داشته باشید. در تحلیل بنیادی سهام خنصیر که توسط کارشناسان انجمن خبرگان انجام میشود، مجموع عملکرد نماد خنصیر در نیم سال اول ۱۴۰۲ نسبت به مدت مشابه افزایش 161 درصدی داشته و طی این مدت 97% از کل درآمد سال قبلی محقق گردیده است. تصویر زیر میزان درآمد ماهانه این نماد را نشان میدهد.

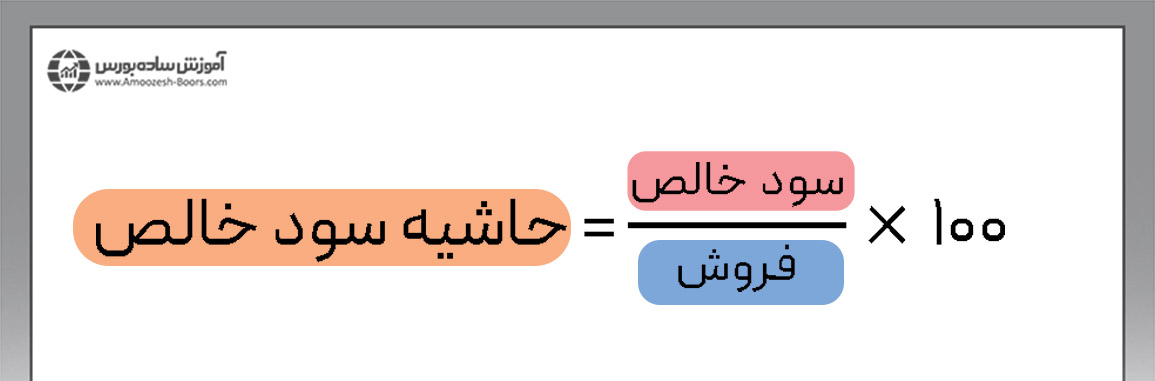

از دیگر نسبتهای سودآوری، حاشیه سود خالص است که تمام هزینههای عملیاتی، هزینههای غیرعملیاتی و مالیات از آن کسر میشود.

نحوه تحلیل حاشیه سود خالص

این نسبت میزان سود خالص به ازای هر ریال از فروش شرکت را نشان داده و طبیعتا هر چه درصد آن بالاتر باشد بدین معنی است که سودآوری شرکت بیشتر بوده است.

مثال حاشیه سود خالص

جهت بررسی حاشیه سود خالص دو نماد از صنعت فلزات اساسی را بررسی خواهیم کرد.

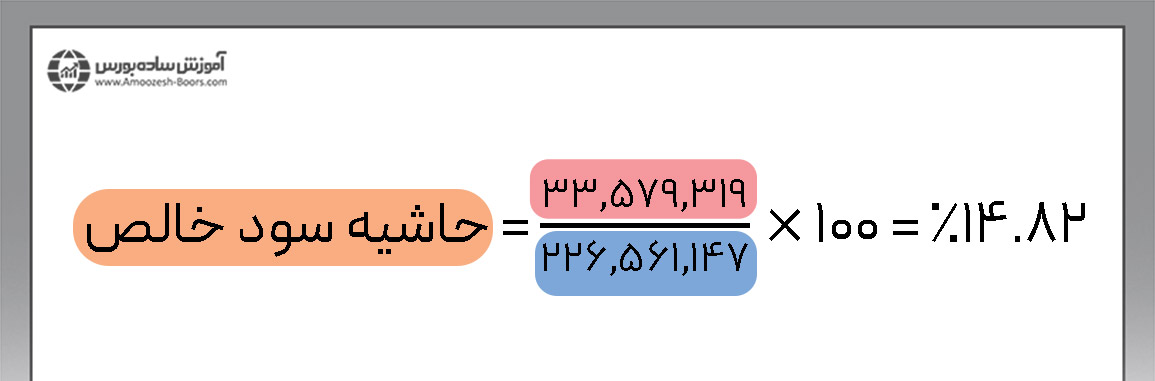

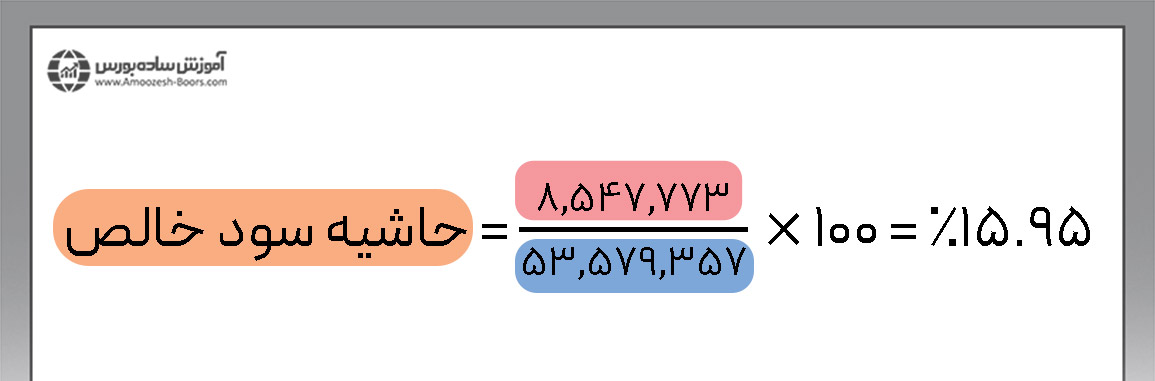

حاشیه سود خالص نماد کاوه (فولاد کاوه جنوب کیش) در صورتهای مالی یکساله برابر است با:

حاشیه سود خالص نماد فجر (فولاد امیرکبیر کاشان) در صورتهای مالی یکساله برابر است با:

همان طور که مشاهده میکنید حاشیه سود خالص نماد فجر بیشتر است.

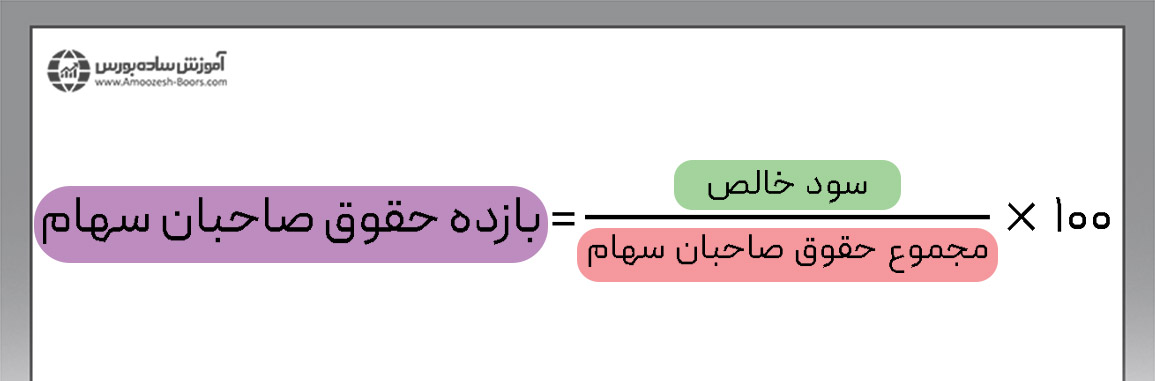

بازده حقوق صاحبان سهام یا شاخص ROE یکی دیگر از نسبتهای سودآوری است که نشان میدهد سهامداران به ازای هر ریال سرمایه گذاری در شرکت توانستهاند چند درصد سود کسب کنند. در واقع این نسبت عملکرد مدیریت یک شرکت در افزایش یا کاهش بازده سهامداران عادی را نمایش میدهد.

فرمول نسبت بازده حقوق صاحبان سهام در تصویر زیر آورده شده است.

نحوه تحلیل بازده حقوق صاحبان سهام

حقوق صاحبان سهام یا همان حقوق مالکانه با کسر داراییها از بدهیها به دست میآید. به عبارت دیگر، حقوق صاحبان سهام جمع سرمایهی شرکت بوده و از دید سهامداران بیشتر بودن مقدار آن مطلوبیت بیشتری دارد.

مثال بازده حقوق صاحبان سهام

جهت بررسی مثال نسبتهای سودآوری دو نماد از صنعت محصولات شیمیایی را مقایسه کنیم.

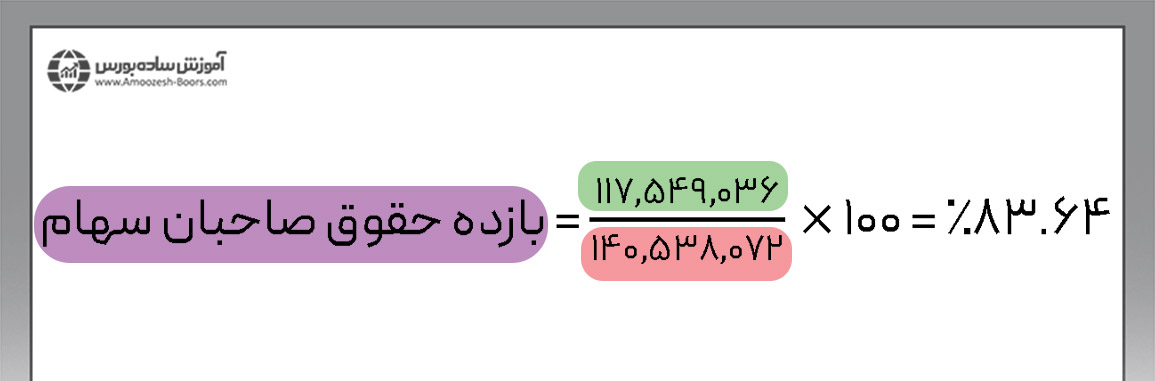

بازده حقوق صاحبان سهام در نماد نوری (پتروشیمی نوری) با توجه به آخرین صورتهای مالی سالانه این شرکت برابر است با:

بنابراین در طول این یک سال، سهامداران به ازای هر ۱۰۰ تومان سرمایه گذاری ۸۳ تومان سود کسب کردهاند. البته این ۸۳ تومان شامل سرمایه و سود انباشته شرکت میشود.

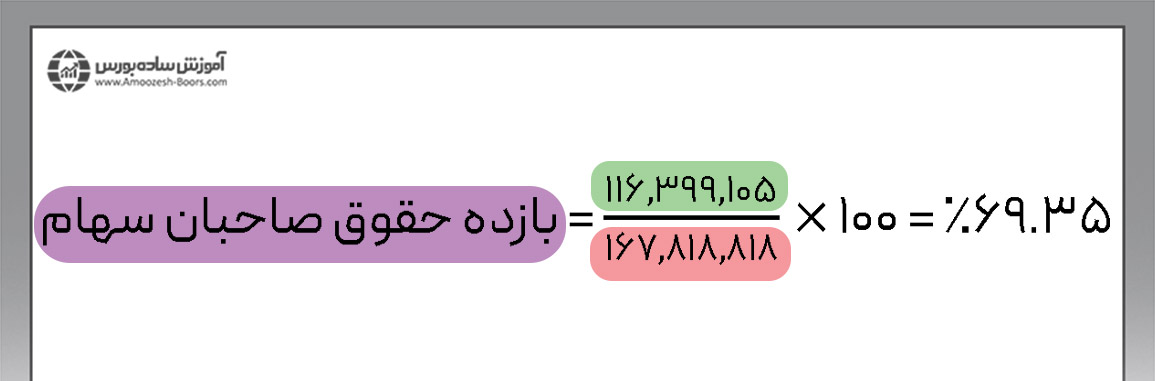

بازده حقوق صاحبان سهام در نماد مارون (پتروشیمی مارون) با توجه به آخرین صورتهای مالی سالانه این شرکت برابر است با:

از لحاظ این نسبت، نماد نوری بهتر از نماد مارون است اما در نهایت با تحلیل جامع بنیادی میتوان به ارزندگی این نمادها در شرایط مختلف زمانی پی برد.

نسبت بازده داراییها (Return on Asset) یا شاخص ROA یکی دیگر از انواع نسبتهای سودآوری در بورس است که عملکرد مدیریت شرکت در به کارگیری موثر داراییها را نشان میدهد. این نسبت معیار بهتری برای سنجش سودآوری شرکتهای بورسی (نسبت به حاشیه سود خالص یا حاشیه سود عملیاتی) است.

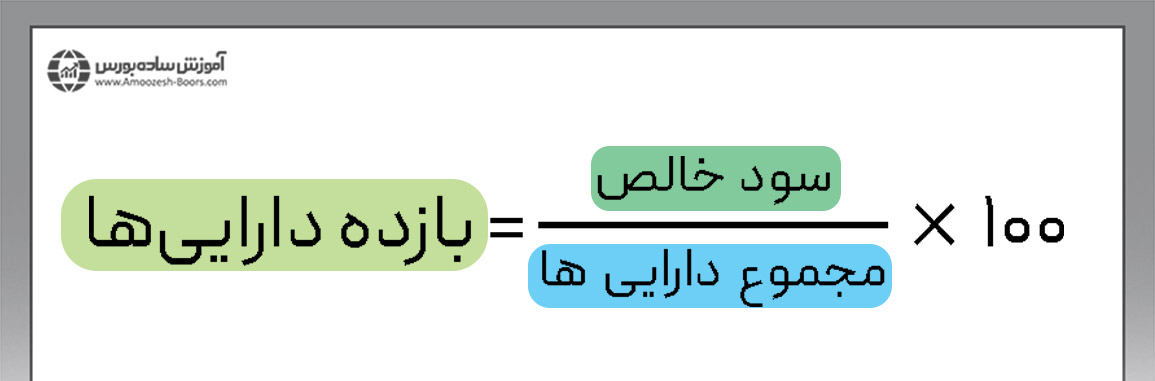

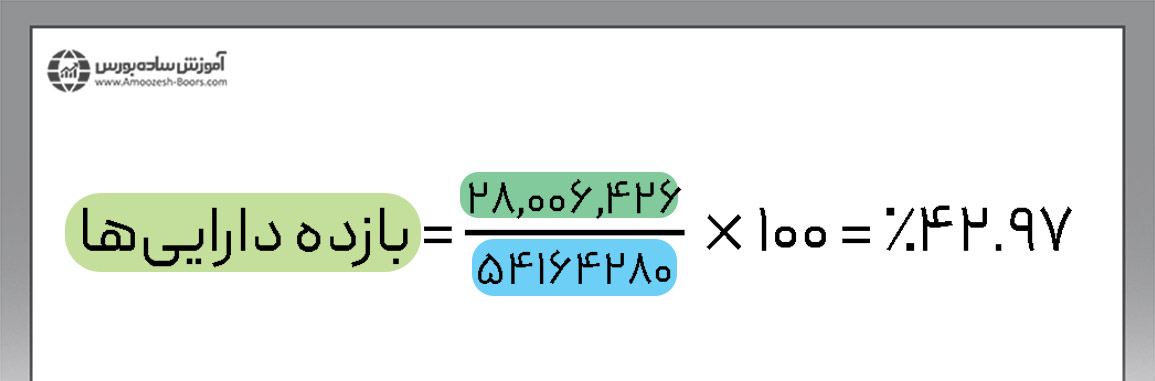

فرمول نسبت بازده داراییها عبارت است از:

نحوه تحلیل نسبت بازده داراییها

اعداد بالا در این نسبت نشان از موفقیت شرکت در استفاده بهینه از داراییهایش دارد و اعداد پایینتر خلاف این نکته را ثابت میکند. البته نسبت ROA نیز همچون سایر نسبتهای مالی بایستی با توجه به میانگین این نسبت در صنعت مربوطه و یا دورههای مالی متوالی در یک شرکت سنجیده شود.

مثال نسبت بازده داراییها

در ادامه نسبت بازده داراییها را در یک نماد از صنعت سرمایه گذاریها و در دو سال مالی متوالی بررسی خواهیم کرد. در ابتدا به این نکته اشاره کنیم که مجموع داراییها از جمع کل داراییهای شرکت در ابتدا و انتهای دوره و تقسیم کردن آن بر عدد ۲ به دست میآید.

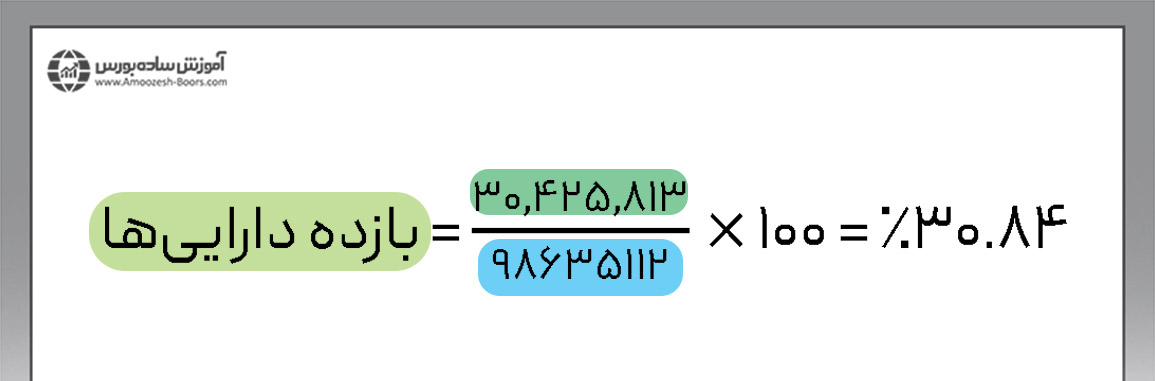

بر اساس صورتهای مالی سالانه (۱۴۰۱)، نسبت بازده دارایی در نماد ونیکی (شرکت سرمایهگذاری ملی ایران) برابر است با:

همین نسبت در سال ۱۴۰۰ در همین نماد برابر است با:

همان طور که مشاهده میکنید نسبت بازده داراییها در نماد ونیکی کاهش یافته است. با این وجود ارزندگی این سهام از طریق تحلیل جامع بنیادی مشخص میشود. بر اساس تازهترین تحلیلهای منتشر شده از نماد ونیکی در شهریور ۱۴۰۲، این نماد از منظر بنیادی تا تارگت خود حدود 20% فاصله دارد. جهت مطالعه ادامه تحلیل بنیادی سهام ونیکی به این قسمت مراجعه کنید.

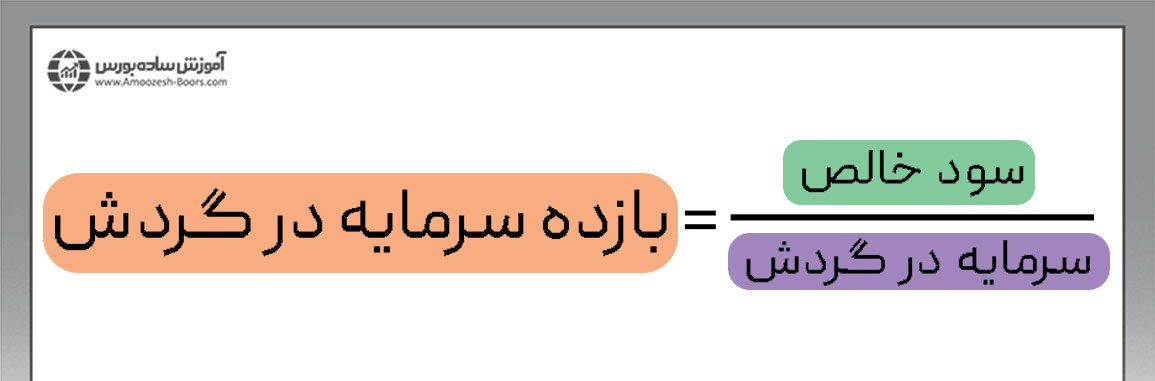

از دیگر نسبتهای سودآوری میتوان به نسبت بازده سرمایه در گردش اشاره کرد. این نسبت همان طور که از نام آن مشخص است میزان سود شرکت را نسبت به سرمایه در گردش میسنجد اما سرمایه در گردش چیست؟

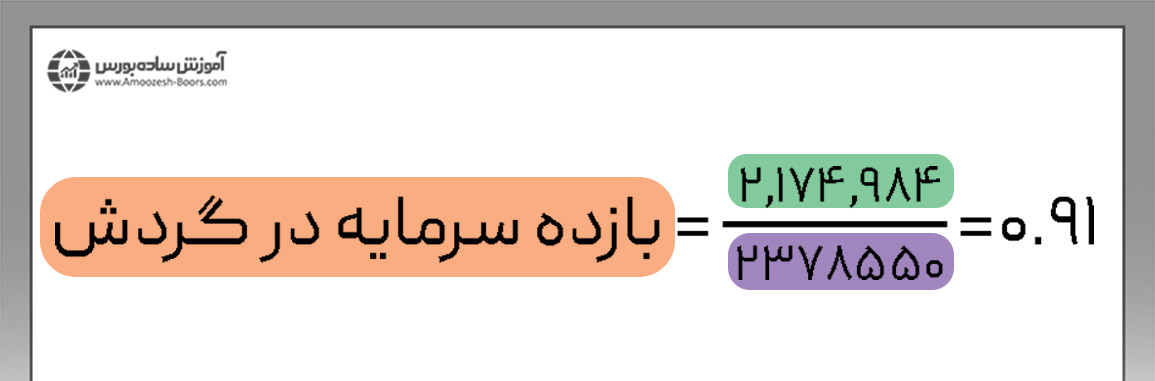

فرمول نسبت بازده سرمایه در گردش به شرح زیر است:

تحلیل نسبت بازده سرمایه در گردش

هر چه نسبت بازده سرمایه در گردش بالاتر باشد بدین معنی است که شرکت داراییهای جاری (با ماهیت نقدی) را با سرعت بیشتری به محصول و دوباره به دارایی یا وجه نقد تبدیل کرده است. اگر مخرج کسر یعنی سرمایه در گردش در طول چند دوره ثابت باشد اما سود خالص افزایش یابد، عدد به دست آمده از این نسبت بیشتر خواهد شد.

مثال نسبت بازده سرمایه در گردش

در ادامه مبحت نسبتهای سودآوری، از صورتهای مالی سالانه نماد سپیدار (شرکت سپیدار سیستم آسیا) استفاده خواهیم کرد.

|

اطلاعات نماد سپیدار |

|

|

داراییهای جاری |

۲,۴۹۳,۳۷۸ |

|

بدهیهای جاری |

۱۱۴,۸۲۸ |

|

سود خالص |

۲,۱۷۴,۹۸۴ |

همان طور که مشاهده کنید این نسبت در نماد سپیدار بسیار بالاست و ارزندگی آن را از این حیث نشان میدهد. با این حال تحلیل آخرین گزارشات ماهانه نماد سپیدار ممکن است میزان این ارزندگی را دستخوش تغییر کند.

در این مقاله با نسبت سودآوری و انواع آن شامل حاشیه سود خالص، بازده حقوق صاحبان سهام و ... آشنا شدیم. این نسبتها از مهمترین روشهایی هستند که سهامداران با استفاده از آنها میتوانند به ارزندگی سهام پی ببرند. به امید اینکه شما نیز با یادگیری نسبتهای سودآوری و سایر اصول تحلیل بنیادی، بهترین سهمها را برای سرمایه گذاری انتخاب کنید.

جهت آشنایی با سایر مفاهیم تحلیل بنیادی در بورس از مقالات زیر استفاده کنید.

نسبت سودآوری یکی از نسبتهای مالی در تحلیل بنیادی بورس است که میزان موفقیت شرکت در سودسازی را نسبت به عواملی هچون میزان فروش، داراییها، حقوق صاحبان سهام و ... میسنجد.

نسبتهای سودآوری هر کدام فرمول خاص خود را دارند که در متن مقاله همراه با مثال توضیح داده شده اند.

لینک کوتاه مقاله: https://amoozesh-boors.com/i/pra

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد