پرتفوی بورسی دربرگیرنده مجموعهای از سهمها، صندوقهای سرمایه گذاری، گواهی سپرده سکه و سایر اوراق بهادار است. از جمله نکات مهمی که هر سرمایهگذار جهت ساخت بهترین پرتفوی بورسی بایستی در نظر بگیرد متنوعسازی، وزندهی صحیح به داراییها، انتخاب صنایع پربازده بورسی در شرایط مختلف و ... است.

در ادامه با ما همراه باشید تا نکات مهم اصول چیدمان پرتفوی در بازار بورس را شرح دهیم.

پرتفوی (Portfolio) مجموعه ای از سرمایه گذاریها در داراییهای مالی مختلف همچون سهام، اوراق بدهی، کالاها، ملک و البته مقداری پول نقد است. به این نوع از پرتفوی، پرتفوی سرمایه گذاری یا پرتفوی مالی گفته میشود. در مقاله تخصیص دارایی به تفصیل در این باره سخن گفتهایم.

پرتفوی در بورس نیز تقریبا مشابه پرتفوی سرمایه گذاری است با این تفاوت که فقط از داراییهای مالی قابل معامله در بازار بورس ایران مانند سهام، اوراق بدهی، اوراق مشتقه ، صندوقهای سرمایه گذاری و ... تشکیل شده است.

حال سوال این جاست که چگونه میتوان بهترین پرتفوی بورسی را ساخت؟

برخی افراد علاقهای به انجام معاملات متعدد در بورس نداشته و به دنبال بهترین سهام برای طولانی مدت میگردند. سهامی که در بازه زمانی چند ساله سود خوبی نصیب آنها کند. برخی دیگر اما به دنبال نوسانگیری و کسب سودهای کوتاه مدت هستند. بنابراین ابتدا باید مشخص کنید جزء کدام دسته هستید.

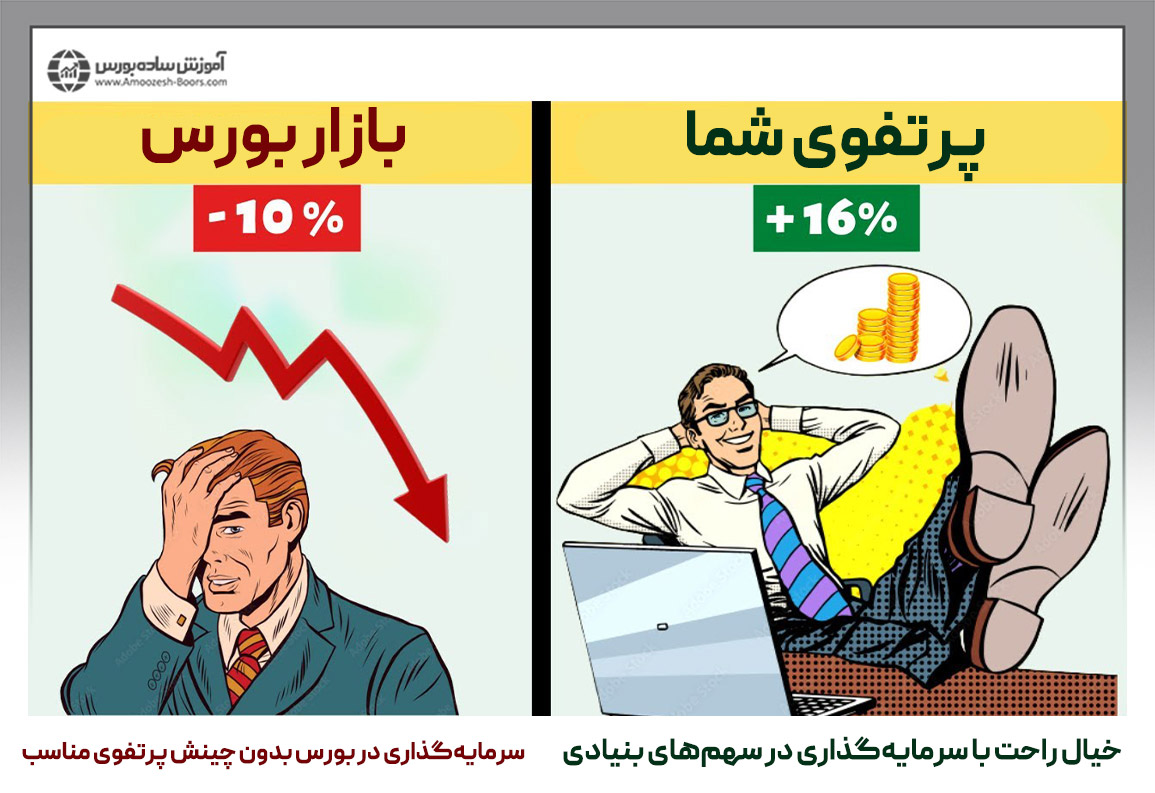

ساخت بهترین پرتفوی بورسی در گرو انتخاب سبدی از سهام است نه فقط یک سهم. چرا که اگر تک سهم شما دچار کاهش قیمت شود، سهام دیگری در پرتفوی شما وجود ندارد که بازدهی آن ضرر دیگری را تعدیل کند. به عبارت دیگر، با انتخاب چندین سهم متفاوت میتوانید ریسک سرمایه گذاری خود را کاهش دهید.

وزندهی به سهام، صندوق و یا سایر اجزای پرتفوی بایستی بر مبنای سطح ریسکپذیری شما انجام شود. برای مثال افراد ریسکپذیر میتوانند ۷۰٪ پرتفوی خود را به سهام و ۳۰٪ آن را به صندوق طلا یا صندوق درآمد ثابت اختصاص دهند.

در مواقعی که رشد شاخص کل شارپی است، میتوان سهمهای بیشتری به نمادهای شاخصساز بازار اختصاص داد و در زمان افت قیمت شاخص کل میتوان سراغ سهمهای کوچکتر بازار رفت.

برای ساخت بهترین پرتفوی بورسی بایستی اخبار تاثیرگذار بر صنایع بورسی در ایران را بدانید. برای مثال چندین سال است که در تابستان با سهمیهبندی برق، صنایع سیمانی دچار بحران شده و در زمستان با سهمیهبندی گاز، صنایع پتروشیمی آسیب میبینند.

بورس ایران کامودیتی محور یا کالا محور است. بنابراین تغییرات قیمت کامودیتیها مانند فولاد در بازارهای جهانی بر قیمت سهمهایی که با این فلز سروکار دارند، تاثیر خواهد گذاشت.

برای اینکه ریسک سرمایه گذاری خود را کاهش دهید بایستی سهمهای موجود در پرتفوی خود را از چندین صنعت بورسی مختلف انتخاب کنید. در این صورت زمانی که یک صنعت دچار بحران یا مشکل شد، بازدهی سهمهای موجود در سایر صنایع شما را از متضرر شدن مصون میدارند.

انتخاب سهمهای بنیادی به منظور برخورداری از سرمایه گذاری ارزشی، بهترین روش ساخت پرتفوی بورسی است. سرمایهگذاران با استفاده از تحلیل فاندامنتال سهمهای با ارزش در هر صنعت بورسی را شناسایی کرده و زمانی که قیمت آنها به زیرِ ارزش ذاتی رسید، دست به خرید میزنند.

شما میتوانید از سبد سهام پیشنهادی انجمن خبرگان که بر مبنای استراتژی خرید سهام بنیادی تشکیل شده استفاده کرده و همزمان با این انجمن بازدهی کسب کنید. البته سیگنال بورس مربوط به نوسانگیری نیز در کنار پرتفوی بورسی بلندمدت ارائه میشود.

آگاهی از مفاهیم اقتصاد کلان مانند تورم و رشد اقتصادی لازمه انتخاب بهترین سهمهای بازار است. در واقع با استفاده از این دانش میتوانید هم صنایع پربازده بورسی را انتخاب کرده و هم میزان رشد سود شرکتها را با در نظر گرفتن نرخ تورم با یکدیگر مقایسه کرده و بهترین را انتخاب کنید.

صندوقهای سرمایه گذاری یکی از مواردی هستند که میتوانید بخشی از پرتفوی خود را به آن اختصاص دهید. برای مثال در صورت صعودی بودن پیش بینی قیمت طلا، میتوانید درصدی از پرتفوی خود را به صندوقهای طلا اختصاص دهید.

انتخاب چندین سهم، صندوق، اوراق مشتقه یا سایر موارد و ساخت یک پرتفوی مناسب بدین معنی نیست که میتوان آن را به حال خود رها کرد. از آنجایی که ضرر بخش جداییناپذیر بازارهای مالی است بایستی پس از خرید برای خود حد ضرر تعیین کرده و به آن پایبند باشید. از طرف دیگر، یک سهم همواره به رشد ادامه نمیدهد. بنابراین بایستی در نقاط مناسب با سیو سود از سهم خارج شوید.

هرگز پرتفوی خود را بر مبنای اخبار و شایعات نسازید. برخی از افراد به اشتباه با شنیدن شایعات در خصوص بازدهی یک سهم در آینده، بخش زیادی از پرتفوی خود را به آن اختصاص داده و در نهایت دچار ضرر و زیان بزرگی میشوند.

از خرید تعصبی سهمهایی که در گذشته به شما یا اطرافیانتان سود رساندهاند، خودداری کنید چون بازدهی گذشته لزوما به معنای سوددهی در آینده نیست. بنابراین بهتر است به جای تعصب بر روی یک سهم خاص با استفاده از دو تحلیل تکنیکال و بنیادی، سهمهای مناسب را پیدا کنید.

در این قسمت نکات کلیدی نحوه ساخت بهترین پرتفوی بورسی را بررسی کرده و به این نتیجه رسیدیم که برای ساخت سبد پیشنهادی بورس میتوان سهام بنیادی را در زمانی که قیمت آن کمتر از ارزش ذاتیاش است، خریداری کرده و یا اینکه از پرتفوی بلندمدت و کوتاه مدت سرمایهگذاران حرفهای بورس استفاده کرد.

پیشنهاد میکنیم جهت آشنایی با سایر مفاهیم مهم بازار بورس، مقالات زیر را نیز مطالعه بفرمایید.

برای ساخت بهترین پرتفوی بورسی مواردی همچون انتخاب سهم بنیادی از صنایع پربازده بورسی، تحلیل اخبار داخلی و خارجی تاثیرگذار بر قیمت سهام، تغییرات شاخص کل و سایر مواردی که در متن مقاله به آنها اشاره کردیم را در نظر بگیرید.

از بین انواع صندوق های بورسی، صندوقهای طلا از بازدهی مناسبی برخوردار هستند. البته این بازدهی همیشگی نیست. در دوره سرمایهگذاری هوشمندانه در طلا و سکه، علاوه بر آموزش انواع استراتژیهای سرمایه گذاری در بازار طلا و سکه، نحوه انتخاب و زمان سرمایه گذاری در صندوقهای طلا را نیز آموزش داده میشود.

جهت خرید بهترین سهام برای خرید در حال حاضر، بایستی از قبل سهمهای بنیادی بازار را شناسایی کرده و زمانی که قیمت آنها به زیرِ ارزش ذاتی و مناطق حمایتی رسید، آنها را خریداری کرده و منتظر کسب بازدهی در بازه میان مدت یا بلندمدت باشید.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد