اوراق مشتقه یکی از انواع اوراق بهادار در بورس تهران و سایر بازارهای مالی است که ارزش آن بر اساس قیمتِ یک یا چند دارایی پایه مشخص میشود. اوراق مشتقه به زبان ساده یعنی شما به جای خرید و فروش یک دارایی مانند طلا، قراردادی که بر پایه طلا نوشته شده است را خرید و فروش خواهید کرد.

برای مثال در قرارداد آتی شمش طلا در بورس ایران، معاملات بر اساس تغییرات قیمت طلا انجام میشود. بدین صورت که در صورت خرید قرارداد آتی شمش طلا و افزایش قیمت طلا سود خواهید کرد. البته قرارداد آتی که یکی از انواع اوراق مشتقه بوده، دوطرفه است و شما میتوانید از کاهش قیمت نیز سود کسب کنید.

تصویر زیر انواع اوراق بهادار در بازار سرمایه ایران را نشان میدهد.

اوراق مشتقه (Derivatives) انواعی از اوراق بهادار هستند که بر اساس تغییرات قیمت دارایی پایه، خرید و فروش میشوند.

انواع دارایی پایه در اوراق مشتقه شامل موارد زیر میشوند:

اوراق مشتقه در بازارهای مالی به 4 دسته کلی تقسیم میشوند:

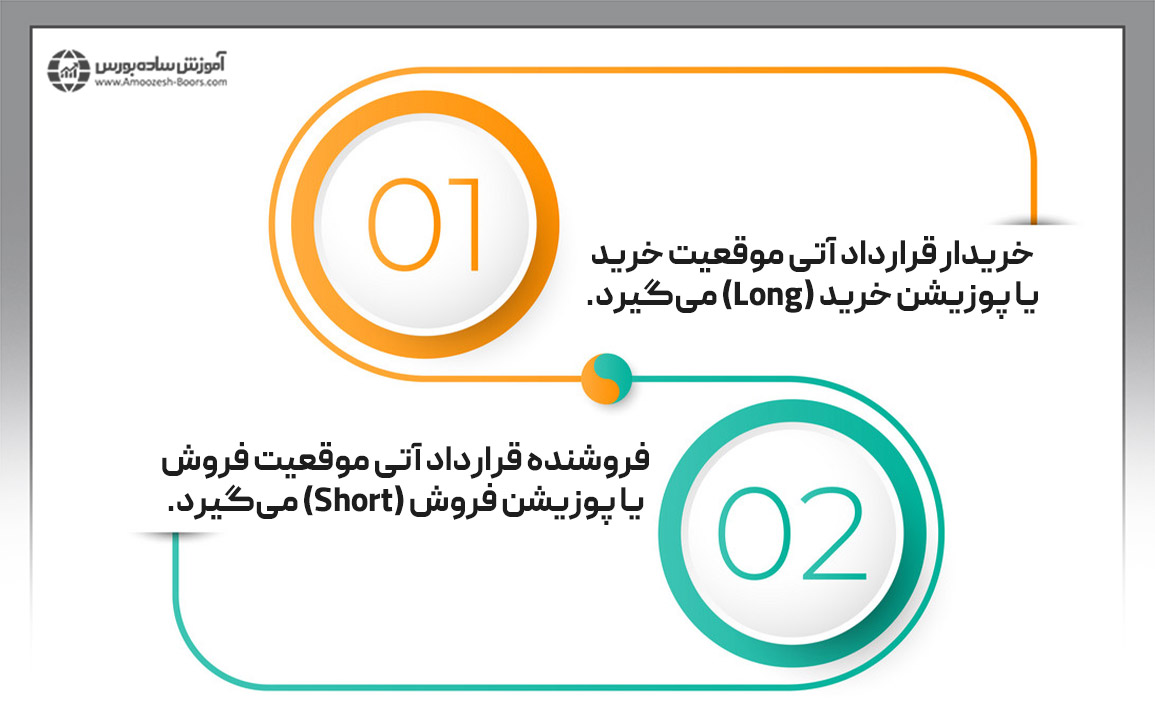

قرارداد آتی یکی از انواع اوراق مشتقه است که طیِ آن طرفین قرارداد متعهد به خرید و فروش یک دارایی معین در زمان مشخصی در آینده (تاریخ سررسید) میشوند. تمام قراردادهای آتی در بورس تهران، استاندارد هستند بدین معنی که اندازه قرارداد، زمان قرارداد، استاندارد تحویل و سایر موارد در آن کاملا مشخص است.

البته اکثر سرمایهگذاران با بستن موقعیت خود پیش از تاریخ سررسید، تنها از نوسانات قیمت این قراردادها کسب سود میکنند.

فرض کنید قیمت در قرارداد آتی شمش طلا با سررسید ۲ ماهه (اندازه استاندارد = ۱ گرم طلا)، ۳ میلیون تومان است. برای خرید یا فروش این قرارداد از ابتدا نیازی به پرداخت ۳ میلیون تومان نیست اما خریدار و فروشنده باید:

در صورت افزایش قیمت شمش طلا، خریدار این قرارداد سود خواهد کرد و در صورت کاهش قیمت شمش طلا، فروشنده سود میکند.

نکته مهمی که باید به آن دقت کنید این است که وجه تضمین به صورت روزانه تسویه میشود. برای مثال با پرداخت مبلغ ۳۰۰ هزار تومان میتوان در قرارداد آتی شمش طلا، موقعیت خرید یا فروش باز کرد.

فرض کنید در این مثال حداقل وجه تضمین معادل ۲۱۰ هزار تومان است. اگر وجه تضمین خریدار یا فروشنده کمتر از این مبلغ شود باید حساب خود را شارژ کند. در غیر این صورت موقعیت خرید یا فروش او توسط بورس مسدود خواهد شد.

۲- قرارداد فوروارد یا پیمان آتی (Forward Contract)

قرارداد فوروارد یا پیمان آتی یکی از انواع اوراق مشتقه است که در بازار خارج از بورس (OTC) معامله شده و شباهت بسیاری با قرارداد آتی دارند. در این قرارداد نیز بین دو طرف قرارداد برای خرید و فروش یک دارایی در یک قیمت مشخص در آینده توافق به عمل میآید.

تفاوت قرارداد آتی و فوروارد به نقل از سایت اینوستوپدیا شامل موارد زیر میشوند:

فرض کنید یک کشاورز در ۶ ماه آینده، ۲ تن ذرت تولید خواهد کرد. این کشاورز نگران است که در این مدت قیمت ذرت کاهش پیدا کند. این فرد برای کاهش ریسک میتواند از قرارداد فوروارد با قیمت توافقی (بین خریدار و فروشنده) استفاده کند. این کشاورز قرارداد فورواردی با قیمت ۱ دلار به ازای هر کیلو ذرت میبندد. پس از ۶ ماه یکی از اتفاقات زیر میافتد:

۳- قرارداد آپشن یا اختیار معامله (Option Contract)

اختیار معامله یکی از انواع اوراق مشتقه است که طی آن خریدار اختیار، این حق را دارد که در زمان و قیمت مشخص شده در قرارداد، مقدار مشخصی از یک دارایی پایه را معامله کند. در این نوع از اوراق مشتقه خریدار اختیار معامله تعهدی بابت اجرای قرارداد در زمان سررسید ندارد.

اختیار معامله دو نوع دارد:

در اختیار معامله خرید، خریدار این حق (و نه تعهد) را دارد که دارایی موضوع قرارداد را با مشخصات اعلام شده خریداری کند.

در اختیار معامله فروش، خریدار این حق (و نه تعهد) را دارد که دارایی موضوع قرارداد را با مشخصات اعلام شده بفروشد.

فرض کنید شخصی قصد فروش یک سکه طلا در ۲ ماه آینده و به قیمت ۳۰ میلیون تومان را دارد. در این صورت این شخص میتواند با پرداخت مبلغ پریمیوم (۷۰ هزار تومان) اختیار فروش سکه طلا را خریداری کند. در این حالت اگر پس از ۲ ماه:

۴- قرارداد سوآپ یا معاوضه (Swap Contract)

سوآپ یا معاوضه یکی از انواع اوراق مشتقه است که طی آن دو طرف قرارداد به مبادله داراییهایی که در یک دوره زمانی معین دارای نقدینگی هستند، میپردازند.

فرض کنید نرخ سود سپرده در یک بانک، شناور اما نرخ سود وام در آن ثابت است. در این حالت بدهی و داراییها با یکدیگر تطابق ندارند. این بانک میتواند از قرارداد سوآپ برای شناور کردن نرخ سود وام استفاده کند تا داراییها با بدهیها تطابق پیدا کنند.

تفاوت بازار فیزیکی و مشتقه به نوع دارایی مورد معامله برمیگردد. بورس کالا در ایران بازارهای مختلفی دارد که دو مورد از آنها بازارهای فیزیکی و مشتقه هستند. در بازار فیزیکی، صاحبان کالاها یا تولیدکنندگان، محصولات خود را برای فروش در بورس کالا عرضه میکنند. خریداران نیز مانند بازارهای سنتی و مطابق با قوانین بورس کالا به خرید این محصولات که در انبارها وجود دارند، میپردازند.

بازار مشتقه در بورس تهران شامل قراردادهای زیر میشود:

۱- قراردادهای آتی

قراردادهای آتی در بورس تهران بر اساس داراییهای پایهی زیر انجام میشوند:

البته در حال حاضر قراردادهای زعفران ممتاز، نقره، صندوق طلای لوتوس و شمش طلای خام ۹۹۵ در بورس کالا فعال است و امکان اضافه شدن قرارداد آتی تک سهم برای سهم های موجود در بازار سرمایه نیز وجود خواهد داشت.

نکات مهم قراردادهای آتی در بورس تهران

۲- قراردادهای اختیار معامله در بورس تهران

قراردادهای اختیار معامله در بورس تهران بر اساس داراییهای پایهی زیر انجام میشوند:

نکات مهم قراردادهای اختیار معامله در بورس تهران

افراد با اهداف متفاوتی به معامله اوراق مشتقه میپردازند:

۱- سفته بازان (Speculators) معاملهگرانی هستند که با پیشبینی جهت قیمت و با هدف کسب سود از این نوسانات به خرید و فروش اوراق مشتقه میپردازند.

۲- پوششدهنگان ریسک (Hedgers) افرادی هستند که برای کاهش ریسکی که تغییرات قیمت به آنها تحمیل میکند و مدیریت ریسک، از قراردادهای مشتقه استفاده میکنند.

۳- نوسانگیران یا آربیتراژگران (Arbitrageur) کسانی هستند که به دنبال کسب سودِ ناشی از اختلاف قیمت دارایی در بازار نقدی و قراردادهای مشتقه آن هستند.

جهت خرید اوراق مشتقه در بورس کالا باید:

اوراق مشتقه مبتنی بر طلا در بورس شامل موارد زیر میشوند:

خرید طلای فیزیکی تنها راه کسب سود از بازار طلا نیست. در واقع بازار طلا بسیار گسترده است و امکان سرمایهگذاری در آن هم در ایران و به صورت جهانی وجود دارد. در دوره سرمایهگذاری هوشمند در طلا، انواع فرصتهای خرید طلا به همراه نحوه شناسایی زمان دقیق خرید و فروش آموزش داده میشود تا افراد بیشترین بازدهی را از این فلز ارزشمند به دست بیاورند.

معاملات اوراق مشتقه در بازار سرمایه ایران از سال ۱۳۸۷ شمسی و با نظارت سازمان بورس در قالب قراردادهای آتی و اختیار معامله شروع شد.

به نقل از سایت مدیوم «اوراق مشتقه در جهان تاریخی ۱۰،۰۰۰ ساله دارند.

معاملات اوراق مشتقه مزایا و معایب خاص خود را دارد.

انجام معاملات اوراق مشتقه در بورس یکی از روشهای کسب سود از بازار سرمایه ایران است. با این وجود بسیاری از افراد با این نوع سرمایهگذاری آشنا نیستند. در انجمن خبرگان سرمایهگذاری در ایران، تیمی از کارشناسان حرفهای سیگنال خرید سهام و قراردادهای آتی را به همراه نقاط دقیق ورود و خروج در اختیار علاقهمندان قرار میدهند.

از جمله دیگر خدمات این انجمن میتوان به اعلامِ زمان مناسب برای خرید و فروش خودرو، طلا، ملک و ارزهای خارجی در بازارهای داخلی ایران اشاره کرد. برای کسب اطلاعات بیشتر و نحوه استفاده از خدمات این انجمن به این قسمت مراجعه کنید.

پیشنهاد میشود جهت آشنایی با نحوه معاملات انواع اوراق بهادار از مقالات زیر نیز استفاده کنید.

۱- بازار مشتقه بورس ایران شامل چه قراردادهایی است؟

اوراق مشتقه در بازار سرمایه ایران شامل قراردادهای آتی و اختیار معامله است.

۲- بازار مشتقه بورس کالا چیست؟

بازار مشتقه بورس کالا، بازاری است که در آن قراردادهای آتی (شمش طلا، زعفران، نقره، صندوق طلا) و قراردادهای اختیار معامله (سکه طلا، قرارداد آتی زعفران، قرارداد آتی صندوق طلا) معامله میشوند.

۳- خرید اوراق مشتقه در بازار سرمایه ایران چگونه است؟

جهت خرید اوراق مشتقه در بورس بایستی کد معاملاتی آنلاین بازار مشتقه را دریافت کنید. بعد از دریافت کد معاملاتی مربوطه میتوانید از شنبه تا پنجشنبه (از ساعت ۱۰ تا ۱۵) به خرید و فروش قراردادهای آتی و اختیار معامله در بورس بپردازید.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد