عرضه پول (Money supply) به مجموع پول نقدی که مردم نزد خود نگهداری میکنند و پولی که در بانکها به عنوان سپرده جاری نگهداری میکنند، گفته میشود.

احتمالا بارها در اخبار شنیدهاید که میزان نقدینگی در حال رشد است اما آیا از رابطه نقدینگی با تورم مطلع هستید؟ آیا میدانید با افزایش نقدینگی و تورم، سرمایه گذاری در کدام یک از بازارهای مالی ارزش سرمایه شما را حفظ کرده و علاوه بر این بازدهی مناسبی برای شما فراهم میکند؟

در ادامه با ما همراه باشید تا با عرضه پول، فرمول عرضه پول، بررسی تغییرات عرضه پول در ایران و سایر موارد مرتبط در این زمینه را به زبانی ساده آموزش دهیم.

عرضه پول که در ابتدای مقاله به آن پرداختیم را میتوان بدین شکل نیز تعریف کرد؛ به مجموع پولِ و شبه پول در یک اقتصاد، عرضه پول یا نقدینگی گفته میشود.

|

عرضه پول |

|

|

پول |

اسکناس و سکه |

|

سپردههای دیداری (حسابهای جاری) |

|

|

شبه پول |

حسابهای پس انداز |

|

حسابهای بلندمدت |

|

|

حسابهای کوتاه مدت |

|

تقسیم بندی شبه پول در کشورهای خارجی شامل موارد دیگری همچون اوراق خزانه آمریکا، اوراق قرضه با موعد سررسید نزدیک به منقضی شدن و ... میشود.

مطالبی که در ادامه ذکر خواهیم همه در راستای محاسبه میزان نقدینگی، عرضه پول، حجم پول و حجم نقدینگی هستند. این واژهها معنای مشابهی با یکدیگر دارند و تنها در موارد جزئی با یکدیگر متفاوت هستند.

پول، ذخیره دارایی برای انجام معاملات است بنابراین حجم پول (Quantity of money) یا حجم نقدینگی با مقدار داراییها برابر است اما سوالی که در اینجا پیش میآید این است که چطور میتوان در اقتصادهای پیچیده، حجم پول را اندازه گیری کرد؟

۱- پول نقد (Currency)

آشکارترین نوع دارایی در حجم پول، اسکناس کاغذی و سکههایی است که با آنها مبادلات خود را انجام میدهیم.

۲- سپرده دیداری (Demand deposit)

سپردههای دیداری یا همان پولی که مردم در حسابهای جاری خود نگهداری میکنند، دومین نوع دارایی در حجم پول است. شما میتوانید با استفاده از برداشت آنی از حساب یا چک، از سپردههای دیداری همچون پول نقد استفاده کنید.

خب از آنجایی که ماهیت پول نقد و سپرده دیداری به هم نزدیک است برای محاسبه حجم پول از آن استفاده میشود اما موارد دیگری نیز وجود دارند. برای مثال با حسابهای پس انداز و پولی که مردم در صندوقهای سرمایه گذاری دارند چه باید کرد؟

۳- حسابهای پس انداز (Saving accounts)

حسابهای پس انداز را میتوان به عدد حاصل از جمع پول نقد و سپردههای دیداری اضافه کرد. چون در نهایت میتوان با استفاده از پولی که در این حسابها موجود است به مبادله پرداخت.

۴- صندوقهای سرمایه گذاری مشترک (Money market mutual funds)

در برخی کشورهای خارجی این امکان وجود دارد که مردم بتوانند به اندازه سپرده خود در صندوقهای سرمایه گذاری چک بکشند. بنابراین با همین منطق قابلیت مبادله، میتوان این مورد را نیز به حجم پولی که قرار است اندازه گیری شود، اضافه کرد.

در نهایت پیچیدگیهای دیگری برای محاسبه حجم پول وجود دارد به همین دلیل بانک مرکزی آمریکا که با نام فدرال رزرو شناخته میشود، دسته بندیهای مختلفی برای اندازه گیری حجم پول که در نهایت ما را به همان نقدینگی یا عرضه پول میرساند، مشخص کرده است.

در ادامه شاخصهای مختلفی که برای اندازه گیری حجم پول از آنها استفاده میشود را شرح خواهیم داد. این شاخصها به ترتیب از کوچکترین مقدار (C) تا بزرگترین مقدار دسته بندی شدهاند.

|

نماد |

انواع دارایی |

|

C (M0) |

اسکناس و مسکوکات |

|

M1 |

اسکناس و مسکوکات + سپردههای دیداری، چکهای مسافرتی و سایر حسابهایی که امکان صدور چک دارند. |

|

M2 |

M1 + موجودی حسابهای صندوقهای سرمایه گذاری مشترک، حسابهای پس انداز (شامل حسابهای سپرده بازار پول) و سپردههای سرمایه گذاری کوتاه مدت |

|

M3 |

M2 + سپردههای سرمایه گذاری بلندمدت، قراردادهای بازخرید اوراق مدت دار، دلار اروپایی و موجودی حسابهای صندوقهای سرمایه گذاری مشترک موسسات دولتی |

از بین انواع شاخصهای بالا بیشتر از M1 و M2 برای محاسبه نقدینگی استفاده میشود. به نقل از وبسایت اینوستوپدیا، فدرال رزرو دو مقدار M1 و M2 را برای محاسبه عرضه پول در کشور دنبال کرده و گزارشات مربوط به M3 را در سال ۲۰۰۶ میلادی متوقف کرده است.

فرمول عرضه پول از طریق جمع مقدار اسکانس و مسکوکات و سپردههای دیداری به دست میآید.

تصویر بالا فرمول ساده محاسبه عرضه پول را نشان میدهد. همان طور که در قسمت قبلی گفته شد، میتوان حسابهای پس انداز (سپردههای غیر دیداری) و سایر موارد دیگر را برای محاسبه عرضه پول به کار برد. هر کشوری ممکن است میزان عرضه پول یا نقدینگی را به شکل متفاوتی و با استفاده از یکی از مقادیر جدول محاسبه کند. در ادامه با ما همراه باشید تا نحوه محاسبه حجم پول در ایران را شرح دهیم.

برای محاسبه نقدینگی در ایران، بانک مرکزی از دو محاسبه جداگانه که در نهایت به یک عدد واحد ختم میشوند، استفاده میکند:

در ادامه به موارد موجود در هر دسته خواهیم پرداخت.

۱- نقدینگی بر حسب عوامل موثر بر عرضه

|

عوامل موثر بر عرضه |

|

|

الف) خالص داراییهای خارجی |

خالص داراییهای خارجی بانک مرکزی |

|

خالص داراییهای خارجی بانکها و موسسات اعتباری |

|

|

ب) خالص داراییهای داخلی |

خالص مطالبات بانک مرکزی از دولت |

|

خالص مطالبات بانکها و موسسات اعتباری از دولت |

|

|

خالص مطالبات بانک مرکزی از موسسات و شرکتهای دولتی |

|

|

خالص مطالبات بانکها و موسسات اعتباری از موسسات و شرکتهای دولتی |

|

|

پ) خالص سایر اقلام |

- |

۲- نقدینگی بر حسب اجزای تشکیل دهنده

|

اجزای تشکیل دهنده نقدینگی |

|

|

الف) پول |

اسکناس و مسکوک در دست اشخاص |

|

سپردههای دیداری |

|

|

ب) شپه پول |

قرض الحسنه پس انداز |

|

کوتاه مدت |

|

|

یک ساله |

|

|

دو ساله |

|

|

سه ساله |

|

|

چهار ساله |

|

|

پنج ساله |

|

|

متفرقه |

|

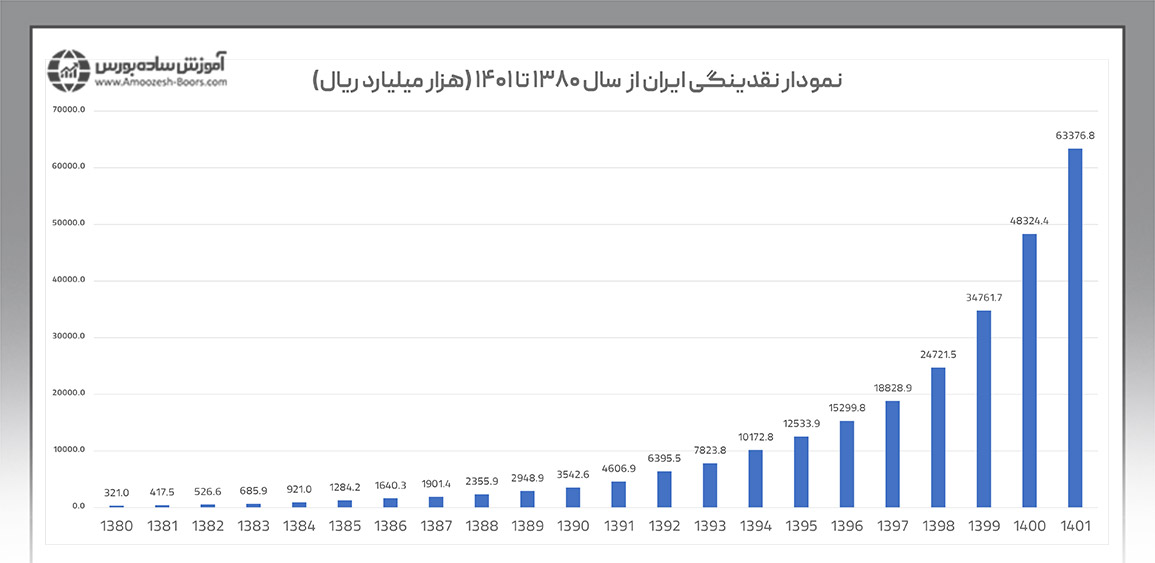

بانک مرکزی با استفاده از آیتمهای بالا به محاسبه نقدینگی میپردازد. برای مثال نرخ رشد نقدینگی در شهریور ۱۴۰۲ در ایران معادل 26.9 درصد بوده که حاکی از رشدی 14.9 درصدی نسبت به شهریور ماه سال گذشته بوده است.

تصویر زیر، نمودار نقدینگی ایران را در فاصله سالهای ۱۳۸۰ تا ۱۴۰۱ نمایش میدهد.

ما به عنوان یک سرمایه گذار شاید نیاز چندانی به نحوه محاسبه عرضه پول نداشته باشیم اما باید بدانیم که افزایش نقدینگی در کشور چه تاثیری بر اقتصاد و سرمایه گذاری خواهد گذاشت.

به طور کلی، رابطه عرضه پول و تورم بدین شکل است که با افزایش عرضه پول میزان تورم نیز افزایش پیدا میکند. عرضه پول یکی از متغیرهای اقتصادی است که بانکهای مرکزی در سراسر جهان با استفاده از آن به تعیین سیاستهای پولی میپردازند. بنابراین افزایش عرضه پول در بعضی موارد به نفع رشد اقتصادی است و در برخی موارد دیگر به اقتصاد کشور لطمه میزند.

اما همیشه وضع بدین منوال نیست. زمانی که میزان تقاضا به حدی زیاد باشد که تولیدکنندگان نتوانند متناسب با آن میزان تولید خود را افزایش دهند، تعادل اقتصادی به هم خورده و تورم ایجاد میشود.

البته به جز این مورد، کسری بودجه دولت یکی دیگر از عوامل ایجاد تورم است. اگر دولت برای جبران کسری بودجه به سمت استقراض از بانک مرکزی برود، فرآیند چاپ پول یا عرضه پول بیشتر میشود. در کشوری که درگیر تورم است، افزایش عرضه پول نیز بر رشد تورم خواهد افزود. حال بانکهای مرکزی در چنین شرایطی سعی میکنند سیاست پولی دیگری را به کار ببندند.

به طور کلی، رابطه عرضه پول و نرخ بهره به صورت معکوس است. بدین شکل که با افزایش عرضه پول میزان نرخ بهره کاهش پیدا میکند تا مصرف کنندگان تمایل بیشتری به خرید کالاها و خدمات داشته باشند.

با کاهش عرضه پول میزان نرخ بهره افزایش مییابد تا هزینه دریافت وام توسط مصرف کنندگان بیشتر شود. در چنین شرایطی مصرف کنندگان تمایل کمتری به خرید و میل بیشتری به نگهداری پول در بانک خواهند داشت. همان طور که می دانید بانکها به دو گروه وام میدهند:

اگر به علت نرخ بهره بالا، هزینه استقراض یا همان دریافت وام برای تولیدکننده بالا باشد، ادامه فعالیت تولیدی برای وی دشوار شده و در نتیجه آن ممکن است رشد اقتصادی در کشور کاهش پیدا کرده و حتی رکود ایجاد شود.

همان طور که اشاره شد یکی از سیاستهای پولی جهت کاهش تورم مبتنی بر کاهش عرضه پول و افزایش نرخ بهره است.

با وجود اینکه نرخ بهره بانکی در ایران افزایش یافته و سعی شده است آهنگ رشد عرضه پول یا نقدینگی کاهش یابد، همچنان مقدار تورم بسیار بالاست. بنابراین در کشور ایران سیاست افزایش نرخ بهره و نگهداری پول توسط مردم در بانک به ضرر افراد تمام خواهد شد. دلیل این امر نیز بسیار ساده است؛ سودی که بانک در ازای سپرده گذاری به مردم میدهد بسیار کمتر از افزایش نرخ تورم است. به همین دلیل در پایان، این مردم هستند که متضرر میشوند.

جهت جلوگیری از ضررهای این چنینی و شناسایی پتانسیلهای سرمایه گذاری بایستی به دانش اقتصاد کلان تسلط پیدا کنید. آموزش اقتصاد کلان به زبان ساده و کاربردی، ابزاری قدرتمند جهت کسب ثروت در اختیار افراد قرار میدهد. در دوره اقتصاد کلان، این علم ارزشمند آموزش داده میشود و در پایان افراد میتوانند با شناسایی چرخههای اقتصادی و تحلیل متغیرهای اقتصادی، بهترین بازار مالی را شناسایی کرده و در بهترین زمان پول خود را به آن وارد کرده و در نهایت با سود از آن خارج شوند.

تفاوت نقدینگی و پایه پولی به ماهیت محاسبه این دو متغیر بر میگردد. نقدینگی از مجموع اسکناس و مسکوکات و سپردههای دیداری (و سپرده قرض الحسنه، کوتاه مدت و ...) به دست میآید اما پایه پولی از مجموع اسکناس و مسکوکات و ذخایر بانکی حاصل میشود.

فرض کنید تمام اسکناس و مسکوک کشور معادل ۱۰۰ هزار تومان است که در یک بانک سپرده گذاری شده است. این بانک مطابق قانون (با نسبت ذخیره به سپرده ۰.۱) ۱۰ هزار تومان از این پول را به عنوان ذخیره بانکی به بانک مرکزی میسپارد و از ۹۰ هزار تومان دیگر برای وام دادن به باقی افراد جامعه استفاده میکند.

بانک این ۹۰ هزار تومن را به یک نفر وام داده و این فرد نیز این پول را در ازای کالایی به فرد دیگری میدهد. در صورتی که فرد دوم همین ۹۰ هزار تومن را به بانک بسپارد، بانک ۹ هزار را به بانک مرکزی میدهد و از ۸۱ هزار تومان باقی مانده برای وام دهی مجدد به نفر سوم استفاده میکند.

همان طور که میبینید بانکها میتوانند خلق پول کنند. در اینجا مسئلهای به نام ضریب فزاینده نقدینگی مطرح میشود. به زبان ساده یعنی اینکه بانکها تا چند برابر پاپه پولی میتوانند به خلق پول بپردازند؟

ضریب فزاینده نقدینگی یا ضریب فزاینده پولی از تقسیم نقدینگی به پایه پولی به دست میآید. طبق آخرین آمار بانک مرکزی ایران، ضریب فزاینده نقدی از 8.100 در شهریور ۱۴۰۱ به 7.236 در شهریور ۱۴۰۲ رسیده است.

عوامل موثر بر عرضه پول یا نقدینگی شامل موارد زیر میشوند:

۱- پایه پولی

پایه پولی مجموع پول نقد در دست مردم (اسکناس و سکه) و ذخایر بانکی است. پایه پولی مستقیما توسط بانک مرکزی کنترل میشود.

در واقع میزان این افزایش در نقدینگی با ضریب فزاینده نقدینگی محاسبه میشود. اگر به خاطر داشته باشید در بخشهای قبلی به ضریب فزاینده نقدینگی ایران در سال ۱۴۰۱ که معادل عدد ۸ بود اشاره کردیم. این بدین معنی است که اگر یک ریال پایه پولی در ایران افزایش یابد منجر به افزایش ۸ ریال در عرضه پول خواهد شد.

۲- نسبت ذخیره به سپرده

نسبت ذخایر بانکی (آن بخشی از سپرده بانکها که بایستی به صورت ذخیره نزد بانک مرکزی نگهداری شود) به سپرده قانونی (حسابهای جاری نزد بانکها) بخشی از سپردههاست که بانکها به نام ذخیره قانونی نزد خود نگه میدارند. برای مثال نسبت 0.3 بدین معنی است که از هر ۱۰۰ میلیون سپرده، ۳۰ میلیون آن ذخیره میشود.

۳- نسبت پول نقد به سپرده

مردم بخشی از پول خود را به صورت نقد و بخش دیگری را به صورت سپرده دیداری نزد بانک نگهداری میکنند. هر چه نسبت پول نقد به سپرده کمتر باشد، بخش کمتری از پول در دست مردم و بخش بیشتری در دست بانکها است. در نتیجه به علت بیشتر بودن ذخایر بانکی و سپردههای دیداری میزان پایه پولی و در نتیجه عرضه پول افزایش پیدا میکند.

عرضه پول در اقتصاد یکی از متغیرهای مهم است که میزان حجم اسکنانس و سکههای در گردش و سپردههای جاری افراد در بانکها را نمایش میدهد. به طور کلی میتوان گفت افزایش عرضه پول یا نقدینگی منجر به رشد تورم در کشور و کاهش عرضه میتواند منجر به کاهش تورم شود. البته رابطه متغیرهای اقتصادی به صورت خطی نیست و عوامل دیگری در کنترل تورم دخیل هستند که نیاز به بررسی بیشتر دارند.

برای کسب سود فوقالعاده از طریق سرمایه گذاری درست و اصولی، و جلو زدن از تورم و سایر بازارها ، تیمی از متخصصین خبره و با تجربه را برایتان گرد هم آورده ایم.

پیشنهاد میکنیم جهت آشنایی با سایر موضوعات اقتصادی از مقالات زیر استفاده کنید.

نقدینگی، به مجموع پولِ در گردش (سکه و اسکناسی که نزد مردم یک کشور نگهداری شده و بین آنها مبادله میشود) و حسابهای دیداری (پولی که مردم در حسابهای جاری دارند و میتوانند به راحتی از آن برداشت کنند) در یک کشور گفته میشود. محاسبه نقدینگی در بازههای زمانی معین انجام میشود.

حجم پول (Quantity of money) یک اصطلاح عمومی و به معنای مجموع پول موجود در یک اقتصاد است. حجم پول شامل پول نقد و سایر داراییهای نقد همچون حسابهای جاری، حسابهای پس انداز و حسابهای موجود در صندوق سرمایه گذاری مشترک بازار پول (Money Market Funds) است. صندوق سرمایه گذاری مشترک بازار پول در آمریکا، صندوقی کم ریسک است که دارای اوراق بهادار کوتاه مدت با سررسید کمتر از یک سال همچون اوراق خزانه، گواهی سپرده بانکی و اوراق تجاری است.

این دو واژه تقریبا به یک معنا بوده اما تفاوتهای جزیی با یکدیگر دارند. نقدینگی (Money supply)، به مجموع پول نقد و سپردههای جاری در یک اقتصاد گفته میشود اما حجم پول (Quantity of money) معنای عمومیتری دارد و به مجموع پول نقد، سپردههای جاری، سپردههای پس انداز و صندوق سرمایه گذاری مشترک بازار پول گفته میشود. از آنجایی که نقدینگی یا عرضه پول، حجم پولی را نشان میدهد که میتوان از آن به سرعت در مبادلات استفاده کرد، اقتصاددانان از آن به عنوان یک متغیر اقتصادی استفاده میکنند.

M0 در مبحث عرضه پول، تمام اسکناس و سکههای در گردش در یک کشور را نمایش میدهد. عرضه پول M0 مقدار پولی کمتری را نسبت به M1 که از جمع اسکناس و مسکوکات و سپردههای دیداری به دست می آید، نشان میدهد.

منظور از حجم پول در گردش، مقدار پول نقدی است که در دست مردم یک کشور قرار دارد.

لینک کوتاه: https://amoozesh-boors.com/i/msu

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد