ریسک نکول یا اعتباری در بورس به معنای ریسکِ عدم بازپرداخت تمام یا بخشی از بدهی در موعد مقرر است. نُکول به معنای قصور یا کوتاهی در برگرداندن وجهی است که وامگیرنده از وامدهنده دریافت کرده است. در بازار سرمایه ایران، ریسک نکول بیشتر در خصوص اوراق بدهی کاربرد دارد. ریسک اعتباری در اوراق بدهی، میزان ریسک سرمایهگذار را از جهت عدم بازپرداخت تمام یا بخشی از سرمایهای (به علاوه بهره) که برای خرید این اوراق صرف کرده، نشان میدهد.

ریسک نکول و ریسک اعتباری دو مفهوم جداگانه اما مرتبط با یکدیگر هستند که در ادامه به توضیح آنها همراه با مثال خواهیم پرداخت.

ریسک نُکول (Default Risk) به معنای عدم ایفای تعهدات در معامله است. اگر در یک قرارداد مالی، یک طرف قرارداد خواسته یا ناخواسته نتواند تمام یا بخشی از تعهدات خود را بر مبنای قرارداد ایفا کند، نکول ایجاد شده است. برای مثال قرضدهنده و قرضگیرنده را در نظر بگیرید. اگر قرضگیرنده نتواند در موعدی که از پیش تعیین شده بخشی از بدهی یا تمام آن را بازپرداخت کند و یا حتی در بازپرداخت آن تاخیر کند، ریسک نکول رخ داده است.

ریسک نکول یکی از اجزای تشکیلدهنده ریسک اعتباری است.

ریسک اعتباری (Credit Risk)، زمانی رخ میدهد که وامدهنده به وامگیرنده پول قرض داده اما ممکن است این پول در آینده بازپرداخت نشود. البته امروزه وامدهندگان (برای مثال بانکها) سلامت مالی وامگیرندگان را به دقت بررسی کرده و خطر احتمالی نکول در قرارداد را کاهش میدهند.

موسسات رتبهبندی اعتباری گوناگونی در جهان وجود دارند که انواع اوراق قرضه دولتی و شرکتی را از نظر ریسک نکول اعتبارسنجی میکنند. به نقل از سایت اینوستوپدیا این رتبهبندی به دو دسته تقسیم میشود:

اوراق قرضه یا بدهیای که در دسته اول قرار میگیرند، بازدهی کم داشته اما در عین حال با ریسک نکول کمتری همراه هستند. عمده سرمایهگذاران به دنبال چنین اوراقی هستند. اوراق دسته دوم، بازدهی بالاتری دارند اما با ریسک نکول یا احتمال عدم بازپرداخت بیشتری همراه هستند. درون این دو دسته نیز رتبهبندیهای دیگری (از AAA تا D) وجود دارد.

برای مثال میتوان به رتبهبندی اوراق قرضه توسط شرکت آمریکایی S&P Global، اشاره کرد. در این شرکت اوراقی که در سطوح AAA، AA، A و BBB قرار میگیرند، برای سرمایه گذاری مناسب هستند. بالاترین کیفیت مربوط به علامت AAA است و علامتهای بعدی به ترتیب کیفیت کمتری دارند.

در ایران نیز شرکتهای رتبهبندی اعتباری مختلفی مانند برهان، پارس کیان و پایا وجود دارند که ریسک نکول شرکتهای بورسی، بانکها، نهادهای مالی غیر بانکی، اوراق صکوک، شرکتهای تامین سرمایه و ... را میسنجند. این شرکتها نیز از سطح AAA تا D رتبهبندی میشوند.

در قراردادهای آتی و اختیار معامله بورس ایران نیز با مفهوم نکول مواجه خواهید شد. در اینجا، نکول در معامله به معنای عدم ایفای تعهدات یک طرف قرارداد نسبت به خرید یا فروش دارایی پایه در موعد سررسید قرارداد است. البته سازمان بورس در این زمینه مقررات خاصی اعمال کرده است که ریسک نکول را بسیار کاهش میدهد و در مواردی نیز که احتمال نکول وجود دارد، جرائمی برای آن تعیین کرده است.

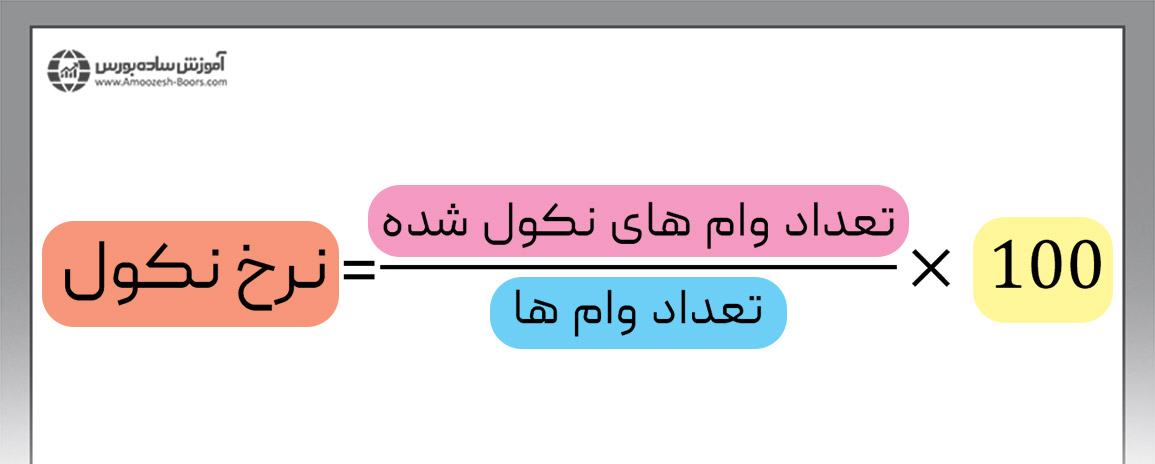

منظور از نرخ نکول (Default Rate) عدم پرداخت وام در چند ماه متوالی است. برای مثال اگر شخصی قسطهای وام بانکی خود را به مدت چند ماه پیاپی پرداخت نکند، نکول اعلام میشود. محاسبه نرخ نکول توسط بانکها یا سایر نهادهای مالی با استفاده از فرمول زیر انجام میشود.

اوراق بدهی در ایران دارای ریسک نکول هستند. اوراق صکوک، اوراق خزانه اسلامی و اوراق مشارکت از جمله اوراقی هستند که عمدهی آنها توسط دولت منتشر شده و ریسک نکول کمی دارند. البته نکول بدهی ممکن است در شرایطی مانند اوضاع نابه سامان سیاسی و جنگ در یک کشور اتفاق بیفتد. علاوه بر این، در حال حاضر به دلیل نرخ تورم بالا در ایران، عملا سرمایه گذاری در اوراق بدهی نه تنها بازدهی نخواهد داشت بلکه ارزش سرمایه افراد را در طول زمان نیز کاهش میدهد.

به همین دلیل پیشنهاد میکنیم از سایر بازارهای مالی مانند طلا و سکه، سهام، ملک، خودرو یا دلار استفاده کنید. در صورت عدم تسلط به خرید و فروش در این بازارها از سیگنال خرید آنها در انجمن خبرگان سرمایه گذاری در ایران استفاده کنید.

اگر از ویژگی دریافت اعتبار توسط کارگزاریهای بورس در ایران استفاده کرده باشید، به عبارت ریسک نکول برخوردهاید. در این حالت، ریسک نکول ناشی از عدم توانایی بازپرداخت وجهِ کارگزاری توسط اعتبار گیرنده است. البته کارگزاریها اقدامات لازم را در این زمینه انجام میدهند تا کمترین ریسک نکول متوجه آنها باشد.

با استفاده از صورتها و نسبتهای مالی میتوان میزان توانایی شرکتهای بورسی در بازپرداخت بدهیهایشان یا همان ریسک نکول را سنجید. برای مثال میتوان از جریان نقدی آزاد شرکت استفاده کرد. با بررسی این فاکتور میتوان به نتایج زیر رسید:

ریسک نکول یا اعتباری در بورس در اغلب موارد برای خرید اوراق بدهی مطرح میشود. علاوه بر این توان بازپرداخت بدهیهای یک شرکت بورسی و بخشی از سنجش ارزشمندی بنیادی سهام آن نیز با سنجش ریسک نکول انجام میشود.

جهت آشنایی هر چه بیشتر با مفهوم ریسک از مقالات زیر استفاده کنید.

ریسک نکول، احتمال عدم توانایی یک طرف قرارداد در بازپرداخت تمام یا بخشی از وام یا بهره آن (طبق مفاد قرارداد) است.

معنای نکول در واژه نامههای فارسی: خودداری کردن از پرداخت وجه حواله ، برات و مانند آن.

نکول بدهی به معنای عدم توانایی یا تمایل در برگرداندن بخشی از وام یا تمام آن در موعد مقرر است. منظور از نکول بدهی کشورها، عدم توانایی آنها در بازپرداخت اصل وجه یا سود اوراق قرضه (بدهی) منتشر شده توسط دولتها است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

BaranMashadi

1402-09-26شرایط کارگزاری برای کاهش ریسک نکول چیه؟

مدیر وبسایت

1403-01-31درود به شما دوست عزیز کارگزاری با اخذ وجه تضمین از دو طرف معامله ریسک نکول را کاهش میدهد.