برای شناسایی بهترین صندوق اهرمی در بورس باید معیارهایی همچون نقدشوندگی، حباب قیمتی، میزان بازدهی در گذشته، نحوه مدیریت صندوق، ترکیب داراییهای صندوق، ضریب اهرمی و ... را در نظر گرفت. صندوقهای اهرمی دارای دو واحد عادی و ممتاز هستند که نوع اول سودی تضمین شده و مشابه با سپرده بانکی دارد اما نوع دوم از جنس صندوقهای سهامی اما با خاصیت اهرمی بوده و قابل معامله در بورس است. واحدهای ممتاز، پتانسیل کسب سود مضاعف و در عین حال زیان مضاعف را به صورت همزمان دارا هستند.

به این نکته مهم دقت داشته باشید که خرید واحدهای ممتاز صندوقهای اهرمی تنها در روندهای صعودی معقول است. در ادامه، روش تشخیص بهترین صندوق اهرمی را آموزش خواهیم داد.

آشنایی با مفهوم صندوق سرمایه گذاری اهرمی

پیش از انتخاب بهترین صندوق اهرمی باید به شکل خلاصه با عملکرد این صندوقها و نحوه استفاده از اهرم آشنا شوید. واحدهای ممتاز صندوقهای اهرمی از خاصیت اهرم برای بیشتر کردن سود سرمایهگذاران استفاده میکنند. البته اهرم، خاصیتی دوگانه دارد بدین معنی که در شرایط نزولی بازار میتواند زیان سرمایهگذار را نیز به همان نسبت بیشتر کند.

هنگامی که در صندوق اهرمی سرمایه گذاری میکنید، میزان سرمایه اولیه شما بیشتر در نظر گرفته میشود، در نتیجه در صورت بازدهی بالای صندوق، درصد سود شما به همین میزان از سرمایه که از نظر تئوری بیشتر شده تعلق میگیرد نه سرمایه اصلیتان که مقدار کمتری است. در ادامه با استفاده از مثالهای متعدد به شرح دقیقتر ماهیت صندوقهای اهرمی و نحوه انتخاب بهترین نوع آن خواهیم پرداخت.

لیست صندوقهای اهرمی در بورس جهت انتخاب بهترین صندوق اهرمی

۱- صندوق اهرمی اهرم کاریزما

۲- صندوق اهرمی شتاب آگاه

۳- صندوق اهرمیتوان مفید

۴- صندوق اهرمی جهش فارابی

۵- صندوق اهرمی بیدار

۶- صندوق اهرمی موج فیروزه

۷- صندوق اهرمی نارنج

ویژگیهای بهترین صندوق اهرمی در بورس چیست؟

مهمترینهای ویژگیهای بهترین صندوق اهرمی (واحدهای ممتاز) عبارتند از:

- نقدشوندگی بالا

- حباب قیمتی کم

- بازدهی بالا در گذشته

- ضریب اهرمی مناسب

- مدیریت قوی

- کف و سقف سود بیشتر

- نسبت P/NAV کمتر از ۱

- ضریب آلفا بزرگتر

- ضریب بتا مناسب

- ترکیب دارایی متناسب با شرایط بازار

بهترین صندوق اهرمی از نظر نقدشوندگی

صندوقهای اهرمی ضامن نقدشوندگی ندارند. به همین دلیل باید میزان نقدشوندگی یعنی سرعت در خرید و فروش واحدها به قیمت دلخواه را با معیار «ارزش معاملات روزانه» بسنجید. معمولا ارزش بالاتر در معاملات روزانه، نشانهای از نقدشوندگی بیشتر صندوق است.

به عنوان مثال، مقایسه صندوقهای اهرمی از نظر ارزش روزانه معاملات در یک روز معاملاتی مشابه نشان میدهد که صندوق اهرمی کاریزما با نماد اهرم، نقدشوندگی بیشتری نسبت به بقیه صندوقهای اهرمی دارد.

|

|

ارزش معاملات روزانه (میلیارد تومان)

|

|

۱- صندوق اهرمی اهرم کاریزما

|

179

|

|

۲- صندوق اهرمی شتاب آگاه

|

174

|

|

۳- صندوق اهرمیتوان مفید

|

47

|

|

۴- صندوق اهرمی جهش فارابی

|

56

|

|

۵- صندوق اهرمی بیدار

|

51

|

|

۶- صندوق اهرمی موج فیروزه

|

79

|

|

۷- صندوق اهرمی نارنج

|

25

|

البته دقت داشته باشید که میزان ارزش معاملات روزانه در طول زمان تغییر میکند. بنابراین باید با استفاده از تابلوی نماد در سایت شرکت مدیریت فناوری بورس تهران اطلاعات روزانه مربوطه را آپدیت کنید.

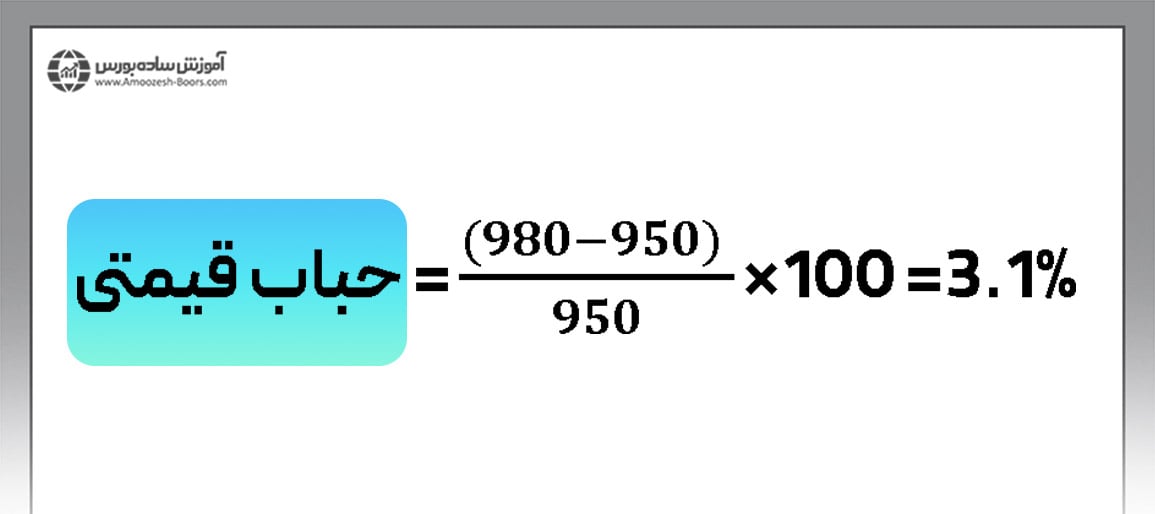

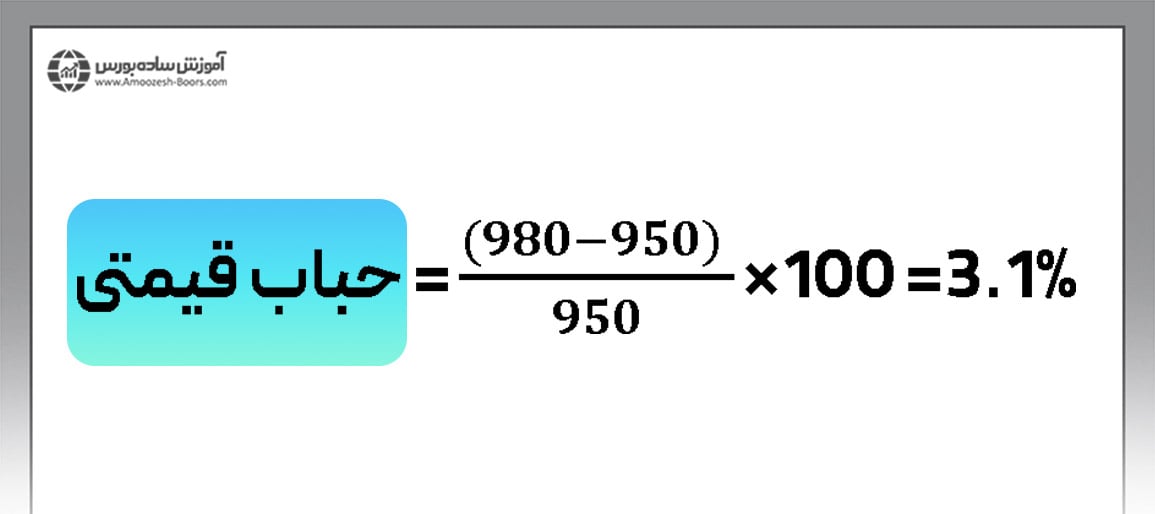

بهترین صندوق اهرمی از نظر حباب قیمتی

صندوقهای اهرمی در برهههای زمانی متفاوت دچار حباب قیمتی میشوند. طبیعتا هرچه حباب قیمتی یک صندوق کمتر باشد، ارزش خرید آن بیشتر است. برای به دست آوردن حباب صندوق اهرمی کافی است که قیمت پایانی صندوق را از NAV ابطال آن کسر کنید.

به عنوان مثال، اگر قیمت پایانی صندوق برابر با ۹۸۰ تومان و NAV ابطال برابر با ۹۵۰ تومان باشد، میزان حباب قیمتی صندوق برابر است با:

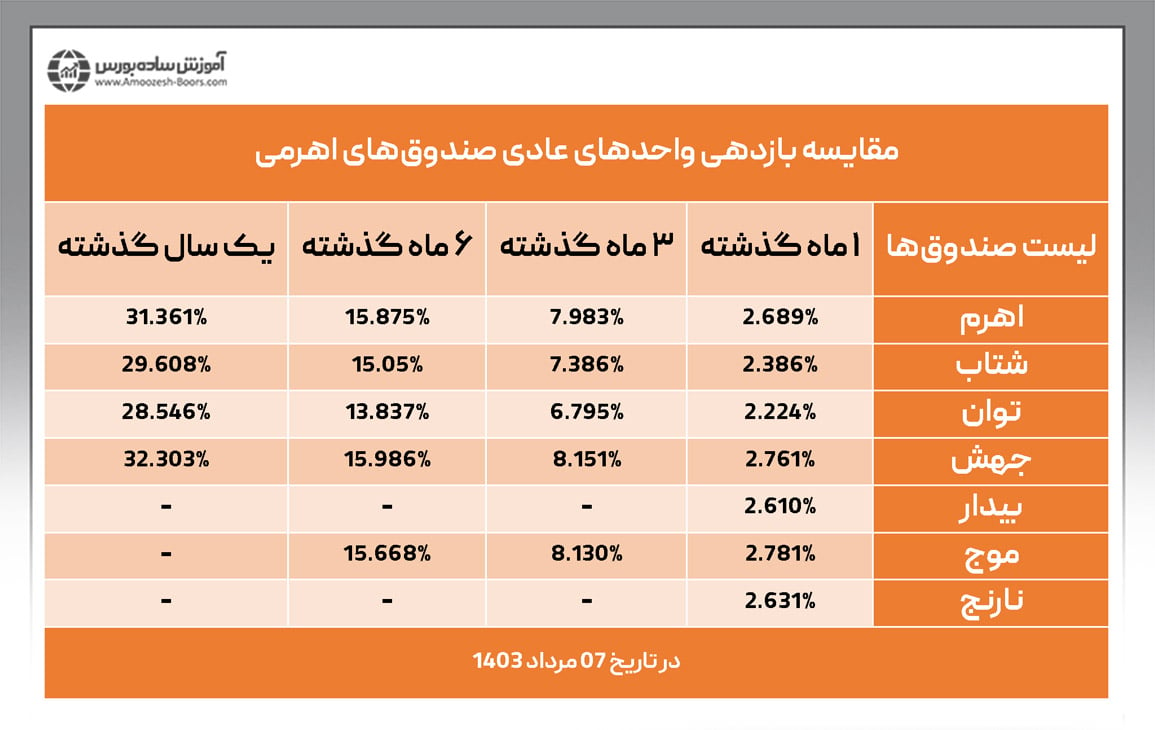

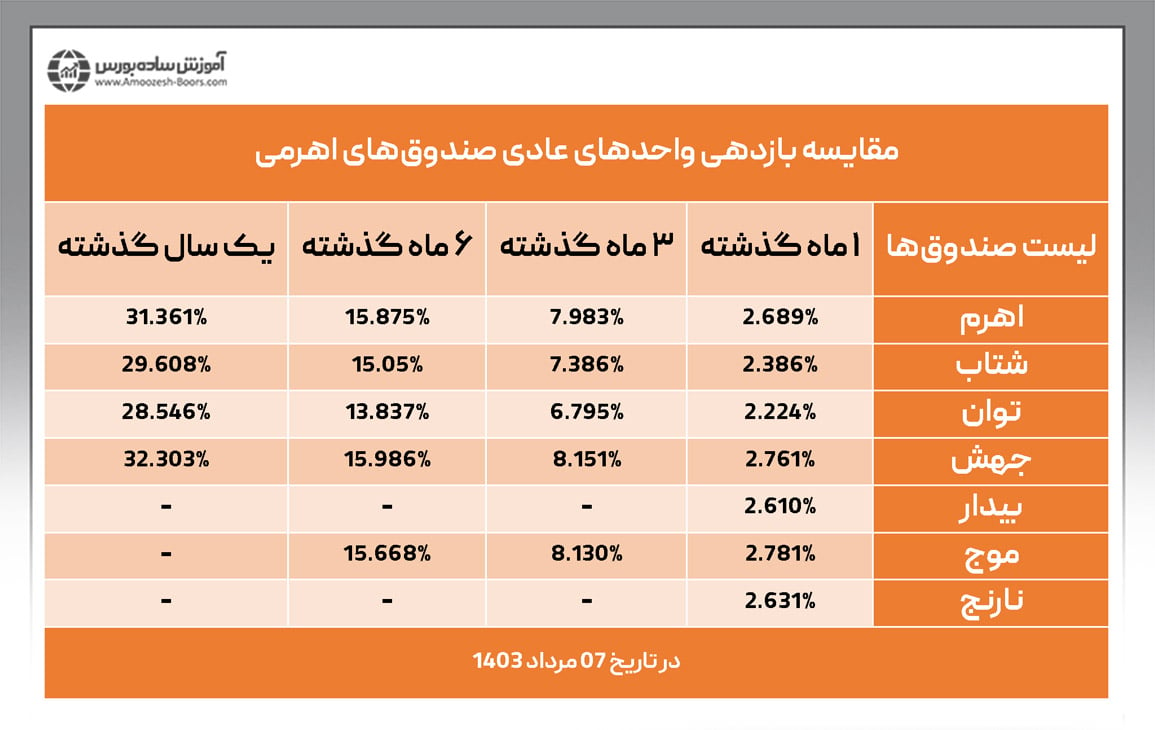

بهترین صندوق اهرمی از نظر بازدهی

هر چند میزان بازدهی گذشته لزوما به معنای عملکرد مثبت صندوق اهرمی در آینده نیست اما میتوان به عنوان یکی از فاکتورهای انتخاب بهترین صندوق اهرمی از آن استفاده کرد.

ابتدا بازدهی واحدهای عادی صندوقهای اهرمی را با یکدیگر مقایسه میکنیم.

مقایسه صندوقهای اهرمی در واحدهای عادی نشان میدهد که:

- صندوق اهرمی جهش، بیشترین بازدهی را در یک سال گذشته برای دارندگان واحدهای عادی به ارمغان آورده است.

البته باید به این نکته اشاره کنیم که سرمایهگذاران این صندوق به علت بالاتر بودن نرخ تورم نسبت به نرخ بازدهی صندوق، عملا دچار کاهش ارزش سرمایه شدهاند. حال اگر این سرمایهگذاران میتوانستند با خرید و فروش مستقیم سهام بازدهی بیشتر از نرخ تورم (= ۳۸٪) در یک سال گذشته داشته باشند، سود واقعی به دست میآوردند.

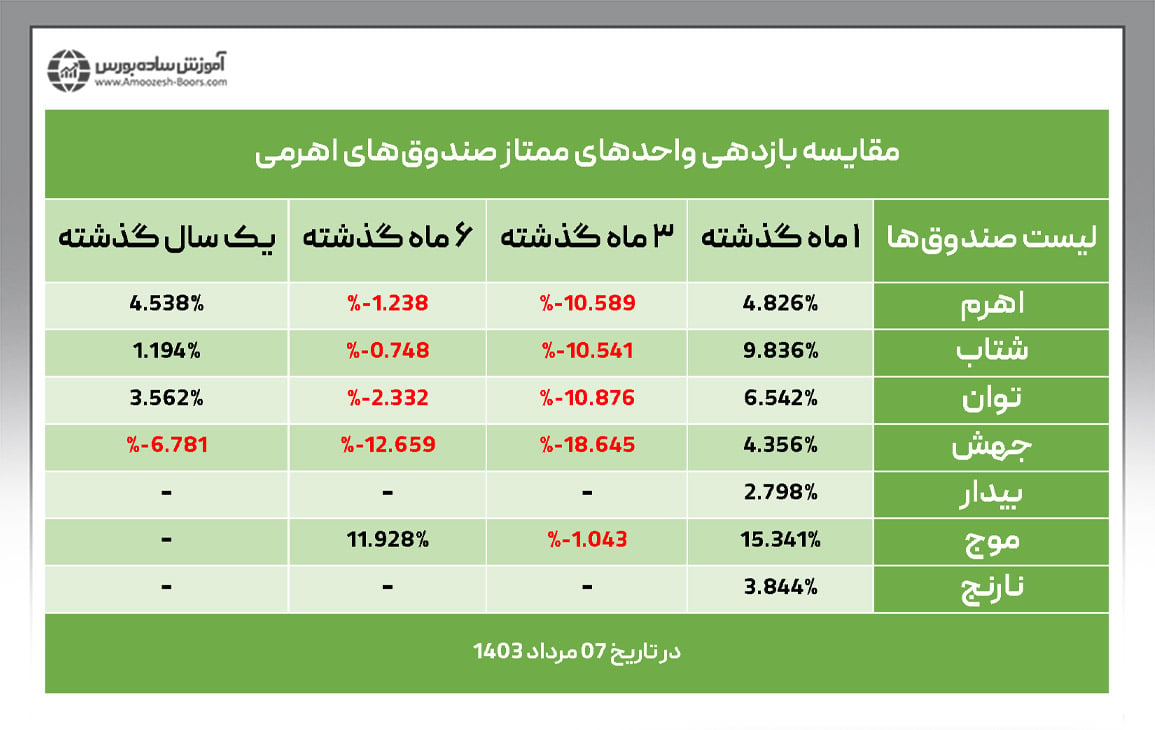

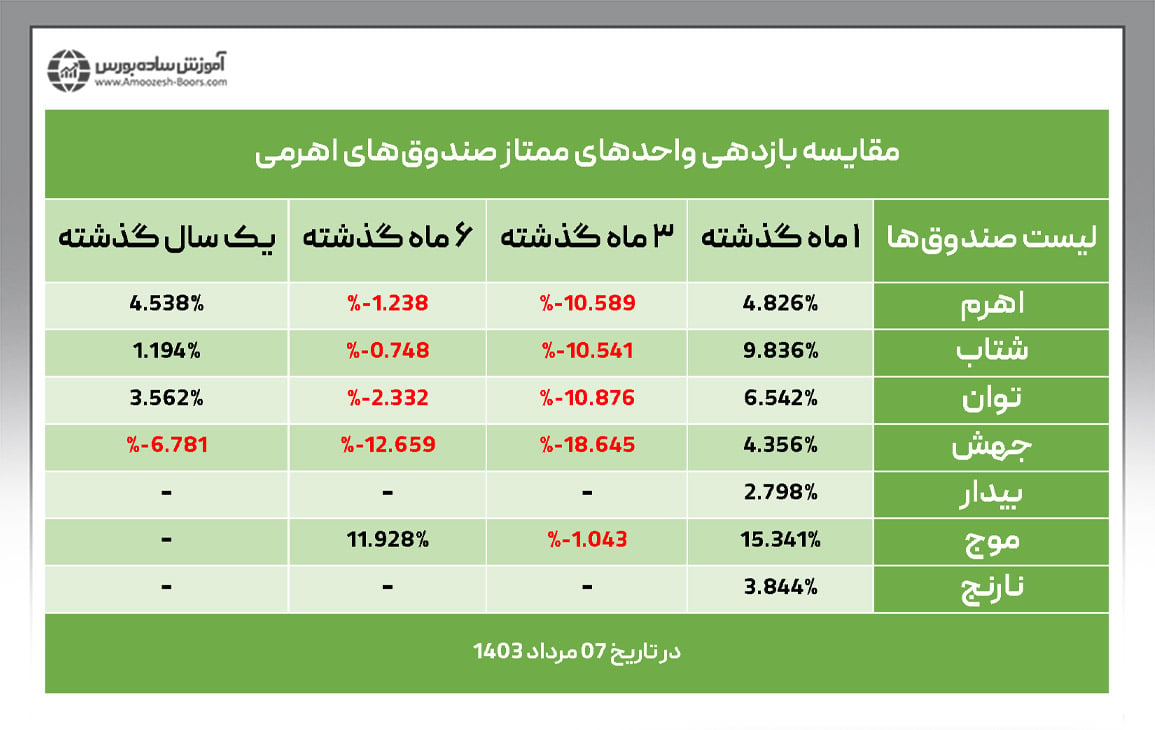

در ادامه، بازدهی واحدهای ممتاز صندوقهای اهرمی که از نوع ETF هستند را با یکدیگر مقایسه میکنیم.

مقایسه صندوقهای اهرمی در واحدهای ممتاز نشان میدهد که عملا نمیتوان هیچ یک از این صندوقها را به عنوان بهترین صندوق اهرمی معرفی کرد. همان طور که مشاهده میکنید، سرمایهگذاران واحدهای ممتاز سود بسیار کمتری نسبت به واحدهای عادی داشته و حتی در مواردی نیز ضرر کردهاند. اگر افراد سرمایه خود را به خرید سهام، طلا، ملک یا سایر داراییها اختصاص میدادند، میتوانستند در بازه یک سال گذشته بازدهی بیشتری نسبت به تورم داشته باشند. البته انتخاب بازار مناسب بر اساس دانش اقتصادی، قابلیتی است که بسیاری از آن بی اطلاعاند. اگر شما نیز جز افرادی هستید که نمیدانید کدام بازار مالی برای سرمایه گذاری بهتر است، از سرویس مشاوره سرمایه گذاری انجمن خبرگان سرمایه گذاری در ایران استفاده کنید. در این انجمن با توجه به سطح ریسکپذیری افراد، میزان سرمایه اولیه و شرایط اقتصاد کلان ایران و جهان، بهترین بازار مالی برای سرمایه گذاری اشخاص انتخاب میشود.

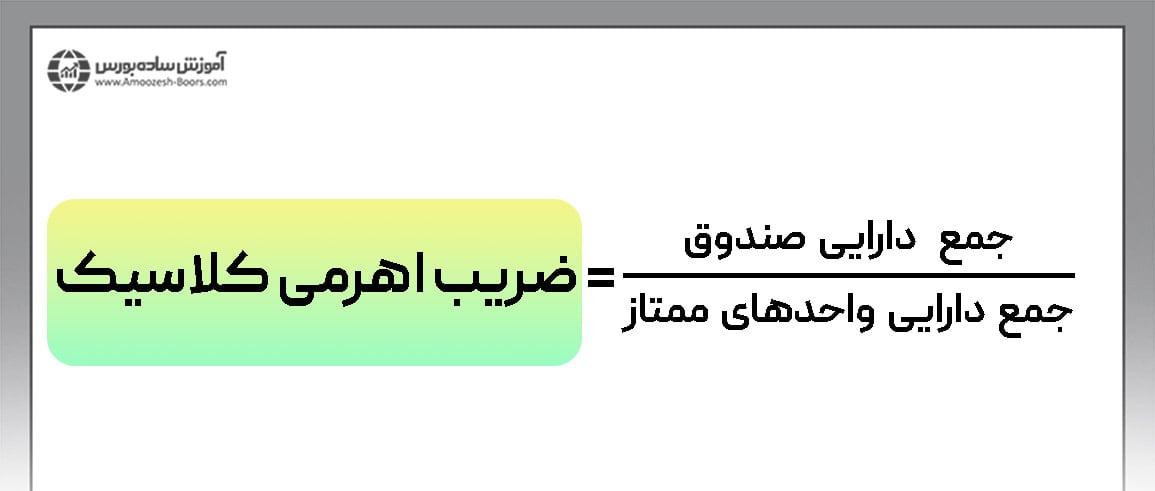

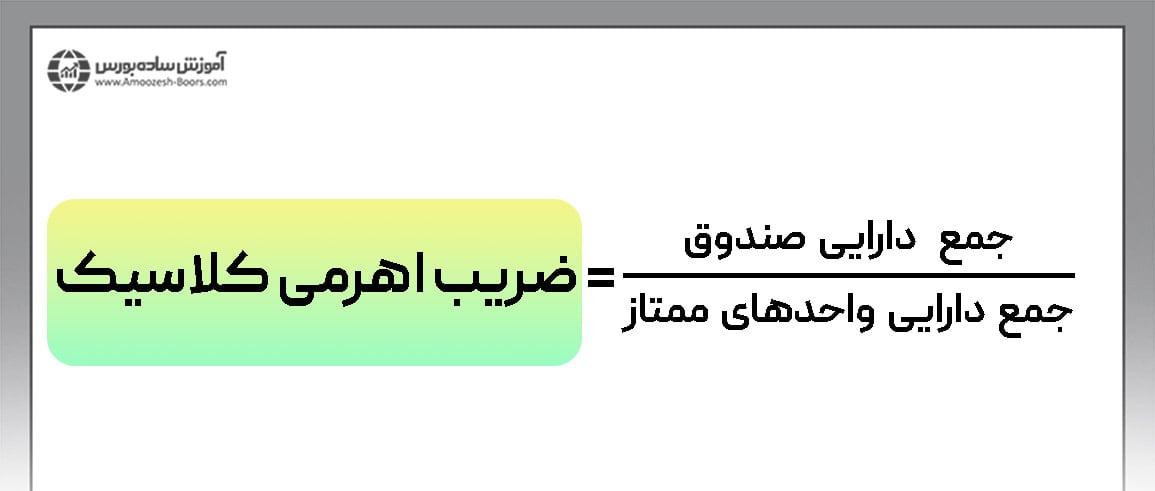

بهترین صندوق اهرمی از نظر ضریب اهرمی

ضریب اهرمی، عددی است که نشاندهنده میزان افزایش یا کاهش قیمت واحدهای ممتاز صندوقهای اهرمی نسبت به سرمایه اولیه آنها است. به عنوان مثال، ضریب اهرمی ۲ بدین معنی است که دارندگان واحدهای ممتاز صندوقهای اهرمی میتوانند با دو برابر سرمایه خود در سود و زیان صندوق شریک شوند.

طبیعی است که هرچه میزان اهرم یک صندوق بیشتر باشد، ریسک سرمایه گذاری و پتانسیل بازدهی در آن بیشتر خواهد شد. اما چطور میتوان ضریب اهرمی صندوقها را محاسبه کرد؟

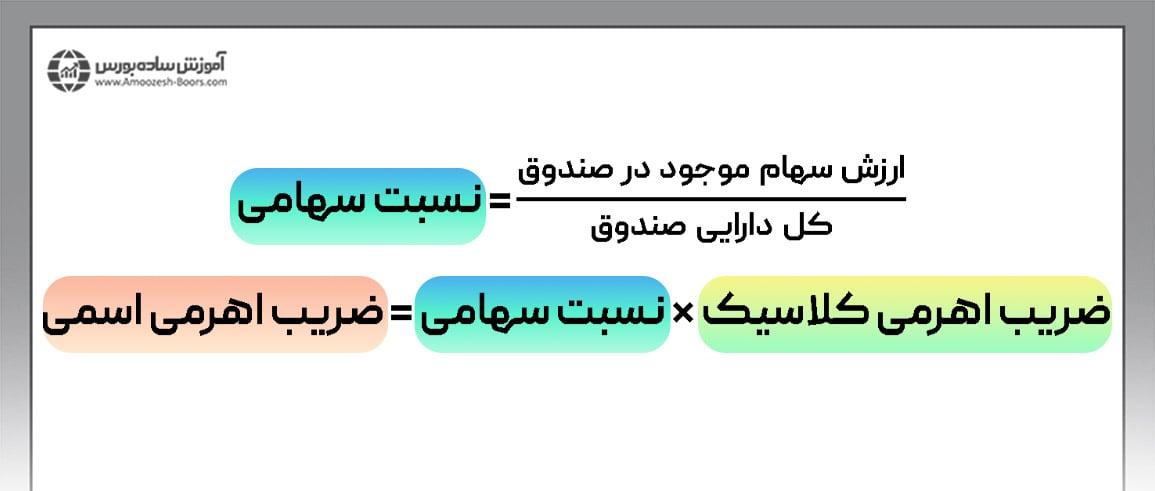

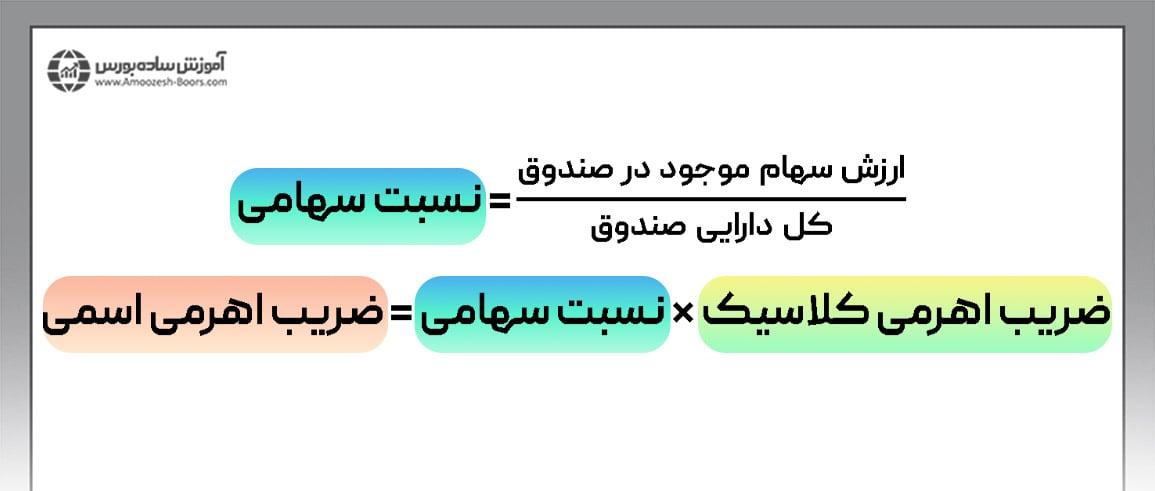

۱- ابتدا باید ضریب اهرمی کلاسیک صندوق را محاسبه کنید.

برای محاسبه فرمول بالا از تمام داراییهای صندوق همچون سهام، وجوه نقد و اوراق با درآمد ثابت استفاده میشود. وجوه نقد، سپرده بانکی و اوراق درآمد ثابت جز داراییهای بسیار کم ریسک به شمار میآیند اما بیشتر وزن صندوقهای اهرمی مربوط به سهام است که یک دارایی پرریسک است.

۲- در مرحله دوم برای به دست آوردن ضریب اهرمی اسمی یا بالقوه صندوق باید از نسبت سهامی استفاده کنید. سپس این نسبت را در ضریب اهرمی کلاسیک ضرب کنید.

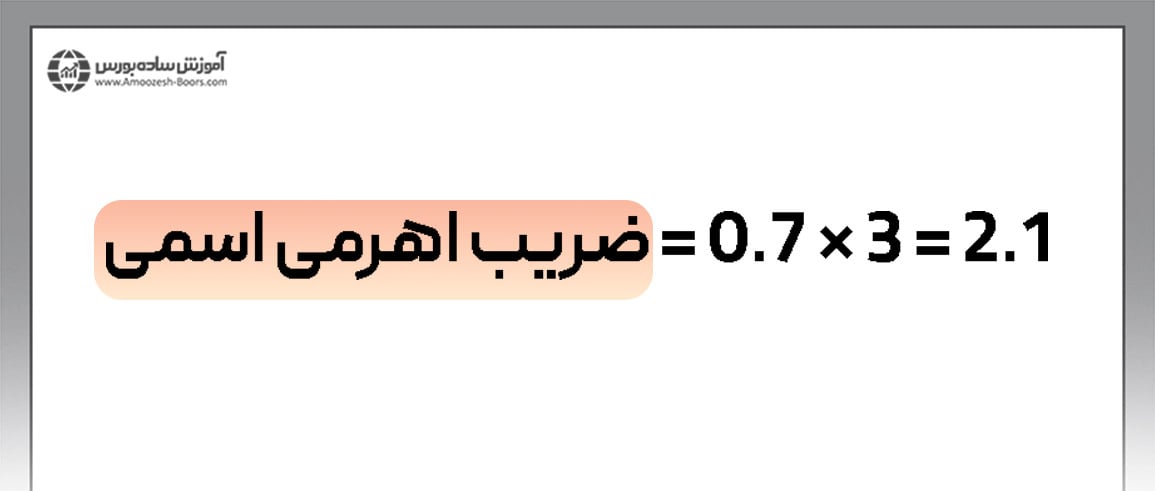

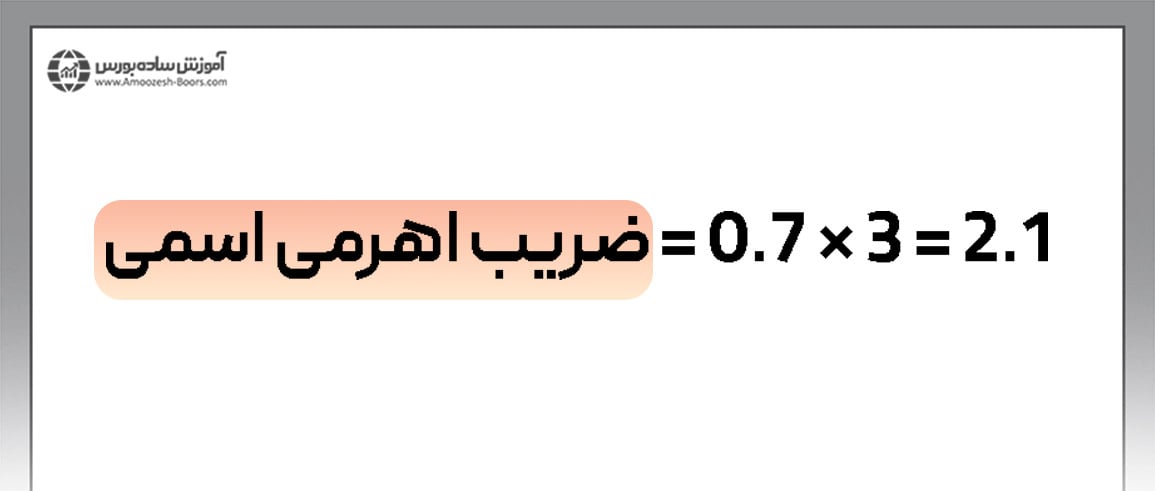

به عنوان مثال، فرض کنید شما ۱۰۰ میلیون تومان در واحدهای ممتاز یک صندوق اهرمی که دارای ضریب اهرمی کلاسیک ۳ و نسبت سهامی ۷۰٪ است، سرمایه گذاری کردهاید. حدود ۳۰ میلیون از سرمایه شما در اوراق با درآمد ثابت که کم ریسک یا بدون ریسک هستند، سرمایه گذاری میشود اما صندوق میتواند به ازای ۷۰ میلیون تومان شما به اندازه حدودا ۱۴۰ میلیون تومان سود یا ضرر ایجاد کند. در واقع، ضریب اهرمی اسمی صندوق برابر است با:

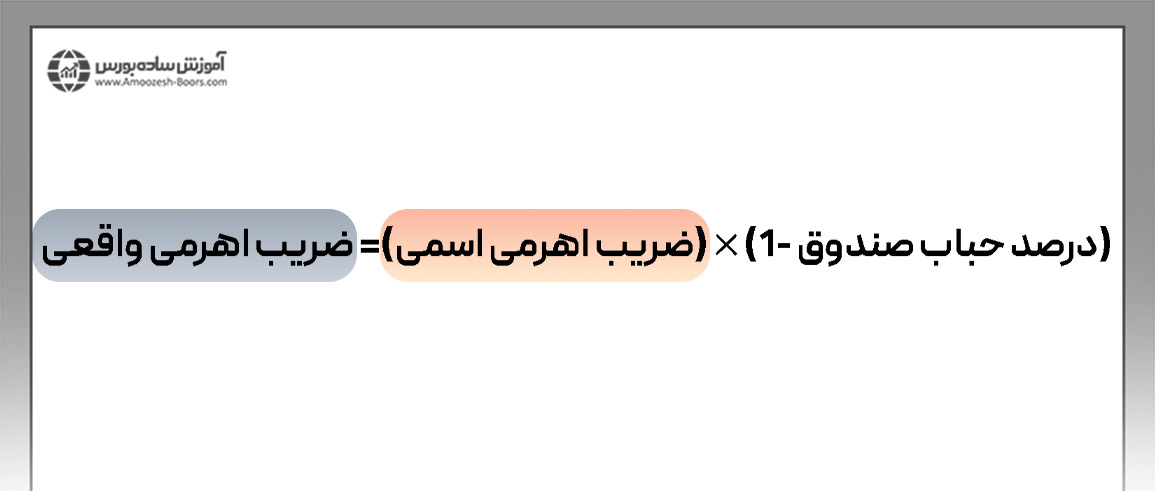

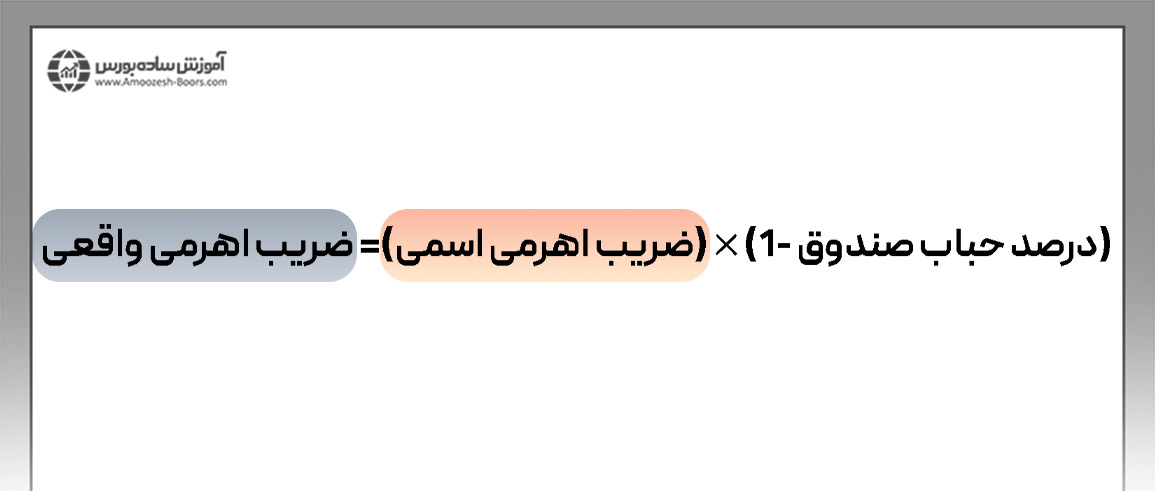

۳- ضریب اهرمی اسمی نمیتواند به شکل واقعی میزان اهرم صندوق را نشان دهد چراکه ممکن است صندوقها دچار حباب قیمتی شوند. به همین دلیل باید درصد حباب قیمتی را نیز در این فرمول دخیل کرد. بنابراین برای محاسبه ضریب اهرمی واقعی یا بالفعل صندوقهای اهرمی از فرمول زیر استفاده کنید.

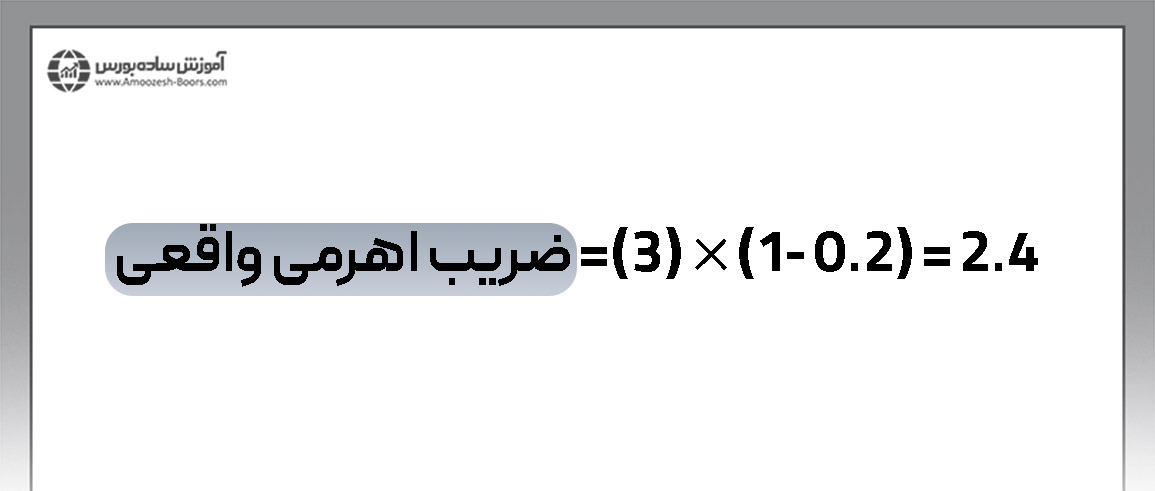

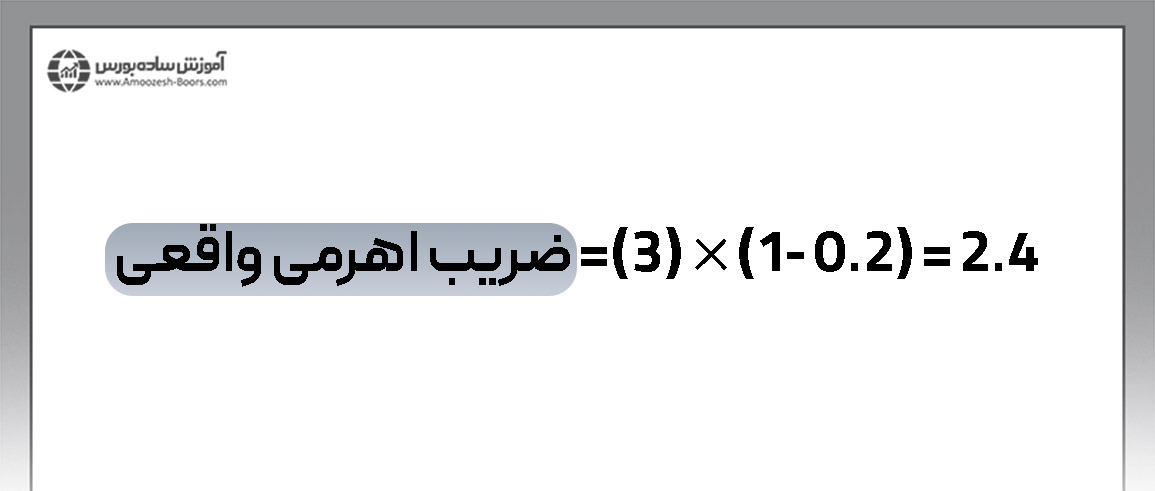

به عنوان مثال اگر ضریب اهرمی اسمی صندوق برابر با ۳ و حباب آن برابر با ۰.۲ باشد، ضریب اهرمی واقعی صندوق برابر است با ۲.۴.

از آنجایی که ترکیب دارایی و وزن آنها در پرتفوی صندوقهای اهرمی در طول زمان تغییر میکند باید در زمان خرید اقدام به محاسبه ضریب اهرمی کنید. در نهایت اگر تحمل زیان بالایی داشته یا در اصطلاح سطح ریسکپذیری بالایی دارید از صندوقهای اهرمی با ضریب اهرمی بیشتر استفاده کنید. در غیر این صورت، از صندوقهای با اهرم کمتر استفاده کنید. دوباره تاکید میکنیم بازدهی واحدهای ممتاز صندوقهای اهرمی تضمین شده نیست و در صورت ورود بازار به روند نزولی، امکان متضرر شدن سرمایهگذاران وجود دارد.

بهترین صندوق اهرمی از نظر مدیریت

پیش از انتخاب صندوق اهرمی بهتر است به سابقه و تجربه مدیر یا مدیران صندوقهای اهرمی دقت کنید. از آنجایی که قرار است سرمایه خود را به صندوق بسپارید باید از میزان تخصص مدیران اطلاع پیدا کنید.

- کنترل ضریب اهرمی در شرایط مختلف بازار به نحوی که سرمایهگذاران بیشترین سود ممکن را به دست بیاورند، یکی از وظایف مدیریت صندوق است.

بهترین صندوق اهرمی از نظر کف و سقف سود

واحدهای عادی صندوقهای اهرمی از سودی تضمین شده برخوردار هستند. درصد سود در یک محدوده سقف و کف اعلام میشود. طبیعتا هرچه میزان حداقل و حداکثر سود بیشتر باشد، سرمایهگذاران کمریسکتر علاقه بیشتری به سرمایه گذاری در این صندوقها نشان خواهند داد. در صورتی که بازدهی صندوق کمتر از حداقل سود اعلامی باشد، میزان کسری آن از محل واحدهای ممتاز جبران شده و به سرمایهگذاران واحدهای عادی، حداقل سود پرداخت خواهد شد.

برای انتخاب بهترین صندوق اهرمی از این منظر میتوانید از مقایسه کف و سقف سود صندوقها (در زمان نوشتن مقاله) استفاده کنید:

۱- صندوق اهرمی اهرم کاریزما: حداقل ۳۱٪ و حداکثر ۳۳٪ بازدهی اسمی روزشمار

۲- صندوق اهرمی شتاب آگاه: حداقل ۳۱٪ و حداکثر ۳۴.۹۷٪ بازدهی موثر روزشمار (معادل ۲۷.۰۱٪ و ۳۰٪ اسمی)

۳- صندوق اهرمیتوان مفید: حداقل ۳۰٪ و حداکثر ۳۲٪ بازدهی موثر سالانه

۴- صندوق اهرمی جهش فارابی: در حال حاضر، واحدهای عادی صادر نمیشود.

۵- صندوق اهرمی بیدار: حداقل ۳۶.۳٪ و حداکثر ۳۹.۸٪ بازدهی موثر سالانه

۶- صندوق اهرمی موج فیروزه: حداقل ۳۱٪ و حداکثر ۳۳.۵٪ بازدهی اسمی

۷- صندوق اهرمی نارنج: حداقل ۲۸.۳٪ و حداکثر ۴۱.۸٪ بازدهی موثر سالانه (معادل ۲۵٪ و ۳۵٪ اسمی)

بهترین صندوق اهرمی از نظر نسبت P/NAV

منظور از NAV صندوق اهرمی، ارزش خالص دارایی صندوق است. به عبارت دیگر، NAV صندوق میزان ارزش ذاتی یا واقعی آن را نشان میدهد اما همیشه صندوقها معادل با ارزش ذاتی شان در بازار معامله نمیشوند. در اینجا میتوان با استفاده از نسبت P/NAV، نسبت قیمت واحدهای صندوقها در بازار را به ارزش خالص دارایی به دست آورد. این نسبت به صورت درصد یا با استفاده از عدد معیار ۱ نشان داده میشود.

- اگر نسبت P/NAV معادل ۱ (یا ۱۰۰٪) باشد، ارزش واقعی صندوق اهرمی برابر با قیمت آن در بازار است.

- اگر نسبت P/NAV کمتر از ۱ (یا ۱۰۰٪) باشد، قیمت بازار کمتر از ارزش واقعی صندوق است. بدون در نظر گرفتن سایر معیارها، این صندوقها ارزش بیشتری برای سرمایه گذاری دارند.

- اگر نسبت P/NAV بیشتر از ۱ (یا ۱۰۰٪) باشد، قیمت بازار بیشتر از ارزش واقعی صندوق است. بدون در نظر گرفتن سایر معیارها، این صندوقها ریسک بیشتری برای سرمایه گذاری دارند چراکه احتمال کاهش قیمت آنها در آیندهای نزدیک وجود دارد.

بهترین صندوق اهرمی از نظر ضریب آلفا

ضریب آلفا، معیاری است که نوسانات صندوق اهرمی را نسبت به شاخص کل نشان میدهد.

- ضریب آلفای منفی به معنای عملکرد ضعیفتر صندوق نسبت به شاخص بازار است.

- ضریب آلفای مثبت به معنای عملکرد قویتر صندوق نسبت به شاخص بازار است.

- ضریب آلفای صفر به معنای عملکرد مشابه صندوق نسبت به شاخص بازار است.

در ادامه، بر اساس اطلاعات سایت فیپیران به بررسی ضریب آلفای صندوقهای اهرمی با یکدیگر میپردازیم.

|

صندوق

|

ضریب آلفا

|

|

۱- صندوق اهرمی اهرم کاریزما

|

8.04 (یک سال اخیر)

|

|

۲- صندوق اهرمی شتاب آگاه

|

5.5 (یک سال اخیر)

|

|

۳- صندوق اهرمیتوان مفید

|

2.96 (یک سال اخیر)

|

|

۴- صندوق اهرمی جهش فارابی

|

2.82- (یک سال اخیر)

|

|

۵- صندوق اهرمی بیدار

|

5.83- (38 سال اخیر)

|

|

۶- صندوق اهرمی موج فیروزه

|

26.82 (261 سال اخیر)

|

|

۷- صندوق اهرمی نارنج

|

4.62- (38 سال اخیر)

|

بهترین صندوق اهرمی از نظر ضریب بتا

ضریب بتا میزان ریسک صندوق را نسبت به شاخص بازار نشان میدهد.

اگر ضریب بتا صندوق بزرگتر از ۱ باشد، نوسانات سهم نسبت به شاخص کل بیشتر بوده و به همان میزان ریسک سرمایه گذاری در آن بیشتر است. به عبارت دیگر، هر چه ضریب بتا بزرگتر باشد، ریسک سرمایه گذاری در آن بیشتر خواهد بود. با استفاده از جدول زیر میتوانید، ضریب بتای صندوقهای اهرمی را با یکدیگر مقایسه کنید.

|

صندوق

|

ضریب بتا

|

|

۱- صندوق اهرمی اهرم کاریزما

|

1.85 (یک سال اخیر)

|

|

۲- صندوق اهرمی شتاب آگاه

|

1.89 (یک سال اخیر)

|

|

۳- صندوق اهرمیتوان مفید

|

1.57(یک سال اخیر)

|

|

۴- صندوق اهرمی جهش فارابی

|

2.07 (یک سال اخیر)

|

|

۵- صندوق اهرمی بیدار

|

2.08 (38 سال اخیر)

|

|

۶- صندوق اهرمی موج فیروزه

|

2.32 (261 سال اخیر)

|

|

۷- صندوق اهرمی نارنج

|

1.79 (38 سال اخیر)

|

بهترین صندوق اهرمی از نظر ترکیب داراییها

ترکیب دارایی صندوقهای اهرمی به دلیل اینکه زیرمجموعهای از صندوقهای سهامی به شمار میآید باید حداقل ۷۰٪ از سهام و حق تقدم تشکیل شود. اینکه این ۷۰٪ در کدام سهمها و ۳۰٪ باقیمانده در کدامیک از داراییها (اوراق درآمد ثابت، شمش طلا و ...) و با چه وزنی چیده میشود، از مسائلی است که میتواند منجر به برتری یک صندوق نسبت به صندوق دیگر شود. برای مقایسه صندوقهای اهرمی از این حیث میتوانید ترکیب دارایی صندوق را از طریق وب سایت صندوقها یا از طریق سایت کدال (گزارش صورت وضعیت پرتفوی) مشاهده کنید.

سخن پایانی

در این قسمت به بررسی معیارهای لازم برای انتخاب بهترین صندوق اهرمی در بورس پرداخته و دانستیم که میزان نقدشوندگی، نسبت P/NAV، حباب صندوق، ضریب آلفا و بتا، بازدهی گذشته، تجربه مدیر صندوق، محدوده حداقل و حداکثر بازدهی و ترکیب داراییها از مهمترین مواردی هستند که به هنگام انتخاب صندوق باید به آنها دقت کنید. در نهایت باید به این نکته اشاره کنیم که بازدهی خرید و فروش مستقیم سهام (به شرط تسلط به تحلیل بنیادی و تکنیکال)، بیشتر از خرید صندوقهای اهرمی خواهد بود. همان طور که در جداول بازدهی واحدهای ممتاز این صندوقها مشاهده کردید، سرمایهگذاران این صندوقها در بازه یک سال اخیر، سود کم و در مواردی ضرر را نیز تجربه کردهاند. اگر علاقهمند به خرید و فروش آگاهانه سهام هستید، میتوانید به بخش تحلیل ۳۰۰ سهم مهم بورس تهران مراجعه کنید. در این بخش، جدیدترین تحلیل بنیادی و تکنیکال مهمترین سهامهای بورس که توسط تیم کارشناسان انجمن خبرگان انجام شده در دسترس عموم قرار میگیرد.

جهت آشنایی بیشتر با سایر صندوقهای سرمایه گذاری در بورس از مقالات زیر استفاده کنید.

سوالات متداول

۱- بهترین صندوق اهرمی کدام است؟

بهترین صندوق اهرمی ویژگیهایی همچون بازدهی بالا در گذشته، نقدشوندگی بالا، مدیریت حرفهای، ضریب اهرمی کنترل شده با توجه به شرایط بازار، حباب قیمتی کمتر و ... دارد. شرح جزئیات این موارد در متن مقاله آورده شده است.