صندوق پوشش ریسک یا هج فاند (Hedge Fund)، یک نوع شرکت با مسئولیت محدود است که دارایی سرمایه گذاران خصوصی را با هدف کسب سود مدیریت میکند. دارایی این سرمایه گذاران توسط مدیران حرفهای مدیریت میشود که به کمک طیف وسیعی از استراتژیها، از جمله اهرم مالی یا معامله داراییهای نامشهود، به دنبال کسب بازده بالاتر از میانگین بازار هستند. سرمایه گذاری در صندوق های پوشش ریسک اغلب به عنوان یک انتخاب پرریسک در نظر گرفته میشود، معمولا به سرمایه یا دارایی زیادی نیاز دارد و بیشتر توسط افراد ثروتمند مورد استفاده قرار میگیرد.

حوزه صندوق های پوشش ریسک از زمان آغاز به کار خود رشد چشمگیری داشته است. در حال حاضر تریلیونها دلار دارایی تحت مدیریت این صندوقها قرار دارد. در این مقاله سعی خواهیم کرد به طور کامل مفهوم صندوق پوشش ریسک، مزایا، معایب و روش فعالیت آن را توضیح دهیم.

به نقل از اینوستوپدیا، آلفرد وینسلو جونز (Alfred Winslow Jones) با تاسیس شرکت A.W. Jones & Co، اولین صندوق پوشش ریسک جهان را راهاندازی کرد. ماجرا از جایی آغاز شد که جونز در سال 1949 هنگام نوشتن مقالهای درباره روندهای سرمایه گذاری، به مدیریت سرمایه علاقهمند گردید. در ادامه، وی برای شروع فعالیت مالی خود 100,000 دلار سرمایه جمعآوری کرد (که 40,000 دلار آن دارایی شخصی خودش بود) و سرمایه گذاری را آغاز کرد. او عمدتا سعی داشت ریسک نگه داشتن سهامهای دیگر در بلندمدت را با فروش استقراضی سهام دیگر به حداقل برساند. جونز همچنین از اهرم مالی برای افزایش بازده سرمایه گذاریهای خود استفاده میکرد.

در سال 1952، جونز ساختار شرکت سرمایه گذاری خود را تغییر داد و آن را از یک مشارکت تضامنی به یک مشارکت محدود تبدیل کرد. او اولین مدیر مالی بود که ترکیبی از فروش استقراضی، اهرم مالی و ریسک مشترک را در شرکت خود مورد استفاده قرار داد. به خاطر این نوآوری و همچنین برای اجرای یک سیستم پاداش مبتنی بر عملکرد، جونز در تاریخ سرمایه گذاری به عنوان پدر صندوقهای پوشش ریسک شناخته میشود.

صندوق های پوشش ریسک در دهه 1990 رونق گرفتند؛ زمانی که مدیران برجسته دنیای سرمایه گذاری برای کسب شهرت و ثروت بیشتر، صندوق های سرمایه گذاری مشترک (Mutual Funds) را ترک کرده و به سراغ مدیریت این صندوقها رفتند.

اصطلاح «صندوق پوشش ریسک» به نوعی شرکت سرمایه گذاری اطلاق میشود که مدیر آن با سرمایه گذاری بخشی از داراییها در خلاف جهت تمرکز صندوق، به دنبال ایجاد یک حاشیه امن و پوشش (Hedge) زیان احتمالی داراییهای اصلی است.

برای مثال، یک صندوق پوشش ریسک که بر روی صنایع دورهای (Cyclical Sector) مانند گردشگری تمرکز دارد، ممکن است بخشی از داراییهای خود را در صنایع غیر دورهای مانند انرژی سرمایه گذاری کند. هدف این اقدام، استفاده از بازده سهام غیر دورهای برای جبران هرگونه زیان در سهام دورهای است.

صندوق های پوشش ریسک از استراتژیهای پرخطرتری مانند اهرم مالی، اختیار معامله و قراردادهای آتی نیز استفاده میکنند. جذابیت بسیاری از این صندوقها به شهرت مدیران آنها در دنیای سرمایه گذاری مربوط است.

سرمایه گذاری در هج فاند مستلزم داشتن سطح مشخصی از درآمد یا دارایی است. سرمایه گذاران این نوع صندوق معمولا سرمایه گذاران نهادی مانند صندوقهای بازنشستگی، شرکتهای بیمه و افراد ثروتمند را شامل میشوند. علاوه بر این، اغلب اوقات از سرمایه گذاران خواسته میشود که حداقل به مدت یک سال پول خود را در صندوق نگه دارند. برداشت نیز ممکن است فقط در فواصل زمانی معینی مانند هر سه ماه یکبار، یا دو نوبت در سال قابل انجام باشد.

در این بخش، تعدادی از بزرگترین هج فاندهای دنیا را بر اساس میزان دارایی تحت مدیریت آنها معرفی میکنیم:

۱- سیتادل (Citadel): سیتادل در سال 1990 توسط کنت گریفین (Kenneth Griffin)، دانشجوی سال دوم دانشگاه هاروارد تاسیس شد و هماکنون او مدیرعامل آن است.

۲- بریجواتر آسوشیتس (Bridgewater Associates): این شرکت در وست پورت ایالت کانتیکت مستقر است و خدماتی را به صندوقهای بازنشستگی، دولتهای خارجی، بانکهای مرکزی، موقوفههای دانشگاهی، بنیادهای خیریه و سایر سرمایه گذاران نهادی ارائه میدهد. ری دالیو (Ray Dalio) این شرکت را در سال 1975 بنیانگذاری کرد و هماکنون به عنوان مدیر ارشد سرمایه گذاری آن فعالیت میکند. مدیرعامل فعلی این شرکت نیز نیرباردیا (Nir Bar Dea) است.

۳- ایکیوآر کپیتال منیجمنت (AQR Capital Management): این شرکت مستقر در گرینویچ ایالت کانتیکت، با استفاده از تحلیلهای کمی، استراتژیهای سرمایه گذاری خود را با تمرکز بر سهام و داراییهای جایگزین توسعه میدهد. کلیف آسنس (Cliff Asness) به همراه شرکای خود، جان لیو، رابرت کریل و دیوید کابیلراین شرکت را تأسیس کردند. این چهار نفر در گذشته در یکی از صندوق های پوشش ریسک گلدمن ساکس همکاری داشتند. ایکیوآر اولین صندوق با بازدهی مطلق (Cliff Asness) خود را در سال 1998 راهاندازی کرد.

۴- دی ای شاو (D.E. Shaw): شرکت دی ای شاو در سال 1988 در شهر نیویورک تأسیس شد. دیوید ای. شاو، مؤسس شرکت، مدرک دکترای خود را از استنفورد دریافت کرد و در گذشته در گروه علوم کامپیوتر دانشگاه کلمبیا فعالیت میکرد. او اکنون در حالی که همچنان در تصمیمات استراتژیک مشارکت دارد، به عنوان مدیر ارشد علمی (CSO) شرکت فعالیت میکند.استراتژیهای سیستماتیک این شرکت از نوع کمی بوده و بر سرمایه گذاریهای جایگزین و بلندمدت متمرکز است.

۵- رنسانس تکنالجیز (Renaissance Technologies): رنسانس تکنالجیز یک صندوق پوشش ریسک مستقر در نیویورک است که از روشهای ریاضی و آماری برای استراتژیهای معاملاتی اتوماتیک خود استفاده میکند. رنسانس این استراتژیها را در بازار سهام ایالات متحده و برخی کشورهای خاص، اوراق بدهی، قراردادهای آتی، قراردادهای پیمان آتی و ارزهای خارجی اعمال میکند. جیم سیمونز (Jim Simons) رنسانس تکنولوژیز را در سال 1982 تاسیس کرد. پیتر براون (Peter Brown) مدیر عامل فعلی این شرکت است.

۱- این صندوقها از طریق استفاده از استراتژیهای پیچیده و اهرم مالی میتوانند به دنبال کسب سود بیشتر در هر نوع شرایط بازار باشند.

۲- صندوق های پوشش ریسک در طیف وسیعی از داراییها، از جمله اوراق قرضه، سهام، کامودیتیها، ارزها، مشتقات مالی و املاک سرمایه گذاری میکنند که میتواند به کاهش ریسک کلی کمک کند.

۳- این صندوقها توسط مدیران با تجربه و متخصص اداره میشوند که از دانش و تخصص خود برای سرمایه گذاری در بازارهای مختلف استفاده میکنند.

۱- صندوق های پوشش ریسک معمولا هزینهها و کارمزدهای بالایی دارند که از سود سرمایه گذاران کسر خواهد شد.

۲- استفاده از استراتژیهای پیچیده و اهرم مالی میتواند ریسک سرمایه گذاری در این صندوقها را افزایش دهد.

۳- نقدشوندگی واحدهای صندوق های پوشش ریسک معمولا کم است و سرمایه گذاران ممکن است برای فروش واحدهای خود با مشکل مواجه شوند.

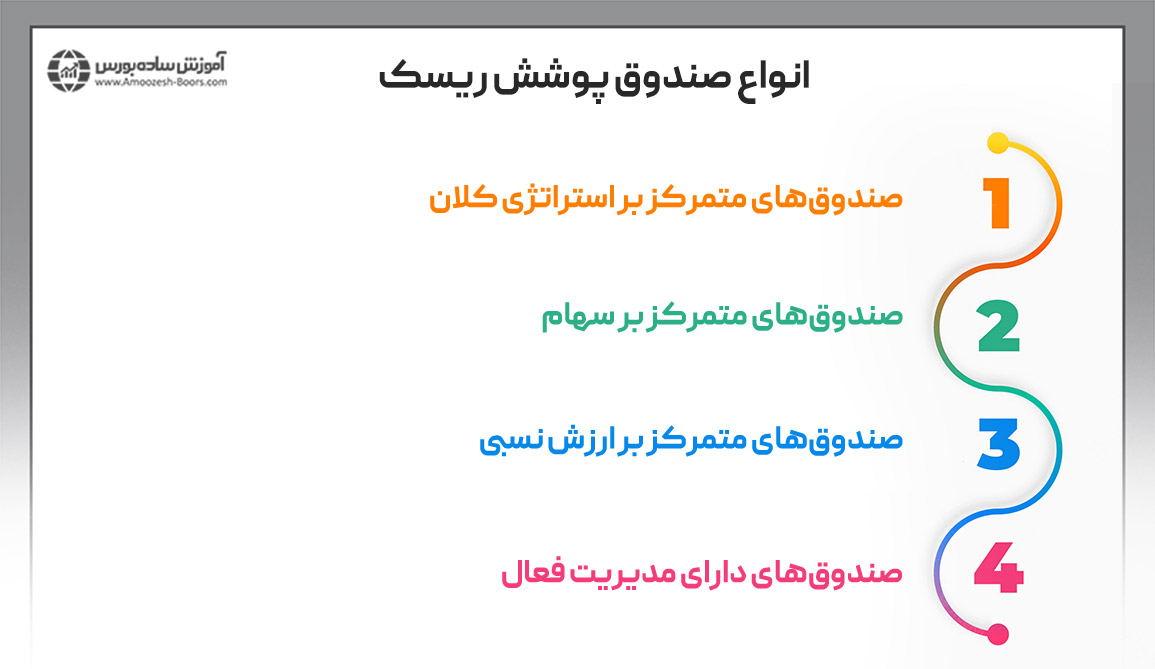

صندوقهای سرمایه گذاری ریسکپذیر (Hedge Funds) بر روی مجموعه سرمایه گذاریهای خاص و اوراق بهادار با پتانسیل سودآوری بالا تمرکز میکنند.

چهار نوع رایج از این صندوقها به شرح زیر است:

صندوق های پوشش ریسک از طریق طیف وسیعی از سرمایه گذاریها شامل اوراق بدهی، سهام، کالاها، ارزها، مشتقات مالی و املاک فعالیت میکنند. استراتژیهای صندوق پوشش ریسک بر اساس سبک سرمایه گذاری مدیر صندوق انتخاب شده و اهداف سهام محور، درآمد ثابت و رویداد محور را شامل میشوند:

در ایران، هر فردی میتواند به جای صندوق پوشش ریسک از مشاوره افراد متخصص جهت چینش بهترین پرتفوی بورسی استفاده کند. تیم انجمن خبرگان سرمایه گذاری در ایران در کنار تحلیل دادههای بازارهای مختلف داخلی به افراد برای انتخاب نوع سرمایه گذاری و زمان آن با توجه به سطح سرمایه، میزان ریسکپذیری و شخصیت سرمایه گذار مشاوره مالی میدهند. علاوه بر این، میتوان با استفاده از سیگنال بورس انجمن خبرگان بهترین ترکیب پرتفوی سهام را چید.

در حالی که روش مدیریت و سیستم کارمزد هر صندوق ممکن است متفاوت باشد، امروزه اکثر صندوق های پوشش ریسک از سیستم استاندارد «2 و 20» استفاده میکنند که دو بخش دارد:

کارمزد مدیریت بر اساس ارزش دارایی هر سرمایه گذار محاسبه میشود. بنابراین، سرمایه گذاری به مبلغ یک میلیون دلار، منجر به پرداخت کارمزد مدیریت 20,000 دلاری برای آن سال میشود تا هزینههای عملیاتی صندوق و هزینه جبران خدمات (Compensation) مدیر صندوق را پوشش دهد. کارمزد عملکرد معمولا 20 درصد از سود است. در نتیجه اگر سرمایه گذاری یک میلیون دلاری در یک سال به 1.2 میلیون دلار افزایش یابد، کارمزد پرداختی به صندوق 40,000 دلار خواهد بود. بنابراین در این سناریوی فرضی، 60 هزار دلار از 200 هزار دلار سود به صندوق تعلق گرفته و 140 هزار دلار در اختیار سرمایه گذار قرار میگیرد.

بر خلاف صندوقهای سرمایه گذاری مشترک، صندوق های پوشش ریسک تحت نظارت سختگیرانه سازمان بورس و اوراق بهادار (SEC) فعالیت نمیکنند.

|

صندوق سرمایه گذاری مشترک |

صندوق سرمایه گذاری پوشش ریسک |

|

قابل استفاده برای عموم مردم با هر مقدار سرمایه |

قابل استفاده برای افراد با درآمد بالا |

|

متمرکز بر سهام و اوراق قرضه |

متمرکز بر بازار ملک، سهام، مشتقات مالی و ارزهای خارجی |

|

نقدشوندگی نسبتا بالا |

نقدشوندگی پایین |

|

کارمزد و هزینه کمتر |

کارمزد و هزینه بیشتر |

۱- صندوقهای سرمایه گذاری مشترک روشی ساده برای ساختن یک سبد سرمایه گذاری متنوع، شامل سهام، اوراق قرضه و یا سرمایه گذاریهای کوتاهمدت محسوب میشوند و برای عموم مردم و سرمایه گذاران عادی در دسترس هستند. در مقابل، صندوق های پوشش ریسک تنها سرمایه گذاران خاصی را میپذیرند افرادی با درآمد سالانه بیش از 200 هزار دلار، یا مالک بیش از 1 میلیون دلار دارایی (به استثنای محل سکونت اصلی) را شامل میشود. این سرمایه گذاران از نظر توانایی مدیریت ریسک ناشی از فعالیتهای صندوق های پوشش ریسک گزینه مطلوب تلقی میشوند.

۲- برخلاف صندوقهای سرمایه گذاری مشترک که عمدتا بر روی راهبردهای سرمایه گذاری بلندمدت (شامل سهام و اوراق قرضه) تمرکز دارند، صندوق های پوشش ریسک قادر به سرمایه گذاری روی زمین، املاک، سهام، مشتقات مالی و ارزهای خارجی هستند.

۳- یکی دیگر از تفاوتهای این دو مدل صندوق، به امکان نقدشوندگی سرمایه مربوط میشود. در حالی که سرمایه گذاران در صندوقهای مشترک میتوانند با محدودیتهای کمتری واحدهای خود را به فروش برسانند، صندوق های پوشش ریسک معمولا محدودیتهایی شدیدی برای بازخرید واحدها (برای مثال فقط دو بار در یک سال) اعمال میکنند و در ابتدای کار نیز اغلب امکان برداشت را برای مدتی (معمولا 1 سال) قفل مینمایند.

۴- ساختار کارمزد صندوق های پوشش ریسک معمولا به صورت 2% کارمزد مدیریت به علاوه 20% کارمزد عملکرد است. میانگین هزینه پرداختی سرمایه گذاران عادی در صندوقهای سرمایه گذاری مشترک و صندوقهای قابل معامله (ETF) بسیار پایینتر است.

مدیریت بسیاری از صندوق های پوشش ریسک در اختیار موسسان آنها قرار دارد. در واقع یکی از عواملی که مدیران صندوق های پوشش ریسک را از مدیران سایر صندوقها متمایز میسازد، این است که داراییهای شخصی و سرمایههای مستقیم خود آنها معمولا به عملکرد صندوق گره خورده است. به عبارت دیگر، موفقیت مدیران با عملکرد صندوق همسو بوده و این موضوع انگیزه و تعهد بالایی را برای کسب سود ایجاد میکند.

وظایف یک مدیر صندوق پوشش ریسک طیف گستردهای از فعالیتها را در بر میگیرد که به طور کلی به پنج دسته زیر تقسیم میشوند:

مدیران ارشد صندوق های پوشش ریسک، با اختلاف قابل توجهی نسبت به مدیران عامل شرکتهای بزرگ، در زمره پردرآمدترین افراد قرار دارند. طبق برخی گزارشها، درآمد مدیران برترین صندوقها حتی به 4 میلیارد دلار در سال نیز میرسد. این سطح خارقالعاده درآمد مستلزم آن است که مدیران صندوق های پوشش ریسک برای حفظ رقابتپذیری خود، دائما به دنبال خلق استراتژیهای سرمایه گذاری برنده و اتخاذ تصمیمات معاملاتی بهینه باشند. لازم به ذکر است که درآمد اکثر مدیران صندوق های پوشش ریسک بسیار کمتر از بزرگترین مدیران است و همه آنها در عین ثروتمند بودن، لزوما میلیاردر نیستند.

هنگامی که سرمایه گذاران در جستجوی صندوق های پوشش ریسکی هستند که با اهداف سرمایه گذاری آنها مطابقت داشته باشد، عمدتا اندازه صندوق، عملکرد، سابقه فعالیت، حداقل سرمایه گذاری مورد نیاز برای مشارکت و شرایط بازخرید واحدهای صندوق را مد نظر قرار میدهند. لازم به ذکر است که فعالیت صندوق های پوشش ریسک در کشورهای مختلفی از جمله ایالات متحده، انگلستان، هنگ کنگ، کانادا و فرانسه صورت میپذیرد.

بر اساس توصیههای کمیسیون بورس و اوراق بهادار آمریکا (SEC)، سرمایه گذاران پیش از تصمیمگیری برای سرمایه گذاری در یک صندوق پوشش ریسک میبایست موارد زیر را مد نظر قرار دهند:

با در نظر گرفتن این نکات مهم، سرمایه گذاران میتوانند آگاهانهتر نسبت به سرمایه گذاری در صندوق های پوشش ریسک اقدام کرده و انتخابی متناسب با شرایط و اهداف خود داشته باشند.

صندوق های پوشش ریسک، نوعی شرکت سرمایه گذاری هستند که به دلیل استفاده از استراتژیهای پیچیده و متنوع، پتانسیل کسب سود در شرایط مختلف بازار را دارند. این صندوقها برای سرمایه گذاران ثروتمند مناسب بوده و مزایایی مانند متنوعسازی و مدیریت حرفهای را ارائه میدهند. در کنار مزایای ذکر شده، سرمایه گذاری در صندوق های پوشش ریسک با چالشهایی نیز همراه است. یکی از مهمترین چالشها، هزینههای بالای این صندوقها است. صندوق های پوشش ریسک معمولا 2 درصد از دارایی تحت مدیریت را به عنوان کارمزد مدیریت و 20 درصد از سود کسبشده را هم به عنوان کارمزد عملکرد دریافت میکنند. این موضوع میتواند مقدار قابل توجهی از سود سرمایه گذاران را کاهش دهد.

چالش دیگر، ریسک بالای این نوع سرمایه گذاری است. استفاده از استراتژیهای پیچیده و اهرم مالی میتواند ریسک سرمایه گذاری در این صندوقها را افزایش دهد. به همین دلیل، سرمایه گذاری در صندوق های پوشش ریسک فقط برای افراد ثروتمند و ریسکپذیر که به دنبال کسب بازدهی بالاتر از حد متوسط هستند، مناسب است.

در پایان باید به این نکته اشاره کنیم که انتخاب صندوق پوشش ریسک مناسب، نیازمند تحقیق و بررسی دقیق است. سرمایه گذاران باید قبل از سرمایه گذاری، به طور کامل از ریسکها و مزایای این نوع صندوقها آگاهی داشته باشند و به سوابق عملکرد و تخصص مدیران صندوق توجه کنند.

پیشنهاد میکنیم جهت آشنایی با سایر موضوعات مرتبط به صندوقهای سرمایه گذاری از مقالات زیر استفاده کنید.

صندوق پوشش ریسک نوعی شرکت سرمایه گذاری است که از طریق استراتژیهای پیچیده و متنوع به دنبال کسب سود بیشتر است. این صندوقها به سرمایه گذاران اجازه میدهند تا با پذیرش ریسک بالا، پتانسیل کسب سود بالاتر از میانگین داشته باشند.

به طور کلی، صندوق های پوشش ریسک برای سرمایه گذاران ثروتمند و با تجربه مناسب هستند.

صندوقهای سرمایه گذاری مشترک در دسترس عموم قرار دارند معمولا در داراییها با ریسک کم تا متوسط سرمایه گذاری میکنند. اما صندوق های پوشش ریسک فقط سرمایه گذاران ثروتمند را پذیرفته و از استراتژیهای پیچیده و پرریسکتر برای کسب سود استفاده میکنند.

برای سرمایه گذاری در صندوق های پوشش ریسک، باید با یک کارگزار یا مشاور مالی معتبر تماس بگیرید.

خیر، صندوق های پوشش ریسک برای همه سرمایه گذاران مناسب نیستند. این نوع صندوقها برای افراد ریسکپذیر و ثروتمند که به دنبال کسب بازدهی بالاتر از حد متوسط هستند، مناسبتر خواهند بود.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد