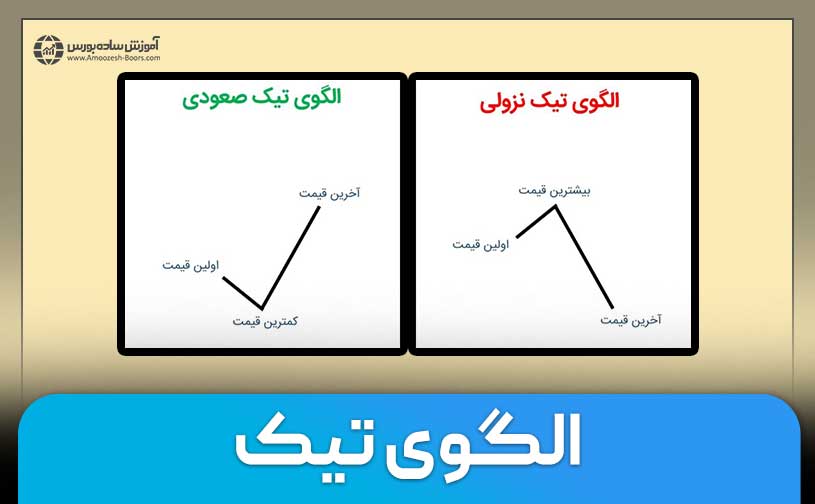

الگوی تیک یکی از الگوهای مهم تابلوخوانی است که با استفاده از آن میتوان رفتار سهام را در دقایق انتهایی بازار بررسی کرده و جهت قیمت روز بعدی را پیش بینی کرد. الگوی ساعت یا تیک به دو نوع صعودی و نزولی تقسیمبندی میشود که در صورت همراهی سایر نشانههای تابلوخوانی و تحلیل تکنیکال میتوانند به عنوان سیگنال خرید و فروش در نظر گرفته شوند.

استفاده از الگوی تیک بیشتر مناسب سرمایه گذارانی است که قصد نوسان گیری و کسب بازدهی کوتاه مدت در بازار سرمایه ایران را دارند. در ادامه به آموزش الگوی تیک در بورس و معرفی انواع فیلترهای آن خواهیم پرداخت.

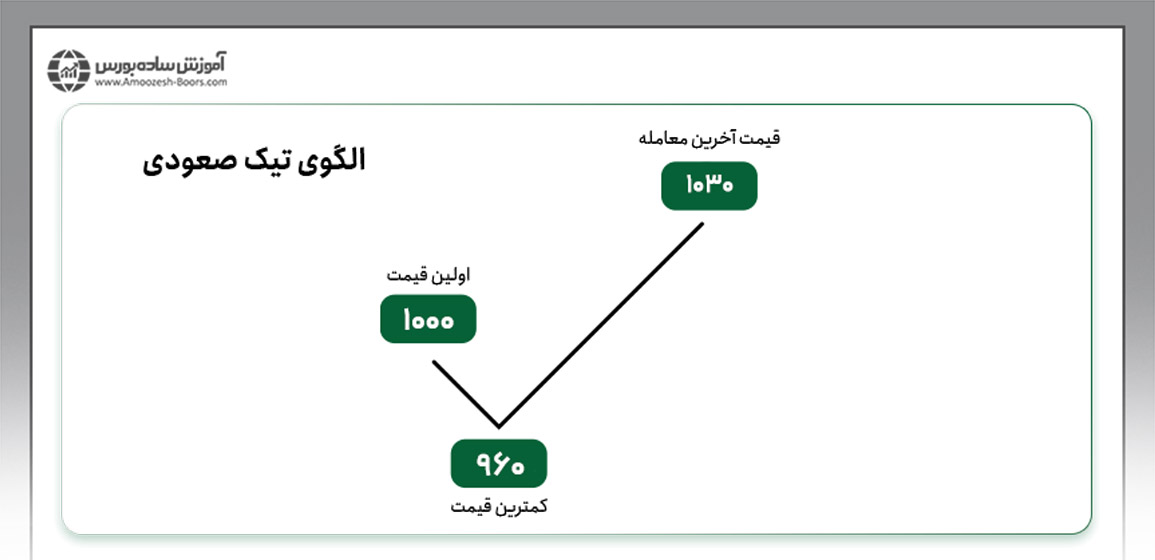

الگوی تیک صعودی زمانی شکل میگیرد که:

به این نکته مهم دقت داشته باشید که در این الگو، فاصلهی آخرین قیمت و اولین قیمت به شکل قابل توجهی افزایش مییابد.

برخی از معاملهگران به جای کمترین قیمت از قیمت پایانی استفاده کرده و در صورتی که آخرین قیمت بیشتر از ۲٪ نسبت به قیمت پایانی افزایش پیدا کرده باشد و در عین حال قیمت پایانی کمتر از قیمت اولین معامله باشد، آن را به عنوان الگوی تیک صعودی در نظر میگیرند.

اگر الگوی تیک صعودی یا الگوی ساعت صعودی در مناطق مهم حمایتی (از منظر تحلیل تکنیکال) رخ دهد و پول هوشمند به سهم وارد شده باشد، میتوان از این الگو به عنوان سیگنال خرید استفاده کرد.

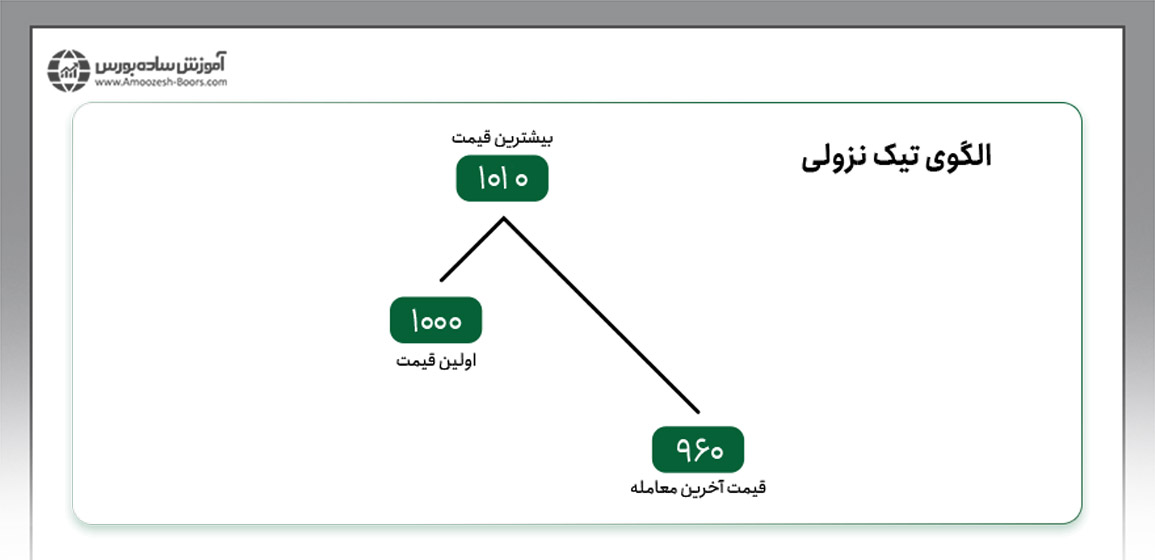

الگوی ساعت نزولی یا تیک نزولی، معکوس الگوی قبلی است. الگوی تیک معکوس زمانی شکل میگیرد که:

همچون مورد قبلی، در الگوی تیک نزولی فاصله قابل توجهی میان آخرین قیمت و اولین قیمت وجود دارد.

بله. با استفاده از قیمت پایانی میتوان الگوی تیک نزولی دقیقتری یافت. هر چند بازار بورس یک طرفه است و اغلب سرمایه گذاران تمایلی به شناسایی الگوی نزولی ساعت ندارند چون این الگو، سیگنال فروش را صادر میکند. با این حال، این الگو میتواند یکی از نشانههای سیو سود و خروج از معامله در نظر گرفته شود.

فیلتر الگوی ساعت صعودی (با استفاده از قیمت پایانی) عبارت است از:

(plp)-(pcp)>3 && (pd1)< (tmax)

فیلتر بالا سهمهایی را به شما نشان میدهد که قیمت آخرین معامله آنها ۳٪ بیشتر از قیمت پایانی است و همچنین قیمت خرید سطر اول سفارش کوچکتر از بالاترین آستانه مجاز قیمت است. این عبارت بدین معنی است که نماد، صف خرید نیست. در صورت نیاز میتوانید درصد اختلاف قیمت را کمتر یا بیشتر کنید.

جهت استفاده از این فیلتر، آن را در قسمت فیلترنویسی دیده بان بازار سایت TSETMC کپی کنید و سهمهای فیلتر شده از این طریق را با توجه به سایر تکنیکهای تابلوخوانی و تحلیل تکنیکال بررسی کنید.

دیگر فیلتر الگوی تیک صعودی (با استفاده از کمترین قیمت) عبارت است از:

(pl) >= (pf) && (pl) > (pmin) && (pf) >= (pmin)

معنای فیلتر بالا عبارت است از:

(کمترین قیمت) =< (اولین قیمت) && (کمترین قیمت) < (آخرین قیمت)&& (اولین قیمت) = < (آخرین قیمت)

فیلتر بالا یکی از سادهترین نمونههای فیلترنویسی در الگوی تیک است و سهمهای بسیاری را برای شما فیلتر میکند. بنابراین بهتر است از قیمت پایانی و کمی سختگیری بیشتر برای نوشتن فیلتر استفاده کنید.

(plp) >= 2+(pcp) && (pl) > (pf) && (pl) > (pmin) && (pf) > (pmin)

معنای فیلتر بالا عبارت است از:

(کمترین قیمت) < (اولین قیمت) && (کمترین قیمت) < (آخرین قیمت) && (اولین قیمت) < (آخرین قیمت)&& (درصد تغییر قیمت پایانی) 2 + = < (درصد تغییر آخرین قیمت)

فیلتر ساده الگوی تیک نزولی عبارت است از:

(pl) <= (pf) && (pl) < (pmax) && (pf) <= (pmax)

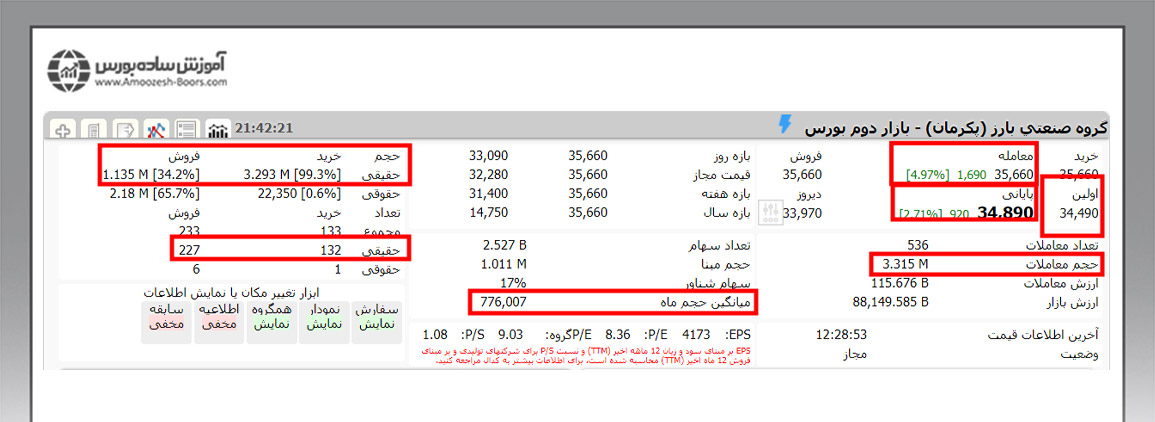

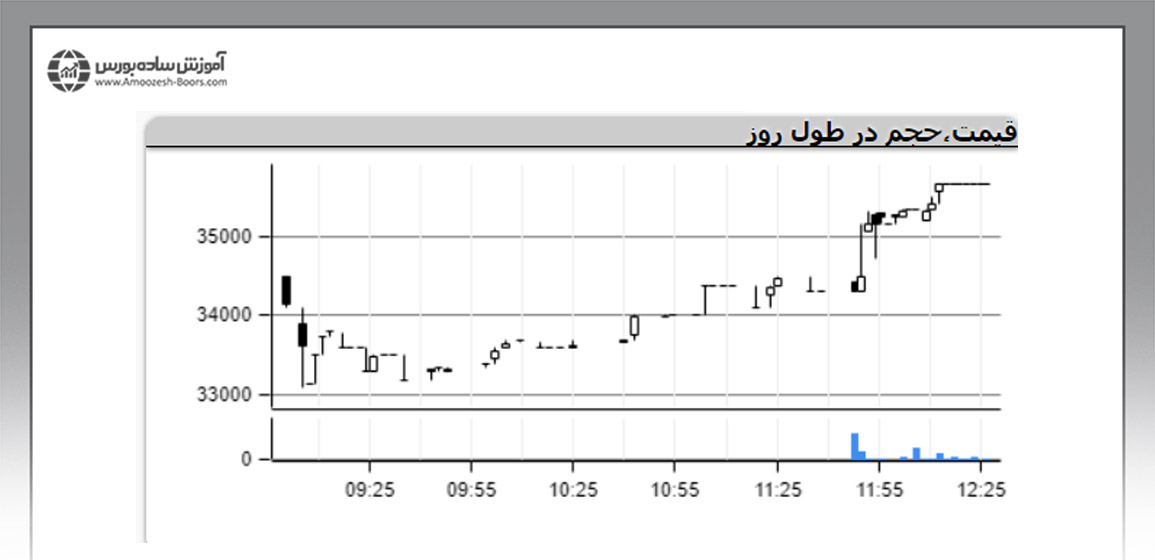

برای مثال میتوان به ظهور الگوی تیک صعودی در نماد پکرمان اشاره کرد. برای یافتن این نماد از فیلتر الگوی تیک صعودی استفاده کردهایم. همان طور که در تصویر زیر مشاهده میکنید، اختلاف قیمت پایانی و آخرین معامله بیشتر از ۲٪ است.

در عین حال قیمت اولین معامله کمتر از قیمت پایانی بوده است. البته حجم معاملات نسبت به میانگین حجم ماه حدود ۴ برابر افزایش یافته است و این نکته مهمی است که حتما باید به آن دقت کرد. اگر با دقت به تصویر زیر بنگرید، متوجه خواهید شد که بیشترین حجم معاملات در این روز از ساعت ۱۱:۴۸ تا ۱۲:۲۵ شکل گرفته است. از لحاظ شماتیک نیز علامت تیک قابل مشاهده است.

همان طور که پیشتر اشاره شد، ظهور الگوی تیک در ساعات پایانی بازار اهمیتی دوچندان مییابد. علاوه بر این نسبت قدرت خریدار به فروشنده تقریبا برابر ۵ است و همین موضوعی است که موجب میشود قدمهای بعدی را برداریم. نکته مهمی که پیش از خرید این سهم باید به آن دقت کنید، استفاده از تحلیل تکنیکال و شناسایی سطوح حمایت و مقاومت است. با مراجعه به بخش تحلیل تکنیکال پکرمان از جدیدترین تحلیلهای انجام شده بر روی این نماد استفاده کنید.

در این مقاله به بررسی الگو تیک در تابلوخوانی پرداختیم. الگوی تیک صعودی، شکل شماتیکی است که به علت اختلاف قیمت آخرین معامله، اولین معامله و کمترین قیمت (یا قیمت پایانی) به وجود میآید و در صورت تایید سایر فاکتورهای تابلوخوانی و تحلیل تکنیکال میتوان از آن به عنوان سیگنال سهام استفاده کرد. پیشنهاد میکنیم با استفاده از دوره تابلوخوانی، نوسان گیری و سایر ترفندهای بورس با تمام جزئیات و ریزه کاریهای این ترفندها که تنها از طریق تجربه به دست میآیند، آشنا شوید و همچون یک معاملهگر با تجربه در بورس از این تکنیکها جهت کسب بازدهی بالا استفاده کنید.

میتوانید با استفاده از مقالات زیر با سایر مفاهیم تابلوخوانی آشنا شوید.

الگوی تیک صعودی در بورس از لحاظ شکل شماتیک همانند یک علامت تیک است. اگر قیمت پس از اولین معامله، ابتدا کاهش و سپس افزایش یابد، به طوری که قیمت آخرین معامله بیشتر از قیمت اولین معامله شود، الگوی تیک صعودی شکل میگیرد.

الگوی تیک نزولی در بورس از لحاظ شکل شماتیک همانند یک علامت تیک معکوس است. اگر قیمت پس از اولین معاملات ابتدا افزایش و سپس کاهش یابد، به طوری که قیمت آخرین معامله کمتر از قیمت اولین معامله شود، الگوی تیک صعودی شکل میگیرد.

لینک کوتاه این مقاله: https://amoozesh-boors.com/i/tick

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد