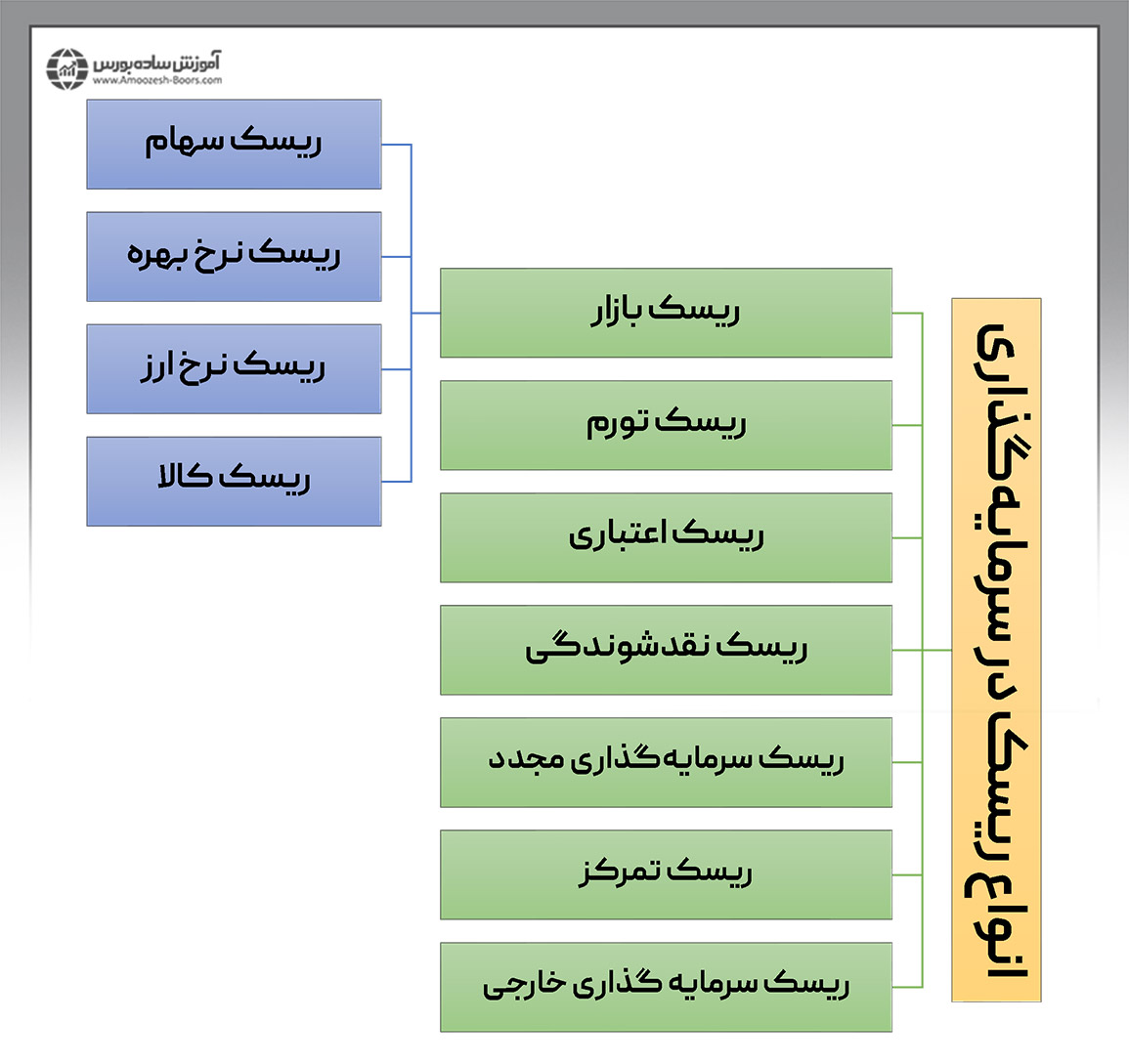

تمام سرمایه گذاریها در کنار بازدهی، درجاتی از ریسک را به همراه دارند. اغلب مردم ریسک را مساوی ضرر کردن میدانند اما معنای درست ریسک، احتمال کاهش ارزش سرمایه گذاری نسبت به آنچه که سرمایهگذار انتظارِ آن را دارد، است. انواع ریسک سرمایه گذاری عبارتند از:

تمام ریسکها را به میتوان به دو دسته ریسکهای سیستماتیک و غیر سیستماتیک نیز تقسیم کرد. در ادامه به تعریف انواع ریسکهای سرمایه گذاری به همراه مثال پرداخته و نحوه محاسبه بازده و ریسک در سرمایه گذاری را نیز آموزش خواهیم داد.

معنای صحیح ریسک در سرمایه گذاری، تغییر در بازدهی مورد انتظار سرمایهگذار است. حال این تغییر میتواند کمتر از بازدهی مورد انتظار باشد و یا حتی عددی منفی باشد. به عنوان مثال، اگر انتظار شما از بازدهی سرمایه گذاری در طلا ۹۰٪ باشد اما فقط ۵۰٪ سود به دست بیاورید، ریسکی ۴۰ درصدی را تجربه کردهاید.

بنابراین ریسک برابر است با تغییرات احتمالی بازده یک دارایی در آینده. به عبارت سادهتر، ریسک بدین معنی است که این احتمال وجود دارد که سرمایه گذاری شما آنقدر که انتظار داشتید با سود همراه نباشد و یا حتی ممکن است بخشی از سرمایه یا تمام آن را از دست بدهید.

بازدهی، سود یا زیان ناشی از سرمایه گذاری در یک دوره زمانی معین است. اگر بازدهی شما مثبت باشد بدین معنی است که پول به دست آوردهاید و بازدهی منفی نیز به معنای از دست دادن پول است.

در این قسمت انواع ریسک سرمایه گذاری در تمام داراییهای مالی همچون طلا، سهام، مسکن، خودرو، ارزهای خارجی و ... را بررسی خواهیم کرد.

ریسک بازار یکی از شناختهشدهترین مورد از انواع ریسک سرمایه گذاری است. ریسک بازار، عبارت است از تغییر قیمت دارایی مالی به علت نوسانات کلی بازار. در نتیجهی این نوسانات که به علل مختلفی همچون تغییر متغیرهای اقتصاد کلان، شرایط سیاسیها و ...به وجود میآیند، بازدهی سرمایهگذار تحت تاثیر قرار میگیرد.

ریسک بازار به چهار دسته مختلف تقسیمبندی میشود:

مثال ریسک بازار: فرض کنید شخصی سهام شرکت سیمان فارس و خوزستان را خریداری کرده است. این فرد که بدون تحلیل، دست به خرید زده پس از مدتی با کاهش قیمت سهام مواجه میشود. این کاهش قیمت عمدتا در نتیجه کاهش تقاضا و افزایش عرضه برای سهام اتفاق میافتد. البته این فرد میتوانست با استفاده از تحلیل سهام سفارس، در زمان مناسب اقدام به خرید این سهم کرده و افزایش قیمت و بازدهی را تجربه کند.

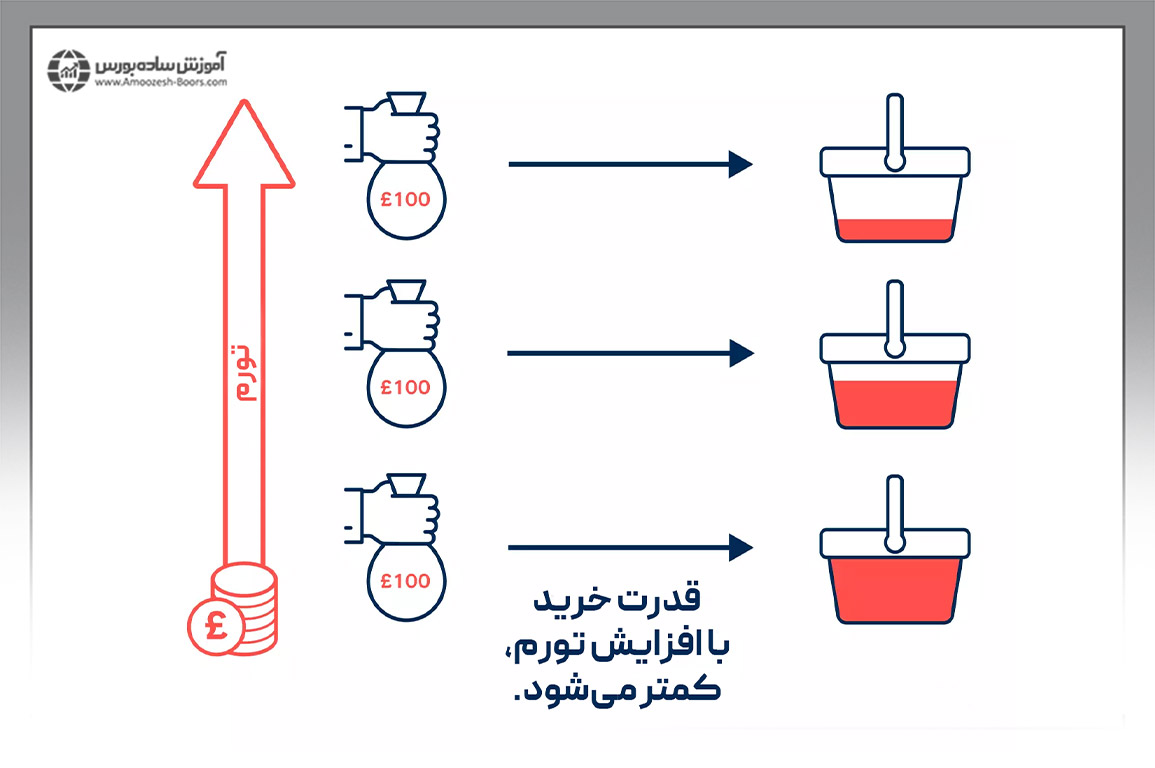

ریسک تورم در سرمایه گذاری بدین معنی است که تورم بالا، عملکرد سرمایه گذاری یا ارزش دارایی مالی و یا قدرت خرید سرمایه کنونی شما را تضعیف میکند. به بازدهی حاصل از سرمایه گذاری بدون در نظر گرفتن تورم، بازدهی اسمی گفته میشود. اما هنگامی که نرخ تورم را از بازدهی اسمی کسر میکنیم، تازه میزان بازدهی واقعی سرمایهگذار مشخص میشود. به همین علت سرمایهگذاران باید بتوانند به نوعی سرمایه گذاری کنند که نرخ بازدهی بیشتر از تورم داشته باشند.

مثال ریسک تورم: اگر یکی از اوراق درآمد ثابت همچون اسناد خزانه اسلامی با نرخ سود ۲۳٪ را خریداری کنید و در عین حال نرخ تورم ۴۰٪ باشد، میزان بازدهی واقعی شما برابر با منفی ۱۷٪ خواهد بود. چراکه نرخ تورم بیشتر از نرخ بازدهی سرمایه گذاری شماست. سرمایهگذاران مبتدی ممکن است حتی در بازارهای با پتانسیل سود بالا همچون طلا، دلار، خودرو، ملک و سهام نیز بازدهی منفی داشته باشند. در صورت عدم تسلط به انجام معاملات در این بازارها پیشنهاد میکنیم از سیگنال خرید و فروش این داراییهای مالی استفاده کنید تا در زمان مناسب وارد بازار شده و در نهایت با فروش به موقع با سود مناسب از بازار خارج شوید.

ریسک اعتباری که با نام ریسک نُکول (Default risk) نیز شناخته میشود، در سرمایه گذاریهایی که از جنس بدهی هستند همچون اوراق قرضه (اوراق بدهی در ایران) وجود دارند. در این مورد، ریسک اعتباری احتمال عدم پرداخت سود اوراق در زمان سررسید یا بازپرداخت اصل سرمایه توسط شرکت یا دولتی است که اوراق قرضه را منتشر کرده است.

مثال ریسک اعتباری؛ فرض کنید شخصی اوراق مشارکت شرکتی (که از جنس اوراق بدهی است) را خریداری کرده است. از آنجایی که احتمال پرداخت سود این اوراق و بازپرداخت اصل وام توسط شرکت ناشر ۱۰۰٪ نیست، سرمایه گذاری در این اوراق ریسک اعتباری دارد.

از دیگر انواع ریسک سرمایه گذاری میتوان به ریسک نقدشوندگی اشاره کرد. اگر شما نتوایید دارایی مالی خود را به سهولت و به سرعت در زمان دلخواه و بدون کمترین تغییر در قیمت به فروش برسانید با ریسک نقدشوندگی مواجه هستید. ریسک نقدشوندگی میتواند به علت ارزش کم معاملات و تعداد کم شرکتکنندگان در بازار ایجاد شود.

مثال ریسک نقدشوندگی؛ فرض کنید یک سرمایهگذار، ملکی را خریداری کرده و قصد دارد در یک سال آینده آن را به فروش برساند. اگر بازار مسکن در چرخه رکود باشد، حتی اگر قیمت ملک این شخص، ۷۰٪ رشد کرده باشد، نمیتواند آن را به فروش برساند. این سرمایهگذار ممکن است چند سال دیگر بتواند ملک خود را به فروش برساند و در آن زمان نیز احتمال کاهش بازدهی او به دلیل نرخ تورم بالا وجود خواهد داشت.

با این حال، حتی در شرایط تورمی بالا، آگاهی از زمان درست خرید و فروش مسکن بازدهی بالایی نصیب سرمایهگذاران حرفهای خواهد کرد.

در زمینه سرمایه گذاری شخصی، ریسک تمرکز به معنای اختصاص دادن سرمایه به یک نوع سرمایه گذاری است. متنوعسازی پرتفوی سرمایه گذاری میتواند میزان این ریسک را به حداقل برساند.

مثال ریسک تمرکز: به عنوان مثال، اگر فردی تمام دارایی خود را بر روی دلار سرمایه گذاری کند، با ریسک تمرکز رو به رو خواهد بود. اگر قیمت دلار به اندازه بازدهی مورد انتظار سرمایهگذار افزایش پیدا نکند و حتی دچار کاهش قیمت نیز شود، میزان ضرر فرد بسیار بالا خواهد بود.

این نوع از ریسک سرمایه گذاری مربوط به اوراق بهادار با درآمد ثابت است. در این نوع از اوراق معمولا کوپنهای پرداخت سود وجود دارد. با کاهش نرخ بهره، سرمایهگذار با دریافت سودهای مرحلهای نمیتواند آنها را مجددا با همان نرخ سود در این اوراق سرمایه گذاری کند. در چنین شرایطی شخص با ریسک سرمایه گذاری مجدد رو به رو است.

مثال ریسک سرمایه گذاری مجدد: فرض کنید شخصی یکی از انواع اوراق بدهی با تاریخ سررسید یک ساله و با نرخ سود ۲۱٪ را خریداری کرده است. او پس از یک سال ۲۱٪ سود خود را دریافت میکند. اگر این فرد قصد سرمایه گذاری مجدد در همین اوراق را داشته باشد اما در سال جدید، نرخ بهره کاهش پیدا کند با ریسک سرمایه گذاری مجدد رو به رو است. البته همان طور که پیشتر توضیح دادیم، سرمایه گذاری در این اوراق در ایران به دلیل نرخ تورم بالا با ریسک تورم و بازدهی واقعی منفی روبه رو خواهد شد.

سرمایه گذارانی که در کشورهای خارجی سرمایه گذاری میکنند با ریسک سرمایه گذاری خارجی مواجه هستند. تغییرات نرخ بهره، تغییرات قیمت ارزها نسبت به یکدیگر و شرایط سیاسی از جمله ریسکهایی هستند که در سرمایه گذاری خارجی وجود دارند.

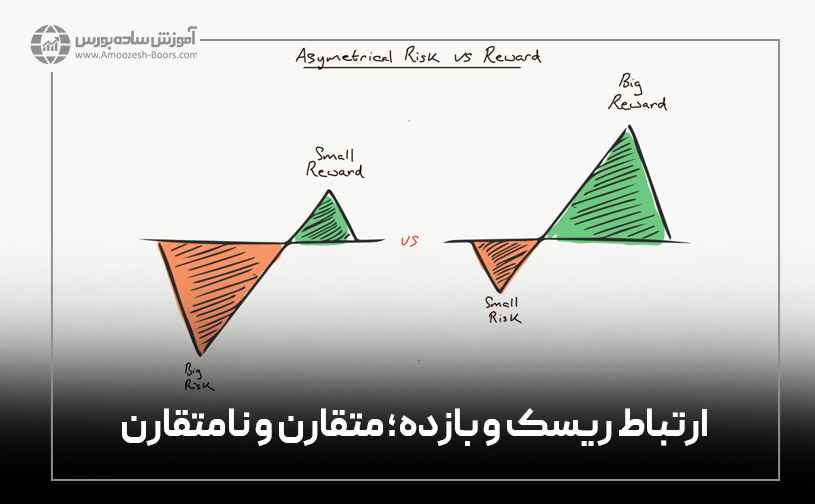

در اغلب موارد (نه همیشه)، ریسک و بازدهی رابطهای مستقیم با یکدیگر دارند. بدین معنی که کسب بازدهی بیشتر (از نوع مثبت) در گرو پذیرش ریسک بیشتر و خطر ضرر کردن است. این نوع از رابطه ریسک و بازدهی از نوع متقارن (Symmetric) است.

از این دیدگاه میتوان سرمایه گذاریها را به سه دسته تقسیم کرد:

ارتباط ریسک و بازدهی میتواند از نوع نامتقارن (Asymmetric) نیز باشد، بدین معنی که سرمایهگذار در ازای کسب بیشترین بازدهی، کمترین ریسک ممکن را میپذیرد. استفاده از رابطه نامتقارن ریسک و بازدهی در بورس یکی از استراتژیهای مهم و سودآور در این بازار است. جهت کسب اطلاعات بیشتر در خصوص این استراتژی نامتقارن در سرمایه گذاری به این قسمت مراجعه کنید.

علاوه بر ریسک بازار و سایر انواع ریسکها، سرمایه گذاری در هر یک از بازارهای مالی با ریسکهای خاص خود نیز همراه است.

ریسک سرمایه گذاری در بازار خودرو

ریسک سرمایه گذاری در طلای فیزیکی

ریسک سرمایه گذاری در دلار

ریسک سرمایه گذاری در مسکن

ریسک سرمایه گذاری در بورس

بررسی یک مثال ساده از نحوه محاسبه ریسک و بازده سرمایه گذاری بر اساس احتمالات

برای محاسبه ریسک سرمایه گذاری به شکلی ساده میتوان از قانون احتمالات استفاده کرد. فرض کنید قصد دارید بر روی زمین خود آپارتمانی بسازید. هزینه ساخت این آپارتمان ۲۰ میلیارد تومان و درآمدی که میتوانید از طریق اجاره آن به دست بیاورید ماهانه برابر با ۶۰۰ میلیون تومان است.

بر اساس موقعیت مکانی زمین شما، میزان تقاضای خانه و سایر متغیرهای اقتصادی:

برای محاسبه ارزش مورد انتظار از سرمایه گذاری خود، صفر تومان را در ۲۵٪ (احتمال عدم اجاره)، ۳۰۰ میلیون تومان را در ۵۰٪ (اجاره نیمی از واحدها در ۲ سال = ۷ میلیارد و ۲۰۰ میلیون تومان) و ۶۰۰ میلیون تومان را در ۲۵٪ (اجاره کل واحدها در ۲ سال = ۱۴ میلیارد و ۴۰۰ میلیون تومان) ضرب کرده و در نهایت آنها را با یکدیگر جمع کنید (= ۴ میلیارد و ۲۰۰ میلیون تومان).

در نهایت، میانگین ارزش سرمایه گذاری شما در ۲ سال اول برابر با ۴ میلیارد و ۲۰۰ میلیون تومان خواهد بود اما این احتمال وجود دارد که اصلا نتوانید در این مدت درآمدی از آپارتمانهای خود داشته باشید. بنابراین از آنجایی که همواره ریسک در هر نوع از سرمایه گذاری وجود دارد، سرمایهگذاران باید از تکنیکهای مدیریت ریسک در بازارهای مالی استفاده کنند.

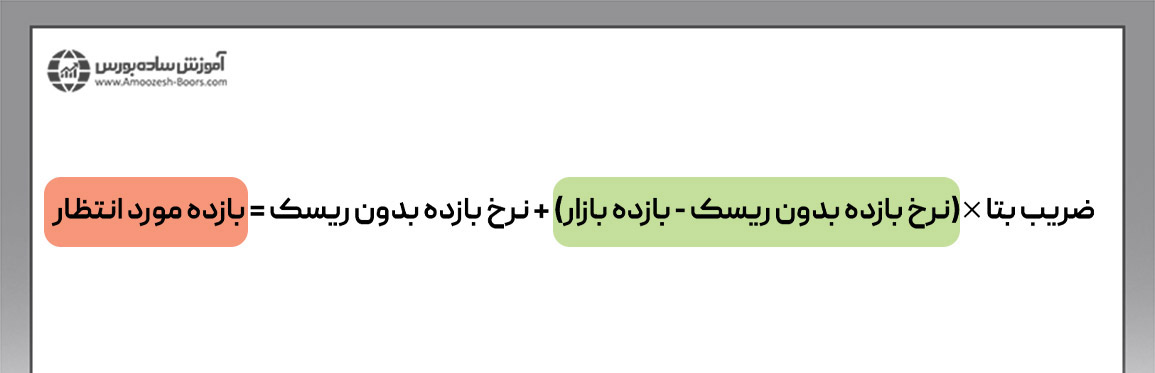

مدل CAMP (Capital Asset Pricing Model) رابطه بین ریسک و بازده مورد انتظار از سرمایه گذاری در اوراق بهادار یا سایر دارایی ها محاسبه می کند.

در این مدل:

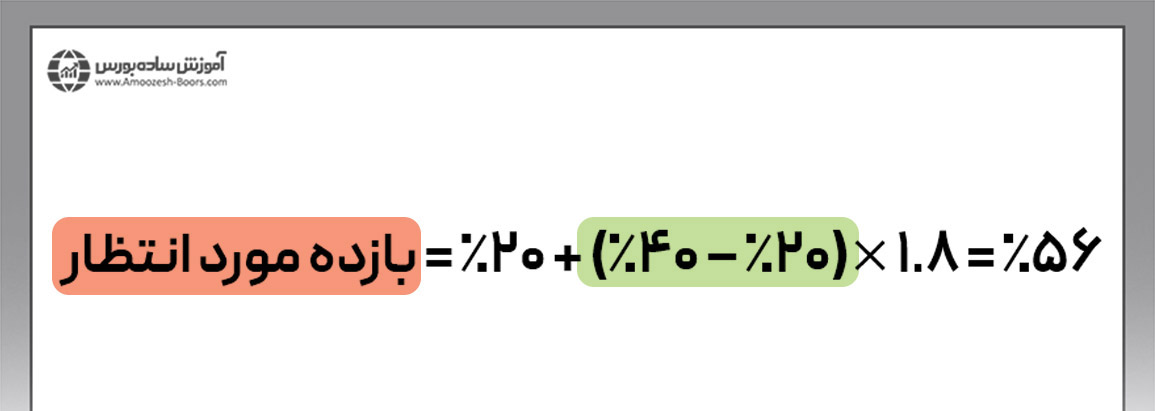

به عنوان مثال، فرض کنید شخصی قصد خرید سهام شرکت سیمان تهران (نماد ستران) را دارد؛ در این مثال، نرخ بازده بدون ریسک معادل ۲۰٪ ، نرخ بازده مورد انتظار بازار ۴۰٪ و ضریب بتای نماد ستران معادل ۱.۸ است. بازده مورد انتظار برابر است با:

اگر بازده مورد انتظاری که از طریق این فرمول به دست میآید با بازده مورد نیاز سرمایهگذار مطابقت نداشته باشد، سرمایه گذاری در این سهم انجام نخواهد شد.

روشهای محاسبه ریسک و بازده سرمایه گذاری

میزان ریسک سرمایه گذاری از طریق روشهای مختلفی قابل اندازه گیری است:

۱- انحراف استاندارد

انحراف استاندارد، معیاری از ریسک سرمایه گذاری است که به بررسی میزان بازده سرمایه گذاری نسبت به میانگین بلندمدت خود میپردازد. در انحراف استاندارد، معمولا نوسانات تاریخی یک دارایی مالی نسبت به نرخ بازده سالانه آن سنجیده میشود.

انحراف استاندارد بالاتر به معنای نوسانات بیشتر است نه لزوما احتمال ضرر بیشتر. به عبارت دیگر، این معیار تفاوتی میان سود و ضرر قائل نیست. به عنوان مثال، اگر سرمایه گذاری شما در دلار هر ماه ۲ درصد کاهش پیدا کند، انحراف استاندارد پایین یا مثبت میشود. اما اگر سرمایه گذاری شما در طلا یک ماه با کاهش ۸ درصدی و یک ماه با افزایش قیمت ۲۰ درصدی همراه باشد، انحراف استاندارد بالاتری ثبت میشود. با این حال، در این مثال، سرمایه گذاری در طلا گزینه بهتری است.

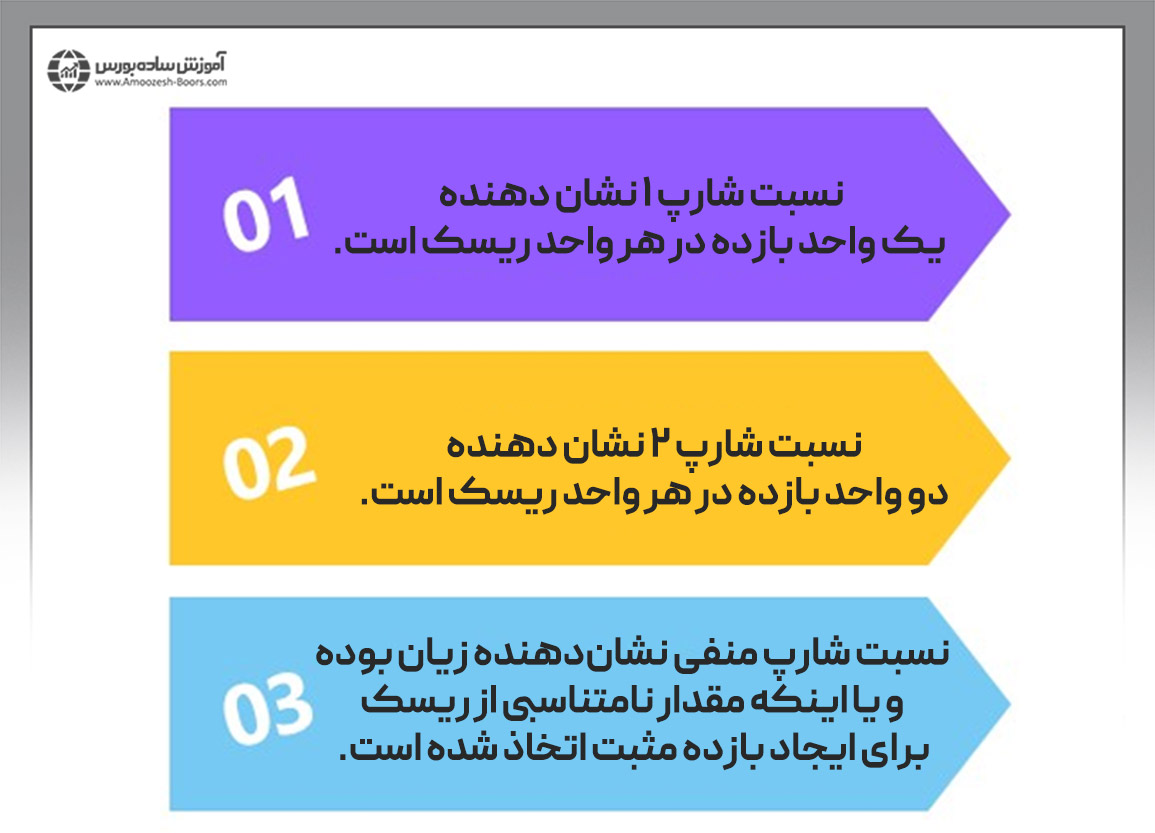

۲- نسبت شارپ

نسبت شارپ، عملکرد سرمایه گذاری را با در نظر گرفتن ریسکهای مرتبط اندازه گیری میکند. در نسبت شارپ، نرخ بازده بدون ریسک از بازده مورد انتظار کلی کسر شده و در نهایت بر انحراف استاندارد تقسیم میشود. به زبان ساده میتوان گفت نسبت شارپ ابزاری برای اندازه گیری میزان بازده سرمایه گذاری با توجه به میزان ریسکی است که سرمایهگذار پذیرفته است.

به عنوان مثال:

اگرچه ممکن است یک سرمایه گذاری بازدهی بالاتری نسبت به همتایان خود داشته باشد اما تنها زمانی سرمایه گذاری مناسبی است که بازدههای بالاتر آن با ریسک اضافی همراه نباشند.

۳- ضریب بتا

ضریب بتا یکی از معیارهای سنجش ریسک سهام در برابر کل بازار بورس است. اگر ضریب بتا یک سهام برابر با یک باشد بدین معنی است که نوسانات آن با نوسانات کل بازار برابر است اما اگر بتا بیشتر از یک باشد، میزان نوسانات سهم نسبت به میانگین بازار بیشتر بوده و در نتیجه ریسک سرمایه گذاری در آن بیشتر است.

۴- ارزشِ در معرضِ ریسک

ارزش در معرض ریسک (VaR) شاخصی آماری است که با استفاده از آن میتوان میزان زیانهای مالی احتمالی در یک پرتفوی سرمایه گذاری، شرکت تجاری و ... را مشخص کرد. این معیار بیشتر توسط بانکهای تجاری در ارزیابی پرتفویهای سرمایه گذاری استفاده میشود.

۵- ارزشِ شرطیِ در معرضِ ریسک

ارزشِ شرطیِ در معرضِ ریسک (CVaR) از دیگر معیارهای سنجش ریسک برای سرمایهگذارانی است که قصد دارند حداکثر زیان احتمالی (بر اساس نتایجی که از نظر آماری احتمال وقوع کمتری دارند) را بدانند بسیار مفید است. به عنوان مثال، میانگین زیان یک سرمایه گذاری در بدترین حالت ممکن و با احتمال ۱٪ معادل ۱۰۰ میلیون تومان است. در این مثال، CVaR معادل ۱۰۰ میلیون و VaR کمتر از ۱۰۰ میلیون تومان است.

انواع ریسک سرمایه گذاری را میتوان به دو دسته کلی ریسک سیستماتیک و ریسک غیر سیستماتیک تقسیم کرد.

۱- ریسک سیستماتیک: این نوع ریسک غیر قابل اجتناب است و میتواند انواع بازارهای مالی را تحت تاثیر قرار دهد. ریسک سیستماتیک در نتیجهی تغییر شرایط اقتصادی و سیاسی یا وقایعی همچون بلاهای طبیعی و جنگ به وجود می آید.

۲- ریسک غیر سیستماتیک: این نوع ریسک که اجتنابپذیر است تنها در برخی از داراییهای مالی یا یک صنعت خاص وجود دارد نه کل بازار. منابع مختلف ریسک غیر سیستماتیک عبارتند از:

برخلاف ریسک سیستماتیک که غیرقابلاجتناب است، سرمایهگذاران میتوانند با متنوعسازی پرتفوی (سهام، طلا، دلار، صندوق طلا، خودرو و ...) تا حد زیادی ریسک غیر سیستماتیک را کاهش دهند.

مثال ریسک سیستماتیک: اگر یک کشور وارد جنگ شود، احتمال تغییر قیمت در تمام بازارهای مالی وجود خواهد داشت. تحریمهای ایران نیز از جنس این دسته هستند و تمام بازارها و وضعیت اقتصادی کشور را نیز تحت تاثیر قرار دادهاند.

مثال ریسک غیر سیستماتیک: ریسک غیر سیستماتیک در شرکتهای بورسی شامل تعطیلی غیرمنتظره زنجیره تامین، تغییرات نظارتی و ایجاد رقیبان جدید در نتیجه نوآوریهای تکنولوژی است. به عنوان مثال، مشکلات مربوط به برخی صنایع بورسی از جمله محدودیت مصرف برق در صنعت فولاد کشور بر سهامهای این گروه تاثیر منفی دارد.

در این مقاله به بررسی انواع ریسک سرمایه گذاری همچون ریسک بازار، ریسک تورم، ریسک نقدشوندگی و ... پرداختیم. ریسک بازار یکی از مهمترین ریسکهای سرمایه گذاری است که در صورت تسلط افراد به دانش اقتصاد کلان تا حد بسیار زیادی قابل کنترل است. اقتصاد کلان، دانشی است که متغیرهای کلان اقتصادی را بررسی کرده و اقتصاددانان با استفاده از آن وضعیت اقتصادی یک کشور را در حال و آینده بررسی میکنند اما سرمایهگذاران با استفاده از همین متغیرها، بهترین بازار را برای سرمایه گذاری انتخاب میکنند. جهت یادگیری این دانش میتوانید به دوره اقتصاد کلان که با هدف موفقیت افراد در بازارهای مالی طراحی شده است، مراجعه کنید.

جهت آشنایی با نحوه سرمایه گذاری در بازارهای مالی مختلف از مقالات زیر استفاده کنید.

ریسک سرمایه گذاری، احتمال تغییر در بازدهی مورد انتظار شخص از سرمایه گذاری است. این تغییر در بازدهی میتواند کاهش در بازدهی و یا حتی بازدهی منفی و از دست دادن پول باشد.

ریسک سیستماتیک، ریسکی غیرقابل اجتناب است که به علت تغییر شرایط اقتصادی یا سیاسی به وجود آمده و میتواند کل یک بازار یا چندین بازار را تحت تاثیر قرار دهد. به عنوان مثال، ورود یک کشور به جنگ، یک ریسک سیستماتیک برای سرمایه گذاری در تمام بازارهای مالی به شمار میآید.

منظور از ریسکهای مالی، ریسکهایی است که شرکتهای بورسی با آن مواجه هستند. انواع ریسکهای مالی از این دیدگاه عبارتند از: ریسک بازار (تغییر اساسی در بازار خاصی که شرکت در آن فعالیت میکند) ریسک نقدینگی (عدم توانایی در رفع نیازهای نقدی شرکت در کوتاهمدت) ریسک اعتباری (عدم توانایی پرداخت بدهیها در موعد مقرر) و ریسک عملیاتی (تصمیمات مدیریتی نادرست، نقص فنی دستگاهها و ...). این موارد از جملهی انواع ریسک شرکتها به حساب میآیند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد