استفاده از ابزار فیبوناچی در پرایس اکشن یکی از شیوههای استفاده از این ابزار پرکاربرد در تحلیل تکنیکال است. در این بخش از سری مقالات فیبوناچی قصد داریم نحوه استفاده از فیبوناچی و نسبتهای آن را در سبک پرایس اکشن نیز توضیح دهیم.

در سری قبلی مقالات از سایت مجموعه آموزش ساده بورس، این مجموعه موارد زیر را توضیح دادیم:

اگر قصد دارید از فیبوناچی در پرایس اکشن استفاده کنید، بهتر است نحوه کار با ابزارهای فیبوناچی را بدانید. اگر این دانش را دارید در این مقاله با ما همراه باشید تا با رابطهی میان نسبتهای فیبوناچی و پرایس اکشن آشنا شوید.

درصورتیکه بهدرستی از نسبتهای فیبوناچی استفاده کنید و آموزش استانداردی را دنبال کرده باشید، با استفاده از فیبوناچیها بهراحتی میتوانید سود خود را افزایش دهید. در ادامه به ترکیب پرایس اکشن و فیبوناچی ریتریسمنت برای معامله کردن در فارکس میپردازیم.

در قرن سیزدهم میلادی یک ریاضیدان ایتالیایی به نام لئوناردو فیبوناچی Leonardo Fibonacci سری اعدادی را کشف کرد که ما امروزه آنها را به نام دنبالهی فیبوناچی میشناسیم، اما شاید بپرسید رابطهی این اعداد و بازار مالی در چیست؟

اعداد فیبوناچی فرمول خاصی ندارند، بلکه اعدادی در یک توالی عددی هستند که با یکدیگر ارتباط دارند، توالی اعداد فیبوناچی میتواند به شکلهای گوناگون بهمنظور محاسبهٔ سطوح فیبوناچی برگشتی و یا سطوح فیبوناچی گسترشی مورداستفاده قرار گیرد.

این اعداد نشان میدهند که قیمت میتواند چه میزان حرکت را داشته باشد و یا اصلاح داشته باشد، نسبتهای فیبوناچی در همهجا ازجمله طبیعت نیز وجود دارند، مثلاً در صدف حلزون یا دانههای گیاهان.

برای آشنایی بیشتر با نسبتهای فیبوناچی و تاریخچه پیدایش آنها میتوانید به مقاله فیبوناچی رجوع کنید.

ما در بازارهای مالی با مهمترین نسبتهای فیبوناچی ریتریسمنت کار داریم، یعنی نسبتهای:

البته 50 درصد در فیبوناچی به دلیل اینکه توسط معامله گران زیادی استفاده میشود دارای اعتبار بالایی است که به علت واکنش زیاد بازار به این سطح، جزء نسبتهای فیبوناچی در نظر گرفته میشود.

برای استفاده از فیبوناچی در پرایس اکشن باید شناخت کاملی از ابزارهای فیبوناچی و نسبتهای مهم فیبوناچی داشته باشید.

نکته مهمی که پیش از ترکیب فیبوناچی و پرایس اکشن باید به آن اشارهکنیم این است که باوجود اهمیت زیاد نسبتهای فیبوناچی، نباید بهصورت جداگانه از این سطوح استفاده کرد، مثلاً اینکه بازار 50 درصد از حرکت قبلی خود را اصلاحکرده است الزاماً به این معنی نیست که قیمت در سطح 50 درصد برمیگردد.

بهترین کاربرد فیبوناچی در تحلیل تکنیکال و پرایس اکشن، استفاده از آن بهعنوان یک ابزار تأییدی است، یعنی شما ابتدا باید سطوح مهم پرایس اکشن را پیدا کنید و بعد برای گرفتن تأییدیه در مرحله دوم، از سطوح فیبوناچی استفاده کنید، سطوح مهم پرایس اکشن همان حمایت و مقاومتها هستند که ابتدا باید در چارت قیمت آنها را رسم کنید.

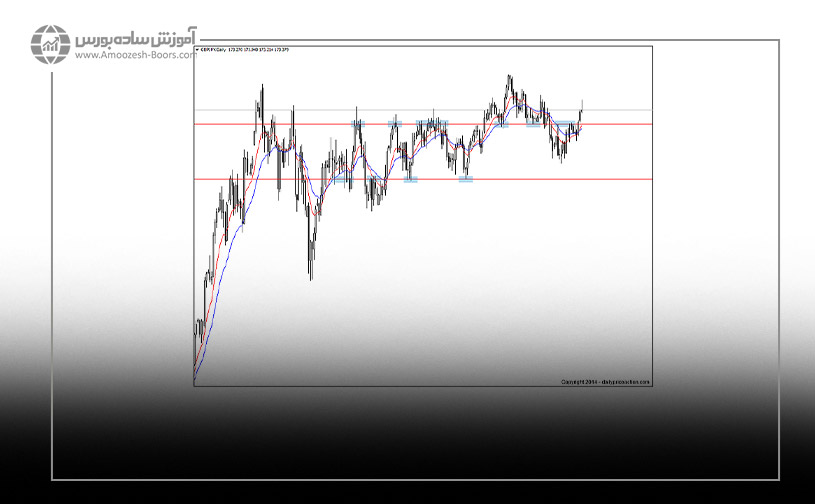

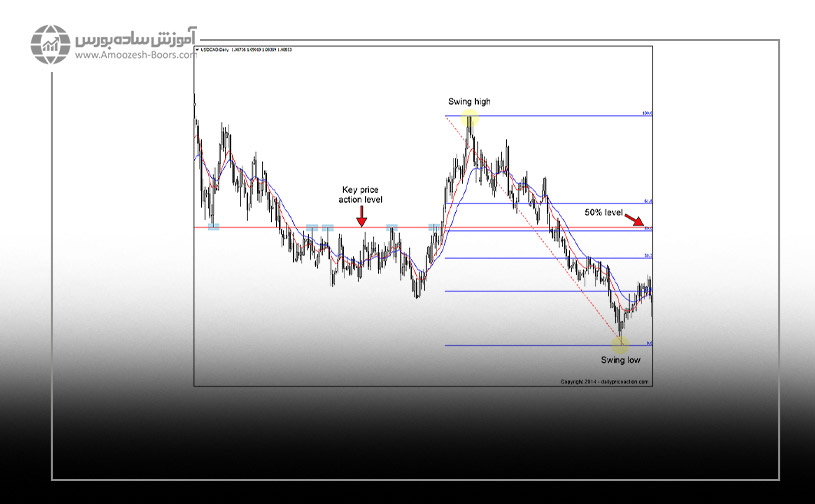

در شکل بالا دو ناحیه مهم حمایت و مقاومت بر اساس قوانین پرایس اکشن انتخابشدهاند. همانطور که میبینید قیمت در مدتزمان زیادی بین این دو سطح در نوسان بوده و همچنان نسبت به این دو سطح واکنش نشان میدهد، حالا که این سطوح پرایس اکشن را در اختیارداریم باید از ابزار فیبوناچی استفاده کنیم و ببینیم که آیا این سطوح با سطوح فیبوناچی همپوشانی دارند یا نه.

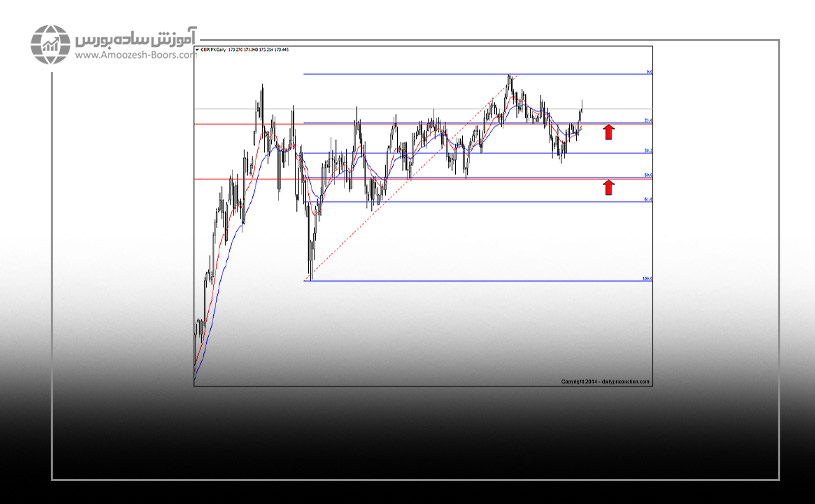

همانطور که در شکل زیر مشاهده میکنید با رسم فیبوناچی اصلاحی، سطوح 23.6 و 50 درصد با سطوح پرایس اکشنی که از قبل مشخص کرده بودیم، همپوشانی پیداکردهاند. همین نکته به تریدرها قوت قلب و اطمینان بیشتری میدهد که هر برگشت قیمتی از این سطوح منجر به افزایش تقاضا شده و یک واکنش قیمتی را در پی خواهد داشت.

اگر سطوح حمایت و مقاومت پرایس اکشن را بهدرستی انتخاب کرده باشید، عملکرد آنها در تلاقی با نسبتهای فیبوناچی اعتبار بالاتری خواهد داشت.

یکبار دیگر به شکل بالا دقت کنید. اگر دقت کرده باشید سطوح 38.2 و 61.8 با سطوح کلیدی حمایت/ مقاومتی که از قبل مشخص کرده بودیم همپوشانی ندارند. به نظر شما در این حالت باید این سطوح را نادیده بگیریم؟

در چنین حالتی باید به این نکته توجه کنید که اگرچه این سطوح مهم و کلیدی نیستند اما بیاهمیت هم نخواهند بود. شما علاوه بر سطوح کلیدی (محل همپوشانی سطوح فیبوناچی و پرایس اکشن) باید همواره مراقب بقیه سطوح هم باشید چون احتمال واکنش قیمت به آنها وجود دارد. همانطور که میبینید قیمت در محل این دو نسبت فیبوناچی واکنشهایی داشته است.

در اصل هدف از ترکیب نواحی حمایتی و مقاومتی با سطوح فیبوناچی، یافتن نقاطی است که احتمال بالاتری برای دیده شدن و واکنش قیمت خواهد بود.

برای استفاده از فیبوناچی ریتریسمنت (Fibonacci Retracement) در پرایس اکشن باید ابتدا با نحوه کار این ابزار آشنا شوید. در این مقاله برای توضیح نحوه ترید با فیبوناچی اصلاحی و پرایس اکشن از پلتفرم متاتریدر۴ استفاده میکنیم اما شما میتوانید از هر پلتفرم معاملاتی دیگری مثل تریدینگ ویو و... استفاده کنید.

در همین ابتدا از مثال فیبوناچی در بازار فارکس استفاده میکنیم. در این مثال میخواهیم در یک روند صعودی، سطوح احتمالی حمایت را در طول یک پولبک شناسایی کنیم.

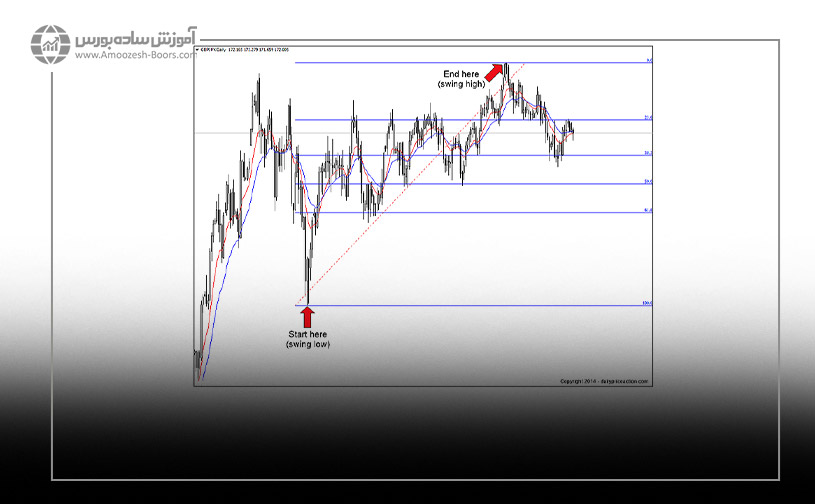

اولین نکتهای که در استفاده صحیح از پرایس اکشن حتماً باید به آن دقت کنید این است که از نقاط بازگشتی مهمِ مانند قلهها (High) و کف های (Low) اصلی در هر تایم فریم را برای رسم فیبوناچی ریتریسمنت انتخاب کنید.

بهطورکلی ابزار فیبوناچی در تمامی تایم فریمها قابلاستفاده است.

اگر به شکل بالا دقت کنید میبینید که ما دو نقطه کف و سقف اصلی را برای رسم فیبوناچی اصلاحی استفاده کردهایم. همانطور که میبینید در فاصله بین این دو نقطه، سقف و کفهای کوچکتری هم وجود دارند اما ما آنها را در نظر نگرفتهایم. چون تایم فریم ما روزانه است و از سقف و کف های اصلی استفاده کردهایم.

با استفاده از ابزار فیبو ریتریسمنت، کف اصلی قیمت را به یکی از سقفهای اصلی وصل میکنیم، با وصل کردن این دو میتوانید سطوح مهم قیمتی را در نمودار پوند به ین ژاپن مشاهده کنید.

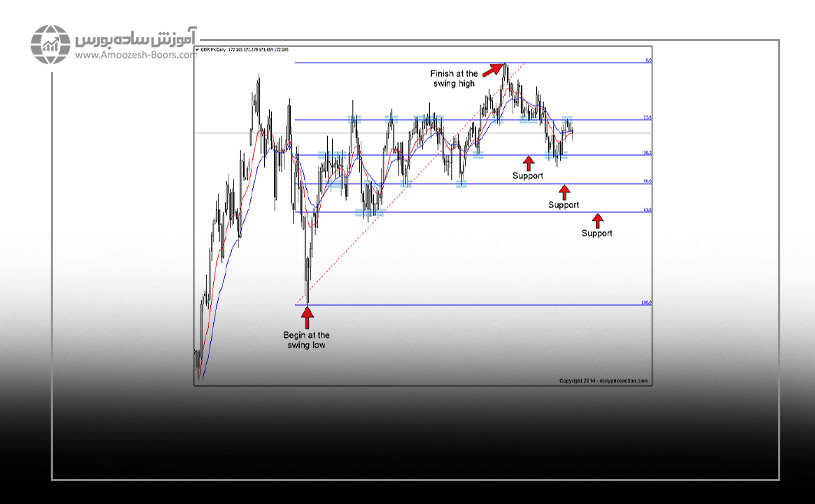

اگر به شکل بالا دقت کنید میبینید که سطوح 38.2، 50 و 61.8 با نواحی معتبری که دارای تعداد برخوردهای زیادی است همپوشانی دارند. این نکته میتواند بهعنوان تأییدی بر اهمیت این سطوح بهعنوان محلهای احتمالی برگشت قیمت باشد و اعتماد شما به این نسبتهای فیبوناچی را بیشتر کند.

تا اینجا کاربرد مهم ابزار فیبوناچی در ترکیب با پرایس اکشن را توضیح دادیم:

حالا نوبت این رسیده است که سیگنال پرایس اکشن را از بین این سطوح که با یکدیگر همپوشانی پیداکردهاند، پیدا کنیم؛ استفاده از پرایس اکشن و فیبوناچی، معامله کردن در آن را سادهتر کرده است.

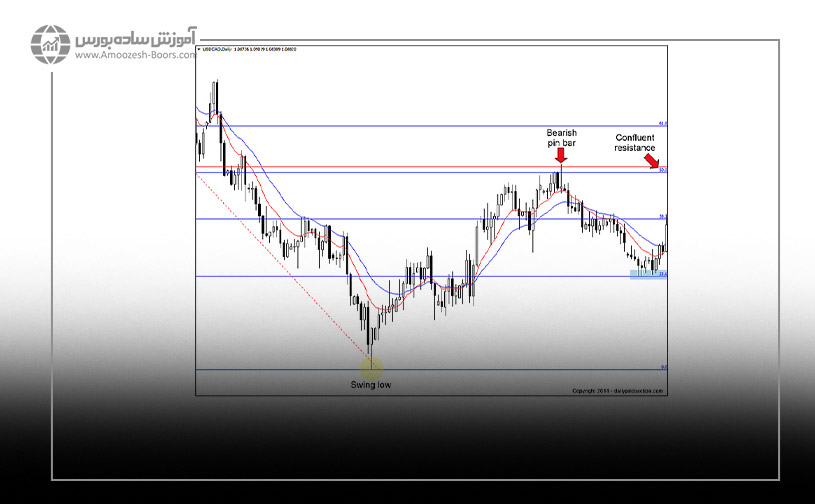

بیایید باهم نگاهی به نمودار روزانه جفت ارز USDCAD داشته باشیم.

در این نمودار، فیبوناچی ریتریسمنت را در روند نزولی با نقاط بازگشتی مشخصشده در تصویر، رسم کردهایم. همانطور که میبینید سطح 50 درصد فیبوناچی با سطح پرایس اکشن مهمی که سقفهای بسیاری در آنجا تشکیلشده و درگذشته بهعنوان یک مقاومت مهم تلقی میشده، تطابق پیداکرده است، بنابراین این سطح مهم را علامتگذاری میکنیم تا زمانی که قیمت در طول یک حرکت افزایشی به سمت آن حرکت کرد، با توجه به خاصیت مقاومتی این سطح، روند نزولی قیمت را ازآنجا پیشبینی کنیم.

همین اتفاق دقیقاً دو ماه بعد رخداده و قیمت به سطح مشترک 50 درصد فیبوناچی و ناحیه مهم مقاومتی پرایس اکشن نزدیک شده و درنهایت با تشکیل یک پین بار نزولی، قیمت دچار افت شده است.

شکل بالا نشان میدهد که چطور میتوان از ترکیب فیبوناچی اصلاحی در ترکیب با یک استراتژی ساده پرایس اکشن مثل پین بار، به معاملات پرسودی در بازار دستیافت. اگر دوباره به شکل بالا دقت کنید، میبینید که بازار در سطح 23.6 فیبوناچی واکنش نشان داده و این سطح همانند یک حمایت عمل کرده است، زیرا اگر مجدد به تصویر قبلتر رجوع کنید، میبینید که 23.6 درصد نیز با یک ناحیه حمایتی که از قبل واکنش خوبی گرفته تلاقی پیداکرده است.

در ادامه مطالبی را که درباره نسبتهای فیبوناچی و پرایس اکشن توضیح دادیم به شکل خلاصه بیان میکنیم:

استفاده از ترکیب فیبوناچی و پرایس اکشن میتواند نتایج معاملاتی موفقی برای تریدرها به همراه داشته باشد، ازآنجاییکه در بازار مالی معامله گران بسیاری از این دو روش استفاده میکنند، سطوح مشترک در این دو روش را باید بهعنوان مناطق مهم حمایت و مقاومت در نظر گرفت.

در پایان باید بگوییم که نسبتهای فیبوناچی اصلاحی درصورتیکه از آنها به شکل صحیحی و در ترکیب با سایر استراتژیها استفاده کنید، یکی از استراتژیهای مهمی که از ترکیب این دو در آن استفاده شده است، استراتژی CTS یا همان استراتژی جامع معاملاتی (Comprehensive Trading Strategy) که از ترکیب پرایس اکشن، به همراه ابزار فیبوناچی و چندین ابزار مهم دیگر به همراه مبحث مهم انرژی و مومنتوم در بازار استفاده میشود؛ این استراتژی بر پایه شناخت روند اصلی بازار، پیدا کردن مناطق PRZ و پیشبینی شکست یا برگشت روند بر اساس اندازهگیری انرژی بازار شکلگرفته است.

در این استراتژی به تجمع سیگنالهای معاملاتی بها داده میشود و همین باعث بالا رفتن شدید نرخ موفقیت این استراتژی در مقابل سایر روشهای معاملاتی شده.

در انتهای این مقاله پیشنهاد میشود برای درک بهتر پرایس اکشن؛ دیگر مقالات مرتبط با آموزش پرایس اکشن را نیز مطالعه کنید:

برای استفاده از نسبتهای فیبوناچی و پرایس اکشن میتوانید سطوح مشترک آنها را پیداکرده و منتظر واکنش قیمت به آنها باشید.

خیر. برای استفاده از ابزار فیبوناچی باید همواره آن را با سایر روشهای تحلیل قیمت و تکنیکهای معاملاتی استفاده کنید.

خیر. بعد از کشف این همپوشانی باید منتظر سیگنالهای پرایس اکشن مثل پین بار یا سایر سیگنالهای موجود در تحلیل تکنیکال کلاسیک بمانید.

لینک کوتاه: https://amoozesh-boors.com/i/clu

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

امین

1401-05-24با سلام مقاله پرباری بود و به زبان ساده توضیحات ارائه شده بود مرسی و ممنون هستم

sajad

1401-05-26تمامی مطالب رو ساده کاربردی توضیح دادید لطفا از آموزش ها فیلم هم قرار بدید متشکرم

مدیر وبسایت

1401-05-29درود به شما دوست عزیز، در آینده حتما ویدیو به این مطالب اضافه خواهد شد.