جهت انتخاب صندوق درآمد ثابت باید ویژگیهایی همچون میزان بازدهی در گذشته، کارمزد معاملات، نقدشوندگی، دوره تقسیم سود، نحوه معامله، هزینه های صندوق، تفاوت قیمت تابلو و NAV صندوق، عملکرد مدیریت، دوره تقسیم سود و نوع صندوق درآمد ثابت را در نظر گرفت. در حالت کلی، هرچه میزان بازدهی گذشته یک صندوق درآمد ثابت بیشتر و کارمزد معاملات آن کمتر باشد، برای سرمایه گذاری مناسبتر است. در ادامه به بررسی جزئیات بیشتر در خصوص نحوه انتخاب صندوق درآمد ثابت خواهیم پرداخت.

هر کدام از صندوقهای درآمد ثابت درصد مشخصی به عنوان بازدهی سالانه تعیین کرده و در تبلیغات خود از آن استفاده میکنند. اغلب آنها از اصطلاح بازده موثر استفاده میکنند، بدین معنی که اگر فرد به جای دریافت سود ماهانه آن را دوباره در صندوق سرمایه گذاری کند، سود مرکب به دست میآورد که معادل نرخ اعلامی صندوق خواهد بود.

در شرایط رکود بازارهای مالی و هنگامی که نرخ سود صندوقهای درآمد ثابت بیشتر از نرخ سود سپردهگذاری در بانک است (شرایطی که اکنون وجود دارد)، اختصاص دادن بخشی از پرتفوی سرمایهگذاری به این صندوقها منطقی به نظر میرسد. با این وجود، باید از سایر داراییهای مالی پربازده در کنار صندوق درآمد ثابت استفاده کرد تا بتوان بازدهی بیشتر از تورم به دست آورد. در صورت نیاز به مشاوره سرمایه گذاری میتوانید از خدمات انجمن خبرگان استفاده کنید. در این انجمن با در نظر گرفتن شرایط اقتصاد کلان و پیشبینی بازارها، بهترین ترکیب گزینههای سرمایه گذاری، متناسب با ویژگیهای شخصی سرمایهگذاران در اختیار آنها قرار داده میشود.

در نهایت، صندوقی را انتخاب کنید که در گذشته عملکرد و بازدهی بیشتری نسبت به سایر صندوقهای درآمد ثابت داشته است. هرچند بازدهی گذشته دلیلی بر کسب بازدهی در آینده نیست و بازدهی اعلامی توسط صندوقهای درآمد ثابت، ۱۰۰٪ قطعی نیست اما میتوان به عنوان فاکتوری جهت انتخاب صندوق درآمد ثابت از آن استفاده کرد.

جهت مقایسه صندوقهای درآمد ثابت از نظر میزان بازدهی در گذشته میتوانید از اطلاعات سایت فیپیران استفاده کنید. بهتر است که بازدهی یک صندوق را به جای ۱ سال در چند سال گذشته بررسی کنید. چون صندوقی که توانسته طی سالهای متوالی بازدهی مناسبی ایجاد کند، احتمال بیشتری دارد که در سال آینده نیز عملکرد موفقی داشته باشد.

صندوق درآمد ثابتی را انتخاب کنید که کارمزد معاملات در آن کمتر است. انواع صندوق درآمد ثابت از نظر نحوه معامله عبارتند از:

کارمزد صندوقهای درآمد ثابت قابل معامله در بورس طبق مقررات سازمان بورس تنظیم شده و به قرار زیر است:

کارمزد معاملات صندوقهای صدور و ابطالی در صندوقهای مختلف متفاوت است. بنابراین بهتر است پیش از شروع معاملات، امیدنامه صندوق را مطالعه کرده و از میزان کارمزد صدور و ابطال واحدها مطلع شوید. برخی صندوقهای درآمد ثابت صدور و ابطالی (مشترک) کارمزد صدور ندارند اما در بخش کارمزد ابطال، سرمایهگذار باید کارمزد ثابتی به اندازه ۲۰۰۰ تومان بدون در نظر گرفتن ارزش معامله و کارمزد متغیری که نحوه محاسبه آن در امیدنامه صندوق ذکر میشود، پرداخت کند.

بخشی از هزینههای صندوق درآمد ثابت از محل داراییهای صندوق پرداخت میشود. بنابراین بهتر است با بررسی امیدنامه صندوق، میزان این هزینهها را بررسی کرده و صندوقی را انتخاب کنید که هزینههای کمتری دارد. البته باید سایر فاکتورهای انتخاب صندوق درآمد ثابت را نیز توامان در نظر داشته باشید.

هزینههای صندوق شامل مواردی همچون کارمزد مدیر، کارمزد متولی، کارمزد حسابرس، هزینههای تاسیس، حق پذیرش و عضویت در کانونها، کارمزد ثبت و نظارت سازمان بورس و ... میشود.

بررسی عملکرد مدیر صندوق یا شرکت سبدگردانی که مالک صندوق است به شما در انتخاب بهترین صندوق درآمد ثابت کمک میکند. این مدیر صندوق است که میتواند اهداف آن را عملی سازد. بنابراین برای برخورداری از یک سرمایه گذاری کم ریسک و مطمئن، حتما این آیتم را نیز در نظر داشته باشید.

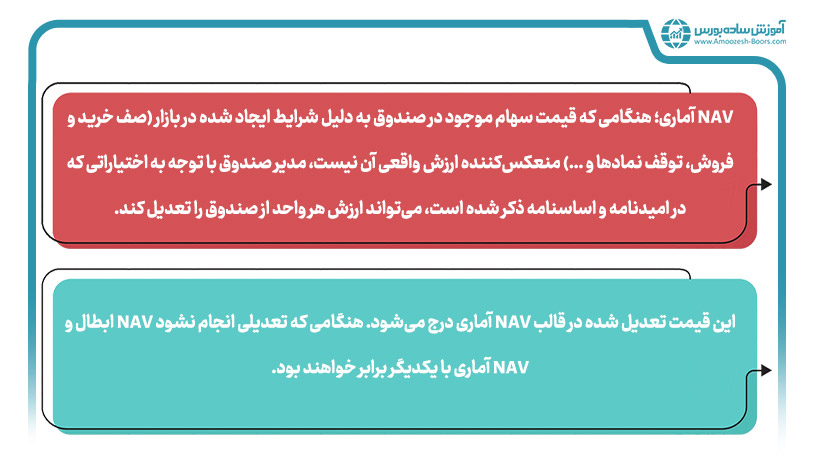

یکی از نکات مهم برای انتخاب صندوق درآمد ثابت از نوع ETF، بررسی قیمت تابلو آن در سایت TSETMC یا سامانه کارگزاریها است. گاهی، قیمت تابلو بر اساس عرضه و تقاضا، بیشتر یا کمتر از قیمت NAV ابطال صندوق میشود. اگر سرمایهگذار، صندوق را با قیمتی بیشتر از NAV خریداری کند، متضرر میشود چون مبنای محاسبات بازدهی صندوق و پرداخت سود ماهانه، NAV است. بدین منظور میتوانید از مقایسه قیمت تابلو و NAV آماری صندوق (که از طریق وبسایت هر صندوق قابل مشاهده است) استفاده کنید.

اختلاف NAV آماری صندوق و قیمت تابلو، یکی از معیارهای انتخاب صندوق درآمد ثابت است. هر زمان که قیمت NAV آماری یک صندوق بیشتر از قیمت تابلو یا بیشتر از قیمت NAV ابطال آن باشد، بدین معنی است که صندوق ذخیره مثبت دارد. به عبارت دیگر، سرمایهگذار میتواند با قیمت پایینتری نسبت به ارزش صندوق، واحدهای آن را خریداری کند.

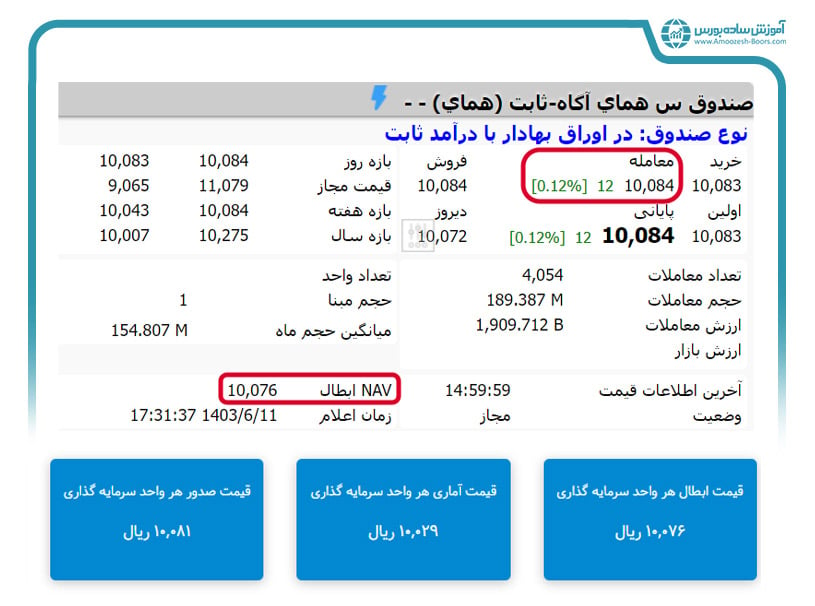

به عنوان نمونه، قیمت تابلو و NAV ابطال صندوق سرمایه گذاری درآمد ثابت همای آگاه با نماد «همای» را بررسی میکنیم. همان طور که در تصویر زیر مشاهده میکنید، قیمت آخرین معامله اندکی بیشتر از NAV ابطال است.

این تفاوت چندان چشمگیر نیست و نمیتوان آن را مبنای مقایسه قرار داد. علاوه بر این، معمولا چهارشنبهها، صندوقهای درآمد ثابت با قیمت بالاتری معامله میشوند چون مدیریت صندوق، سود روزهای پنج شنبه و جمعه را نیز در قیمت روز چهارشنبه اعمال میکند.

در خصوص صندوقهای درآمد ثابت مبتنی بر صدور و ابطال، خرید با قیمت NAV صدور و فروش واحدها با NAV ابطال انجام میشود. قیمت NAV ابطال همواره به علت دخالت دادن بخشی از کارمزدهای صندوق، بیشتر از NAV صدور است.

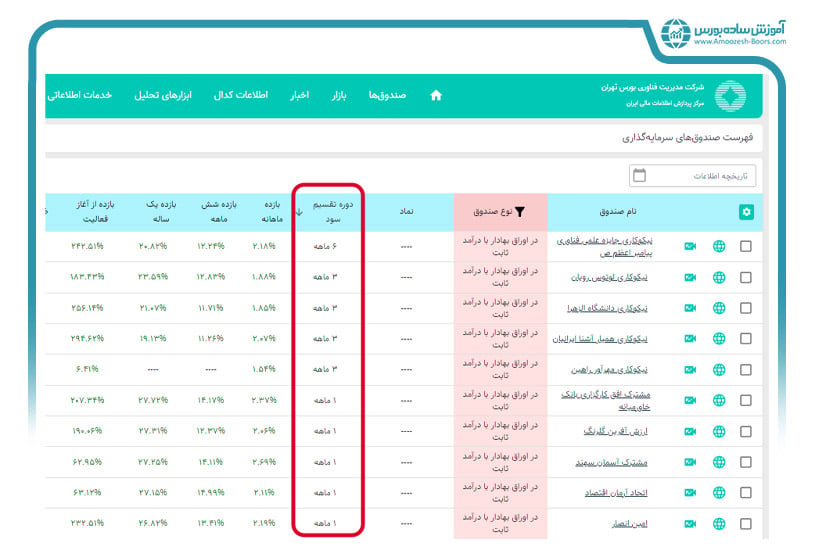

برخی از سرمایهگذاران ترجیح میدهند سود ماهیانه خود از صندوق درآمد ثابت را دریافت کنند، بنابراین به هنگام انتخاب صندوق باید دوره تقسیم سود آن را نیز بررسی کنید. صندوقهایی که دوره تقسیم سود ۱ ماهه دارند، به صورت ماهیانه سود صندوق را پرداخت میکنند.

همان طور که در تصویر زیر مشاهده میکنید فارغ از نوع صندوق (قابل معامله یا صدور و ابطالی) برخی از آنها دوره تقسیم سود ۳ ماهه و ۶ ماهه دارند. برخی دیگر از صندوقها نیز دوره تقسیم سود ندارند و به صورت خودکار، بازدهی حاصل از هر ماه را به خود صندوق اختصاص داده و از این طریق سود مرکب ایجاد میکنند. میزان این سود در قیمت NAV صندوق لحاظ میشود. بنابراین سرمایهگذاران با فروش بخشی از واحدها یا ابطال آنها میتوانند به این بازدهی دست پیدا کنند.

نقدشوندگی بالا یکی از مهمترین معیارهای انتخاب صندوق درآمد ثابت است. بدین طریق، سرمایهگذار میتواند بدون نگرانی، هر زمان که تمایل داشت واحدهای صندوق را خریده یا آنها را به فروش برساند. فاکتوری که نقدشوندگی صندوقها را نشان میدهد، ارزش معاملات آنها است. به عبارت دیگر، هر چه ارزش معاملات یک صندوق بیشتر باشد، نقدشوندگی آن بالاتر است.

صندوقهای درآمد ثابت از نظر ترکیب داراییها و حد نصاب سرمایه گذاری به سه دسته تقسیم میشوند:

به طور کلی، بازدهی صندوقهای درآمد ثابت عادی بیشتر از دو نوع دیگر است. دلیل آن هم این است که در این صندوقها درصد بیشتری به سهام و گواهی سپرده کالایی اختصاص دارد. از طرف دیگر، ریسک این صندوقها نیز نسبتا بیشتر است.

در این قسمت به بررسی فاکتورهای مهم در انتخاب صندوق درآمد ثابت پرداخته و دانستیم که بازدهی بلندمدت مناسب این صندوقها یکی از مهمترین معیارهای سرمایهگذاری است. علاوه بر این، سرمایهگذاران به هنگام خرید صندوقهای درآمد ثابت ETF، باید به قیمت تابلوی صندوق دقت داشته باشند تا صندوق را به قیمتی بیشتر از NAV ابطال آن خریداری نکنند.

جهت آشنایی با سایر موضوعات مرتبط با صندوقهای سرمایه گذاری از مقالات زیر استفاده کنید.

برای انتخاب بهترین صندوق درآمد ثابت، این معیارها را در نظر بگیرید؛ میزان بازدهی در گذشته، عملکرد مدیریت صندوق، تفاوت قیمت تابلو و NAV، کارمزد صندوق، هزینههای صندوق، نوع صندوق، ارزش معاملات و دوره تقسیم سود. تمام این موارد در متن مقاله توضیح داده شدهاند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد