مایکل مارکوس (Michael Marcus) یکی از تریدرهای موفق در جهان است که به دلیل تبدیل سرمایه ۳۰ هزار دلاری به ۸۰ میلیون دلار در طی حدودِ ۱۰ سال مشهور است. او علاوه بر انجام معاملات شخصی در بازار کالاها (Commodities) و ارز (Forex)، فعالیتهایی همچون معاملهگری در شرکتهای سرمایهگذاری و مدیریت صندوق تامینی را نیز به عهده داشته و به دلیل بازدهی بالای سالانهاش، به عنوان یک تریدر افسانهای شناخته میشود.

«به فرزندان خود ۲ مهارت را یاد بدهید؛ دانش اقتصادی و سرمایهگذاری اصولی.»

هومن مقراضی

مایکل مارکوس کیست؟

مایکل مارکوس در سال ۱۹۴۷ متولد شد و تحصیلات دانشگاهی خود را در رشته روانشناسی در دانشگاه کلارک به پایان رساند. به نقل از وبسایت فوربس، «مارکوس پس از فارغالتحصیلی از دانشگاه در سال ۱۹۶۹ با پسانداز ۱۰۰۰ دلاری خود به معاملات کالاهایی همچون سویا و گندم پرداخت. او همزمان کار به عنوان یک تحلیلگر تحقیقاتی در یک کارگزاری (Reynolds Securities) را شروع کرد.»

هر چند او پس از مدتی سرمایه اولیه خود را رشد و سپس بخش عمده آن را از دست داد اما دانش مناسبی در خصوص معاملات کامودیتیها به دست آورده بود و توانست با جمع آوری دوباره سرمایه به انجام معاملات موفق در این بازار بپردازد.

«یک تریدر موفق به شجاعت نیاز دارد؛ شجاعت برای امتحان کردن، شجاعت برای شکست خوردن، شجاعت برای موفق شدن و شجاعت ادامه دادن در زمانی که شرایط سخت میشود.»

مایکل مارکوس

سالشمار زندگی مایکل مارکوس

|

سال

|

وقایع مهم

|

|

1970

|

شروع فعالیت در بازار کالاها و تبدیل سرمایه ۱۰۰۰ دلاری به ۳۰،۰۰۰ دلار

|

|

1971

|

1. قرض گرفتن ۲۰،۰۰۰ دلار و تبدیل کردن سرمایه خود به ۵۰ هزار دلار

2. او در معاملات بعدیاش شکست خورد و ۴۲،۰۰۰ دلار از سرمایه خود را از دست داد.

3. ملاقات با اِد سیکوتا و یادگیری اصول معاملهگری

|

|

1973

|

تبدیل حساب معاملاتی خود از ۲۴ هزار دلار به ۶۴ هزار دلار

|

|

1974

|

شروع فعالیت در شرکت کالاها و تبدیل کردن حساب معاملاتی این شرکت از ۳۰،۰۰۰ دلار به ۸۰ میلیون دلار.

|

|

1989

|

مدیریت صندوق تامینی شرکت Millennium Partners

|

|

2006

|

عضویت در هیئت مدیره شرکت دارویی ViRexx

|

|

2023

|

مایکل مارکوس در ماه مارس ۲۰۲۳ میلادی درگذشت.

|

۲۵۰۰ برابر حساب معاملاتی شرکتِ کارگزاری توسط مایکل مارکوس

پس از مدتی مایکل مارکوس شغل تحلیلگری را رها کرد و در شرکت کالاها (Commodities Corporation) به عنوان یک تریدر مشغول به کار شد. مارکوس به یکی از موفقترین معاملهگران این شرکت تبدیل شد به طوری که توانست در طول یک دهه، حساب معاملاتی شرکتِ کالاها را ۲۵۰۰ برابر (از ۳۰ هزار دلار به ۸۰ میلیون دلار) کند. در واقع سودی که او برای شرکت کالاها به دست آورد از مجموعِ سود سایر معاملهگران شرکت بیشتر بود.

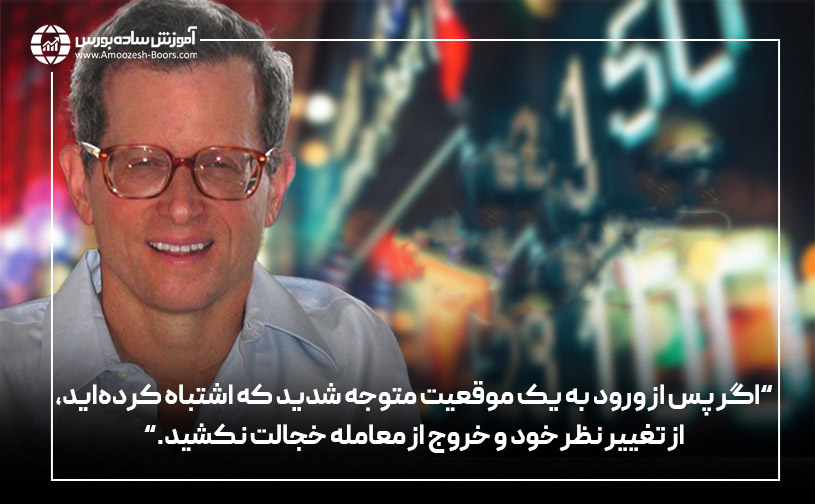

مایکل مارکوس و رشته ناگسستنی زیانهای معاملاتی

مایکل مارکوس علی رغم رکورد بی نظیر خود در سودآوری، کار معاملهگری را با یک رشتهی ناگسستنی از زیانهای معاملاتی آغاز کرد. با این وجود او توانست پس از مدتی، اشتباهات خود را تصحیح کرده و معاملات خود را از بازنده به برنده تغییر دهد.

خودِ مارکوس میگوید: «اگر با معاملات موفق خود نمانید، نخواهید توانست هزینه معاملات ناموفق را بپردازید.» منظور مارکوس از این جمله این است که بستنِ زود هنگام موقعیتهای معاملاتی سودآور به اندازهی مواجه شدن با موقعیتهای معاملاتی ضررده، اشتباه است و منجر به کوچک شدن سرمایه معاملهگران در طی زمان میشود.

کتابشناسی مایکل مارکوس

مایکل مارکوس، تریدر برتر بازار کالاها شخصا کتابی به رشته تحریر در نیاورده است اما به نقل از وبسایت ویکی پدیا، در دو کتاب مختلف معرفی شده است:

- کتاب «پیشگویان؛ چگونه گروهی از فیزیکدانان تکرو از نظریه آشوب استفاده کردند تا در وال استریت به ثروت برسند.» نوشته توماس باس

- کتاب «جادوگران بازار» نوشته جک شواگر

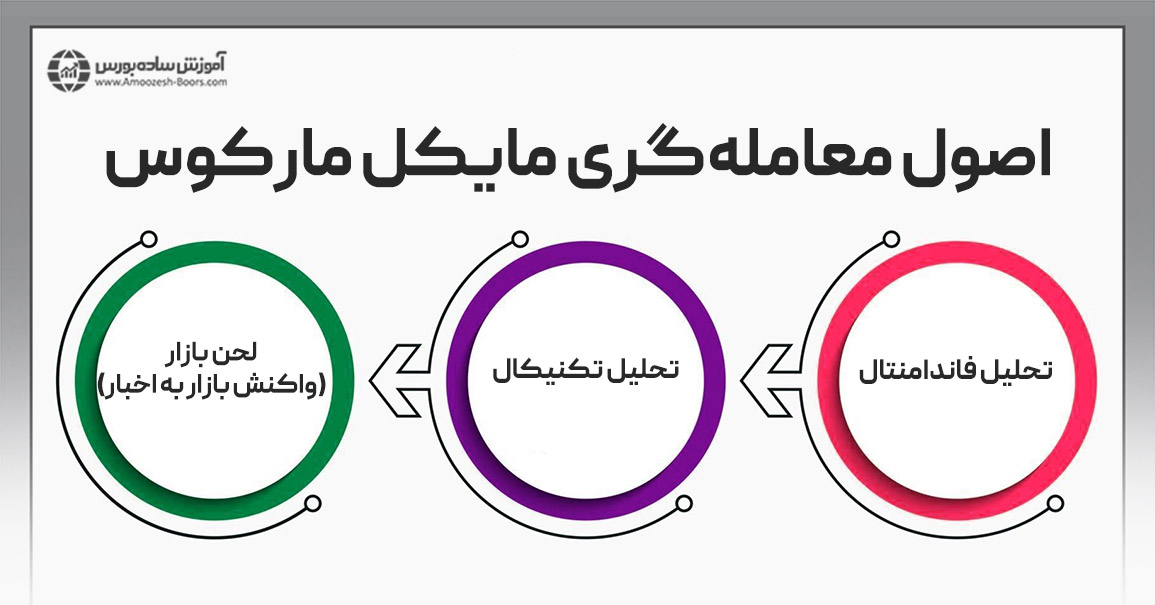

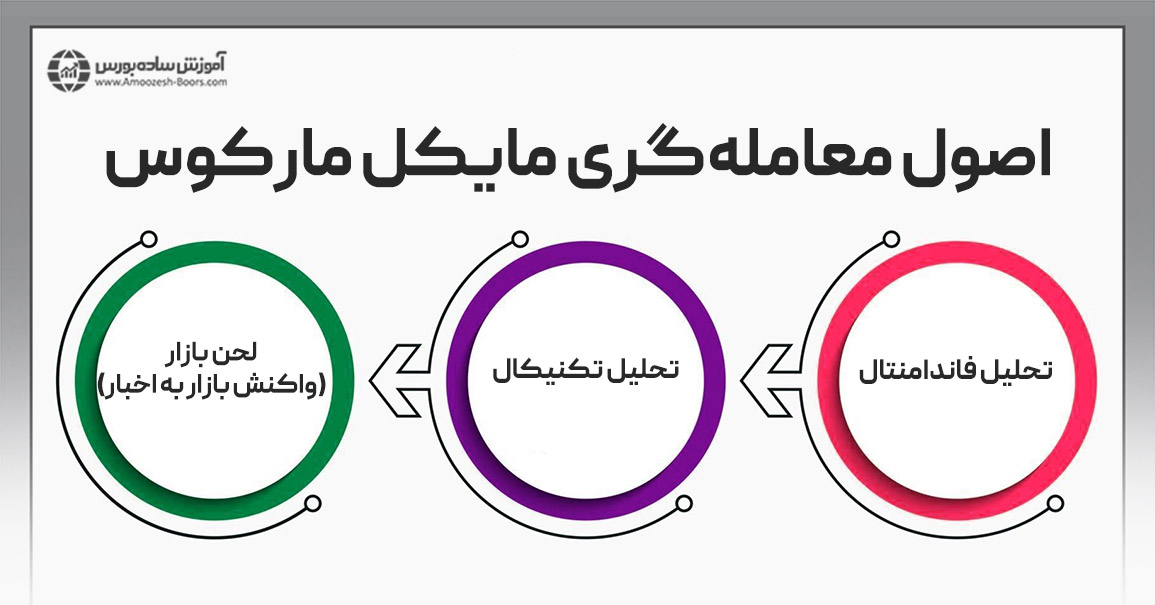

اصول معاملهگری مایکل مارکوس

مایکل مارکوس در کتاب جادوگران بازار به این نکته اشاره میکند که برای انتخاب بهترین موقعیتهای معاملهگری باید ۳ نکته را در نظر گرفت:

- در مرحله اول، تحلیل فاندامنتال یا بنیادی بایستی عدم تعادل میان عرضه و تقاضا را نشان دهد. عدم تعادلی که منجر به شروع یک حرکت بزرگ در بازار خواهد شد.

- در مرحله دوم که مربوط به تحلیل تکنیکالاست، نمودار قیمت باید جهت حرکتی مطابق با تحلیل فاندامنتال نشان دهد.

- در مرحله سوم زمانی که اخبار منتشر می شود، بازار بایستی به گونهای عمل کند که لحن روانی متناسب با روند بزرگ را منعکس کند.

برای مثال یک بازار گاوی یا صعودی بایستی نسبت به اخبار نزولی بیتفاوت باشد اما در عوض به اخبار صعودی به شدت پاسخ دهد.

مارکوس با کنار هم قرار دادن این سه فاکتور، استراتژی معاملاتی خود را شکل داده بود. از همین جا میتوان به اهمیت وجود ترکیبی از دانش تحلیل فاندامنتال و تکنیکال در استراتژی معاملاتی پی برد. در استراتژی معاملاتی CTS، که یکی از سودآورترین استراتژیهای معاملاتی فارکس است، همچون نظریه مارکوس ابتدا روندهای بزرگ بازار با توجه به تحلیل فاندامنتال شناسایی شده، سپس با استفاده از قواعد تحلیل تکنیکال موقعیتهای مناسبِ ورود به معامله انتخاب میشوند.

در نهایت با در نظر گرفتن قوانین مدیریت ریسک و روانشناسی، بهترین نقاط خروج از معامله به منظور کسب بیشترین بازدهی نیز تعیین میشوند. جهت کسب اطلاعات بیشتر در خصوص نحوهی عمل این استراتژی موفق به این قسمت مراجعه کنید.

درسهایی که مایکل مارکوس از اِد سیکوتا آموخت

مایکل مارکوس در سال ۱۹۷۱ با اِد سیکوتا، دیگر تریدر برتر جهان آشنا شد و درسهای زیادی از او آموخت. خودِ مارکوس در خصوص مواردی که از سیکوتا آموخت به نکات زیر اشاره میکند:

- معامله در جهت روند بزرگ (ماژور) بازار

- رشد سود در معاملات موفق و کاهش ضرر در معاملات ناموفق

- تکنیکهای مدیریت سرمایه (یا پول)

اصول انتخاب سهام مناسب از دیدگاه مایکل مارکوس

مایکل مارکوس از ترکیب EPS (سود تقسیمی سهام) بالا و نسبت P/E (نسبت قیمت به سود هر سهم) پایین برای انتخاب سهام استفاده میکند. البته از دیدگاه مارکوس، وجودِ EPS بالا در شرکتهای بزرگ و معروف چندان مهم نیست. اگر EPS سهام یک شرکت در حال رشد بوده و احتمال رشد بیشتر آن در آینده نیز وجود داشته باشد، سهم جذابیت بیشتری برای خرید و سرمایهگذاری دارد.

عادات افراد موفق؛ شیوه زندگی مایکل مارکوس

مایکل مارکوس در کتاب جادوگران بازار میگوید: «من این نکته را آموختهام که نباید به مسائل مادی وابسته باشم. من این موضوع را به عنوان یک درس زندگی پذیرفتهام. من مجبور نیستم در هر مکانِ زیبای دنیا یک خانه داشته باشم. در عوض میتوانم در هتل بمانم یا در ساحلِ آن مکانِ زیبا قدم بزنم. اگر بخواهم خیلی خودم را لوس کنم، یک هواپیما اجاره میکنم. من مجبور نیستم حتما یک هواپیما داشته باشم.»

توصیههای مایکل مارکوس به معاملهگران

۱- اختصاص ۵٪ از سرمایه به هر معامله (یا تئوری معاملهگری)

مایکل مارکوس در سالهای اولیهی فعالیتاش، تمام سرمایه ۳۰۰۰ دلاری خود را طی یک معامله از دست داد. از همین جا بود که او به اهمیت مدیریت ریسک پی برد و اولین جملهای که به سایر معاملهگران در جهت مشاوره میگفت این بود که «هرگز بیش از ۵٪ سرمایه خود را به یک تئوری در معاملهگری اختصاص ندهید.»

او معتقد است اگر در هر ترید، ۵ درصد از کل سرمایه درگیر باشد، هر تریدر میتواند به اندازه ۲۰ مرتبه اشتباه کند. به عبارت دیگر، با انجام معاملات ناموفق تریدرها تنها بخش کوچکی از سرمایه خود را از دست داده و فرصت جبران آن را در معاملات بعدی خواهند داشت. علاوه بر این او معتقد است که اگر در دو بازار مختلف که با یکدیگر رابطه و همبستگی مثبت دارند معامله می کنید، این خودش یک تئوری است و ۵ درصد باید بین دو معاملهای که در این بازارها انجام میدهید، تقسیم شود.

۲- داشتن سبک معاملاتی مخصوص به خود

مایکل مارکوس بر لزوم پیروی از ذهن و ایدهی خود در خصوص معاملات به جای پیروی از توصیههای سایر معاملهگران تاکید میکند. او معتقد است هر چند تریدری که به شما توصیه معاملاتی میکند، معاملهگر موفقی باشد اما هنگامِ به کار بستنِ توصیههای او در معاملات خود، معمولا به نتیجه مطلوبی نخواهید نرسید چون در چنین مواقعی بدترین ویژگیهای هر دو تریدر با یکدیگر ترکیب میشود.

او معتقد است هر تریدر باید از سبک معاملاتی خود پیروی کند. برای مثال برخی تریدرها علاوه بر اینکه در معاملات موفق سود زیادی به دست میآورند، در معاملات ناموفق نیز ضررِ بیشتری تحمل میکنند حال آنکه برخی دیگر ممکن است کمی زودتر از معاملات سودآور خارج شده و در عوض به سرعت و با ضررهای بسیار جزئی از معاملات ناموفق خارج شوند.

۳- شجاعت ریسک کردن

برای معامله کردن پس از تجزیه و تحلیل نهایی بایستی شجاعت حفظ موقعیت و ریسک کردن را داشته باشید. البته باید به این نکته مهم دقت کنید که آیا بازار قبلا اشتباه بودن تئوری شما را نشان داده است یا نه؟

از جمله دیگر مواردی که مارکوس به تریدرها توصیه میکند، میتوان به موارد زیر اشاره کرد:

- خودداری از معاملهی بیش از حد

- پایبندی به حد ضرر (Stop Loss)

- بستن موقعیتها به هنگام آشفتگی ذهنی و از دست دادن پول در حین معاملهگری

راز موفقیت مایکل مارکوس

با وجود اینکه که مایکل مارکوس یک معاملهگر تهاجمی است اما به شدت انتخابهای معاملاتی خود را محدود میکند. به عبارت دیگر تا زمانی که تمام عناصر کلیدی معاملات از دیدگاه مارکوس (تحلیل فاندامنتال، تکنیکال و لحن یا واکنش بازار به اخبار) در یک جهت قرار نگیرند، او وارد معامله نمیشود.

دیدگاه مایکل مارکوس در خصوص انتخابِ نوع بازار مالی

مایکل مارکوس معتقد است اگر اصول معاملهگری را بدانید و بتوانید به خوبی در یک بازار معامله کنید، این قابلیت را خواهید داشت که در بازارهای مالی دیگر نیز موفق شوید. شرایط معاملهگری در تمام بازارهای مالی یکسان است و در همه جا معاملهگران باید تسلط بر احساساتی همچون ترس و طمع را فرا بگیرند.

کنترل احساسات و مدیریت ریسک دو فاکتوری هستند که مایکل مارکوس با تجربه تلخ در معاملات ناموفق به اهمیت آنها پی برده است. این دو موضوع اغلب توسط تریدرهای تازه کار نادیده انگاشته میشوند و همین نکته منجر به ضرر و زیانِ بالای معاملهگران با وجود مهارت بالای آنها در پیشبینی قیمت میشود. پیشنهاد میکنیم با شرکت در دوره چرا تریدرها ضرر میکنند؟ راهکارهای کاربردی تسلط به مدیریت ریسک و روانشناسی معاملات در بازارهای مالی را فرا بگیرید.

مایکل مارکوس تریدر افسانهای بازارهای مالی در طول دوره فعالیتاش از ترکیب تحلیل تکنیکال و فاندامنتال به همراه تکنیکهای مدیریت ریسک و سرمایه و روانشناسی معاملهگر استفاده میکرد. او از طریق همین سیستم توانست سودهای بسیاری هم برای خود و هم برای سایر افرادی که سرمایهشان تحت مدیریت او بود به دست بیاورد.

یکی از نکات مهمی که باید در پایان به آن اشاره کنیم اهمیت صبر در معاملهگری است. خود مارکوس صبری کافی برای شکار موقعیتهای معاملاتی مناسب و پایبندی به استراتژی معاملاتی خود (با وجود نظرات مخالف سایر تریدرها نسبت به بازار) داشت. امید است تا شما نیز علاوه بر مهارت بر دانشِ معامله گری، صبر و سایر ویژگیهای یک تریدر موفق از دیدگاه روانشناختی را به دست بیاورید.

جهت آشنایی با سایر تریدرهای برتر جهان از مقالات زیر نیز استفاده کنید.

سوالات متداول

۱- استراتژی معاملاتی مایکل مارکوس چیست؟

استراتژی معاملاتی مایکل مارکوس بر همجهت شدن روند بازار از دیدگاه تحلیل فاندامنتال، تحلیل تکنیکال و واکنش بازار نسبت به اخبار وابسته است. بدین معنی که اگر از دیدگاه تحلیل فاندامنتال، روند بزرگ بازار صعودی است، تحلیل تکنیکال نیز باید جهت صعودی را نشان دهد و واکنش بازار نسبت به اخبار نزولی در این برهه زمانی بایستی بیتفاوت باشد.

۲- مربی مایکل مارکوس در معاملهگری چه کسی بود؟

اد سیکوتا، مربی و منتور مایکل مارکوس در معاملهگری بود.

لینک کوتاه این مقاله: https://amoozesh-boors.com/i/mm